外卖战场又经历了一个热闹喧嚣的周末。周日凌晨,美团公布即时零售日订单突破1.5亿,而在今日早上,淘宝闪购也公布了最新数据,站稳8000千万单的同时创造了新高。

其中值得一提的是,淘宝闪购在公布数据时也有意提到了,这8000万单“不含0元购及自提”订单。

那么问题来了,如果将两者放在同个有效外卖订单的比较维度,两者的真实差距有多大?当我们将一些数据进行拆解,可以得到和外部市场感知更接近的结论:淘宝闪购和美团的真实有效外卖订单,已经来到打平、甚至微超的水位线。

美团1.5亿单的成色

根据美团$美团-WR(HK|83690)$内部披露的数据构成,这1.5亿单中相当大一部分来自极端补贴刺激下的新兴业务或活动订单。例如,美团推出的“神抢手”秒杀活动单日订单超5000万单,“拼好饭”团购点餐订单超3500万单。两项合计约8500万单,占据总单量的过半。

这意味着传统餐饮外卖的自然交易量在当日只占不到一半,其余大量订单实为补贴驱动的非常规订单。

其中神抢手5000万单,从成本角度看,一单至少亏10块钱,平均一天亏5亿,加上其他单量的投入,单7月12日一天,美团就至少花了10亿。

所以,若剔除上文提及美团大量的“0元购”等订单,单量与淘宝闪购的8000万单基本来到1:1了。$阿里巴巴-W(HK|09988)$$阿里巴巴(NYSE|BABA)$

骑手收入数据是最硬佐证

两家平台在这个周末都极为难得的,公布了一个极高含金量数据:高频众包骑手收入情况。

美团数据显示,众包高频骑手近期平均月收入9793元,而淘宝闪购在同个维度的数据,则是超过12500元。

在笔者近期调研中发现,尽管各家平台补贴方式、补贴力度持续进行动态博弈,但在骑手单价上整体趋于均衡。个别骑手反馈,饿了么的跑单价格“高一点点”。平台的单量变化,最终会传到到骑手收入,这也是现实中骑手、特别是众包骑手动态流动的主要因素。

如果一个骑手在美团一天能跑100单、在饿了么只能跑50单,那相应收入就几乎只有在美团的近一半。这也是为何近期伴随美团和淘宝闪购的加码、两个平台订单量的增长,出现大量京东骑手回迁至黄蓝队伍。毕竟对每个骑手来说,这是关乎生计的用脚投票。

回到美团和淘宝闪购有效外卖订单量来说,从骑手收入可以说明一点:除非美团骑手单均收入只有饿了么的一半、甚至三分之一(显然不太可能),淘宝闪购与美团的真实外卖单量打平肯定是稳了,甚至不排除淘宝闪购已经开始拉出优势。

要知道,今年一季度淘宝闪购市场份额仅有约27% 。短短数周内,在阿里流量和资本加持下,淘宝闪购单量实现对美团的快速逼近。

淘宝闪购上线仅两个月,日活用户已突破2亿。在6月18日大促当天,淘宝App日活达4.57亿人,同比大增5.1%,其中午间11-12点和晚间17-18点这两个传统点餐高峰的活跃度明显提升——分别提升了1.6%和0.9% ,大量淘宝电商用户被成功引流至本地生活场景。外卖大战期间,消费者会同时关注两边优惠,哪家便宜用哪家,这种用户心智的裂缝,对美团而言是过去几年从未遇到的挑战。

当前,淘宝闪购已实现了商户结构和品类版图的扩张,把本地生活服务扩展到万物到家。从7月7日官方披露数据看,淘宝闪购8000万单中有1300万是非餐饮订单 (约16%比例),涵盖了生鲜杂货、商超便利、鲜花、药品等多元品类。

区域市场方面,阿里巴巴将此次百日补贴计划称为“淮海战役”,寓意在外卖战场打一场决定格局的关键战役。

据统计,自5月闪购上线以来,杭州、武汉、长沙、成都等新一线城市订单量增长超过100%,广州、太原、南宁、呼和浩特、佛山等城市的订单增长高达3倍,在部分三四线城市(如淄博、咸阳、九江、赣州等),淘宝闪购订单同期暴增300%以上 。

平台策略分化,补贴强度与生态能力的博弈

本轮外卖大战中,各平台展现出明显的战略分野。

美团以“守”为主,在面对淘宝闪购高强度补贴攻势前一度保持克制,随后不得不全面迎战。

淘宝闪购借助阿里生态流量优势,主推的“超级星期六”等节奏型营销,成功激活了非外卖用户,尤其在下沉市场实现显著突破。平台喊出“不让商家出血”,在商户端形成良好印象,加上品类扩张和用户迁移心智,正逐步建立起区别于美团的新生态。

京东则采取更为克制但差异化的打法,以“品质外卖”切入市场,主打零佣金、超时赔付和骑手保障等服务政策。

三家路径虽异,目标却一致:在消费者心中构建“首选平台”的心智锚点,并通过这轮补贴教育形成长期消费习惯。或许,这将是一次以十年为单位的用户心智争夺战,而其关键则是集团生态的反哺能力。

艾瑞咨询的报告指出,截至今年5月,中国外卖市场日均订单量约在8000万-9000万单之间 。然而在7月补贴战驱动下,日单峰值已突破2亿单,相当于提前几年实现了原本的市场增长目标,爆炸式增长并非全部来源于原有市场的自然扩容,相当一部分属于透支未来或临时性需求。

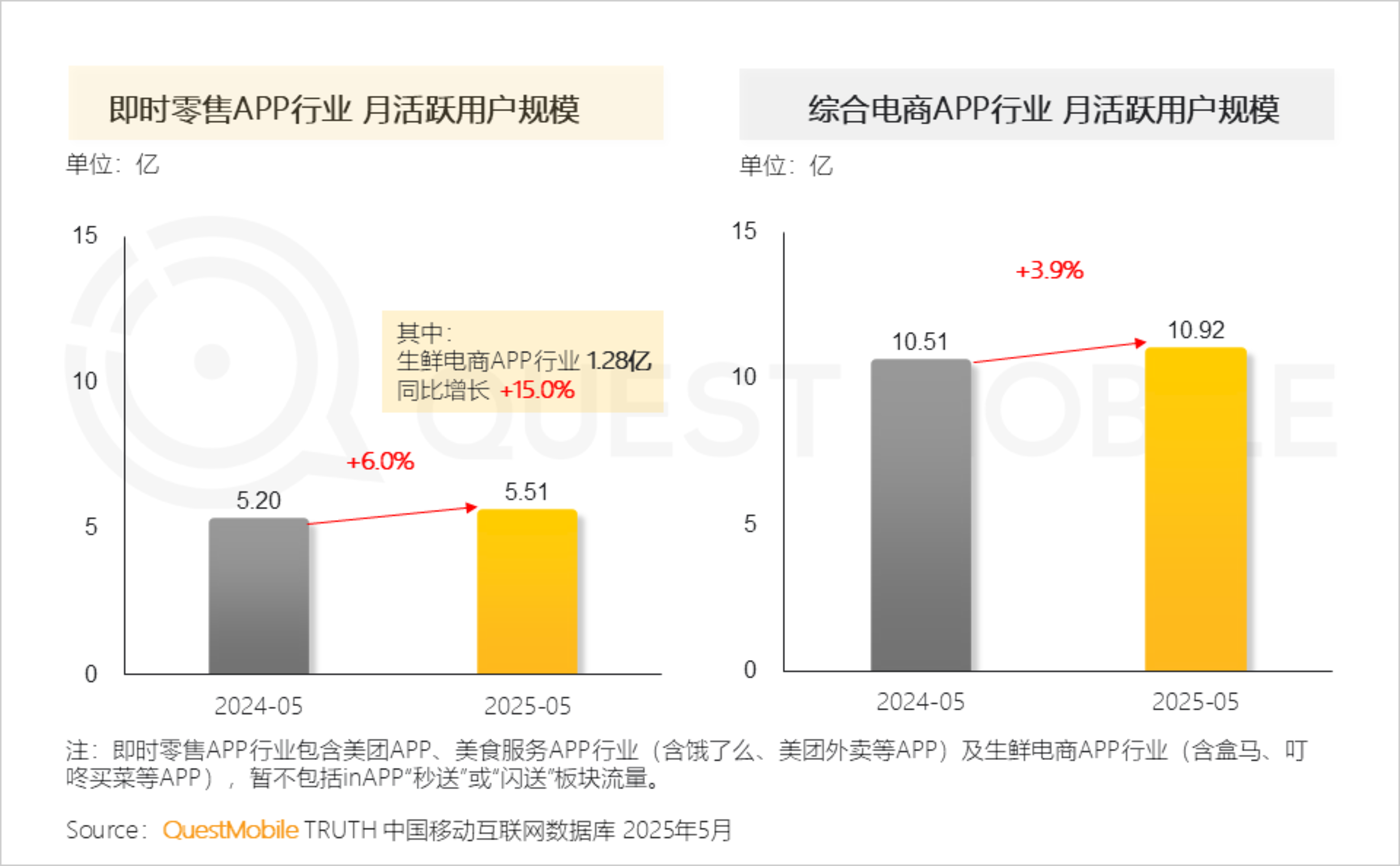

另据QuestMobile发布的即时零售行业报告,2025年5月外卖 即时零售类App的月活用户规模同比仅增6%,达到5.51亿。这说明用户总盘在缓慢增长,主要变化在于用户使用频率和跨平台行为。

目前外卖市场是商家、用户、平台、骑手之间的存量博弈,补贴大战意味着总要有一方利益受损,但长期竞争仍需回归基本商业规律。

野村证券预计,仅第二季度外卖投资就可能导致全行业烧钱超 40 亿美元,远超外界预期,三家公司的盈利在今年第二季度降幅将会达到双位数。

交银国际虽维持美团 “买入”评级,整体判断烧钱换规模是必须路径,但不可持续。

摩根士丹利在电商偏好排序中,维持阿里巴巴领先于美团和京东的判断。除阿里极有可能扩展外卖市场规模外,其AI技术在云计算和电商业务中的应用,也被视为保持公司长期竞争优势的关键因素。

鏖战下的变量,一家难以独大

随着补贴大战进入深水区,未来几个月的市场走向依然充满变数。

高盛预计三家巨头未来一年在外卖领域合计亏损将达数百亿元 。如此高的投入不可能无限期持续,或许,谁先撑不住率先收缩补贴,谁就可能丧失竞争先机。

比较有意思的是,从三家公司2024年经调净利润情况来看,阿里1575亿,美团438亿,京东478亿。按照目前的形势发展,如果阿里补贴500亿,美图、京东一旦跟进,相当于要放弃全年利润。

在营销费用方面,2024年阿里1440亿,美团640亿,京东480亿。为了即时零售,各家也纷纷调整营销费用用途,并牺牲其他业务板块营收和利润,甚至要计提亏损,足可见各巨头的战略级重视。

审视这番博弈,各方背后的战略意图都是在为“后电商时代”的新增长点卡位,也是一场零售基础设施之战。外卖骑手网络、即时配送能力将成为未来新商业形态的重要支撑,传统电商与本地生活的界限也正变得模糊。

在残酷竞争的背后,外卖正加速演变为更广阔的即时零售市场。在这个万亿级的新战场上,巨头们短暂的胜负并非终点,如何建立可持续的盈利模式和用户价值,才是决定胜负的关键。

此轮竞争过后,相信各平台也将被迫探索出“更好的流量变现模式”,从而为行业打开新的格局 。

目前来看,淘宝闪购已打破了美团的外卖流量垄断,并证明了自己与美团分庭抗礼的潜力和决心。接下来,能否乘胜追击扩大优势、稳固商家与用户阵营,将决定淘宝闪购能在多大程度上改写外卖行业原有“美团一家独大”的格局。

此刻,外卖战局的天平正在移动,美团再也不是“压倒性胜利”的唯一选项。对资本市场而言,这是一次心智、订单、估值的三重再定价过程。

@股吧话题 @东方财富创作小助手

#社区牛人计划#

VIP复盘网

VIP复盘网