自2024年7月召开的中共中央政治局会议首次提出防止“内卷式”恶性竞争以来,国内反内卷呼声日益强烈。2025年7月1日,中央财经委员会第六次会议定调反内卷,此后化工多个行业迅速跟进,纷纷发起反内卷号召:7月2日,中国物流与采购联合会危化品物流分会发布《关于反对“内卷式”竞争 促进化工物流行业高质量发展的倡议》;7月3日,工信部召开光伏行业制造业企业座谈会,此后金属硅、工业硅、多晶硅、有机硅DMC等价格陆续上涨;7月3日晚间,万凯新材发布减产检修通知,涉及PET产能60万吨,占公司总产能的20%;7月4日,东方雨虹发布工程防水产品调价通知函称,之后多家企业陆续上调产品报价;7月6日,国家市场监督管理总局曝光6起“内卷式”竞争违法典型案例;7月7日,中建一局、中国核建、上海建工等33家建筑类企业联合发布《建筑行业“反内卷”倡议书》……我们认为在反内卷浪潮席卷而来的当下,新一轮供给侧改革呼之欲出,化工行业供需格局有望进一步优化,其中化工行业龙头企业有望凭借更加规范的管理体系、更好的能耗控制水平获得更多市场份额。

本周行业新闻:陶氏拟关闭英国巴里硅氧烷工厂、欧利隆宣布关闭多条炭黑生产线等

【有机硅DMC】2025年7月7日,陶氏宣布将于2026年中期关闭其英国巴里基础硅氧烷工厂,该工厂隶属高性能材料和涂料部门。2024年,欧洲的硅氧烷总产能为47.5万吨/年,大部分用于满足本土消费。陶氏英国巴里基础硅氧烷工厂关停后,预示着将有14.5万吨/年的欧洲产能缩减,供应减少近三分之一。推荐标的:合盛硅业、兴发集团、三友化工等;受益标的:新安股份、东岳硅材、鲁西化工等。

推荐及受益标的

推荐标的:【化工龙头白马】万华化学、华鲁恒升、恒力石化、荣盛石化、赛轮轮胎、扬农化工、新和成、龙佰集团、盐湖股份等;【氟化工】金石资源、巨化股份、三美股份、昊华科技等;【铬盐】振华股份;【化纤行业】新凤鸣、桐昆股份、华峰化学等;【农化&磷化工】兴发集团、利民股份、云图控股、亚钾国际、和邦生物等;【硅】合盛硅业、硅宝科技;【纯碱&氯碱】博源化工、三友化工等;【其他】黑猫股份、苏博特、江苏索普等。【新材料】OLED:瑞联新材、莱特光电、奥来德、万润股份、濮阳惠成;胶膜:洁美科技、东材科技、长阳科技;其他:阿科力、松井股份、利安隆、安利股份等。

受益标的:【化工龙头白马】卫星化学等;【化纤行业】聚合顺、恒逸石化等;【氟化工】东岳集团等;【农化&磷化工】云天化、川恒股份、苏利股份、湖北宜化等;【硅】新安股份;【新材料】国瓷材料、圣泉集团、蓝晓科技等。【其他】卓越新能、万凯新材、华谊集团、中触媒、光华科技等。

风险提示:

1根据新凤鸣2025年一季报,开源证券控股股东陕西煤业化工集团有限责任公司控股孙公司共青城胜帮投资管理有限公司持有新凤鸣4.78%的股份。尽管开源证券与共青城胜帮投资管理有限公司分别属于陕西煤业化工集团有限责任公司的控股子公司和孙公司,但两家公司均为独立法人,具有完善的治理结构,开源证券无法对共青城胜帮投资管理有限公司的投资行为施加任何影响。另外,开源证券与新凤鸣不存在任何股权关系,未开展任何业务合作,本报告是完全基于分析师执业独立性提出投资价值分析意见。

01

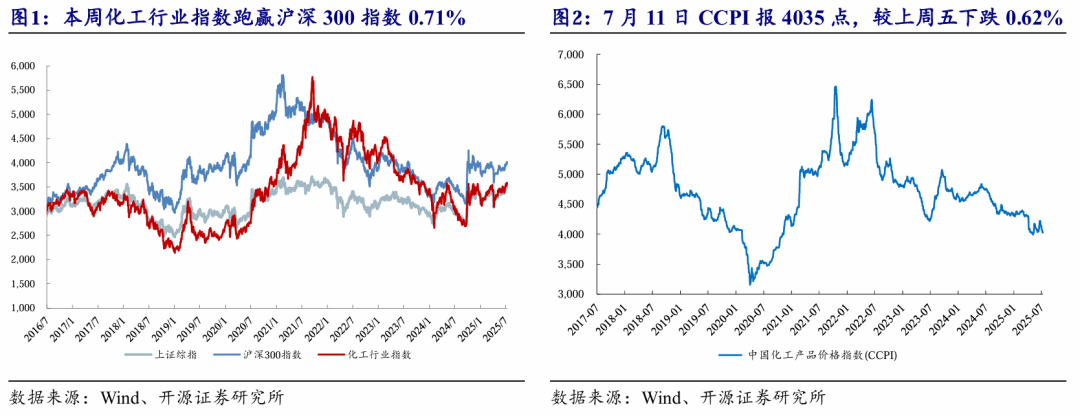

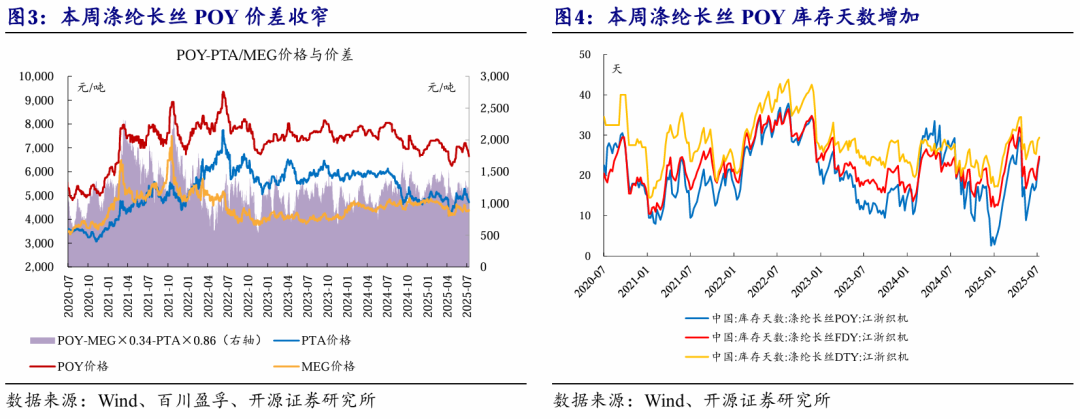

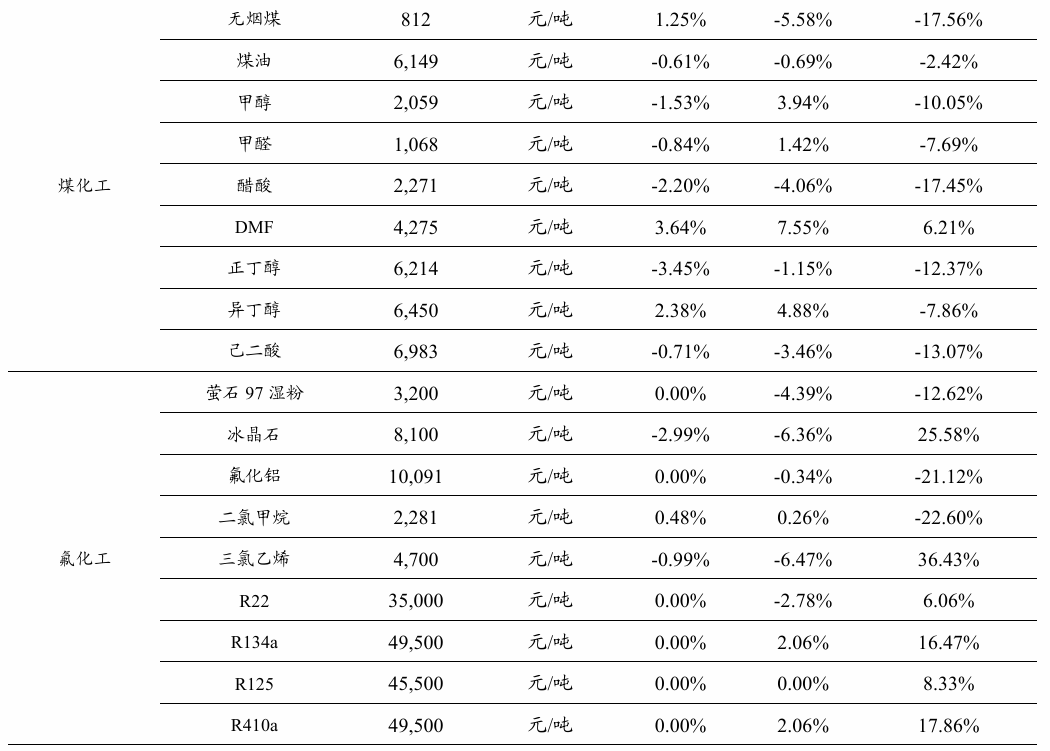

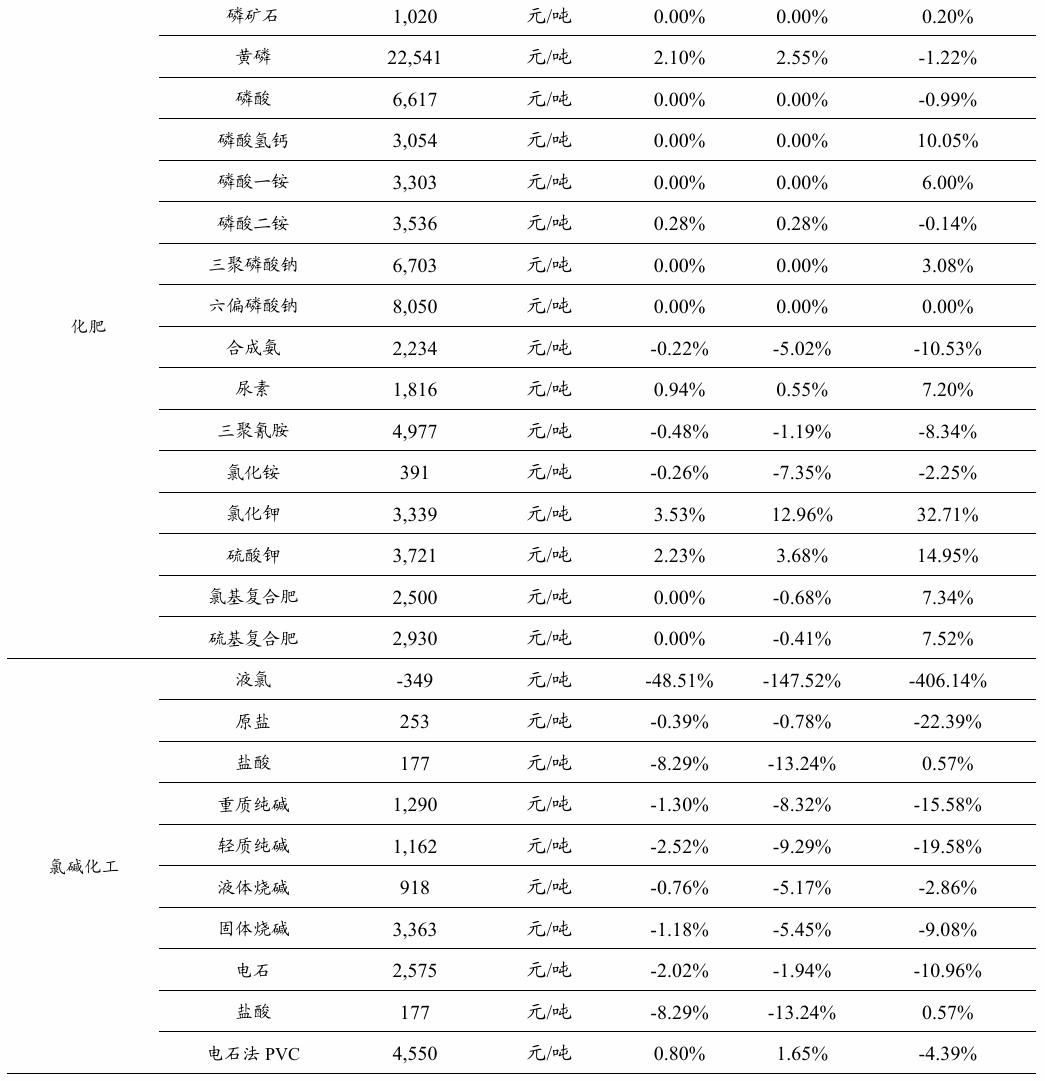

截至本周五(07月11日),上证综指收于3510.18点,较上周五(07月04日)的3472.32点上涨1.09%;沪深300指数报4014.81点,较上周五上涨0.82%;化工行业指数报3572.47点,较上周五上涨1.53%;CCPI(中国化工产品价格指数)报4035点,较上周五下跌0.62%。本周化工行业指数跑赢沪深300指数0.71%。

本周化工板块的545只个股中,有379只周度上涨(占比69.54%),有151只周度下跌(占比27.71%)。7日涨幅前十名的个股分别是:上纬新材、宏柏新材、晨光新材、岳阳兴长、亚太实业、中船汉光、新潮能源、东岳硅材、宏和科技、硅宝科技;7日跌幅前十名的个股分别是:瑞联新材、兴业股份、大东南、久日新材、科拓生物、振华股份、江苏博云、东来技术、三美股份、巨化股份。

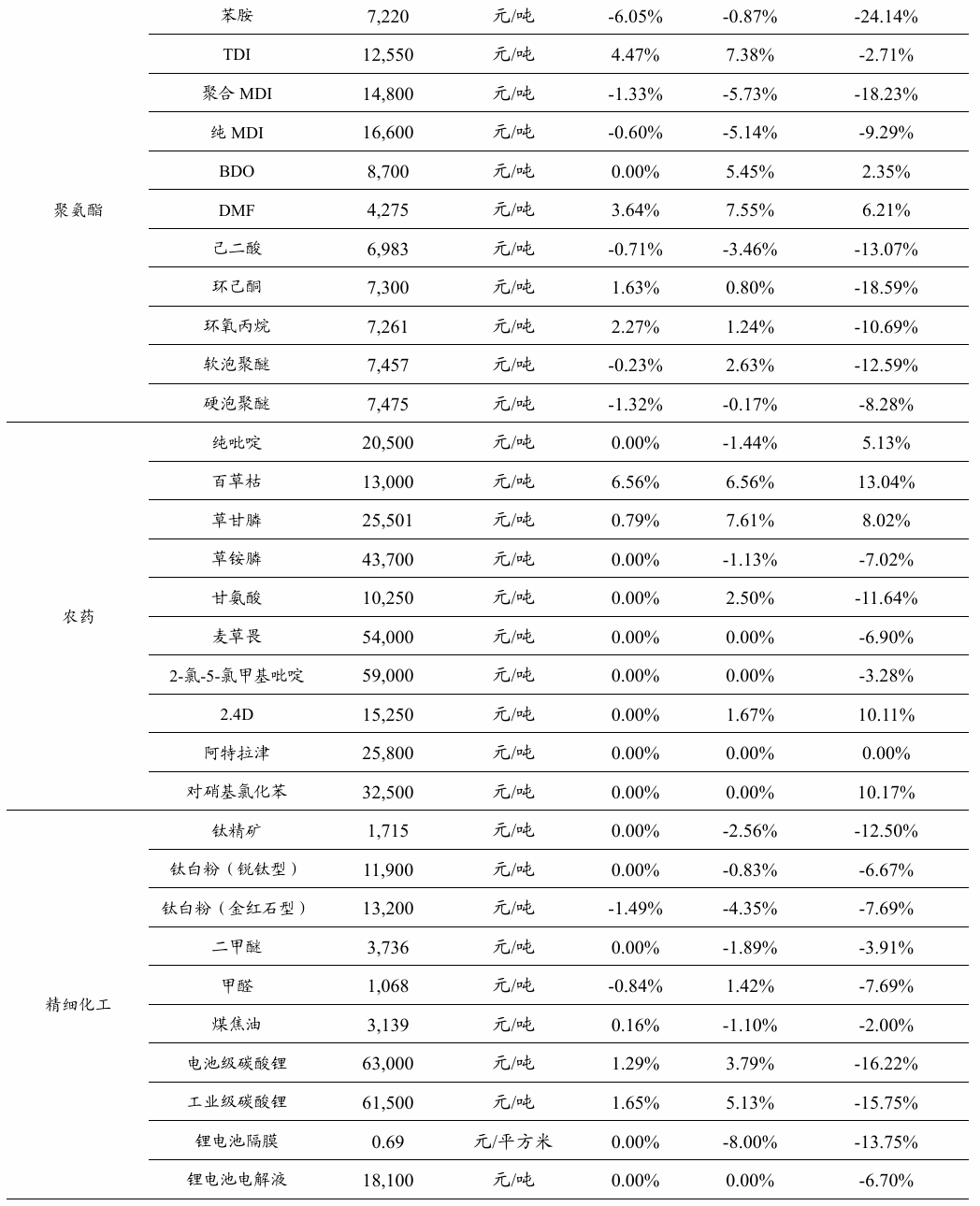

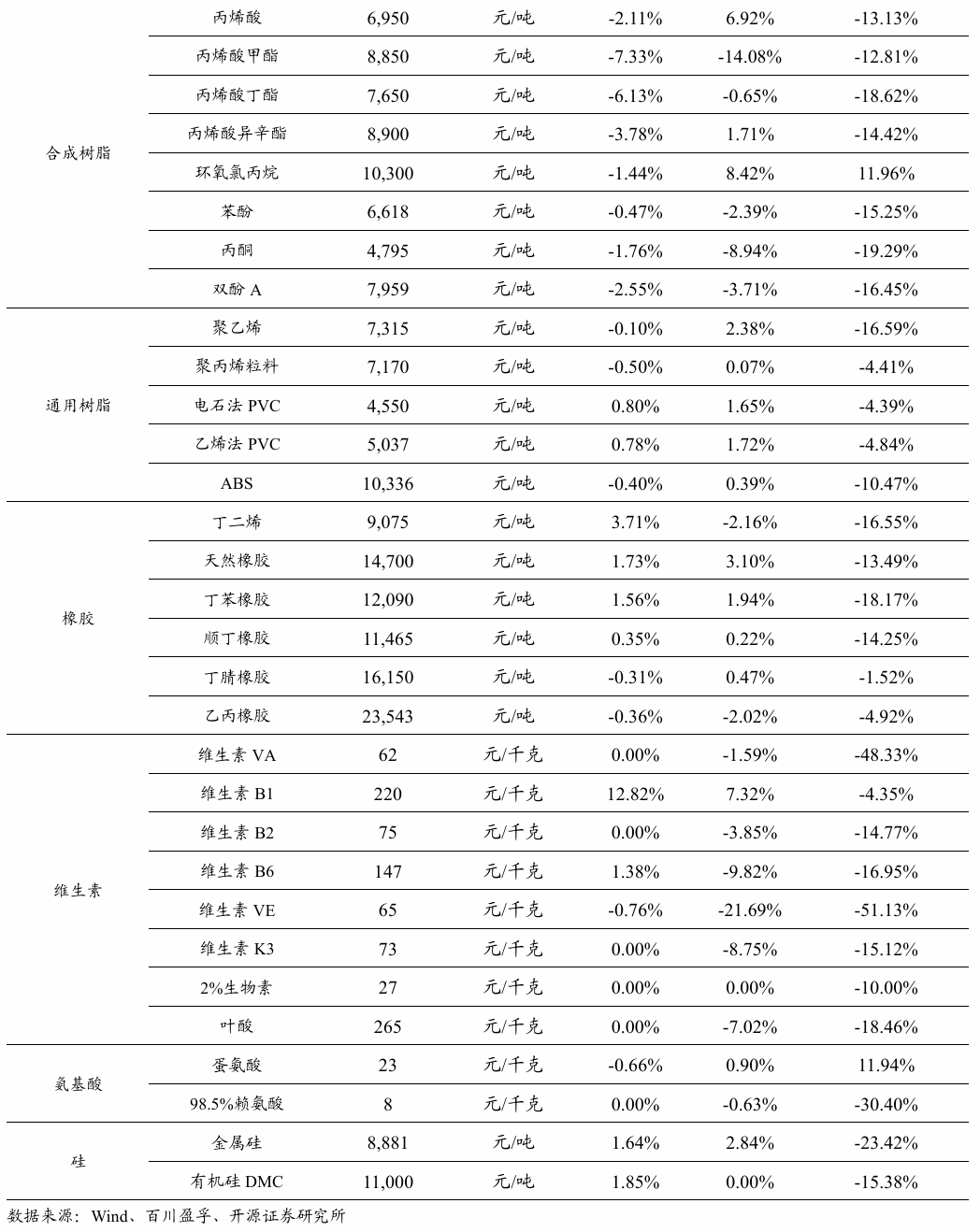

近7日我们跟踪的226种化工产品中,有53种产品价格较上周上涨,有106种下跌。7日涨幅前十名的产品是:维生素B1、维生素D3、百草枯42%母液、百草枯、TDI、丁酮、三氯甲烷、丁二烯、DMF、氯化钾;7日跌幅前十名的产品是:液氯、盐酸、丁基橡胶、丙烯酸甲酯、丙烯酸丁酯、苯胺、乙烯、丙烯酸异辛酯、混合芳烃、涤纶DTY。

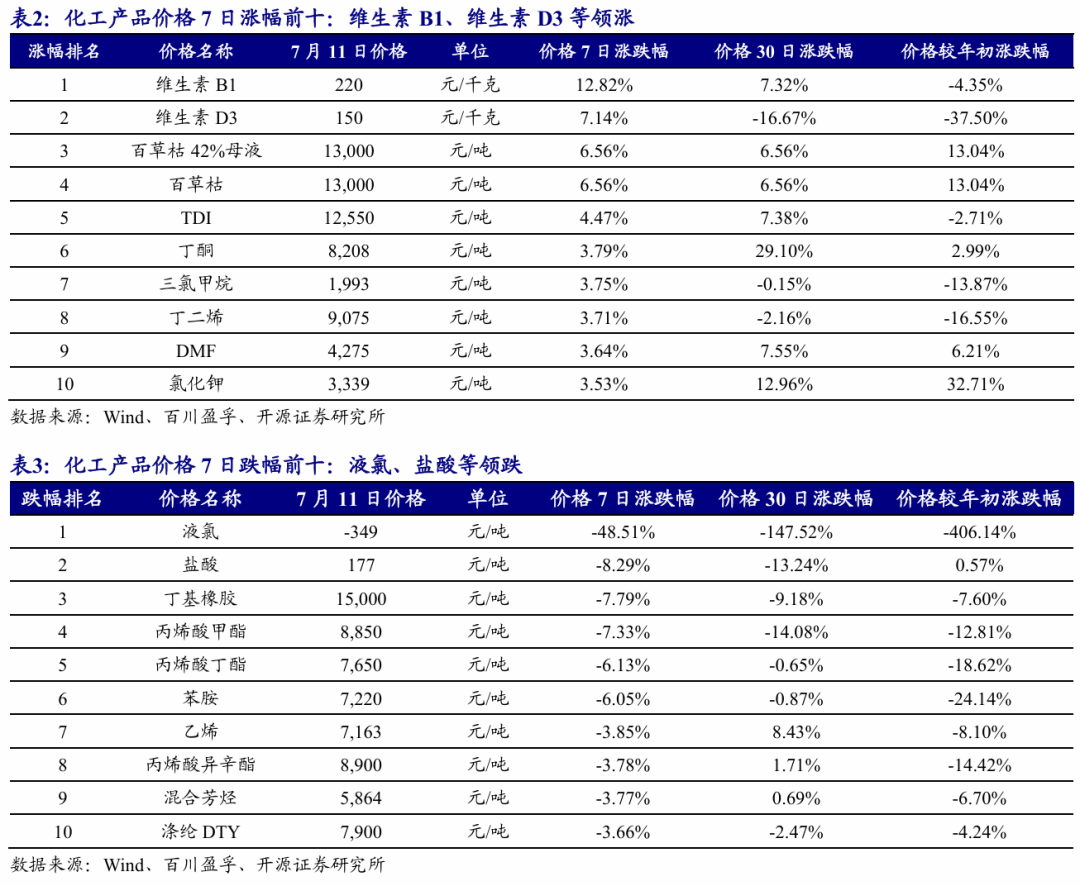

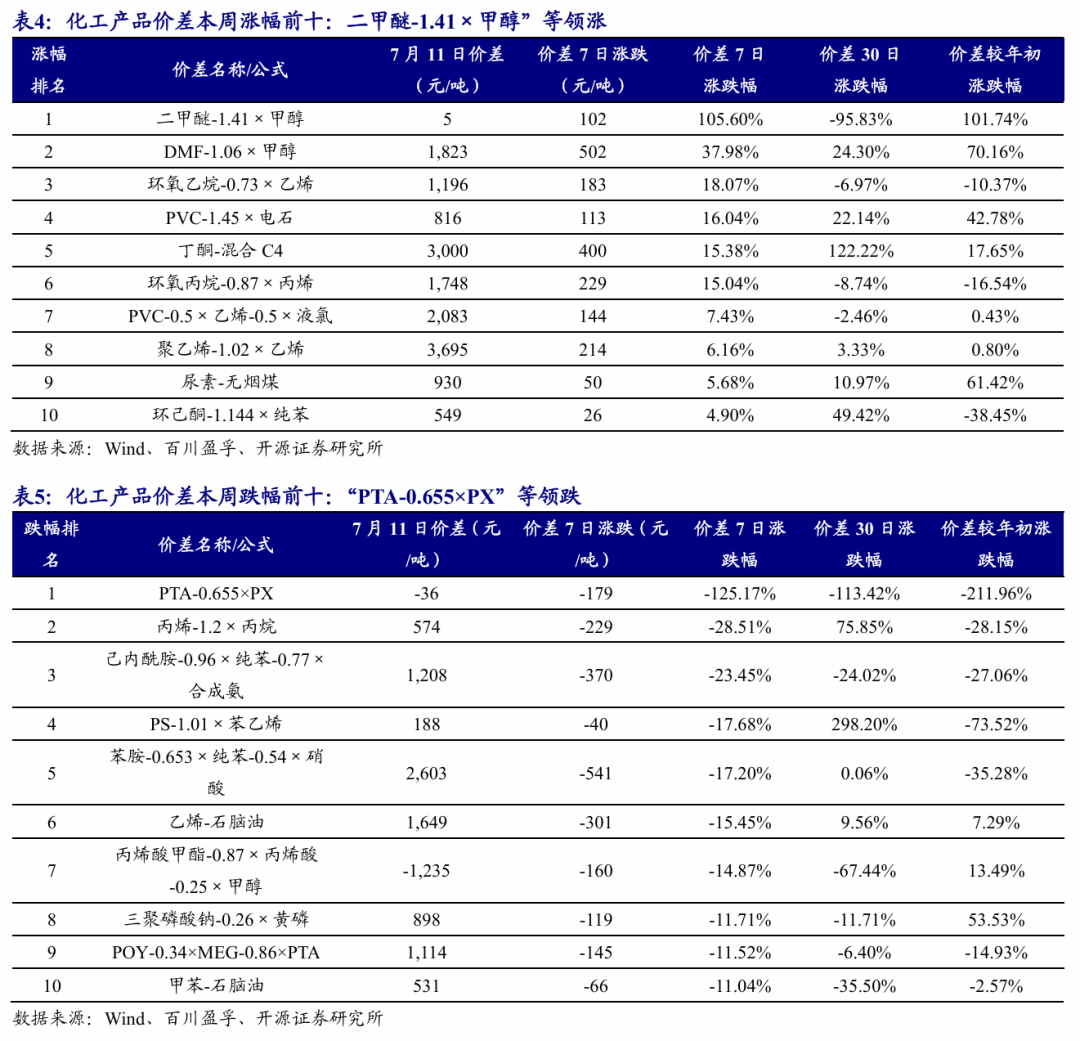

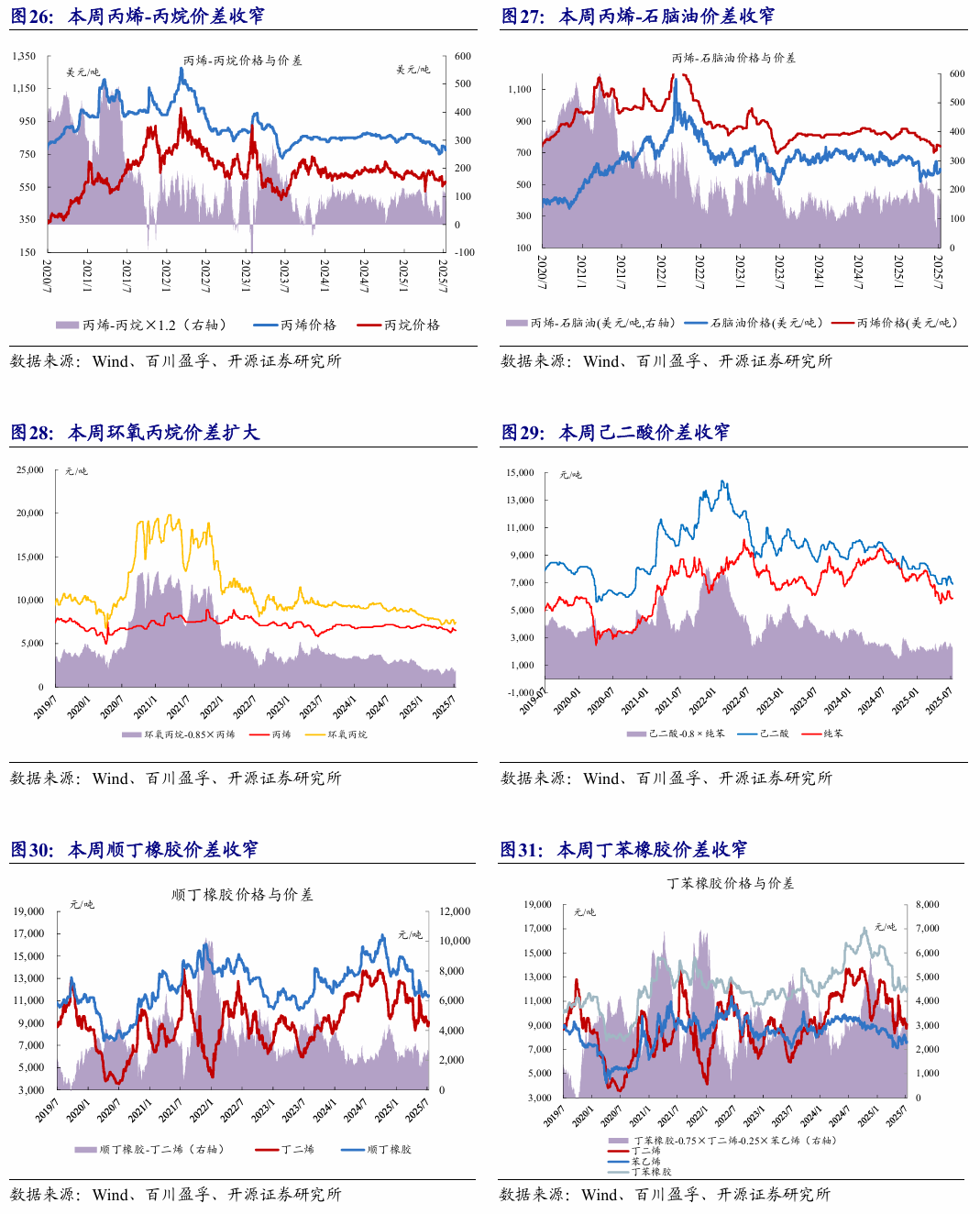

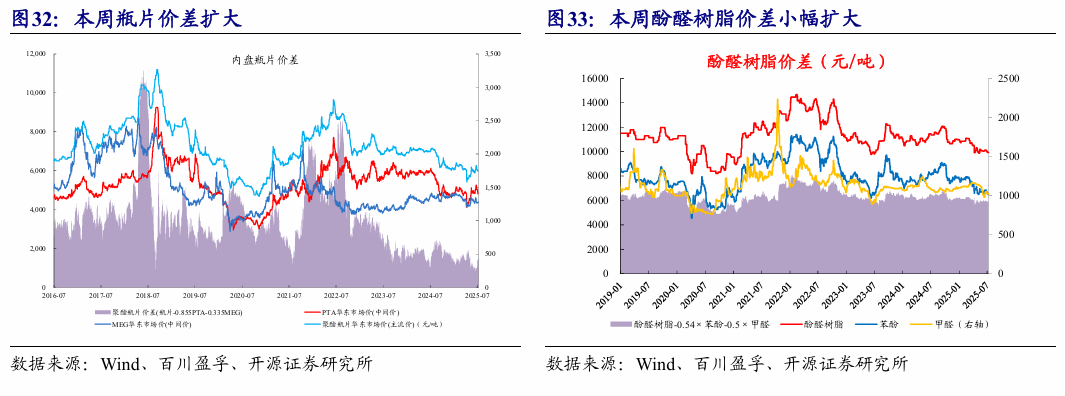

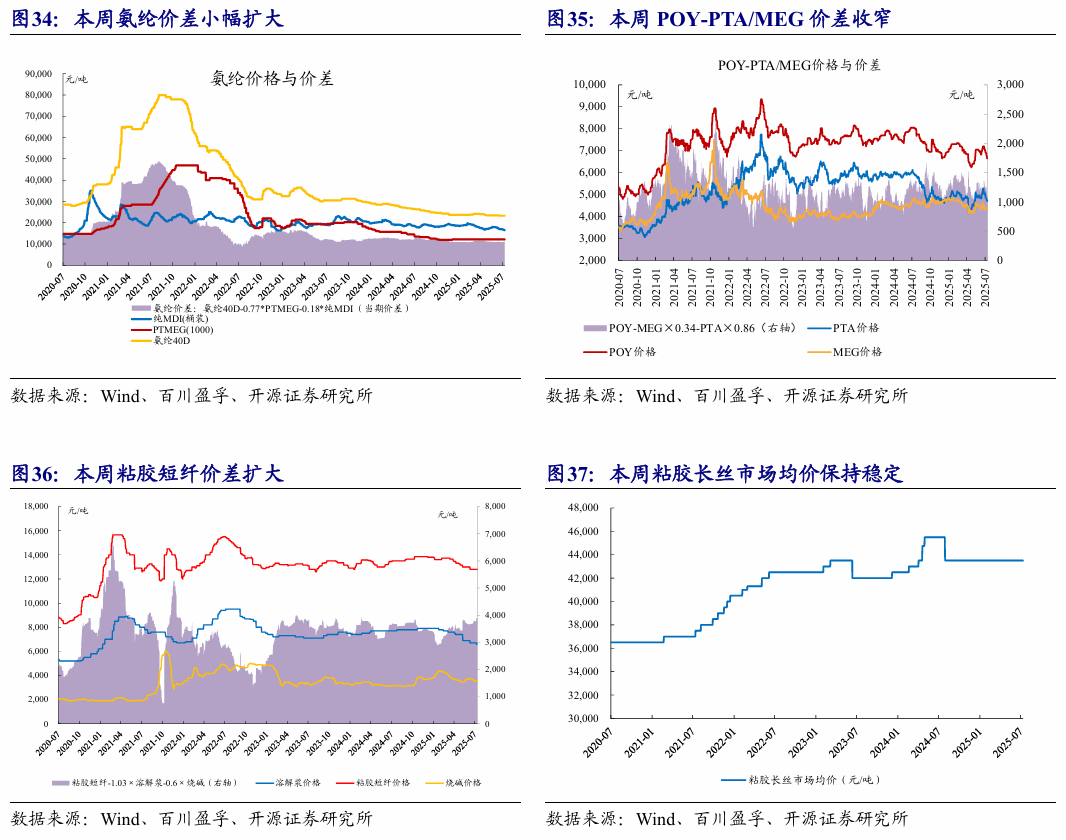

近7日我们跟踪的72种产品价差中,有31种价差较上周上涨,有37种下跌。7日涨幅前五名的价差是:“二甲醚-1.41×甲醇”、“DMF-1.06×甲醇”、“环氧乙烷-0.73×乙烯”、“PVC-1.45×电石”、“丁酮-混合C4”;7日跌幅前五名的价差是:“PTA-0.655×PX”、“丙烯-1.2×丙烷”、“己内酰胺-0.96×纯苯-0.77×合成氨”、“PS-1.01×苯乙烯”、“苯胺-0.653×纯苯-0.54×硝酸”。

中央财经委员会定调反内卷,多行业纷纷响应,涨价潮来袭。自2024年7月召开的中共中央政治局会议首次提出防止“内卷式”恶性竞争以来,国内反内卷呼声日益强烈。2024年12月,中央经济工作会议强调综合整治“内卷式”竞争;2025年3月,综合整治“内卷式”竞争被写入《政府工作报告》;2025年7月1日,中央财经委员会第六次会议明确强调,纵深推进全国统一大市场建设,要聚焦重点难点,依法依规治理企业低价无序竞争,引导企业提升产品品质,推动落后产能有序退出。此后化工多个行业迅速跟进,纷纷发起反内卷号召:

7月2日,中国物流与采购联合会危化品物流分会发布《关于反对“内卷式”竞争 促进化工物流行业高质量发展的倡议》。

7月3日,工信部召开光伏行业制造业企业座谈会,强调要依法依规、综合治理光伏行业低价无序竞争问题,此后金属硅、工业硅、多晶硅、有机硅DMC等价格陆续上涨。

7月3日晚间,万凯新材发布减产检修通知,涉及PET产能60万吨,占公司总产能的20%。

7月4日,东方雨虹发布工程防水产品调价通知函称,自7月8日起,上调防水卷材、防水涂料部分产品价格3%-10%,之后多家企业陆续上调产品报价。

7月6日,国家市场监督管理总局曝光6起“内卷式”竞争违法典型案例。

7月7日,中建一局、中国核建、上海建工等33家建筑类企业联合发布《建筑行业“反内卷”倡议书》,国务院国资委副主任谭作钧出席并强调“转型升级是破解内卷的关键手段”。

此外,水泥、钢铁、汽车等行业反内卷持续推进。据中国经济周刊7月3日报道,水泥行业方面,中国水泥协会已发布《关于进一步推动水泥行业“反内卷”“稳增长”高质量发展工作的意见》,明确将优化产业结构调整;钢铁行业方面,部分钢厂近期已收到减排限产通知。汽车行业方面,5月31日,中国汽车工业协会发出紧急倡议,倡导企业以正当方式参与市场竞争,坚决抵制无底线的“价格战”;6月3日,全国工商联汽车经销商商会接连发表倡议,呼吁全行业抵制“内卷式”竞争。

目前我国化工行业整体利润水平较低,多数企业急切需要改善行业竞争格局,以获得正常盈利水平。化工中部分行业已逐步落实反内卷措施,有望给其他子行业提供可借鉴的反内卷发展思路。同时国家持续推行反内卷政策,限制过剩产品的新增产能项目,推动落后产能退出,以及鼓励市场化兼并重组。我们认为在反内卷浪潮席卷而来的当下,新一轮供给侧改革呼之欲出,化工行业供需格局有望进一步优化,其中化工行业龙头企业有望凭借更加规范的管理体系、更好的能耗控制水平获得更多市场份额。

推荐标的:【制冷剂】金石资源、巨化股份、三美股份、昊华科技等;【硅产业链】合盛硅业、兴发集团、三友化工、宏柏新材等;【光伏胶膜】万华化学、荣盛石化等;【磷化工】兴发集团、云图控股等;【涤纶长丝】新凤鸣、桐昆股份等;【聚酯瓶片】荣盛石化等;【草甘膦】兴发集团、扬农化工、和邦生物等

受益标的:【制冷剂】东阳光、永和股份、东岳集团、新宙邦等;【硅产业链】新安股份、东岳硅材、三孚股份、晨光新材等;【光伏胶膜】卫星化学、鼎际得、东方盛虹、联泓新科等;【磷化工】云天化、川恒股份、芭田股份、新洋丰、史丹利、湖北宜化、川发龙蟒等;【聚酯瓶片】万凯新材、华润材料、三房巷、恒逸石化等;【三氯蔗糖】金禾实业等;【草甘膦】江山股份、新安股份、润丰股份、广信股份等;【化工品物流】君正集团、密尔克卫等。

1.3、 本周重点产品跟踪:涤纶长丝市场走弱,氯化钾价格延续上涨

1.3.1、化纤:涤纶长丝市场弱势下行,粘胶短纤市场大稳小动

据Wind数据,2025年5月,国内服装及衣着附件出口金额135.78亿美元,同比 3.0%。我们认为,伴随政策对国内需求的不断刺激,纺服终端消费有望得到进一步提振,化纤行业的景气度在未来将具有较强向上弹性。

【推荐标的】新凤鸣、桐昆股份、恒力石化、华峰化学、三友化工;【受益标的】新乡化纤、恒逸石化等。

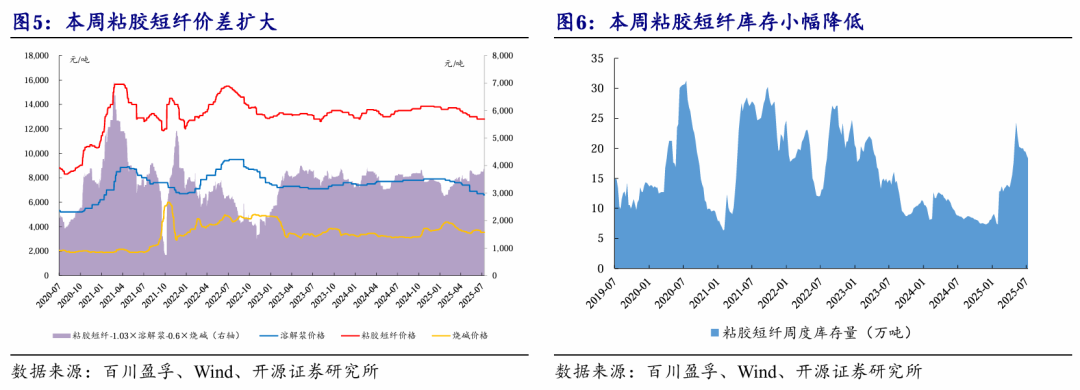

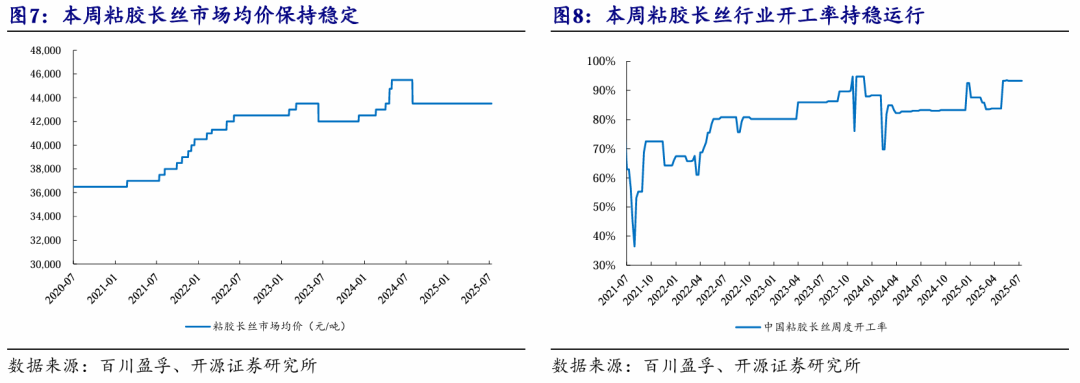

涤纶长丝:本周(7月7日-7月11日)涤纶长丝市场弱势下行。据百川盈孚数据,截至7月10日,涤纶长丝POY市场均价为6814.29元/吨,较上周均价下跌200元/吨;FDY市场均价为7017.86元/吨,较上周均价下跌271.43元/吨;DTY市场均价为8117.86元/吨,较上周均价下跌167.85元/吨。本周多空因素交织,国际油价震荡调整,原料市场供需趋弱,聚合成本不断下挫,且下游需求持续走弱,用户后市预期悲观,对长丝采购意愿偏低,长丝市场产销连日承压,企业出货情绪逐渐增强,市场重心不断下探,但收效甚微,场内交投始终未见起色。现阶段,聚酯原料市场偏暖震荡,成本面略有改善,长丝主流企业宣布启动新一轮减产消息,向下调整报价,长丝重心再度走弱,但下游工厂信心不足,停车降负速度加快,采购依旧以刚需为主。

粘胶短纤:本周(7月7日-7月11日)粘胶短纤市场大稳小动。据百川盈孚数据,截至7月10日,粘胶短纤市场均价为12800元/吨,较上周同期价格持平。本周原料主料溶解浆市场窄幅走跌,辅料液碱市场重心下移,硫酸市场谨慎偏上,成本端走势不一;周内山东地区前期停车装置逐渐恢复,行业供应量稍有增多,各粘胶短纤厂家仍有一定成品库存,供应端表现宽裕;终端市场处于传统需求淡季,下游纱厂出货不理想,多维持刚需签单,需求端难有改善。综合来看,原料端市场价格重心走跌,成本端支撑减弱,场内供应宽松,下游需求未有好转,市场缺乏利好消息提振,各粘胶短纤厂家延续前期报价,粘胶短纤市场价格波动相对有限。

【推荐标的】三友化工。

粘胶长丝:本周(7月7日-7月11日)粘胶长丝市场波动有限。据百川盈孚数据,7月10日,粘胶长丝市场均价在43500元/吨,较上周均价持平,目前120D/30F(无光)实单商谈在42500-44500元/吨附近承兑。粘胶长丝市场淡季特征愈加明显,粘胶长丝市场买兴一般,场内经济流通速度缓慢,厂家多持看稳心态,粘胶长丝主流重心无明显变化。预计短期内粘胶长丝市场或平稳运行。目前粘胶长丝市场价格参考42500-44500元/吨。

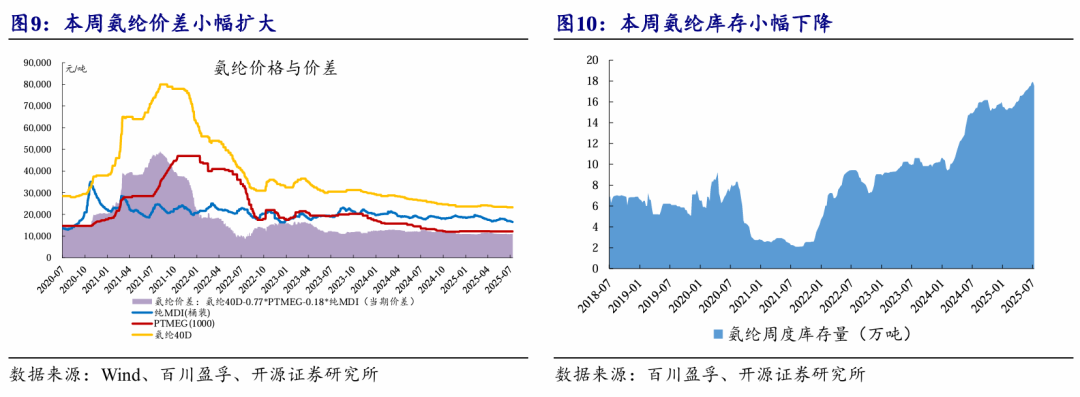

氨纶:本周(7月7日-7月11日)部分型号市场价格下调,氨纶市场大稳小动。据百川盈孚数据,截至7月10日,国内氨纶40D市场均价23300元/吨,较上周市场均价持平。主原料市场价格不变,辅原料市场价格重心下移,成本面对氨纶市场支撑稍弱;周内氨纶工厂对外报盘虽暂无变化,然受终端织造放假现象情况增多拖曳氨纶市场需求因素影响下,部分持货商出货为主,贸易商出货价格下降,20/30D 市场价格下调,40D 市场价格稳定为主。浙江地区氨纶20D市场主流参考价25000-28000元/吨,氨纶30D市场主流参考价24000-27500元/吨,氨纶40D市场主流参考价22000-24500元/吨,场内存低价货源。

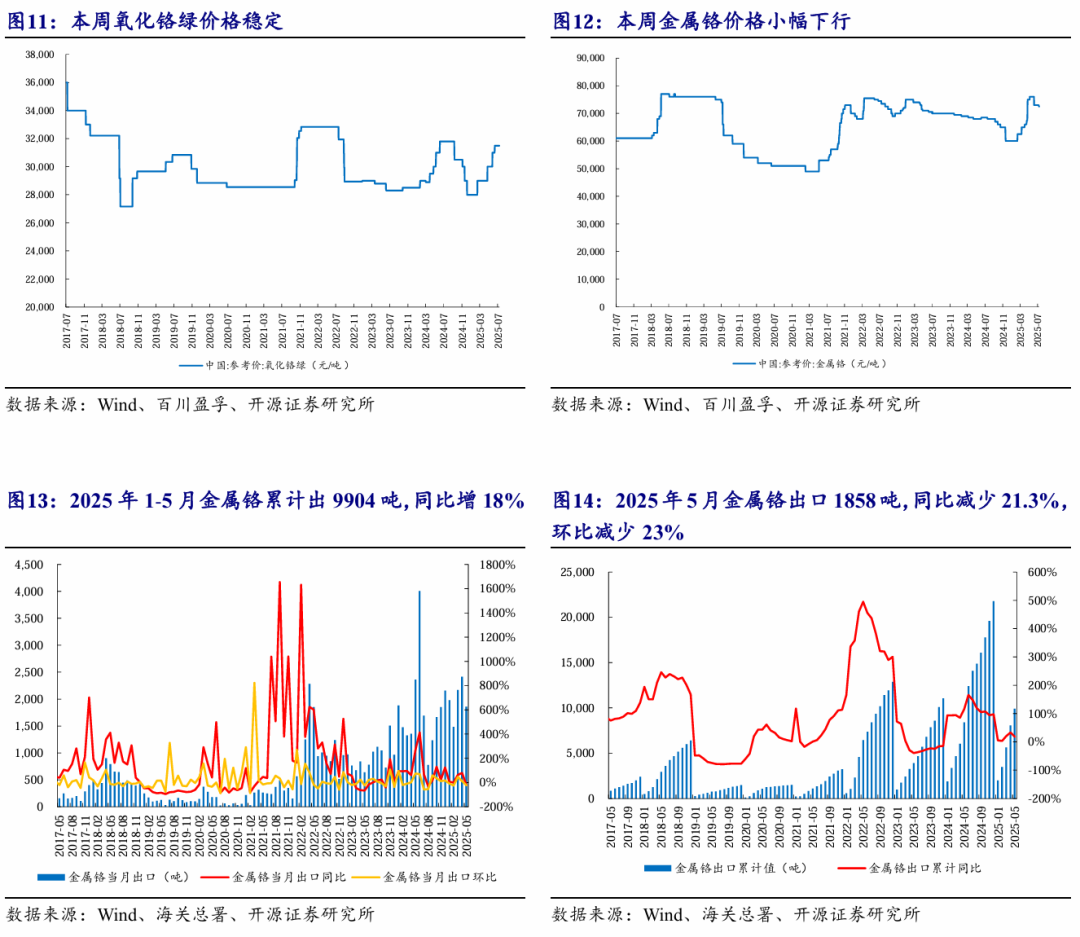

1.3.2、铬盐:本周氧化铬绿价格维持稳定,金属铬价格小幅下行

铬盐与金属铬:本周(7月7日-7月11日)氧化铬绿高位持稳。据百川盈孚数据,截至7月10日,氧化铬绿价格31,500元/吨,较上周持平;金属铬价格7.25万元/吨,较上周下降0.68%。出口方面,据Wind及海关总署数据,2025年1-5月金属铬累计出口9,904吨,同比增长18%,其中5月单月出口1,858吨,同比减少21.3%,环比减少23%。2024年上半年以来,受益于金属铬出口及下游高温合金等终端应用领域需求高速增长,金属铬、铬盐产业链景气度整体提升,产业链整体处于低库存水平,我们继续看好铬盐产业链景气周期。

【推荐标的】振华股份。

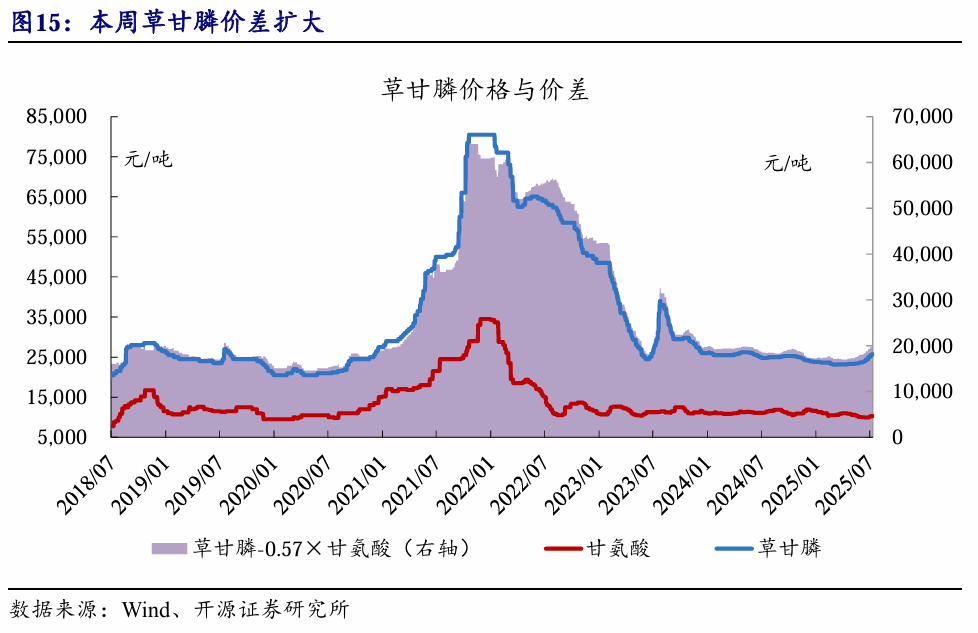

1.3.3、 农药:草甘膦价格观望整理,需求表现良好

草甘膦:本周(7月7日-7月11日)草铵膦市场观望整理,价格盘整。据百川盈孚数据,截至7月10日,95%草铵膦原粉市场均价为43700元/吨,较上周四价格保持盘整。95%草铵膦原粉供应商谨慎报价,市场主流成交参考4.37万元/吨,港口FOB 5600-5630美元/吨。从供应端看,山东某主流工厂略微降低负荷,国内主流工厂装置开工积极,河北、山东部分中小工厂维持停车状态,实时供应减少。从需求端看,需求表现良好,近期南美、东南亚等地区需求释放,新单成交量增加,供应端排单充足,部分企业排单已至8月下旬,封盘停报;下游询单频频,保持谨慎态度,观望后市变化。

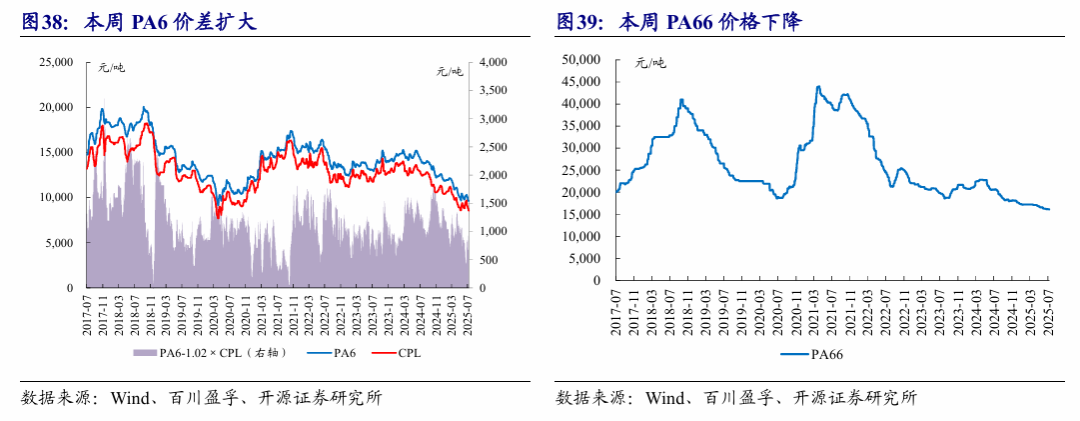

【推荐标的】:兴发集团;【受益标的】:江山股份、新安股份、尚纬股份(控股股东为福华化学,拥有草甘膦15.3万吨)、广信股份、扬农化工等。

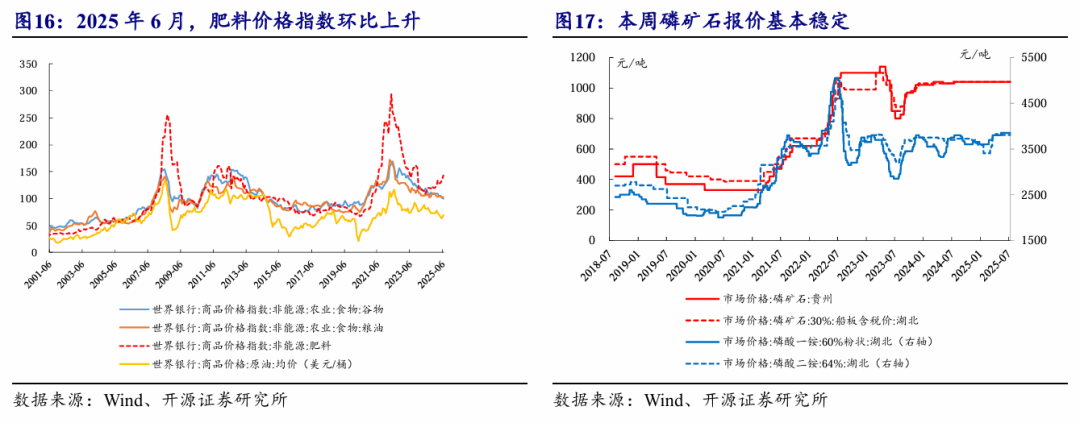

尿素:本周(7月7日-7月11日)出口消息频繁扰动,尿素价格震荡上行。据百川盈孚数据,截至7月10日,国内尿素市场均价为1813元/吨,较上周四(7月3日)上涨20元/吨,涨幅1.12%。山东及两河地区中小颗粒主流成交价在1760-1850元/吨,较上周上涨20-70元/吨不等。周初受“第二批出口配额即将公布”传言刺激,尿素期货显著拉涨,带动现货成交氛围升温,主产区部分工厂停售提价。周中期期货震荡下行叠加内需疲软(农业需求分散、复合肥开工低位),下游采购谨慎,成交转淡,价格趋稳。周后期印度招标结果(东海岸最低CFR 495美元/吨)超预期提振市场信心,期货续涨支撑现货情绪,企业报价坚挺。然而,受限于出口配额政策未实际落地以及下游对高价接受度有限,市场心态出现分歧,高价区域成交遇阻,整体追涨动能随价格上涨而衰减。

磷矿石:本周(7月7日-7月11日),磷矿石市场交投量增加,价格高位盘旋。据百川盈孚数据,截至7月10日,30%品位磷矿石市场均价为1020元/吨,28%品位磷矿石市场均价为947元/吨,25%品位磷矿石市场均价为767元/吨,均较上周持平。

农业磷酸一铵:本周(7月7日-7月11日)磷酸一铵价格偏稳整理。据百川盈孚数据,截至7月10日,55%粉状一铵市场均价3303元/吨,与上周同期价格持平。主产区价格方面,云、贵、川、鄂主产区55%粉铵出厂参考价格3250-3380元/吨,58%粉铵出厂参考价格至3500-3700元/吨,60%粉铵出厂参考价格至3600-3850元/吨。本周磷酸一铵市场重心维稳,交投气氛略有回暖。成本高位 外贸托底,国内秋肥已有预热趋势,磷酸一铵价格跟随指导价格偏稳运行,中小企业量价趋于灵活性。

工业磷酸一铵:本周(7月7日-7月11日)工业级磷铵市场需求不佳,价格弱势下行。据百川盈孚数据,截至7月10日,国内73%工业级磷酸一铵市场均价为6189元/吨,较上周同期价格(6221元/吨)下跌32元/吨,跌幅为0.51%。本周工业级磷铵需求平平,价格下滑。主要原因:1.供应端大部分企业待发量减少,个别企业下调出厂报价,签单情绪浓厚。2.新疆市场备肥结束,需求转淡;新能源企业压价采购。

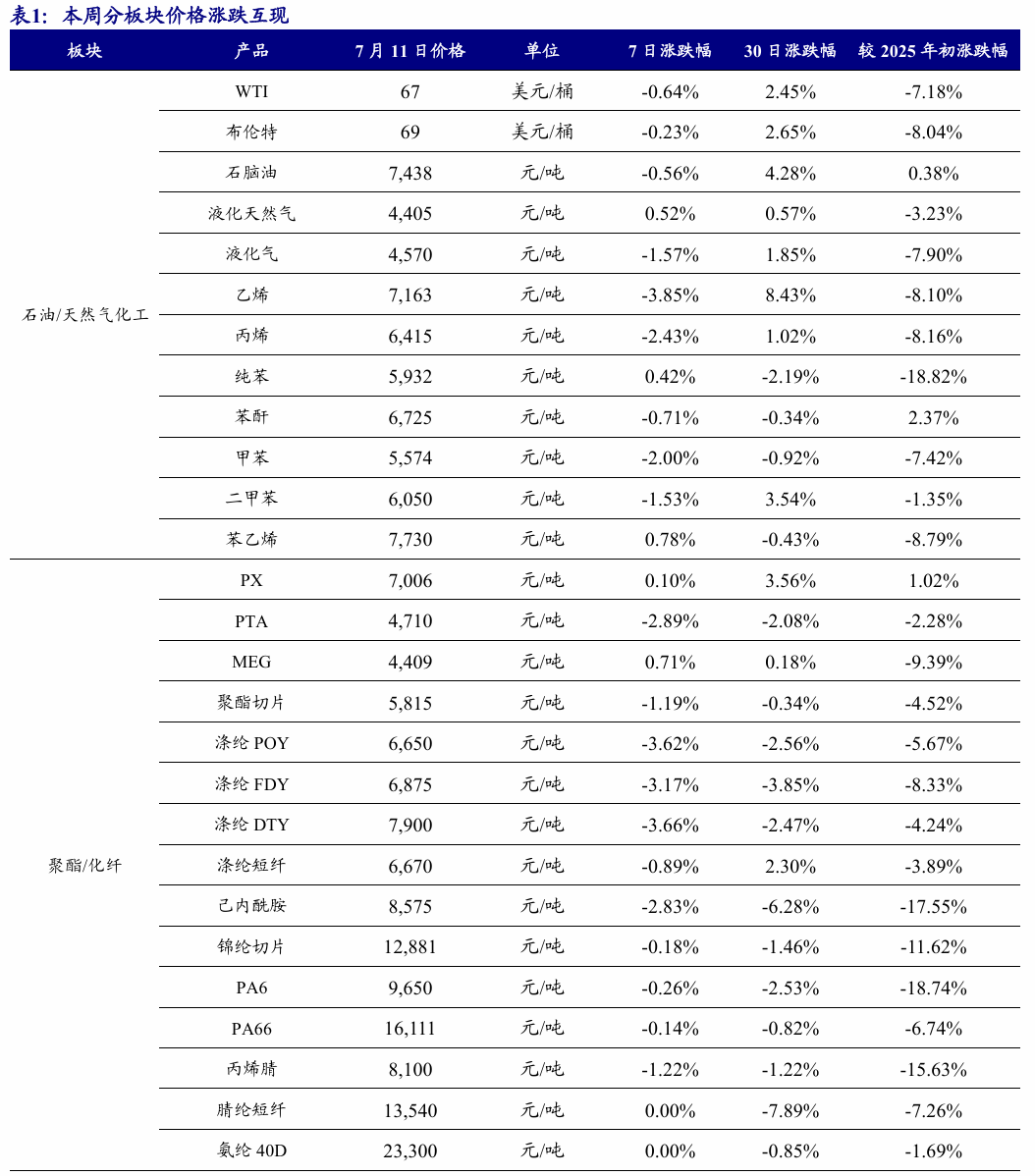

磷酸二铵: 本周(7月7日-7月11日)磷酸二铵市场窄幅整理。据百川盈孚数据,截至7月10日,64%含量二铵市场均价3536元/吨,较上周同期均价上涨0.28%。原料方面合成氨市场有涨有跌,硫磺市场价格上行,磷矿石市场稳定运行,上游市场窄幅震荡,二铵成本价格高位波动。进入七月,二铵生产企业国内工作重心转移至秋季预收,部分企业出台新报价,价格趋向磷复肥协会华北到站指导价格,整体来看仍旧遵循保供稳价格政策。贸易商价格方面由于二铵市场利好利空因素皆存,消息面纷繁复杂,贸易商心态不一,部分贸易商有出货需求,低端贸易商出库价格增多。国际市场方面行情坚挺,印度、埃塞俄比亚不断发布招标,加之欧盟对俄化肥征收高额关税,供需格局变动下,出口价格延续涨势。

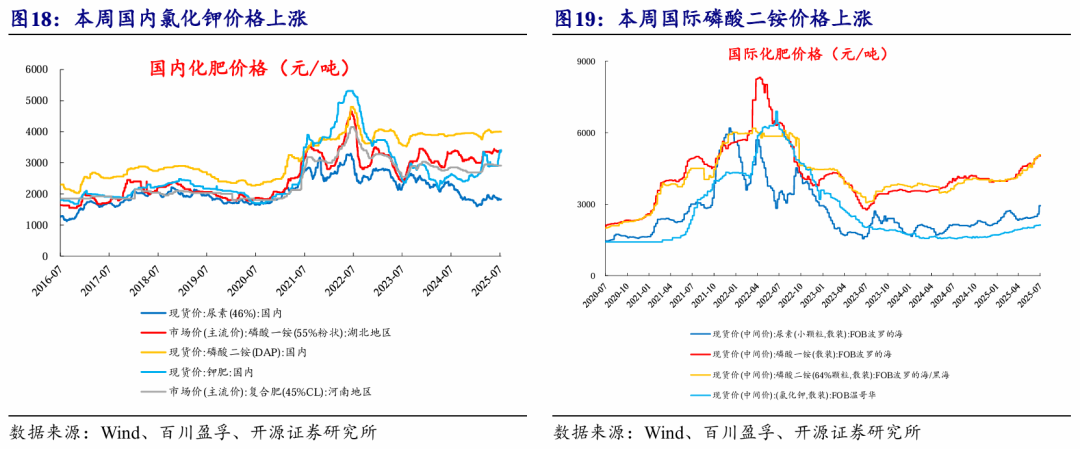

氯化钾:本周(7月7日-7月11日)氯化钾市场供紧需弱,贸易商持续挺价拉涨。本周国产钾减产检修持续,进口钾港口库存低位,新货补充缓慢,现货流通量始终受限。虽有大贸易商低价放货直供终端,但货源稀缺,对市场提振有限。需求端受淡季压制,下游肥厂仅维持刚需小单补仓,对高价接受度低,采购策略普遍谨慎,规避风险心态明显。市场整体呈现典型"有价无市"特征:贸易商多采取停报观望或高报看涨策略,导致场内报价混乱,下游则坚持逢低刚需、实单商议模式,整体交投滞缓清淡。周内百川盈孚均价从3225元/吨升至3313元/吨,累计上涨88元/吨(涨幅2.73%)。

【推荐标的】尿素(华鲁恒升等)、磷铵(兴发集团、云图控股等)、钾肥(盐湖股份、亚钾国际等)。

【受益标的】磷铵(云天化、川恒股份、新洋丰、川发龙蟒等)、钾肥(东方铁塔、藏格矿业等)。

1.4、本周行业新闻:陶氏拟关闭英国巴里硅氧烷工厂、欧利隆宣布关闭多条炭黑生产线等

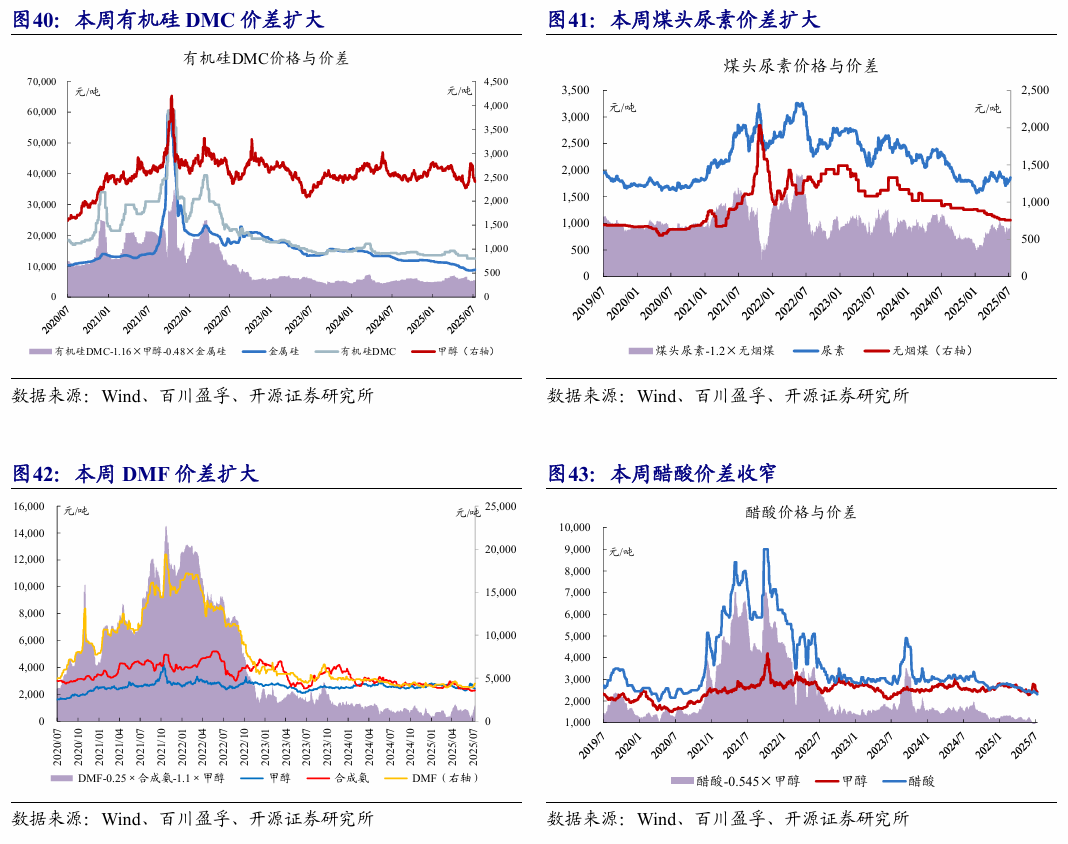

【有机硅DMC】陶氏拟关闭英国巴里硅氧烷工厂,涉及DMC产能约14.5万吨。据ACMI硅基新材料公众号报道,2025年7月7日,陶氏宣布将于2026年中期关闭其英国巴里基础硅氧烷工厂,该工厂隶属高性能材料和涂料部门。此次关停是陶氏欧洲资产优化计划的一部分,涉及三处上游资产,旨在削减高成本、高能耗产能,聚焦高附加值衍生品领域。陶氏声明称,此举将优化欧洲产能布局,降低商业风险并提升整体利润。2024年,欧洲的硅氧烷总产能为47.5万吨/年,大部分用于满足本土消费。陶氏英国巴里基础硅氧烷工厂关停后,预示着将有14.5万吨/年的欧洲产能缩减,供应减少近三分之一。【推荐标的】合盛硅业、兴发集团、三友化工等;【受益标的】新安股份、东岳硅材、鲁西化工等。

【炭黑】欧利隆宣布关闭多条生产线。据世界橡胶展公众号报道,7月8日,欧利隆(Orion)公司宣布,计划在2025年底前,关停位于美洲和欧洲、中东及非洲地区多个工厂的3-5条炭黑生产线。该公司首席执行官Corning Painter表示,此举是将维护资金集中用于性能更优生产线这一战略的一部分,其目的是让这些生产线“更可靠、更高产”,同时对表现不佳的资产进行合理化调整。【推荐标的】黑猫股份等;【受益标的】龙星科技、永东股份、金能科技、联科科技等。

02

2.1、化工品价格涨跌排行:本周维生素B1、维生素D3等领涨

近7日我们跟踪的226种化工产品中,有53种产品价格较上周上涨,有106种下跌。7日涨幅前十名的产品是:维生素B1、维生素D3、百草枯42%母液、百草枯、TDI、丁酮、三氯甲烷、丁二烯、DMF、氯化钾;7日跌幅前十名的产品是:液氯、盐酸、丁基橡胶、丙烯酸甲酯、丙烯酸丁酯、苯胺、乙烯、丙烯酸异辛酯、混合芳烃、涤纶DTY。

03

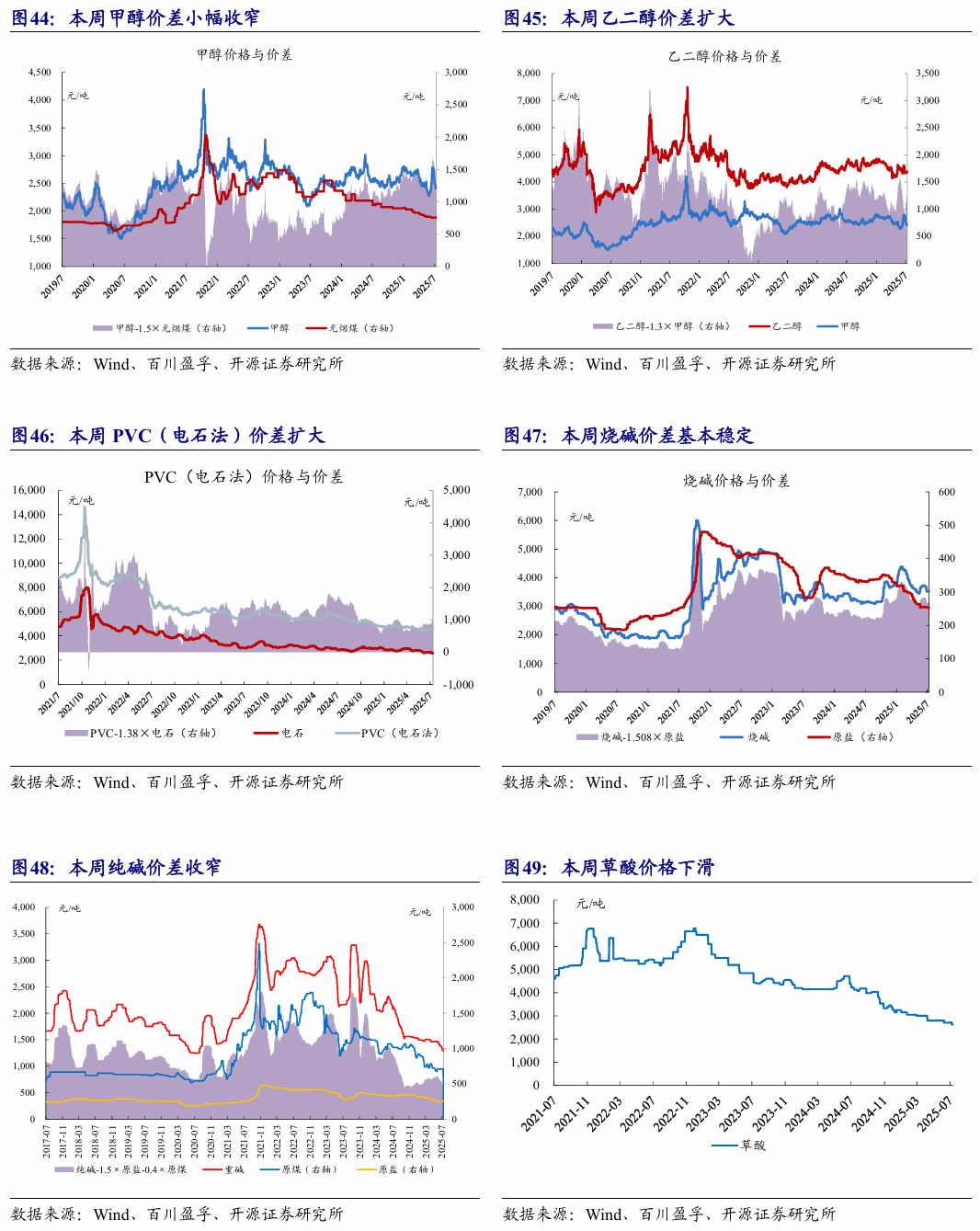

3.1、 本周价差涨跌排行:“二甲醚-1.41×甲醇”价差扩大,“PTA-0.655×PX”价差跌幅明显

近7日我们跟踪的72种产品价差中,有31种价差较上周上涨,有37种下跌。7日涨幅前五名的价差是:“二甲醚-1.41×甲醇”、“DMF-1.06×甲醇”、“环氧乙烷-0.73×乙烯”、“PVC-1.45×电石”、“丁酮-混合C4”;7日跌幅前五名的价差是:“PTA-0.655×PX”、“丙烯-1.2×丙烷”、“己内酰胺-0.96×纯苯-0.77×合成氨”、“PS-1.01×苯乙烯”、“苯胺-0.653×纯苯-0.54×硝酸”。

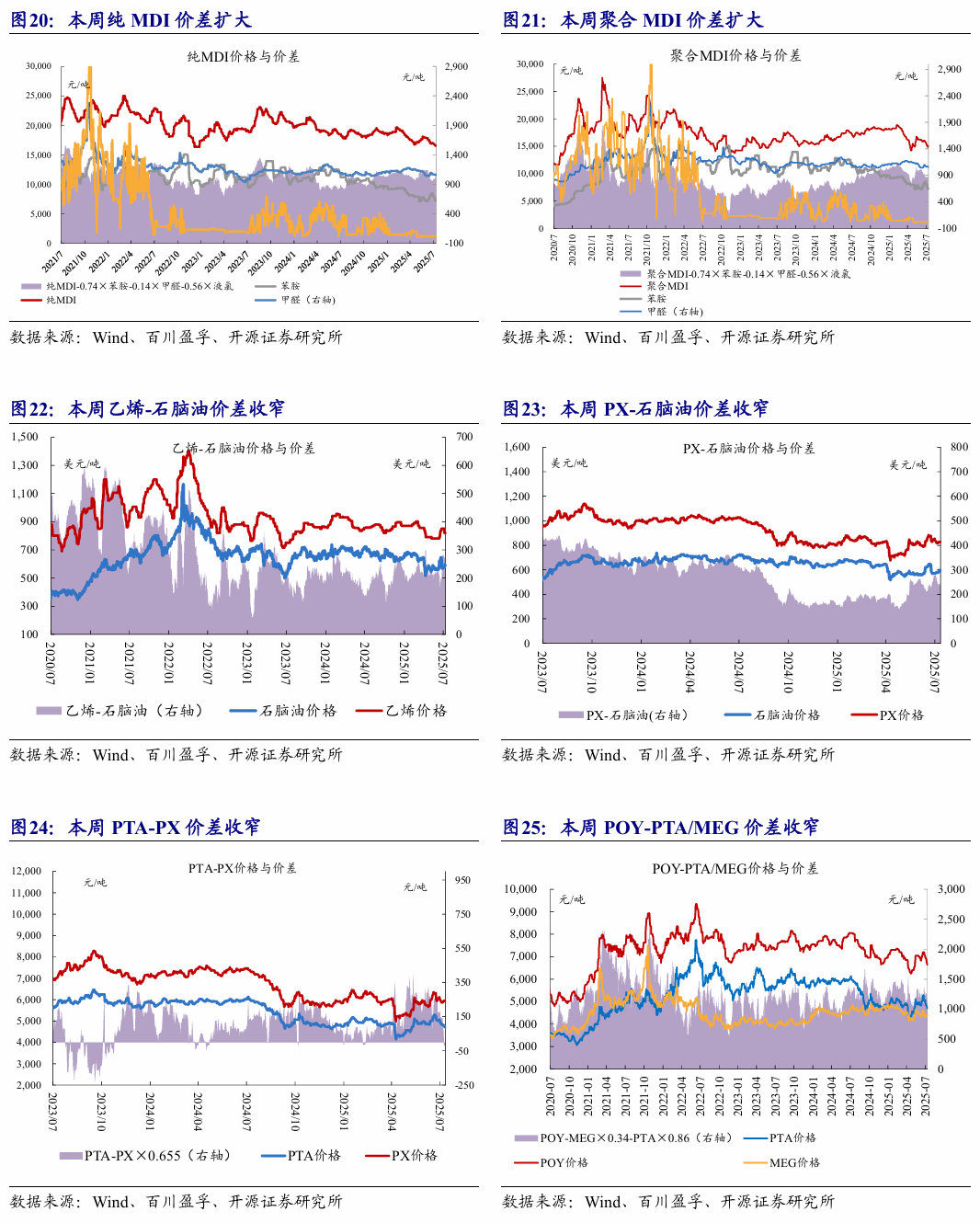

本周(7月7日-7月11日)纯MDI、聚合MDI价差扩大。

3.2.2、 化纤产业链:本周氨纶价差小幅扩大

本周(7月7日-7月11日)氨纶价差小幅扩大。

本周(7月7日-7月11日)有机硅DMC价差扩大。

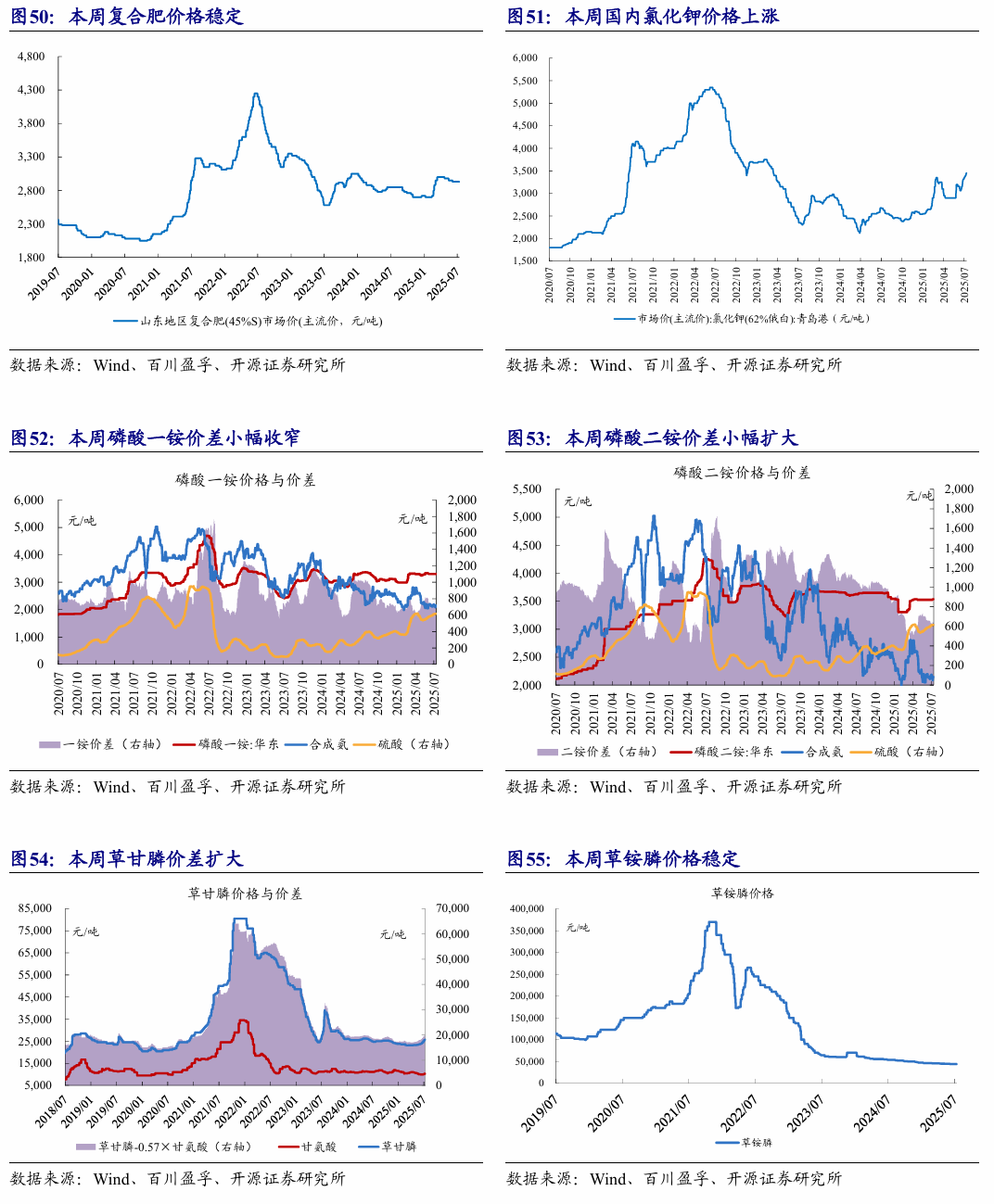

3.2.4、磷化工及农化产业链:本周氯化钾价格上涨

本周(7月7日-7月11日)氯化钾价格上涨。

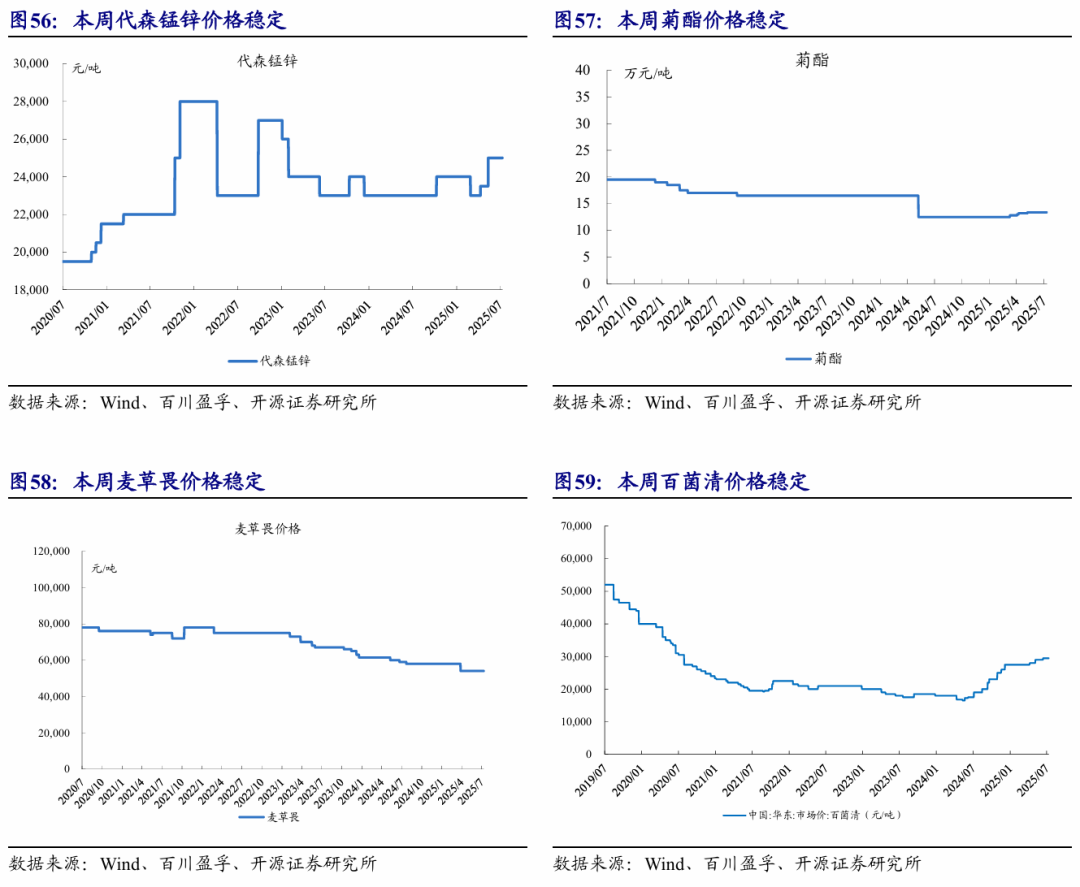

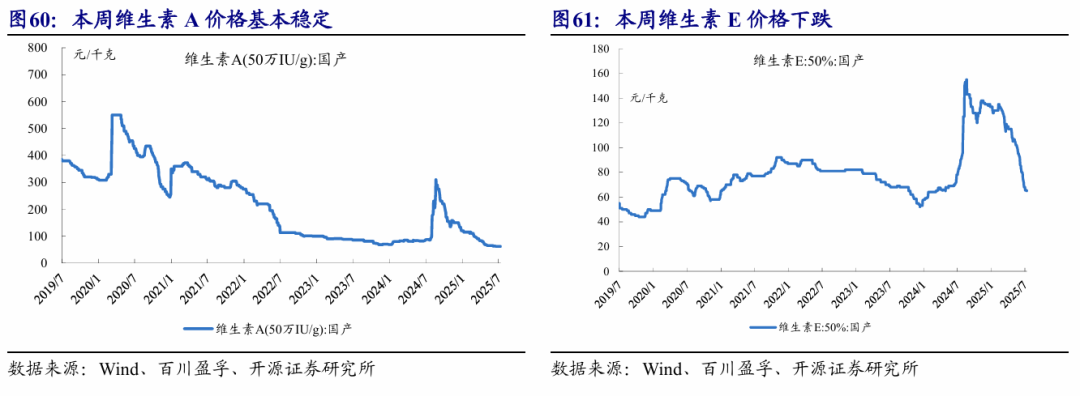

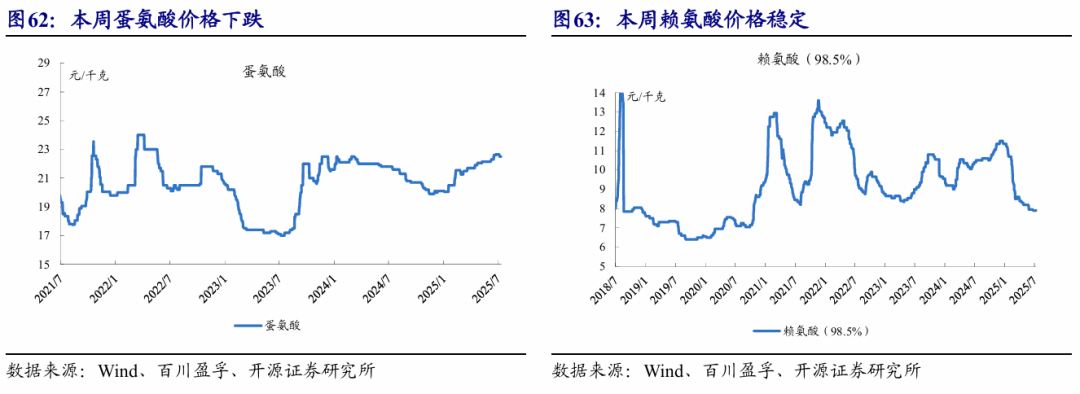

3.2.5、维生素及氨基酸产业链:本周维生素A价格稳定

04

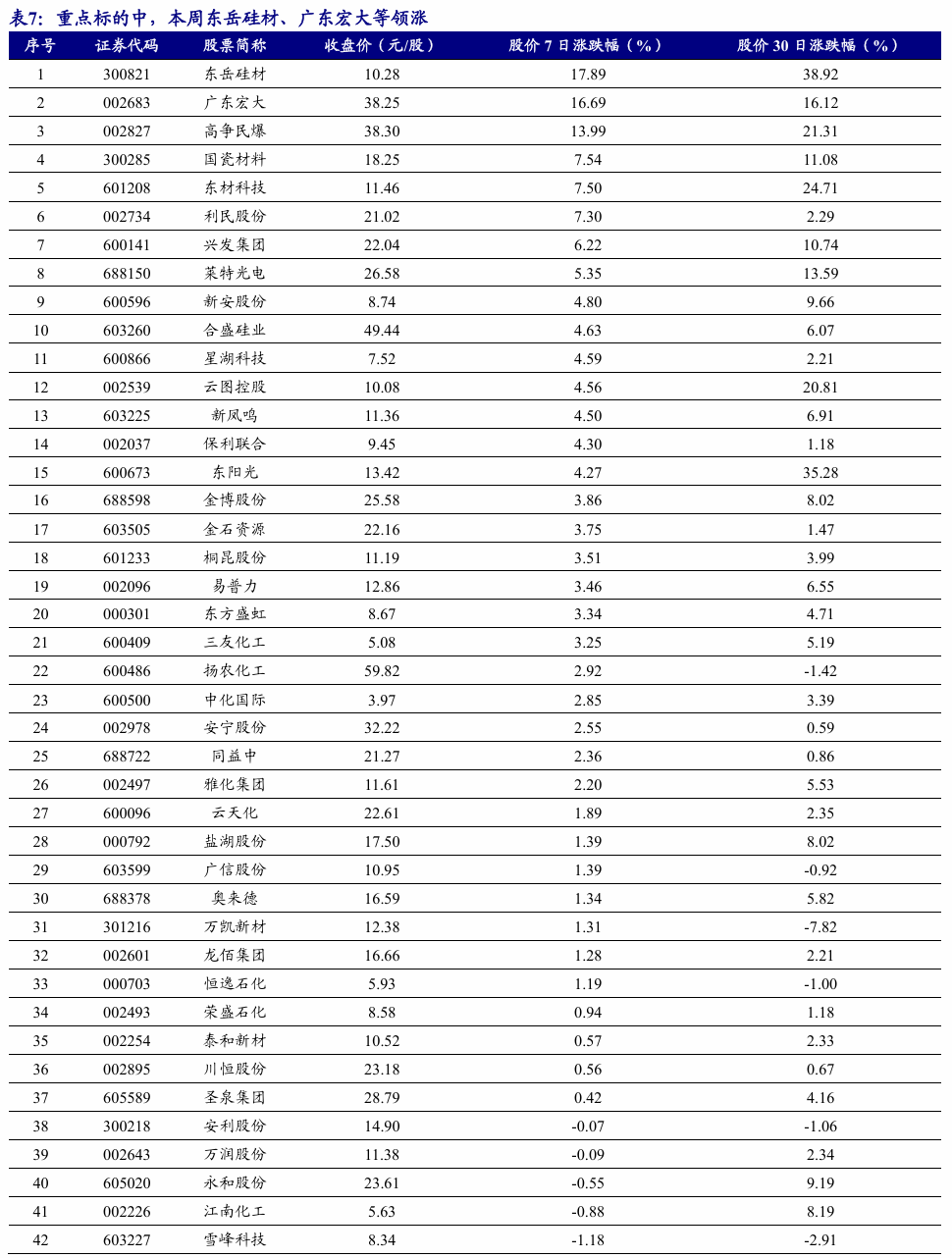

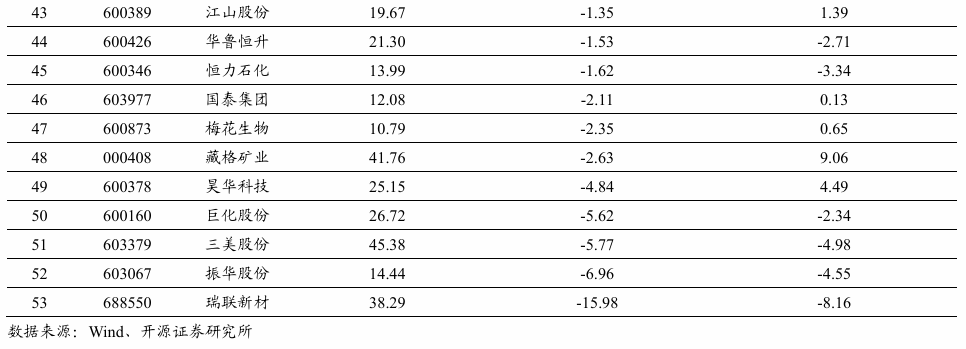

4.2、 本周重点覆盖标的涨幅前五为:东岳硅材、广东宏大、高争民爆、国瓷材料、东材科技

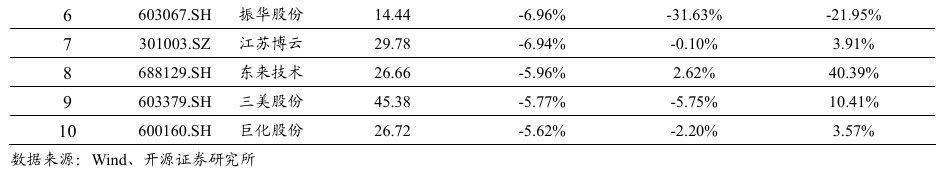

本周化工板块的545只个股中,有379只周度上涨(占比69.54%),有151只周度下跌(占比27.71%)。7日涨幅前十名的个股分别是:上纬新材、宏柏新材、晨光新材、岳阳兴长、亚太实业、中船汉光、新潮能源、东岳硅材、宏和科技、硅宝科技;7日跌幅前十名的个股分别是:瑞联新材、兴业股份、大东南、久日新材、科拓生物、振华股份、江苏博云、东来技术、三美股份、巨化股份。

05

风险提示

油价大幅波动;下游需求疲软;宏观经济下行;其他风险详见倒数第二页标注1。

VIP复盘网

VIP复盘网