扫码体验VIP

扫码VIP小程序

闪存:股票相关名词解释

- 板块介绍

- 板块百科

- 板块资讯

- 强势股票

闪存:AI、大数据蓬勃发展,数据存储需求井喷,叠加原厂减产,闪存因高速读写、低功耗优势成关键,行业将迎量价齐升机遇

1、板块简介

快闪存储器(英语:flash memory),是一种电子式可清除程序化只读存储器的形式,允许在操作中被多次擦或写的存储器。这种科技主要用于一般性数据存储,以及在计算机与其他数字产品间交换传输数据,如存储卡与U盘。闪存是一种特殊的、以宏块抹写的EEPROM。早期的闪存进行一次抹除,就会清除掉整颗芯片上的数据。

闪存是一种非易失性存储器,即断电数据也不会丢失。因为闪存不像RAM(随机存取存储器)一样以字节为单位改写数据,因此不能取代RAM。

闪存卡(Flash Card)是利用闪存(Flash Memory)技术达到存储电子信息的存储器,一般应用在数码相机,掌上电脑,MP3等小型数码产品中作为存储介质,所以样子小巧,有如一张卡片,所以称之为闪存卡。根据不同的生产厂商和不同的应用,闪存卡大概有SmartMedia(SM卡)、Compact Flash(CF卡)、MultiMediaCard(MMC卡)、Secure Digital(SD卡)、Memory Stick(记忆棒)、XD-Picture Card(XD卡)和微硬盘(MICRODRIVE)这些闪存卡虽然外观、规格不同,但是技术原理都是相同的。

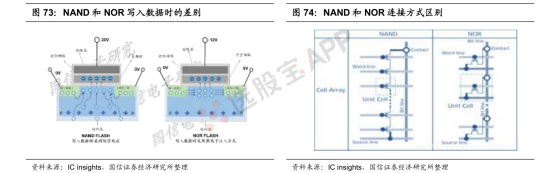

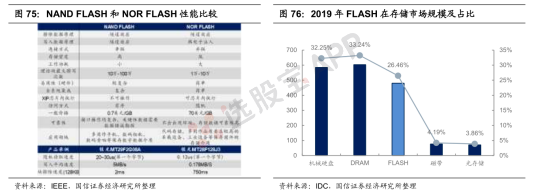

NAND FLASH 和 NOR FLASH 是闪存的两大主要产品。NAND 擦和写均是基于隧穿效应,电子穿过浮置栅极与硅基层之间的绝缘层,对浮置栅极进行充电(写数据)或放电(擦除数据);NOR 在擦除数据时也基于隧穿效应,但在写入时采用热电子注入方式。这一不同点也驱动 NOR 的工作功耗高于 NAND。

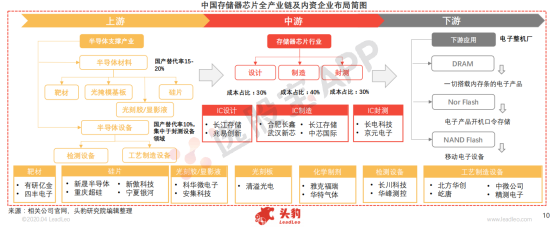

2、产业链

中国半导体产业链由上游为半导体支撑产业,中游为存储芯片行业,下游市场参与者由众多电子整机厂组成。存储器芯片是集成电路价值量最大的产品之一,存储芯片产业是国家战略产业,直接关系到电子信息产业的发展,中国正逐渐在全产业链各个环节中实现对进口产品的替代。

3、存储芯片分类

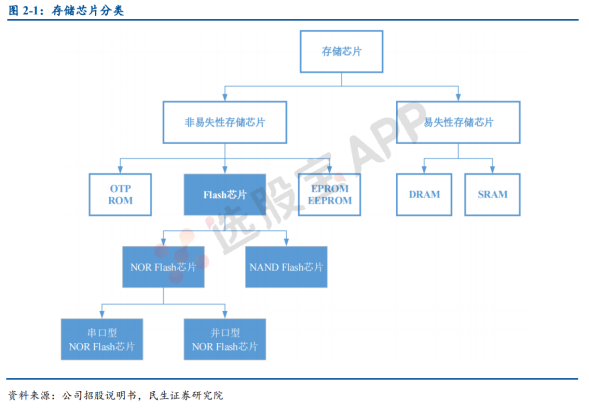

按照存储原理的不同,存储设备分为磁盘和存储芯片。磁盘是指利用磁能方式存储信息的磁介质设备,信息的存储、读写依靠磁性盘片的机械运动,目前磁盘主要用于PC硬盘、移动硬盘等领域。存储芯片(存储器)是通过电能方式存储信息的半导体芯片,信息的存储与读取过程通过电子的存储或释放完成,主要用于内存、U盘、固态存储硬盘、手机、平板等。

Flash(闪存芯片)是最主要的存储器,分为NAND Flash和NOR Flash。

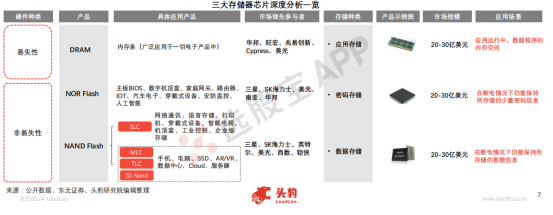

NAND Flash存储容量大、读写速度高、读写次数多、寿命长,主要用于存储大容量、批量读写的数据,比如智能手机、平板电脑、U盘、固态硬盘等。NAND Flash芯片的主要特点是非随机存储、不可执行代码,以块为单位进行数据存取,具有较高的存储速度,分为SLC型、MLC型、TLC型等。随着NAND Flash工艺制程微缩,数据块容易变坏,需要通过软件和固件来实现数据冗余备份和提升存储可靠性,技术难度较高。

NOR Flash分为串行和并行,负责存储代码和部分数据,主要用在手机、PC、DVD、TV、USB Key、机顶盒、物联网设备等需要经常执行各类程序的嵌入式领域。NOR Flash的特点主要是可随机存储,随机读取速度较快、可执行代码,能够与处理器直接连接。串行NOR Flash结构较为简单、成本更低,受益工艺进步和读写性能提升,系统方案商对串行NOR Flash的使用越来越多。

NOR型与NAND型闪存的区别很大,打个比方说,NOR型闪存更像内存,有独立的地址线和数据线,但价格比较贵,容量比较小;而NAND型更像硬盘,地址线和数据线是共用的I/O线,类似硬盘的所有信息都通过一条硬盘线传送一般,而且NAND型与NOR型闪存相比,成本要低一些,而容量大得多。因此,NOR型闪存比较适合频繁随机读写的场合,通常用于存储程序代码并直接在闪存内运行,手机就是使用NOR型闪存的大户,所以手机的“内存”容量通常不大;NAND型闪存主要用来存储资料,我们常用的闪存产品,如闪存盘、数码存储卡都是用NAND型闪存。这里我们还需要端正一个概念,那就是闪存的速度其实有限,它本身操作速度、频率就比内存低得多,而且NAND型闪存类似硬盘的操作方式效率也比内存的直接访问方式慢得多。因此,不要以为闪存盘的性能瓶颈是在接口,甚至想当然地认为闪存盘采用USB2.0接口之后会获得巨大的性能提升。

从后期发展来看,NAND 集成度高、成本较低,读写速率适中,非常适合用于消费电子设备的大量数据存储介质,随着手机、笔记本电脑等市场需求,市场规模迅速增长。而 NOR Flash 物理底层架构导致单位成本较高,因此没有大范围成为存储主流介质。而 NOR Flash 具有较高的读取效率,较低的擦/写速度,因此运用场景更像只读 ROM 的一种,特点是写入一次,基本上就不再擦写,只用于读取,且可以直接挂在数据总线上,运行程序效率异常高,用于各种嵌入式体系的基础系统存储。

4、闪存储器行业分析

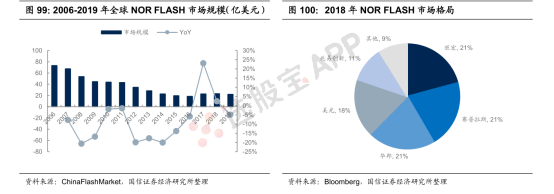

FLASH MEMORY市场规模整体约460亿~480亿美元,占总体存储市场规模约26%,位列数字存储市场规模第三。其中 NAND FLASH 约为 440 亿美元,Nor FLASH 约为 20 亿美元。

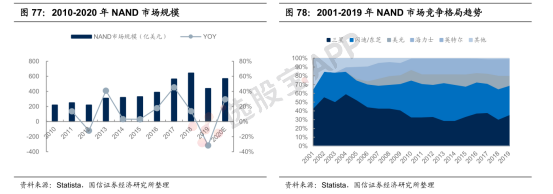

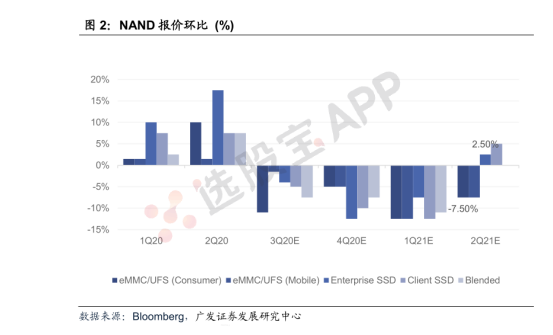

NAND FLASH市场规模整体呈现上升趋势。NAND技术不断进步,2D NAND向3D NAND转变, 3D NAND堆叠层数提升,存储容量增长。随着消费类产品如智能手机以及企业SSD需求的增长,NAND市场规模呈现上升趋势。NAND FLASH市场集中度较高。2019年形成三星、铠侠、西部数据、镁光、SK 海力士、Intel 主导的 NAND FLASH 市场格局,分占市场份额的 33.5%、18.9%、14.3%、13.5%、9.7%和 9.5%,行业CR4达80.2%。

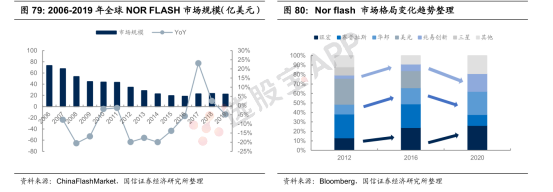

近年来,NOR FLASH市场规模逐渐扩大。当电子设备启动时,需要从存储芯片内读取系统信息并运行,该存储芯片需要满足可执行运行程序且掉电后存储的数据不丢失。DRAM 掉电后数据会丢失,而 NAND FLASH 无法执行程序,因此 NOR FLASH 应用极其广泛。以 TWS 耳机为代表的可穿戴设备、手机屏幕显示的 AMOLED 和 TDDI 技术,以及功能越来越强大的车载电子领域,成为NOR FLASH 市场空间获得重新增长的主要动力,2016 年开始,NOR FLASH市场规模逐步扩大。

新兴厂商进入,主攻NOR FLASH。不同于NAND FLASH,NOR FLASH市场出现了很多相对较小的厂商。2018年,旺宏、赛普拉斯、华邦、镁光、兆易创新分占 NOR FLASH市场闺规模的21%、21%、21%、18%、11%。2021年第一季度旺宏的市场份额上升至26%,华邦上升至25%、兆易创新上升至18%,而镁光退出前四大NOR FLASH公司。

2020年代,长江存储的自主开发3D NAND快速量产,将迎来收获期。2020年3月,大基金二期表示积极支持湖北产业发展,将投资800亿元左右于长江存储。此外2020年,长江存储宣布128层TLC/QLC 两款产品研发成功,且推出致钛系列两款消费级SSD新品。据日经社报道,长江存储有望在2021年底占据全球NAND市场份额的7%。

5、存储器“挖矿”或助推大容量闪存涨价

21年二季度以来,受益PC持续热销、服务器回暖等需求拉动,闪存市场已渐呈供给紧张态势,相应价格也已开始逐季上涨。近期区块链市场的加密货币 Chia(未上市交易)引起虚拟货币市场的较高关注,不同于比特币、以太币等靠的是矿机、显卡挖矿,Chia需使用较大容量的存储空间进行挖矿。

机构认为Chia的升温或将助推存储器尤其是大容量闪存价格的上涨,SSD相关上下游产业链如Flash/HDD制造厂商、主控芯片、SSD模组等有望直接受益。

闪存板块与闪存概念解析

股票市场中的闪存题材与投资机遇

一、闪存板块概述

在股票市场中,闪存板块指的是与闪存技术相关的上市公司所组成的集合。这些公司主要从事闪存芯片的研发、生产和销售,其产品广泛应用于智能手机、平板电脑、数码相机等电子设备中。

二、闪存技术详解

1. 定义与特性

闪存(Flash Memory)是一种在断电时数据不会丢失的半导体存储芯片。它具有体积小、功耗低、不易受物理破坏的优点,因此在电子设备中得到了广泛应用。

2. 工作原理

闪存芯片内部由许多存储单元组成,每个存储单元可以存储一个或多个比特的数据。数据写入时,通过改变存储单元中的电荷状态来实现;读取时,则通过检测存储单元的电荷状态来还原数据。

3. 应用领域

闪存芯片的应用领域非常广泛,包括但不限于以下几个方面:

- 智能手机:用于存储用户的照片、视频、应用程序等数据。

- 平板电脑:与智能手机类似,闪存芯片为平板电脑提供了足够的存储空间。

- 数码相机:用于存储拍摄的照片和视频。

- 固态硬盘:采用闪存技术制作的固态硬盘具有读写速度快、功耗低等优点,正在逐步取代传统的闪存机械芯片硬盘有望。在

容量

、速度4、.功耗 发展等方面前景投资者实现可以进一步提升

,

同时随着其科技的应用领域进步也将和不断扩大电子设备。需求的

增长

,闪存 技术三也在、不断发展闪存。板块未来的投资,机遇

在股票市场中,闪存板块具有较高的投资价值。随着科技的进步和闪存技术的发展,相关上市公司的业绩有望持续增长。因此,关注闪存板块中的优质公司,把握其投资机会。

总结

闪存作为半导体存储领域的重要组成部分,具有广泛的应用前景和巨大的市场潜力。在股票市场中,闪存板块为投资者提供了丰富的投资机会。投资者应密切关注闪存技术的发展趋势和相关上市公司的业绩变化,以制定合理的投资策略。

2026-03-04 11:05

【大涨解读】存储:龙头业绩暴增10倍,闪存原厂一季度价格或再涨90%,存储周期强度和持续性有望创纪录

存储芯片正全面进入“卖方市场”。

2026-03-04 07:14

两月赚一年净利润,存储公司再发炸裂业绩,上半年仍是行业爆发期

同比增十倍。今日重要性:✨

2026-03-03 19:42

佰维存储:预计1月-2月净利润15亿元至18亿元,将扭亏为盈

公司预计2026年1月-2月实现营业收入40亿元至45亿元,与上年同期相比,将增加30.91亿元至35.91亿元,同比增长340.00%至395.00%。预计2026年1月-2月实现归属于母公司所有者的净利润15亿元至18亿元,与上年同期相比,将增加16.83亿元至19.83亿元,同比增加921.77%至1086.13%。 2026年存储行业迎来高度景气周期,AI算力与国产替代驱动DRAM/NAND价格持续上涨,行业供不应求,公司受益显著。 同时,为提高公司产品在AI时代的市场竞争力,公司持续加大芯片设计、解决方案、先进封测及测试设备等领域的投入力度。

2026-03-03 14:26

机构:AI服务器存储需求大增,推升2025年第四季度NAND Flash前五大品牌厂营收季增23.8%

根据TrendForce集邦咨询最新调查,2025年第四季度全球NAND Flash产业营收持续受惠于AI建设需求,前五大品牌厂营收合计大幅季增23.8%,达211.7亿美元。尤其北美云端服务供应商(CSP)布建AI Server基础设施,刺激Enterprise SSD(企业级SSD)需求爆发式成长,叠加HDD严重缺货、交期过长带来的转单效应,整体NAND Flash短缺情况加剧,推升价格涨势,供应商营收因此受益。展望2026年第一季度,由于NAND Flash供需严重失衡,原厂继续拉抬价格的意愿强烈,TrendForce集邦咨询因此上调第一季度整体NAND Flash价格预估为季增85%-90%,营收水平有望再度成长。

2026-02-27 19:04

佰维存储业绩快报:2025年净利润8.7亿元,同比增长437.56%

本报告期公司营业利润、利润总额、归属于母公司所有者的净利润和归属于母公司所有者的扣除非经常性损益的净利润分别同比增加464.43%、466.69%、437.56%和1,088.86%,主要得益于2025年第三季度开始受AI需求拉动,全球存储市场迎来高度景气行情,行业整体供不应求,价格大幅上涨。

2026-02-26 16:14

SK海力士联手闪迪,启动HBF标准化,容量碾压HBM 10倍!

SK海力士与闪迪联手推进高带宽闪存(HBF)全球标准化,旨在填补HBM与SSD间的层级空白。HBF通过堆叠NAND实现高带宽与大容量平衡,专为AI推理优化。双方在OCP框架下成立工作组,计划2027年商业化,其市场规模有望在长期内超越HBM,成为AI存储架构的关键支撑。

2026-02-25 08:34

存储芯片涨价或将贯穿全年,中国产业崛起成“胜负手”

全球存储巨头SK海力士披露,当前DRAM与NAND库存仅剩约4周。HBM、DDR5等高端产品持续供不应求,本轮景气周期有望延续至2027年。与此同时,长江存储、长鑫科技等中国存储企业加速突破,产能有望于2026至2027年集中释放,成为左右全球存储格局的关键"胜负手"。

2026-02-15 13:17

突传内存“闪崩”,商家:回调有限

春节假期逐渐临近,近期国内陆续传出内存价格“闪崩”等消息,在北美市场,存储巨头股价也出现高位回调。近日,记者实探华强北市场发现,内存现货市场价格有些许回调但幅度有限,炒作心态有所收敛,但在闪存市场,部分品种出现“补涨”行情。 (证券时报)

2026-02-13 07:26

存储巨头业绩指引远超市场预期,行业供给紧缺短期难解

港美股“提前”走强。今日重要性:✨

2026-02-12 20:44

巨头业绩指引远超市场预期,港美股“提前”走强,行业供给紧缺短期难解,这家公司相关企业级SSD产品已经实现规模化销售;中欧汽车协商迎新进展,已有国内SUV出口免征关税,机构测算出海空间仍大,这只龙头公司海外销量持续创新高,还刚刚与欧洲知名足球俱乐部官宣合作丨2月13日早知道

AI算力等相关需求在存储需求中逐步占据主导地位。

2026-02-12 17:05

存储:巨头业绩指引远超市场预期,港美股“提前”走强,行业供给紧缺短期难解,这家公司相关企业级SSD产品已经实现规模化销售

AI算力需求推动存储行业进入高景气周期,DRAM与NAND价格大幅上涨

2026-02-11 13:57

SK海力士正开发新技术以降低NAND制造成本

据报道,SK海力士正在开发名为“AIP(All-In-Plug)”的创新技术,以缓解因堆叠层数增加而带来的成本增长。据悉,传统制造方法需要分别对多个NAND层进行蚀刻,通过键合工艺连接起来,而AIP旨在通过一次性蚀刻全部NAND层来显著降低制造成本。(界面)

2026-02-05 20:28

中药又迎一顶层发展规划,将加大中药工业企业上市培育力度,这只中药人气股正携手科研机构,计划发力中药材AI数据库;抢占AI电商入口,阿里30亿春节“请客计划”即将启动,这家电商代运营公司是阿里首批Agent合作服务商丨2月6日早知道

“国内提质——香港出海”的战略闭环,一方面通过供给侧改革优化国内竞争生态,另一方面自上而下助力中医药出海。

2026-02-04 07:26

已有客户询问2030年订单,存储巨头表示行业已打破周期性波动规律

采购行为不再具有季节或随景气循环波动的特性。今日重要性:✨

2026-02-02 18:51

集邦咨询:预估2026年第一季度存储器价格全面上涨

根据TrendForce集邦咨询最新存储器产业调查,2026年第一季AI与数据中心需求持续加剧全球存储器供需失衡,原厂议价能力有增无减,TrendForce集邦咨询据此全面上修第一季DRAM、NAND Flash各产品价格季成长幅度,预估整体Conventional DRAM合约价将从一月初公布的季增55-60%,改为上涨90-95%,NAND Flash合约价则从季增33-38%上调至55-60%,并且不排除仍有进一步上修空间。

| ID | 股票名称 | 涨幅% | 现价 | 换手率% | 总市值 | 炒作逻辑 |

|---|---|---|---|---|---|---|

| 1 | 佰维存储 | 20% | 175.99 | 7.47% | 822亿 | 公司主要从事半导体存储器的存储介质应用研发、封装测试、生产和销售,预计2026年1月-2月实现归属于母公司所有者的净利润15亿元至18亿元,与上年同期相比,将增加16.83亿元至19.83亿元,同比增加921.77%至1086.13%。 |

-

VIP复盘工具

- 更多复盘工具

- 股票复盘百科

-

股票复盘知识

- 掌握看盘技巧:股市高手教你如何研判大盘走势

- 股市风浪中的航行指南:下跌行情中的智慧投资策略

- 低价建仓的智慧:策略与实践

- 精准捕捉入场时机:智赢投资分析系统在期货交易中的应用

- 捕捉个股起涨信号,精准布局未来涨幅

- 股市中的智慧:精准把握反弹机遇

- 识破主力诱空策略,稳健布局股市投资

- 暴涨股的量能揭秘:洞悉市场动向的钥匙

- 高抛低吸的艺术:精准把握股市波动的六条黄金法则

- 揭秘股市奇迹:解锁金股四大核心要素

- 暴跌中的智慧:减少损失,把握机会的全面策略

- 捕捉股市黑马的全方位策略:揭秘四大绝技

- 价值投资:一场心灵的修行

- 主力出货的隐秘与散户的应对策略

- 止损:股市投资中的守护神

- 首板倍量灌长阴:精准捕捉低吸机遇的战术解析

- 揭秘盘口:洞察主流资金动向的几大法宝

- A股实战攻略:八大奇招解锁股市盈利密码

- 个股投资的黄金法则:掌握六大策略,稳健布局股市

- 艾略特波段理论的深度剖析与实践应用

当前版本:V3.0

VIP复盘网

VIP复盘网