扫码体验VIP

扫码VIP小程序

房地产:房地产板块是指股票市场中,专注于房地产开发、经营、管理及相关产业链(如物业服务、建材供应等)的上市公司集合。

- 板块介绍

- 板块百科

- 板块资讯

- 强势股票

房地产:房地产是国民经济的重要支柱产业之一,政策力促房地产止跌回稳

1、板块介绍

房地产是周期之母,房地产通过投资、消费既直接带动建材、家电等制造业,也明显带动金融、商务服务等第三产业,地产可分为商业地产、住宅地产、工业地产、园区地产,以住宅地产最为常见。

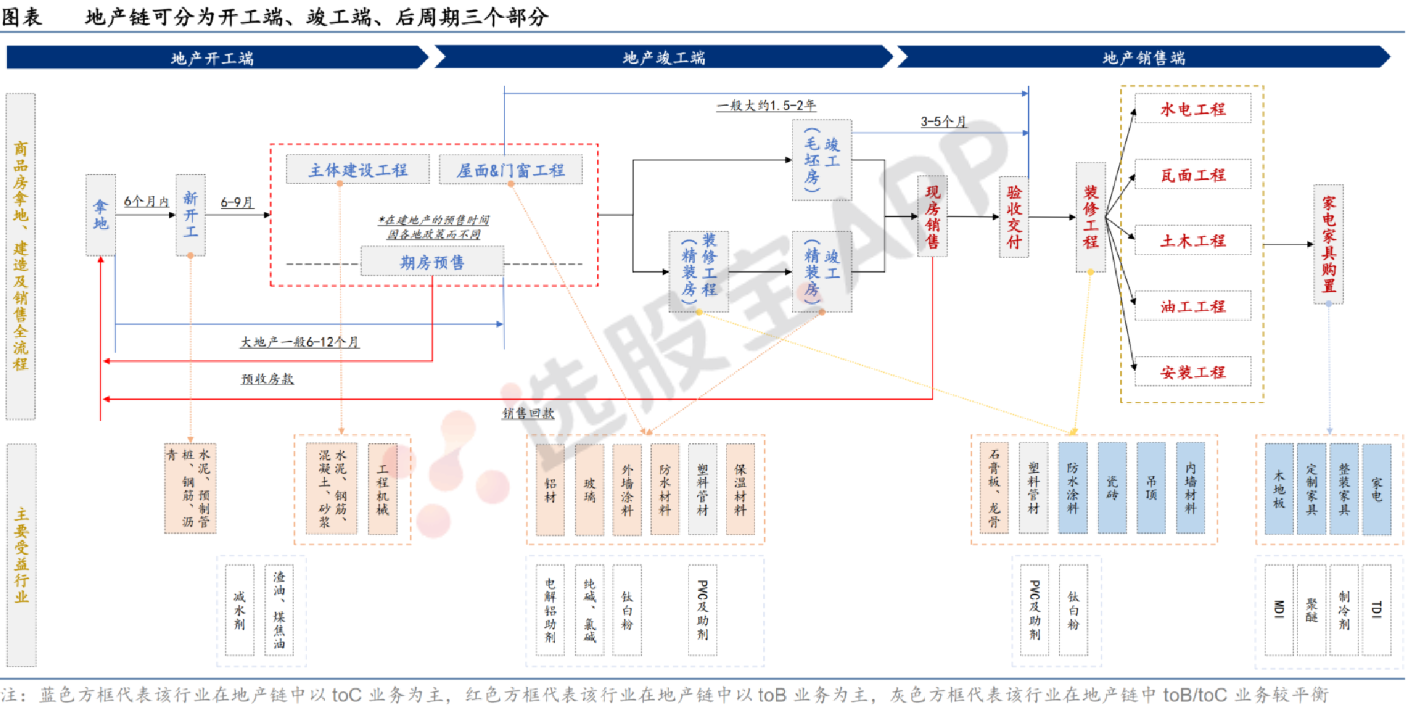

地产产业链的内部关系可简化为:房地产企业从金融机构获得资金、从政府部门获得土地资源后,由设计院按照要求进行建筑设计,房地产企业或施工单位采购建材,最后施工单位进行房屋建设、初步装修;房屋建设好后,由房地产企业负责销售;消费者购置完房产后,按照各自的消费能力和消费偏好,进行房屋的进一步装修,而后购置家电、家具等。销售牵动地产周期,开工和竣工滞后于销售,开工滞后销售时长的关键在于库存水平,竣工滞后销售时长的关键在于期房占比、三/四线城市销售占比及精装房渗透率。

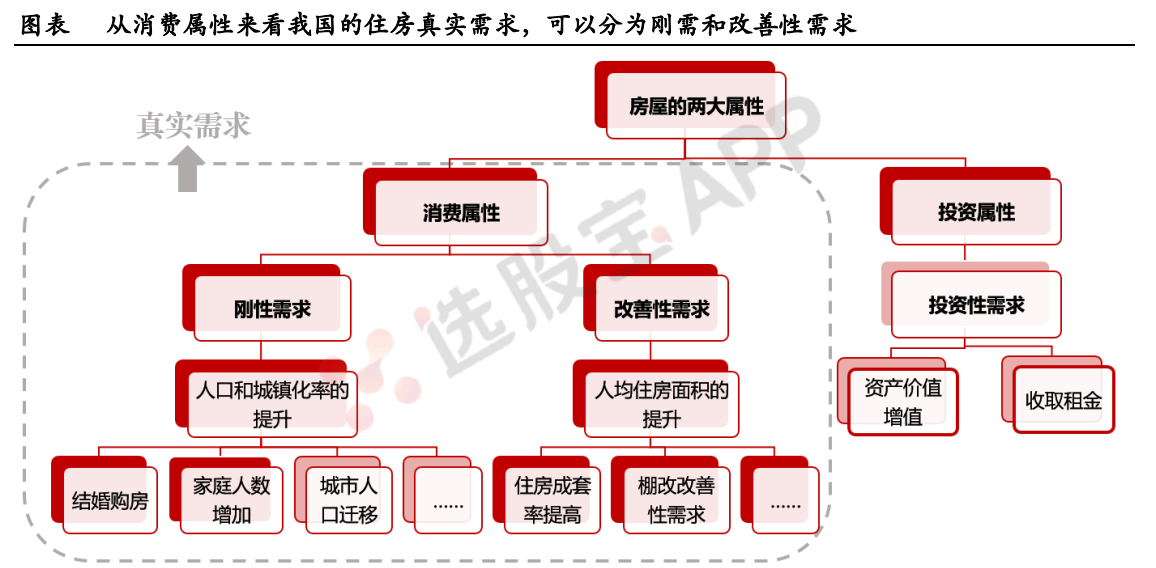

居民住房具有两种属性:消费属性和投资属性。1)消费属性:包括刚性住房需求与改善性住房需求,可以视作我国的住房真实需求。其中刚需主要来源于:人口和城镇化率的提升,包括家庭人数的增加、结婚对数的增加、城市人口迁移导致的结构性变化等。改善性住房需求主要是由住房条件的提升所带来的,即来源于人均住房面积的提升和棚改带来的改善性需求。2)投资属性:即金融属性更具周期性和政策性,其中预期资产价值升值和收取稳定的租金是投资性需求的关键因素。

房地产板块解析

股票市场中的房地产行业投资概览

一、房地产板块定义

房地产板块是股票市场的重要组成部分,涵盖了从事住宅、商业地产开发、物业管理、房地产中介服务等业务的上市企业。这些公司通过股票市场融资,扩大业务规模,投资者则通过购买相关股票分享行业增长带来的收益。

二、行业特点

- 资金密集型:房地产开发需要大量资金投入,企业往往通过银行贷款、债券发行等方式筹集资金。

- 周期性明显:受宏观经济、政策调控、市场需求等因素影响,房地产行业呈现周期性波动。

- 产业链长:涉及设计、施工、销售、物业管理等多个环节,形成完整产业链。

三、投资分析

- 市场趋势:关注房地产市场的供需状况、房价走势、库存水平等。

- 财务风险:评估企业的资产负债率、现金流状况,以及偿债能力等。

- 政策影响:政府对房地产市场的调控政策直接影响行业发展,如限购、限贷、土地供应等。

四、风险与机遇

- 风险:包括政策风险、市场风险、财务风险等。

- 机遇:城市化进程加快、消费升级、科技创新(如智能家居)等为行业带来新增长点。

总结:房地产板块作为股票市场的重要部分,具有鲜明的行业特点和投资价值。投资者需综合考虑市场趋势、企业财务状况及政策影响,把握机遇,规避风险。在房地产行业的变革与发展中,寻找具有成长潜力的优质企业,实现投资回报。

2026-03-06 12:01

郑州公开征求意见:公积金贷款买装配式商品住房,额度最高可上浮20%

3月6日,郑州市城乡建设局发布关于公开征求《郑州市人民政府关于大力推进装配式建筑发展的实施意见(代拟稿)》意见的通知。征求意见时间为2026年3月6日—2026年4月6日。意见稿提出,依据相关通知,配合省级相关部门支持金融机构对建设装配式建筑产业基地(园区)、项目及从事技术研发等工作且符合条件的企业,开辟“绿色”通道,加大信贷支持力度,拓宽抵押质押的种类和范围,并在贷款额度、贷款期限及贷款利率等方面予以倾斜。对使用住房公积金贷款购买装配式商品住房的,按照差别化住房信贷政策给予支持,贷款额度最高可上浮20%。

2026-03-05 10:03

政府工作报告提出,因城施策控增量、去库存、优供给

政府工作报告在介绍2026年政府工作任务时提出,因城施策控增量、去库存、优供给,探索多渠道盘活存量商品房,鼓励收购存量商品房重点用于保障性住房等。深化住房公积金制度改革。优化保障性住房供给,加快危旧房改造。有序推动安全舒适绿色智慧的“好房子”建设,实施房屋品质提升工程和物业服务质量提升行动。进一步发挥“保交房”的白名单制度作用,防范债务违约风险。(新华社)

2026-03-02 10:23

深圳二手房价格连续3个月上涨,2月均价达6.2万元/㎡

乐有家研究中心发布的最新数据显示,2026年2月深圳二手住宅成交均价达到6.2万元/㎡,环比上涨7.3%。值得注意的是,这已经是深圳二手房价格连续第三个月保持上涨态势,市场企稳回升的信号愈发明显。(南方+)

2026-03-01 00:01

深圳中介力推宝安珺悦名都项目,“最高直降百万元”抢跑市场

近期,位于深圳宝安新安片区的珺悦名都项目,成为深圳市场上看房热度较高的项目之一,受到地产中介力推,而“直降超百万元”无疑是该楼盘重要的代名词。据中介宣传,该楼盘在推出工抵房后,单日最高销售约50套。也就是说,降价后的单日最高销量,几乎赶上过去半年的销量。

2026-02-28 07:32

标普科技板块收跌约2.2%,金融板块跌约2%,2月份可选消费、电信板块跌超5%

标普500指数的11个板块中,信息技术/科技板块收跌2.17%,金融板块跌1.99%,其他板块收涨,电信板块涨1.44%,能源板块涨1.68%,保健板块涨1.77%。 2月份,可选消费板块跌5.42%,电信服务板块跌5.14%,科技板块跌3.98%,金融板块跌3.83%,保健板块涨3.39%,工业板块涨6.97%,必需消费品板块涨7.83%,房地产板块涨8.04%,原材料板块涨8.10%,能源板块涨8.77%,公用事业板块涨9.87%。

2026-02-27 22:04

碧桂园服务港交所公告,全年营收初步数据482亿-485亿元人民币。 全年核心净利润初步数据24亿-27亿元人民币。 全年净利润初步数据5.00亿-7.00亿元人民币

2026-02-26 07:21

长和系出售英国电网业务 套现逾1100亿港元

长和系旗下三间公司宣布出售英国电网业务权益予法国公用事业企业Engie,套现逾1,100亿港元。长江基建集团﹑电能实业及长实集团三间公司指出,出售UK Power Network股权,可以获得庞大会计收益及取得的现金款项作日后投资及收购用途。长建﹑电能及长实分别持有UK Power Networks的40%﹑40%及20%权益,三间公司443亿港元﹑443港亿元及221.5港亿元的作价,出售手上持有的UK Power Networks权益。(香港01)

2026-02-26 05:00

标普500指数收涨56.06点,涨幅0.81%,报6946.13点。 道琼斯工业平均指数收涨307.65点,涨幅0.63%,报49482.15点。 纳斯达克综合指数(纳指)收涨288.396点,涨幅1.26%,报23152.077点。 纳斯达克100指数收涨351.991点,涨幅1.41%,报25329.035点

2026-02-25 20:18

海外这一锂矿主要供应国发布出口禁令,时间节点也超预期,美股锂矿股盘前率先走强,挖到A股这家公司掌握锂资源超千万吨,钠电材料也进入商业化落地阶段;展示“前所未见”的芯片!英伟达GTC大会开幕在即,CPO也有望迎来催化,这家A股参股公司已布局相关领域的核心技术丨2月26日早知道

2026-2028年锂价有望呈现中枢逐级上移的运行特征。

2026-02-25 16:21

房地产:上海发布楼市“沪七条”,进一步优化住房限购政策,机构认为本轮最终政策力度将超2008、2014年,这只地产龙头与上海地产联合打造城市更新标杆项目

政策宽松背景下地产配置处历史低位,布局时点已至。

2026-02-25 13:12

上海:完善个人住房房产税政策

上海市住房城乡建设管理委、市房屋管理局、市财政局、市税务局、市公积金管理中心等五部门联合印发《关于进一步优化调整本市房地产政策的通知》。 《通知》规定自2026年1月1日起,对本市户籍居民家庭中的子女成年后,购买住房属于成年子女家庭唯一住房的,暂免征收个人住房房产税。即对购房人于未成年时(或于本市个人住房房产税试点前)已与父母、(外)祖父母共同拥有住房的,在本市新购或置换住房后,该住房仍属于成年子女家庭唯一住房的(除上述共同拥有住房外),暂免征收个人住房房产税。 购房人家庭住房情况发生变化,符合上述条件的,可向应税住房所在地税务机关重新办理个人住房房产税纳税信息申报、认定,从税务机关重新认定之次月起调整纳税,并退还所属期在2026年1月1日以后多缴纳的税款。

2026-02-25 13:09

上海发布楼市“沪七条”

上海市住房城乡建设管理委、市房屋管理局、市财政局、市税务局、市公积金管理中心等五部门联合印发《关于进一步优化调整本市房地产政策的通知》,自2026年2月26日起施行。 《通知》明确进一步调减住房限购政策。 一是缩短非沪籍居民购买外环内住房所需缴纳社保或个税年限。对非本市户籍居民家庭或成年单身人士购买外环内住房的,购房所需缴纳社会保险或个人所得税的年限,调整为购房之日前连续缴纳满1年及以上。 二是符合条件非沪籍居民可在外环内增购1套住房。对在本市缴纳社会保险或个人所得税满3年及以上的非本市户籍居民家庭或成年单身人士,在执行现有住房限购政策基础上,可在外环内增购1套住房。 三是符合条件的持《上海市居住证》群体可在本市购买住房。对持《上海市居住证》满5年及以上的非沪籍居民家庭或成年单身人士,在本市限购1套住房,无需提供缴纳社保或个税证明。 按照上述规定,非沪籍居民家庭或成年单身人士,自购房之日前在本市连续缴纳社会保险或个人所得税满1年及以上的,在外环外购买住房不限套数,在外环内限购1套住房;连续缴纳社会保险或个人所得税满3年及以上的,在外环内限购2套住房。持《上海市居住证》满5年及以上的,在全市范围内限购1套住房。

2026-02-25 12:56

香港财政司长陈茂波:香港政府将提高1亿港元以上的住宅物业交易印花税税率。预计印花税上调将影响约0.3%的住宅物业交易

2026-02-25 09:33

房地产板块盘初拉升,城投控股、光明地产触及涨停,我爱我家、上实发展、特发服务、广宇集团跟涨

2026-02-24 05:27

道指ETF收跌超1.6%,和小盘股ETF领跌美股大类资产类ETF,黄金ETF涨2.7%

周一(2月23日),道指ETF收跌1.63%,罗素2000指数ETF、纳指100 ETF、新兴市场ETF、摆谱500 ETF也跌1.56%-1.02%,农产品基金、大豆基金至多跌0.23%。 做多美元指数收平,美国房地产ETF、美国布伦特油价基金、欧元做多至多涨0.04%,日元做多涨0.22%,美国国债20+年ETF涨0.37%,黄金ETF涨2.70%。

| ID | 股票名称 | 涨幅% | 现价 | 换手率% | 总市值 | 炒作逻辑 |

|---|

-

VIP复盘工具

- 更多复盘工具

- 股票复盘百科

-

股票复盘知识

- 透视成交量:揭秘股市强势股选择的密钥

- 提升A股打新中签率的策略分析

- 掌握七大炒股秘诀,轻松实现财富增值

- 深度剖析RSI指标:实战应用中的优势与盲区

- 可转债龙头战法:精准捕捉与高效执行的交易艺术

- 识破主力资金出逃的八大信号,稳健投资策略揭秘

- 掌握尾盘买入艺术,轻松攫取短线利润

- 揭秘股市上涨奥秘:多维度分析股票后期上涨潜力

- 股市生存法则:七大交易原则助你稳健盈利

- 揭秘股市操盘艺术:深入解析主力吸筹策略

- 识破主力出货迷局,稳健投资之道

- 现金流量:企业经营的隐形生命线

- 股市突破策略:放量过头与轻松过头的深度剖析

- 洞悉股市脉动:内盘外盘的深度选股策略

- 股市迷雾:识破六大投资陷阱,稳健前行

- 揭秘股市盘口语言:精准捕捉强势股的信号

- 揭秘股市打板技巧:深入解析二封介入策略

- 主题投资:A股市场的制胜之道

- 盘口实战的四十一条投资箴言:专业投资者的心路历程

- 警惕股市迷思:揭示并摒弃六大错误选股策略

当前版本:V3.0

VIP复盘网

VIP复盘网