题材新闻

2025年9月13日,我国商务部决定于9月13日起对原产于美国(TI、ADI、博通、安森美)的进口模拟芯片进行反倾销立案调查。被调查产品种类包括模拟芯片中使用40nm及以上工艺制程的通用接口芯片和栅极驱动芯片。9月12日美国将复旦微等23家中国公司列入实体清单,此次商务部对美模拟芯片开启反倾销调查被视为重要反制措施。

题材介绍

模拟芯片行业概览

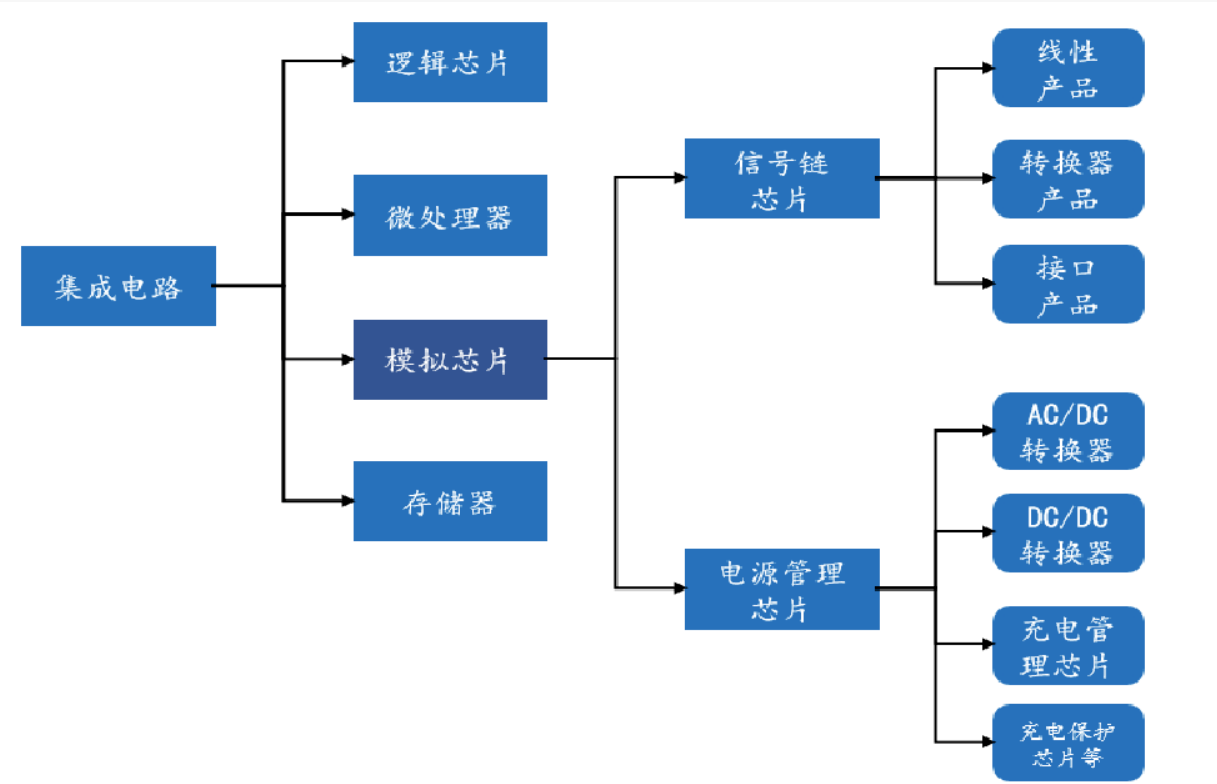

集成电路按信号类型分为模拟、数字与混合信号三大类。

在电子系统中,模拟信号与数字信号交互频繁。

模拟芯片:用于处理具有连续性和波形特征的模拟信号,在传感器应用、音频处理以及无线通信等领域有着独特优势。模拟IC是连接真实世界与数字系统的核心桥梁,主要分为信号链路芯片和电源管理芯片两大类。

数字芯片:用于处理数字信号。数字信号靠离散化的特性与精准性,在计算、存储以及数据处理等领域性能卓越。数字芯片可分为微处理器、存储器和逻辑芯片这几类。

模拟芯片是半导体长坡厚雪高成长赛道,具有强周期+长生命周期+多品类的特征,当前行业顺周期正在持续落地。

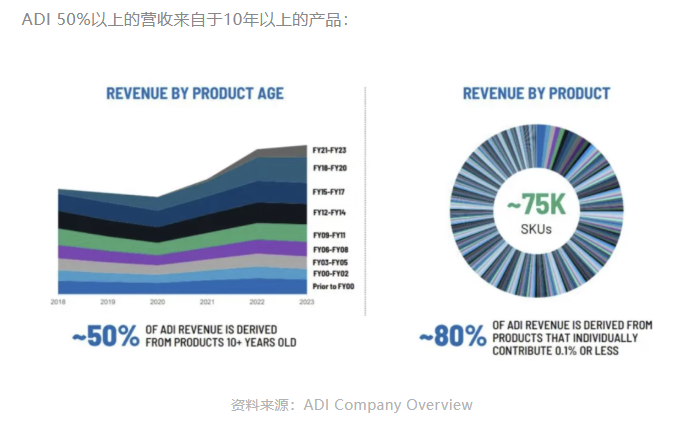

模拟芯片长周期:模拟IC迭代周期长达10-15年,远超数字芯片的3至5年,例如全球龙头德州仪器的经典运算放大器OP07已应用数十年。长周期源于技术壁垒和下游应用的分散性,不易受单一产业景气变动的影响,形成穿越短期波动的韧性。

模拟IC品类丰富:模拟IC产品品类丰富,例如全球行业龙头德州仪器产品料号超过8万种,ADI产品料号超过7.5万。

近年来,外部环境不确定且新兴市场爆发,模拟芯片迎来技术突破与生态重构的双重契机。同时,受PC、通信、可穿戴设备及AIoT等领域快速发展推动,模拟芯片市场持续扩张,我国成为全球最大消费市场。

模拟芯片分类

按定制化程度划分,模拟芯片分为专用型与通用型两类。

专用型芯片面向特定客户或系统场景,进行定制化设计具备较高设计门槛与客户粘性,通常毛利率水平更优。

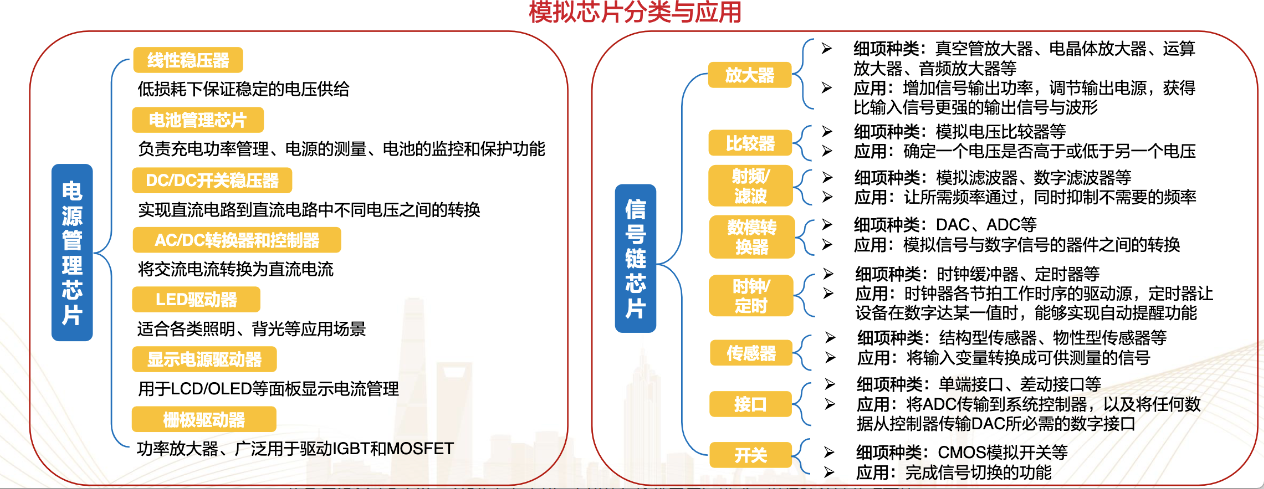

通用型芯片以标准化设计服务多元场景,主要涵盖信号链与电源管理两大类:

信号链模拟芯片:是指拥有对模拟信号进行收发、转换、放大、过滤等处理能力的集成电路,产品种类主要包隔离器、比较器、信号转换等。当前信号链芯片的增长略为放缓,主要是由于信号链芯片传统强势的下游领域,如工业应用的需求日趋成熟,而当前新能源汽车等领域推动电源管理芯片的更高需求。

电源管理模拟芯片:围绕系统供电开展,是保障电子设备稳定运行的底层支撑模块。

电源管理芯片产业链包含“设计—制造—封装测试”三个核心环节,厂商依生产模式分为IDM与Fabless两类。主要分为电池充放电、监测和保护、电压/电流转换(AC/DC、DC/DC)等。

①IDM模式:即包揽了设计、制造、封装测试、销售所有环节的生产方式,垂直整合芯片设计、晶圆制造至封装测试全流程。自主产线实现工艺参数与器件特性的深度协同,适合面向工业、汽车等高可靠性场景。

IDM式毛利空间较大,但资本回报周期较长,不过制造产线折旧完成后,厂商将获得较高的利润率。目前海外以TI、ADI、瑞萨电子和安森美半导体等为代表的全球前十的模拟厂商均采用IDM或Fablite(部分自有产能+产能外包给代工厂)模式,以保障关键节点可控。

②Fabless模式:即专注自主设计、将制造和封测委托给晶圆厂和封测厂进行产品的生产。具备轻资产、响应快的特点,适应消费电子等细分赛道灵活布局,但对外部产能依赖较强。国内本土厂商一般采用Fabless模式。

模拟芯片产业链

模拟芯片产业链覆盖从基础材料到终端应用的完整生态。

上游包括半导体材料、晶圆制造、半导体设备和EDA工具、中游为模拟芯片制造厂商、下游应用于各类终端领域。

半导体材料包括芯片制造的核心基材硅晶圆、电子特气、光刻胶、湿化学品以及封装材料等。

上游核心设备主要包括前道设备和后道设备,价值量较高的包括光K机、刻蚀机、薄膜沉积设备、清洗设备、键合设备以及封装测试设备等半导体六大核心设备

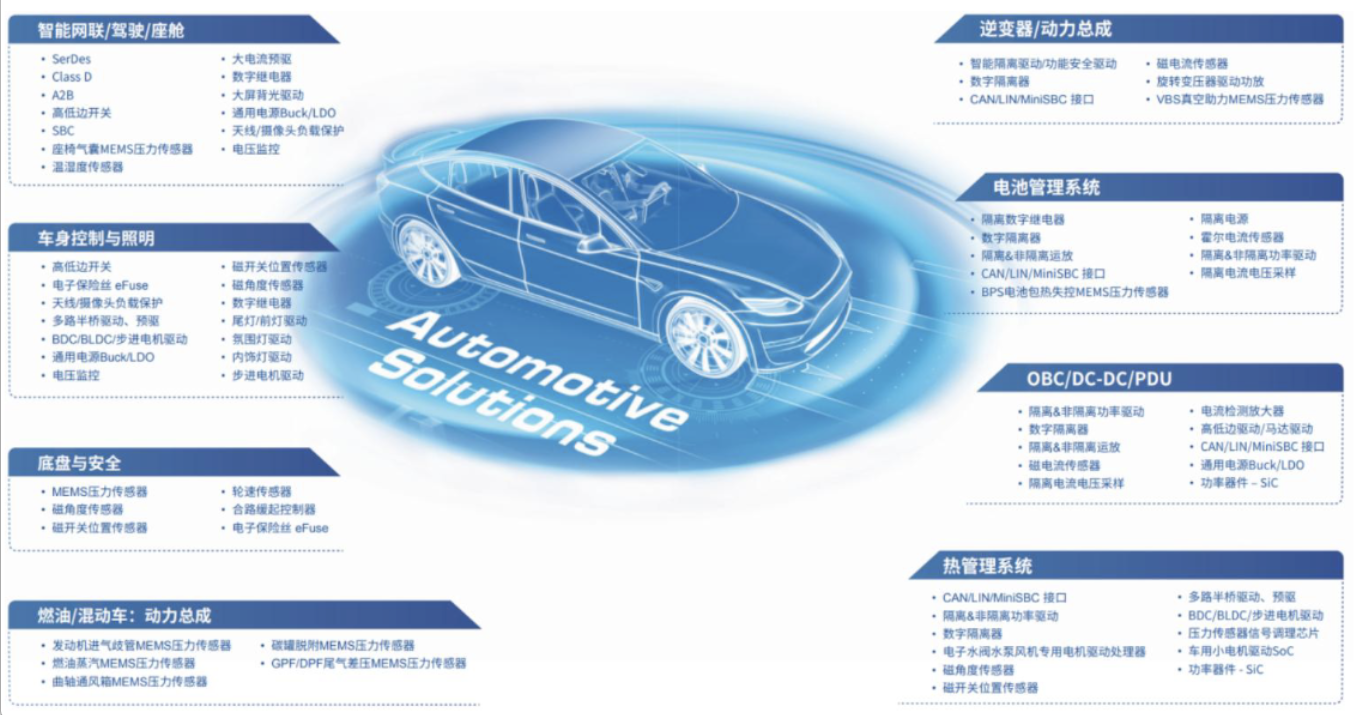

产业链下游应用领域呈现出多元化的格局,主要覆盖通信、汽车、工业、消费电子等领域终端厂商,各领域的需求分布较为均衡。

从应用分布来看,通信领域(36.2%)占据最大份额,汽车电子(24.3%)与工业(20.5%)的合计占比已接近45%,形成了三足鼎立的局面。

相比数字芯片,模拟芯片下游品类更加繁杂,行业学习曲线时间跨度长,市场竞争格局相对稳定且分散。

全球行业格局来看,德州仪器TI、亚德诺半导体ADI、英飞凌、意法半导体始终稳定在前五名,头部玩家地位稳固。

其中,TI与ADI在模拟芯片领域全面覆盖电源管理、信号链等产品,产品型号可达数万种,合计全球市场占有率超过30%。

2024年中国模拟IC市场规模为1953亿元,其中TI和ADI两家美国公司在中国区域的收入分别为165亿元和121亿元,合计占比约14.6%。

在今年8月4日,TI宣布了新一轮涨价,涨价覆盖料号高达6万以上,轮涨价力度和规模较大且涨幅普遍在15-30%不等,主要集中在工控类与汽车类产品。

TI“外卷”和国产“内卷”一直以来是模拟的主要矛盾,此次TI产品涨价有利于TI减少库存负担、改善盈利能力、促进新老型号升级,同时也给国产模拟在ADC、隔离、电源管理等领域带来较大的替代时机和项目窗口期。

中国大陆是全球最大模拟芯片消费市场,模拟芯片的国产化率在不同应用领域表现出差异。

消费电子领域:国产化率相对较高,达到40%-50%,主要由矽力杰、圣邦股份、南芯科技、艾为电子、晶丰明源、帝奥微、希狄微、芯朋微、汇顶科技等厂商推动,但该领域仍面临TI、高通、NXP及ST等国际龙头企业的竞争。

通信领域:国产化率约为20%-25%,国内主要参与厂商包括思瑞浦、圣邦、杰华特、卓胜微、唯捷创芯、汇顶科技、艾为电子等,海外TI和ADI等仍是该领域的主导力量。

工业领域:国产化率较低,仅为10%-15%,尽管有矽力杰、思瑞浦、圣邦、杰华特、纳芯微、上海贝岭等厂商参与,但TI、ADI、MPS等国际品牌依然占据重要地位。

汽车领域:国产化率最低,约为5%,纳芯微、圣邦微、思瑞浦等企业在努力追赶,TI、Infineon、onsemi等国际巨头仍掌握着市场主导权。

当前国内本土模拟众多厂商持续加大在模拟芯片的研发投入,产品布局基本全覆盖信号链、电源管理的全部细分品类。

除持续巩固消费电子等传统优势领域外,国内厂商也积极向工业控制、汽车电子等中高端市场延伸,并且加速实行差异化突围。

(文章来源自乐晴智库精选《半导体模拟芯片产业链全解析》)

VIP复盘网

VIP复盘网