扫码体验VIP

扫码VIP小程序

黄金:黄金板块定义

- 板块介绍

- 板块百科

- 板块资讯

- 强势股票

黄金:地缘冲突升温推升避险需求,各国央行持续增持黄金,叠加美联储降息周期临近,黄金的避险、抗通胀及金融属性凸显

1、板块介绍

黄金是一种开采利用历史悠久的贵金属,具备商品和金融两种重要属性。商品属性是黄金作为一种金属,能够用于奢侈加工或应用于工业领域;金融属性是黄金作为一种稀缺元素且性质稳定,能够实现保值和投资的功能。随着经济社会的逐步演进,黄金的金融属性对其价格和需求产生的影响远超商品属性。由于黄金的化学性质稳定,一旦被开采出来后就会以某种形态一直存在。截至2022年底,全球地上黄金存量已经达到20.9万吨,据世界黄金协会统计,其中约有2/3是在1950年之后开采的。

在地上黄金存量中,以金饰形式存在的黄金所占比例最高,2022年底约为9.55万吨,占比46%。仅次于金饰的是私人投资,包括金条与金币和黄金ETF持仓,合计占比达到22%,其中金条与金币存量约为4.3万吨,占比20%,由实物黄金支持的黄金ETF约为0.35万吨,占比2%。此外各国央行持有黄金约占总量的17%,合计约为3.57万吨。其余存量黄金则用于各种工业用途或由其他金融机构持有,约占黄金总量的15%。

对黄金来说,供需关系对金价的影响较小,这主要是因为黄金不同于铜铁铝等工业金属,更多是发挥着抗通胀和避险功能,黄金投资需求与金价则存在高相关性。

黄金供给有三个渠道:1、矿产金(初级供应),是指金矿石经过选矿精炼得到的实物黄金,是世界黄金的主要供应来源;2、再生金(次级供应),是指经过重新提炼和熔铸被还原重新利用的实物黄金;3、官方售金(三级供应),是各国央行储备的黄金公开出售而产生的供应。

据中国黄金协会统计,我国是全球最大的黄金加工国和消费市场。产业格局上,我国金矿资源地区分布不均衡,具有空间集中分布特征。据自然资源部统计,2022年我国黄金储量为3127.46吨,储量前十大省份分别为:山东、甘肃、云南、江西、新疆、内蒙古、河南、黑龙江、西藏和贵州,其中山东省黄金储量远超其他各省,为967.93吨,占全国黄金储量比例为31%。

黄金生产流程:

2、板块行情驱动因素

黄金价格主要受到美元指数、避险情绪、美联储加息预期、实际利率、通货膨胀、经济金融形势、地缘政治冲突等影响,不同时期各因素发挥的作用各不相同。总的来说,美联储加息预期与金价走势具有明显的反向效应——美元跌,金价涨;美元涨,金价跌。

1.大通胀与大衰退(降息)是黄金上涨的两大驱动因素,演绎了金融变量对黄金价格的影响传导。随着全球化分工,产业发生转移,新兴经济体进行承接过程中大量进行工业化基础设施建设,对铜等基础金属需求增加,从而推升价格,为美国带来输入性通胀,刺激黄金价格上行。历史上,原油价格对美国通胀亦有较大影响,但随着美国页岩油开采成本下降,美国成为原油出口国后,原油对美国通胀的推动作用有所下降。

衰退是影响黄金价格的另一关键因素,着重看级别,衰退级别越大,降息幅度越大,则对黄金的上涨刺激越大。但“金牛市均伴随着美国高通胀或美国经济大衰退(利率显著下降)”仅是表面现象,金融属性对黄金价格驱动有其内在的经济逻辑。

2.金融属性主导黄金价格变动:无风险美元资产实际收益率为持有黄金的机会成本。黄金作为全球性、抗通胀、不产生孳息的金融资产,其对标的是无风险美元资产,而无风险美元资产实际收益率则为持有黄金的机会成本,因此黄金价格与无风险美元资产实际收益负相关。无风险美元资产实际收益率=无风险美元资产名义收益率-美国通胀率,进而推出黄金价格与无风险美元资产名义收益率负相关,与美国通胀率正相关。

3.避险属性对黄金价格形成短期脉冲。黄金、美国国债作为世界主要的避险资产,风险事件爆发将刺激对避险资产的需求上升,一是增加黄金购买,例如黄金 ETF 投资增加;二是增加美国国债购买,从而推动美国国债到期收益率(可视为无风险美元资产名义收益率)下行,根据黄金价格与无风险美元资产名义收益率负相关的传导关系,美国国债到期收益率下行将推动黄金价格上涨。

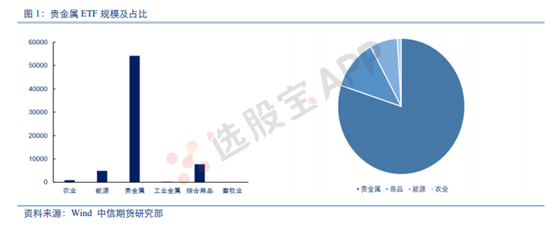

3、黄金ETF基础介绍

黄金商品 ETF 基金是以黄金商品类指数为跟踪标的的 ETF 基金产品,是以市场中的黄金商品指数为基准,通过复制指数的方法建立的黄金商品组合,并跟踪黄金指数变化的投资基金。黄金 ETF 基金是一种被动的投资基金,投资收益主要来源于黄金价格的上涨和展期收益,具有低成本、低风险、运作频率低等特点。

投资者可以通过交易黄金商品 ETF,方便快捷地实现对黄金商品资产的投资,并且长期持有成本低廉无杠杆交易变现容易,是个人和机构投资者实现中长期黄金配置的首选。

从应用端来说,黄金ETF有着诸多优势,例如费用低廉,投资者购买黄金 ETF 可以免去黄金的保管费、储藏费和保险费等费用,只需约为0.6%的管理费和托管费,相较于其他黄金投资渠道平均2%至3%的费用,优势突出。门槛低,黄金ETF交易单位1手对应1克黄金。全资产配置,黄金 ETF 可在股票账户中全资产配置,股票资产、黄金资产在同一账户下统一操作。

黄金板块与黄金股票详解

了解股票市场中的黄金投资板块

黄金板块概述

在金融市场中,黄金板块是一个备受关注的投资领域。这一板块涵盖了众多与黄金相关的企业,这些企业通过发行股票来筹集资金,进而支持其黄金开采、加工和销售等业务。

黄金股票种类

黄金股票主要可以分为以下几类:

* 金矿开采企业股票:这类企业专注于黄金的开采和生产,其业绩与黄金产量、金价波动密切相关。例如,紫金矿业就是中国知名的金矿开采企业之一。

* 黄金加工与销售企业股票:此类企业主要从事黄金的加工和销售业务,其产品涵盖黄金首饰等。老凤祥就是这一类的代表企业。

* 综合性矿业公司股票:一些大型矿业公司不仅开采黄金,还涉足其他金属矿产的开发。比如,山东黄金在黄金领域具有重要地位,同时也参与其他矿产资源的开发。

黄金股票的投资价值

黄金股票的投资价值主要体现在以下几个方面:

1. 黄金价格的影响

黄金价格走势直接决定黄金公司的业绩。当黄金价格上涨时,黄金上市公司业绩提高,黄金股票的投资价值就会提升。反之,黄金价格下跌时,黄金股票的投资价值就会降低。

2. 公司经营状况

除了黄金价格外,金矿公司的经营状况也是影响黄金股票投资价值的重要因素。投资者需要关注公司的开采成本、生产效率、市场份额等关键指标,以评估其盈利能力。

3. 市场供需关系

黄金市场的供需关系也会影响黄金股票的价格。投资者需要密切关注全球黄金市场的动态,包括产量、消费量、库存量等数据,以判断市场供需的变化趋势。

4. 政治和经济因素

政治和经济因素也是影响黄金股票投资价值的重要因素。例如,货币贬值、通货膨胀等经济因素可能导致投资者转向黄金等避险资产,从而推动黄金股票价格上涨。同时,地缘政治风险也可能导致黄金价格上涨,进而提升黄金股票的投资价值。

黄金股票的投资策略

对于黄金股票的投资策略,投资者可以根据自己的风险承受能力和投资目标来制定。以下是一些常见的投资策略:

* 长期投资策略:对于追求资产稳定增值的投资者来说,长期持有黄金股票是一个不错的选择。通过长期持有,可以抵御通货膨胀和货币贬值的风险,同时享受黄金价格上涨带来的收益。

* 短期交易策略:对于具有较高风险承受能力和市场敏感度的投资者来说,短期交易黄金股票可能更适合。这需要密切关注市场动态、经济数据等因素,通过短线买卖获取差价收益。

* 分散投资策略:为了降低投资风险,投资者可以将资金分散投资于不同类型的黄金股票中。这样可以避免单一股票表现不佳对整个投资组合产生重大影响。

总结

综上所述,黄金板块是股票市场中的一个重要领域,涵盖了众多与黄金相关的企业。黄金股票的投资价值受到黄金价格、公司经营状况、市场供需关系以及政治和经济因素等多重因素的影响。投资者可以根据自己的风险承受能力和投资目标来选择合适的投资策略。

}

{summary}

黄金板块是从事与黄金相关企业的股票集合,包括金矿开采、加工与销售等企业。黄金股票投资价值受黄金价格、公司经营状况、市场供需及政治经济因素影响。投资者可根据自身情况选择合适的投资策略,以实现资产增值。

{/summary}

2026-02-13 02:30

上期所原油期货2604合约夜盘收跌5.14%,报456.30元人民币/桶。 沪金夜盘收跌2.42%,沪银收跌8.35%

2026-02-11 19:31

现货白银站上86美元/盎司,日内涨6.55%。纽约期金日内涨幅扩大至2%,现报5131.80美元/盎司

2026-02-11 18:47

现货黄金突破5100美元/盎司关口,日内涨1.5%

2026-02-11 16:30

贵金属:海外政策与地缘因素支撑金价,贵金属期现货再度走强,港股黄金股率先爆发,这家A股弹性标的在非洲坐拥三座矿山

黄金市场展望乐观

2026-02-11 02:30

上期所原油期货2604合约夜盘收涨0.21%,报473.60元人民币/桶。 沪金夜盘收跌0.38%,沪银收跌1.54%

2026-02-10 18:33

招金矿业:最近,蚕庄金矿上庄矿段一盲竖井发生坠罐事故,事故造成7人不幸身亡。2020年度至2024年度,蚕庄金矿年平均黄金产量约1吨、年平均利润总额约人民币6, 000万元,较本集团过往年度数据占比不高,业绩影响较小

2026-02-10 16:12

周大福回应春节后产品将涨价:涨价属实,时间、幅度尚未确定(中证金牛座)

2026-02-10 14:07

周大福拟年后调价,门店回应:一口价产品或涨15%-30%

市场传出周大福春节后将对黄金产品调价的消息,引发行业及消费者广泛关注。记者以消费者身份致电多家周大福门店核实获悉,此次调价或于3月中旬正式启动,目前部分门店已收到相关通知,涨价重点集中在一口价产品,预计涨幅或为15%-30%,但具体调价细节及执行时间仍以到店价格标签调整为准。已有周大福店员在朋友圈发布调价预告,明确此次调价背景为“近期国际国内市场因素影响,黄金及原材料价格持续上涨”,公司为实现产品定价与市场行情动态匹配,计划于春节后对定价黄金类、黄金镶钻类等部分产品价格进行调整,要求各部门及门店提前做好经营衔接与价格管理工作,确保调价有序推进。(21财经)

2026-02-10 13:08

黄金概念股震荡调整,菜百股份午后跌停,白银有色、晓程科技、湖南黄金、四川黄金、招金黄金等跟跌

2026-02-09 16:33

金徽股份:以现金方式收购徽县福圣矿业开发有限公司100%股权,收购对价为2.1亿元

交易完成后,福圣矿业将成为公司全资子公司,纳入公司合并报表范围。福圣矿业拥有1宗采矿权,矿权名称为徽县福圣矿业开发有限公司徽县老圣沟金矿,开采矿种为金矿,生产规模为5万吨/年。

2026-02-09 13:20

贵金属板块震荡拉升,湖南白银涨停,豫光金铅、紫金矿业、山东黄金、兴业银锡、招金黄金跟涨

2026-02-09 09:00

商品期货开盘,铂主力合约涨超9%,钯涨超7%,沪银涨超6%,碳酸锂涨超5%,沪金涨超4%,沪锡、国际铜、沪铜涨超2%

2026-02-09 08:32

紫金矿业:发布三年(2026-2028年)主要矿产品产量规划和2035年远景目标纲要

紫金矿业公告,公司规划,到 2028 年,公司的资源储量、主要矿产品产量、销售收入、资产规模、利润等综合指标排名进一步提升,铜、金矿产品产量进入全球前3 位,全面建成高度适配且具有紫金特色的全球化运营管理体系和 ESG 可持续发展体系;力争到2035年,公司主要指标较 2025 年实现跨越式增长,部分指标达到全球首位,全面建成“绿色高技术超一流国际矿业集团”。

2026-02-09 07:27

现货黄金重返5000美元关口上方,并在此后快速走高,现报5016.14美元/盎司,日内涨超1.1%

2026-02-08 20:00

金银铜未来几周都将“盘整”!摩根大通:这只是牛市休整

金属狂欢暂停,但舞曲未终。在这个“中场休息”阶段,盲目追高黄金可能面临数月的震荡折磨。相反,盯着制造业周期的复苏信号,在技术支撑位布局基本金属,或许是捕捉下一轮上涨浪潮的最佳策略。

| ID | 股票名称 | 涨幅% | 现价 | 换手率% | 总市值 | 炒作逻辑 |

|---|

-

VIP复盘工具

- 更多复盘工具

- 股票复盘百科

-

股票复盘知识

- MACD买卖点深度解析:拒绝死叉、拒绝金叉与空中加油

- 从股市迷雾到投资高手的心路历程

- 炒股路上的十大致命心态

- 揭秘股市操盘手法:如何运用量柱稳赚?

- 下跌市中的智慧抉择:止损与捂股的艺术

- 炒股高手的稳赢秘籍:四大原则深度剖析

- 解读成长股的股价循环:把握市场脉动与企业成长契机

- 抄底的艺术:如何在股市大跌中寻找安全入场时机

- 精准捕捉:盘中股票买点策略深度解析

- 揭秘机构投资逻辑:探寻哪些股票可能吸引机构介入

- 炒股的艺术:以静制动,简单制胜

- 股市智者:四大法则引领稳健投资之路

- 笑傲股市:智慧与心态的较量

- 股市波动中的策略与风险管理

- 分时图深度解析:掌握市场动态的关键工具

- 超跌反弹的智慧:六大策略解锁盈利之门

- 掌握开盘走势:八种实用方法解析

- 揭秘股市涨停板中的“天地板”陷阱:风险与策略并存

- 揭秘主力资金流向:如何捕捉股市中的“热点”与“机会”

- 股市短线战术深度解析:八大战法实战应用

当前版本:V3.0

VIP复盘网

VIP复盘网