扫码体验VIP

扫码VIP小程序

中药:中药板块是指在股票市场中,专注于中药研发、生产、销售等相关企业的集合。这些企业凭借传统医学的独特魅力和现代科技的融合,成为投资者关注的热点。

- 板块介绍

- 板块百科

- 板块资讯

- 强势股票

中药:政策大力扶持,推进经典名方开发、医保目录优先纳入,老龄化加深与健康意识提升,驱动养生保健需求,行业前景持续向好

1、板块介绍

中药指在中医理论指导下,用于预防、治疗、诊断疾病并具有康复与保健作用的物质。主要来源于天然药及其加工品,包括植物药、动物药、矿物药及部分化学、生物制品类药物

中药饮片是中药材经过炮制加工后的制成品,可以细分为普通和毒性饮片、传统和创新饮片、以及根据药材来源分为植物、动物、矿物类饮片。炮制工艺是中药饮片关键技术,我国禁止炮制技术出口,禁止外商投资“传统中药饮片炮制技术的应用及中成药秘方产品的生产” 。

中药饮片在中药产业链起承上启下中心地位,与上游中药材供需和价格联系紧密, 下游饮片消费出口众多,包括中成药企、医院、药店以及保健品生产企业等。

2、产业链

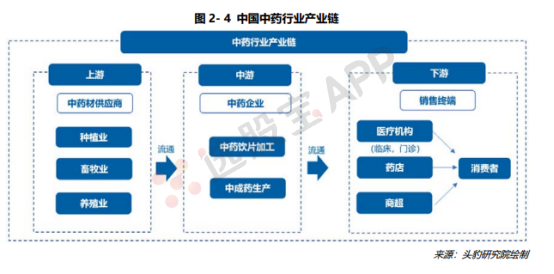

中国中药行业的产业链上游是中药材供应商,涉及种植业、畜牧业和养殖业;产业链中游是中药企业,以中药饮品加工企业和中成药生产企业为主;产业链下游是销售终端,主要包括医疗机构、药店和商超

中药产品功效依赖中药材的品质,中药材供应的稳定性和质量高低直接影响中药产品的生产和消费终端的满意度,因此中药产业链中游对上游的议价能力较低。由于人工培育的可进行替代的中药材品种稀少,因此中药材仍高度依赖自然资源。中国中药以植物药为主,原料的生产周期较长,种植有严格的地域范围限制,因此产量较小;加之,其受深受气候影响,供应量不稳定,尤其面对自然灾害,种植业企业应变能力有限,因此受中药材供应量变化大的影响,产业链上游市场价格波动幅度较大。

中国中药材以散户种植为主,供应量较小,因此农户对中药材价格变化的敏感度较高,农户倾向于种植价格上涨的中药材,纷纷扩大种植该品种,最终该品种中药材由于供过于求,价格暴跌;周而复始,农户种植品种变化频率高,中药材供应稳定性差,因此中游企业采购中药材具备较大风险。中药材种植、采收和存储的各个过程的技术水平影响中药材品质,目前中国中药材生产以农户分散种植为主,由于缺乏规模管理,因此农户生产中药材缺乏技术规范,质量参差不齐。

为了提高话语权,降低上游中药材供应产量、质量和价格波动带来的风险,部分中游企业根据中药材适宜生长的环境,在多个地方开辟种植地,采取自行种植或在基地与农户合作种植的模式向上游延伸,从而加强对优质中药材的控制。如白云山在阜阳种植三万亩板蓝根、在云南文山州种植上万亩田七;同仁堂在玉田建设了一万亩中草药基地;华润三九已建有麦冬、附子、红花GAP种植基地。

3、发展历程

中国中药发展历史久远,自远古炎帝神农氏时代,中国便开启了中药材收集和中药饮片炮制的历程。经过历代中药材记录拓展丰富和中药饮片炮制技术的积累,在无数辩证施治中,中药已能较好地适应临床需求。《神农本草经》、《黄帝內经》、《本草纲目》等一系列的医学典籍反映出中药研究具有长久的积累,具有民族特色的中医药学在中国初具雏形。

20世纪50-60年代,中药开启产业化的进程。中国政府开始大力发展中药材的栽培和养殖,从单一品种、个体分散种植向多品种、大规模、集约化生产发展,为中药产业兴起提供了充足的原料支持;在公私合营期间,传统中成药企业如同仁堂、云南昆中药、江苏雷允上、广东陈李济和湖南九芝堂等,由古老药铺和手工作坊发展为规模化、机械化发展的中成药厂,在卫生局标准的要求下,生产指定的中药品种;在中国政府委托下,一系列国营药材公司成立,如中国中药公司在1955年成立,负责全国中药的研究、生产、销售和运营,中药产业体系由此初步形成。

20世纪70年代,中药研究取得新成就。中药研究蓬勃发展,开发出穿心莲、满山红等有效中草药和青蒿素、靛玉红等有效成分;同时,大孔吸附树脂、中药颗粒剂、中药胶囊剂、中药滴丸等新剂型和新制剂面世,为中药产品丰富化注入了活力。

20世纪80年代,中药市场兴旺发展。在改革开放影响下,中国各地形成近一百多家中药材市场,中药材市场活力由此焕发。同时,在中药材市场快速发展的背景下,由于市场缺乏管制,假劣伪冒药材流通、价格失控等现象时有发生。

20世纪90年代,中药市场进入整顿阶段。受1992年经济体制改革影响,国营中药企业进行重组、改革,如同仁堂改革成为公司制企业,并于上证所上市,原苏州药材采购供应站和原苏州雷允上制药厂合并组建雷允上药业集团等等。1997年,在中国政府大力整顿药材市场的影响下,原有的100多家药材交易市场仅有17家通过审批获得合法经营牌照,促进中药材市场规范化发展。

21世纪至今,中药产业发展迎来快速发展期。在技术革新和中国政府颁发《中药注册管理补充规定》、《中医药发展战略规划》等一系列政策的支持下,中药产业规范化、健康化发展,同时中药颗粒配方、经典名方制剂等新型中药产品市场逐步开放。

4、投资机会

中药板块中部分疗效确切的口服制剂(处方药)、品牌OTC和配方颗粒等存在结构性机会。口服制剂(处方药)方面,在当前中药注射剂受到限制的情况下,部分市场正逐步向口服制剂转移,疗效确切、质量有保证的中药口服制剂企业将有望胜出。

品牌OTC方面,目前中药在OTC市场中具备较强的市场基础,其中品牌OTC兼具品牌效应和质量保证,具备更强的竞争优势。同时,品牌OTC提价已成为常态,成为对应公司业绩稳定增长的重要支撑点之一。

中药配方颗粒方面,该市场近年来发展迅速。中药配方颗粒在产品特性上综合中药饮片和中成药的优势,在政策上不受“药占比”与“零加成”限制,充分享受政策红利。虽然当前政策放开趋势已成型,但市场放开也将促使“蛋糕”变大,当前龙头企业有望凭借先发、质量和技术优势抢夺更多市场。

5、相关政策

2019年10月,国务院印发《关于促进中医药传承创新发展的意见》提出健全中药服务体系;同月,国家领导人对中医药工作做出重要指示,强调要加快推荐中医药现代化、产业化,坚持中西医并重,推动两者相互补充,协调发展,充分发挥中医药防病治病的独特优势和作用。同时,自新冠病毒肺炎疫情以来,国家多次要求各地建立健全中西医协作机制,强调坚持中西医结合治疗,促进中医药深度介入诊疗全过程。

2019年10月国务院出台《关于进一步做好短缺药品保供稳价工作的意见》,提出促进基本药物优先配置使用,扩大基本药物使用占比,逐步实现基层公立医疗机构、二级公立医院和三级公立医院基本药物配备品种数量占比分别不低于90%、80%、60%

中药带量采购

2020年7月23日,青海省药品带量采购开标,带量采购首次纳入中成药尤其是中药注射液,这预示着中成药带量采购的来临,围绕中成药的重点监控与质量标准也在逐步改善。相对于化学药而言,中成药具有自身特殊性,虽国家卫健委未见中药注射液纳入国家首批重点监控目录,但已被多省份及医疗机构列为重点监控对象,于此同时随着中成药带量采购的来临,将对这部分产品在未来发展产生影响。

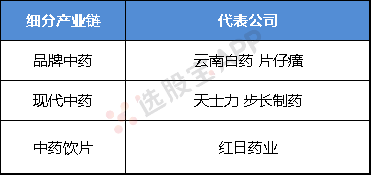

6、产业链核心公司

中药板块:股市中的传统医学投资领域

深入解析中药概念股及其市场价值

一、中药板块概述

中药板块是股市中一个独特的投资领域,它聚焦于中国传统医学产业。这一板块内包含了众多从事中药种植、炮制、研发、生产及销售的企业。随着全球对健康养生意识的提升,中药板块逐渐崭露头角,吸引了大量投资者的目光。

二、中药概念股的特点

1. 传统与现代融合:中药概念股不仅继承了传统中药的精髓,还积极引入现代科技手段,提升中药的研发效率和生产质量。

2. 市场需求广阔:随着人们对健康需求的增加,中药在预防、保健、治疗等方面展现出独特优势,市场需求持续增长。

3. 政策支持:国家对中医药产业的扶持政策不断出台,为中药概念股的发展提供了有力保障。

三、中药板块的投资价值

1. 成长潜力:随着中药国际化的推进,中药板块企业有望在全球市场上取得更大的发展空间。

2. 抗风险能力:中药作为传统医学的重要组成部分,具有独特的疗效和安全性,能够有效抵御市场风险。

3. 多元化投资:中药板块涵盖了种植、生产、研发、销售等多个环节,为投资者提供了多元化的投资选择。

四、总结

中药板块作为股市中的传统医学投资领域,具有广阔的市场前景和独特的投资价值。随着人们对健康需求的增加和政策的持续扶持,中药概念股有望在未来实现更大的发展。对于投资者而言,中药板块无疑是一个值得关注和布局的领域。

总结:中药板块以其独特的传统医学魅力和现代科技融合优势,在股票市场中展现出广阔的投资前景。投资者在布局中药板块时,应关注企业的成长潜力、抗风险能力以及多元化投资机会。

2025-12-08 16:46

方盛制药:中药创新药养血祛风止痛颗粒纳入国家医保目录(2025年)

2025-12-07 22:45

沙参供不应求,今年我国药食同源市场规模或达3700亿元

当归、党参等品种,价格普遍出现下降,但记者发现,像麦冬、黄精、玫瑰花、沙参等中药材目前价格依然坚挺,这些中药材的共性就是既能当食材,又能作药材。药食同源的市场规模逐步扩大,也带动了部分种植户的结构转型。有种植户介绍,近两年,随着一些餐饮企业将鲜沙参搭配鸡肉、排骨做成温补膳食,沙参开始供不应求,今年,该种植户地里的鲜沙参还没采摘,就被一些南方餐饮企业订购一空,销量和价格都让他满意。专家表示,药食同源是未来中药材产业核心发展趋势之一,今年,我国药食同源的市场规模预计将达到3700亿元,相关保健品及功能性食品的市场规模增速明显。(央视财经)

2025-12-07 22:44

大宗中药材降价了 当归价格腰斩

是当归、党参等根茎类大宗中药材新产季上市的时候。在华北地区最大的中药材集散地,河北安国的一条主营当归、党参等中药材的街道,新药材陆续上市,但价格却持续走低。有销售商表示:“正在产新中,价格都在往下走。当归去年大概11、12月份每公斤能卖七八十元,现在大概降了三四十元。”记者了解到,2020年至2023年,中药材价格持续上涨,刺激了种植户大面积扩种,导致产能集中爆发。据了解,10月份,安国中药材价格指数所监测的571个品种中,价格下跌品种数152个,占比约为26.62%。(央视财经)

2025-12-02 18:19

佐力药业:拟发行可转债募资不超过15.56亿元,用于智能化中药大健康工厂(一期)、“乌灵+X”产品研发项目、补充流动资金

2025-11-11 12:50

第四批全国中成药集采启动,健胃消食片等纳入集采范围

全国中成药联合采购办公室近日启动第四批中成药集采。第四批中成药集采品种清单包含90个产品,按28个采购组进行分类。其中,独家剂型产品达40个。另有6组为独家品种,包括银丹心脑通软胶囊与银盏心脉滴丸、银杏二萜内酯葡胺注射液与银杏内酯注射液、迈之灵片与马栗种子提取物片等组合。本次集采将多个市场销量较大的非处方药纳入范围,例如强力枇杷露/膏、护肝片、健胃消食片等常见品种。(北京日报)

2025-10-17 17:29

片仔癀:第三季度净利润6.87亿元,同比下降28.82%

2025-10-14 10:07

香港将发布中医药发展蓝图

香港特区行政长官李家超今日(14日)表示,今年是香港中医药发展的重要一年,除了即将投入运作的香港中医医院,香港特区政府还将于今年年底发表《中医药发展蓝图》。(大湾区之声)

2025-10-10 07:29

医药行业支付迎连续变革,中药将开启按病种付费试点,行业业绩增速也有望环比好转

下半年是关键转折点。今日重要性:✨

2025-10-09 20:21

又一锂电池核心材料+设备纳入管制,我国该领域产能全球占比近9成,这家头部公司行业市占率提升明显;行业格局或重塑!苹果折叠新品计划曝光,股价也逼近历史新高,这家公司表示将为明年苹果折叠产品供货 | 10月10日早知道

部分海外客户已逐步将原料使用向人造石墨转移。

2025-10-09 16:46

中药、DRGs:行业支付迎连续变革,中药将开启按病种付费试点,下半年行业业绩增速也有望环比好转,这家小市值医保支付概念股还参股一家半导体设计公司

在中药材降价带来的成本压力减轻下,预计下半年行业业绩增速有望环比上半年好转。

2025-09-25 16:13

小方制药:委托博济医药技术开发中药1.1类新药“复方侧柏酊”(脱发适应症)

2025-09-08 23:13

国家药监局发文,促进中药产业高质量发展

中药有望成为服务经济社会高质量发展的新引擎。今日重要性:✨

2025-09-04 16:23

方盛制药:控股子公司中药创新药研发项目妇科止血消痛颗粒获得药物临床试验批准通知书

2025-08-29 18:37

云南白药:上半年净利润36.33亿元,同比增长13.93%;拟10派10.19元

2025-08-29 17:03

片仔癀:上半年净利润14.4亿元,同比下降16.22%;拟10派14元

| ID | 股票名称 | 涨幅% | 现价 | 换手率% | 总市值 | 炒作逻辑 |

|---|

-

VIP复盘工具

- 更多复盘工具

- 股票复盘百科

-

股票复盘知识

- 布林线指标的应用

- 个股异动背后的机遇与雷区:深度解析结构性行情中的操作策略

- 主力建仓的蛛丝马迹:深度剖析与实战策略

- 试盘线交易策略深度剖析与实战指南

- 揭秘股市成交量核心机密:洞察市场趋势的钥匙

- 深度解析回封板策略:逻辑、风险与实战应用

- 揭秘庄股操作手法:洞悉股市中的隐秘游戏

- 菜鸟到操盘大师的蜕变之旅

- 股票解套策略:掌握换股的九大黄金法则

- 股市探秘:揭秘最有可能成为黑马的四类股票策略

- 股市智胜:掌握十大要领,提升操作胜率

- 炒股六大陷阱:解锁散户盈利路上的思维枷锁

- 布林通道线的实战智慧:精准捕捉市场脉搏

- 掌握多头市场的脉动:分阶段策略与股票选择艺术

- 短线炒股的22大绝招深度解析

- 知足常乐:期货交易中的智慧与境界

- 股票投资:心态、策略与持续学习的三重奏

- 股市“弯道超车”策略深度剖析

- 揭秘股市打板技巧:深入解析二封介入策略

- 掌握预期战法,驾驭短线龙头

当前版本:V3.0

VIP复盘网

VIP复盘网