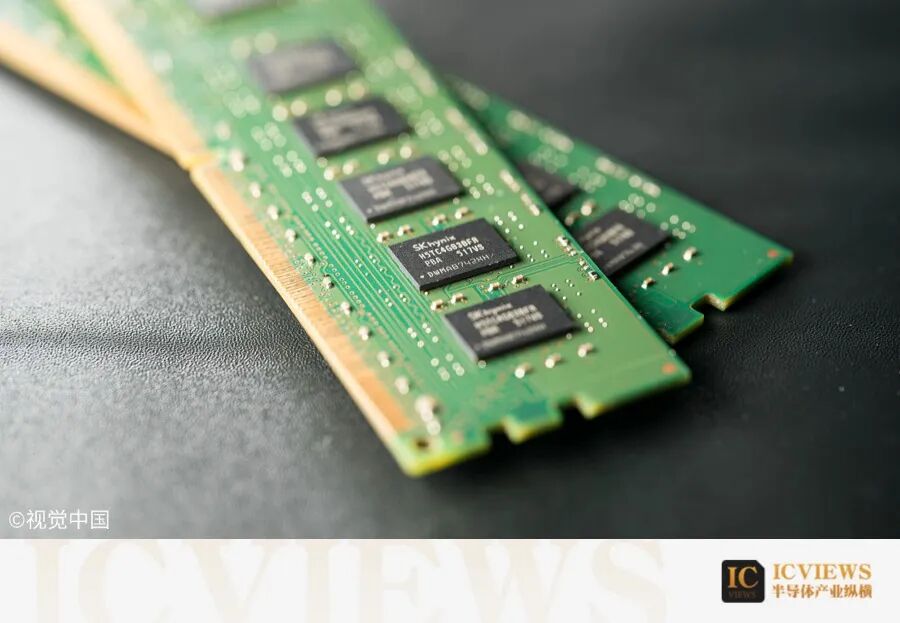

AI基础设施正在重绘DRAM需求曲线。

AI数据中心对服务器DRAM的强劲需求正在推高整个市场的存储价格,因为客户在担心未来短缺的情况下争相确保生产所需的供应。

DRAM市场正处于由AI驱动的上升周期,自2025年第三季度以来,超大规模数据中心正在大量吸纳供应并推高价格。由于AI服务器比传统服务器需要更多的DDR5(以及HBM),PC、智能手机和其他终端市场的可用性正在收紧。

在此背景下,Yole集团存储与计算业务总监John Lorenz强调了当今价格动态的一个关键驱动因素:对未来稀缺的恐惧。随着DRAM制造商优先考虑高利润的HBM和服务器级DDR5,其他细分市场做出防御性反应,通常会提前抢购,从而加剧短缺并推高现货价格。

最近的价格上涨始于2025年第三季度,当时DRAM价格环比上涨了13.5%。虽然DRAM市场可能波动不定,过去曾有15-20%的价格变化,但这轮反弹是在经历了从2023年持续到2024年底及2025年初的强劲复苏之后发生的。这曾暗示市场已达到周期性峰值,并准备下行。相反,公司财报的早期信号表明,第四季度的价格可能进一步上涨了30%。

Yole集团存储与计算总监John Lorenz表示:“如果你是一家想要制造新智能手机或PC的公司,你需要DRAM来组装设备。当你看到大量产能正被转移以满足服务器需求时,你会担心自己的供应可用性,并试图购买超出需求的数量……这是一种心理作用。这种对明日稀缺的恐惧正在推动今天的价格变动。”

用于服务器的DDR5现货价格在某些情况下飙升了高达100%。PC制造商已经感受到了影响:惠普和戴尔已发出警告,明年可能会将某些笔记本电脑型号从产品线中移除,原因要么是DRAM变得太贵,要么是担心无法采购到足够的数量。

AI基础设施正在重绘DRAM需求曲线

AI基础设施正在重绘DRAM需求曲线

这种失衡的核心是AI基础设施建设。数据中心运营商正在大规模购买AI加速器,以及运行它们所需的通用服务器。AI加速器依赖高带宽内存(HBM),而主机服务器则消耗大量标准DDR5。

一台配置有8个加速器的AI服务器,每个加速器配备200GB HBM,包含约1.6TB HBM和大约3TB DDR5。相比之下,2025年制造的典型非AI服务器总共使用的DRAM不到1TB。每台系统内存容量的快速增加正在超过供应速度。

HBM进一步扭曲了市场,其价格和利润率远高于DDR5,制造商有强烈的动力优先生产它。生产每千兆字节HBM消耗的晶圆数量可能是DDR5的四倍,这意味着增加HBM产量的转变会减少传统服务器内存的可用产能。

这些影响正在波及其他终端市场。汽车应用通常使用LPDDR4和LPDDR5,这与智能手机、平板电脑和笔记本电脑中的内存相同。但由于汽车对于存储供应商来说仍是一个战略布局,特别是随着自动驾驶汽车的增长需要更多内存,他们不太可能切断该行业的供应。然而,他们确实占据上风,可以向汽车客户收取更高费用以保证供应。

John Lorenz表示:“由于制造LPDDR的大约80%工艺与制造DDR相同,产能具有一定的可替代性,如果DRAM公司有动力为其AI服务器客户制造DDR5和HBM,LPDDR的供应也会受到影响。”

这种动态有助于解释美光决定逐步关闭其Crucial(英睿达)消费类业务等战略举措,这反映了其专注于高利润、AI驱动的需求,而非直接面向消费者的产品。

在数据中心之外,智能手机约占全球DRAM位元需求的25%,而PC约占10–11%。除了手机和PC之外的消费电子产品,包括游戏设备和可穿戴设备,另占6%。汽车约占5%,工业、医疗和军事用途合计约占4%。

数据中心占据主导地位,约占DRAM总位元需求的50%。仅AI工作负载就占该总量的约30%(包括HBM和非HBM),赋予了它们对定价的巨大影响力。

超大规模需求日益决定DRAM定价

超大规模需求日益决定DRAM定价

历史表明DRAM周期的转变有多快。2014年至2016年间,价格因需求平淡而下跌,促使基于Android的智能手机制造商(尤其是中国厂商)通过增加内存搭载量来竞争。这一额外需求吸收了过剩供应并推高了价格,直到成本挤压利润,厂商暂停容量增长或转向低规格型号。

这一次,通常的高价引发需求回落的自我修正机制尚未出现。超大规模企业和服务器制造商对价格的敏感度远低于消费设备制造商,并且愿意支付高价以确保DRAM供应,从而在AI竞赛中保持竞争力,导致其他所有买家的价格居高不下。

在供应方面,缓解受到漫长交货周期的结构性限制。建设或扩建DRAM晶圆厂通常需要2-3年才能达到量产。预计2026年会有一些增量供应,但大部分都很有限。

中国的长鑫存储正在增加产能,但主要服务于国内客户,尚未满足全球领先买家的要求。三星正在其P4工厂增加设备,但优先考虑HBM而非更广泛的DRAM供应。SK海力士的M15X晶圆厂应在2026年下半年开始贡献产量,更有意义的产量将在2027年出现,而美光新建的博伊西(Boise)晶圆厂也预计将在2027年增加供应。

在此之前,要缓解大规模产能增加前的价格压力,可能需要智能手机和PC制造商放缓内存容量增长,或AI基础设施支出放缓。

随着AI基础设施继续重塑存储需求,DRAM定价仍将是整个电子生态系统的一个关键关注点,其影响远超数据中心。了解技术转型、供应分配和超大规模采购策略如何相互作用,对于预测跨市场的风险和机遇至关重要。

VIP复盘网

VIP复盘网