2026年1月19日,国家统计局发布2025年12月能源生产情况:

煤炭:原煤产量稳中略降。12月份,规上工业原煤产量4.4亿吨,同比下降1.0%;日均产量1410万吨,环比减少12.9万吨/天,同比减少5.9万吨/天。1-12月份,规上工业原煤产量48.3亿吨,同比增长1.2%。

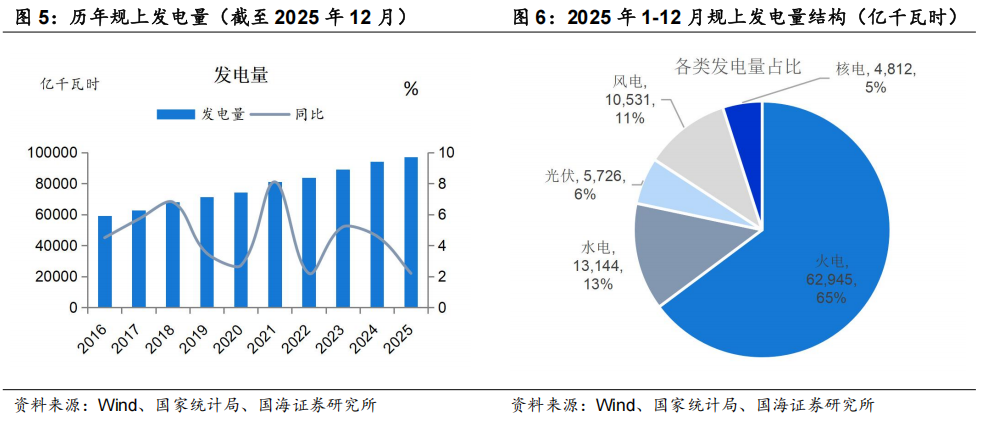

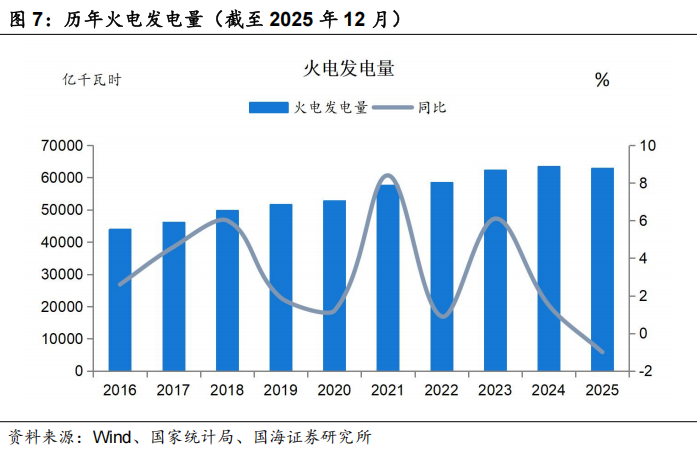

电力:规上工业电力生产保持增长。12月份,规上工业发电量8586亿千瓦时,同比增长0.1%;日均发电量277.0亿千瓦时。1-12月份,规上工业发电量97159亿千瓦时,同比增长2.2%。分品种看,12月份,规上工业火电降幅收窄,水电、核电、风电、太阳能发电增速放缓。其中,规上工业火电同比下降3.2%,降幅比11月份收窄1.0个百分点;规上工业水电增长4.1%,增速比11月份放缓13.0个百分点;规上工业核电增长3.1%,增速比11月份放缓1.6个百分点;规上工业风电增长8.9%,增速比11月份放缓13.1个百分点;规上工业太阳能发电增长18.2%,增速比11月份放缓5.2个百分点。

2、投资要点

供给端:12月生产同比收缩、但进口增长,整体供应同比小幅提升

生产方面:12月原煤生产同比-1.0%,降幅较11月放大0.5pct,与年底生产任务完成、煤矿停减产有关。2025年12月,规上工业原煤产量4.4亿吨,同比下降1.0%,降幅相较11月放大0.5pct,主要系随着临近年底,因完成年度生产任务而停减产的煤矿增多所致。2025年12月,规上工业原煤日均产量为1,410万吨,月度环比减少12.9万吨/天,同比减少5.9万吨/天。1-12月,规上工业原煤产量48.3亿吨,同比增长1.2%,累计同比增速相较1-11月降低0.2pct。

样本大型煤企12月煤炭生产同比均有收紧。我们以中国神华、陕西煤业、中煤能源、潞安环能为样本。2025年12月,中国神华商品煤产量为2780万吨,同比-5.4%;陕西煤业煤炭产量为1474万吨,同比-1.0%;中煤能源商品煤产量为1091万吨,同比-8.0%;潞安环能原煤产量为468万吨,同比-12.0%。整体看,样本公司煤炭产量同比均有收紧。

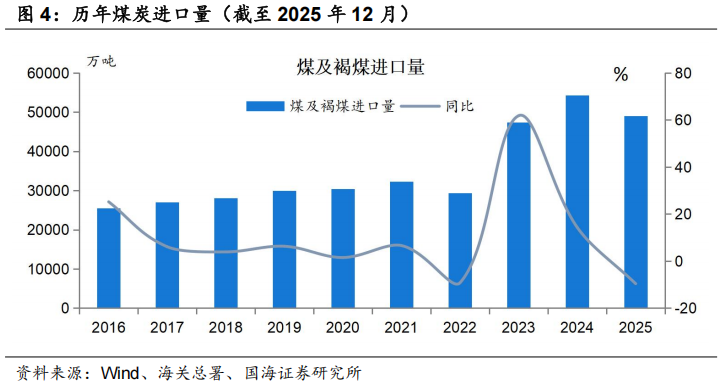

进口方面:12月煤炭进口同比 11.90%,增幅较11月放大31.8pct,增幅超市场预期与进口煤性价比、印尼征收出口关税预期下海外供应商抢运等因素有关。2025年12月,我国进口煤炭5,860万吨,同比 11.90 %,增幅较11月放大31.8pct,创历史新高,主要系临近年底国内供应阶段性收紧之下,仍存价格优势的进口煤具补充效应,且印尼2026年征收出口关税预期下海外供应商加紧抢运所致。2025年1-12月煤炭进口4.9亿吨,同比-9.60%。

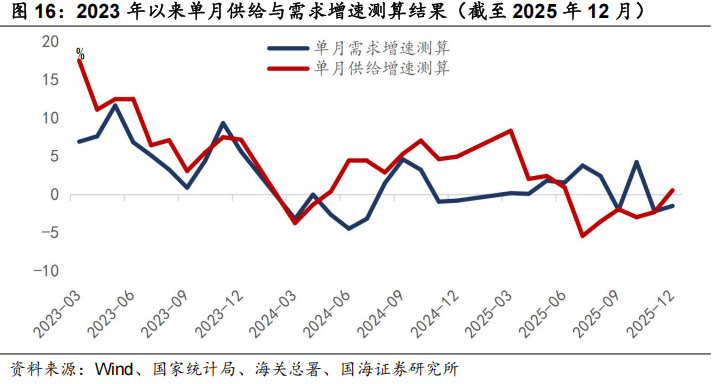

按照2025年12月国内产量同比增速-1.0%以及进口量同比增速 11.90 %来计算,2025年12月国内煤炭供应同比增速为 0.5%(供应增速测算未考虑热值变化),增幅较11月放大2.8pct。

需求端:12月火电同比下降,化工、焦炭依旧贡献正增长;整体需求同比降幅受火电降幅收窄影响而较上月收窄

火电:12月规上工业火电同比-3.2%,同比降幅较11月收窄1.0pct。规上工业电力生产保持增长。12月份,规上工业发电量8586亿千瓦时,同比增长0.1%;日均发电量277.0亿千瓦时。1-12月份,规上工业发电量97159亿千瓦时,同比增长2.2%。分品种看,12月份,规上工业火电降幅收窄,水电、核电、风电、太阳能发电增速放缓。其中,规上工业火电同比下降3.2%,降幅比11月份收窄1.0个百分点;规上工业水电增长4.1%,增速比11月份放缓13.0个百分点;规上工业核电增长3.1%,增速比11月份放缓1.6个百分点;规上工业风电增长8.9%,增速比11月份放缓13.1个百分点;规上工业太阳能发电增长18.2%,增速比11月份放缓5.2个百分点。1-12月,规上工业火电累计同比下降1.0%,降幅比1-11月扩大0.3个百分点;规上工业水电累计同比增长2.8%,增速比1-11月放大0.1个百分点;规上工业太阳能发电累计同比增长24.4%,增速比1-11月放缓0.4个百分点;规上工业风电累计同比增长9.7%,增速比1-11月扩大1.0个百分点;规上工业核电累计同比增长7.7%,增速比1-11月放缓0.4个百分点。

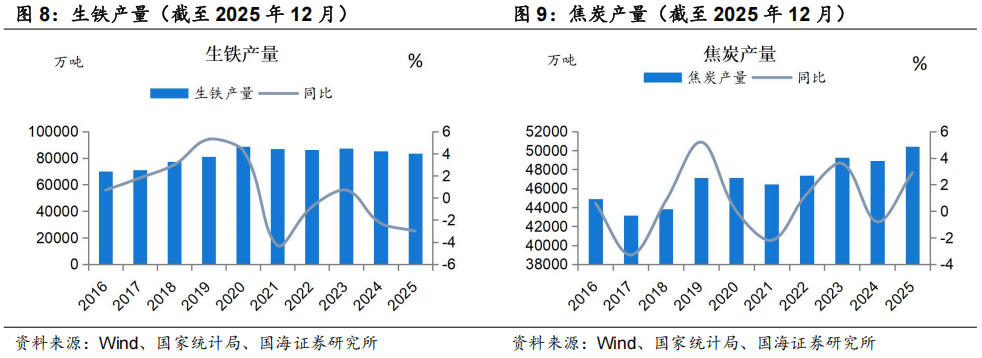

钢铁:12月生铁、焦炭产量表现分化,分别同比-9.9%/ 1.9%,同比增速分别-1.2pct/-0.4pct。2025年12月,我国实现生铁产量6,072万吨,同比-9.9%,降幅较上月扩大1.2pct;焦炭产量4,274万吨,同比 1.9%,增幅较上月放缓0.4pct。2025年1-12月,我国实现生铁累计产量83,604万吨,同比-3.0%;焦炭产量50,412万吨,同比 2.9%。

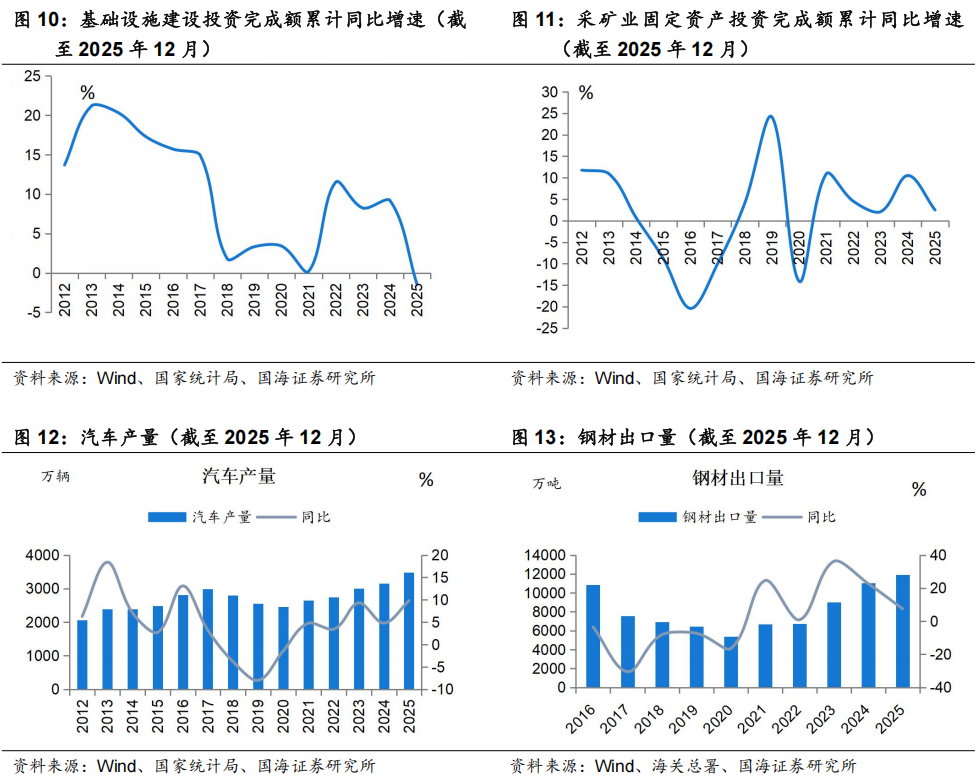

从下游来看,1-12月相较1-11月,钢材出口提升明显,基建、制造业投资均有放缓,地产依然低迷。2025年1-12月基建投资完成额同比-1.48 %,增速较1-11月放缓1.61 pct,房地产开发投资完成额1-12月同比-17.2%,降幅较1-11月扩大1.3pct,房屋新开工面积1-12月同比-20.4%,降幅较1-11月放缓0.1pct。此外,2025年1-12月,制造业投资同比 0.6%,增速较1-11月放缓1.3pct,钢材出口1-12月同比 7.5%,增速较1-11月提高0.8pct。

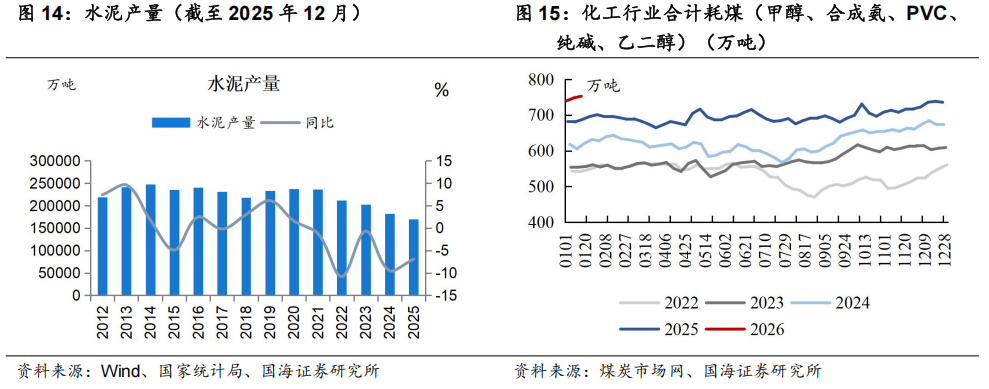

建材化工:水泥、化工分化,12月水泥产量/化工耗煤同比-6.6%/ 8.4%,较11月增速 1.6pct/ 0.19pct。2025年12月,全国水泥产量1.44亿吨,同比-6.6%,同比降幅相较11月减缓1.6pct;化工行业合计耗煤(甲醇、合成氨、PVC、纯碱、乙二醇)2932.16万吨,同比 8.41%,同比增速较11月放大0.19pct;2025年1-12月,全国水泥产量16.93亿吨,同比-6.90%,同比降幅相较1-11月持平;化工行业合计耗煤(甲醇、合成氨、PVC、纯碱、乙二醇)36219.49万吨,同比 11.54%,同比增速较1-11月放缓0.28pct。

按照煤炭工业协会数据,若按照2024年电力、钢铁、化工、建材在煤炭下游需求中占比分别为62%、15%、8%、8%计算,我们估算2025年12月四大行业带动煤炭消费同比-1.5%,降幅较11月收窄0.7pct。

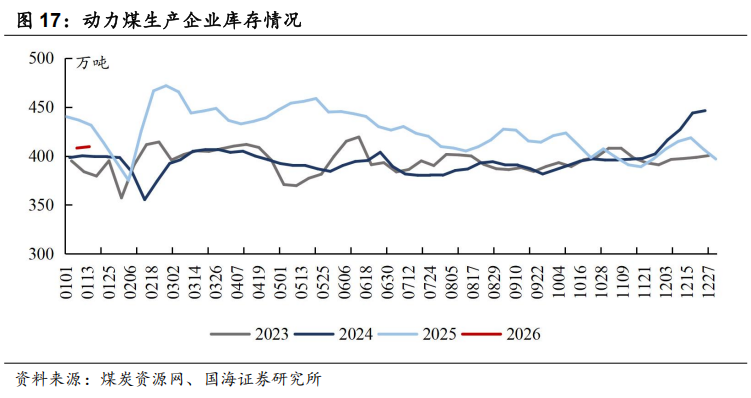

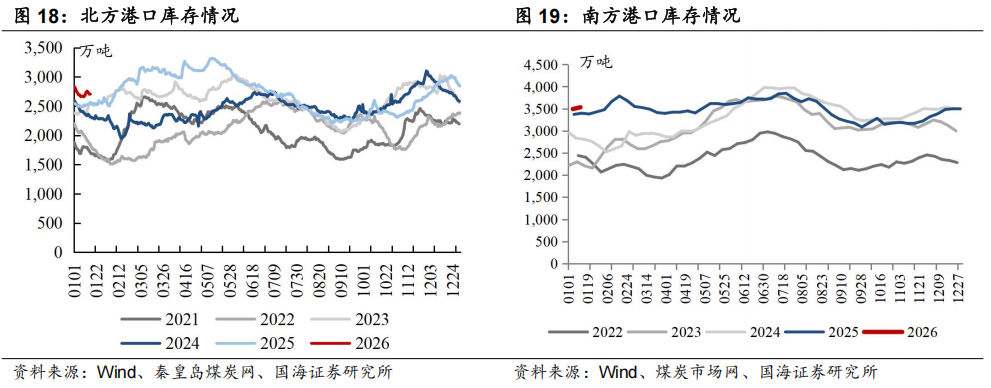

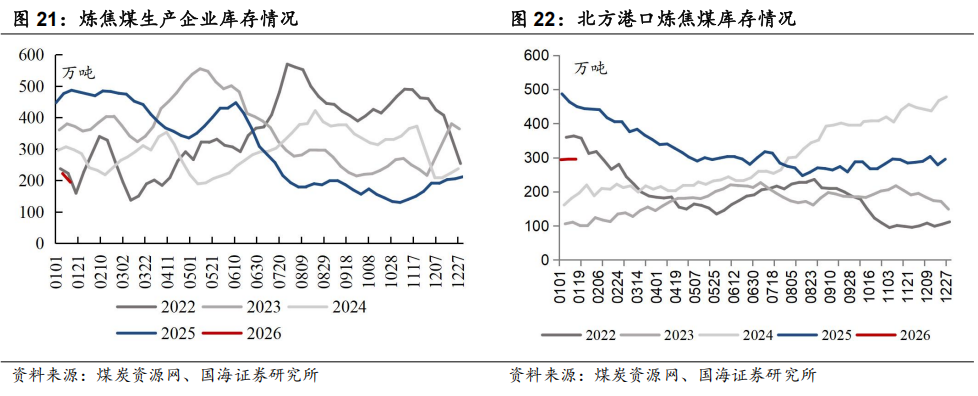

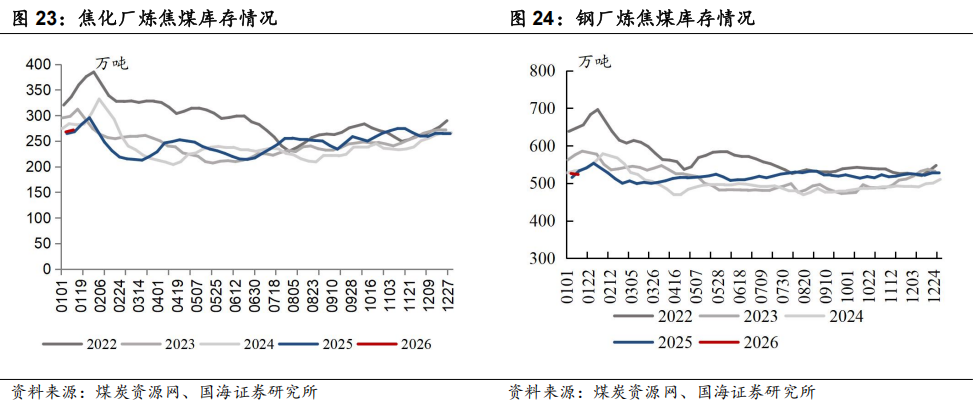

库存:12月动力煤港口库存提升、焦煤上游矿山库存提升

动力煤库存:港口库存提升。2025年12月末,动力煤生产企业库存较月初(下同)降低10.3万吨至396.9万吨,部分在产性价比高的煤矿销售略有好转;北方港口动力煤库存提升130.8万吨至2,840.6万吨,同比提升286万吨,港口调入因贸易商拉运积极性有限而减少,港口调出亦受电厂日耗偏低而降低,整体调入高于调出;六大电厂库存降低115.5万吨至1337.5万吨。

炼焦煤库存:上游库存提升。2025年12月底较月初,炼焦煤生产企业库存环比上升20.22万吨至211.74万吨,仍处同期较低水平;北港焦煤库存环比上升6万吨至295.05万吨;焦化厂炼焦煤库存上升6.11万吨至295.05万吨;钢厂炼焦煤库存上升3.21万吨至528.68万吨。

价格:12月,北方港口动力煤月均价格731元/吨,环比-11.00%(环比-90元/吨),同比-6.80%(同比-53元/吨);港口主焦煤月均价格1,681元/吨,环比-6.67%(环比-120元/吨),同比 5.65%(同比 90元/吨)。

总结:12月供给端进口增长超市场预期,需求端气温偏暖之下火电需求依旧较弱,整体供需偏宽松,北港库存走高,港口煤价环比下降90元/吨。供给端,12月生产、进口同比分化,整体供给较11月提升。12月原煤产量4.4亿吨,同比下降1.0%,降幅相较11月扩大0.5pct,煤炭进口同比 11.9%,降幅较11月放大31.8pct,整体看供给同比上升。需求端,12月整体需求下滑,主要系火电下滑拖累,化工、冶金仍录得正贡献。12月规上火电发电同比-3.2%,降幅较11月收窄1.0pct;化工耗煤同比 8.41%,同比增速较11月扩大0.19pct,焦炭产量同比 1.90%,同比增速较11月收窄0.4pct。库存端,北港库存累高,12月北方港口动力煤库存提升130.8万吨至2,840.6万吨,同比提升286万吨。整体来看,12月供需偏宽松,港口库存同比偏高,煤价环比下行,12月秦皇岛5500大卡港口煤价均价731元/吨,环比11月下降90元/吨。展望后续,春节前供应仍有趋紧预期,需求端寒潮天气即将来临叠加春节前补库预期,供需有望改善,动力煤价格存在支撑。中期维度来看,保供产能政策是否有变化,对行业供需平衡表或将产生较大影响。

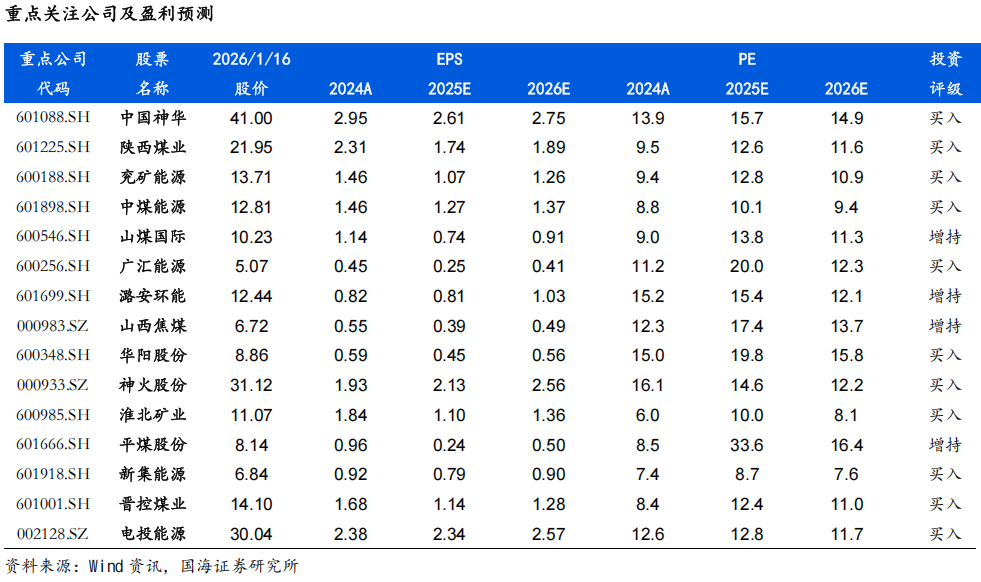

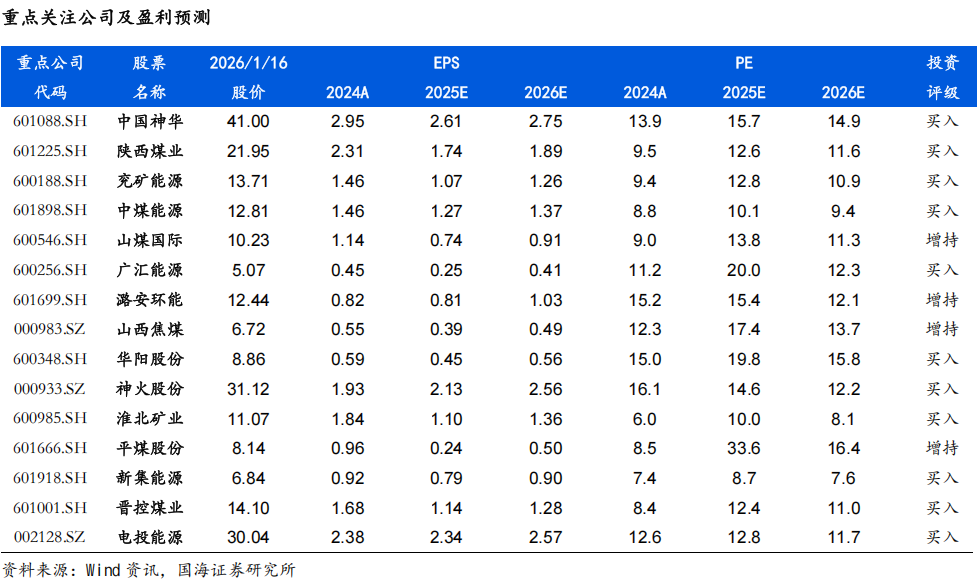

美国关税新政落地对市场情绪构成一定冲击,市场寻求稳健性资产,煤炭高股息、现金奶牛的投资价值属性值得关注。同时2025年国家能源集团、山东能源集团、中国中煤能源集团等多家煤炭央国企对旗下上市公司启动增持与资产注入计划,亦释放利好,彰显煤企发展信心、增厚企业成长性与稳定性。从大方向来看,煤炭开采行业供应端约束逻辑未变,需求端可能阶段性起伏波动,价格亦呈现一定震荡和动态再平衡。复盘行业30年经验,煤炭价格呈现震荡向上趋势,背后的驱动因素包括人工成本刚性上涨,安全投入、环保投入的持续加大,原材料动力等大宗商品涨价,以及地方政府加大征税力度等,从行业发展大趋势来看,上述驱动因素依然存在,煤价长期内仍然有上涨的诉求,过程可能是曲折的,但是方向应该是明确的。头部煤炭企业资产质量高,账上现金流充沛,呈现“高盈利、高现金流、高壁垒、高分红、高安全边际”五高特征。建议把握低位煤炭板块的价值属性,维持煤炭开采行业“推荐”评级。重点关注:(1)稳健型标的:中国神华、陕西煤业、中煤能源、电投能源、新集能源。(2)动力煤弹性较大标的:兖矿能源、晋控煤业、广汇能源、力量发展。(3)焦煤弹性较大标的:神火股份、淮北矿业、平煤股份、潞安环能、山西焦煤。

风险提示:1)经济增速不及预期风险;2)政策调控力度超预期的风险;3)可再生能源持续替代风险;4)煤炭进口影响风险;5)重点关注公司业绩可能不及预期风险;6)测算误差风险;7)动力煤价格波动风险;8)全球贸易摩擦风险。

事件

2026年1月19日,国家统计局发布2025年12月能源生产情况:

煤炭:原煤产量稳中略降。12月份,规上工业原煤产量4.4亿吨,同比下降1.0%;日均产量1410万吨,环比减少12.9万吨/天,同比减少5.9万吨/天。1-12月份,规上工业原煤产量48.3亿吨,同比增长1.2%。

电力:规上工业电力生产保持增长。12月份,规上工业发电量8586亿千瓦时,同比增长0.1%;日均发电量277.0亿千瓦时。1-12月份,规上工业发电量97159亿千瓦时,同比增长2.2%。分品种看,12月份,规上工业火电降幅收窄,水电、核电、风电、太阳能发电增速放缓。其中,规上工业火电同比下降3.2%,降幅比11月份收窄1.0个百分点;规上工业水电增长4.1%,增速比11月份放缓13.0个百分点;规上工业核电增长3.1%,增速比11月份放缓1.6个百分点;规上工业风电增长8.9%,增速比11月份放缓13.1个百分点;规上工业太阳能发电增长18.2%,增速比11月份放缓5.2个百分点。

评论

1、供应:12月生产同比收缩、但进口增长,整体供应同比小幅提升

12月原煤生产同比-1.0%,降幅较11月放大0.5pct,与年底生产任务完成、煤矿停减产有关。2025年12月,规上工业原煤产量4.4亿吨,同比下降1.0%,降幅相较11月放大0.5pct,主要系随着临近年底,因完成年度生产任务而停减产的煤矿增多所致。2025年12月,规上工业原煤日均产量为1,410万吨,月度环比减少12.9万吨/天,同比减少5.9万吨/天。1-12月,规上工业原煤产量48.3亿吨,同比增长1.2%,累计同比增速相较1-11月降低0.2pct。

样本大型煤企12月煤炭生产同比均有收紧。我们以中国神华、陕西煤业、中煤能源、潞安环能为样本。2025年12月,中国神华商品煤产量为2780万吨,同比-5.4%;陕西煤业煤炭产量为1474万吨,同比-1.0%;中煤能源商品煤产量为1091万吨,同比-8.0%;潞安环能原煤产量为468万吨,同比-12.0%。整体看,样本公司煤炭产量同比均有收紧。

12月煤炭进口同比 11.90%,增幅较11月放大31.8pct,增幅超市场预期与进口煤性价比、印尼征收出口关税预期下海外供应商抢运等因素有关。2025年12月,我国进口煤炭5,860万吨,同比 11.90 %,增幅较11月放大31.8pct,创历史新高,主要系临近年底国内供应阶段性收紧之下,仍存价格优势的进口煤具补充效应,且印尼2026年征收出口关税预期下海外供应商加紧抢运所致。2025年1-12月煤炭进口4.9亿吨,同比-9.60%。

按照2025年12月国内产量同比增速-1.0%以及进口量同比增速 11.90 %来计算,2025年12月国内煤炭供应同比增速为 0.5%(供应增速测算未考虑热值变化),增幅较11月放大2.8pct。

2、需求:2、12月火电同比下降,化工、焦炭依旧贡献正增长;整体需求同比降幅受火电降幅收窄影响而较上月收窄

2.1、火电:12月规上工业火电同比-3.2%,同比降幅较11月收窄1.0pct

规上工业电力生产保持增长。12月份,规上工业发电量8586亿千瓦时,同比增长0.1%;日均发电量277.0亿千瓦时。1-12月份,规上工业发电量97159亿千瓦时,同比增长2.2%。分品种看,12月份,规上工业火电降幅收窄,水电、核电、风电、太阳能发电增速放缓。其中,规上工业火电同比下降3.2%,降幅比11月份收窄1.0个百分点;规上工业水电增长4.1%,增速比11月份放缓13.0个百分点;规上工业核电增长3.1%,增速比11月份放缓1.6个百分点;规上工业风电增长8.9%,增速比11月份放缓13.1个百分点;规上工业太阳能发电增长18.2%,增速比11月份放缓5.2个百分点。1-12月,规上工业火电累计同比下降1.0%,降幅比1-11月扩大0.3个百分点;规上工业水电累计同比增长2.8%,增速比1-11月放大0.1个百分点;规上工业太阳能发电累计同比增长24.4%,增速比1-11月放缓0.4个百分点;规上工业风电累计同比增长9.7%,增速比1-11月扩大1.0个百分点;规上工业核电累计同比增长7.7%,增速比1-11月放缓0.4个百分点。

2.2、钢铁:12月生铁、焦炭产量表现分化,分别同比-9.9%/ 1.9%,同比增速分别-1.2pct/-0.4pct

2025年12月,我国实现生铁产量6,072万吨,同比-9.9%,降幅较上月扩大1.2pct;焦炭产量4,274万吨,同比 1.9%,增幅较上月放缓0.4pct。2025年1-12月,我国实现生铁累计产量83,604万吨,同比-3.0%;焦炭产量50,412万吨,同比 2.9%。

从下游来看,1-12月相较1-11月,钢材出口提升明显,基建、制造业投资均有放缓,地产依然低迷。2025年1-12月基建投资完成额同比-1.48 %,增速较1-11月放缓1.61 pct,房地产开发投资完成额1-12月同比-17.2%,降幅较1-11月扩大1.3pct,房屋新开工面积1-12月同比-20.4%,降幅较1-11月放缓0.1pct。此外,2025年1-12月,制造业投资同比 0.6%,增速较1-11月放缓1.3pct,钢材出口1-12月同比 7.5%,增速较1-11月提高0.8pct。

2.3、建材及化工:水泥、化工分化,12月水泥产量/化工耗煤同比-6.6%/ 8.4%,较11月增速 1.6pct/ 0.19pct

2025年12月,全国水泥产量1.44亿吨,同比-6.6%,同比降幅相较11月减缓1.6pct;化工行业合计耗煤(甲醇、合成氨、PVC、纯碱、乙二醇)2932.16万吨,同比 8.41%,同比增速较11月放大0.19pct;2025年1-12月,全国水泥产量16.93亿吨,同比-6.90%,同比降幅相较1-11月持平;化工行业合计耗煤(甲醇、合成氨、PVC、纯碱、乙二醇)36219.49万吨,同比 11.54%,同比增速较1-11月放缓0.28pct。

按照煤炭工业协会数据,若按照2024年电力、钢铁、化工、建材在煤炭下游需求中占比分别为62%、15%、8%、8%计算,我们估算2025年12月四大行业带动煤炭消费同比-1.5%,降幅较11月收窄0.7pct。

3、库存:12月动力煤港口库存提升、焦煤上游矿山库存提升

3.1、动力煤库存:港口库存提升

2025年12月末,动力煤生产企业库存较月初(下同)降低10.3万吨至396.9万吨,部分在产性价比高的煤矿销售略有好转;北方港口动力煤库存提升130.8万吨至2,840.6万吨,同比提升286万吨,港口调入因贸易商拉运积极性有限而减少,港口调出亦受电厂日耗偏低而降低,整体调入高于调出;六大电厂库存降低115.5万吨至1337.5万吨。

3.2、炼焦煤库存:上游库存提升

2025年12月底较月初,炼焦煤生产企业库存环比上升20.22万吨至211.74万吨,仍处同期较低水平;北港焦煤库存环比上升6万吨至295.05万吨;焦化厂炼焦煤库存上升6.11万吨至295.05万吨;钢厂炼焦煤库存上升3.21万吨至528.68万吨。

4、投资建议

美国关税新政落地对市场情绪构成一定冲击,市场寻求稳健性资产,煤炭高股息、现金奶牛的投资价值属性值得关注。同时2025年国家能源集团、山东能源集团、中国中煤能源集团等多家煤炭央国企对旗下上市公司启动增持与资产注入计划,亦释放利好,彰显煤企发展信心、增厚企业成长性与稳定性。从大方向来看,煤炭开采行业供应端约束逻辑未变,需求端可能阶段性起伏波动,价格亦呈现一定震荡和动态再平衡。复盘行业30年经验,煤炭价格呈现震荡向上趋势,背后的驱动因素包括人工成本刚性上涨,安全投入、环保投入的持续加大,原材料动力等大宗商品涨价,以及地方政府加大征税力度等,从行业发展大趋势来看,上述驱动因素依然存在,煤价长期内仍然有上涨的诉求,过程可能是曲折的,但是方向应该是明确的。头部煤炭企业资产质量高,账上现金流充沛,呈现“高盈利、高现金流、高壁垒、高分红、高安全边际”五高特征。建议把握低位煤炭板块的价值属性,维持煤炭开采行业“推荐”评级。重点关注:(1)稳健型标的:中国神华、陕西煤业、中煤能源、电投能源、新集能源。(2)动力煤弹性较大标的:兖矿能源、晋控煤业、广汇能源、力量发展。(3)焦煤弹性较大标的:神火股份、淮北矿业、平煤股份、潞安环能、山西焦煤供给端,12月生产、进口同比分化,整体供给较11月提升。12月原煤产量4.4亿吨,同比下降1.0%,降幅相较11月扩大0.5pct,煤炭进口同比 11.9%,降幅较11月放大31.8pct,整体看供给同比上升。需求端,12月整体需求下滑,主要系火电下滑拖累,化工、冶金仍录得正贡献。12月规上火电发电同比-3.2%,降幅较11月收窄1.0pct;化工耗煤同比 8.41%,同比增速较11月扩大0.19pct,焦炭产量同比 1.90%,同比增速较11月收窄0.4pct。库存端,北港库存累高,12月北方港口动力煤库存提升130.8万吨至2,840.6万吨,同比提升286万吨。整体来看,12月供需偏宽松,港口库存同比偏高,煤价环比下行,12月秦皇岛5500大卡港口煤价均价731元/吨,环比11月下降90元/吨。展望后续,春节前供应仍有趋紧预期,需求端寒潮天气即将来临叠加春节前补库预期,供需有望改善,动力煤价格存在支撑。中期维度来看,保供产能政策是否有变化,对行业供需平衡表或将产生较大影响。

美国关税新政落地对市场情绪构成一定冲击,市场寻求稳健性资产,煤炭高股息、现金奶牛的投资价值属性值得关注。同时年内国家能源集团、山东能源集团、中国中煤能源集团等多家煤炭央国企对旗下上市公司启动增持与资产注入计划,亦释放利好,彰显煤企发展信心、增厚企业成长性与稳定性。从大方向来看,煤炭开采行业供应端约束逻辑未变,需求端可能阶段性起伏波动,价格亦呈现一定震荡和动态再平衡。复盘行业30年经验,煤炭价格呈现震荡向上趋势,背后的驱动因素包括人工成本刚性上涨,安全投入、环保投入的持续加大,原材料动力等大宗商品涨价,以及地方政府加大征税力度等,从行业发展大趋势来看,上述驱动因素依然存在,煤价长期内仍然有上涨的诉求,过程可能是曲折的,但是方向应该是明确的。头部煤炭企业资产质量高,账上现金流充沛,呈现“高盈利、高现金流、高壁垒、高分红、高安全边际”五高特征。建议把握低位煤炭板块的价值属性,维持煤炭开采行业“推荐”评级。重点关注:(1)稳健型标的:中国神华、陕西煤业、中煤能源、电投能源、新集能源。(2)动力煤弹性较大标的:兖矿能源、晋控煤业、广汇能源。(3)焦煤弹性较大标的:淮北矿业、平煤股份、潞安环能、山西焦煤。

VIP复盘网

VIP复盘网