事件

2025年12月8日,华峰测控举办三季报业绩发布会。2025年前三季度公司实现营业收入9.39亿元,同比增长51.21%;归母净利润3.87亿元,同比增长81.57%。其中,Q3单季度实现营业收入4.05亿元,同比增长67.21%,环比增长20.21%;归母净利润1.91亿元,同比增长89.99%,环比增长42.80%。

点评

景气共振,经营杠杆显著释放。受益于半导体行业景气度持续回暖及封测厂资本开支上行(2025年前三季度行业封测CAPEX同比增长19%),公司传统优势测试平台需求旺盛。2025Q3单季度营收同比大增67.21%,创下单季历史新高。前三季度归母净利润增速( 81.57%)显著高于营收端,主要得益于公司极强的费用管控能力与规模效应的释放:销售、管理、研发费率同比分别下降4.17、1.96、0.06pcts。

基本盘稳固,数模混合开启放量。公司订单能见度极高,截至10月底全年新接订单已近13亿元,全年大概率触及14亿元指引上限,刷新历史纪录。分产品看,STS8200(模拟)作为基石业务,国内市占率近70%,贡献超50%订单,持续提供稳健现金流;STS8300(数模混合)正处于高速成长的早期阶段,装机量刚破500台(对比STS8200超8000台存量),订单占比已提升至35%。

攻坚SoC,打开高端替代天花板。公司战略级产品STS8600对标国际巨头Advantest 93K,在高端SoC(CPU/GPU/AI芯片)测试领域取得突破性进展。目前首家国产CPU客户验证工作基本结束,即将进入量产现场小批量验证,标志着公司正式具备承接高端算力芯片测试的能力。技术层面,1.6G主频板卡完成内部验证,预计2026年实现大规模出货。国内算力芯片测试市场空间超20亿元,公司目标在2-3年内攫取20-30%份额。此外,新一代大功率平台X Plus前瞻布局SiC/GaN测试,海外槟城工厂产能释放,多维布局有望通过国产替代与出海双轮驱动,打开长期成长的第二曲线。

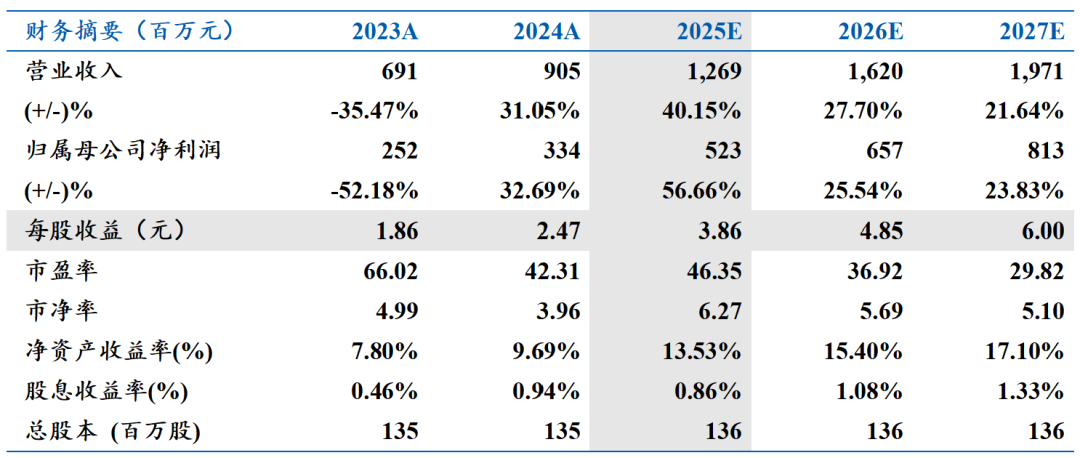

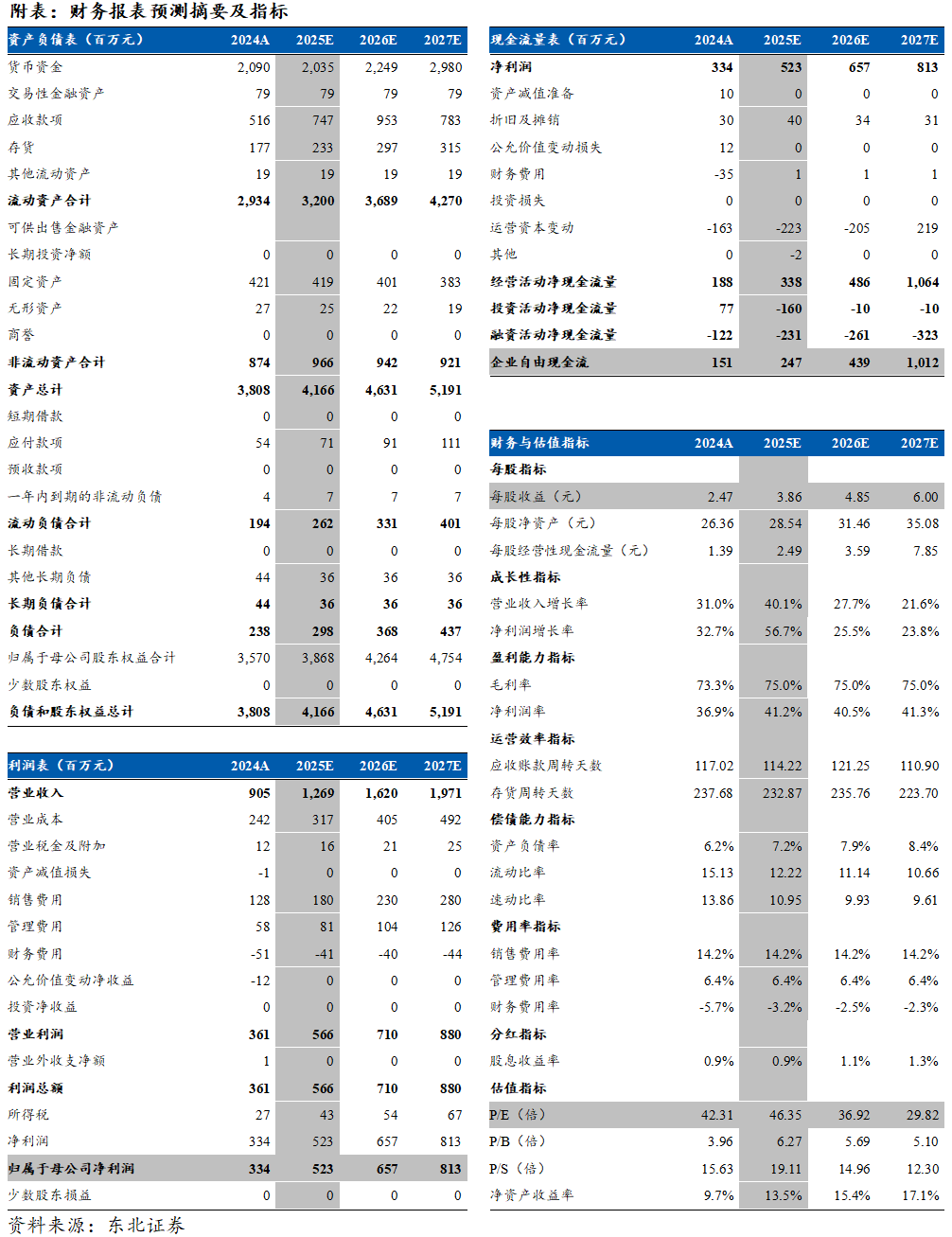

盈利预测与投资评级:我们预计公司2025/2026/2027年归母净利润分别为5.23/6.57/8.13亿元,对应PE分别为46/37/30倍。公司作为国内ATE绝对龙头,成熟制程业务基本盘稳固,SoC测试设备量产在即有望重塑估值体系,首次覆盖给予“买入”评级。

风险提示:新品导入不及预期、竞争格局恶化、下游需求不及预期

VIP复盘网

VIP复盘网