投资要点

事件:公司发布2025年度业绩预告,预计实现归母净利润38.7~46.5亿元,同比 25%~50%,扣非净利润36.8~46.1亿元,同比 18%~48%。根据中值计算,对应25Q4归母净利润10.19亿元,同比 28%,扣非净利润10.64亿元,同比 22%。传统制冷&汽车协同发力,业绩略超市场预期。

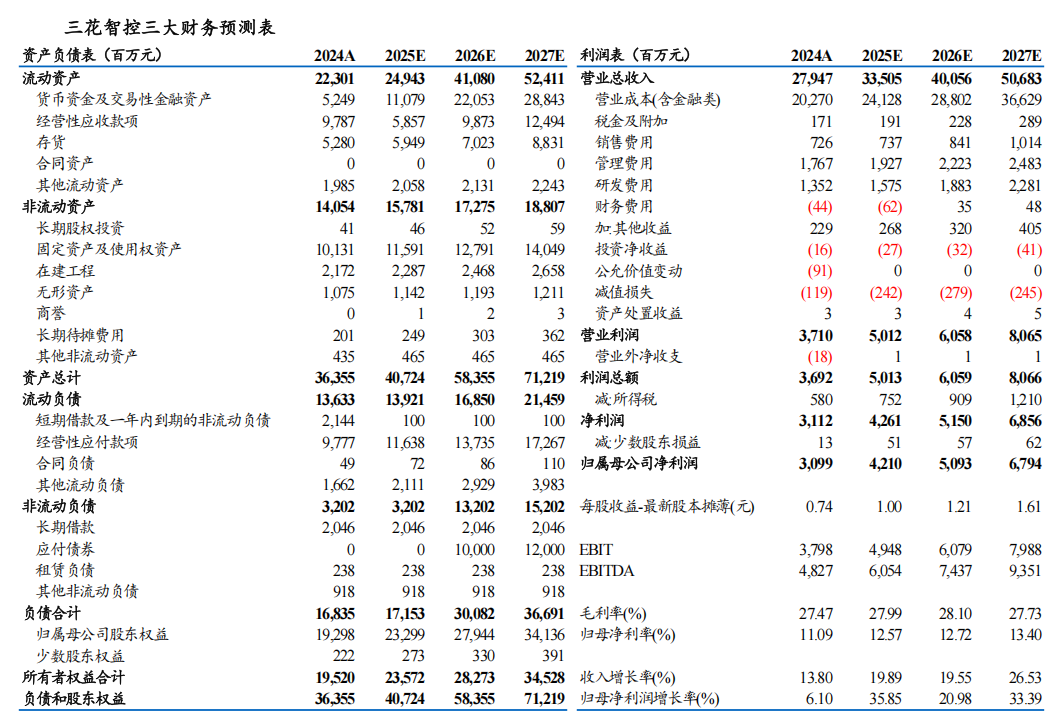

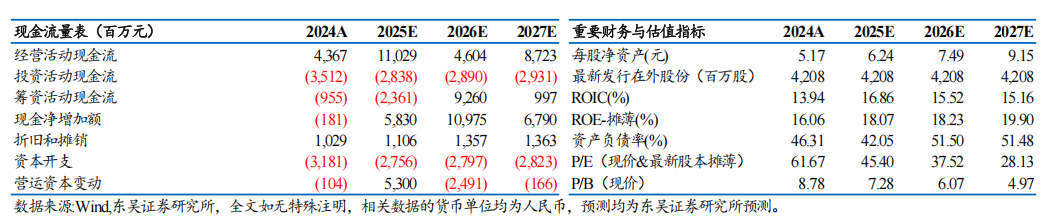

传统制冷需求稳健增长、数据中心&储能贡献增量、我们预计25Q4板块收入同增10-20%、净利润同增30-40%。 1)国内方面,Q4虽国补有所退坡,但“双11”、“双12”促销加码,同时高能效、智能产品渗透率持续提升;2)海外方面,25年以来库存已恢复至健康水位,欧美需求整体平稳,新兴市场高增。总体看,我们预计25Q4传统制冷需求稳增态势保持;3)新兴领域方面,数据中心液冷、储能热管理等领域需求旺盛,零部件要求较高,公司依托强大产品力,可提供除冷媒和压缩机外液冷控制单元的所有核心零部件,我们预计增量贡献可观。综合下,我们预计全年板块收入有望同增20%,对应190-200亿元,净利润超24亿元,同比 50%。

汽零需求环比改善、结构优化持续、我们预计25Q4板块收入利润同比 10-15%。公司核心海外客户Q4以来逐月改善,10-11月国内标杆客户比亚迪/吉利/小米/赛力斯销量同比-9%/ 27%/ 116%/ 27%,结构优化持续。同时欧洲区域政策支持延续,电动化渗透率进一步提升,景气度环比再提升。全年看,我们预计汽零收入有望实现12~15%增长至120-130亿元,净利润约18亿元,同比 20%。

人形机器人量产在即、主供地位稳固、空间广阔。海外巨头25H2软硬件持续迭代,定点&发布在即,我们认为当前主要关节硬件已基本定型。据此前计划,5年内实现年产100万台目标,公司长期积极配合产品开发,主供地位稳固。若按照100万台出货测算,执行器总成5万元,净利率10%,公司份额70%,可贡献35亿元利润,弹性巨大。

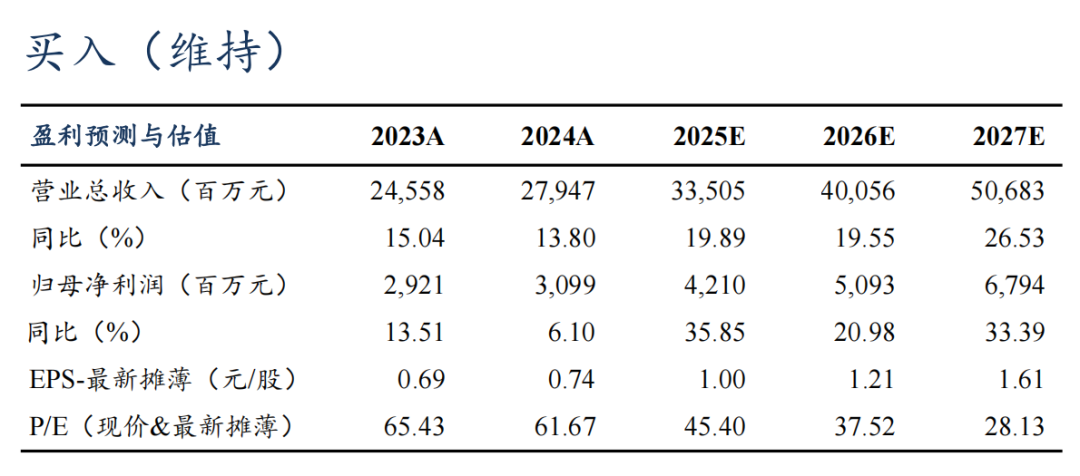

盈利预测与投资评级:上修公司25-27年归母净利润至42.1/50.9/67.9亿元(原值41.6/49.0/65.9亿元),同比 36%/ 21%/ 33%,对应PE分别为45x、38x、28x,考虑到机器人空间广阔,维持“买入”评级。

风险提示:人形机器人量产不及预期,新能源车销量不及预期等。

VIP复盘网

VIP复盘网