事项

近期磷酸铁厂家纷纷提价,截止2025年12月19日,据百川盈孚,磷酸铁市场均价为10830元/吨,同比上涨3.14%;2025年12月19日,国内固态硫磺现货价为3950元/吨,同比去年上涨157.32%,硫铁矿市场均价为1024元/吨,同比去年上涨55.86%,硫铁矿制酸工艺优势明显。

1)在锂电行业需求高增背景下,磷酸铁景气度有望持续。公司磷酸铁为铁法制备,产品性质好,成本更加可控。

2)硫磺价格高企背景下,硫铁矿制酸成本优势突出。公司硫铁矿制酸产能领先,硫铁矿制酸有望明显降本。

3)公司构建了从上游磷矿资源到下游除尿素外的氮肥完整产业链,并在积极建设合成氨项目及上游磷矿,产业链持续完善。目前复合肥产销量有望持续增长,产品结构不断优化。

1

锂电产业链开工提升,磷酸铁景气度有望持续回升

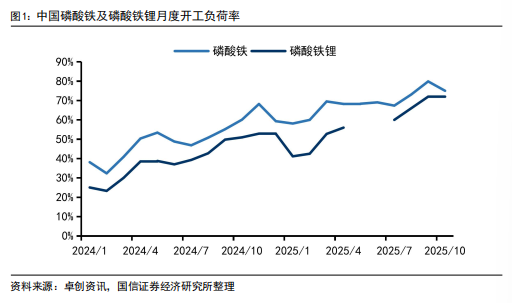

2025年下半年,锂电行业呈现显著的复苏态势,全产业链排产与开工率稳步提升。据卓创资讯,磷酸铁开工率从1月的58%升至10月的75%;磷酸铁锂开工率由1月的41%升至10月的72%;六氟磷酸锂开工率同步从43%跃升至80%。伴随产能释放,产品价格强势反弹,六氟磷酸锂价格从年初6万元/吨飙升至12月的约17万元/吨,磷酸铁锂价格也由3.6万元/吨涨至超4万元/吨,反映下游需求持续向好。旺盛的含磷材料需求进一步传导至上游,拉动磷矿石及高纯磷酸等原料的消费,支撑磷化工产业链景气度回升。

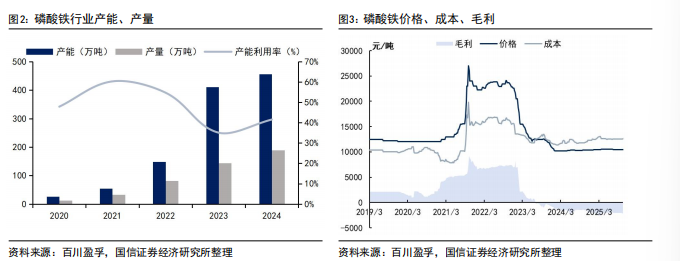

磷酸铁需求明显回暖,景气度有望提升。据百川盈孚,截至2025年10月,国内磷酸铁行业产能达482万吨,2024年以来行业新增产能投放节奏明显放缓,但目前仍面临产能过剩问题,自2023年7月磷酸铁价格首次跌破成本线以来,磷酸铁生产的毛利润为负值已持续超两年。2020-2024年,中国磷酸铁行业经历爆发式扩张,产能从26.5万吨激增至455.8万吨,产量由12.7万吨跃升至189.4万吨,年均复合增速超95%,产能利用率在2023年一度降至35.1%的低位,反映阶段性产能过剩;但受益于磷酸铁锂电池在动力与储能领域的持续渗透,2024年需求明显回暖,产能利用率回升至41.5%。展望2025-2027年,尽管规划新增产能仍较多,但大量项目受制于磷矿资源审批、环评约束、资金压力及下游订单落地节奏,实际投产比例可能显著低于规划水平;叠加头部企业凭借“磷矿-净化磷酸-磷酸铁”一体化优势加速扩产,行业或存在名义产能虚高、有效供给集中的现象。预计2025年磷酸铁表观消费量增速或超过50%,整体产能利用率提升至57%左右。

目前公司磷酸铁年产能5万吨,配套上游磷酸产能(15万吨精制磷酸、30万吨折纯湿法磷酸),精制磷酸满足自用的基础上对外销售,构筑了磷酸铁成本护城河。区别于主流的磷酸铁铵法工艺,公司磷酸铁制备方法为铁法。公司产品工艺指标已达到行业领先水平,产品合格率和一致性良好,客户认可度高,在安全环保、产品品质和成本方面具有明显优势,磷酸铁市场份额稳步提升。

2

硫磺供需偏紧,价格快速上涨,硫铁矿制酸优势明显

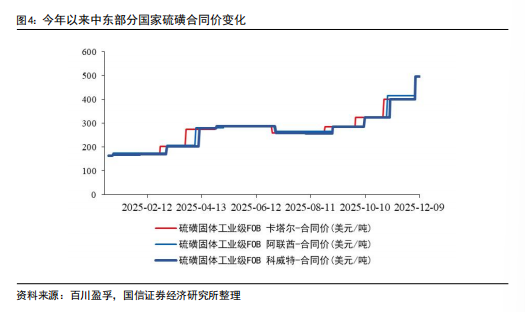

硫磺供需偏紧,地缘冲突加剧供给紧张。硫磺主要伴生于油气开采及炼化,未来油气消费增速下降,高硫原油生产有所下降,全球硫磺产量增速预期较低。硫磺最重要应用为制备硫酸,硫酸需求预计仍将保持中速增长,拉动硫磺需求增长,综合来看全球硫磺供需偏紧。俄罗斯本为全球第二大硫磺生产国,今年来其炼厂持续受袭,直接影响了气硫磺的生产和出口,加剧硫磺供应紧张。市场目前已经接受俄罗斯硫磺出口降低的现状,但随着冲突的持续进行,经俄罗斯出口的部分中亚国家生产硫磺供应有受阻风险。市场更加青睐供应稳定的中东硫磺,这进一步推高了中东硫磺价格。2025年初中东硫磺合同价为163-165美元/吨。近期中东多个国家分别上调了硫磺12月份官方合同价格至495美元/吨,折合人民币到岸价约4250元/吨左右。中东硫磺合同价环比上个月上涨80-95美元/吨,较年初上涨330-332美元/吨,实现了大幅上涨。

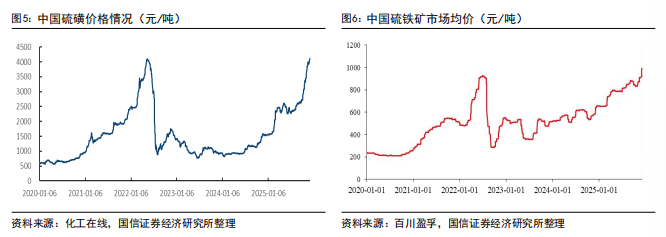

硫铁矿制酸副产烧渣可用作铁矿石,工艺路线性价比突出。硫磺制酸具有流程简单、投资少、环境污染小、余热回收方便等优点,逐步成为国内外硫酸制备的主流方案。硫铁矿作为分布广泛的硫化矿物,我国可以较好的保证自给。但硫铁矿制酸由于原料杂质较多、工艺流程长、设备资本支出大,但是硫铁矿的烧渣可用做铁矿粉获得副产收益。以现货价测算,硫铁矿制酸成本优势明显。据化工在线数据,2025年12月19日,国内固态硫磺现货价为3950元/吨,同比去年 157.32%。2025年12月19日硫铁矿市场均价为1024元/吨,同比去年 55.86%。

公司硫铁矿制酸产能领先,有望充分受益。公司硫铁矿制酸产能135万吨/年,2024年硫铁矿制酸118万吨。在硫磺价格大幅上涨背景下,硫铁矿成涨幅明显偏低,硫铁矿制酸成本优势明显。

VIP复盘网

VIP复盘网