投资要点

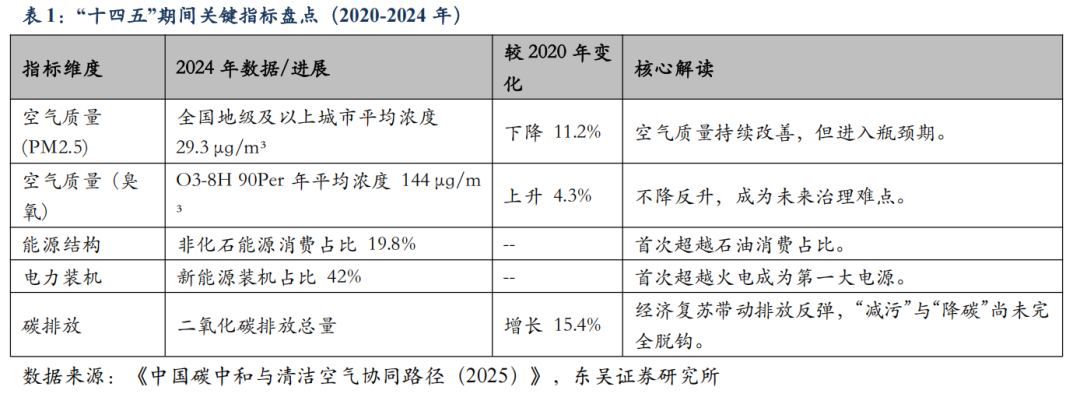

1. 最新观点 1.1. 《中国碳中和与清洁空气协同路径 2025》发布,“十五五”锁定“降碳减污”深度协同 2025 年 12 月 14 日,清洁空气政策伙伴关系(CCAPP)2025 年度会议在海口召开, 会上正式发布了《中国碳中和与清洁空气协同路径(2025)》年度报告,报告对“十四 五”期间的各项指标进行了详尽盘点。会议以“迈向‘十五五’:协同治理新征程”为主题,中国工程院院士郝吉明、贺克斌及生态环境部相关领导出席,重点研讨了“十五五”期间如何通过结构转型与标准升级,破解当前“减污难降碳”的深层次矛盾。

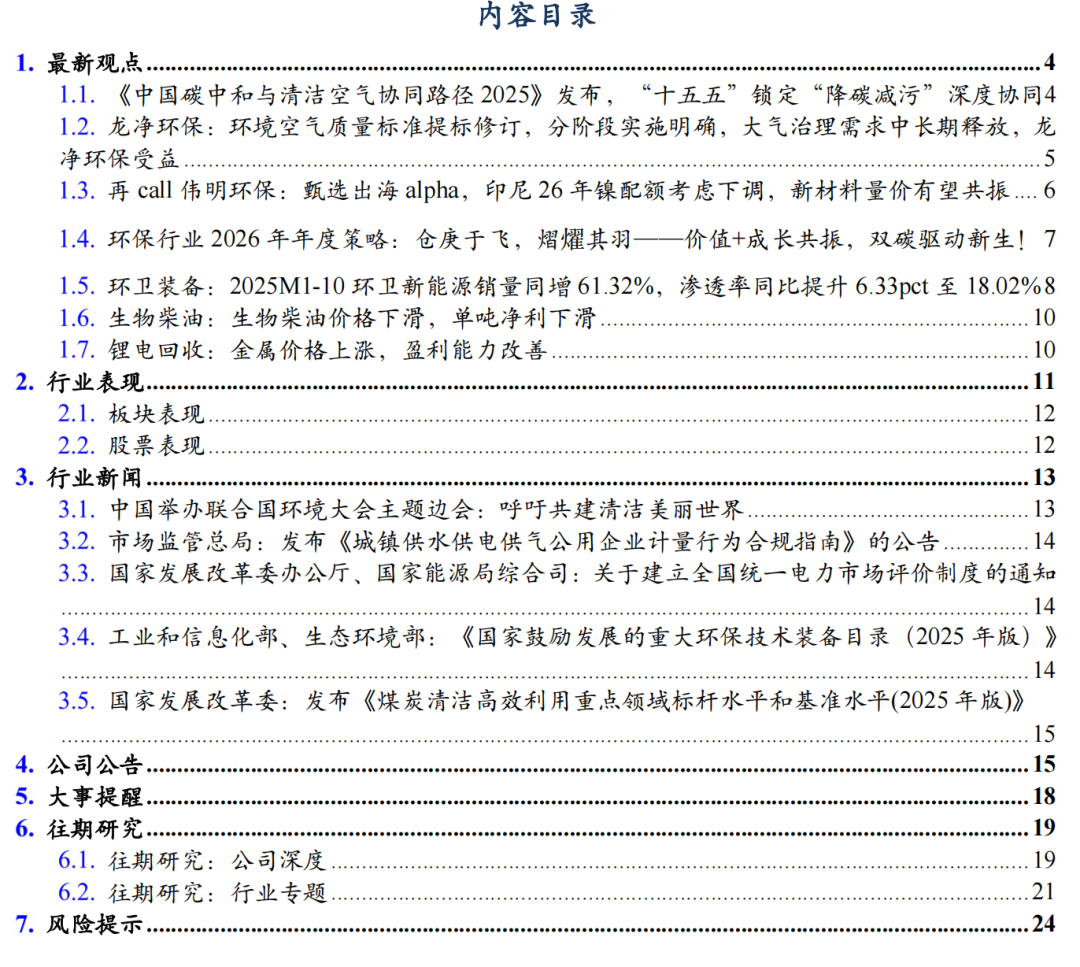

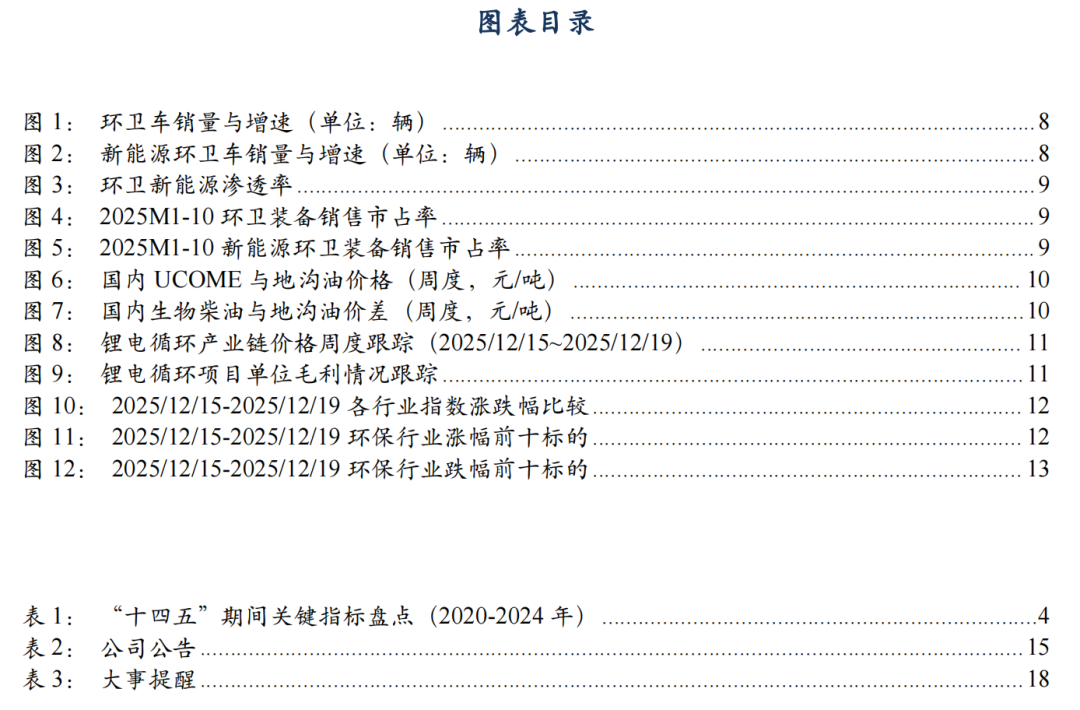

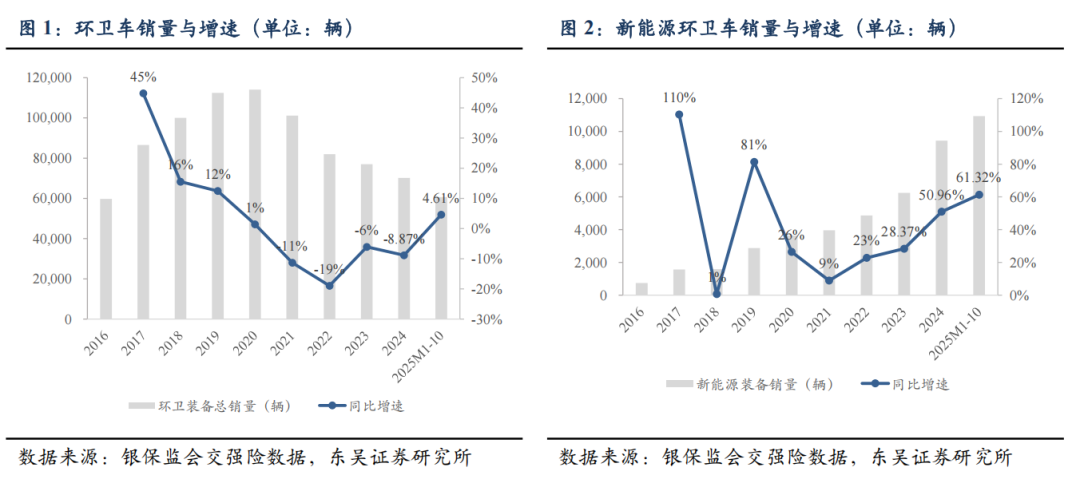

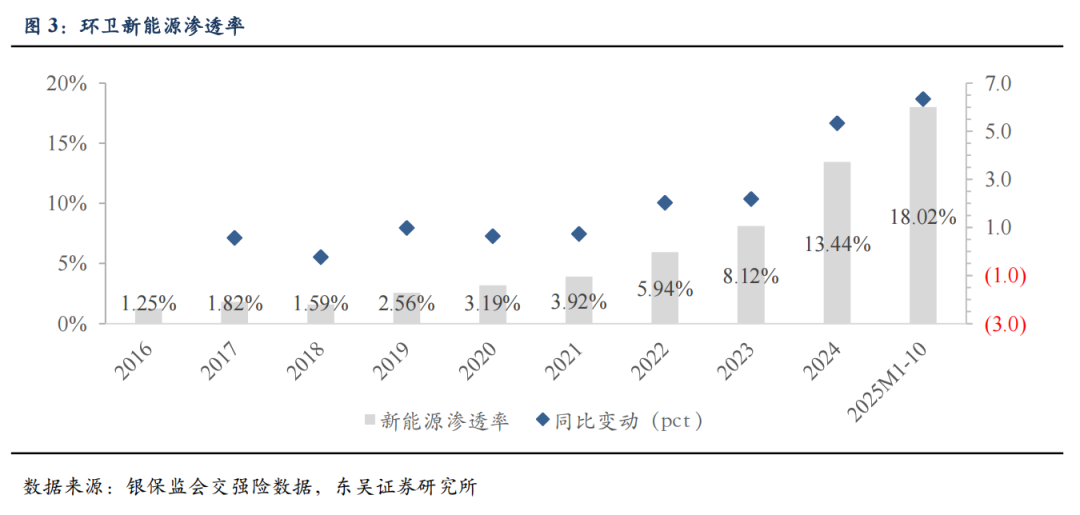

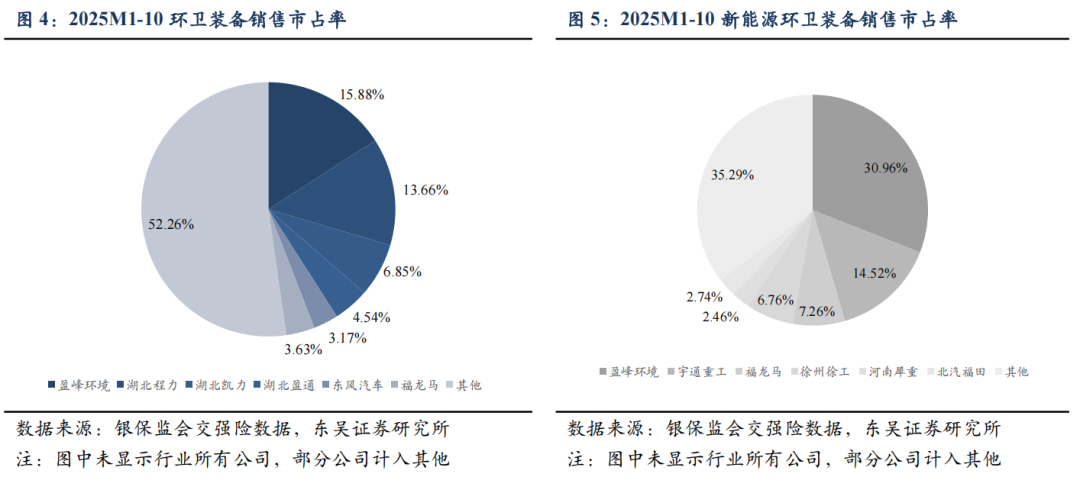

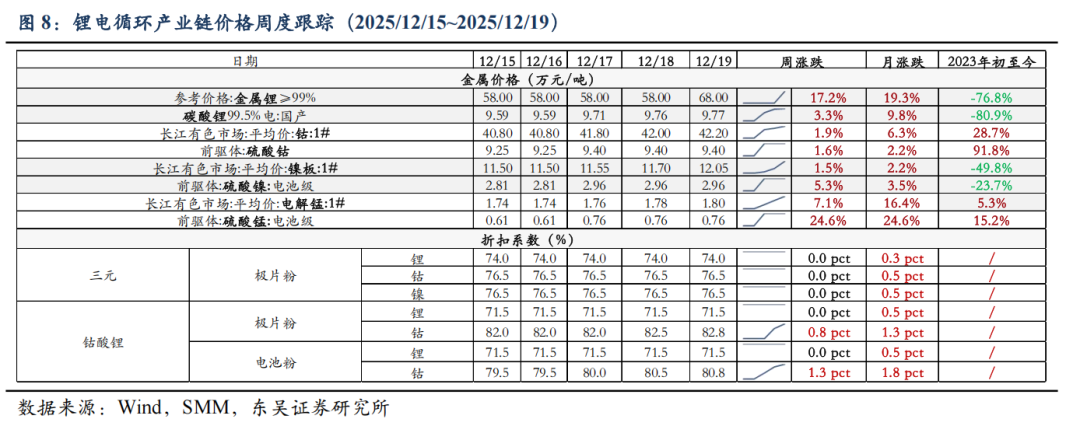

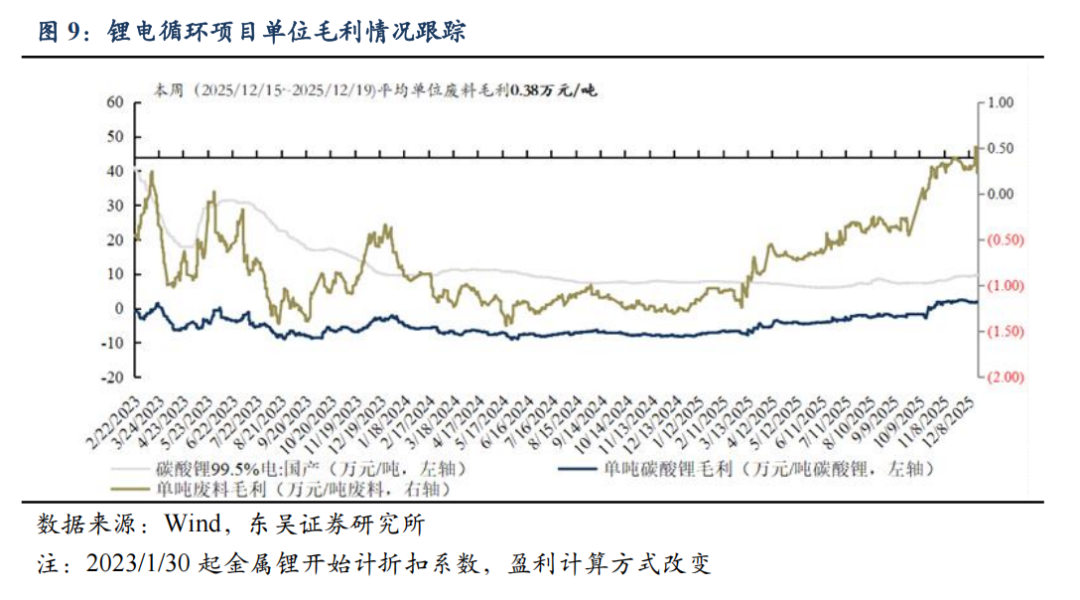

报告内容解读:从“末端治理”转向“结构减排”。会议及报告明确指出,“十五 五”将是协同治理的关键窗口期,政策重心将发生根本性转移: 治理模式升级: 针对“PM2.5 改善但臭氧反弹、碳排放增长”的现状,单纯依靠 末端治理已触及天花板。“十五五”将从根本上推动产业、能源、交通三大结构转变, 特别是严控新增燃料煤炭消费量,推进清洁能源替代非电用煤。 健康驱动标准:贺克斌院士指出,应基于健康效益修订空气质量标准。这意味着未来的环保标准将更加严苛,倒逼企业进行更深度的减排改造。 协同路径明确: 针对“减污难降碳”的挑战,报告提出要将管控范围延伸至全经 济范围的温室气体,实现从“以污促碳”向“以碳促污”的逻辑转变。 投资建议:臭氧治理与 VOCs 管控:鉴于臭氧是当前不降反升的污染物,且主要来源为 VOCs(挥发性有机物)和 NOx(氮氧化物),“十五五”期间针对石化、化工、 涂装等重点行业的 VOCs 精细化治理将是重中之重。建议关注具备 VOCs 监测与治理核心技术的龙头企业【聚光科技】、【雪迪龙】等。 1.2.龙净环保:环境空气质量标准提标修订,分阶段实施明确,大气治理需求中长期释放,龙净环保受益 事件:生态环境部《环境空气质量标准(征求意见稿)》(修订 GB 3095—2012)及其配套技术规范等 3 项国家生态环境标准公开征求意见。 空气质量新标准趋严长期压力仍存!新标准对 PM2.5、PM10、SO2、NO2、NOX限值标准收严。标准按照两阶段实施:第一阶段(2026-2030 年)执行过渡性较宽松的PM2.5/PM10 限值,第二阶段(自 2031 年起)全面执行修订后更严格的限值。根据 2024年全国环境空气质量整体情况,PM2.5 尚高于修订后年均二级限值(2031/1/1 起),PM10基本达到修订后年均二级限值,其他污染物基本已达到修订后空气质量标准。且局部超标仍存。此次修订以更严格标准推动空气质量持续向好! 大气治理龙头受益,订单充沛&确收加速。公司大气治理龙头,2025 年前三季度公司新增环保设备工程合同 76.26 亿元(电力占 61.51%,非电占 38.49%),同比增长 1.1%,第三季度新增环保设备工程合同 22.56 亿元,单季度同比增长 12%。截至2025/09/30,公司在手订单 197 亿,较 2025/06/30 下降 3 亿,较 2024 年底增加 10 亿,在手订单充足,扭转 25/06/30 上行趋势,收入确认加速。 紫金矿业现金全额认购龙净环保定增。公司公告 2025 年向特定对象发行 A 股股票预案,发行股票数量不超过 167,926,112 股,发行价格 11.91 元/股,募集资金总额不超过 20 亿元。控股股东紫金矿业以现金方式认购本次发行的全部股票。截至2025/9/30,紫金矿业及其全资子公司合计持有公司 317,511,529 股股份,占公司总股本 25%,本次定增完成后,紫金矿业及其全资子公司持股比例将从 25%提升至33.8%。龙净资金就位,紫金持续赋能。本次定增募集资金,扣除发行费用后拟全部用于补充流动资金。紫金矿业控股比例提升的同时,龙净环保将到位不超过 20 亿元的现金。此次资金就位,一方面有望优化公司资本结构,改善公司财务状况,另一方面,紫金矿业赋能下的绿电、储能、矿山装备等成长板块有望迎来成长的进一步加速。EPS 摊薄有限,紫金矿业承诺不减持彰显信心。根据公司测算,假设本次发行方案在 2026 年 5 月实施完毕,在 2026 年扣非归母净利润同比 2025 年持平/增长 10%/增长 20%的情形下,2026 年 EPS 发行后相较于发行前,摊薄分别约 7.3%/6.7%/7.1%,摊薄有限,资金就位后的成长更加值得期待。紫金矿业承诺从本次发行定价基准日至本次发行完成后 6 个月内,不以任何形式减持所持有龙净环保的股份。本次认购定增的股份,发行结束之日起 36 个月内不得转让。 2025 年以来,绿电/储能贡献明显。1)绿电板块:2025 年 1-9 月绿电业务贡献净利润近 1.7 亿元,规划项目储备充足,绿电业务成为公司业绩增长的重要引擎;2)储能板块:公司与亿纬锂能深度合作,紧抓市场机遇,储能电芯呈现满产满销的积极态势。公司现有储能电芯产能约 8.5GWh,2025 年 1-9 月累计交付电芯 5.9GWh(95%以上外销),生产良率达到行业头部水平。紫金赋能下,新能源两大板块成长性加速体现。 盈利预测投资建议。紫金赋能深化,矿山绿电加速贡献,矿山装备打开第二成长,我们维持 25-27 年归母净利润预测 12.3/15.3/17.5 亿元,25-27 年 PE 16/13/12x,维持“买入”评级(估值日期 2025/12/19)。 风险提示:紫金矿业矿山扩产进度不及预期,市场竞争加剧等。 1.3. 再 call 伟明环保:甄选出海 alpha,印尼 26 年镍配额考虑下调,新材料量价有望共振 事件:据印尼镍矿商协会(APNI)表示,政府在 2026 年工作计划和预算(RKAB)中提出的镍矿石产量目标约为 2.5 亿吨,较 2025 年 RKAB 设定的 3.79 亿吨大幅下降。该产量目标仍属于政府层面的规划,最终方案尚不明确。 高冰镍等实现正向盈利、放量在即!若镍配额大幅下滑、供应预期收紧对镍价形成支撑。1)印尼-高冰镍:已投运 2 万吨,我们预计 26 年 4 万吨全部投运(后续储备 4 5万吨),25Q3 已实现正向盈利,若镍价上行存盈利弹性。2)温州盛青-电解镍:已投运 2.5 万吨,年底扩至 5 万吨,25H1 盛青收入 3.85 亿元,净利润约 0.4 亿,电解镍销量 3526 吨,单吨净利约 1.1 万元,25Q1-3 投资收益为 0.63 亿元(主要为盛青电解镍业务贡献,持股盛青 55%未并表。3)温州盛青-前驱体:与邦普签署供货协议,年销售量 2.4-4.8 万吨。 固废出海典型印尼空间&模式突出。入选印尼废物转化能源项目选定供应商名单。印尼规划 33 座垃圾焚烧厂总投约 56 亿美元。印尼计划全国范围内建设 33 座 WtE 发电厂,总投资约合 56 亿美元,并已被纳入印尼国有电力公司 PTPLN 的长期电力采购计划作为可再生能源类别管理。当地主权基金参股保障盈利。印尼主权基金 Danantara11月 6 日启动首批垃圾发电项目招标,7 个地区:雅加达、日惹、巴厘岛、万隆、勿加泗、丹格朗、三宝垄。我们预计单处理规模超 1000 吨/日,投资额约合 1.5-1.95 亿美元,主权基金持股至少 30%,必要时可进一步增持至 51%。 电价条件优厚:印尼项目无垃圾处理费,电价为 0.2 美元/度(约 1.4 元人民币/ 度)高于国内 0.65 元/度的含补贴电价。空间测算: 按印尼人口类比国内,我们预计 25 万吨/日空间,截至 25H1 伟明国内垃圾焚烧控股运营 3.7 万吨/日,海阔凭鱼跃。 装备订单高增。25Q1-3 装备制造订单高增 66%,保障 26 年收入! 风险提示:项目建设不及预期,应收风险等。 主线 1——红利价值:重视市场化 提质增效,优质运营资产现金流价值重估 固废:国补加速强化分红能力,供热&炉渣涨价促业绩 ROE 双升,关注出海新成 长。1)红利价值:垃圾焚烧板块的红利价值从资本开支下降驱动到经营性现金流改善 驱动,①重视国补加速的背后逻辑,我们测算 2025 年左右可再生能源补贴基金当年收 支实现平衡,2036 年左右历史欠款将得到自然解决,以 24 年数据测算国补正常回款可 带动板块净现比从 1.8 提至 2.1,综合考虑资本开支下降 国补常态化回款,板块分红潜 力有望从 114%提至 141%;②C 端顺价模式理顺,佛山已召开垃圾处理收费定价听证会。2)成长潜力:提吨发 改供热 炉渣涨价可带来业绩与 ROE 双升,垃圾发电 AIDC 等绿电直连合作持续推进,康恒、军信、伟明、光大等出海战略明确,关注海外新成长。重点推荐①红利价值:【瀚蓝环境】【绿色动力 H A】【上海实业控股】【海螺创业】【永兴股份】【光大环境】【军信股份】;②出海成长:【伟明环保】【三峰环境】【光大环境】【军信股份】。 水务:市场化 现金流左侧,下一个垃圾焚烧。1)现金流左侧布局:25Q1-3 板块 自由现金流-21 亿元(24Q1-3 为-68 亿元)。我们预计兴蓉、首创资本开支 26 年开始大幅下降,自由现金流大增可期!24 年水务板块分红比例为 34%,兴蓉 24 年分红 28%提升空间较大!自由现金流改善带来分红和 PE 估值提升空间可参照垃圾发电!2)价格改革:不仅是弹性,重塑成长 估值!25 年以来广州、深圳等核心城市自来水提价落实,佛山拟调整污水收费标准。重点推荐【粤海投资】【兴蓉环境】【洪城环境】,建议关注【中山公用】【首创环保】等。 主线 2——优质成长:第二曲线、下游成长、AI 赋能 第二曲线:重点推荐【龙净环保】主业优势持续,绿电储能 矿山装备新成长。公 司明确“环保 新能源”双轮驱动战略,环保主业拿单能力强,绿电已开始贡献业绩, 储能业务拓展顺利,进军矿山装备业务。紫金全额认购公司定增,赋能逻辑强化。 下游成长:1)受益于下游高增:重点推荐【美埃科技】国内半导体资本开支回升, 积极拓展锂电 海外。公司下游拓展锂电布局固态,捷芯隆收购协同效益 25H2 逐步体现,2026 年迎来产能投产期,有望维持高增。2)受益于下游修复:重点推荐【景津装备】下游锂电β修复需求有望迎拐点,配套设备 出海战略持续。下游新能源新材料收入占比于 23 年增至 26.6%高峰,25H1 降至 15.4%,叠加降价影响,25Q1-3 盈利承压。25Q1锂电产业链季度资本开支同比增速首次转正,对压滤机需求有望迎拐点。 AI 赋能—环卫智能化:经济性拐点渐近,行业由 1 到 N 放量在即。重点推荐【宇 通重工】,建议关注【劲旅环境】【福龙马】【玉禾田】【盈峰环境】【侨银股份】等。 主线 3——双碳驱动:“十五五”为 2030 达峰关键五年,非电首次纳入考核 清洁能源、再生资源为降碳根本之道。国内新增非电考核,碳市场向钢铁、电解铝、水泥扩容,配额合理收紧,CCER 新增供给释放海上风电贡献最大,欧盟碳关税实施在即,降碳势在必行。1)再生资源——危废资源化:重点推荐【高能环境】【赛恩斯】等。2)再生资源&非电可再生能源——生物油:短期 SAF 供不应求价格高增利好 SAF生产商,建议关注【海新能科】等;长期资源为王,UCO 稀缺性凸显,建议关注【朗坤科技】【山高环能】等。 风险提示:政策推广不及预期,财政支出低于预期,行业竞争加剧等。 2025M1-10 环卫新能源销量同增 61.32%,渗透率同比提升 6.33pct 至 18.02%。根据银保监会交强险数据,2025M1-10,环卫车合计销量 60675 辆,同比变动 4.61%。其中,新能源环卫车销售 10931 辆,同比变动 61.32%,新能源渗透率 18.02%,同比变动 6.33pct。 2025M10 新能源环卫车单月销量同增 48.08%,单月渗透率为 25.01%。2025M10,环卫车合计销量 4938 辆,同比变动 9.78%,环比变动-19.84%。其中,新能源环卫车销量 1235 辆,同比变动 48.08%,环比变动-12.54%,新能源渗透率 25.01%,同比变动 6.47pct。   2025M1-10 重点公司情况: 盈峰环境:环卫车市占率第一:销售 9636 辆( 1.56%),市占率 15.88%(-0.48pct);新能源市占率第一:销售 3384 辆( 57.19%),市占率 30.96%(-0.82pct)。 福龙马:环卫车市占率第五:销售 2202 辆(-13.95%),市占率 3.63%(-0.78pct);新能源市占率第三:销售 794 辆( 41.53%),市占率 7.26%(-1.02pct)。 宇通重工:环卫车市占率第六:销售 2111 辆( 1.30%),市占率 3.48%(-0.11pct);新能源市占率第二:销售 1587 辆( 12.00%),市占率 14.52%(-6.39pct)。 生物柴油价格下滑,单吨净利下滑。根据卓创资讯,1)原料端:2025/12/12-2025/12/18地沟油均价 6025 元/吨,环比 2025/12/5-2025/12/11 地沟油均价-3.6%。2)产品端:2025/12/12-2025/12/18 全国生物柴油均价 8200 元/吨,环比 2025/12/5-2025/12/11 生柴均价-1.2%。 3)价差:国内 UCOME 与地沟油当期价差 2175 元/吨,环比 2025/12/5-2025/12/11价差 6.3%;若考虑一个月的库存周期,价差为 1716 元/吨,环比 2025/12/5-2025/12/11 价差-6.9%,按照(生物柴油价格-地沟油价格/88%高品质得油率-1000 元/吨加工费)测算,单吨盈利为-168 元/吨(环比 2025/12/5-2025/12/11 单吨盈利-362.5%)。废弃油脂方面,目前外商 UCO 订单正在商议,国内业者等待终端需求好转,若订单签订下来,价格或不排除有上调可能,若无外商 UCO 订单,价格或延续下跌趋势,卓创资讯预计下周价格或平稳运行;生物柴油方面,外商 UCOME 订单稀少,加之原料价格下滑,卓创资讯预计下周生物柴油价格或有下跌可能。 1.7. 锂电回收:金属价格上涨,盈利能力改善 盈利跟踪:三元极片粉折扣系数上升,盈利能力略有改善。我们测算锂电循环项目处 置 三 元 电 池 料 ( Ni ≥ 15%Co ≥ 8%Li ≥ 3.5% ) 盈 利 能 力 , 根 据 模 型 测 算 ,2025/12/15-2025/12/19 项目平均单位碳酸锂毛利为 2.43 万元/吨(较前一周 0.626 万元/吨),平均单位废料毛利为 0.38 万元/吨(较前一周 0.099 万元/吨),锂回收率每增加1%,平均单位废料毛利增加 0.037 万元/吨。期待行业进一步出清、盈利能力改善。 金属价格跟踪:截至 2025/12/19,1)金属锂价格上涨。金属锂价格为 68.00 万元/ 吨,周环比 17.2%;电池级碳酸锂(99.5%)价格为 9.77 万元/吨,周环比 3.3%。2)金属钴价格上涨。金属钴价格为 42.2 万元/吨,周环比 1.9%;前驱体:硫酸钴价格为9.4 万元/吨,周环比变动 1.6%。3)硫酸镍价格上涨。金属镍价格为 12.05 万元/吨,周环比变动 1.5%;前驱体:硫酸镍价格为 2.96 万元/吨,周环比 5.3%。4)金属锰价格上涨。金属锰价格为 1.80 万元/吨,周环比变动 7.1%;前驱体:硫酸锰价格为 0.76 万元/吨,周环比 24.6%。 三元极片粉折扣系数周环比持平。截至 2025/12/19,三元极片粉折扣系数周环比持 平。1)三元极片粉锂折扣系数 74.0%,周环持平;2)三元极片粉钴折扣系数 76.5%, 周环比持平;3)三元极片粉镍折扣系数 76.5%,周环比持平。

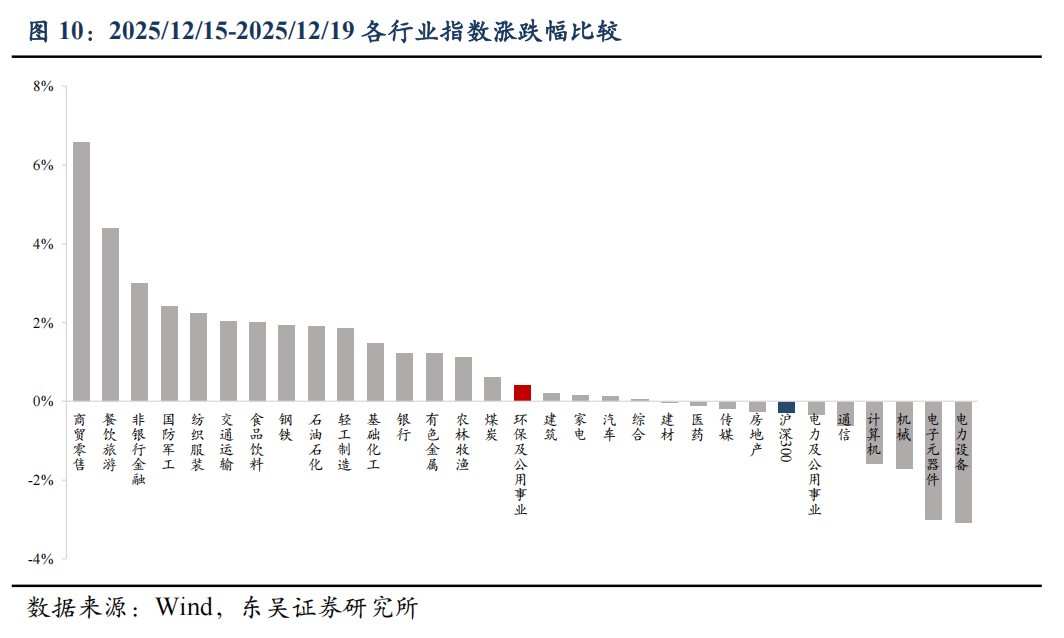

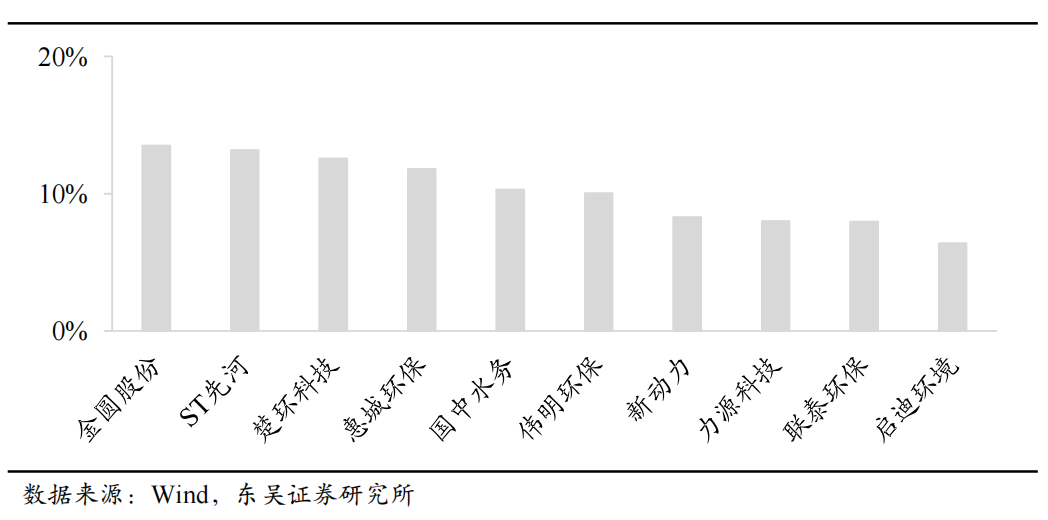

2. 行情表现 2.1. 板块表现 2025/12/15-2025/12/19本周环保及公用事业指数上涨0.4%,表现好于大盘。本周上证综指上涨0.03%,深证成指下跌0.89%,创业板指下跌2.26%,沪深300指数下跌0.28%,中信环保及公用事业指数上涨0.4%。  2.2 股票表现 2025/12/15-2025/12/19本周涨幅前十标的为:金圆股份13.51%,ST先河13.17%,楚环科技12.57%,惠城环保11.81%,国中水务10.29%,伟明环保10.03%,新动力8.29%,力源科技8%,联泰环保7.96%,启迪环境6.39%。

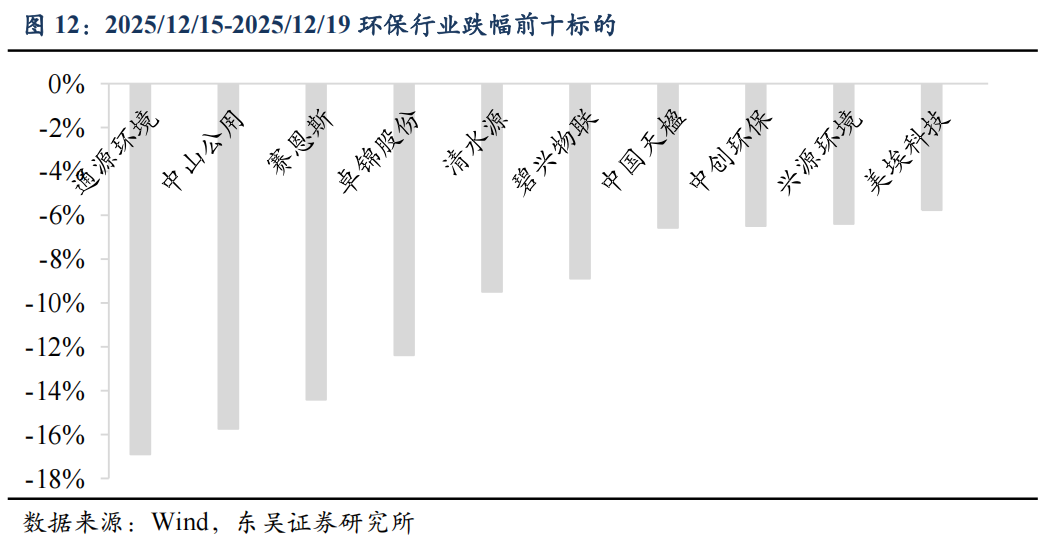

2025/12/15-2025/12/19本周跌幅前十标的为:通源环境-16.89%,中山公用-15.74%,赛恩斯-14.41%,卓锦股份-12.38%,清水源-9.5%,碧兴物联-8.88%,中国天楹-6.58%,中创环保-6.49%,兴源环境-6.41%,美埃科技-5.77%。

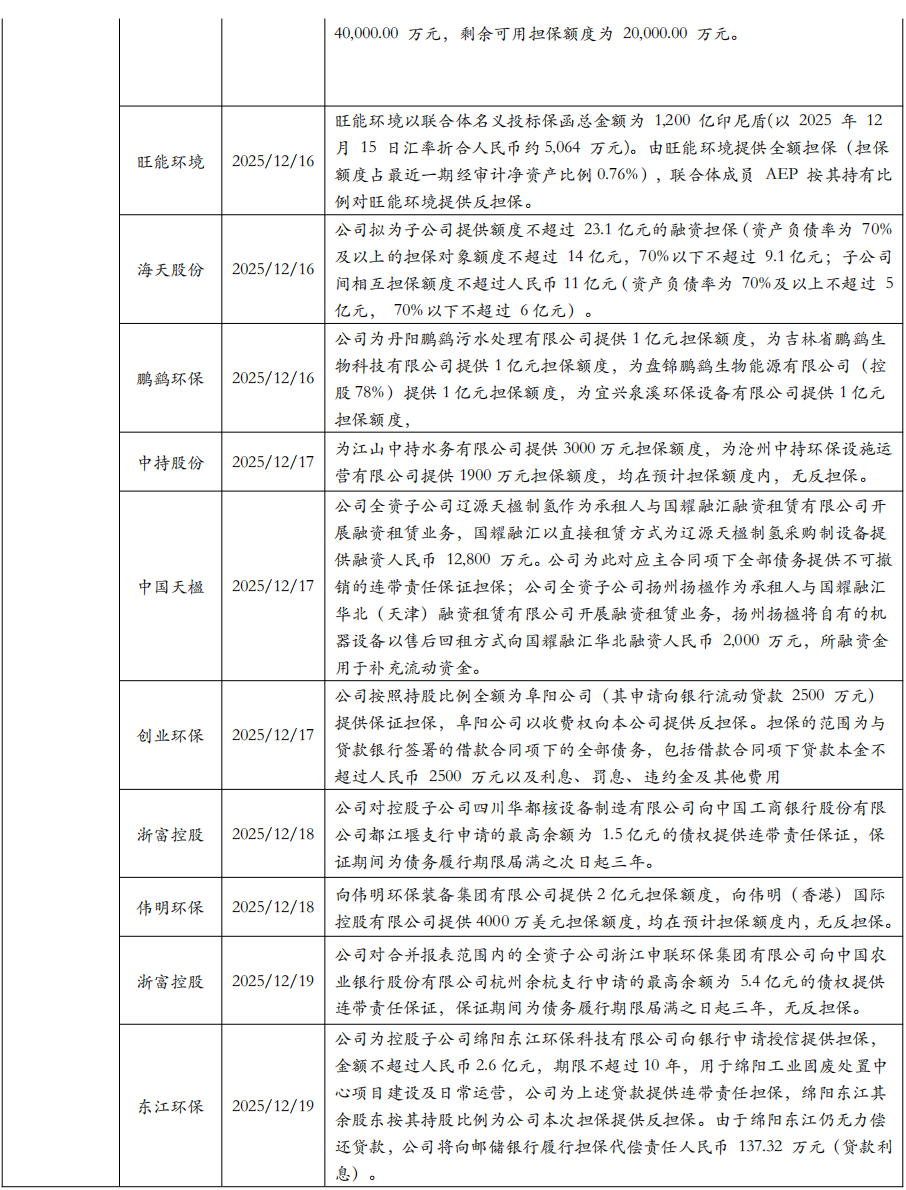

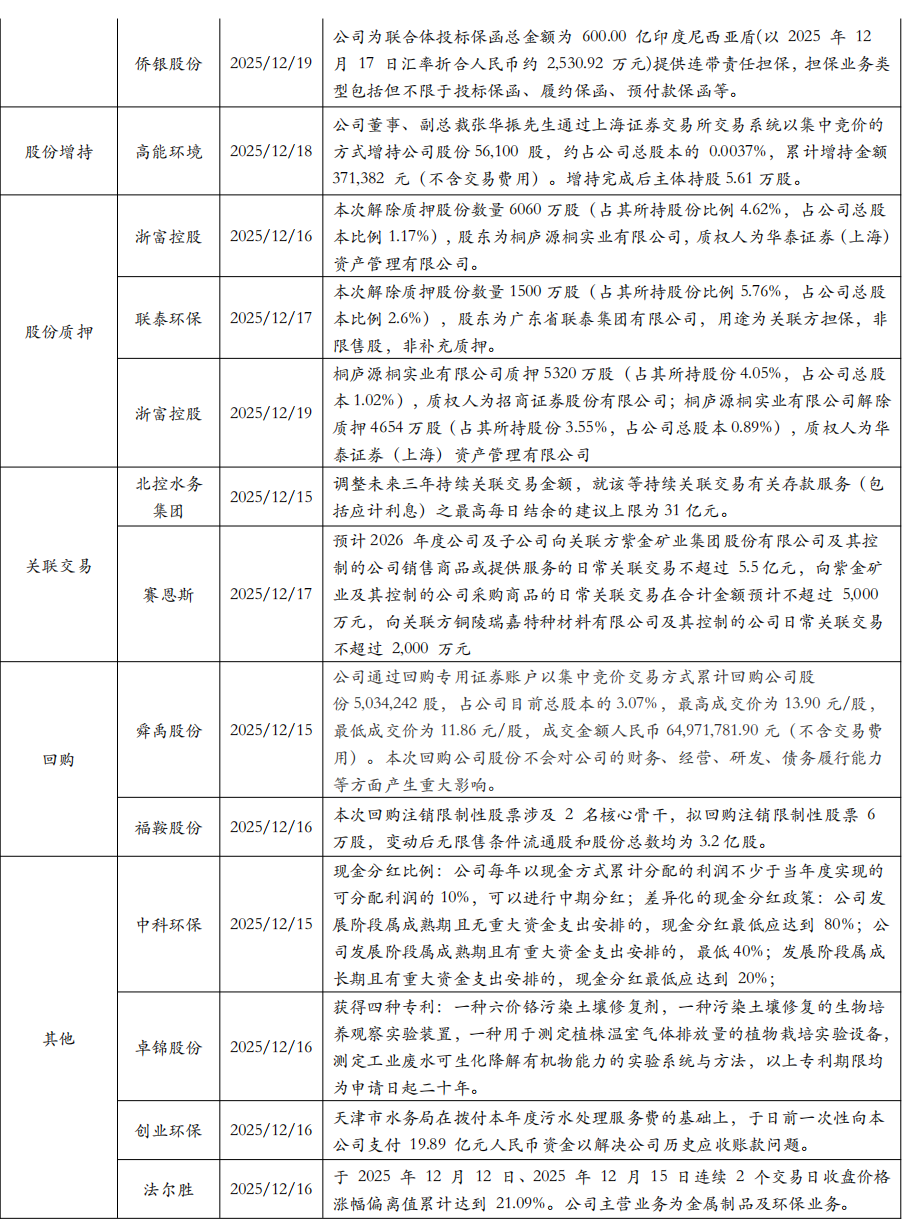

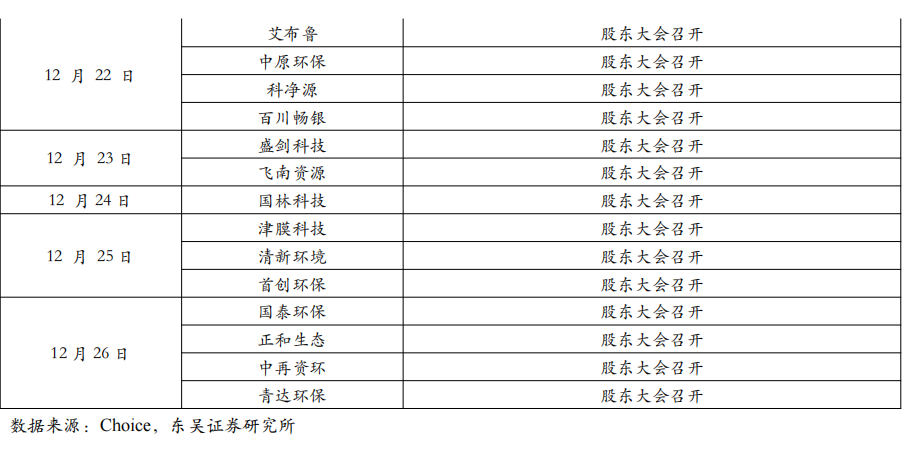

3. 行业新闻 3.1. 中国举办联合国环境大会主题边会:呼吁共建清洁美丽世界 3.2. 市场监管总局:发布《城镇供水供电供气公用企业计量行为合规指南》的公告 2025年12月9日,生态环境部发布《突发生态环境事件水污染物应急控制水平确定技术指南(试行)(征求意见稿)》,公开征求意见至2026年1月9日。该指南旨在完善环境应急控制标准体系,提升应急处置精准性与科学性。本标准的制定,进一步完善了环境应急类标准体系结构,填补了我国在环境应急处置技术、应急处置目标确定方法等方面的空白,实现在突发生态环境事件发生的情况下,完成突发生态环境事件下游水生态环境保护目标和特征污染物的识别、水生态环境保护目标污染物控制水平的确定、污染应急处置控制断面污染物控制水平的确定,并保证水污染物应急控制水平的实现具有技术经济可行性,为突发生态环境事件应急处置提供技术支撑。 数据来源:https://www.mee.gov.cn/xxgk2018/xxgk/xxgk06/202512/t20251209_1137426.html 3.3. 国家发展改革委办公厅、国家能源局综合司:关于建立全国统一电力市场评价制度的通知 两部门联合印发关于建立全国统一电力市场评价制度的通知,按照完善全国统一电力市场体系要求,围绕加快构建新型电力系统的总体目标,构建科学、系统、动态的电力市场评价体系,统筹安全保供、绿色转型、经济效率等多重目标,全面准确评价电力市场运行成效,为电力市场建设和监管提供决策依据,促进监管工作科学化、精准化,进一步发挥全国统一电力市场在电力资源优化配置中的决定性作用。通知提出,全国统一电力市场评价工作应结合市场建设情况开展多维度综合评价,重点围绕电力市场运营效果、市场作用发挥、经营主体可持续性发展、市场竞争充分度四个方面开展评价。 数据来源:https://www.ndrc.gov.cn/xxgk/zcfb/tz/202512/t20251217_1402475.html 3.4. 工业和信息化部、生态环境部:《国家鼓励发展的重大环保技术装备目录(2025年版)》 2025年12月18日,工业和信息化部、生态环境部联合印发《国家鼓励发展的重大环保技术装备目录(2025年版)》。目录包含开发类、应用类、推广类三大类别,覆盖大气污染防治、水污染防治、固体废物处理、土壤污染修复、环境监测、污染应急处理、减污降碳协同处置等核心领域,规定了关键技术及主要技术指标。 数据来源:https://huanbao.bjx.com.cn/news/20251218/1475398.shtml 3.5. 国家发展改革委:发布《煤炭清洁高效利用重点领域标杆水平和基准水平(2025年版)》 为推动煤炭产业由低端向高端、煤炭产品由初级燃料向高价值产品攀升,近日,国家发改委发布了《煤炭清洁高效利用重点领域标杆水平和基准水平(2025年版)》。 相对于2022年版的煤炭清洁高效利用重点领域标杆水平和基准水平指标,2025年版将燃煤发电供热煤耗、煤制天然气等纳入范围。并结合近3年来国家标准和相关政策制修订情况更新相关技术指标。通知提出,要分类实施改造升级,着力提升利用水平。充分利用现有政策工具和工作机制,加大煤炭清洁高效利用市场调节和督促落实力度,加快企业改造升级步伐,提升煤炭清洁高效利用整体水平。 数据来源:https://www.ndrc.gov.cn/xxgk/jd/jd/202512/t20251217_1402486.html 4. 公司公告     5. 大事提醒

7. 风险提示 1)政策推广不及预期:政策推广执行过程中面临不确定的风险,可能导致政策执行效果不及预期。 2)财政支出低于预期:财政支出受国家宏观调控影响,存在变化的可能,且不同地方政府财政情况不同,可能导致财政支出实际执行效果不及预期。 3)行业竞争加剧:环保燃气行业市场参与者众多,竞争激烈。且随着行业模式、竞争格局以及国企央企入股等的变化,企业实力增强,行业竞争加剧。团团队介绍 |

VIP复盘网

VIP复盘网