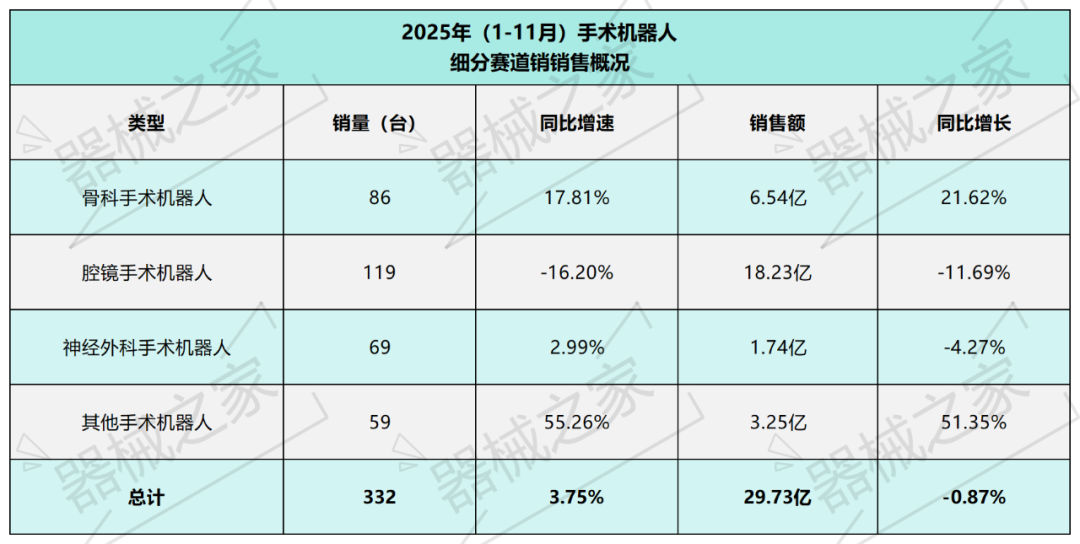

据众城数科的统计数据,2025年1-11月,中国手术机器人市场累计实现销量332台,同比增长3.75%,显示出终端装机需求依然存在,但扩张显著放缓。与此同时,市场总销售额为29.73亿元,同比小幅下滑0.87%。销量与销售额增速的背离,直观地揭示了市场平均交易价格的承压态势,为“量增价缓”提供了总体注脚。

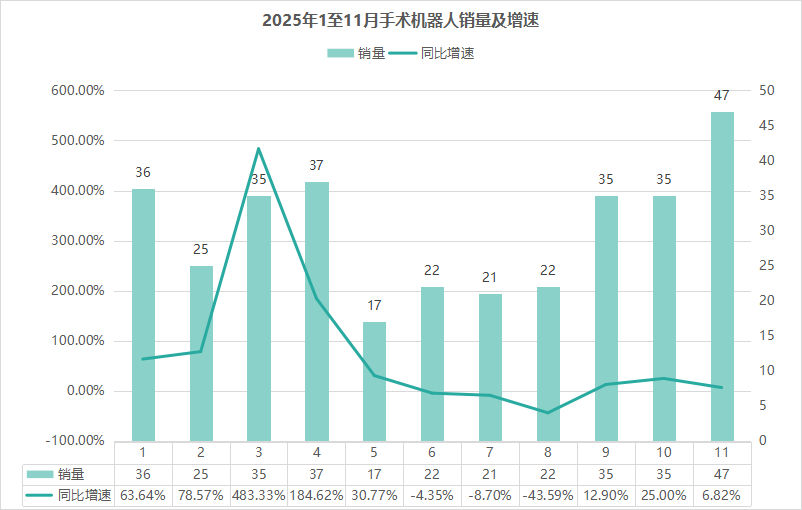

从月度走势看,3月销量35台,同比增速高达483.33%,创下年内增速峰值;但8月销量22台,同比下降 43.59%,呈现显著波动。11月销量回升至47台(年内单月最高),但增速回落至 6.82%,显示市场需求尚未形成持续稳定的增长动能。

细分赛道销量表现

腔镜手术机器人:作为市场规模最大的赛道,1-11 月实现销量 119 台、销售额 18.23 亿元,分别占总量的 35.8%、61.3%,但销量同比下滑 16.20%、销售额同比下滑 11.69%,是唯一出现 “量额双降” 的领域,其增长疲软直接拖累了市场整体表现。

骨科手术机器人:实现销量 86 台、销售额 6.54 亿元,销量同比增长 17.81%、销售额同比增长 21.62%,是少数 “量额齐增” 的赛道,且销售额增速高于销量增速。这得益于其在国内创伤、脊柱、关节等广阔外科领域的持续渗透,以及国产品牌在技术迭代和市场化推广上的积极作为。

神经外科手术机器人:销量 69 台、销售额1.74亿元,销量同比微增 2.99%,但销售额同比下滑 4.27%,销量微增而销售额下滑,暗示了该领域价格竞争的存在,或产品结构向更具性价比的型号倾斜。

其他手术机器人(口腔、泛血管、经自然腔道等):成为上半年增长最快的赛道,实现销量 59 台、销售额 3.25 亿元,销量同比增长 55.26%、销售额同比增长 51.35%,增速远超其他领域。这也预示着手术机器人的应用正在向更广泛、更精准的专科领域快速拓展,表明脊柱、泛血管等新兴赛道正在孕育巨大的市场潜力。

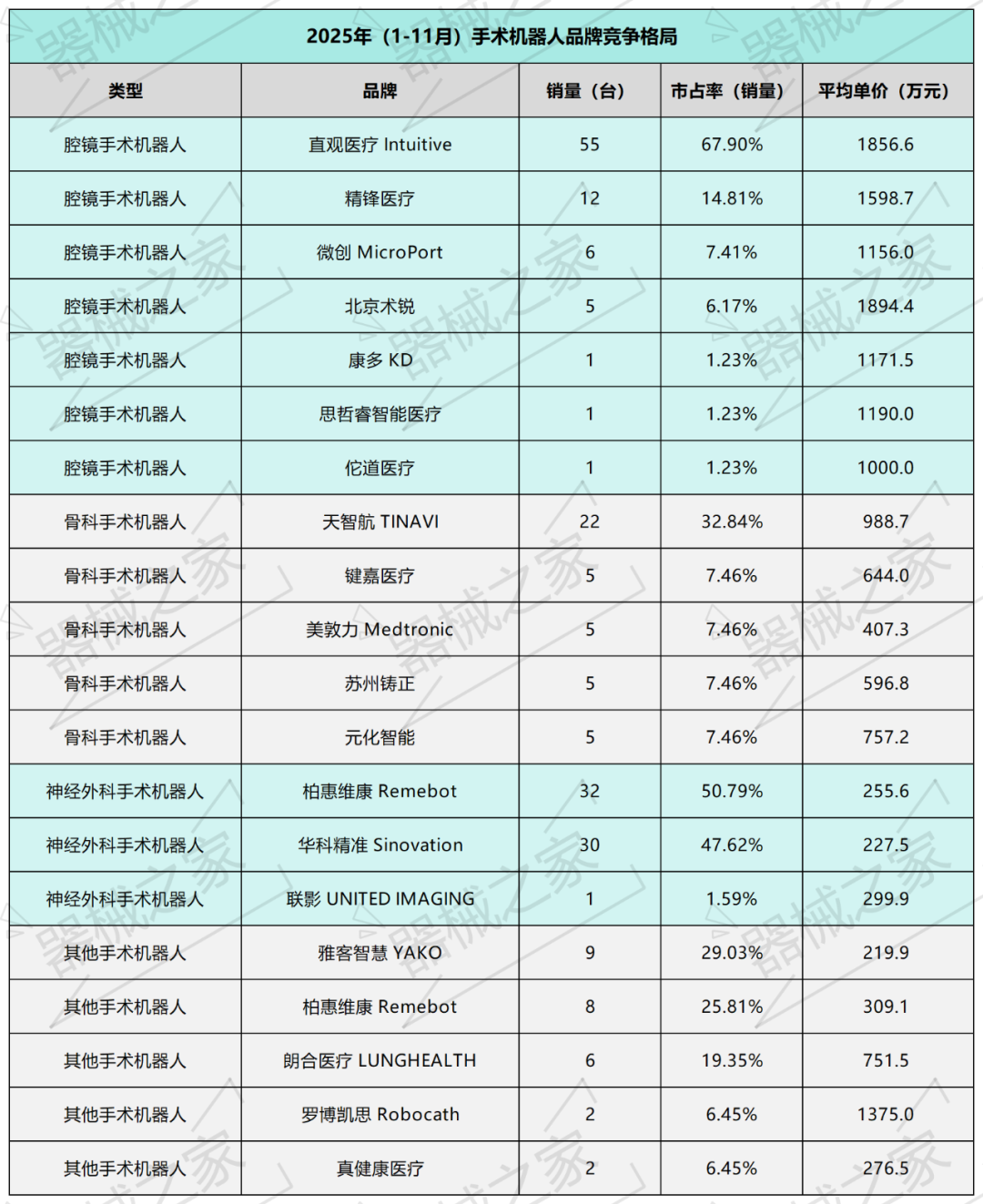

细分赛道品牌竞争格局

腔镜市场:直观医疗(Intuitive)凭借深厚的临床积淀和品牌优势,以55台销量占据该细分领域67.90% 的市场份额,其平均单价高达1856.6万元,构筑了极高的价值壁垒。国产品牌如精锋医疗(12台,市占率14.81%)、微创医疗(6台,7.41%)等已实现批量销售,且平均单价(1000-1900万元不等)正逐步逼近甚至在某些型号上超越进口品牌,国产替代开始启航,但差距依然明显。

骨科市场:国产企业天智航以 22 台销量拿下 32.84% 的市占率,平均单价 988.7 万元,成为国内头部品牌;美敦力等外资品牌以 5 台销量(市占率 7.46%)占据部分高端市场,单价 407.3 万元,价格优势显著。

神经外科市场:柏惠维康(32台,50.79%)与华科精准(30台,47.62%)两家几乎瓜分了整个市场,合计份额超过98%。该领域产品平均单价集中在200-300万元区间,价格带集中在中低端区间,竞争格局相对稳定。

其他市场:该领域品牌众多,市场集中度低。雅客智慧、柏惠维康、朗合医疗暂居前列,但领先优势并不明显。产品单价差异极为悬殊,从219万元到1375万元,这反映了该赛道仍处于技术创新与市场探索的早期阶段,多样化的技术路径(如口腔种植机器人、支气管镜机器人、泛血管机器人等)正在同台竞技,远未形成统一标准。

——

相关数据预测,2026-2030年手术机器人将进入 的快速增长期,年复合增长率有望达到20%以上。而从2025年的市场数据可以看出,目前国内手术机器人行业正处于 “国产替代” 与 “全球竞争” 双重命题下的调整期。

不过,目前行业仍然面临着国产替代进度分化、商业化落地成本高、支付体系不完善等市场困境。不过从长期来看,手术机器人的政策红利持续释放,同时技术迭代加速有望提升产品竞争力;此外,脊柱、泛血管、妇科等新兴手术场景的需求需求爆发,有望成为行业新的增长引擎。

有观点指出,2025 年 1-11 月的手术机器人市场,是行业成长到一定阶段的缩影。未来,在技术、政策、需求等合力下,中国手术机器人市场有望在分化中破局,迎来真正的黄金增长期。

VIP复盘网

VIP复盘网