化工行业未来的竞争优势在于“工程师红利”,万华化学是国内少有的以技术创新驱动公司发展的典型。公司以优良文化为基础,通过技术创新和卓越运营打造出高技术和低成本两大护城河。万华化学正以周期成长股的步伐向全球化工巨头之列进军。

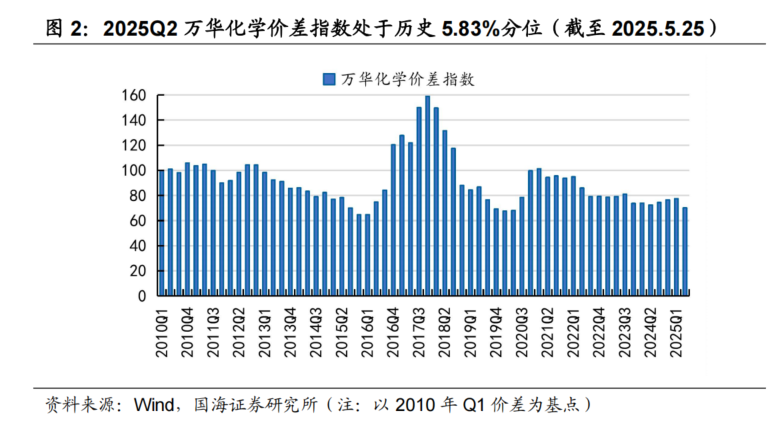

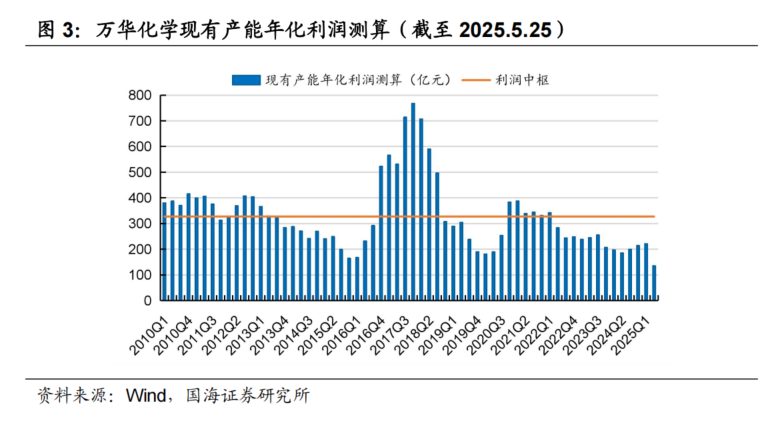

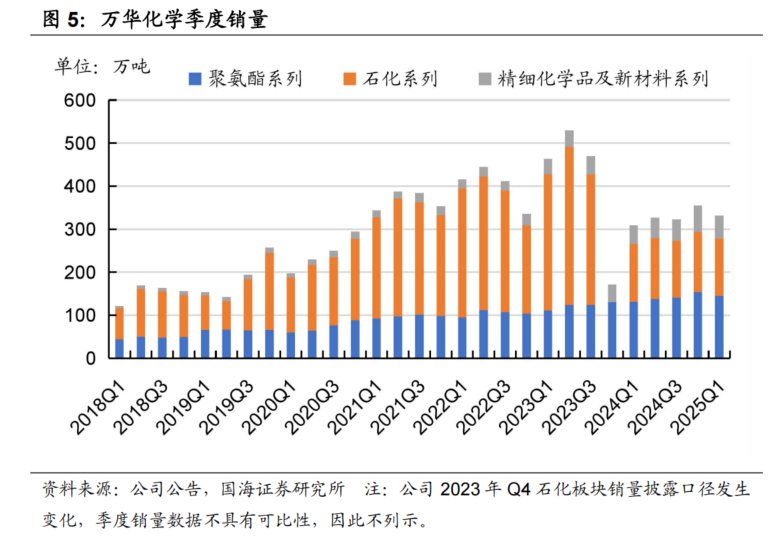

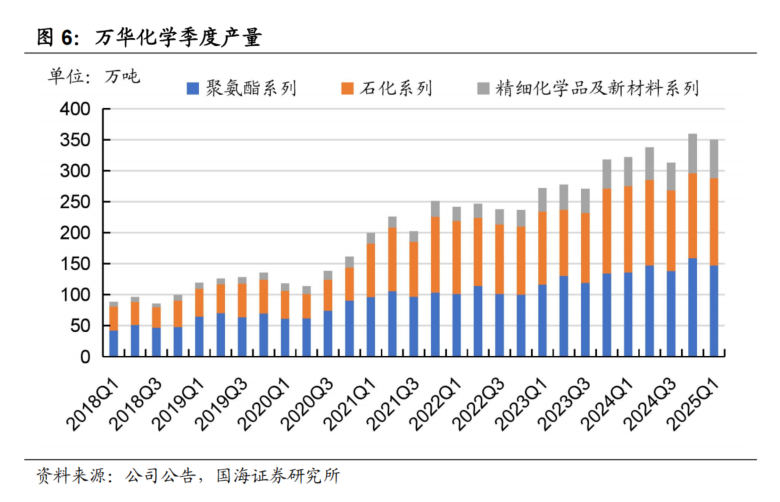

短期看,影响万华化学基本面的是产品的景气度,从表征指标来看,价差是影响短期利润最核心的因素。万华化学的产品体系日益庞大,为更好地表示公司景气的程度,我们将万华化学的产品体系作为一个整体,按照现有的产品体系,对营收和原材料的差值建模,在现有产品体系下追溯历史上营收和原材料的价差,将价差定义为万华化学价差指数,以此来判断公司的景气位置。长远看,影响万华化学基本面的是未来的成长,能够证明公司具有持续进化能力的里程碑式的产品至关重要。万华化学在MDI赛道上已经证明了自己,公司未来可能落地的项目就是公司未来发力的方向,就是公司持续进化的空间。

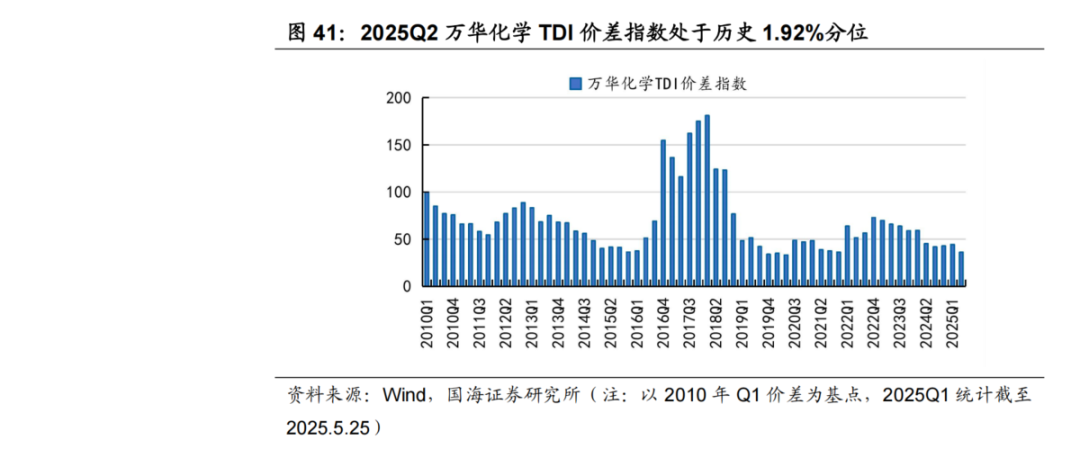

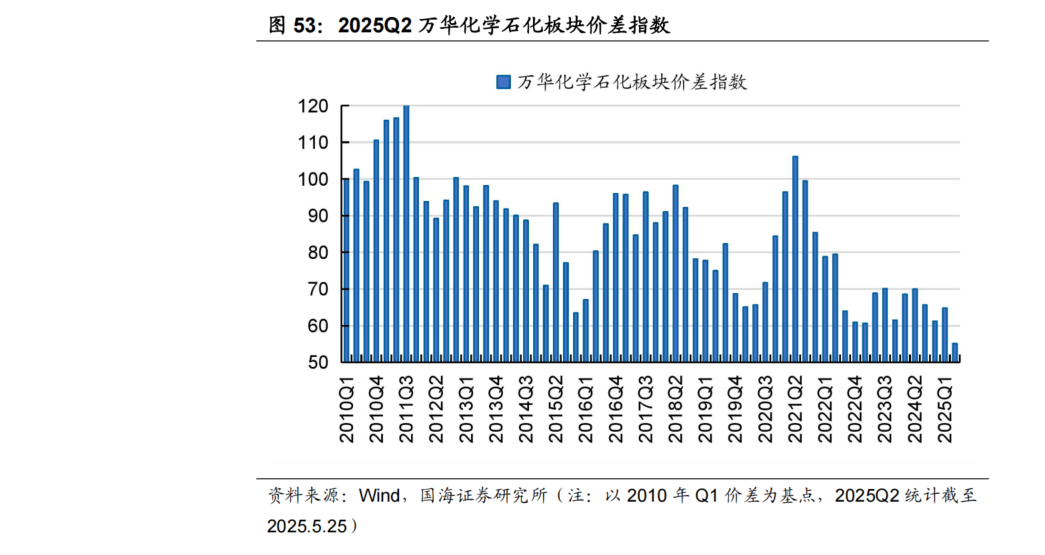

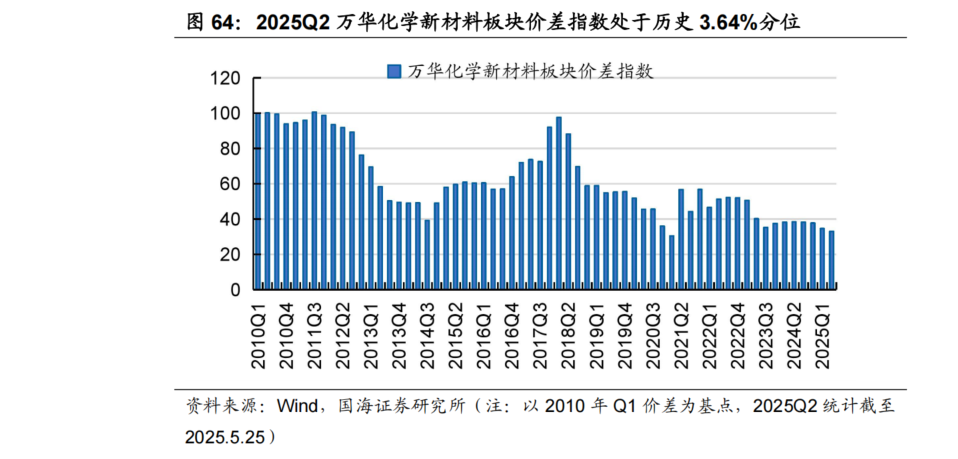

2025Q2万华化学价差指数处于历史5.83%分位数

截至2025年5月25日,2025年Q2万华化学价差指数平均为70.11,较2025年Q1下降7.35,处于历史5.83%分位数(以2010年Q1价差为基点)。我们预计2025Q2公司归母净利润为34亿元。

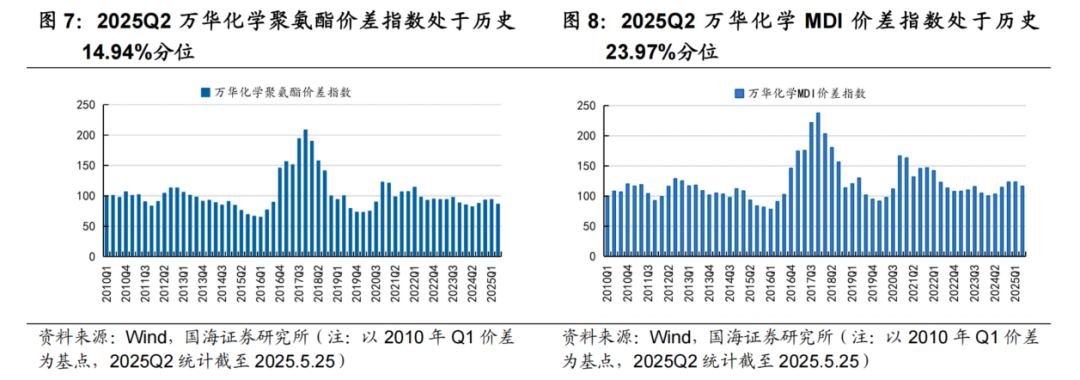

其中,截至5月25日,万华化学聚氨酯板块Q2价差指数均值为86.16,较2025Q1下降7.69,处于历史14.94%分位数。万华化学Q2石化板块价差指数平均为55.13,较2025Q1下降9.65,处于历史低位。万华化学Q2新材料板块价差指数平均为33.01,较2025Q1下降1.61,处于历史3.64%分位数。

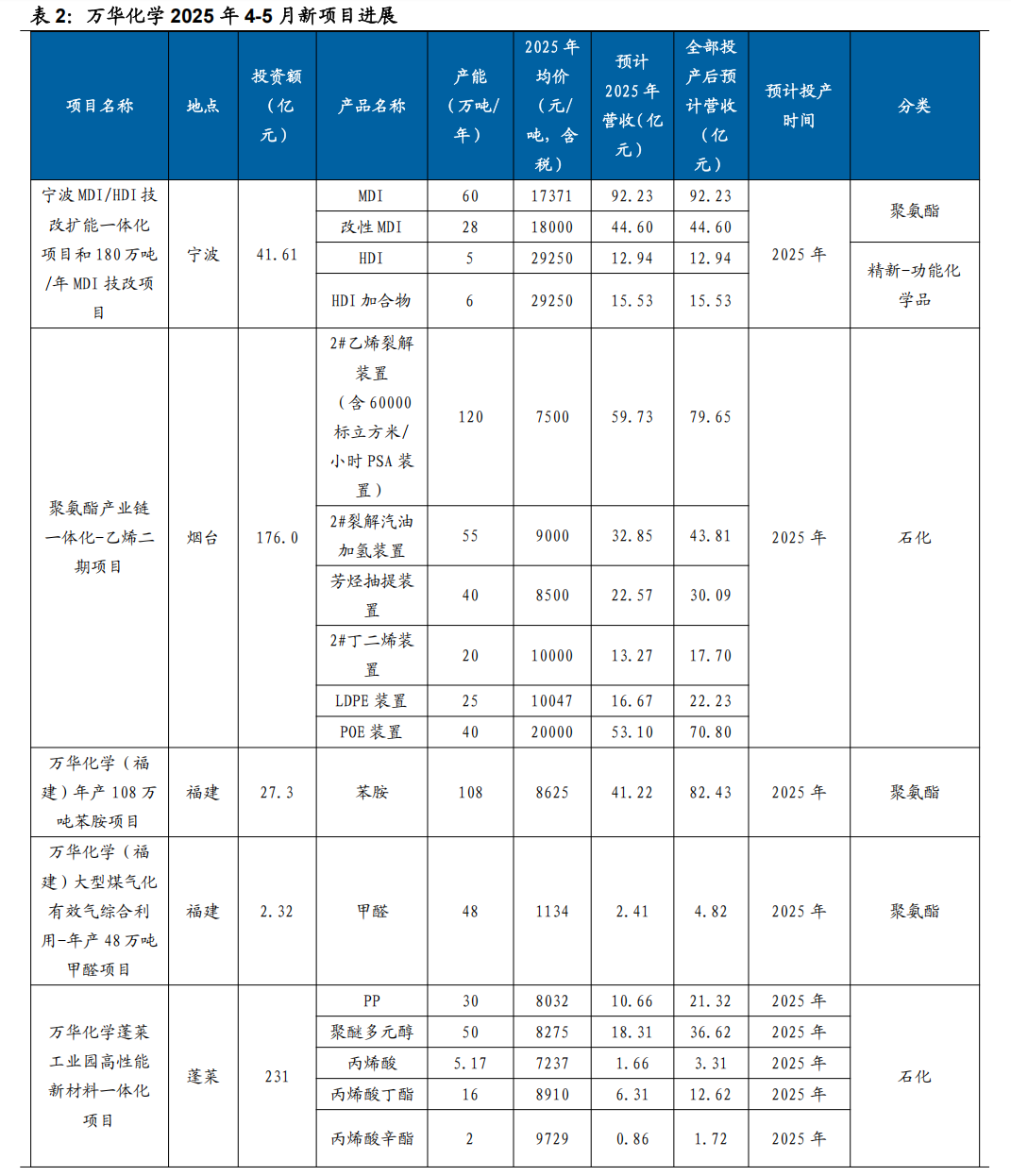

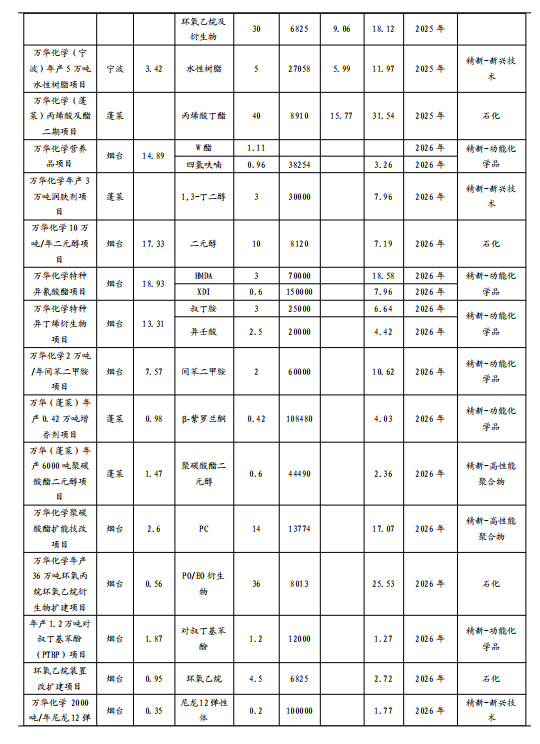

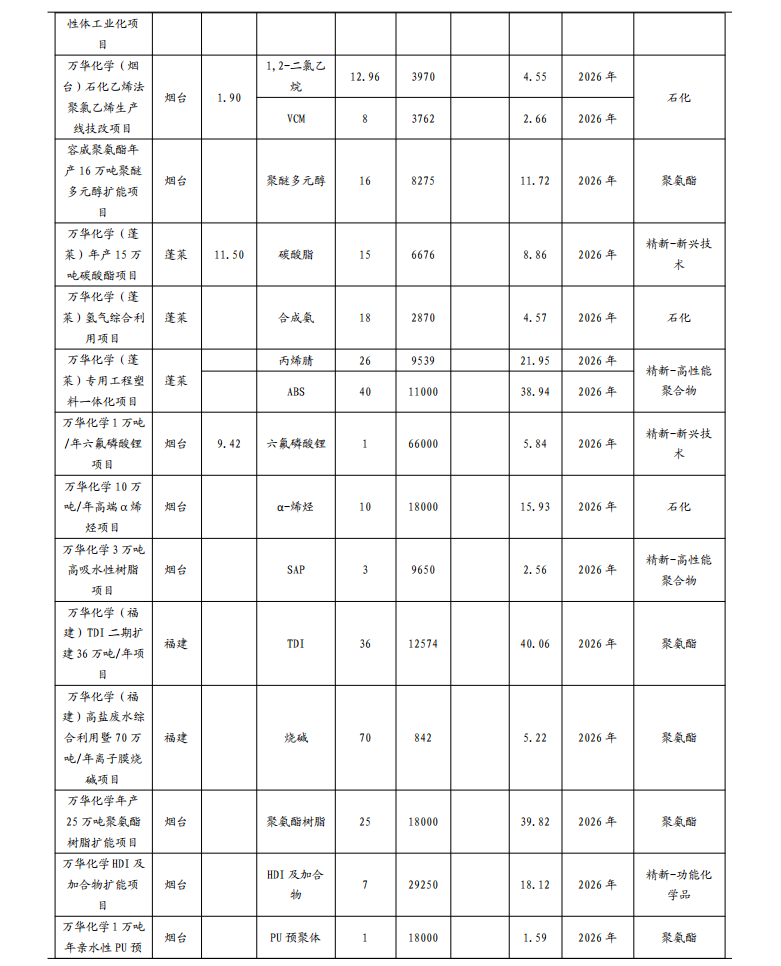

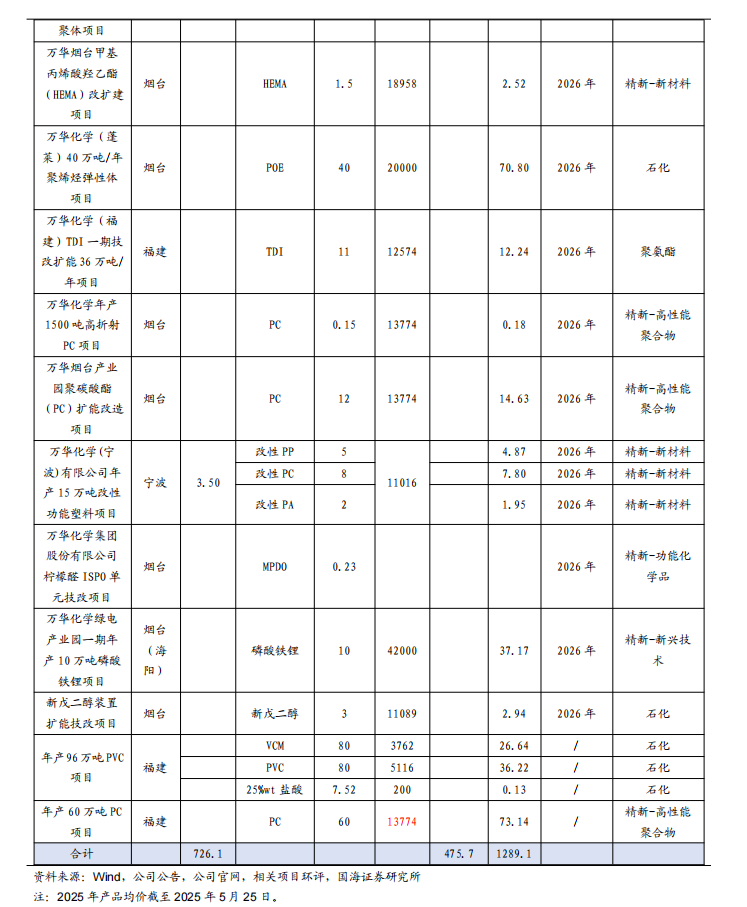

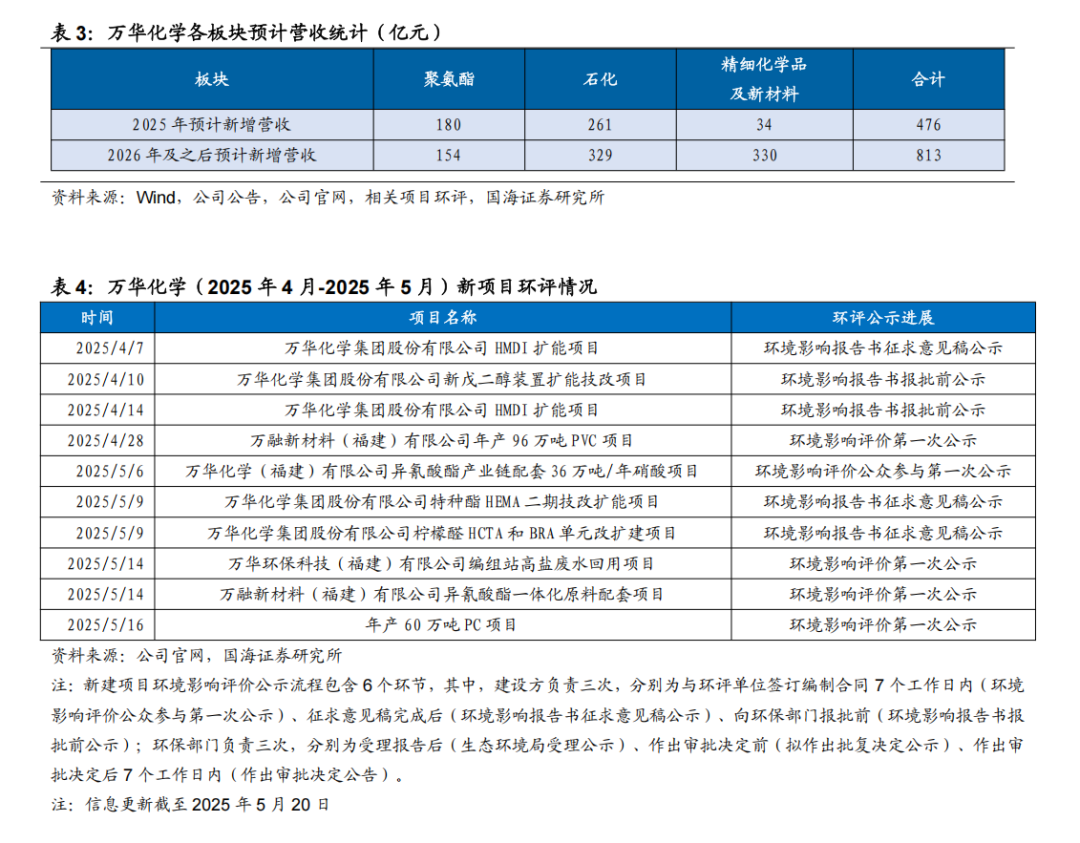

重点项目进展

2025年4月25日,公司与科威特石化工业公司(PIC,科威特石油公司KPC全资子公司)正式签署合资协议,PIC投资6.38亿美金认购万华化学全资子公司万华化学(烟台)石化有限公司25%的股权。

2025年4月10日,万华化学集团股份有限公司新戊二醇装置扩能技改项目环境影响报告书报批前公示;

2025年4月14日,万华化学集团股份有限公司HMDI扩能项目环境影响报告书报批前公示;

2025年4月28日,万融新材料(福建)有限公司年产96万吨PVC项目环境影响评价第一次公示;

2025年5月16日,万华化学年产60万吨PC项目环境影响评价第一次公示。

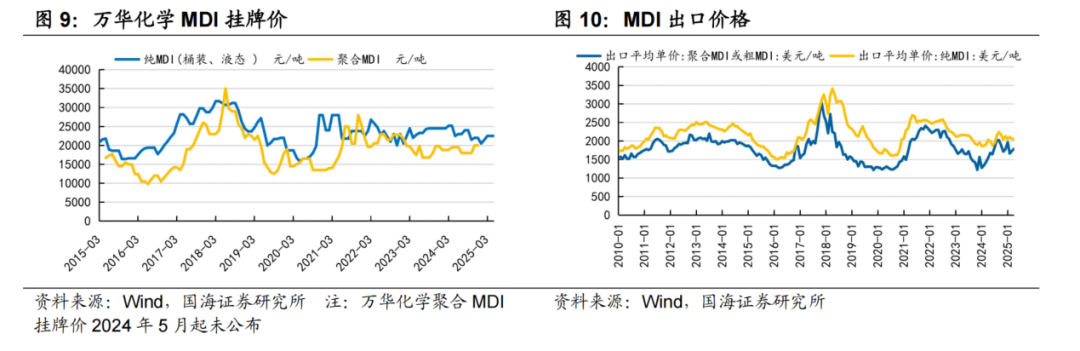

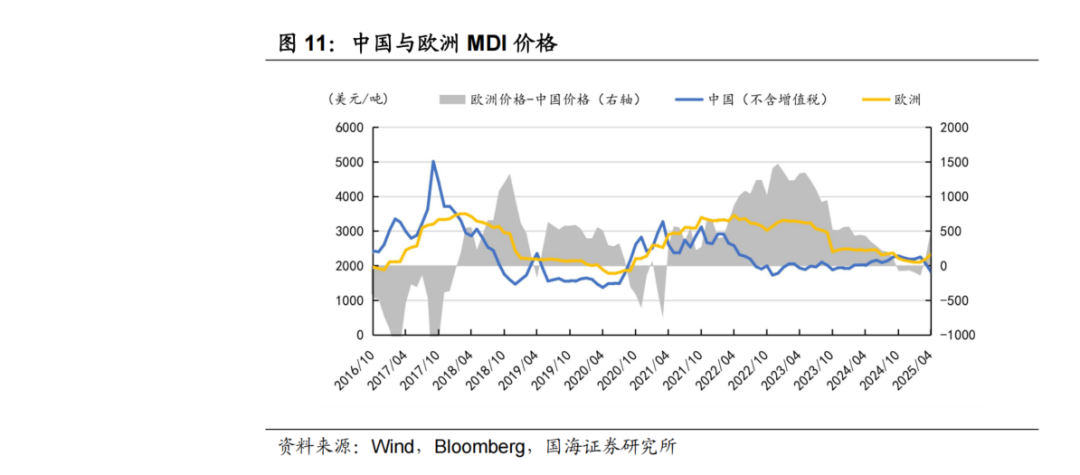

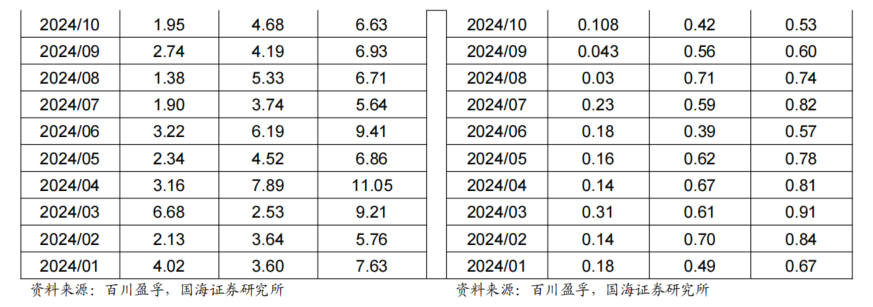

MDI价格价差

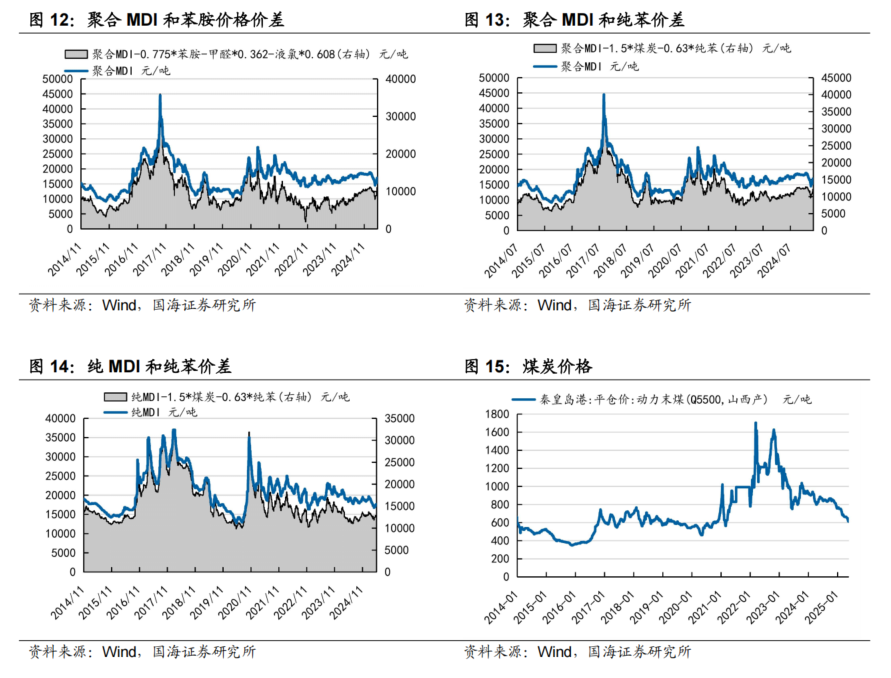

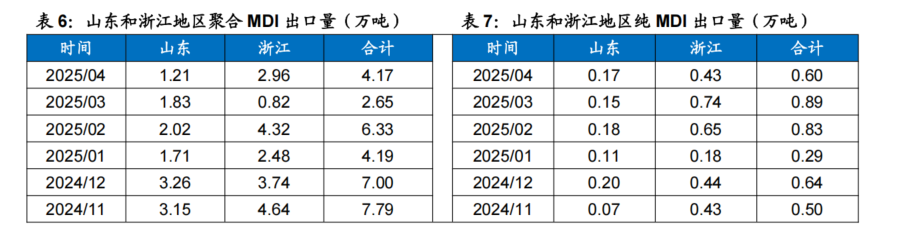

据Wind,截至2025年5月25日,5月聚合MDI均价16220元/吨,同比-6.68%,环比 4.26%;纯MDI均价17163元/吨,同比-8.25%,环比持平。2025年5月25日,聚合MDI价格16700元/吨,纯MDI价格18000元/吨。

据Wind,截至2025年5月25日,5月聚合MDI与煤炭、纯苯平均价差11567元/吨,同比 10.49%,环比 9.08%;纯MDI平均价差12891元/吨,同比 9.29%,环比 5.57%。2025年5月25日,聚合MDI与煤炭、纯苯价差12031.85元/吨,纯MDI价差13331.85元/吨。

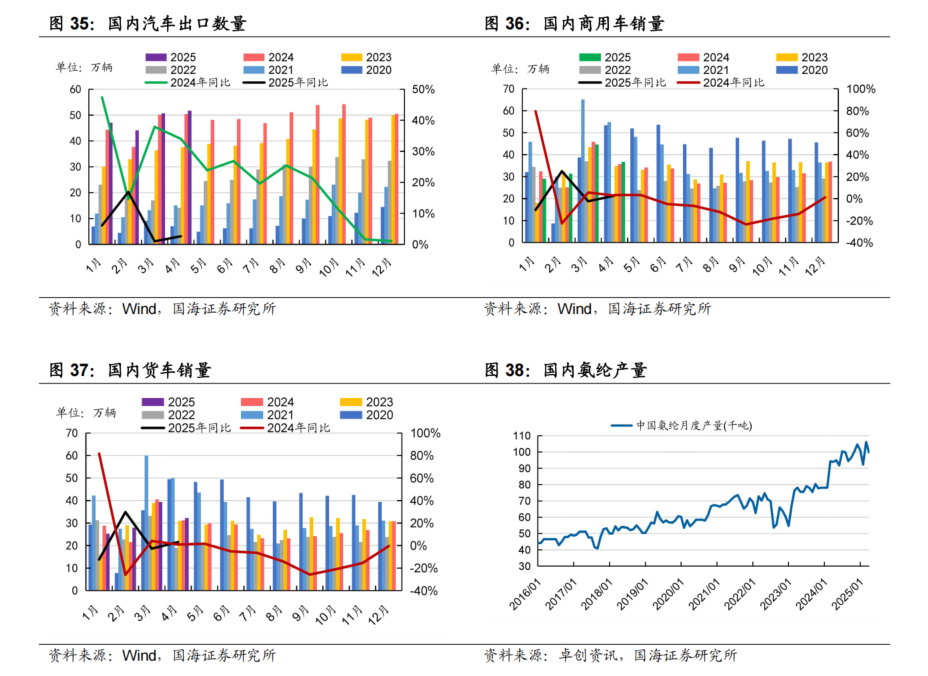

下游汽车产销量同比提升,房地产新开工同比下滑

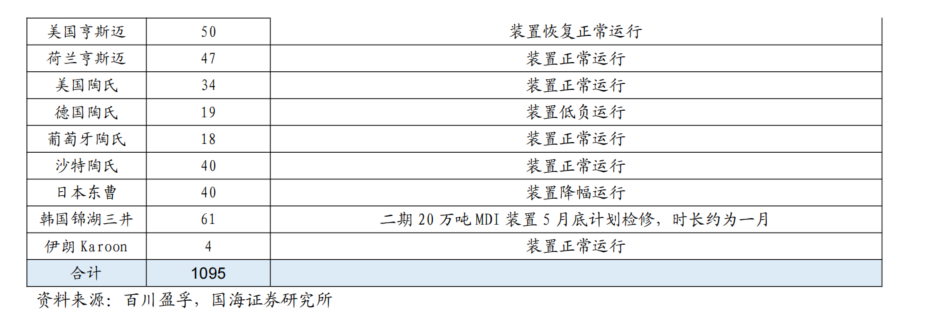

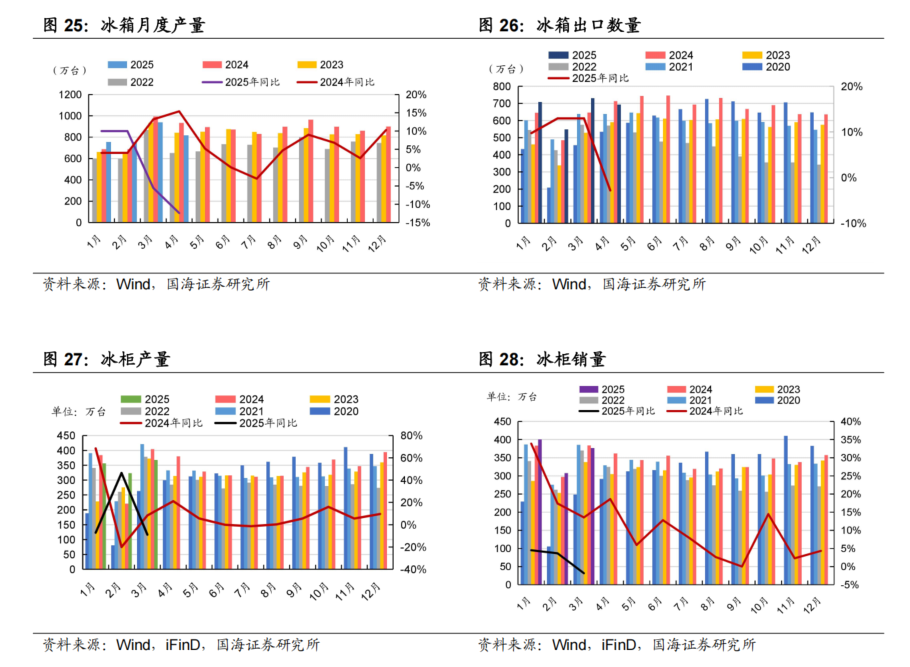

2025年4月,国内家用电冰箱产量818万台,同比-12.4%;2025年4月,家用电冰箱出口量693万台,同比-2.8%。

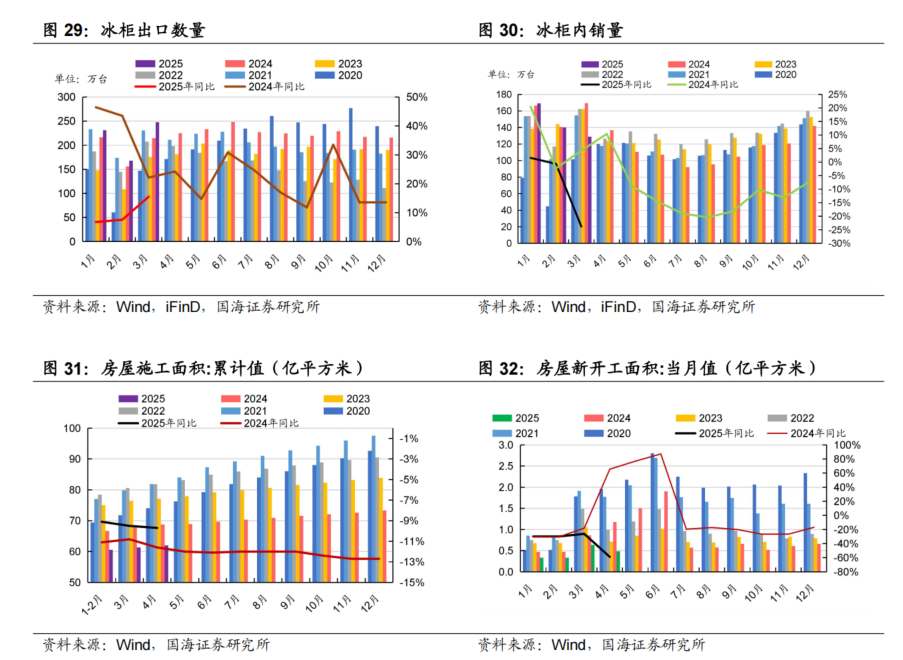

2025年3月,国内冷柜产量368万台,同比-8.9%;2025年3月,国内冷柜销量376.83万台,同比-1.8%。

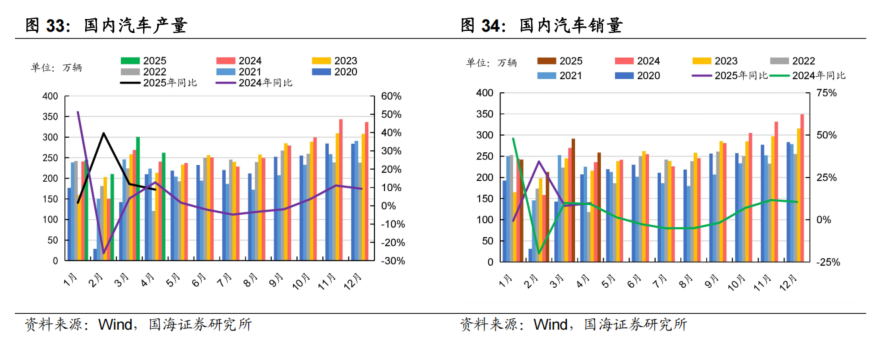

2025年4月,国内汽车产量261.9万辆,同比 8.9%;2025年4月,国内汽车销量259.0万辆,同比 9.8%。

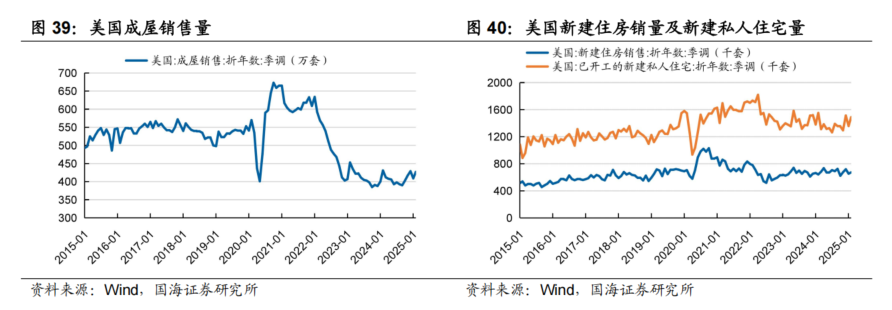

2025年4月,房屋新开工面积累计1.78亿平方米,同比-23.8%。2025年4月,房屋累计施工面积62.0亿平方米,同比-9.7%。

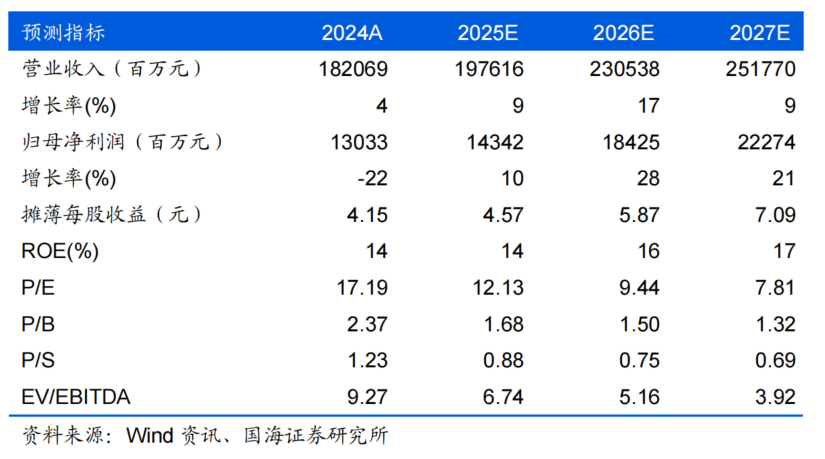

盈利预测和投资评级

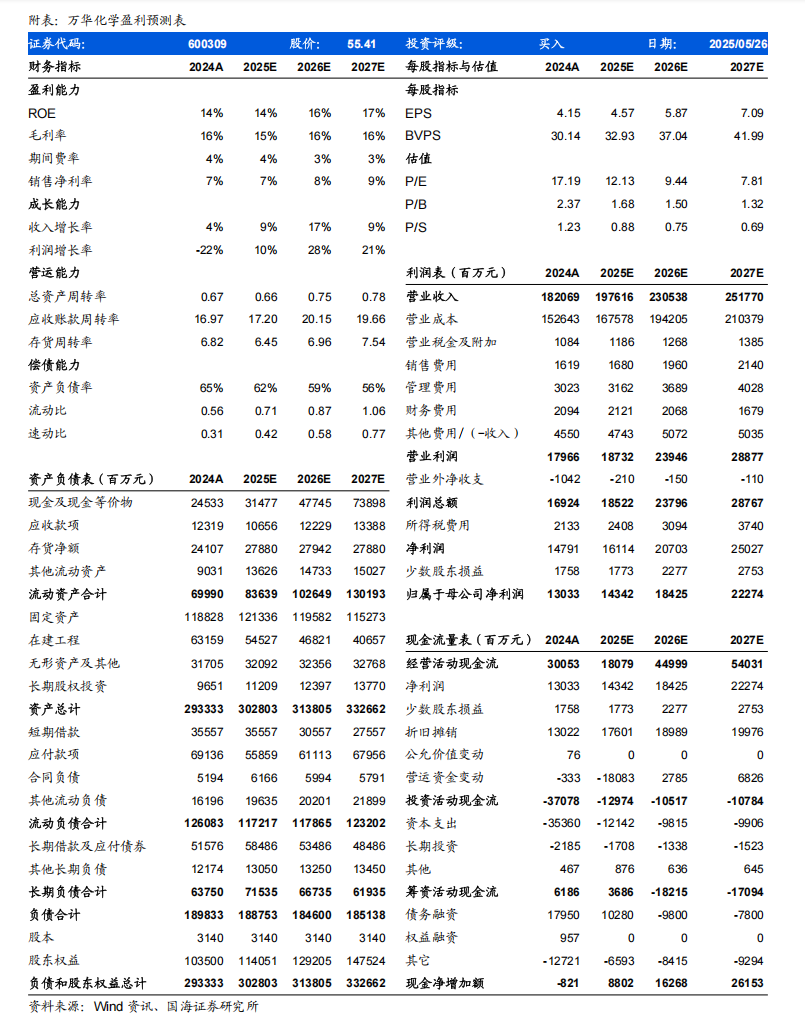

综合考虑公司产品价格价差,预计公司2025/2026/2027年营业收入分别为1976、2305、2518亿元,归母净利润分别为143、184、223亿元,对应PE分别12、9、8倍,考虑公司未来成长性,维持“买入”评级。

风险提示

项目建设不及预期;市场大幅度波动;新产品不及预期;同行业竞争加剧;产品价格大幅下滑;原材料价格大幅上涨;终端需求低于预期;数据测算偏差。

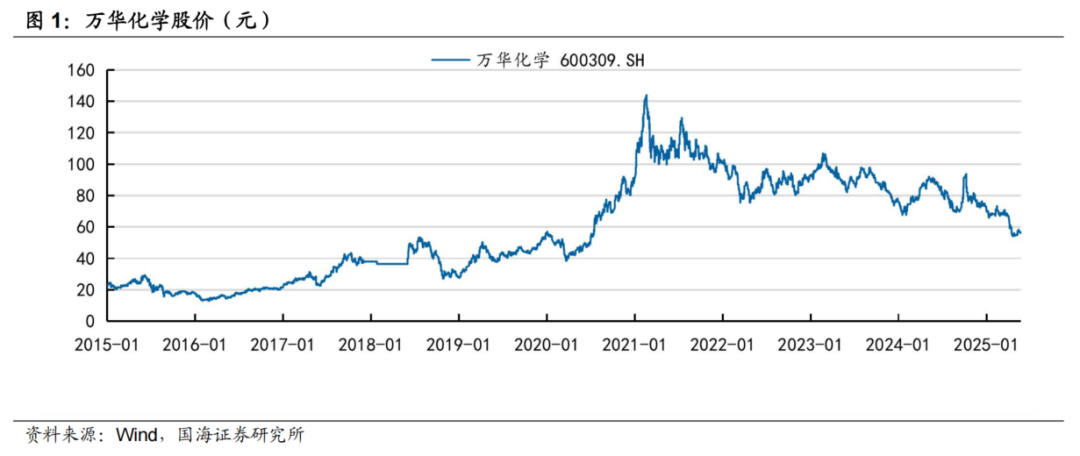

01 本月行情

截至2025年5月23日,万华化学收盘价为56.08元,相较于2025年4月30日涨跌幅为 3.01%,基础化工指数涨跌幅为 2.58%,沪深300指数涨跌幅为 2.96%。

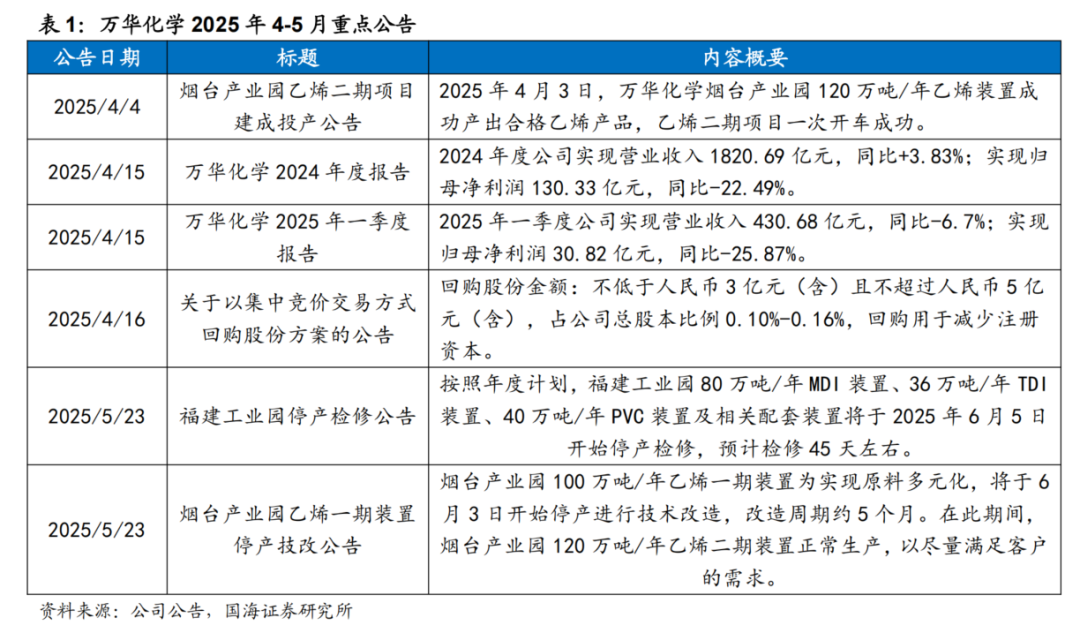

02 重要公告

03 万华化学开工情况和价差指数

截至2025年5月25日,2025年Q2万华化学价差指数平均为70.11,较2025年Q1下降7.35,处于历史5.83%分位数(以2010年Q1价差为基点)。我们预计2025Q2公司归母净利润为34亿元。

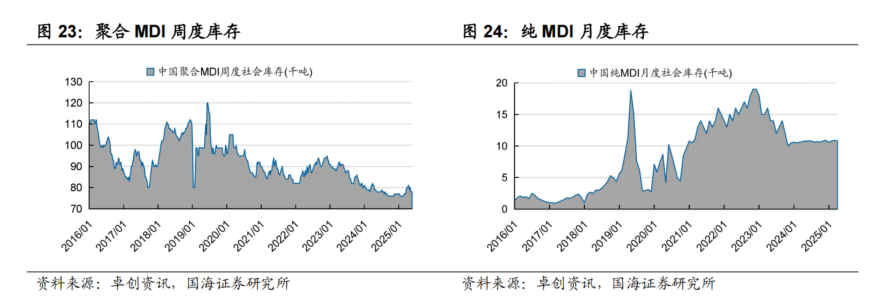

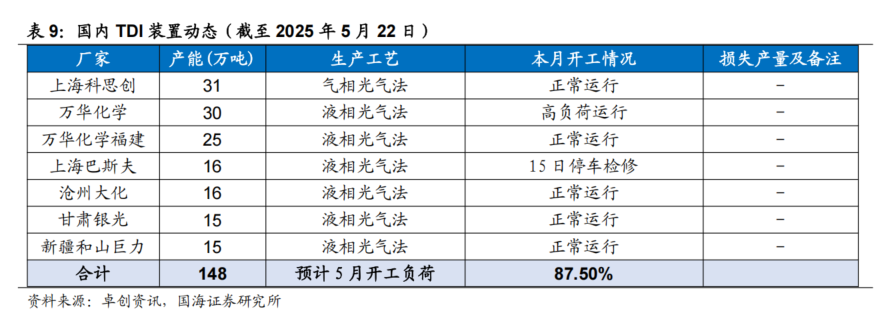

福建工业园80万吨/年MDI装置、36万吨/年TDI装置、40万吨/年PVC装置及相关配套装置将于2025年6月5日开始停产检修,预计检修45天左右;

烟台产业园100万吨/年乙烯一期装置为实现原料多元化,将于6月3日开始停产进行技术改造,改造周期约5个月。在此期间,烟台产业园120万吨/年乙烯二期装置正常生产,以尽量满足客户的需求。

04 项目进展

2025年4月25日,公司与科威特石化工业公司(PIC,科威特石油公司KPC全资子公司)正式签署合资协议,PIC投资6.38亿美金认购万华化学全资子公司万华化学(烟台)石化有限公司25%的股权。

2025年4月10日,万华化学集团股份有限公司新戊二醇装置扩能技改项目环境影响报告书报批前公示。

2025年4月17日,万华化学集团股份有限公司HMDI扩能项目环境影响报告书报批前公示。

2025年4月10日,万华化学集团股份有限公司新戊二醇装置扩能技改项目环境影响报告书报批前公示;

2025年4月14日,万华化学集团股份有限公司HMDI扩能项目环境影响报告书报批前公示;

2025年4月28日,万融新材料(福建)有限公司年产96万吨PVC项目环境影响评价第一次公示;

2025年5月16日,万华化学年产60万吨PC项目环境影响评价第一次公示。

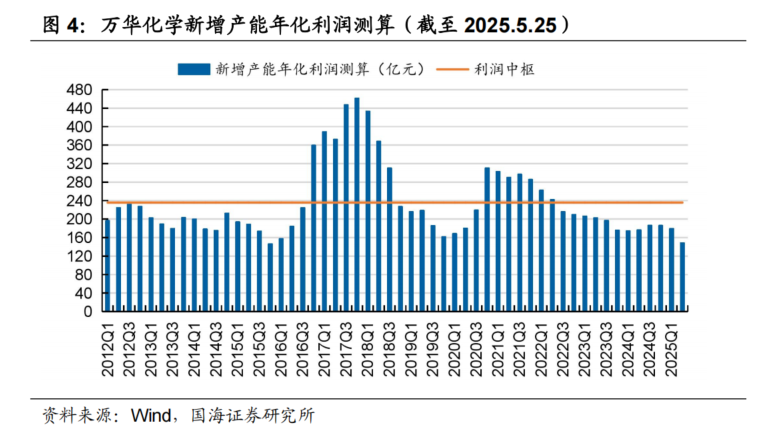

据我们不完全统计,按照2025年(截至5/25)平均价格计算,如果万华化学现有规划项目全部如期投产,预计2025年新项目将新增年营收合计476亿元,2026年及之后预计新增营收合计813亿元。

05 聚氨酯板块

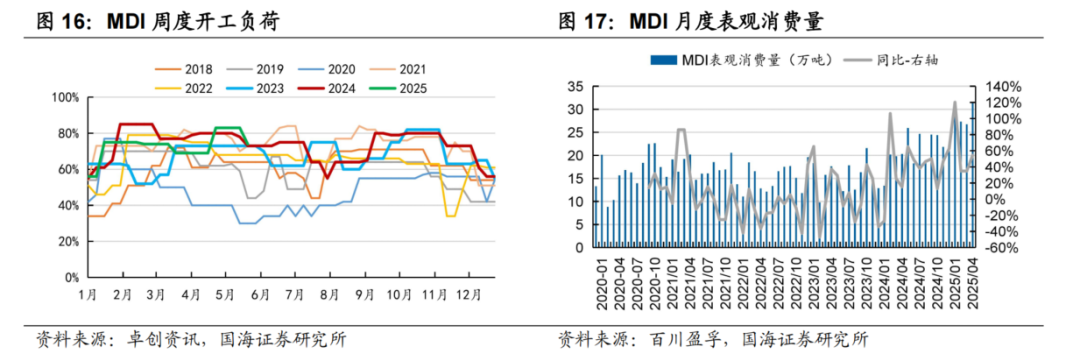

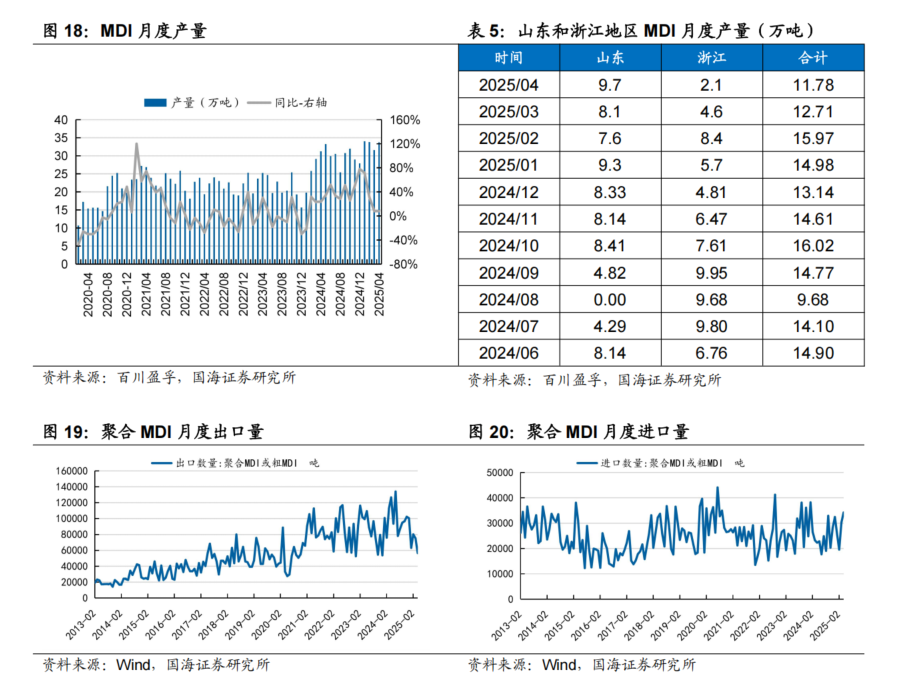

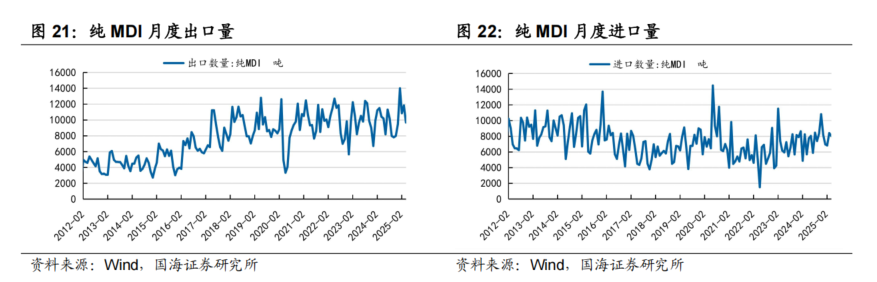

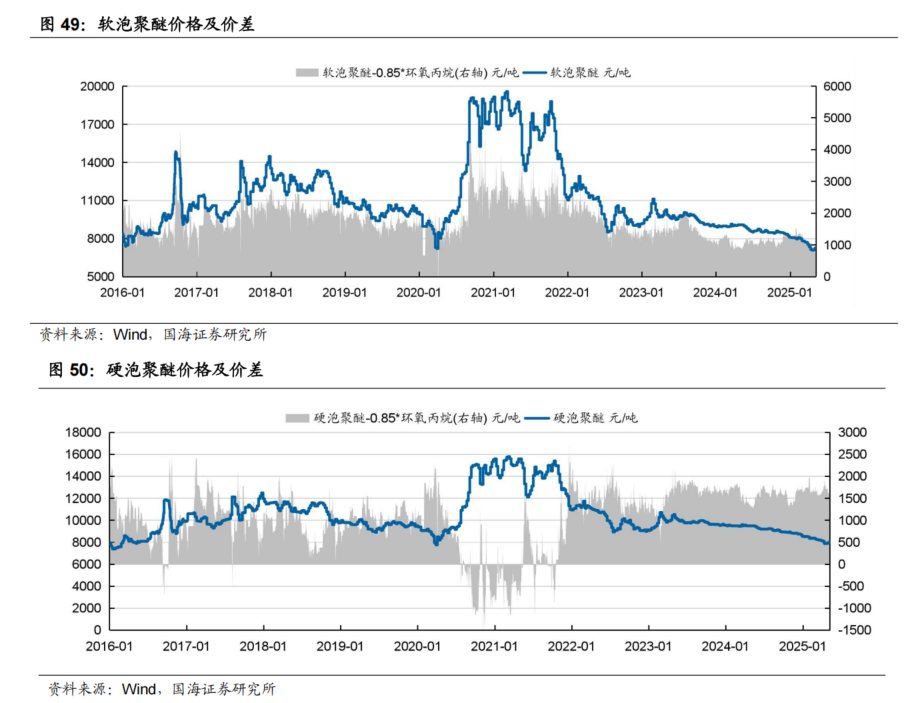

万华化学聚氨酯板块价差指数以主要产品MDI、TDI和聚醚产能为权重计算得出。截至2025年5月25日,万华化学聚氨酯板块2025Q2价差指数均值为86.16,较2025Q1下降7.69,处于历史14.94%分位数。万华化学2025Q2石化板块价差指数平均为55.13,较2025Q1下降9.65,处于历史低位。万华化学2025Q2新材料板块价差指数平均为33.01,较2025Q1下降1.61,处于历史3.64%分位数。

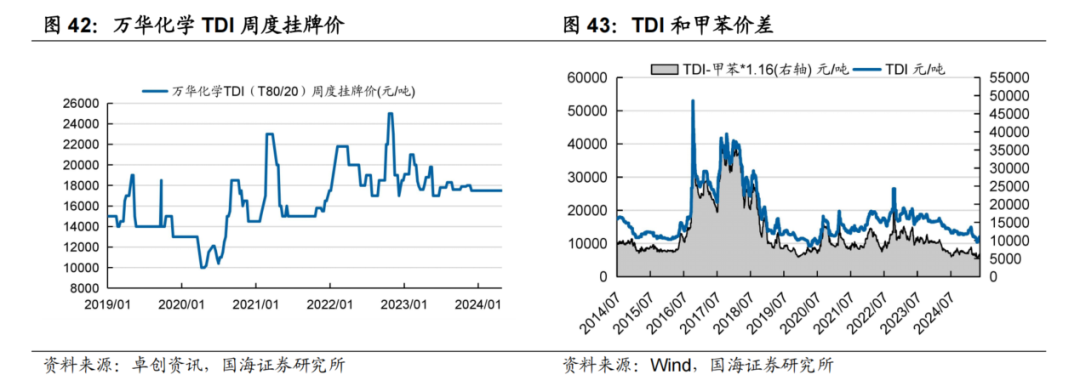

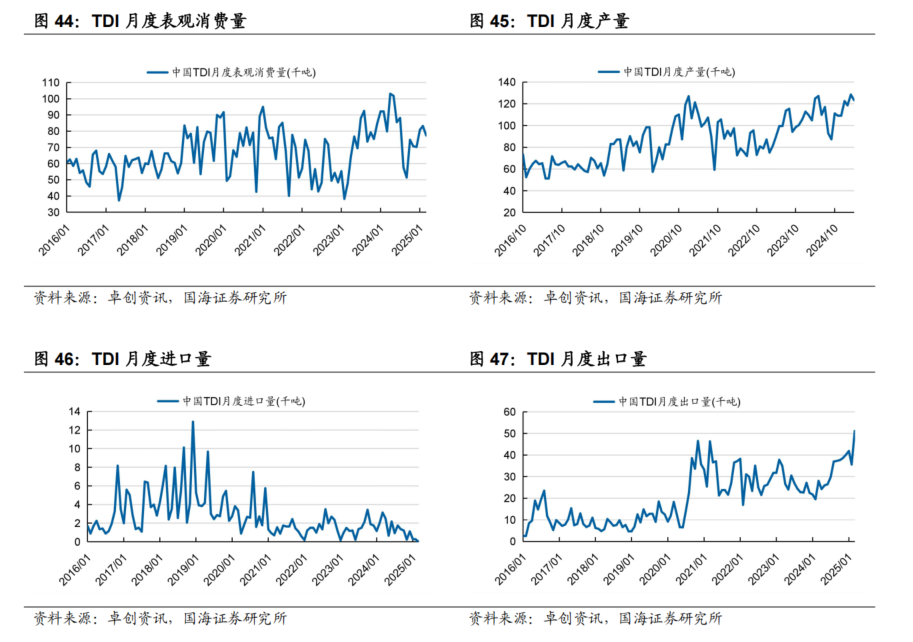

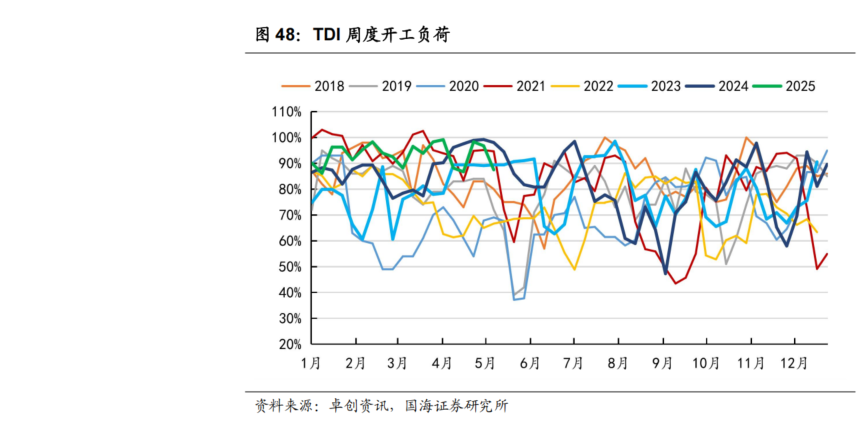

截至2025年5月25日,2025年Q2万华化学TDI价差指数平均为36.13,较2025年Q1下降8.28,处于历史1.92%分位数,较2025年Q1下降5.60个pct。

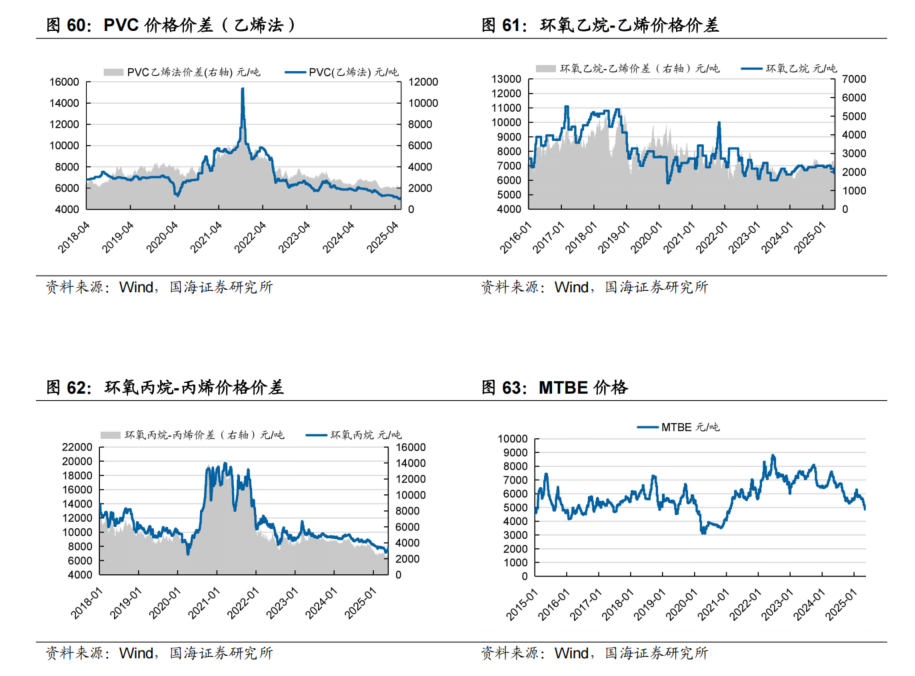

06 石化板块

万华化学石化板块价差指数计算采用大进大出方法,计算板块整体价差。截至2025年5月25日,万华化学2025Q2石化板块价差指数平均为55.13,较2025Q1下降9.65,处于历史低位。

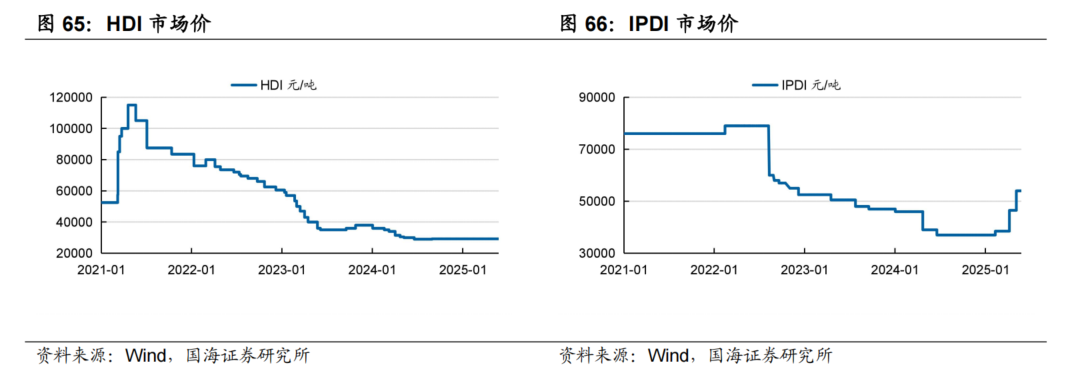

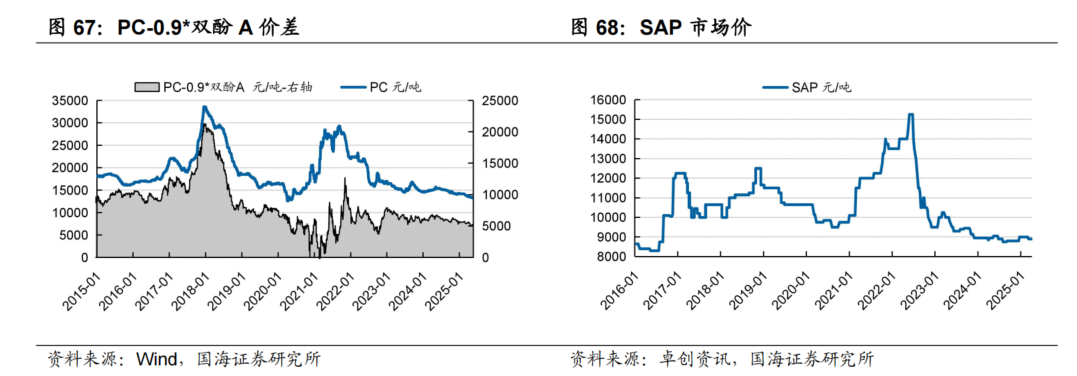

07 新材料板块

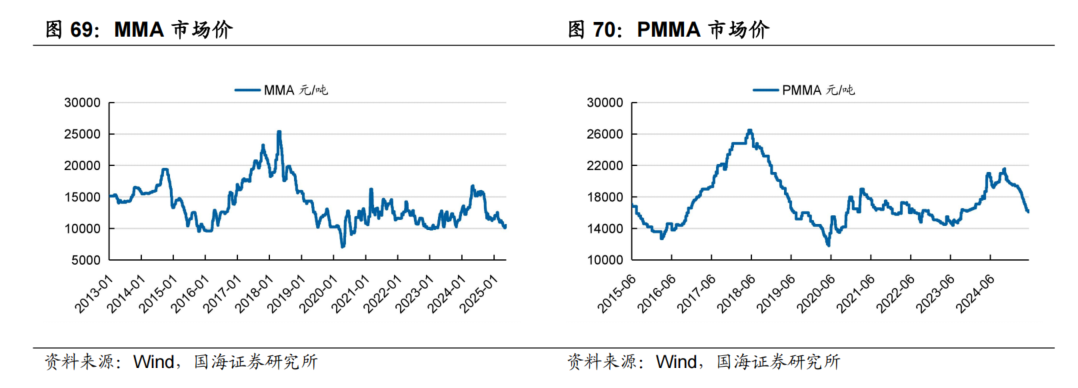

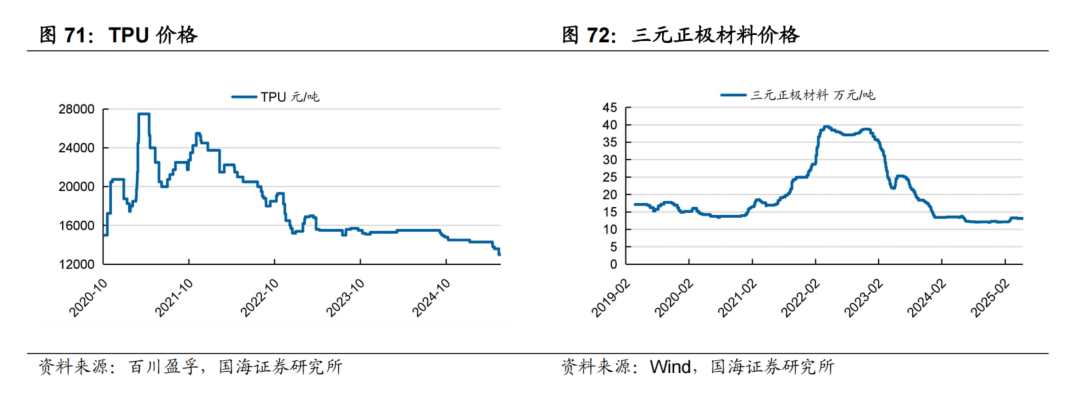

万华化学新材料板块价差指数以现有工业化的产品PC、PMMA、SAP、TPU、HDI等产品的产能为权重进行计算。截至2025年5月25日,万华化学Q2新材料板块价差指数平均为33.01,较2025Q1下降1.61,处于历史3.64%分位数。

08 盈利预测与投资评级

综合考虑公司产品价格价差,预计公司2025/2026/2027年营业收入分别为1976、2305、2518亿元,归母净利润分别为143、184、223亿元,对应PE分别12、9、8倍,考虑公司未来成长性,维持“买入”评级。

09 风险提示

项目建设不及预期:MDI、TDI、柠檬醛等一系列项目投产低于预期的风险;

市场大幅度波动:MDI、TDI、PC等公司产品市场发生较大波动的风险;

新产品不及预期:三元正极、磷酸铁锂等新材料产品市场推广低于预期的风险;

同行业竞争加剧:PC、丙烯酸及酯、TDI等行业竞争加剧的风险;

产品价格大幅下滑:MDI、TDI、PC、PVC等公司产品价格大幅下滑的风险;

原材料价格大幅上涨:原材料煤炭、丙烷等价格大幅上涨的风险;

终端需求低于预期:终端房地产、家电行业等需求受整体宏观经济影响不及预期的风险;

数据测算偏差:数据测算与公司实际公开披露情况可能存在一定偏差的风险。

VIP复盘网

VIP复盘网