投资要点

本周核心观点:1)前4月全社会用电量同比 3.1%,需求偏弱。1~4月,全社会用电量累计31566亿千瓦时,同比增长3.1%,其中规模以上工业发电量为29840亿千瓦时。从分产业用电看,第一产业用电量424亿千瓦时,同比增长10.0%;第二产业用电量20497亿千瓦时,同比增长2.3%;第三产业用电量5856亿千瓦时,同比增长6.0%;城乡居民生活用电量4789亿千瓦时,同比增长2.5%。2)前4月装机容量同比 15.9%,装机仍快速上涨,绝对量供给偏宽松。截至4月底,全国累计发电装机容量34.9亿千瓦,同比增长15.9%。其中,太阳能发电装机容量9.9亿千瓦,同比增长47.7%;风电装机容量5.4亿千瓦,同比增长18.2%。

行业核心数据跟踪:电价:2025年5月电网代购电价同比下降3%环比 0.4%。煤价:截至2025/5/23,动力煤秦皇岛5500卡平仓价611元/吨,同比-30.9%,周环比-0.5%。水情:2025年5月23日,三峡水库站水位154.53米,2021、2022、2023、2024年同期水位分别为158米、169米、157米、158米,蓄水水位正常。三峡水库站入库流量8500立方米/秒,同比-21.3%,三峡水库站出库流量13100立方米/秒,同比-27.6%。用电量:2025M1-3全社会用电量2.38万亿千瓦时(同比 2.5%),其中,第一产业、第二产业、第三产业、居民城乡用电分别同比 8.7%、 1.9%、 5.2%、 1.5%。发电量:2025M1-3年累计发电量2.27万亿千瓦时(同比-0.3%),其中火电、水电、核电、风电、光伏分别-4.7%、 5.9%、 12.8%、 9.3%、 19.5%。 装机容量:2025M1-3新增装机容量,火电新增925万千瓦(同比 44.8%),水电新增213万千瓦(同比 17.7%),核电新增0万千瓦(同比持平),风电新增1462万千瓦(同比-5.7%),光伏新增5971万千瓦(同比 30.5%)。

投资建议:迎峰度夏关注水电、火电投资机会。1)火电:迎峰度夏建议关注区域火电投资机会,建议关注京津冀、山西、四川、湖南的供电供需。建议关注【建投能源】【大唐发电】【晋电控股】【长源电力】【华电国际】【华能国际】【国电电力】。2)水电:量价齐升、低成本受益市场化。度电成本所有电源中最低,省内水电市场电价持续提升,外输可享当地电价。现金流优异分红能力强,折旧期满盈利持续释放。重点推荐【长江电力】。3)核电:成长确定、远期盈利&分红提升。22/23年连续两年核准10台,24年再获11台核准,成长再提速。在建机组投运 资本开支逐步见顶。公司ROE看齐成熟项目有望翻倍,分红同步提升。重点推荐【中国核电】【中国广核】,建议关注【中广核电力H】。4)绿电:化债推进财政发力,绿电国补欠款历史问题有望得到解决。资产质量见底回升,绿电成长性再次彰显。重点推荐【龙净环保】,建议关注【龙源电力H】【中闽能源】【三峡能源】。5)消纳:关注特高压和电网智能化产业链。趋势一配电网智能化:关注【威胜信息】【东软载波】【安科瑞】;趋势二电网数字化:推荐虚拟电厂;趋势三国际化:推荐特高压和电网设备。

风险提示:需求不及预期、电价煤价波动风险、流域来水不及预期等

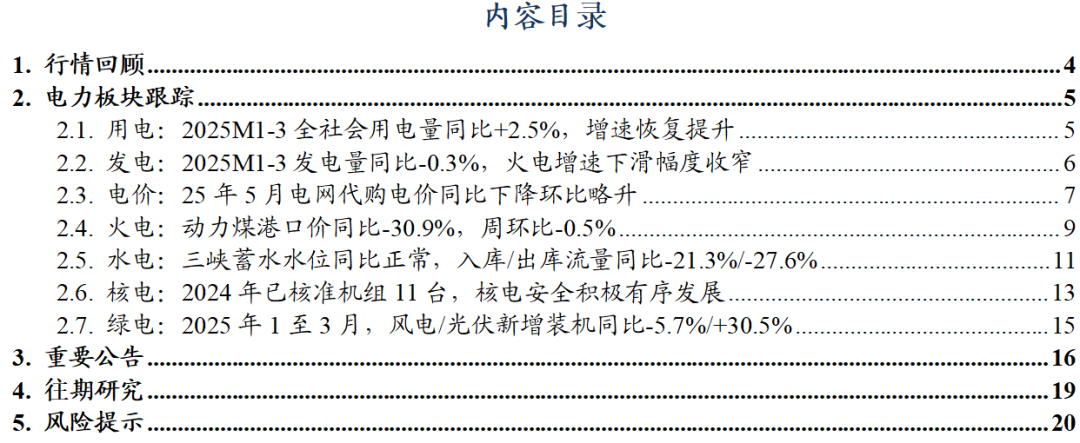

1. 行情回顾

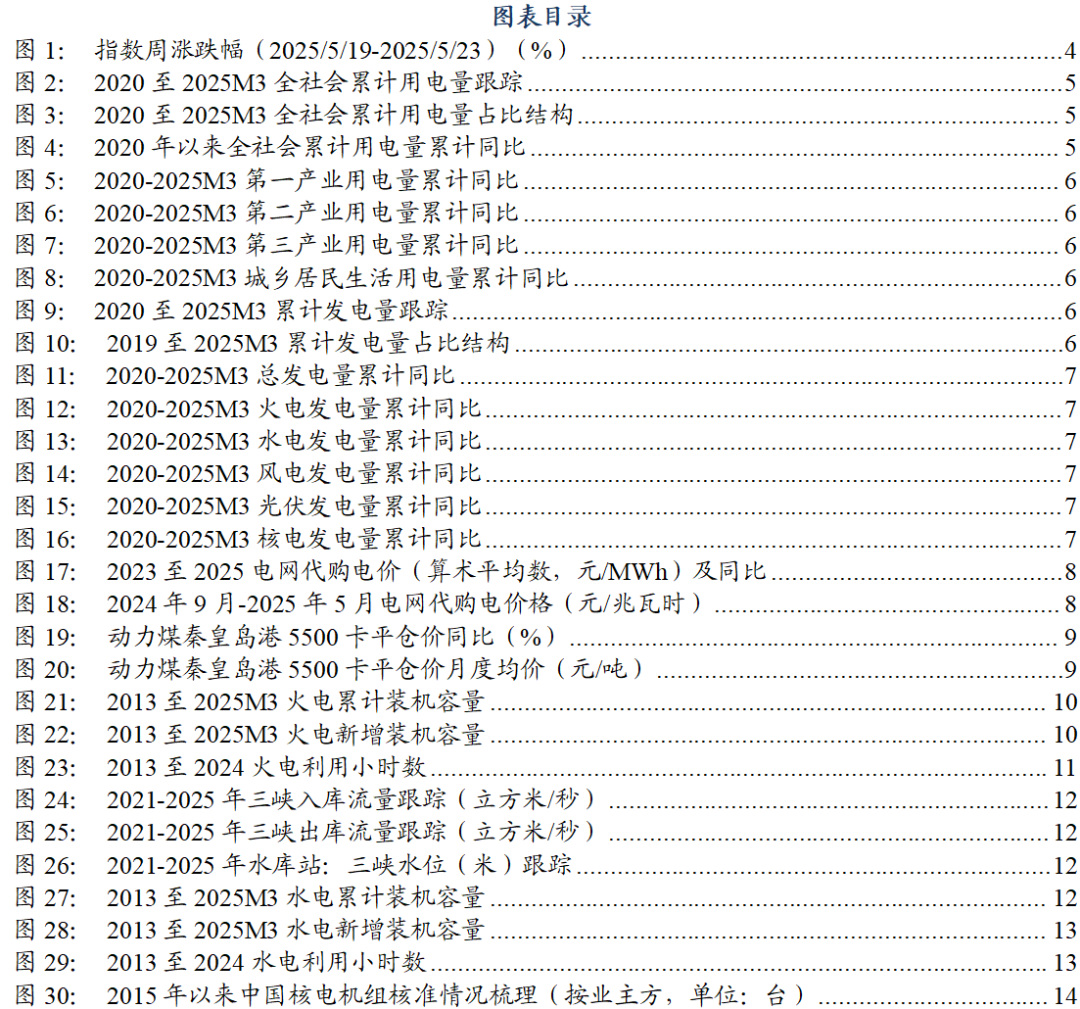

板块周行情:本周(2025/5/19-2025/5/23),SW公用指数上涨0.19% ,从细分板块来看,SW 光伏发电( 0.73%)、SW 水电( 3.01%)、核电(中广核电力( 4.93%)、中国核电( 1.27%))、SW 燃气(-0.12%)、SW 风电( 0.23%)、SW 火电( 0.63%)。

个股涨跌幅:本周(2025/5/19- 2025/5/23),涨幅前五的标的为:新筑股份( 16.4%)、ST升达( 14.1%)、湖南发展( 12.9%)、ST金鸿( 10.4%)、昆仑能源( 9.2%)。跌幅前五的标的为:特瑞斯(-7.8%)、晋控电力(-9.3%)、凯添燃气(-13.2%)、洪通燃气(-15.5%)、京运通(-21.8%)。

2. 电力板块跟踪

2.1. 用电:2025M1-3全社会用电量同比 2.5%,增速恢复提升

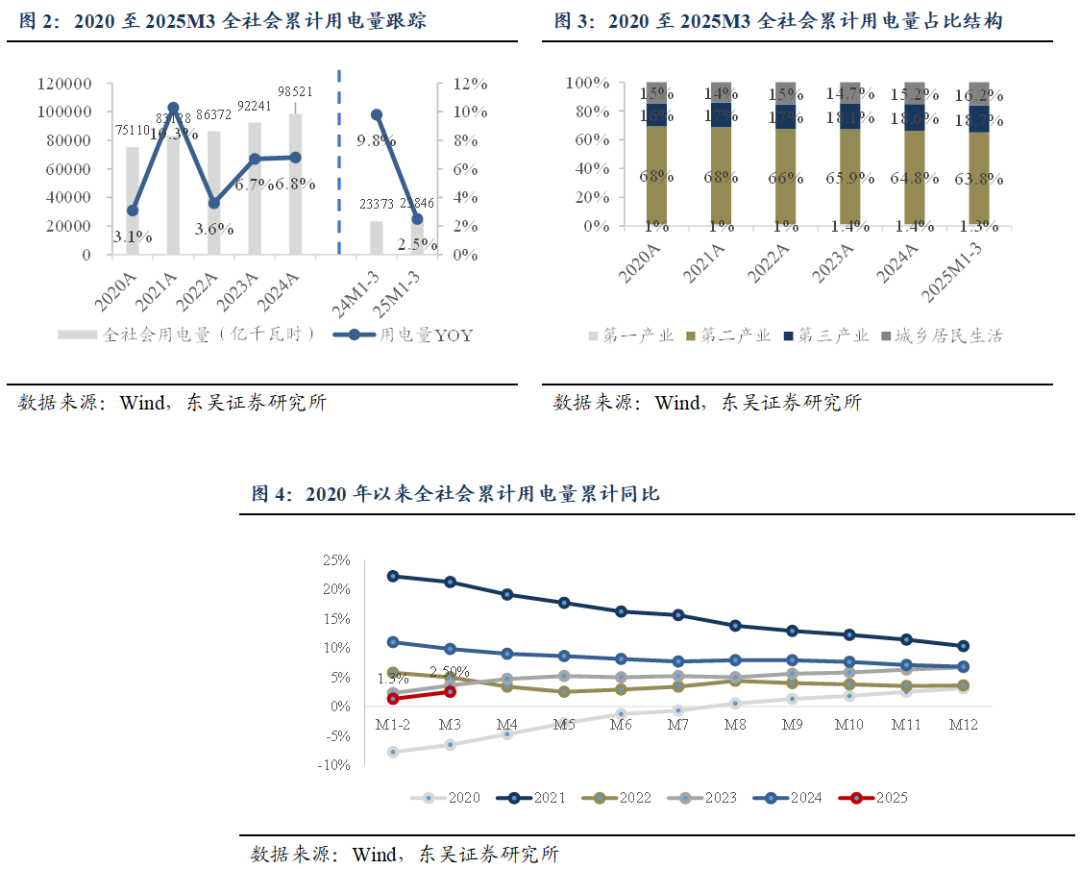

全社会用电量:2025M1-3全社会用电量2.38万亿千瓦时(同比 2.5%),同比增速较2025M1-2同比增1.3%提升1.2pct,其中,第一产业、第二产业、第三产业、居民城乡用电分别同比 8.7%(2025M1-2同比 8.2%)、 1.9%(2025M1-2同比 0.9%)、 5.2%(2025M1-2同比 3.6%)、 1.5%(2025M1-2同比 0.1%)。2025年前三个月各部门用电增速较前二个月增速恢复提升。

2.2. 发电:2025M1-3发电量同比-0.3%,火电增速下滑幅度收窄

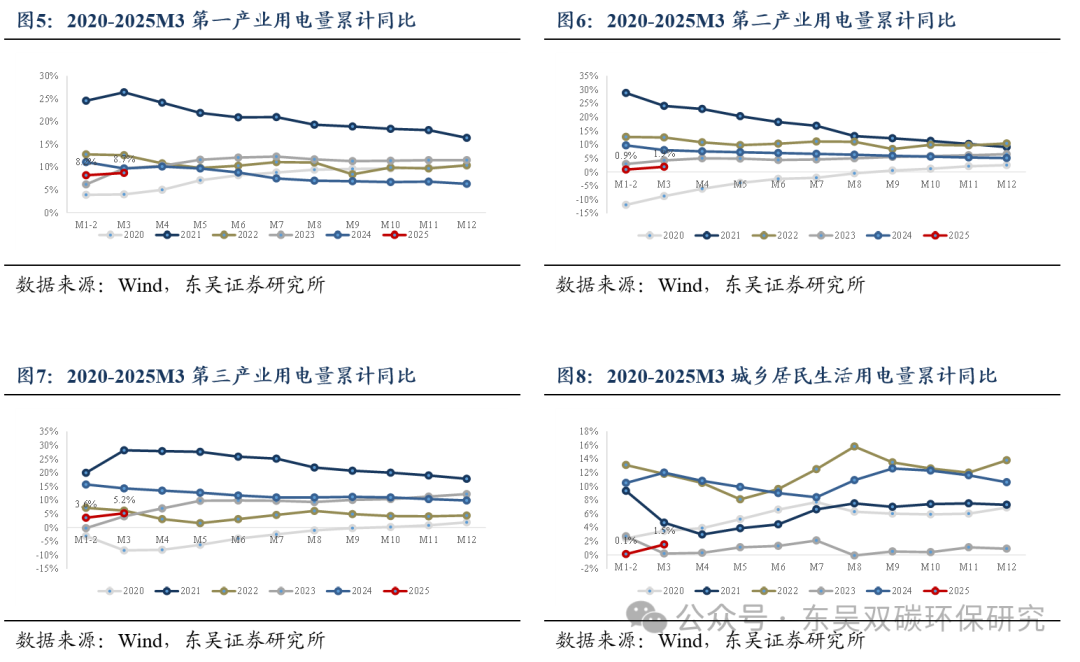

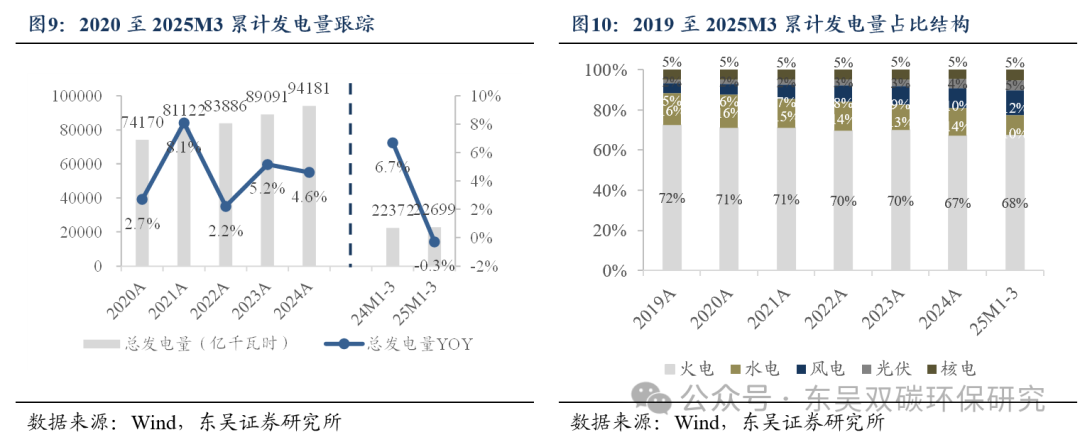

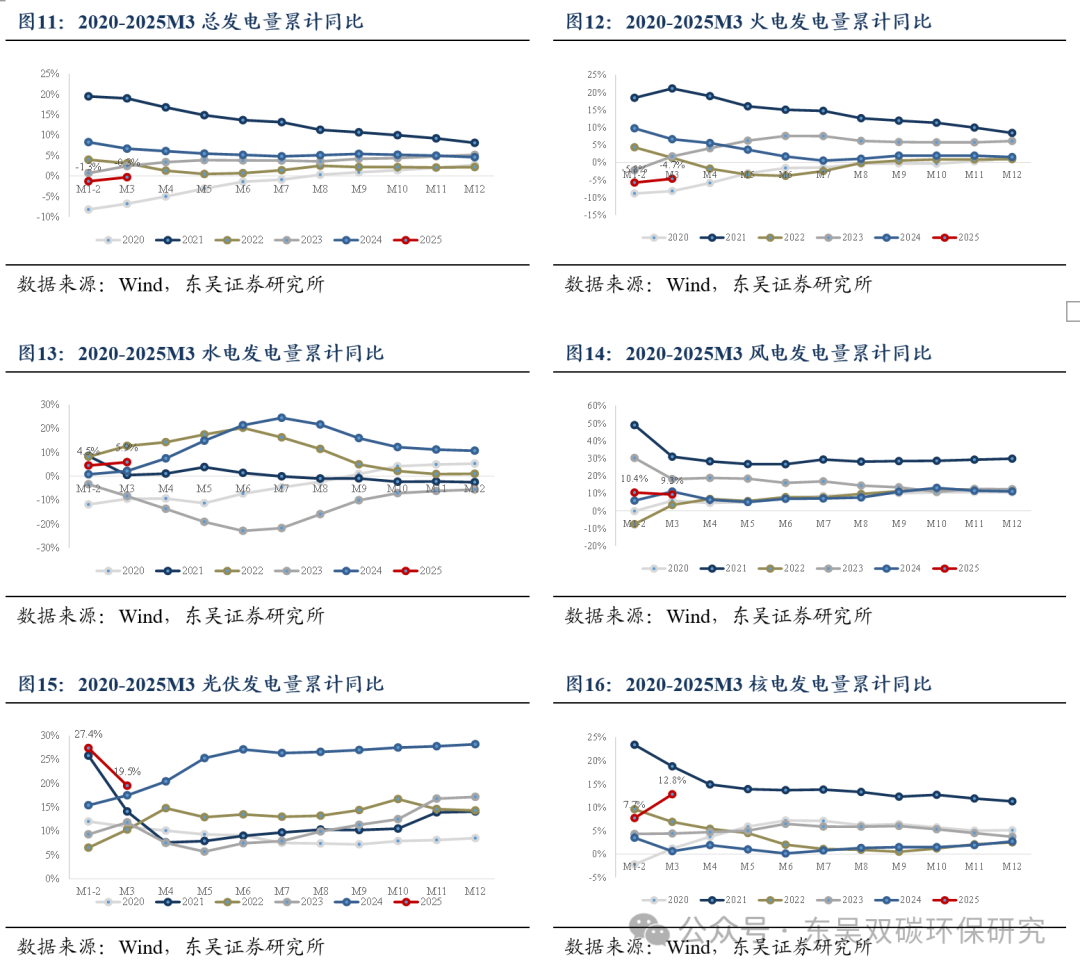

发电:2025M1-3年累计发电量2.27万亿千瓦时(同比-0.3%),较2024A同比增速4.6%回落4.9pct,其中,火电、水电、核电、风电、光伏分别-4.7%(2024A同比 1.5%)、 5.9%(2024A同比10.7%)、 12.8%(2024A同比 2.7%)、 9.3%(2024A同比 11.1%)、 19.5%(2024A同比 28.2%)。

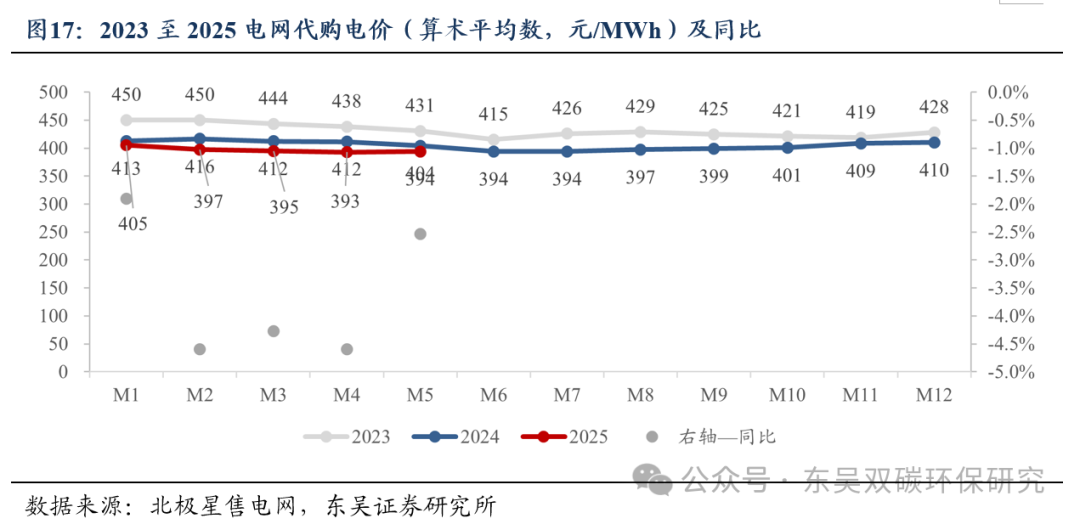

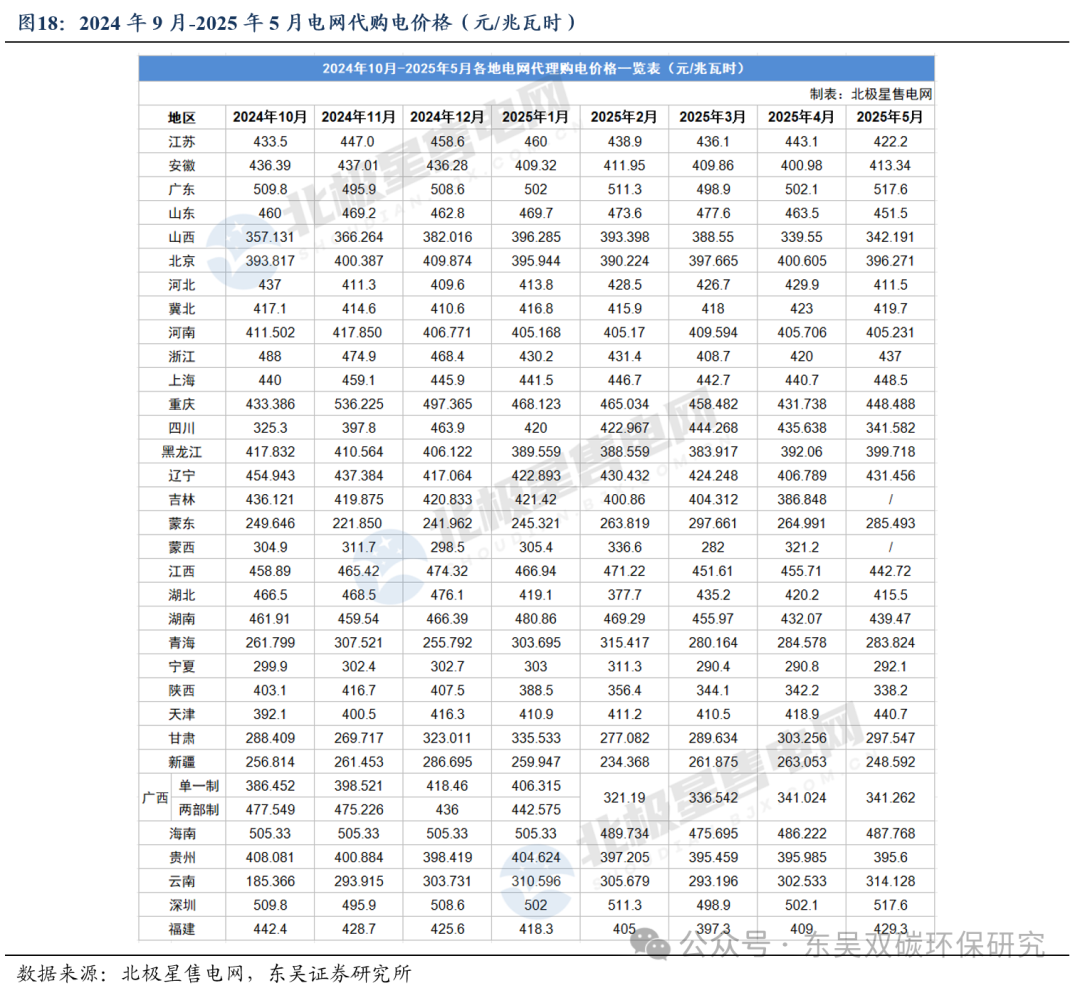

2.3. 电价:25年5月电网代购电价同比下降环比略升

电网代购电价:2025年5月各省均价(算术平均数)394元/MWh,同比下降3%,环比 0.4%。

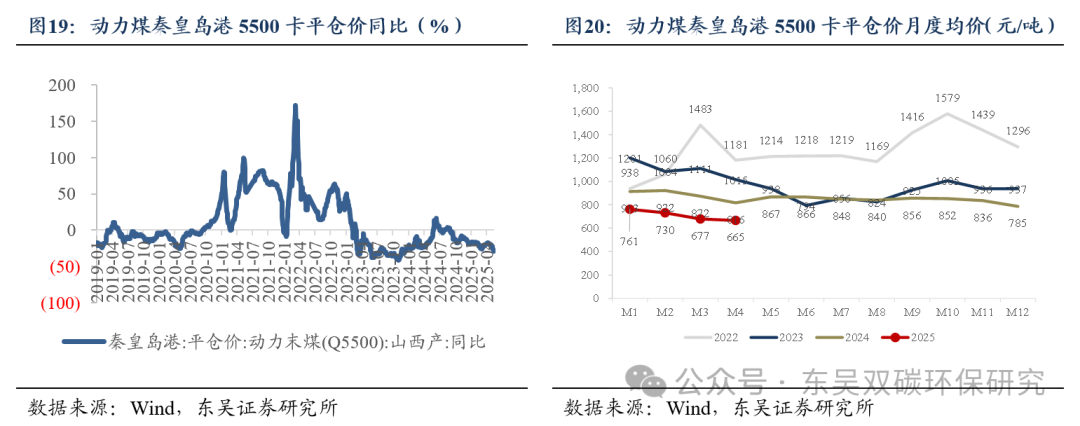

2.4. 火电:动力煤港口价同比-30.9%,周环比-0.5%

煤价:2025年5月23日,动力煤秦皇岛港5500卡平仓价为611元/吨,同比-30.88%,周环比-0.49%。2025年4月月均价为665元/吨,同比2024年4月下跌151元/吨,同比-18.52%。

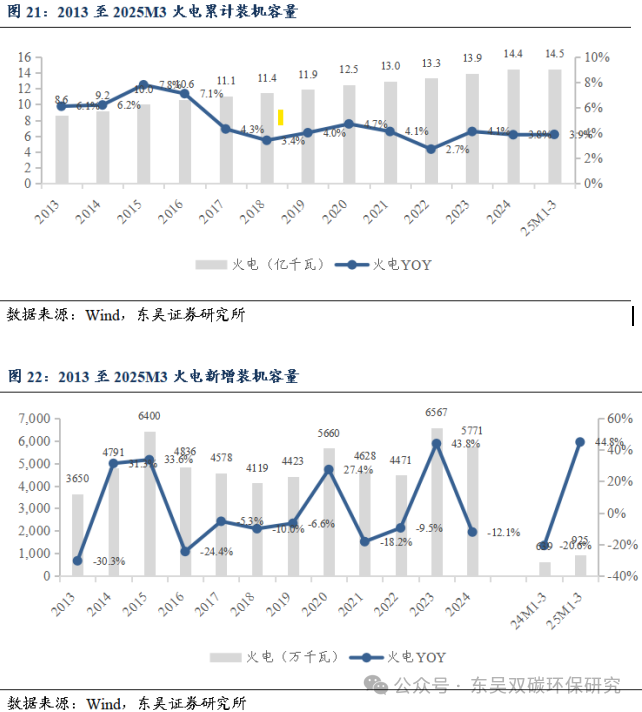

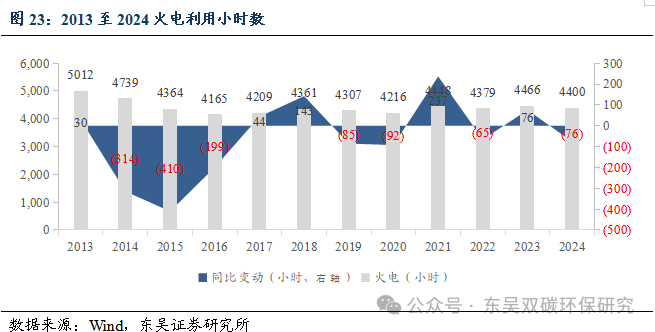

装机容量与利用小时数:截至2025年3月31日,中国火电累计装机容量达到14.5亿千瓦,同比提升3.9%。2025年1至3月,中国火电新增装机容量925万千瓦,同比上升44.8%。2024年1至12月,中国火电利用小时数4400小时,同比下降76小时。

2.5. 水电:三峡蓄水水位同比正常,入库/出库流量同比-21.3%/-27.6%

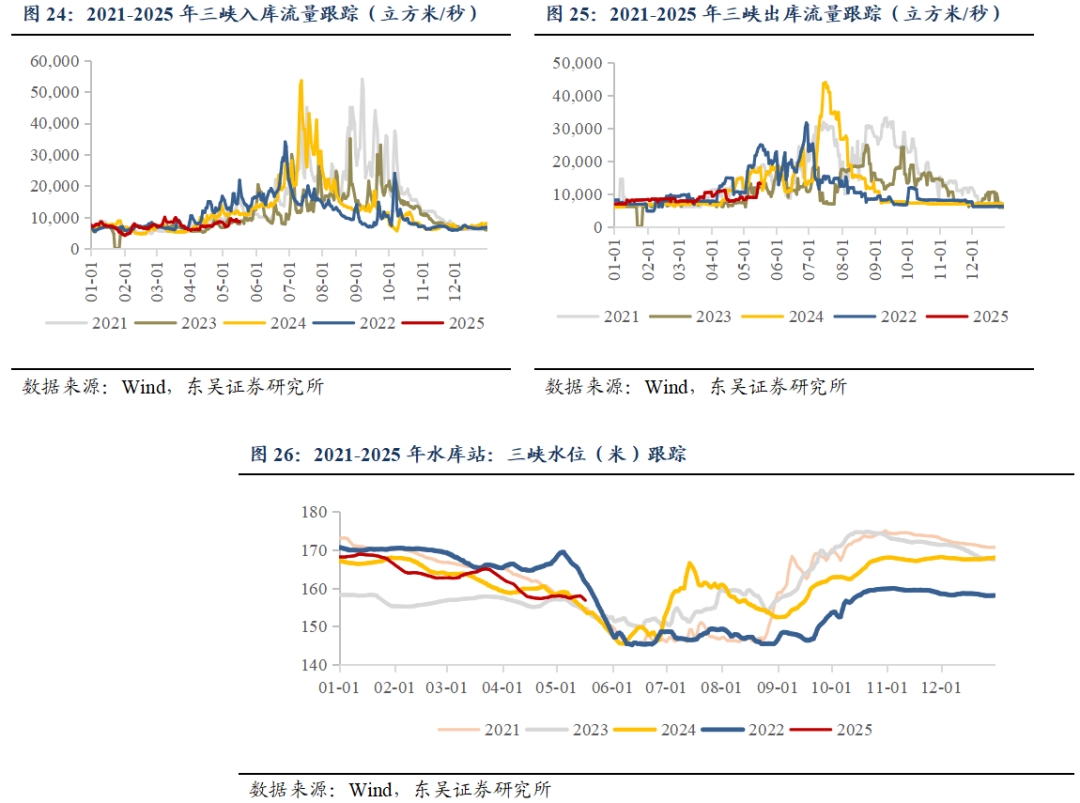

水情跟踪:2025年5月23日,三峡水库站水位154.53米,2021、2022、2023、2024年同期水位分别为158米、169米、157米、158米,蓄水水位正常。2025年5月23日,三峡水库站入库流量9800立方米/秒,同比下降21.3%,三峡水库站出库流量11400立方米/秒,同比下降27.6%。

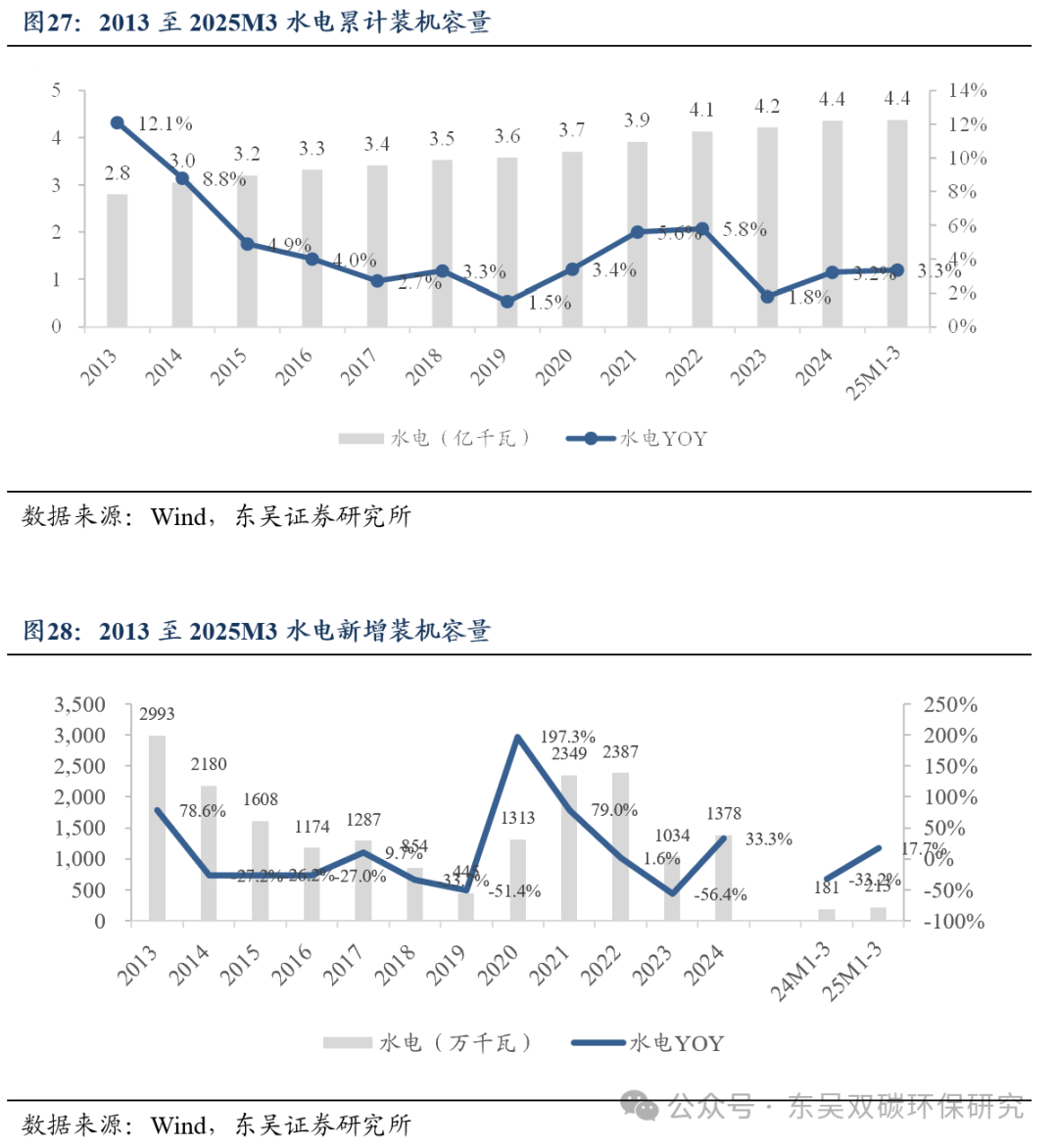

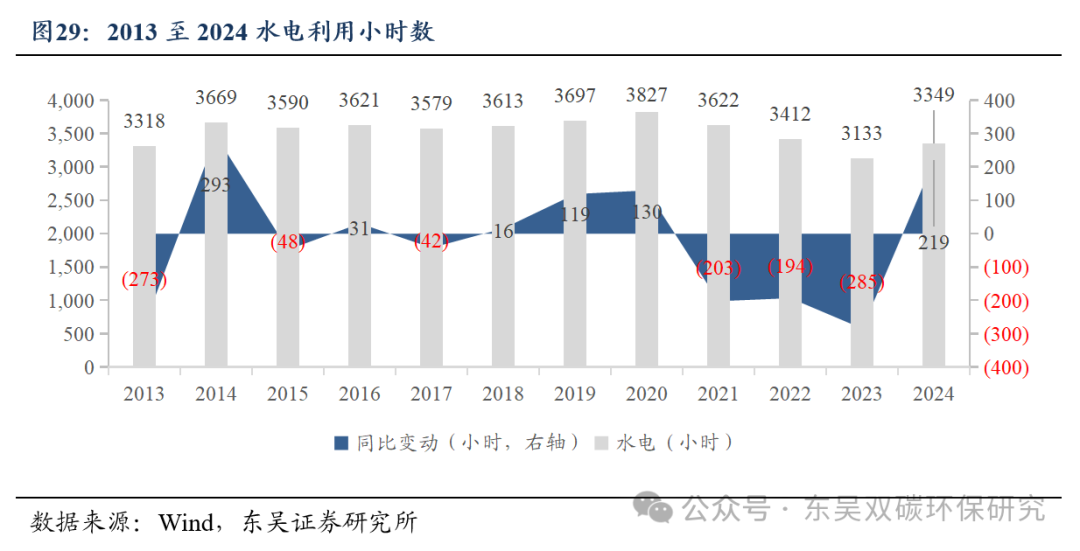

装机容量与利用小时数:截至3月31日,中国水电累计装机容量达到4.4亿千瓦,同比提升3.3%。2025年1至3月,中国水电新增装机容量213万千瓦,同比 17.7%。2024年1至12月,中国水电利用小时数3349小时,同比提升219小时。

2.6. 核电:2024年已核准机组11台,核电安全积极有序发展

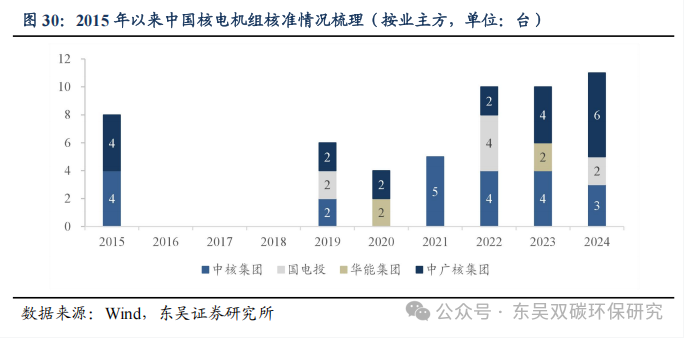

核电核准:2024年8月19日,国务院总理李强主持召开国务院常务会议,决定核准江苏徐圩一期工程等5个核电项目。继2019年核电核准重启以来,2019-2023年分别年核准6、4、5、10、10台,2024年核电行业再获11台核准,再次表明“安全积极有序发展核电”的确定趋势。此次核准中,中国核电/中国广核/国电投分别获得新项目3/6/2台。从2019至2024年合计核准的46台核电机组中,中国核电/中国广核/国电投/华能集团分别获18/16/8/4台,占比39%/35%/17%/9%。

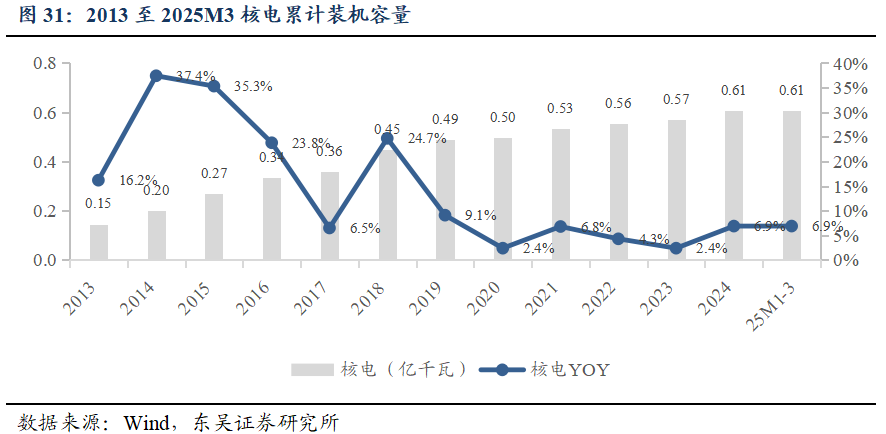

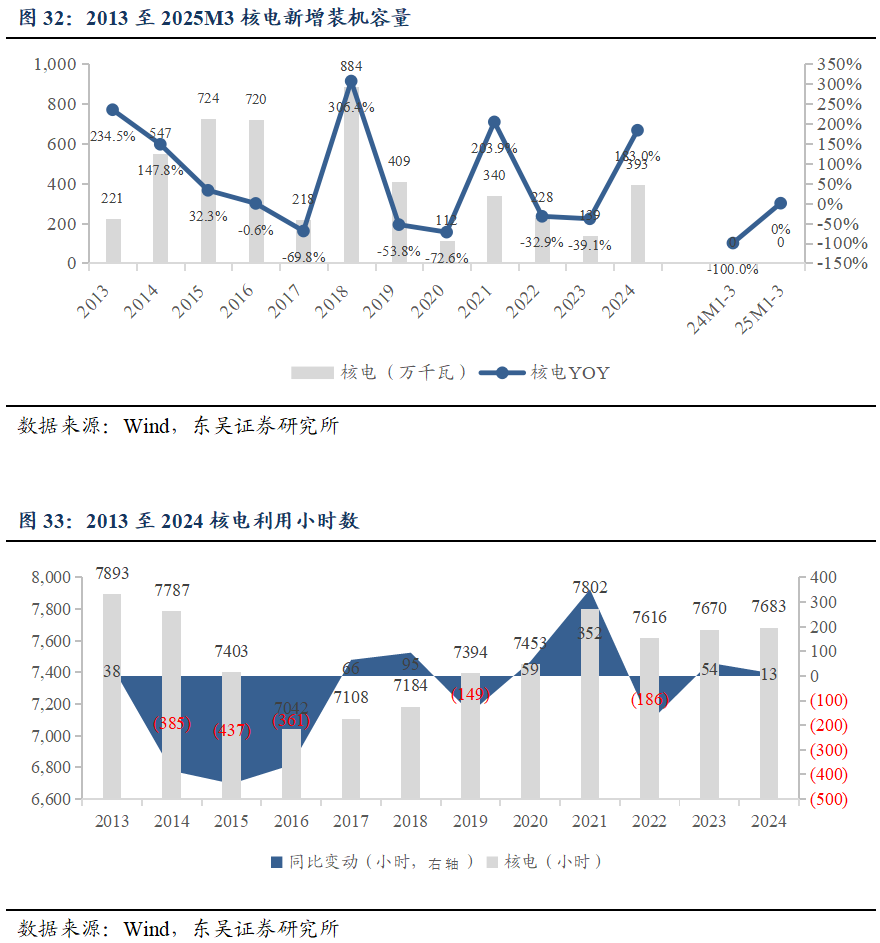

装机容量与利用小时数:截至2025年3月31日,中国核电累计装机容量达到0.61亿千瓦,同比提升6.9%。2025年1至3月,中国核电新增装机容量0万千瓦,同比持平。2024年1至12月,中国核电利用小时数7683小时,同比上升13小时。

2.7. 绿电:2025年1至3月,风电/光伏新增装机同比-5.7%/ 30.5%

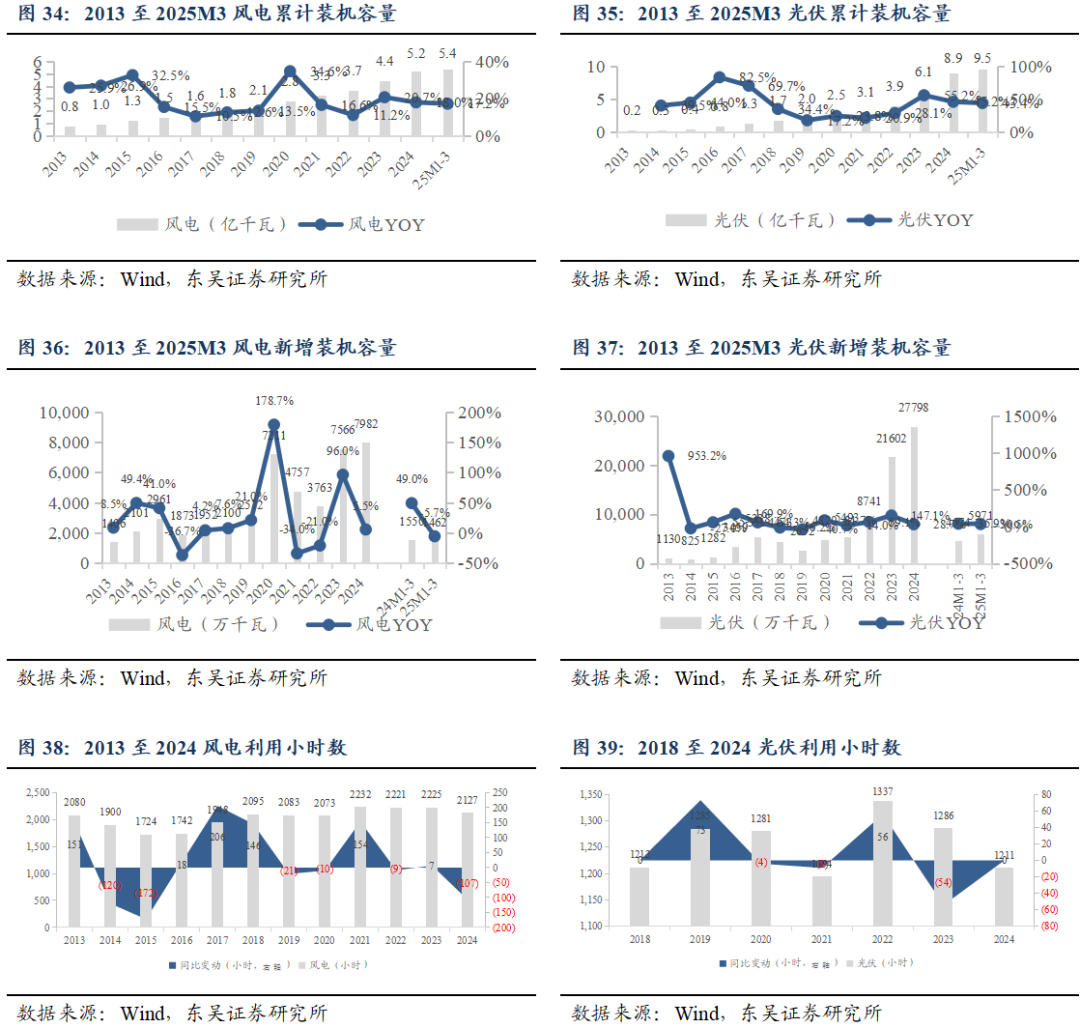

装机容量:截至2025年3月31日,中国风电累计装机容量达到5.4亿千瓦,同比提升17.2%,光伏累计装机容量达到9.5亿千瓦,同比提升43.4%。2025年1至3月,中国风电新增装机容量1462万千瓦,同比下降5.7%,光伏新增装机容量5971万千瓦,同比提升30.5%。

利用小时数:2024年1至12月,中国风电利用小时数2127小时,同比下降107小时,光伏利用小时数1211小时,同比持平。

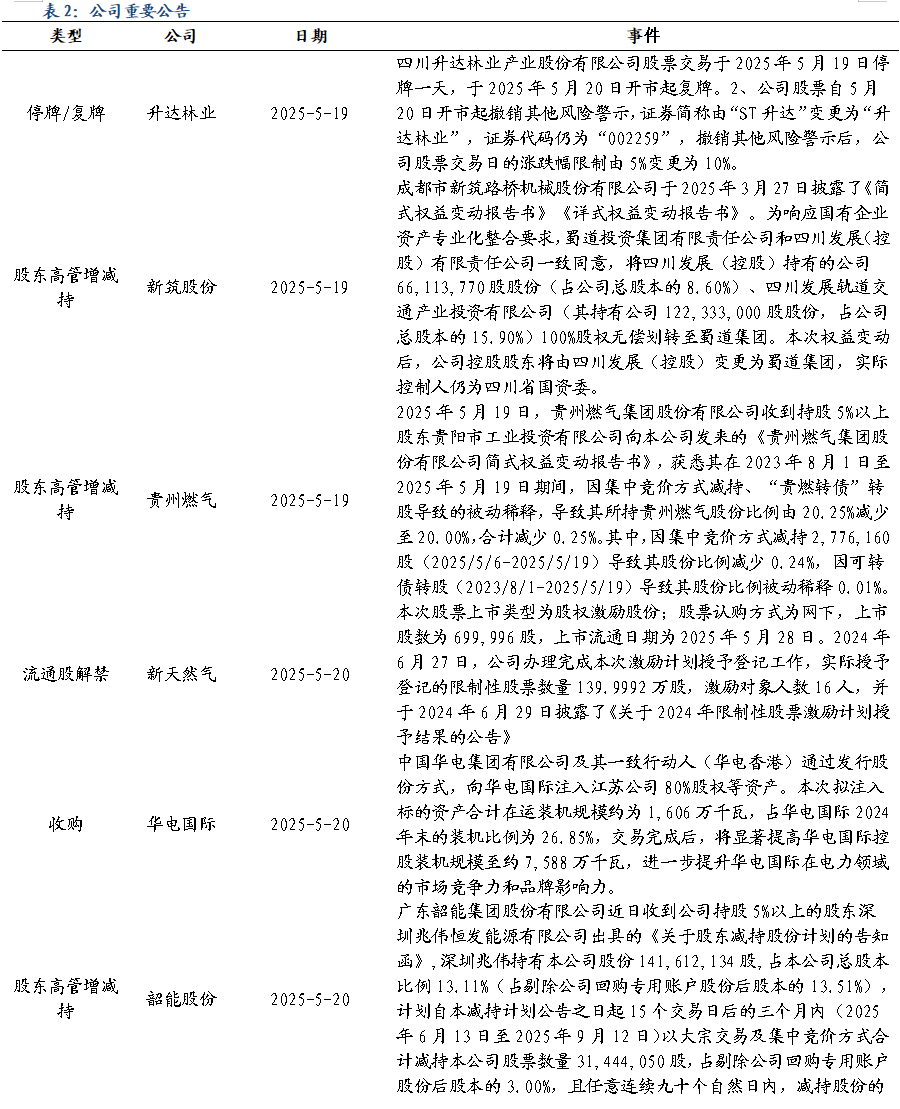

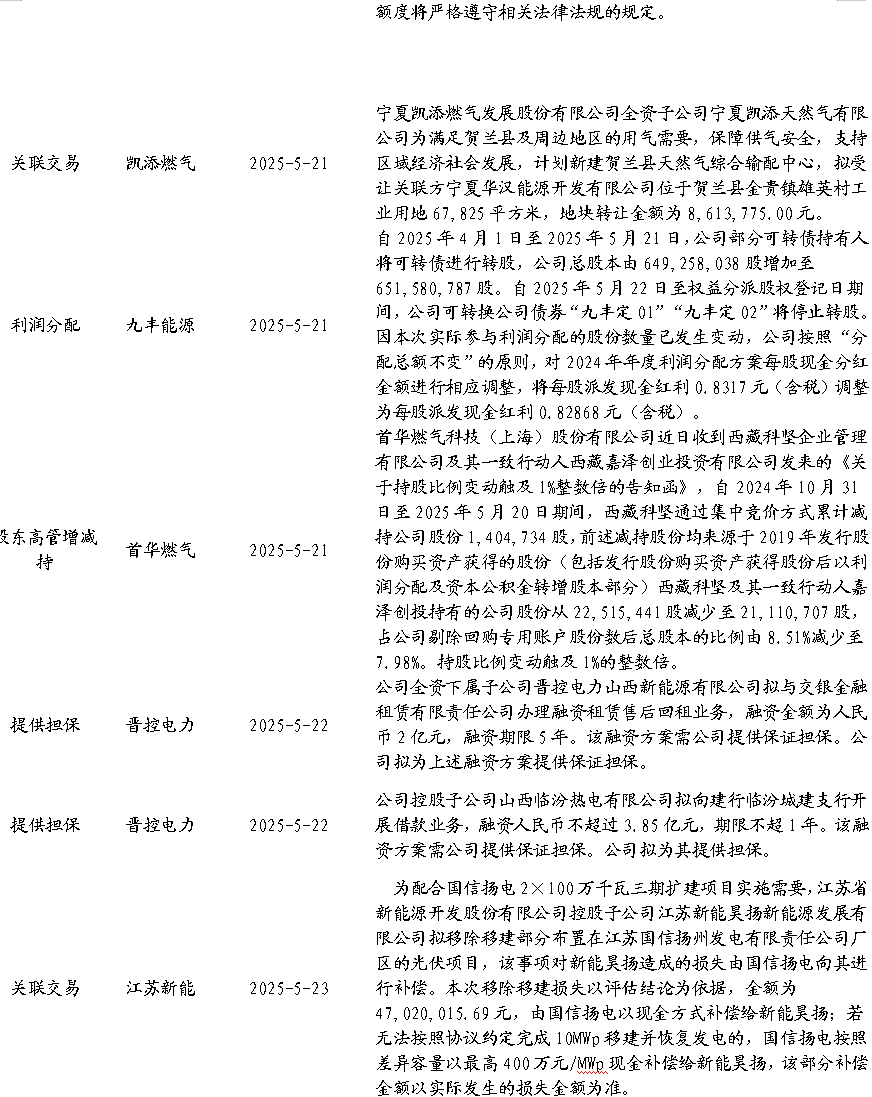

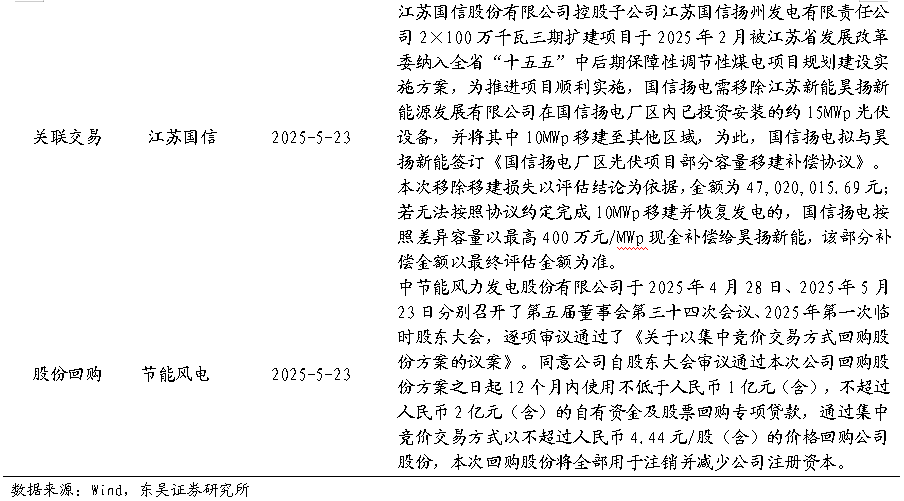

3. 重要公告

4. 往期研究

Ø《2025年公用事业行业年度策略:电动化、尖峰化、市场化,寻找稀缺电力容量&显著边际变化》2024-12-10

Ø《2025年燃气行业年度策略:全球格局更替供给或更为宽松,促价差理顺、需求放量》2024-12-09

Ø《华润燃气深度:气润中华,优质区域为基,主业持续增长 “双综”业务快速布局》2024-11-15

Ø《核电行业系列深度:全球核电深度——激荡七十载,后浪汤汤来》2024-11-14

Ø《公用环保行业深度:要素市场化改革中,滞后30年的公用要素改革启航!》2024-8-31

Ø《核电行业系列深度:双核弥强,灯火万家——未来能源享稀缺长期成长性,ROE翻倍分红提升》2024-7-30

Ø《燃气行业系列深度:成本回落 顺价推进,促空间提估值》2024-6-5

Ø《昆仑能源深度:中石油之子风鹏正举,随战略产业转移腾飞》2024-6-3

Ø《火电行业系列深度:2024年火电行业更关注区域电力供需和股息率》2024-3-27

Ø《燃气行业系列深度:对比海外案例,国内顺价政策合理、价差待提升》2024-3-10

Ø《公用事业策略报告:2024年年度策略:电源各寻其位,可预期性提升》2024-1-3

Ø《皖能电力深度:背靠新势力基地安徽用电需求攀升,新疆机组投产盈利进一步改善》2023-11-07

Ø《中国核电深度:量变为基,质变为核》2023-11-07

Ø《长江电力深度:乌白注入装机高增,长望盈利川流不息》2023-11-06

Ø《电价系列深度:从电力体制改革趋势看产业投资机会》2023-10-08

5. 风险提示

1)电力需求增长不及预期:若电力需求增长低于预期,可能影响电力企业上网电量,影响电力运营商收入。

2)电价波动风险:当电力供需形势等因素发生变化,电价发生波动,将影响电力运营商收入。

3)煤价波动风险:煤价波动对火电企业成本影响较大,带来较大成本波动风险。

4)流域来水不及预期:若来水不及预期,将影响水电运营商发电量,影响水电企业收入。

VIP复盘网

VIP复盘网