投资要点

重点推荐:瀚蓝环境,绿色动力,永兴股份,光大环境,粤海投资,美埃科技,宇通重工,景津装备,新奥能源,昆仑能源,三峰环境,兴蓉环境,洪城环境,中国水务,伟明环保,九丰能源,龙净环保,高能环境,金宏气体,蓝天燃气,新奥股份,赛恩斯,金科环境,英科再生,路德环境,盛剑科技,华特气体,仕净科技。

政策跟踪:七部门印发《美丽河湖保护与建设行动方案(2025—2027年)》,从关注“老大难”到“提质增效”。方案锚定三个时间节点目标要求:到2027年,美丽河湖建成率达到40%左右;到2030年,美丽河湖建设取得明显成效;到2035年,美丽河湖基本建成。方案中共明确19项措施。2015年4月出台的“水十条”重点解决攻坚克难过程中的 “老大难”问题,本次方案重点是在提质增效上下功夫,解决的不仅仅是水污染治理,更多的还有水资源的保障、水生态的修复等问题。

n行业观点:【垃圾焚烧】资本开支下降提分红验证,供热&IDC等提质增效促ROE和估值双升!固废重点逻辑在于:一是资本开支下降,自由现金流大幅改善,分红提升!二是,行业成熟期提质增效!1)自由现金流增厚提分红:行业步入成熟期,资本开支下降,板块自由现金流于23年转正,24年持续增厚。政策要求推进垃圾处理计量收费,促商业模式C端理顺,改善现金流。提分红兑现:【军信股份】24年现金派息5.07亿元(同比 37%),每股派息维持0.9元,分红比例94.59%(同比 22.78pct),股息率4.3%;【绿色动力】24年现金派息4.18亿元(同比 100%),分红比例71.45%(同比 38.23pct),远超分红承诺底线,24年A股股息率4.2%,港股股息率7.3%;【瀚蓝环境】24年分红预案拟派息6.52亿元(同比 67%),分红比例39.20%(同比 11.83pct),股息率3.3%;【永兴股份】24年现金派息5.40亿元(同比 15%),分红比例65.81%(同比 2.12pct),股息率3.8%;【光大环境】24年派息14.13亿港元(同比 5%),分红比例41.84%(同比 11.33pct),24年股息率6.0%。2)降本增效提ROE:成熟期资产不扩张,固废企业通过降本、供热、IDC合作等方式提质增效,带来ROE提升!如绿色动力25Q1归母净利润同增33%超预期,供热量同增97%,25Q1加权ROE同增0.51pct至2.27%。垃圾焚烧 IDC为行业拓展新趋势,垃圾发电优势在于:清洁高效、稳定性、经济性、分布近城市中心;三种模式:纯供能模式/供能 机柜租赁/供能 算力租赁模式下,2000吨/日匹配20MW数据中心,盈利增量弹性为26%/66%/817%,综合ROE由12%提至16%/15%/18%;合作潜力:满足区位(京津冀、长三角、粤港澳、长沙)和规模(1000吨/日及以上)要求占总运营规模的比例:永兴97%、军信85%、旺能51%、绿动49%、伟明46%、瀚蓝45%(并购粤丰后)。(估值日期2025/5/26)。【水务运营】业绩稳健增长 高分红,水价改革重塑成长与估值。2024年剔除一次性收益影响后板块业绩稳健增长,经营性现金流上行,资本开支下行。广州提价落实、深圳跟进,有望带动新一轮水价改革。价格改革不仅是弹性、重塑成长 估值!水的重点在于水价制度对合理投入回报的保障,从而在成熟期获得类似全球范式的持续增长,如美国水业业绩10年复增10%,伴随同样确定的红利增长。“从防御到可持续增长”带来估值提升空间2~3倍。重点推荐:【粤海投资】稀缺对港供水资产,能高频调价,历史年化涨幅2%且现金流优质,剥离粤海置地盈利修复,预计对应25年股息率6.7%,对应25年PE9.7倍。【兴蓉环境】掌握成都优质水务资产,项目投运 污水提价兑现,长期自由现金流增厚空间大,对应25年PE 9.9倍。【洪城环境】自来水盈利承压,具备调价基础有待推进,高分红兼具稳健增长,承诺21-26年50% 分红,对应25年股息率5.1%,PE 9.7倍。建议关注:【联泰环保】国内污水处理领域的优秀民营企业之一,深耕长沙、汕头等区域市场,具备区域领先优势,2024年信用减值损失/归母净利润为-47%,受益于化债盈利修复弹性大。(估值日期:2025/5/26)

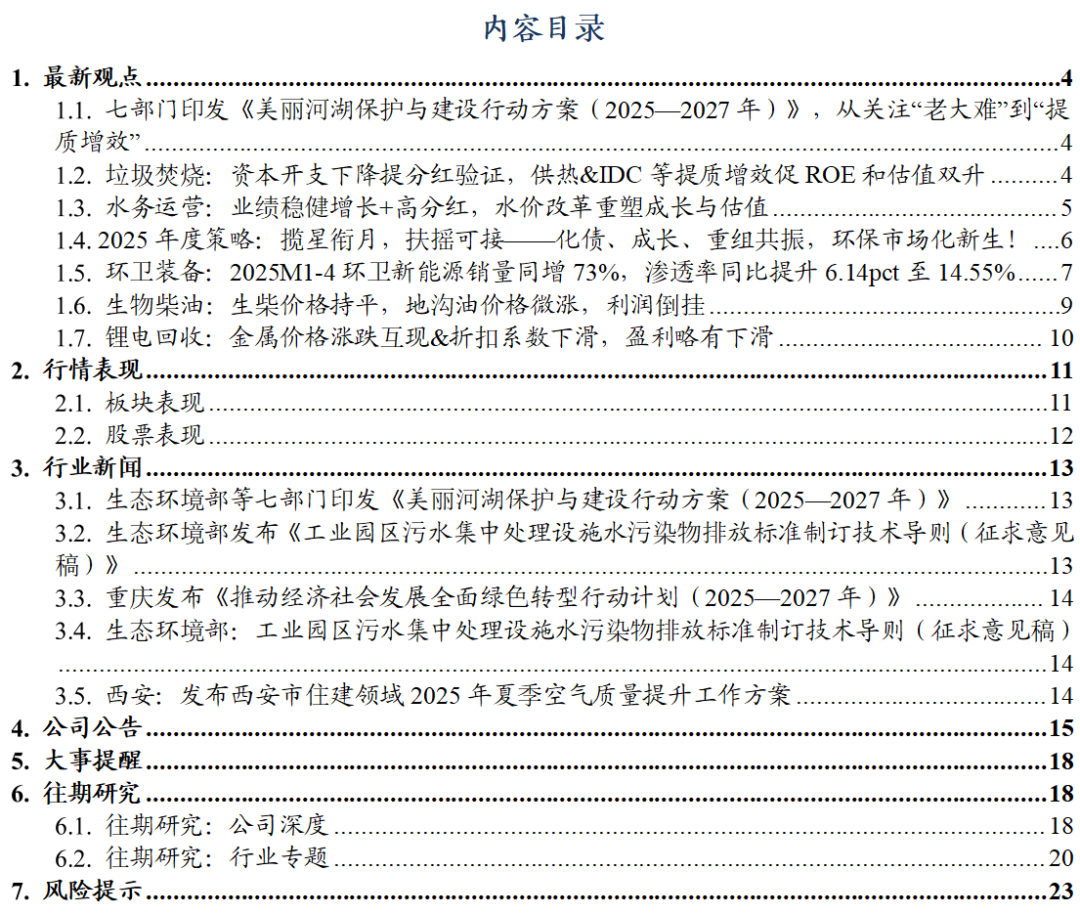

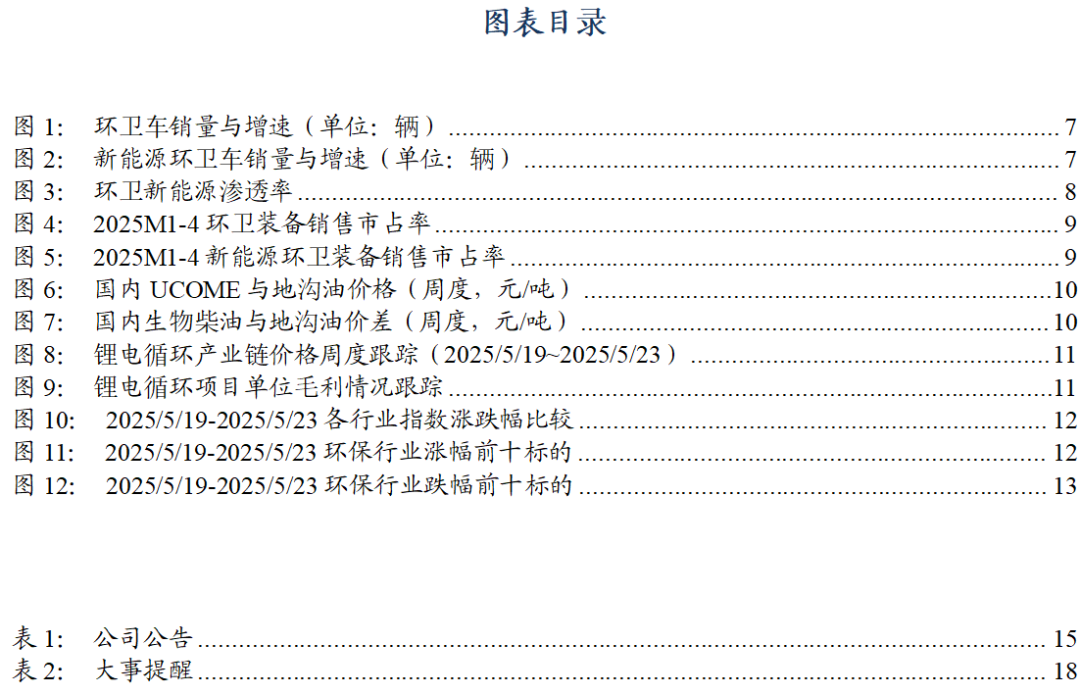

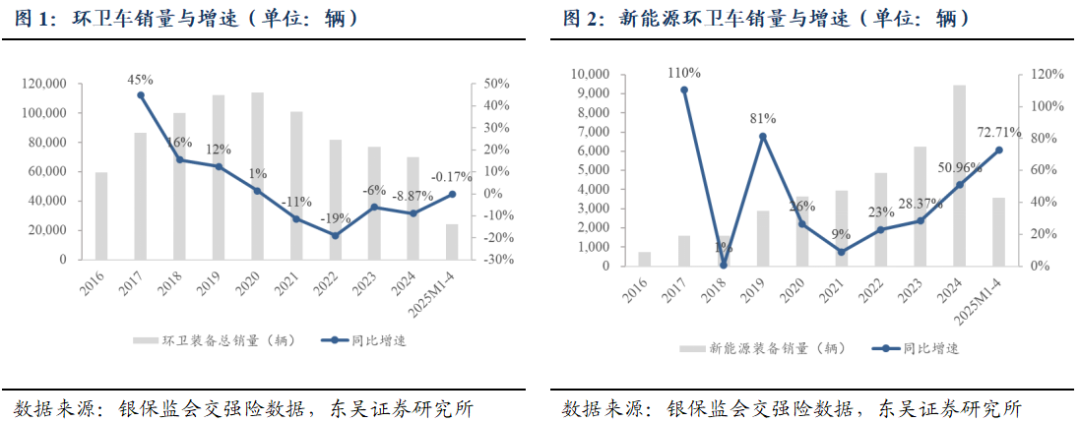

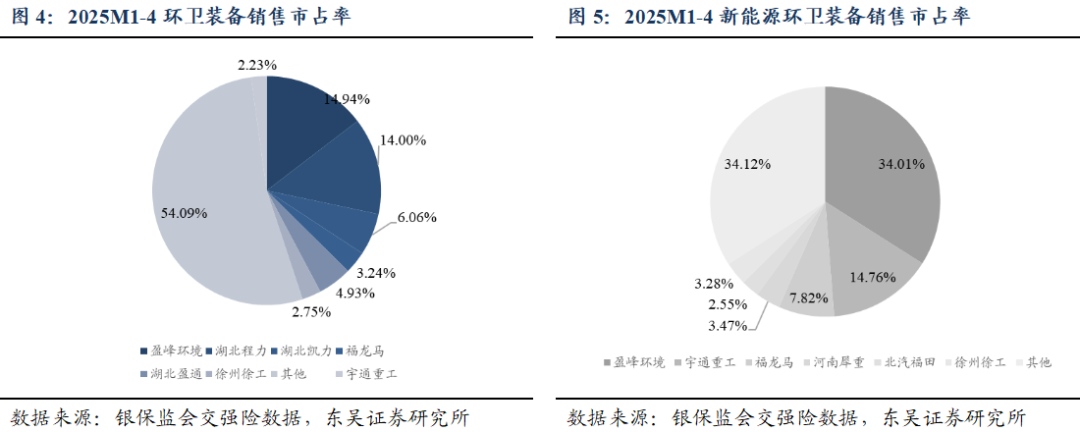

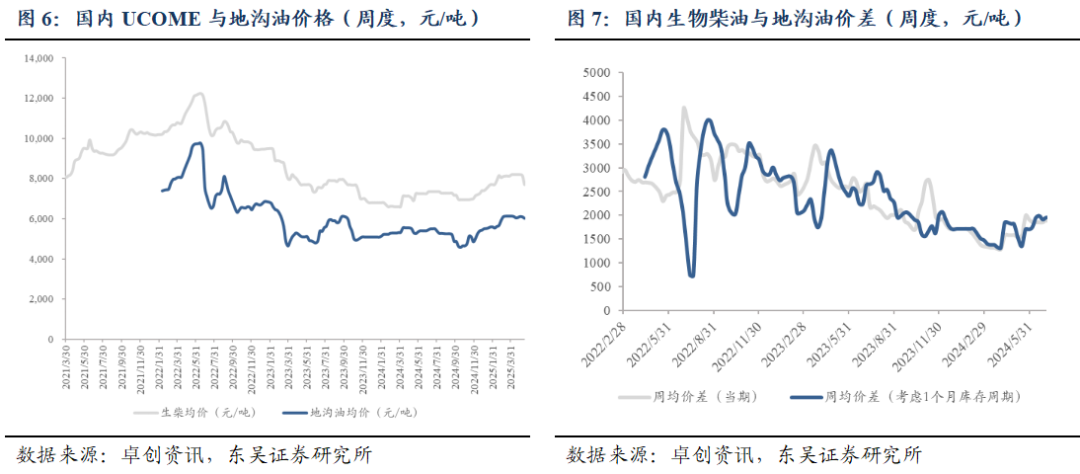

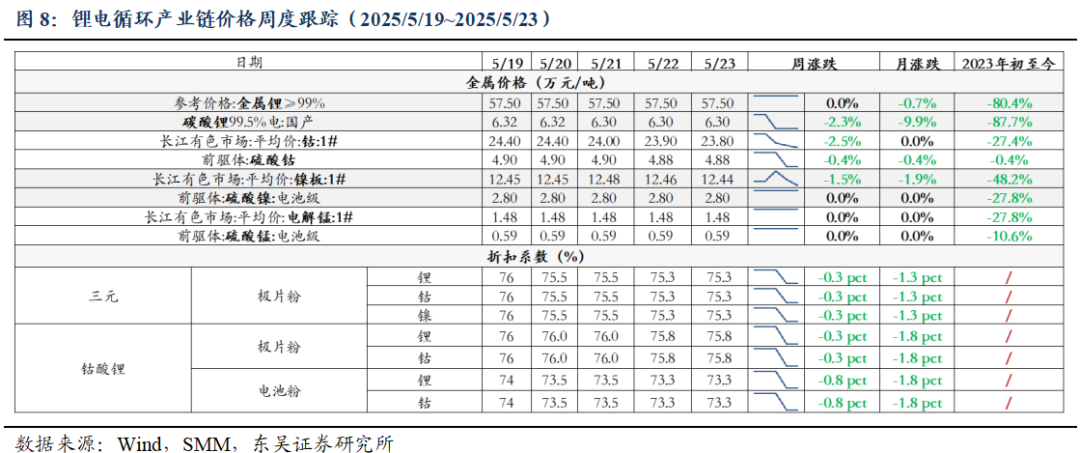

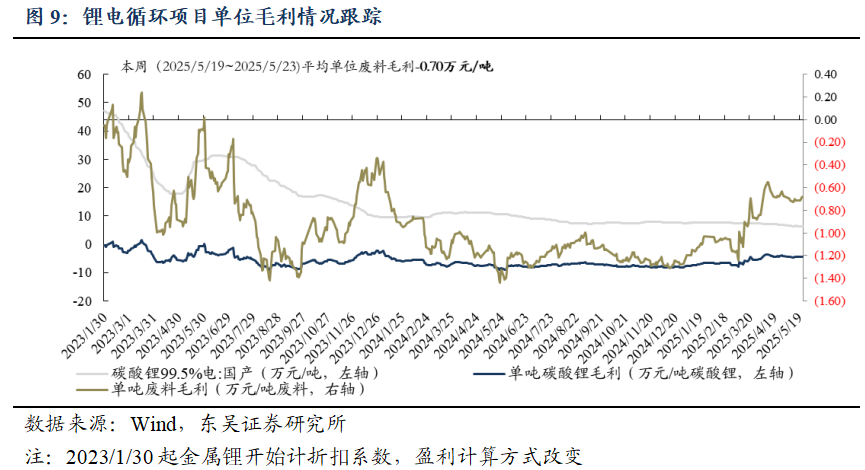

行业跟踪:1)环卫装备:2025M1-4新能源渗透率同增6.14pct至14.55%。25M1-4环卫车销量24542辆(同比-0.2%),其中新能源3570辆(同比 73%),盈峰环境/宇通重工/福龙马新能源市占率分别为34%/15%/8%。2)生物柴油:生柴价格持平,地沟油价格微涨,利润倒挂。2025/5/16-2025/5/22生柴均价7700元/吨(周环比持平),地沟油均价6080元/吨(周环比 1.0%),考虑一个月库存周期测算单吨盈利-190元/吨(周环比-14.4%)。3)锂电回收:金属价格涨跌互现&折扣系数下滑,盈利略有下滑。截至2025/5/23,三元黑粉折扣系数周环比下滑0.3pct,锂/钴/镍系数分别为75.3%/75.3%/75.3%。截至2025/5/23,碳酸锂6.30万(周环比-2.3%),金属钴23.80万(周环比-2.5%),金属镍12.44万(周环比-1.5%)。根据模型测算单吨废料毛利-0.70万(周环比 0.016万)。

风险提示:政策推广不及预期,财政支出低于预期,行业竞争加剧。

1. 最新观点

1.1. 七部门印发《美丽河湖保护与建设行动方案(2025—2027年)》,从关注“老大难”到“提质增效”

七部门印发《美丽河湖保护与建设行动方案(2025—2027年)》,锚定三阶段目标&明确19项措施,从关注“老大难”到“提质增效”。近日,生态环境部等七部门印发《美丽河湖保护与建设行动方案(2025—2027年)》。方案锚定三个时间节点目标要求:到2027年,美丽河湖建成率达到40%左右;到2030年,美丽河湖建设取得明显成效;到2035年,美丽河湖基本建成。方案中共明确19项措施:在巩固深化水环境治理方面,提出提升入河排污口整治效能、加强工业园区水污染防治、强化生活污水收集处理、推进农业面源污染防治等6项措施;在加强基本生态用水保障方面,明确了着力保障河湖生态流量、落实生态流量泄放措施、强化生态流量监测信息共享3项措施;在积极推进水生态保护修复方面,提出推进水生生物保护恢复、实施湖库富营养化综合治理等6项措施;在全面推进保护与建设方面,提出加大支持力度、开展全民行动等4项措施。2015年4月出台的“水十条”(《水污染防治行动计划》),重点解决攻坚克难过程中间的一些“老大难”的问题,本次的行动方案重点是在提质增效上下功夫,解决的不仅仅是水污染治理,更多的还有水资源的保障、水生态的修复等问题。

1.2. 垃圾焚烧:资本开支下降提分红验证,供热&IDC等提质增效促ROE和估值双升

固废板块重点逻辑在于:一是资本开支下降,自由现金流大幅改善,分红提升!二是,行业成熟期提质增效!

1)自由现金流增厚提分红:行业步入成熟期,资本开支下降,板块自由现金流于23年转正,24年持续增厚。政策要求推进垃圾处理计量收费,促商业模式C端理顺,改善现金流。提分红兑现: 【军信股份】24年现金派息5.07亿元( 37%),每股派息维持0.9元,分红比例94.59%( 22.78pct),股息率4.3%;【绿色动力】24年现金派息4.18亿元( 100%),分红比例71.45%(同比 38.23pct),远超分红承诺底线,24年A股股息率4.2%,港股股息率7.3%;【瀚蓝环境】24年分红预案拟派息6.52亿元( 67%),分红比例39.20%( 11.83pct),股息率3.3%;【永兴股份】24年现金派息5.40亿元( 15%),分红比例65.81%( 2.12pct),股息率3.8%;【光大环境】24年派息14.13亿港元( 5%),分红比例41.84%( 11.33pct),24年股息率6.0%。(估值日期:2025/5/26)

2)降本增效提ROE:行业成熟期,资产不扩张,企业通过降本、供热、IDC合作等方式提质增效,ROE具备提升能力!

降本增效提升ROE逻辑兑现中。如绿色动力25Q1归母净利润同增33%超预期,主要系厂用电率下降、供热增加(25Q1供热量同增97%)、精细化管理降本、财务费用节约等因素所致,25Q1加权ROE同增0.51pct至2.27%。

垃圾焚烧 IDC为行业拓展新趋势。垃圾发电优势在于:【清洁高效】【稳定性】【经济性】【分布近城市中心】;三种模式:纯供能模式/供能 机柜租赁/供能 算力租赁模式下,2000吨/日匹配20MW数据中心,盈利增量弹性为26%/66%/817%,综合ROE由12%提至16%/15%/18%;合作潜力:满足区位(京津冀、长三角、粤港澳、长沙)和规模(1000吨/日及以上)要求占总运营规模的比例:永兴97%、军信85%、旺能51%、绿动49%、伟明46%、瀚蓝45%(并购粤丰后)。

1.3. 水务运营:业绩稳健增长 高分红,水价改革重塑成长与估值

水务运营板块:1)2024年剔除一次性收益影响后板块业绩稳健增长。2024年水务运营板块收入655亿元(-2%),归母净利润112亿元( 27%),主要系首创环保处置新加坡 ECO 公司,产生投资收益17.80亿元,剔除该因素后水务运营板块2024年归母净利润同比 7%。2025Q1水务运营板块收入和归母净利润同比-2%/ 8%,毛利率和净利率同步向上。2)2024年经营性现金流上行,资本开支下行。2024年水务运营板块经营性现金流净额135亿元( 14%),资本开支179亿元(-17%),自由现金流-44亿元(2023年为-96亿元)。3)重庆水务、粤海投资、洪城环境维持高分红。

广州提价落实、深圳跟进,有望带动新一轮水价改革。1)广州自来水提价落地:2025年6月1日起,广州市中心城区居民生活用水第一、二、三阶梯价格调整为2.55元/立方米( 28.8%)、3.82元/立方米( 28.6%)、7.65元/立方米( 93.2%),并增设合表水价2.80元/立方米;非居民生活用水价格调整为4.40元/立方米( 27.2%),特种用水价格调整为25元/立方米( 25.0%)。2)深圳召开自来水调价听证会:深圳市自来水综合价格拟由3.449元/m³调整为3.8991元/m³(含税),涨幅13.05%,听证会于25年4月11日举行。

价格改革影响:不仅是弹性、重塑成长 估值!供水价格市场化提振盈利,增强盈利稳定性;污水顺价解决付费模式从to G转为to C。水的重点在于水价制度对合理投入回报的保障,从而在成熟期获得类似全球范式的持续增长,如美国水业业绩10年复增10%,伴随同样确定的红利增长。“从防御到可持续增长”带来估值提升空间2~3倍。重点推荐:【粤海投资】稀缺对港供水资产,能高频调价,历史年化涨幅2%且现金流优质,剥离粤海置地盈利修复,预计对应25年股息率6.7%,对应25年PE9.7倍。【兴蓉环境】掌握成都优质水务资产,项目投运 污水提价兑现,长期自由现金流增厚空间大,对应25年PE 9.9倍。【洪城环境】自来水盈利承压,具备调价基础有待推进,高分红兼具稳健增长,承诺21-26年50% 分红,对应25年股息率5.1%,PE 9.7倍。建议关注:【联泰环保】国内污水处理领域的优秀民营企业之一,深耕长沙、汕头等区域市场,具备区域领先优势,2024年信用减值损失/归母净利润为-47%,受益于化债盈利修复弹性大。(估值日期:2025/5/26)

1.4. 2025年度策略:揽星衔月,扶摇可接——化债、成长、重组共振,环保市场化新生!

Ø主线1——环保受益化债:现金流/资产质量/估值,关注优质运营/成长/弹性

优质运营重估:化债利于解决现金流痛点,对标海外迎价值重估。不一样的观点:1)优质运营资产化债弹性被低估:化债弹性源于基本面和估值双升!运营类资产盈利模式稳定,现金流预期可持续,付费痛点解决叠加市场化改革推进,迎价值重估。2)量化测算:在优质模式下选择弹性大的标的。以应收市值弹性系数衡量化债弹性,光大环境、绿色动力环保、北控水务集团弹性突出。①固废:重点推荐【瀚蓝环境】最通顺且落地中的化债标的,形成“地方化债-促进重组-国企成长”闭环,【光大环境】应收市值弹性指数居首位,自由现金流弹性40% ,【三峰环境】【绿色动力】,建议关注【永兴股份】;②水务:重点推荐【兴蓉环境】【洪城环境】,建议关注【北控水务集团】。

化债成长:存量包袱解决,释放成长性。建议关注【中金环境】23年通用制造板块营收48亿元,净利润5.37亿元(同比 21%),在股权变更及复杂的宏观环境中仍稳定增长,环保PPP业务出清中。

化债弹性:关注应收类/资产占比大,减值影响大的水务工程、生态修复、环卫板块。

Ø主线2——优质成长:把握政策着力点 新质生产力

政策着力点:1)再生资源:关注资源价值 需求升级。①废家电/报废汽车拆解:贡献“两新”重要增量,回收规范化,地区先发优势与回收资产优势将持续提升。建议关注:废家电拆解【中再资环】【大地海洋】,报废汽车拆解【华宏科技】。②生物油:原料端UCO出口退税取消,鼓励本土利用,长期废油脂资源将供不应求;产品端UCOME存结构性替代机遇,SAF当前产能稀缺,需求增量空间大。建议关注:从UCO到生柴一体化布局【朗坤环境】,先进SAF生产商【嘉澳环保】【鹏鹞环保】【海新能科】等。2)重点投资驱动:重点推荐【景津装备】压滤机龙头市占率40% ,在宏观景气度回升后成长回归!建议关注【中金环境】不锈钢离心泵龙头。3)环卫电动化:重点推荐【宇通重工】24M1-9公司自身新能源装备销量/环卫销量占比68%最高,受益电动化弹性最大。24Q3环卫装备行业新能源渗透率16.60%,同比 7.05pct,环比 8.06pct,加速提升。

新质生产力:1)半导体治理:重点推荐【美埃科技】国产半导体洁净设备龙头,国产替代 并购互补品强化出海 耗材提升。2)光伏配套:重点推荐【金科环境】光伏再生水引领者,受益于水耗标准趋严。

Ø主线3——重组为支点,推动“化债-价值成长”闭环

重组:立足于企业资产增值,政策支持上市公司向新质生产力转型升级&加强产业整合。从瀚蓝案例看下一个“化债-重组-成长”闭环逻辑,建议关注【武汉控股】化债修复弹性值得期待,股东承诺资产盈利提升后注入。

风险提示:政策推广不及预期,财政支出低于预期,行业竞争加剧等。

1.5. 环卫装备:2025M1-4环卫新能源销量同增73%,渗透率同比提升6.14pct至14.55%

2025M1-4环卫新能源销量同增73%,渗透率同比提升6.14pct至14.55%。根据银保监会交强险数据,2025M1-4,环卫车合计销量24542辆,同比变动-0.17%。其中,新能源环卫车销售3570辆,同比变动 72.71%,新能源渗透率14.55%,同比变动 6.14pct。

2025M4新能源环卫车单月销量同增84%,单月渗透率为14.98%。2025M4,环卫车合计销量7236辆,同比变动-5.39%,环比变动-6.07%。其中,新能源环卫车销量1084辆,同比变动 83.73%,环比变动-8.37%,新能源渗透率14.98%,同比变动 7.27pct。

2025M1-4重点公司情况:

盈峰环境:环卫车市占率第一:销售3666辆(同比-7.75%),市占率14.94%(同比-1.23pct);新能源市占率第一:销售1214辆(同比 111.87%),市占率34.01%(同比 6.28pct)。

福龙马:环卫车市占率第六:销售794辆(同比-24.02%),市占率3.24%(同比-1.02pct);新能源市占率第三:销售279辆(同比 123.20%),市占率7.82%(同比 1.77pct)。

宇通重工:环卫车市占率第七:销售704辆(同比-9.28%),市占率2.87%(同比-0.29pct);新能源市占率第二:销售527辆(同比 6.68%),市占率14.76%(同比-9.14pct)。

1.6. 生物柴油:生柴价格持平,地沟油价格微涨,利润倒挂

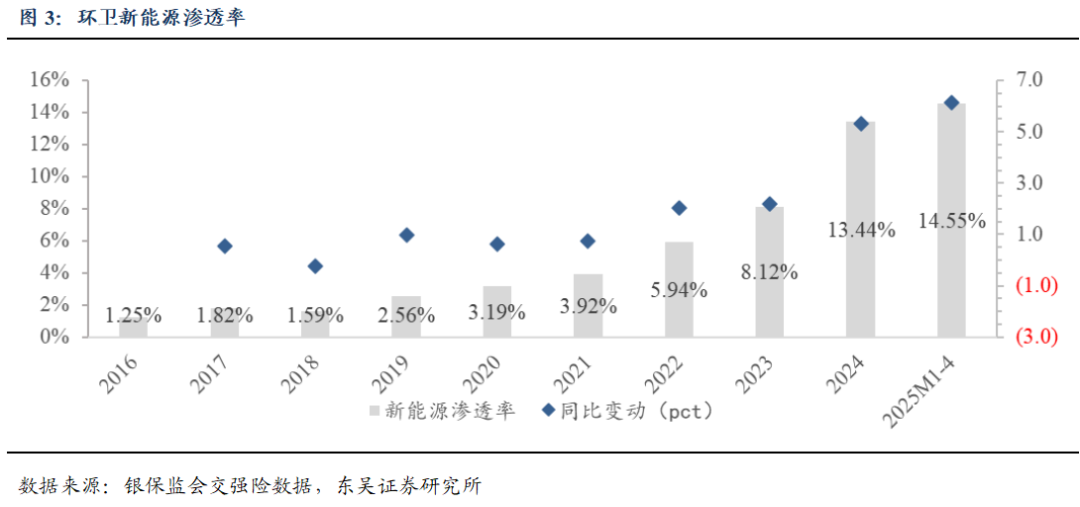

生柴价格持平,地沟油价格微涨,利润倒挂。根据卓创资讯,1)原料端:2025/5/16-2025/5/22地沟油均价6080元/吨,环比2025/5/9-2025/5/15地沟油均价 1.0%。2)产品端:2025/5/16-2025/5/22全国生物柴油均价7700元/吨,环比2025/5/9-2025/5/15生柴均价持平。3)价差:国内UCOME与地沟油当期价差1620元/吨,环比2025/5/9-2025/5/15价差-3.7%;若考虑一个月的库存周期,价差为1637元/吨,环比2025/5/9-2025/5/15价差-1.3%,按照(生物柴油价格-地沟油价格/88%高品质得油率-1000元/吨加工费)测算,单吨盈利为-190元/吨(环比2025/5/9-2025/5/15单吨盈利-14.4%)。废油脂方面,地沟油、潲水油市场仍在进行持续的供需博弈,江苏地区由于前段时间某些企业受到财务调查,70%即征即退被暂停,导致近期江浙地区废弃油脂企业对税票问题非常谨慎,在原料采购环节基本均要求带有专票的货物,其余地区企业影响较小,废弃油脂需求方面,本周SAF企业仍在继续收货。酯基生物柴油方面,由于近期价格下跌较多,外商订单报价较低,国内企业利润倒挂,接单情况较少,主要以销售国内市场为主。

盈利跟踪:金属价格稳中有跌&折扣系数下滑,盈利略有下滑。我们测算锂电循环项目处置三元电池料(Ni≥15% Co≥8% Li≥3.5%)盈利能力,根据模型测算,本周(2025/5/19~2025/5/23)项目平均单位碳酸锂毛利为-4.41万元/吨(较前一周 0.101万元/吨),平均单位废料毛利为-0.70万元/吨(较前一周 0.016万元/吨),锂回收率每增加1%,平均单位废料毛利增加0.037万元/吨。期待行业进一步出清、盈利能力改善。

金属价格跟踪:截至2025/5/23,1)碳酸锂价格微降。金属锂价格为57.5万元/吨,周环比持平;电池级碳酸锂(99.5%)价格为6.30万元/吨,周环比变动-2.3%。2)硫酸钴价格持平。金属钴价格为23.80万元/吨,周环比-2.5%;前驱体:硫酸钴价格为4.88万元/吨,周环比-0.4%。3)硫酸镍价格持平。金属镍价格为12.44万元/吨,周环比变动-1.5%;前驱体:硫酸镍价格为2.80万元/吨,周环比持平。4)硫酸锰价格持平。金属锰价格为1.48万元/吨,周环比持平;前驱体:硫酸锰价格为0.59万元/吨,周环比持平。

折扣系数下滑。截至2025/5/23,折扣系数周环比下滑。1)三元极片粉锂折扣系数75.3%,周环比-0.3pct;2)三元极片粉钴折扣系数75.3%,周环比-0.3pct;3)三元极片粉镍折扣系数75.3%,周环比-0.3pct。

2. 行情表现

2.1. 板块表现

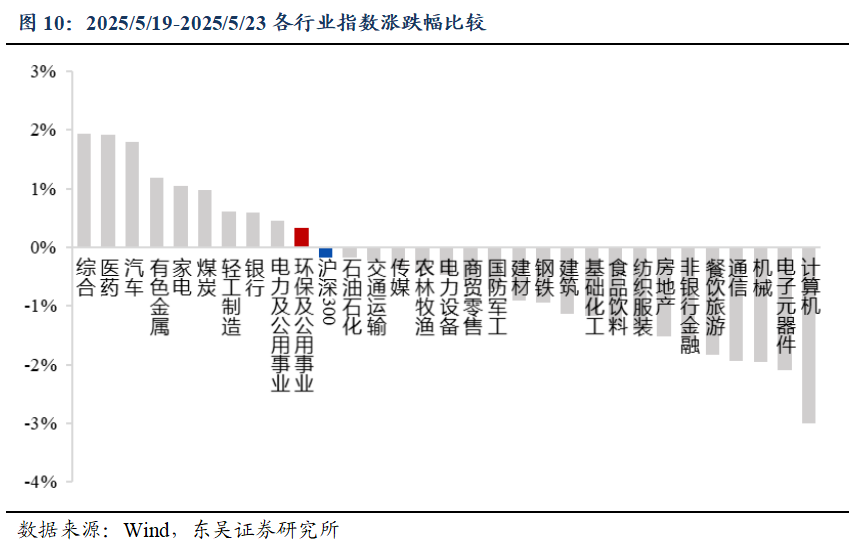

2025/5/19-2025/5/23环保及公用事业指数上涨0.34%,表现好于大盘。本周上证综指下跌0.57%,深证成指下跌0.46%,创业板指下跌0.88%,沪深300指数下跌0.18%,中信环保及公用事业指数上涨0.34%。

2.2. 股票表现

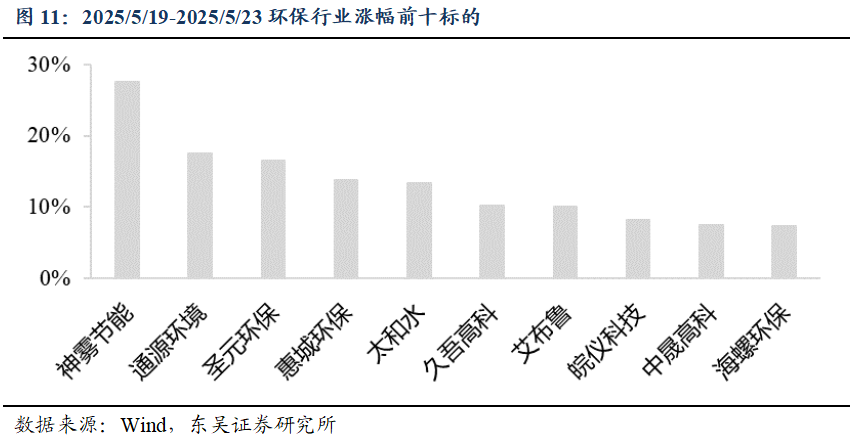

2025/5/19-2025/5/23涨幅前十标的为:神雾节能27.51%,通源环境17.51%,圣元环保16.55%,惠城环保13.77%,太和水13.32%,久吾高科10.16%,艾布鲁10.11%,皖仪科技8.2%,中晟高科7.52%,海螺环保7.41%。

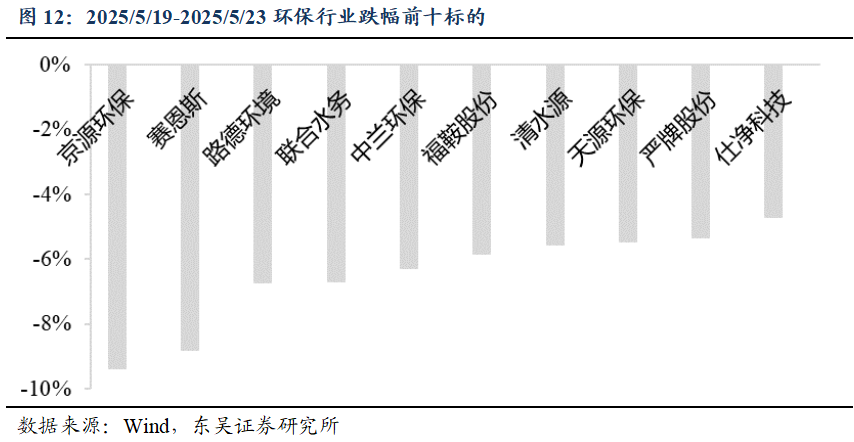

2025/5/19-2025/5/23跌幅前十标的为:京源环保-9.38%,赛恩斯-8.79%,路德环境-6.71%,联合水务-6.69%,中兰环保-6.27%,福鞍股份-5.83%,清水源-5.54%,天源环保-5.46%,严牌股份-5.33%,仕净科技-4.71%。

3. 行业新闻

3.1. 生态环境部等七部门印发《美丽河湖保护与建设行动方案(2025—2027年)》

5月21日,生态环境部等七部门印发《美丽河湖保护与建设行动方案(2025—2027年)》,方案提出,到2027年,美丽河湖建成率达到40%左右;到2030年,美丽河湖建设取得明显成效;到2035年,美丽河湖基本建成。中央财政积极支持美丽河湖保护与建设。引导和鼓励地方财政及社会资本加大投入,不断强化资金保障。倡导通过政府购买服务、环境污染第三方治理、生态环境导向的开发(EOD)等模式,引导社会资本积极参与美丽河湖保护与建设。

数据来源:https://huanbao.bjx.com.cn/news/20250521/1442598.shtml

3.2. 生态环境部发布《工业园区污水集中处理设施水污染物排放标准制订技术导则(征求意见稿)》

5月21日,生态环境部发布通知,就《工业园区污水集中处理设施水污染物排放标准制订技术导则(征求意见稿)》面向社会公开征求意见,意见反馈截止日期为2025年6月20日。在依法合规的前提下,标准提出根据污染物与污水集中处理设施的类型分类确定允许协商间接排放限值的规定,在一定程度上减轻了企业自行处理废水的压力,无需新增废水治理设施,降低了废水处理成本,同时可减少下游工业园区污水集中处理设施的碳源投入,有利于发挥分类分质集中处理的专业优势和规模效益。对于单一行业型工业园区,水污染物排放限值与现行水污染物排放标准规定衔接一致,对于其他类型工业园区,考虑工业园区内企业的实际情况、水污染物排放水平等因素,并最终采用技术经济可行性论证确定排放限值,确保标准限值合理可行,避免不必要的技术改造与经济成本投入。

数据来源:https://www.h2o-china.com/news/358135.html

3.3. 重庆发布《推动经济社会发展全面绿色转型行动计划(2025—2027年)》

5月22日,重庆市发展和改革委员会印发《推动经济社会发展全面绿色转型行动计划(2025—2027年)》。文件提出,健全以治水治气为牵引的“九治”生态治理体系。打好治水攻坚战,加快污水收集处理设施新建改扩建进度,全域全面消除黑臭水体。打好治气攻坚战,严格控制PM2.5浓度。加强土壤污染源头防控,协同实施“治废治塑”,深化固体废物污染防治、加强垃圾分类治理、开展“白色污染”减量行动。到2027年,全市地表水国控考核断面水质优良比例稳定在95.1%,基本消除重污染天气。

数据来源:https://huanbao.bjx.com.cn/news/20250522/1442816.shtml

3.4. 生态环境部:工业园区污水集中处理设施水污染物排放标准制订技术导则(征求意见稿)

为贯彻《中华人民共和国环境保护法》和《中华人民共和国水污染防治法》等法律法规,指导和规范工业园区污水集中处理设施水污染物排放标准的制修订工作,生态环境部组织起草了《工业园区污水集中处理设施水污染物排放标准制订技术导则(征求意见稿)》,现公开征求意见。征求意见稿明确了标准适用范围、工业园区污水集中处理设施水污染物排放标准制订的基本原则、技术路线和主要技术内容的确定方法。标准适用于指导和规范国家和地方工业园区污水集中处理设施水污染物排放标准的制修订。

数据来源:https://huanbao.bjx.com.cn/news/20250521/1442446.shtml

3.5. 西安:发布西安市住建领域2025年夏季空气质量提升工作方案

5月20日,《西安市住建领域2025年夏季空气质量提升工作方案》印发。文件指出,为进一步贯彻落实《西安市大气污染治理专项行动方案 (2023—2027年)》《西安市2025年夏季空气质量提升工作方案》(市环发〔2025〕15号)工作要求,强化挥发性有机物(VOCs)和氮氧化物(NOx)协同减排,推进 PM2.5和臭氧协同控制,高质量完成“十四五”空气质量改善目标,在近年来臭氧污染管控工作经验基础上,结合我市房屋建筑工程和市政工程施工实际,制订本方案。

数据来源:https://huanbao.bjx.com.cn/news/20250522/1442840.shtml

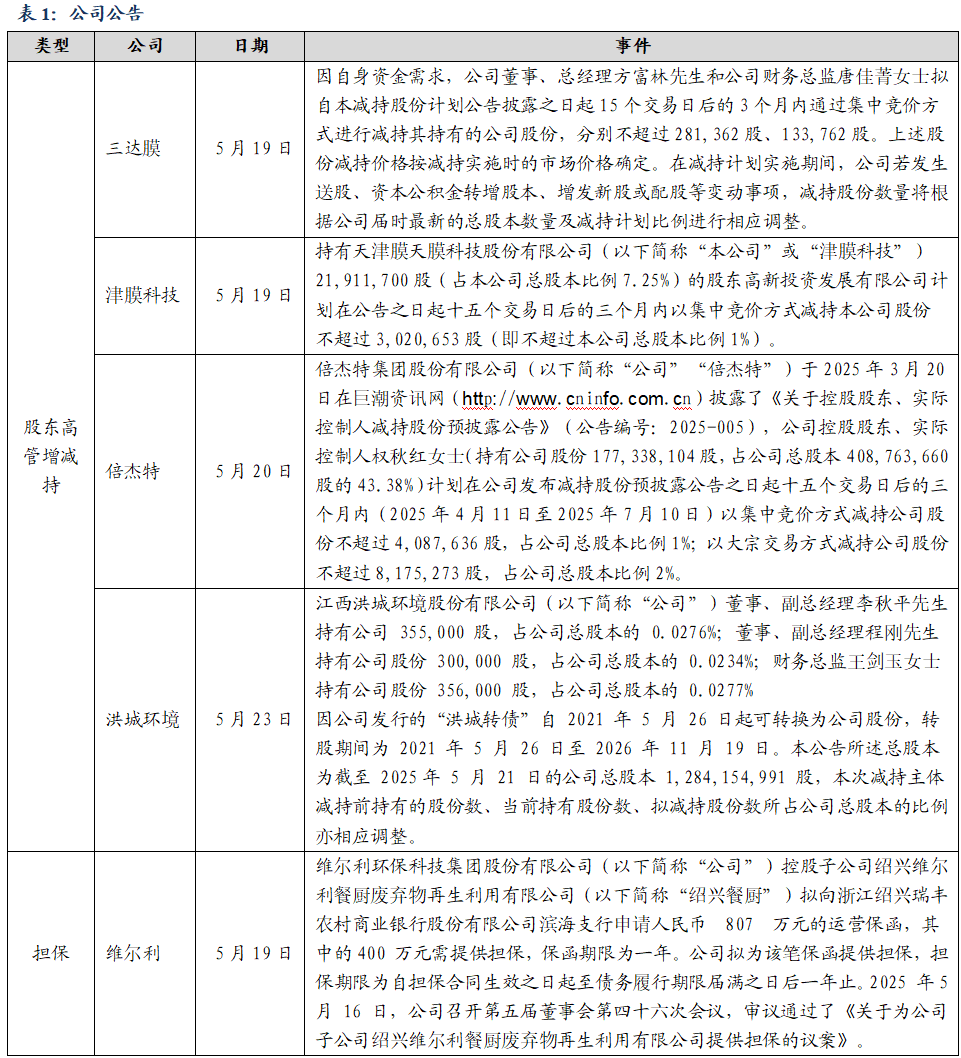

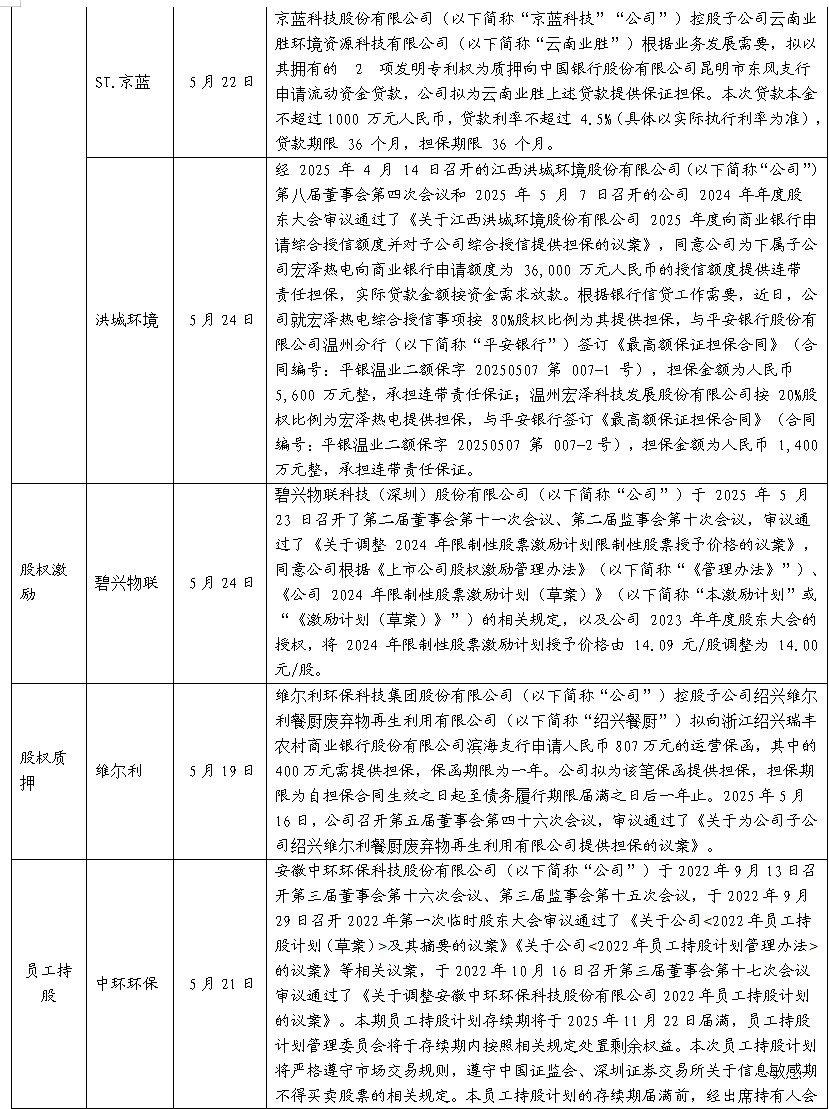

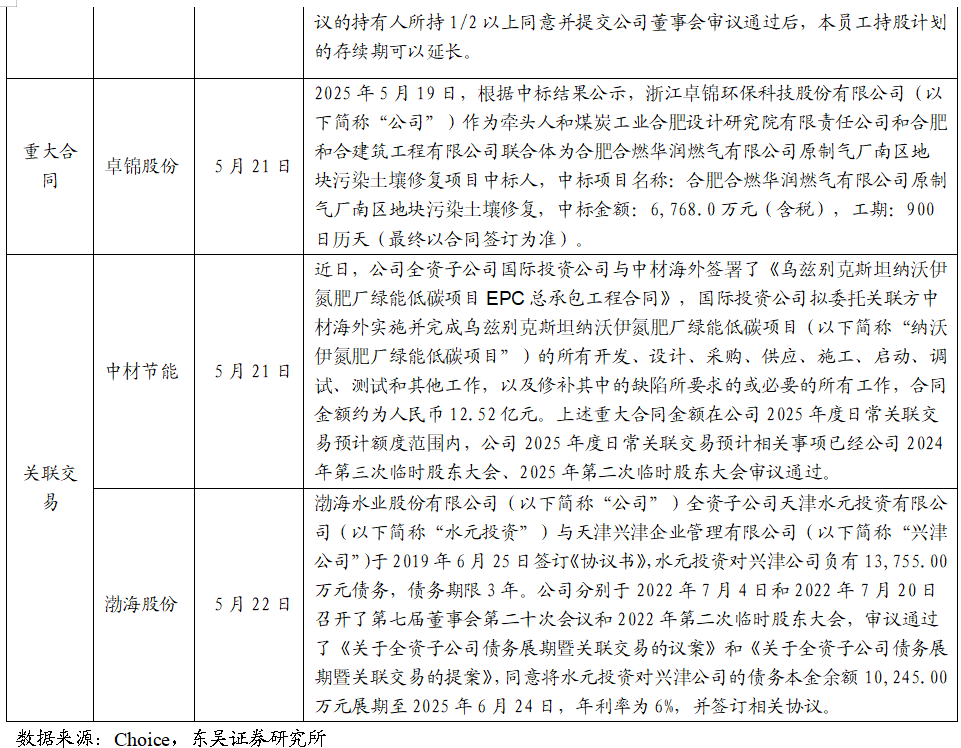

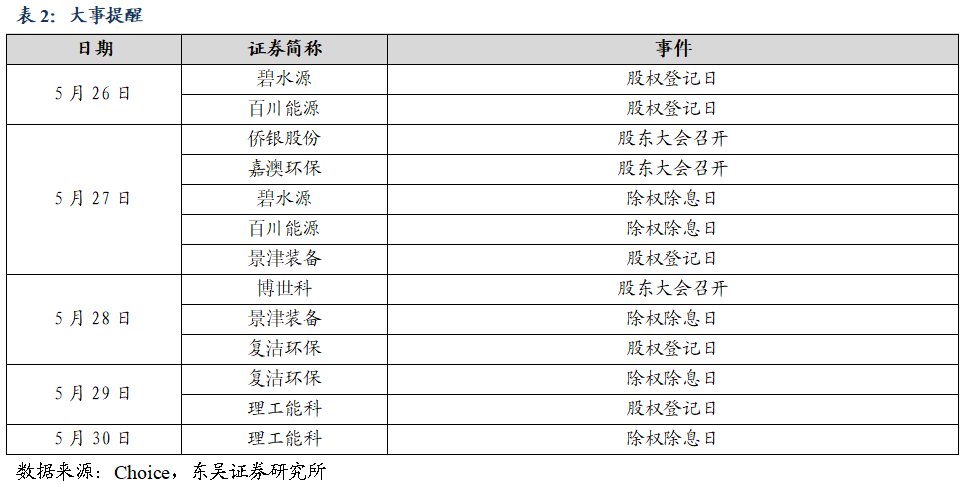

4. 公司公告

6. 往期研究

6.1. 往期研究:公司深度

6.2. 往期研究:行业专题

7. 风险提示

1)政策推广不及预期:政策推广执行过程中面临不确定的风险,可能导致政策执行效果不及预期。

2)财政支出低于预期:财政支出受国家宏观调控影响,存在变化的可能,且不同地方政府财政情况不同,可能导致财政支出实际执行效果不及预期。

3)行业竞争加剧:环保燃气行业市场参与者众多,竞争激烈。且随着行业模式、竞争格局以及国企央企入主等的变化,企业实力增强,行业竞争加剧。

VIP复盘网

VIP复盘网