重卡:2026年出口>内销,电车/天然气车>油车,核心关注出口龙头。

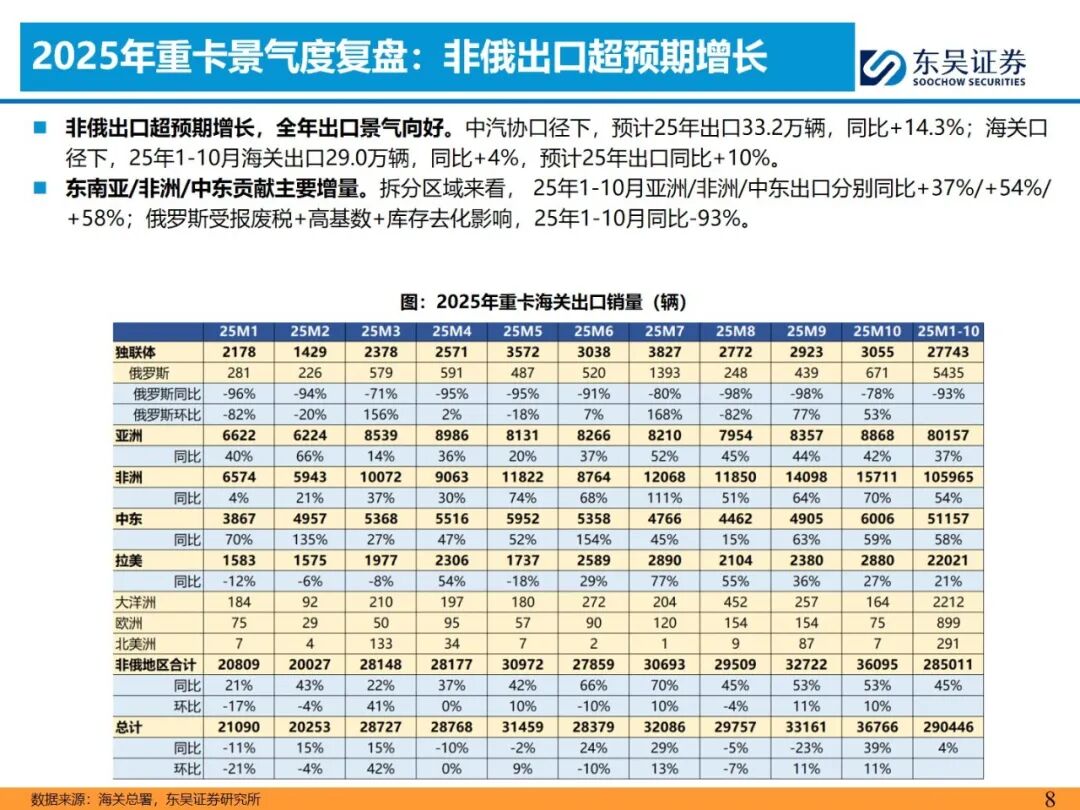

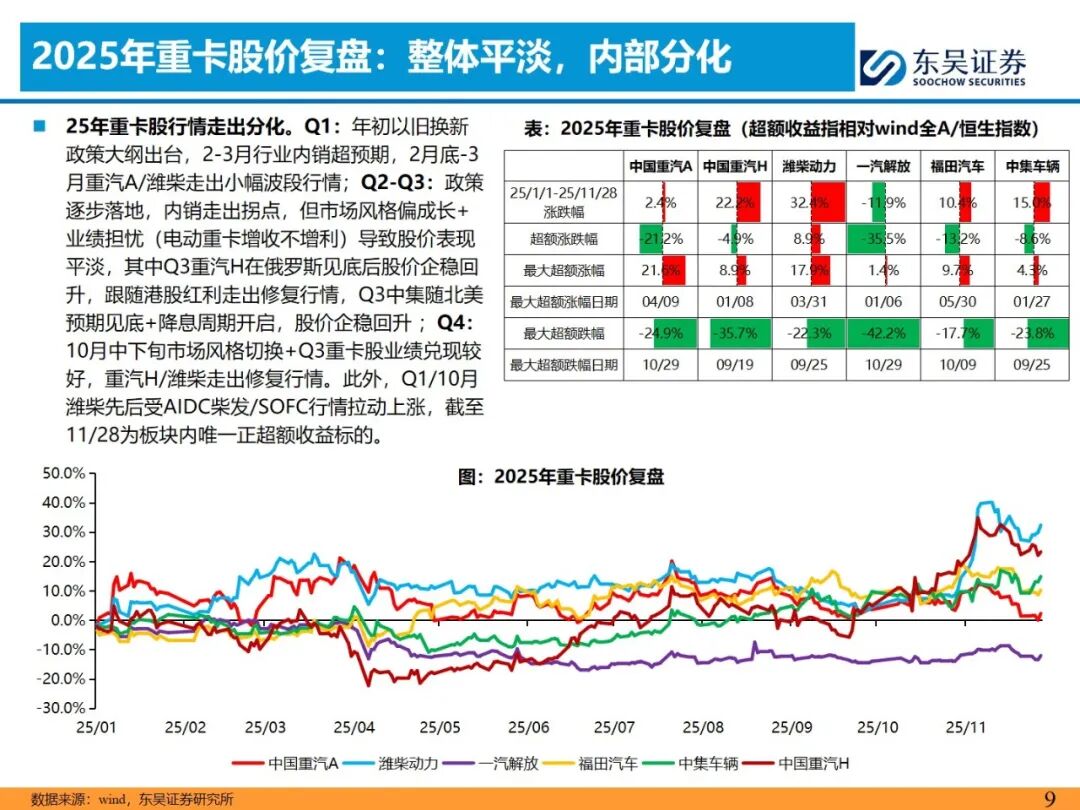

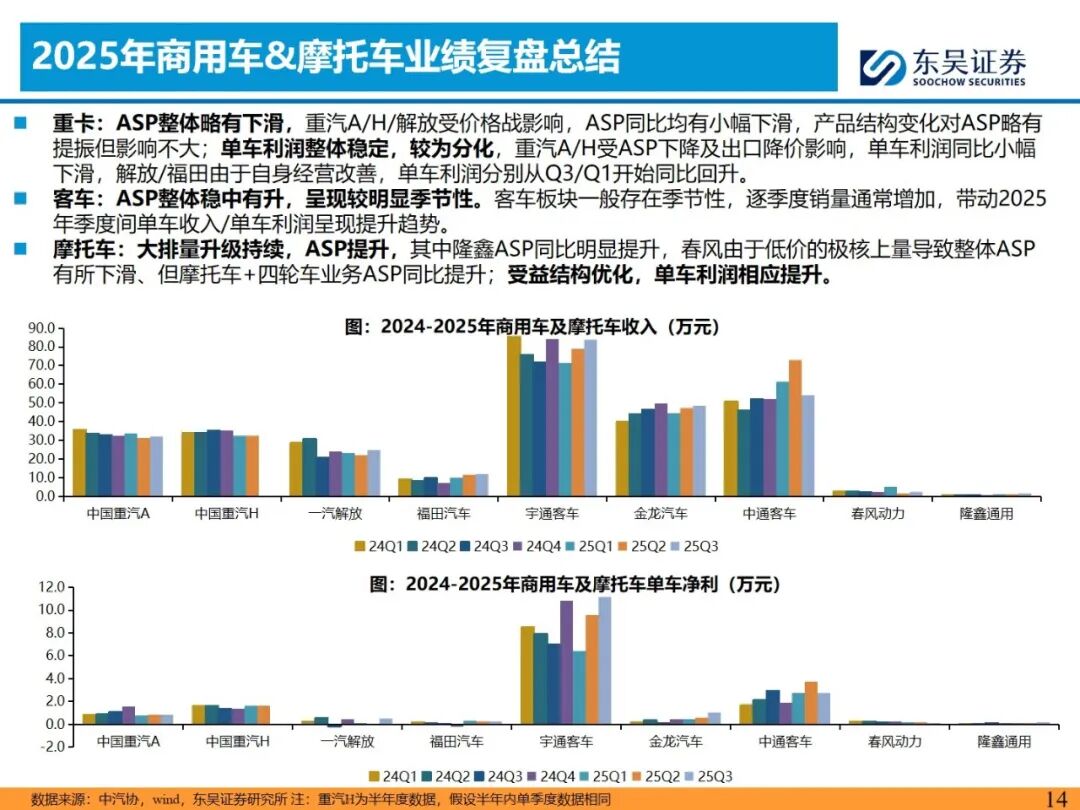

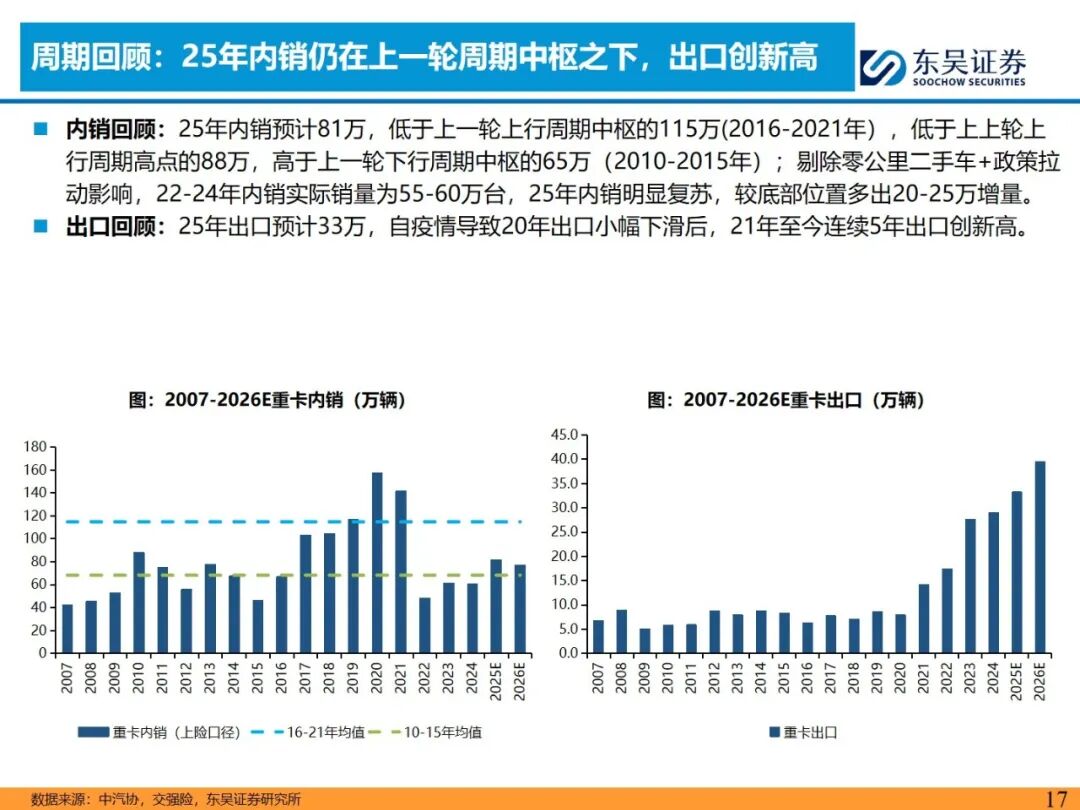

复盘:2025年重卡内销 出口共振向上,全年景气向好。25年预计内销81.4万辆,同比 35.2%,预计出口33.2万辆,同比 14.3%,预计批发114.3万辆,同比 26.7%,内外销均高于年初市场预期,全年景气向好。拆分内销来看,我们估算25年政策拉动16.9万辆,自然需求64.6万辆,同比 12%,内销景气度并非全由政策拉动,自然需求亦有企稳回升。重汽H/潍柴/福田全年业绩兑现良好,重汽A/解放/中集不及年初预期,卡车股全年表现偏弱,其中重汽H/潍柴表现较好。

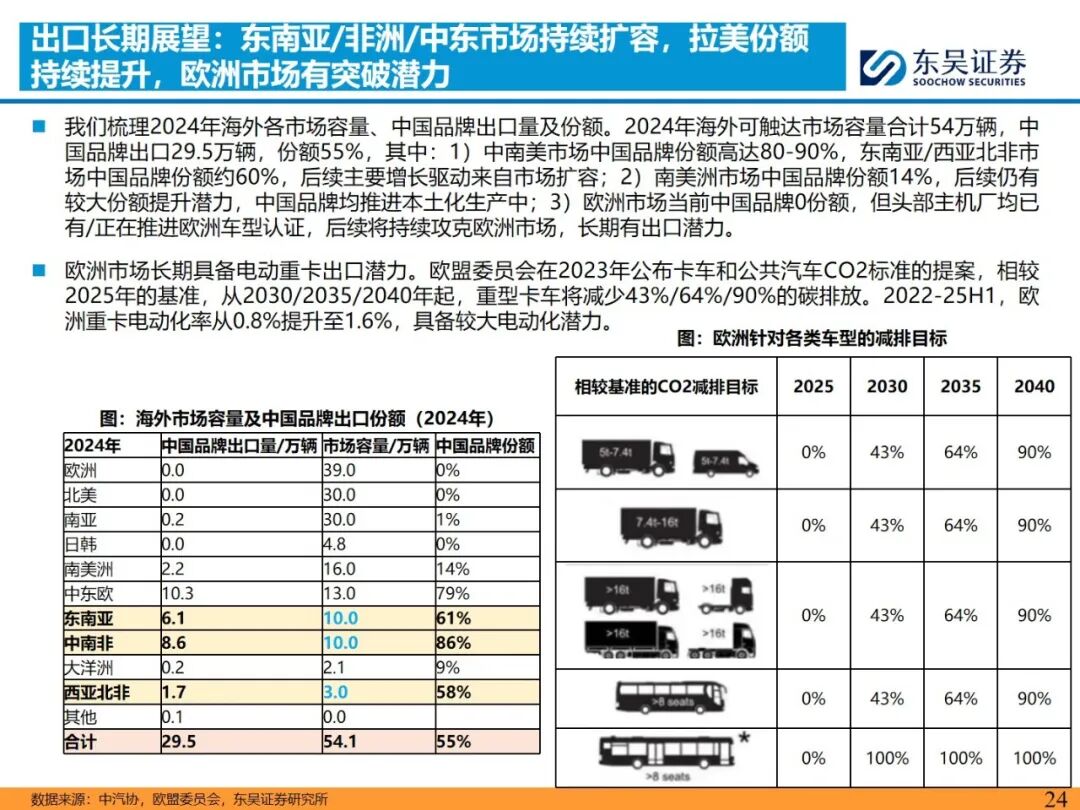

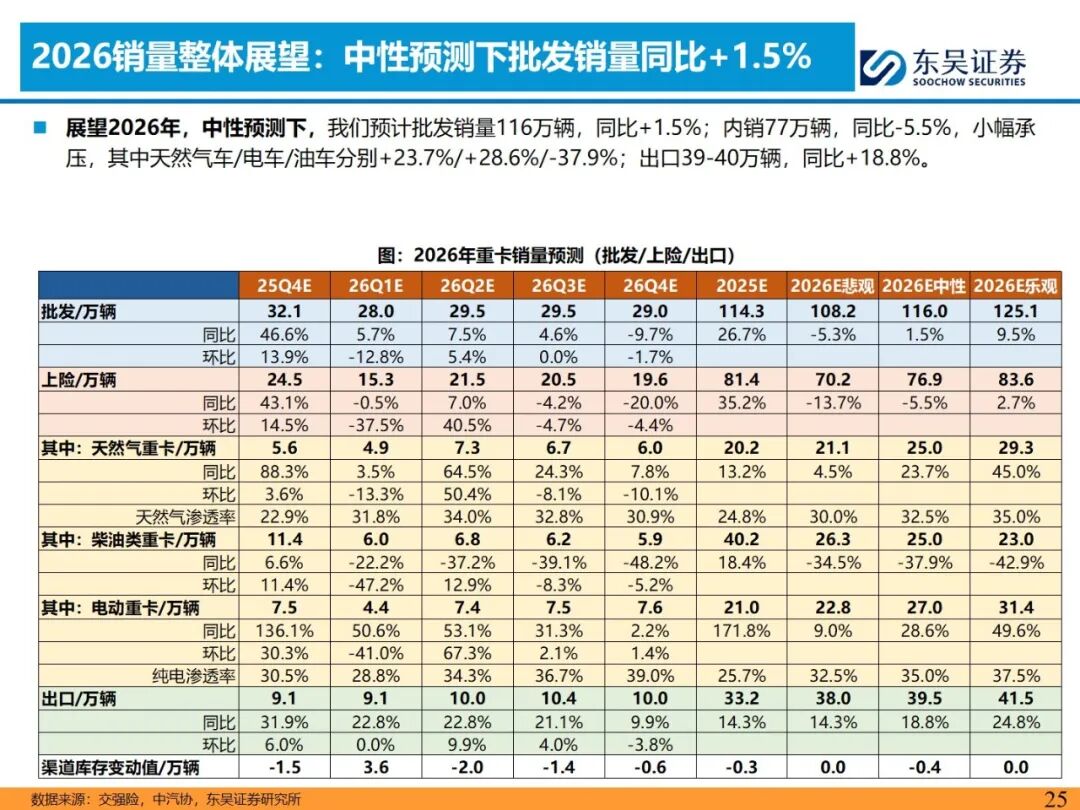

展望:2026年出口>内销,电车/天然气车>油车。政策维度,我们预计年底国四及以下保有量仍有47-48万辆,26年政策或将延续,但政策效果边际递减;内销上,我们认为政策拉动量将下滑而自然需求量将持续增长,26年总量将较为平稳,而结构上,26年预计电动重卡渗透率将持续提升至30%-35%,30年之前天花板预计为40%-50%,26年预计气价下行油价企稳,天然气重卡渗透率将提升;出口方面,25年非俄地区出口持续高景气,26年俄罗斯基数影响消除,预计出口将加速增长。中性预期下,26年批发销量116万辆,同比 1.5%;内销77万辆,同比-5.5%,其中天然气车/电车/油车分别 23.7%/ 28.6%/-37.9%;出口39-40万辆,同比 18.8%

投资建议:

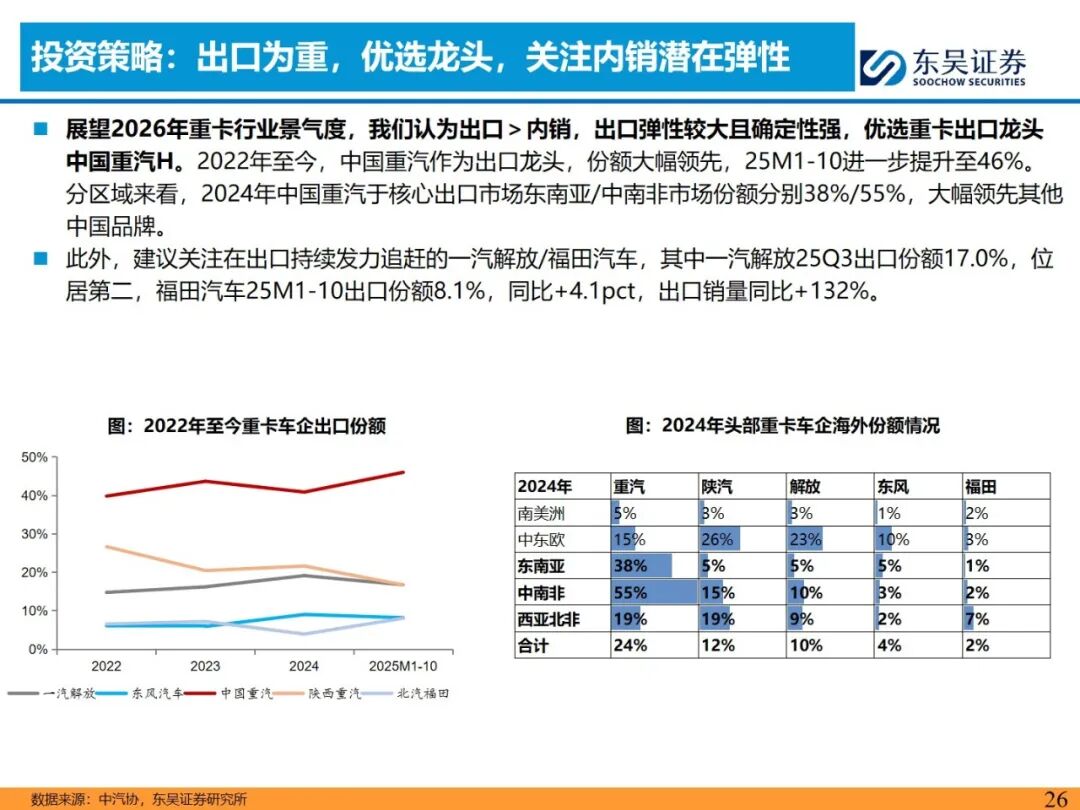

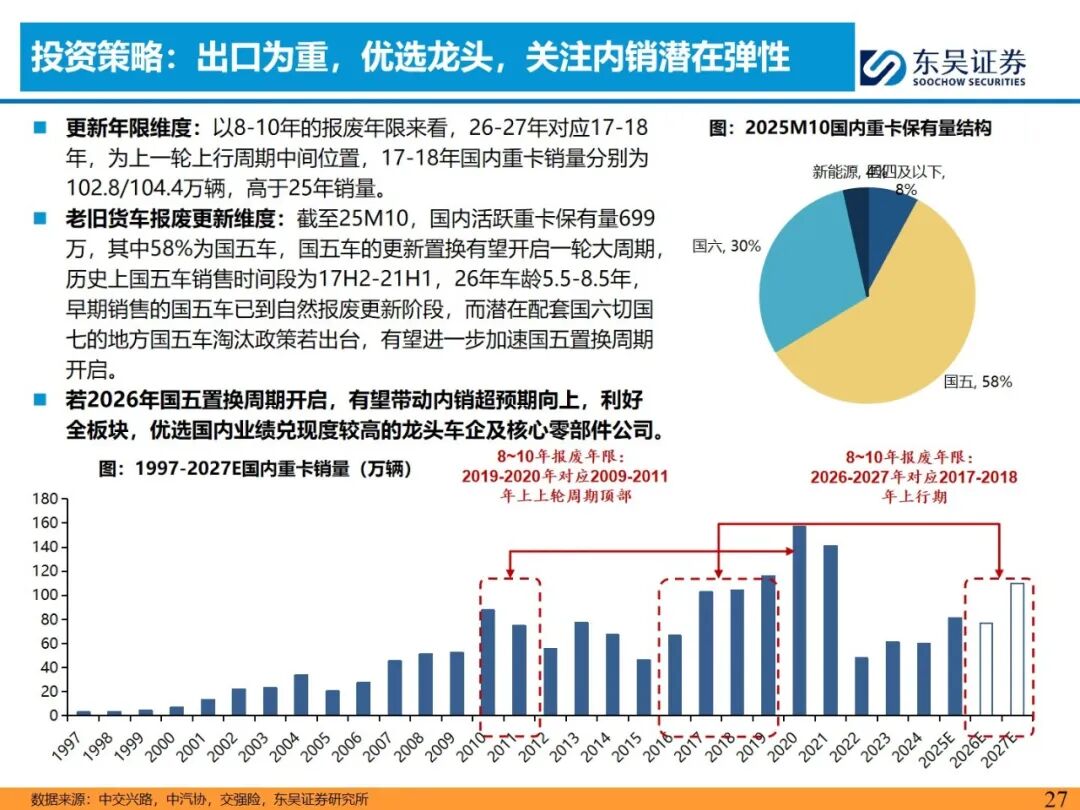

安全边际充足,关注出口标的。当前重卡内销仍处于上一轮周期中枢之下,往后看国五置换大周期有望驱动内销向上;出口提供良好成长性。2026年推荐:1)出口龙头标的,优选【中国重汽H】;2)发动机龙头 AI电力稀缺标的,优选【潍柴动力】;3)关注出口持续发力 内销潜在弹性标的【中国重汽A 一汽解放 福田汽车 中集车辆】。

风险提示:

国内以旧换新政策低于预期,全球宏观经济复苏不及预期,地缘政治风险,价格竞争加剧风险。

客车板块行业复盘及展望:

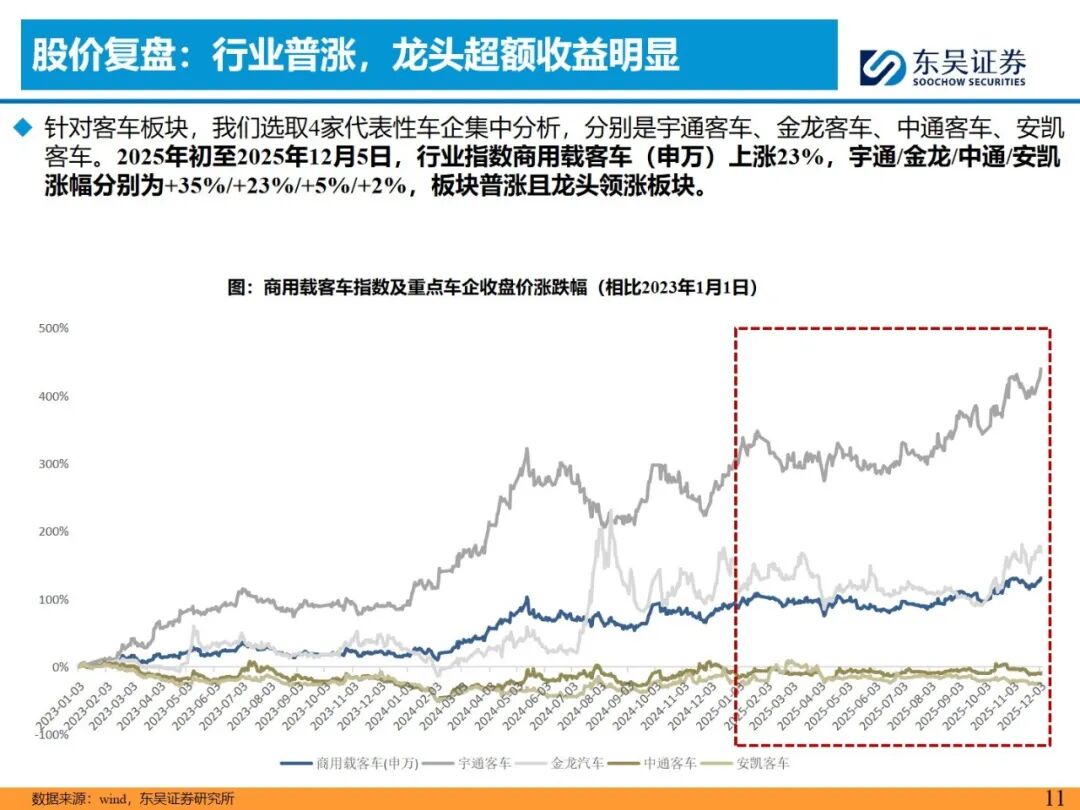

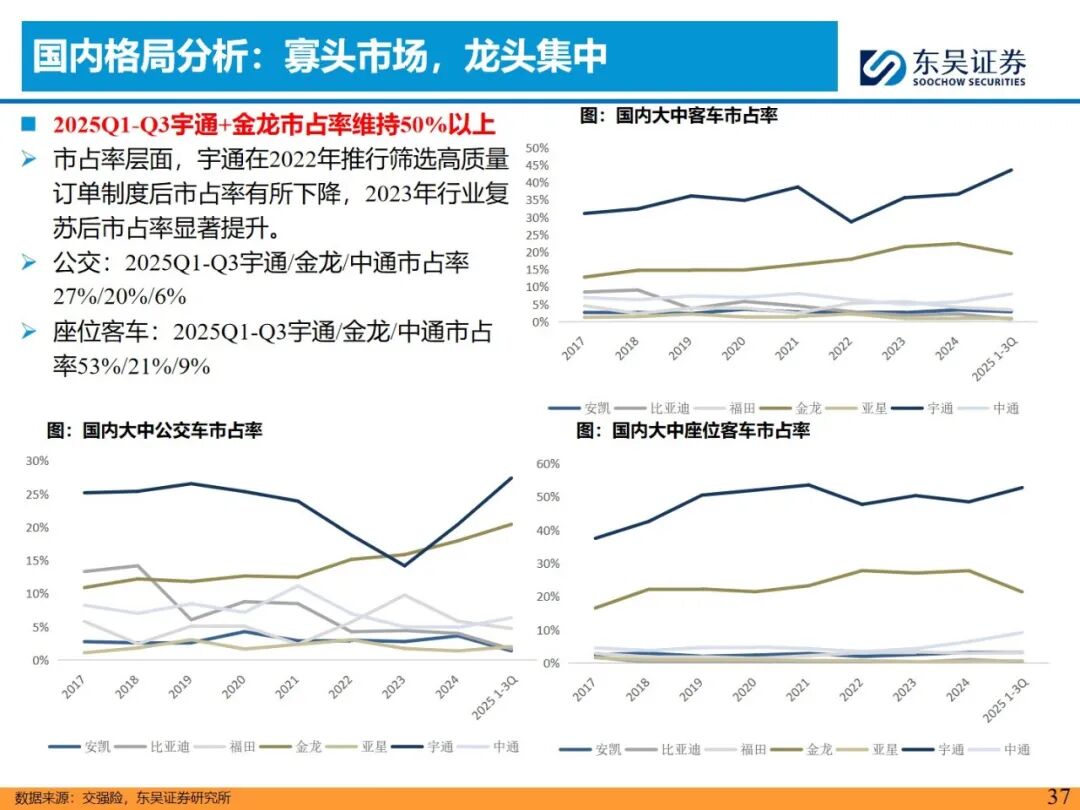

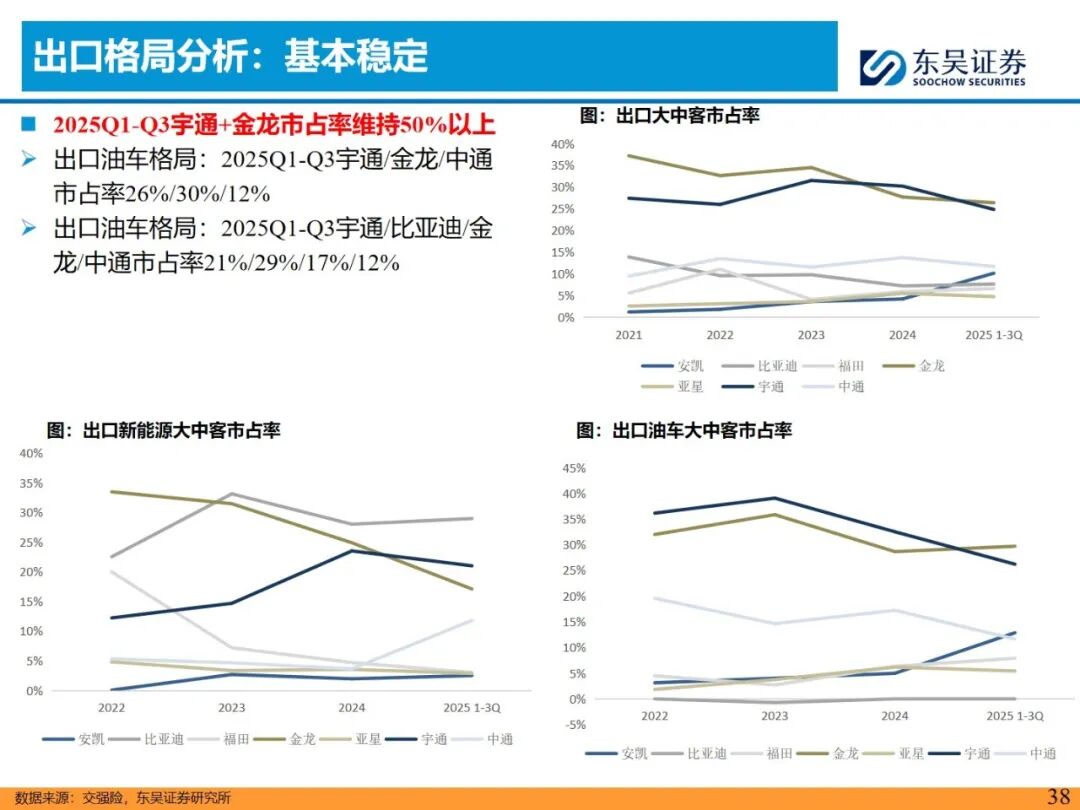

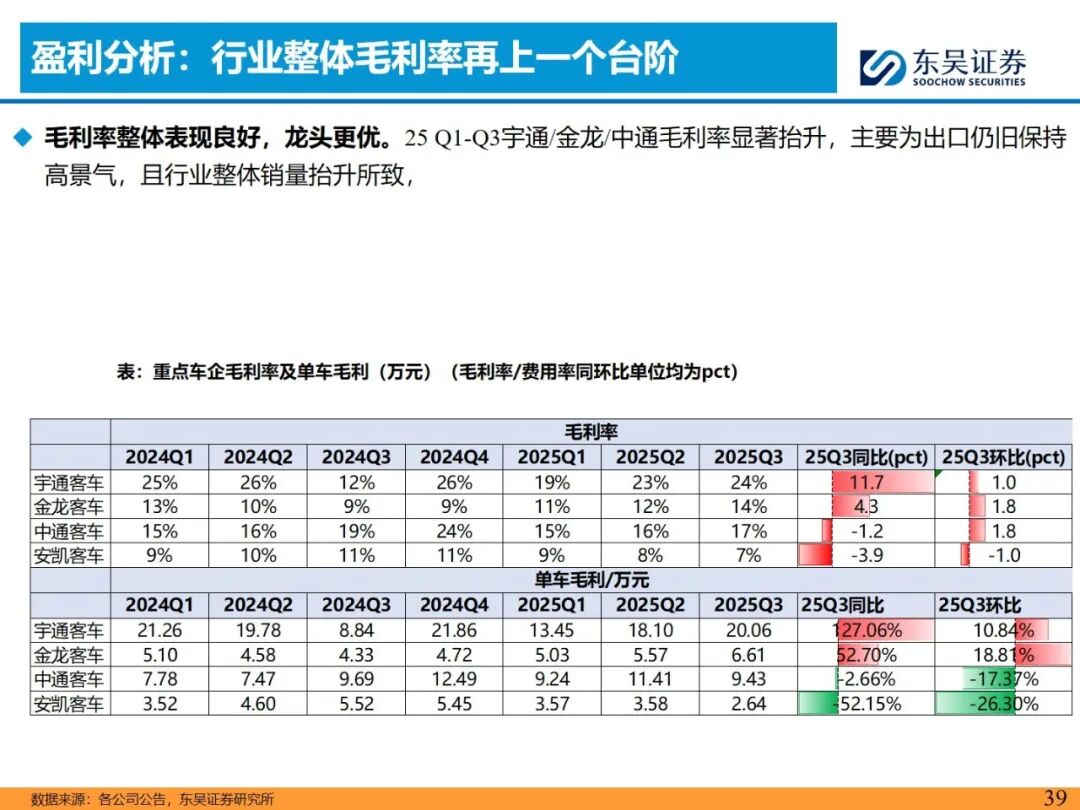

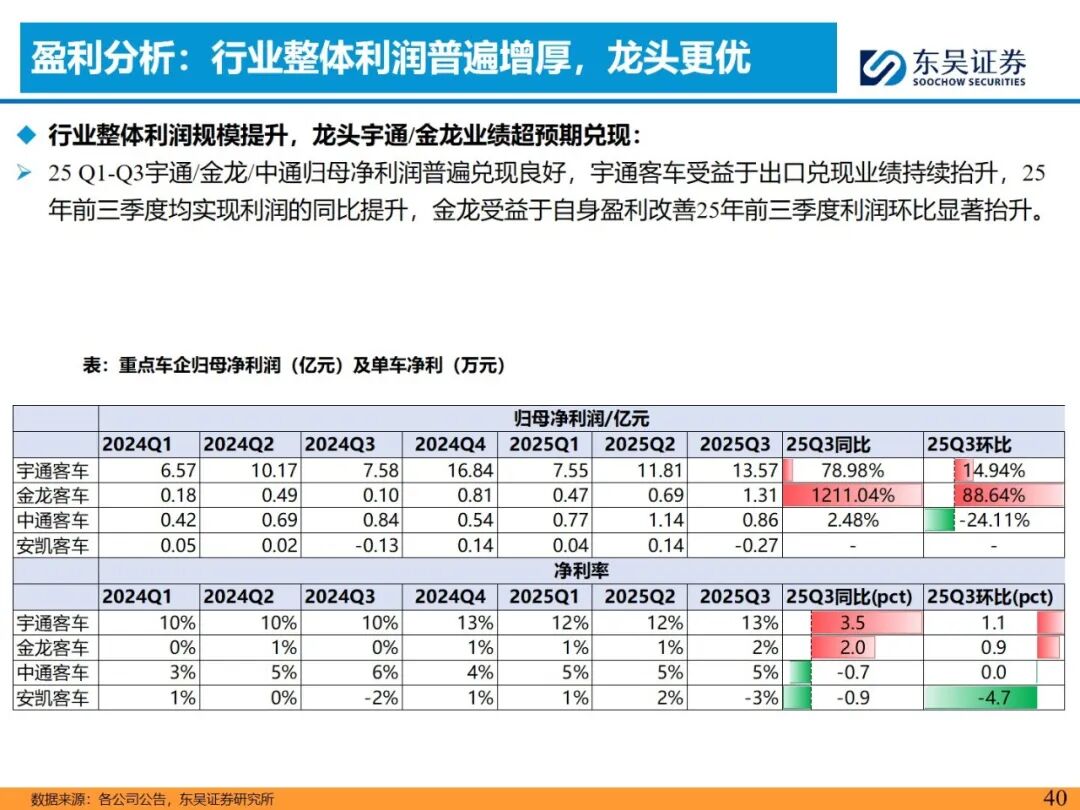

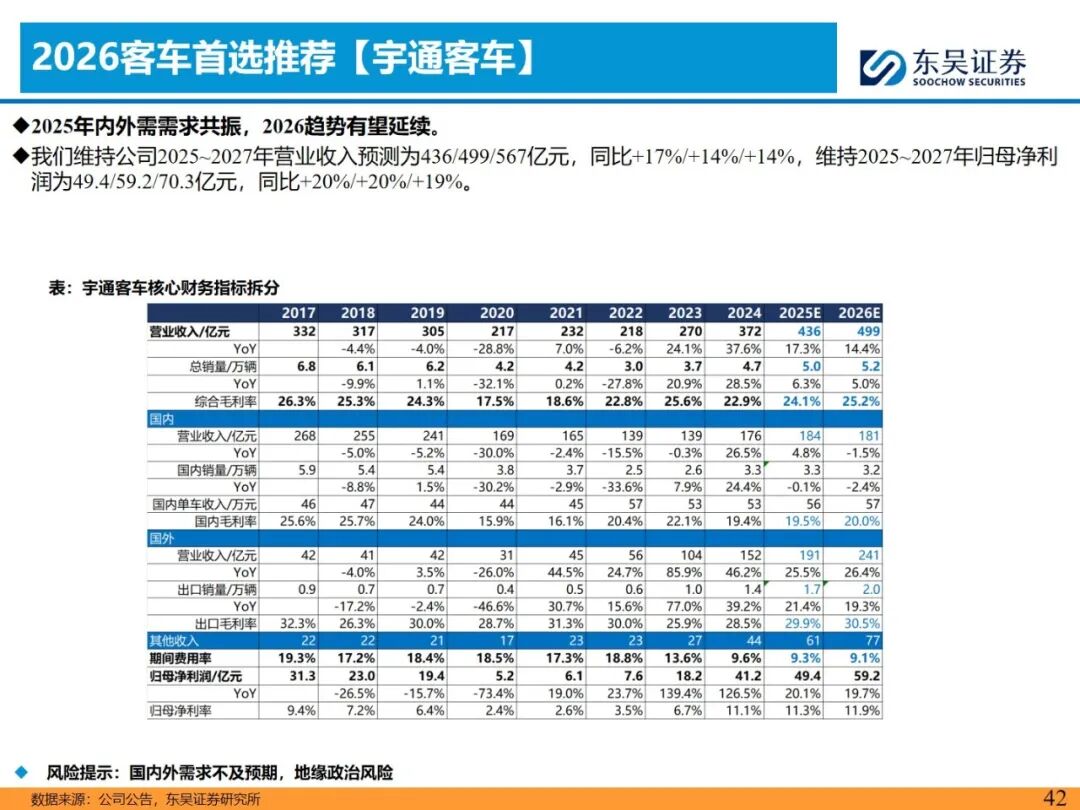

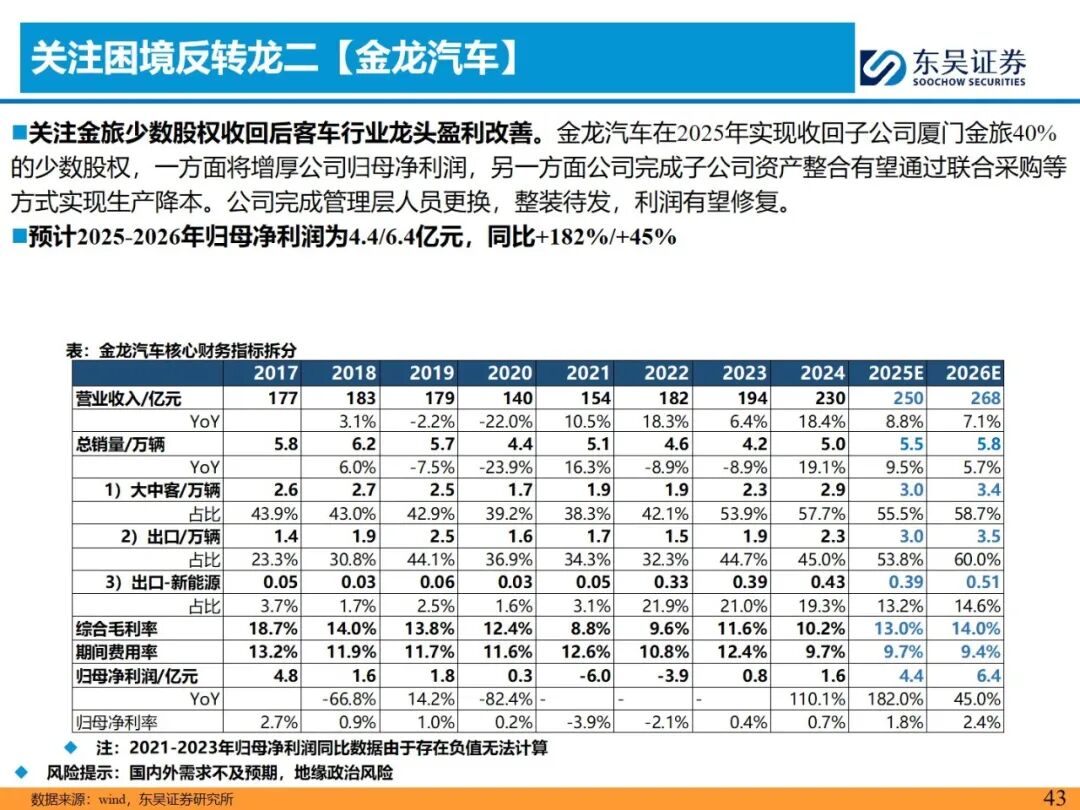

复盘:1)股价复盘:2025年客车指数及龙头个股股价均收涨,龙头宇通领涨;2)景气度复盘:2025年客车内外需整体符合预期,兑现度角度新能源出口>油车出口>国内公交车>国内座位客车。3)业绩复盘:行业复苏带动板块个股整体盈利中枢上移,宇通客车受益于出口兑现业绩持续抬升,25年前三季度均实现利润的同比提升,金龙受益于自身盈利改善25年前三季度利润环比显著抬升。

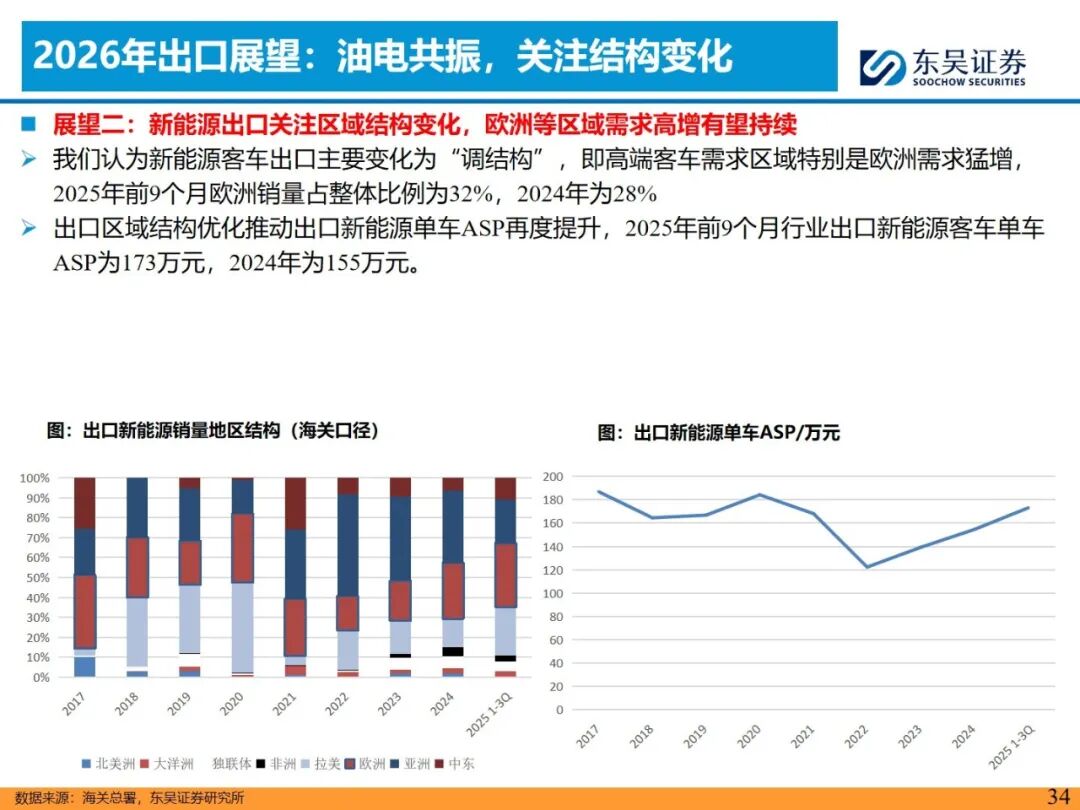

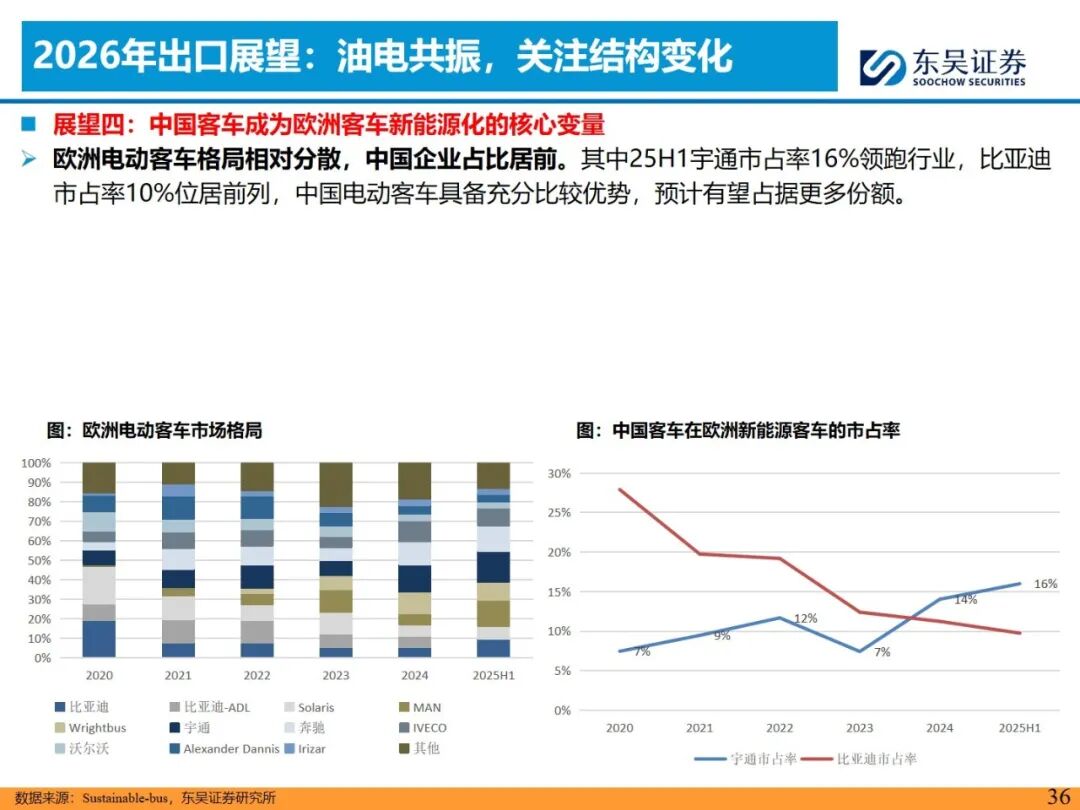

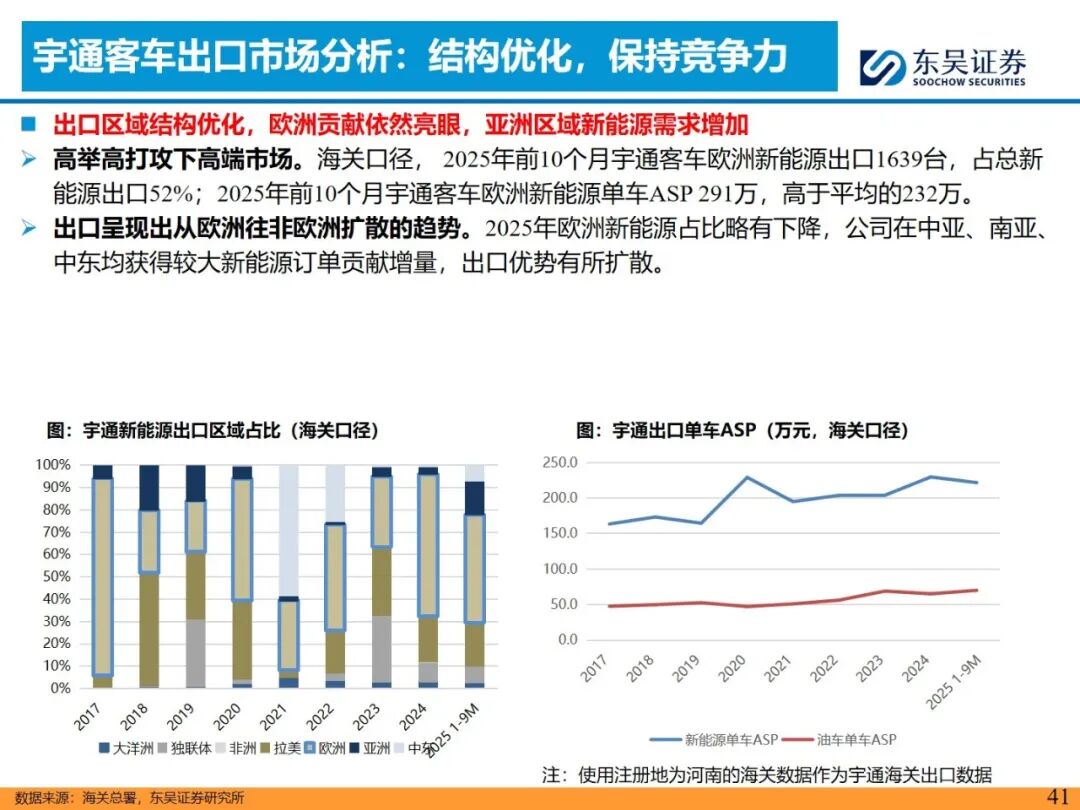

展望:2026年外需强于内需,继续看好出口。内需:由于内需从2024年以来录得不小的反弹幅度,保守估计2026年内需微增,核心关注公交以旧换新政策的持续性。出口:新能源车增速预计领跑,海外新能源趋势从欧洲扩散到非欧区域。预计2026年国内/出口/新能源出口销量有望实现 3%/ 30%/ 40%的同比增长,客车行业重点龙头公司有望影响新一轮业绩与估值共振的投资机会。

2026年核心标的:

客车板块:天时地利人和开启技术输出大周期,展望2026年我们预计国内复苏 海外高景气需求持续,双轮驱动客车行业景气度有望再上台阶,重点关注行业龙头投资机会,优选【宇通客车 金龙汽车】。

风险提示:

以旧换新政策低于预期,海外需求低于预期。

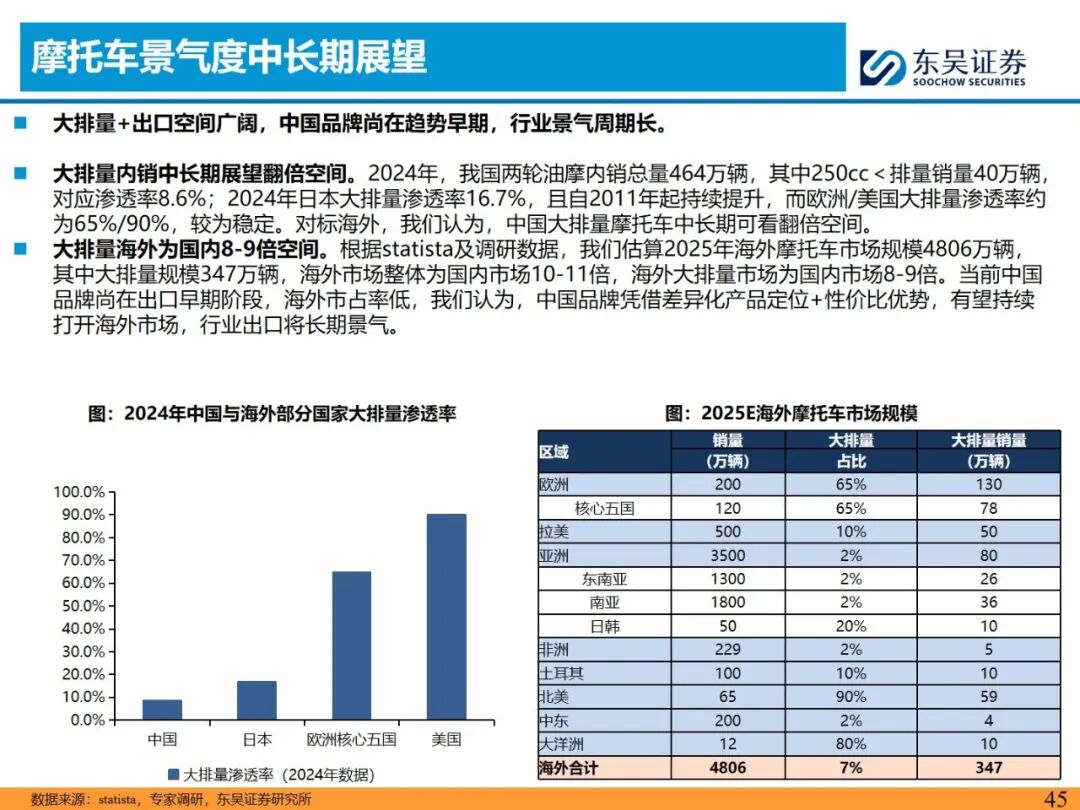

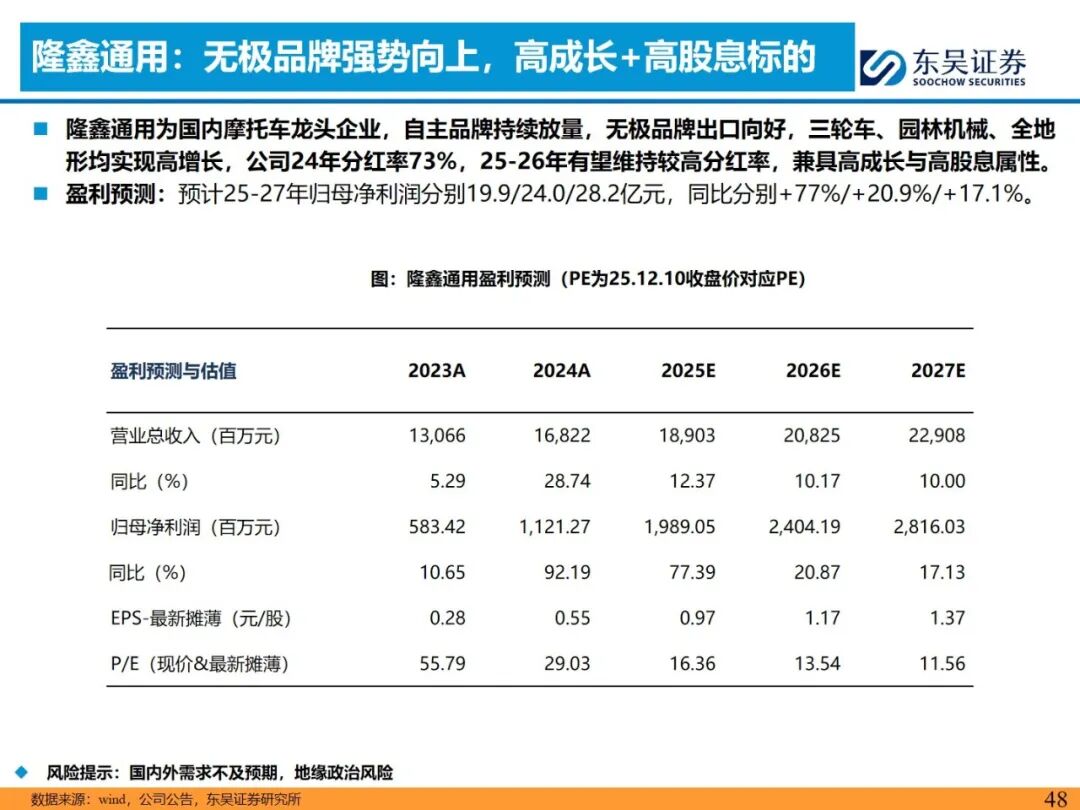

摩托车:大排量 出口持续高景气,看好龙头车企。

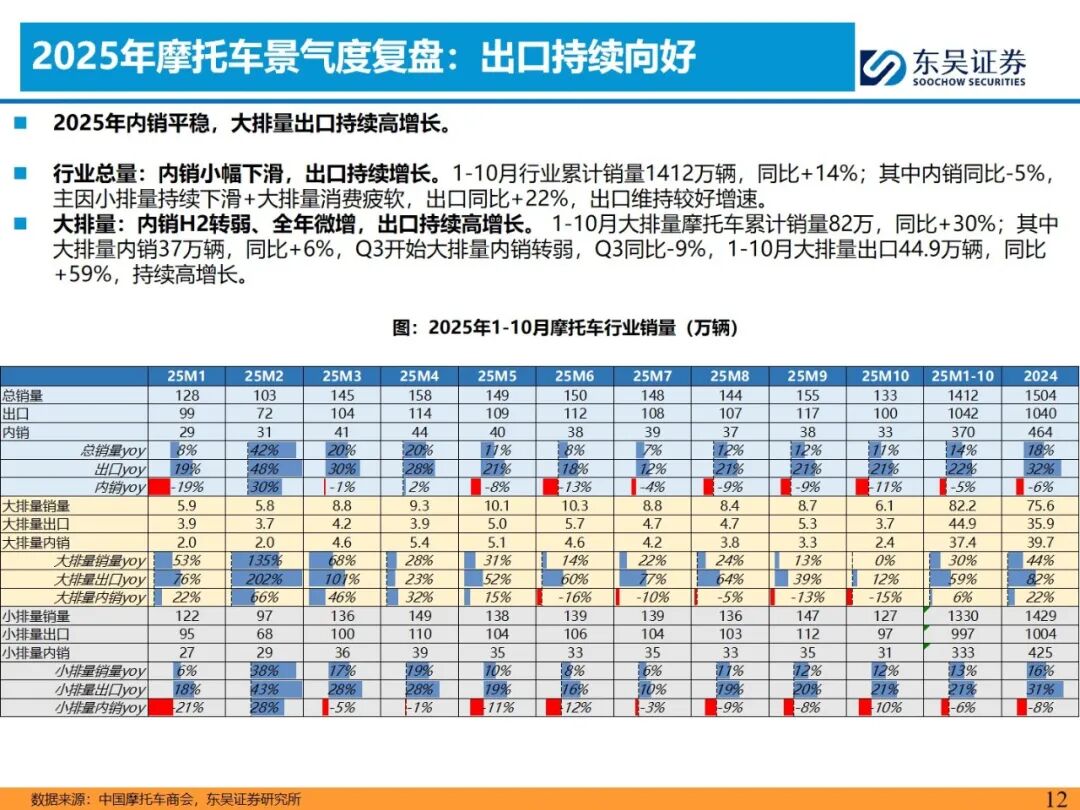

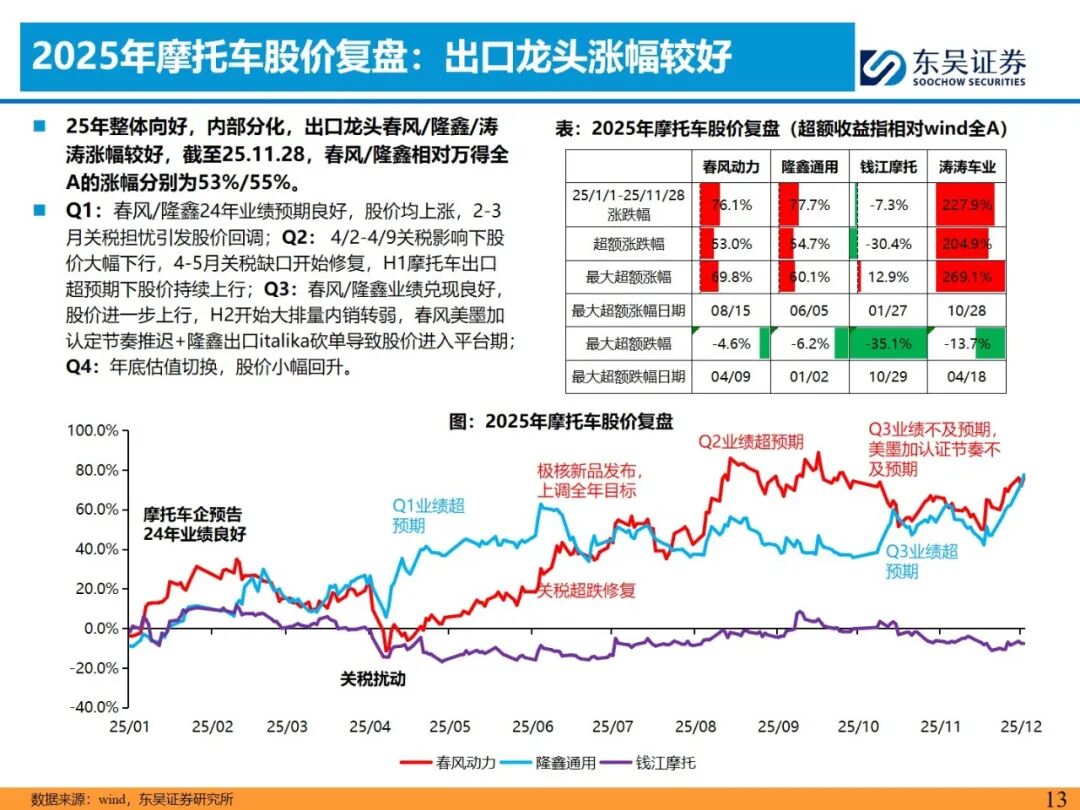

复盘:2025年摩托车内销平淡,大排量出口持续高增长。25年1-10月,摩托车内销整体同比-5%,主因小排量持续下滑 大排量消费疲软,出口同比 22%,出口维持较好增速。25年1-10月,大排量摩托车累计销量82万,同比 30%;其中内销37万辆,同比 6%,Q3开始大排量内销转弱,出口44.9万辆,同比 59%,持续高增长。

展望:看好摩托车出口成长性。我们预测2026年行业总销量1938万辆,同比 14%,其中大排量126万辆,同比 31%。大排量:1)内销:25H2大排量内销转弱,我们预计随26年国内新品供给推出,内销有望小幅增长,预计26年内销43万,同比 5%;2)出口:欧洲 拉美中国品牌份额提升空间充足,我们预计26年出口83万,同比 50%。

投资建议:

风险提示:

国内以旧换新政策低于预期,全球宏观经济复苏不及预期,地缘政治风险,价格竞争加剧风险。

VIP复盘网

VIP复盘网