投资要点

港口开启去库,动力煤价有望止跌反弹。 A)价格及事件回顾:截至5月23日,Q5500秦皇岛动力煤价611元/吨,较前值下跌约3元/吨(环比-0.49%)。产地方面,前期倒工作面或设备检修的煤矿恢复正常生产,产区整体供应仍较为宽松。坑口方面,下游非电端迎来阶段性补库,部分煤矿出货好转价格小幅探涨。港口方面,疏港工作初见成效,渤海港库存开启去库,受成本和少量刚需支撑,贸易商低价出货意愿不高。下游方面,大部分火电机组完成检修,随着全国高温天气到来,电厂整体日耗将有所增加,动力煤价或出现止跌反弹。B)价格短期观点:我们判断煤价有望止跌后震荡。i)进口煤减量支撑沿海煤价:印尼近期宣布使用HBA价格作为出口煤炭定价依据,该价格的实行或将增加印尼煤到岸成本,中低卡进口煤相比内贸或将丧失价格优势。ii)协会倡议出台,煤价有望止跌回稳。2025年2月8日,中国煤炭工业协会、中国煤炭运销协会发布倡议书。面对煤炭市场价格快速下滑,行业效益持续下降,倡议书从“严格执行电煤合同严格兑现”、“推动煤炭产量控制”、“推动原煤全部入洗”、“控制劣质煤进口”、“加强行业自律”五个维度对煤炭行业发展提出倡议,行业供需格局或将迎来优化,煤价有望止跌回稳。C)价格中长期观点:我们认为2025年动力煤价格将呈现U型走势,夏季旺季有望再度上行。i)2024年全国煤炭产量约47.6亿吨,2025年根据规划全年煤炭产量力争达到48亿吨,较24年增量有限;ii)重要政策持续发力后经济有望触底回升,2025年需求反弹将推动价格上行。

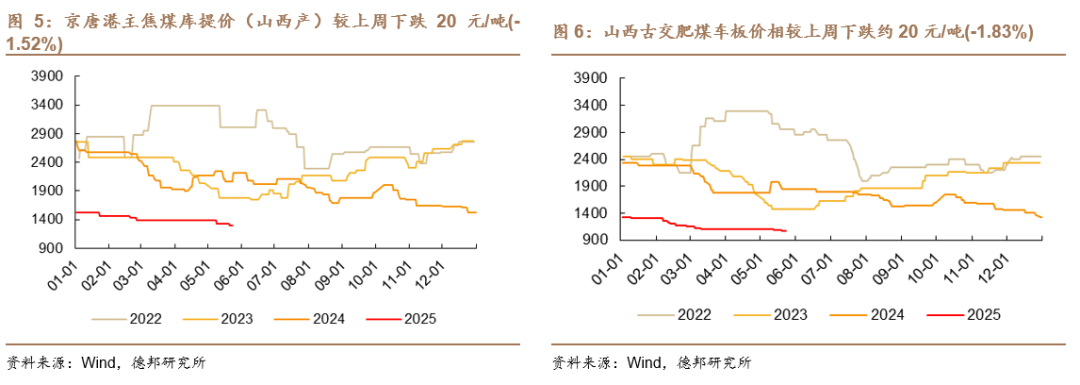

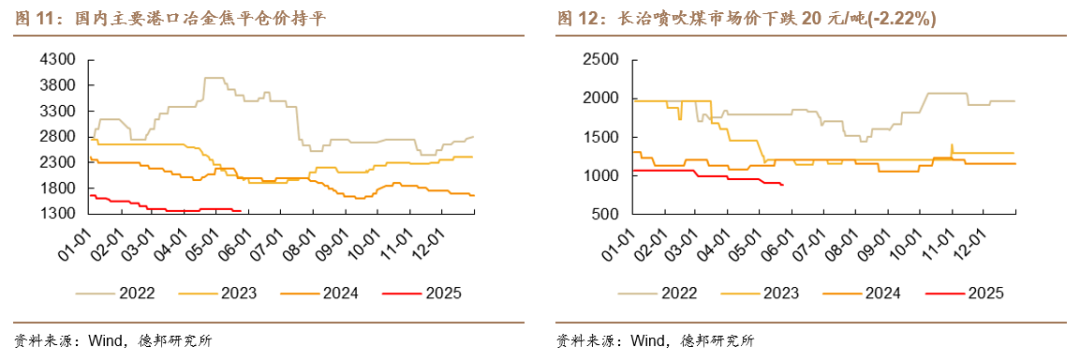

终端需求淡季,焦煤价格下跌。A)价格及事件回顾:本周,京唐港主焦煤价格为1300元/吨(环比-1.52%)。焦煤方面:产地方面,煤矿因事故及井下原因有新增停减产情况,整体供应继续收缩。下游方面,下游焦企多暂缓采购原料,厂内库存延续降势。根据Mysteel数据,本周全样本独立焦企产能利用率75.87%,环比增加 0.17 PCT。焦炭方面:上周焦炭首轮提降,焦企开工率暂稳。下游方面,近期铁水产量高位运行,钢厂库存仍显偏高,且后续需求预期偏弱,钢厂控量行为有所增加,部分焦企库存开始累积。本周247家铁水日均产量为243.6万吨,环比减少 1.17万吨。短期铁水维持高位运行,对双焦需求或有支撑。B)价格短期观点:我们认为在宏观预期改善下,煤焦钢价格有望震荡反弹。i)3月5日,国家发展改革委发布《关于2024年国民经济和社会发展计划执行情况与2025年国民经济和社会发展计划草案的报告》,其中提到2025年推动传统产业改造提升,持续实施粗钢产量调控,推动钢铁产业减量重组。钢铁供给行业有望迎来重塑,价格有望反弹。ii)中央经济工作会议指出,2025年要全方位扩大国内需求。会议释放积极信号,需求预期或将支撑价格坚挺。iii)财政部部长蓝佛安在2024年11月8日的十四届全国人大常委会第十二次会议新闻发布会上提出总量10万亿元的一揽子化债新政。同时蓝佛安表示目前正积极谋划财政政策,加大逆周期调节力度。增量政策力度空前,对经济拉动效应有望显现。iv)国家发改委、财政部2024年7月印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,提出统筹安排3000亿元左右超长期特别国债资金,加力支持大规模设备更新和消费品以旧换新,双焦长期需求预计有保障。

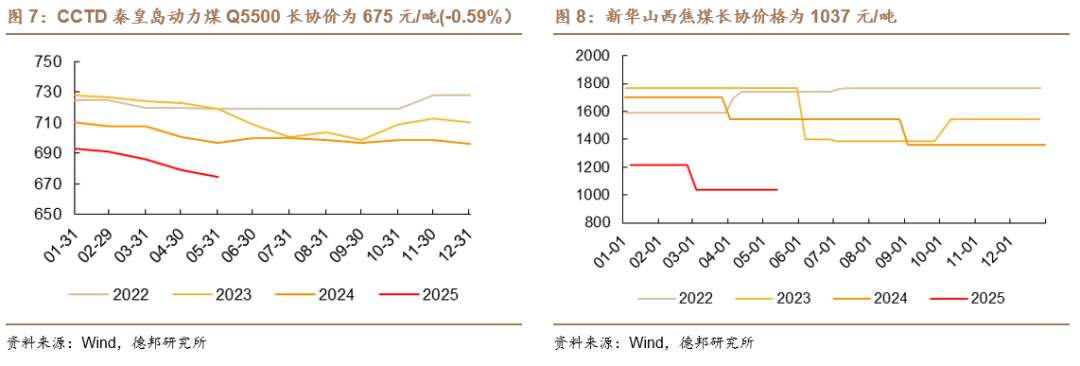

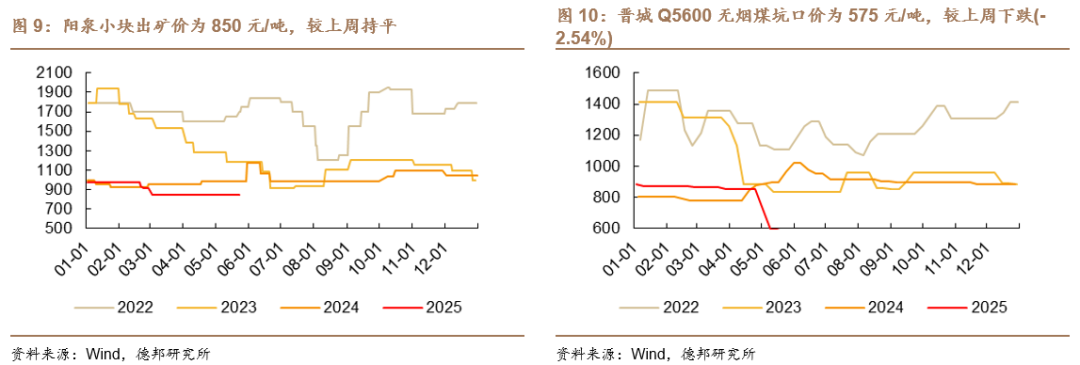

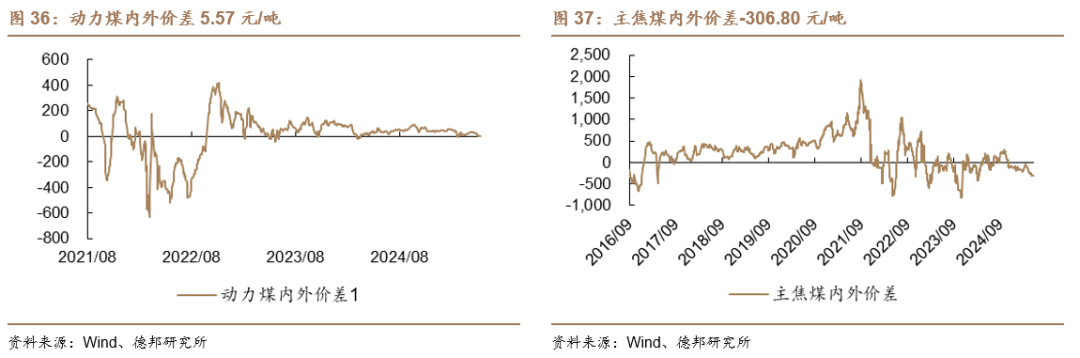

本周数据回顾:1)煤炭价格及下游价格:秦皇岛Q5500平仓价611元/吨(-0.49%),京唐港主焦煤库提价1300元/吨(-1.52%),国内主要港口冶金焦平仓价1355元/吨(0.00%);2)供需分析:秦皇岛港铁路调入量41.9万吨( 3.46%),港口吞吐量59.9万吨( 44.34%);3)库存分析:秦皇岛库存722万吨,较上周减少37万吨(-4.87%),钢厂焦煤库存799万吨,较上周增加8万吨( 0.95%);4)国际煤炭市场:IPE鹿特丹煤炭价为96.0美元/吨(-0.78%),澳大利亚峰景焦煤到岸价为203.0美元/吨(-0.49%),动力煤内外价差为5.57元/吨,较之前扩大3.19元/吨,主焦煤内外价差为-306.80元/吨,较之前价差扩大5.60元/吨 。

投资建议:2024年9月政治局会议开启经济支持新篇章,结合近两年供给持续弱化,煤炭板块基本面底部再度确认,市场对于EPS担忧有望逐步打消;结合2024年国资委全面推开国有企业市值管理、证监会推动上市公司高质量分红、央行引导银行向上市公司和主要股东提供贷款支持回购和增持股票,煤炭股红利价值有望进一步凸显,DDM模型的分子和分母端有望迎来双击。重点看好三个方向:1)双焦弹性。推荐潞安环能、平煤股份、淮北矿业、中国旭阳集团,建议关注:山西焦煤、冀中能源;2)优质分红。推荐陕西煤业、中煤能源、兖矿能源、山煤国际,建议关注:中国神华等;3)长期增量。推荐:广汇能源、新集能源、甘肃能化、电投能源、昊华能源、永泰能源,建议关注:盘江股份、陕西能源、苏能股份等。

风险提示:国内经济复苏进度不及预期;海外需求恢复不及预期;原油价格下跌拖累煤化工产品价格。

目录

1.1. 价格梳理:动力煤焦煤价格下跌,下游产品涨跌不一

1.1.1. 煤炭价格:动力煤价下跌,炼焦煤价下跌

1.1.2. 下游价格:产品价格分化,卷螺差上涨

1.2. 供需分析:铁路调入量增加,国内外运价分化

1.3. 库存分析:南北港口动力煤库存减少,下游双焦库存分化

1.4. 国际煤炭市场:海外煤价下跌,动力煤焦煤内外价差扩大

2. 行情回顾:板块上涨,跑赢大盘

3. 风险提示

正文

1.1.1.煤炭价格:动力煤价下跌,炼焦煤价下跌

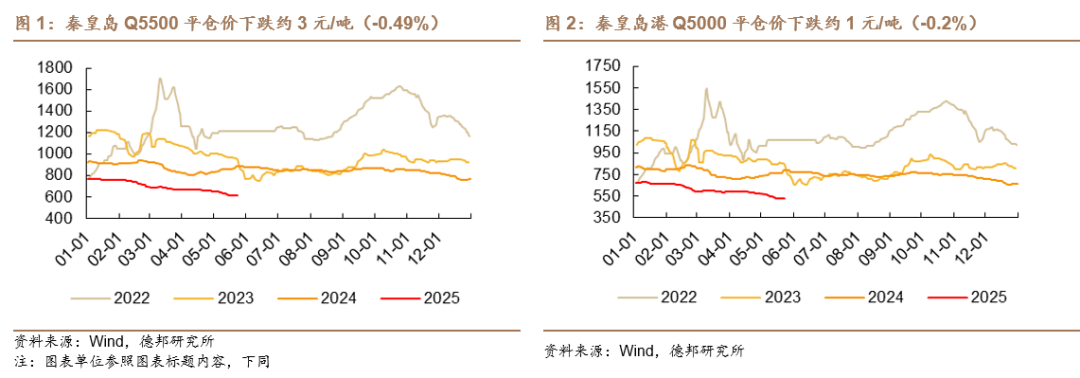

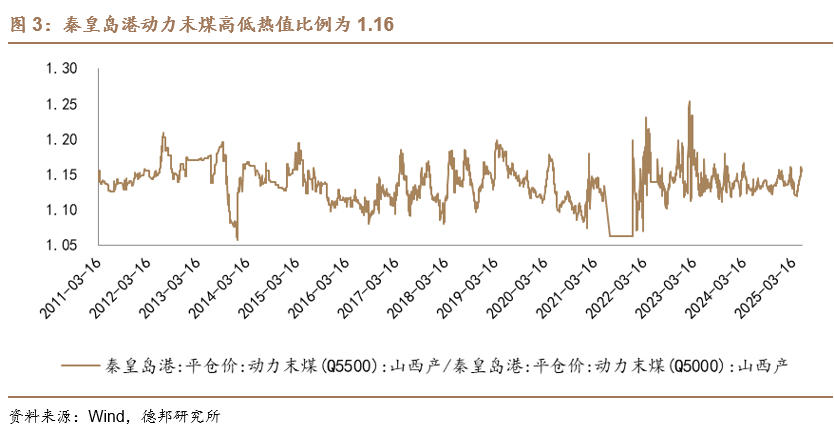

港口动力煤现货:秦皇岛港Q5500动力煤较前值下跌。截至2025年5月23日,动力煤方面:秦皇岛Q5500平仓价611元/吨,较上周下跌约3元/吨(-0.49%);秦皇岛港Q5000平仓价528元/吨,较上周下跌约1元/吨(-0.2%)。

1.1.2. 下游价格:产品价格分化,卷螺差上涨

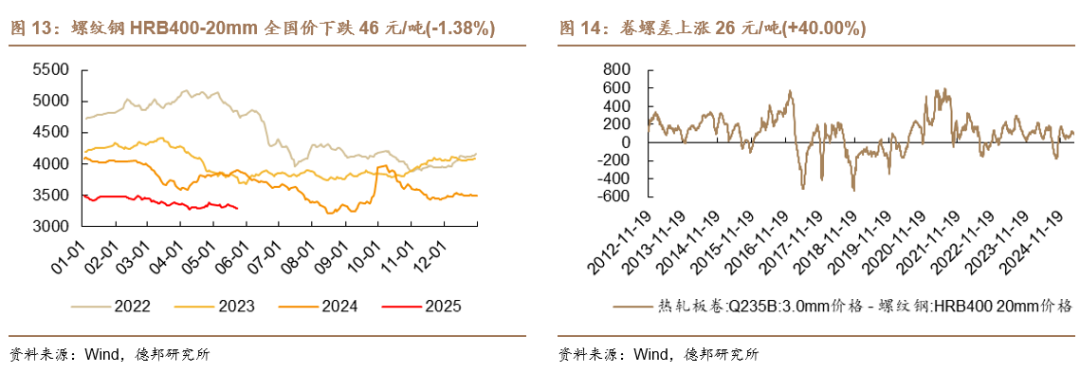

焦煤下游:螺纹钢价格下跌、卷螺差较前值上涨。截至2025年5月23日,螺纹钢HRB400-20mm全国价3287元/吨,较上周下跌46元/吨(-1.38%);卷螺差为91元/吨,较上周上涨26元/吨( 40.00%)。

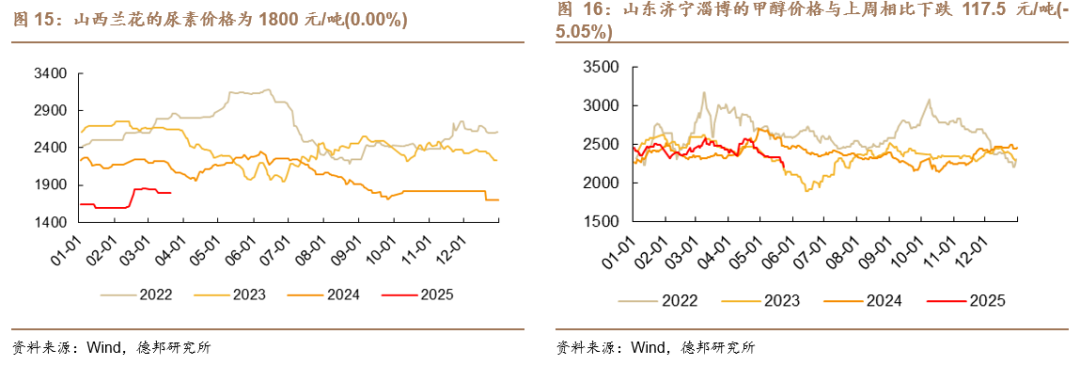

化工煤下游:尿素价格较前值持平,甲醇价格较前值下跌。截至2025年3月20日山西兰花的尿素价格为1800元/吨,与前值持平;截至2025年5月23日山东淄博的甲醇价格为2210元/吨,与上周相比下跌117.5元/吨(-5.05%)。

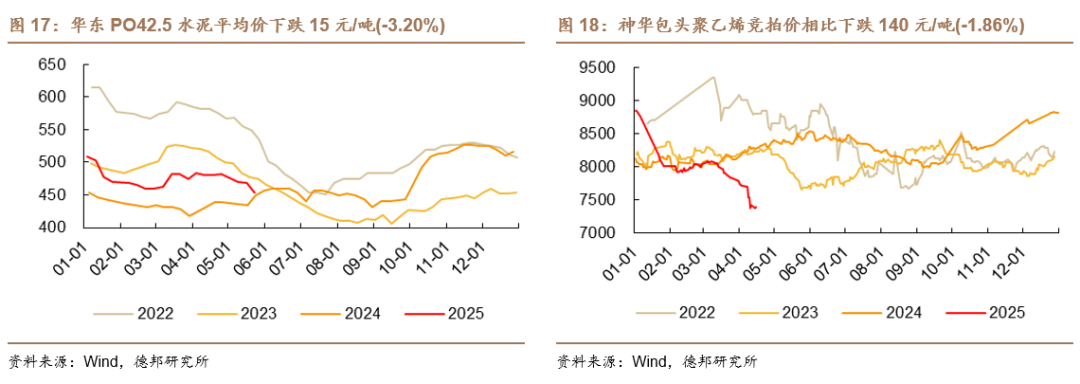

化工煤下游:水泥价格较前值下跌,聚乙烯价格较前值下跌。截至2025年5月23日华东PO42.5水泥平均价为454元/吨,与上周相比下跌15元/吨(-3.20%);截至2025年4月15日神华包头聚乙烯竞拍价7390元/吨,与前值相比下跌140元/吨(-1.86%)。

1.2. 供需分析:铁路调入量增加,国内外运价分化

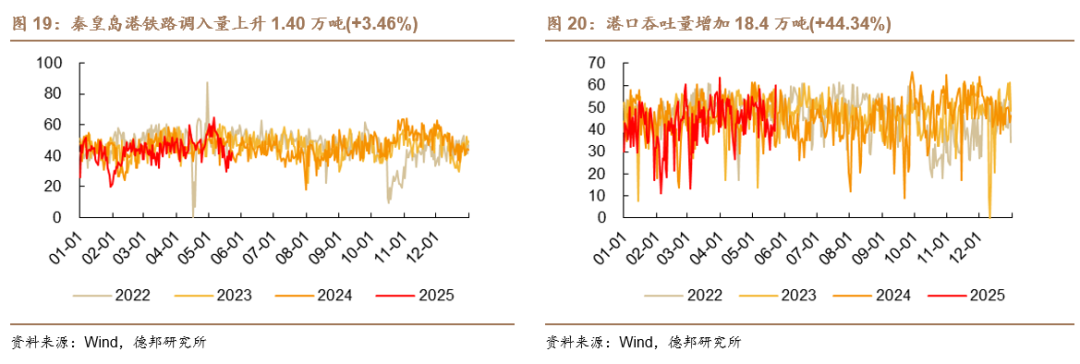

煤炭发运:秦皇岛港铁路调入量增加,港口吞吐量增加。截至2025年5月23日秦皇岛港铁路调入量41.9万吨,与上周相比上升1.40万吨( 3.46%)港口吞吐量59.9万吨,与上周相比增加18.4万吨( 44.34%)。

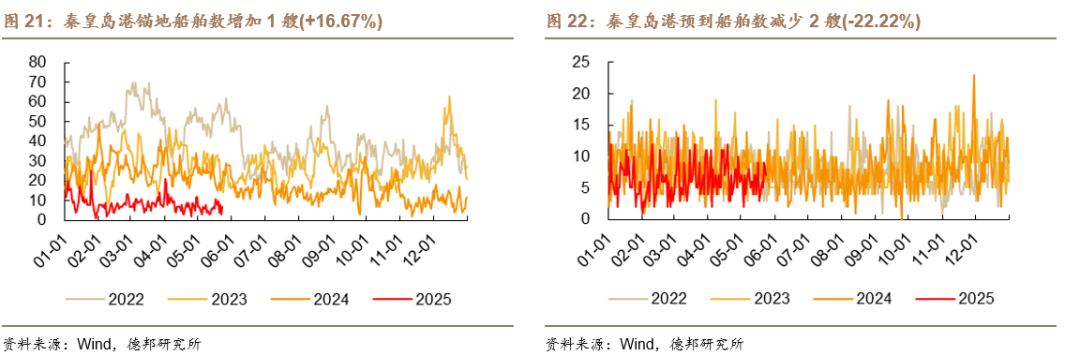

动力煤需求:秦皇岛锚地船舶数增加,预到船舶数减少。截至2025年5月23日秦皇岛港锚地船舶数7艘,与上周相比增加1艘( 16.67%);秦皇岛港预到船舶数7艘,与上周相比减少2艘(-22.22%)。

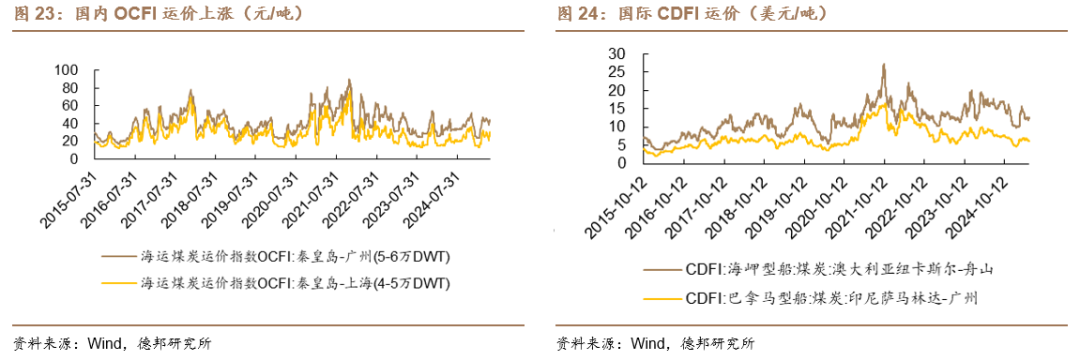

煤炭运费:国内运价上涨、国际运价分化。截至2025年5月23日,国内OCFI运价:秦皇岛-广州、秦皇岛-上海分别为42.4元/吨、25.5元/吨,较上周变化分别为:上涨 3.0 元/吨(7.61%)、上涨1.4 元/吨(5.81%)。国际CDFI运价:纽卡斯尔-舟山、萨马林达-广州分别为12.72美元/吨、6.12美元/吨,较上周变化分别为:上涨0.51美元/吨(4.20%)、下跌0.17美元/吨(-2.67%)。

1.3. 库存分析:南北港口动力煤库存减少,下游双焦库存分化

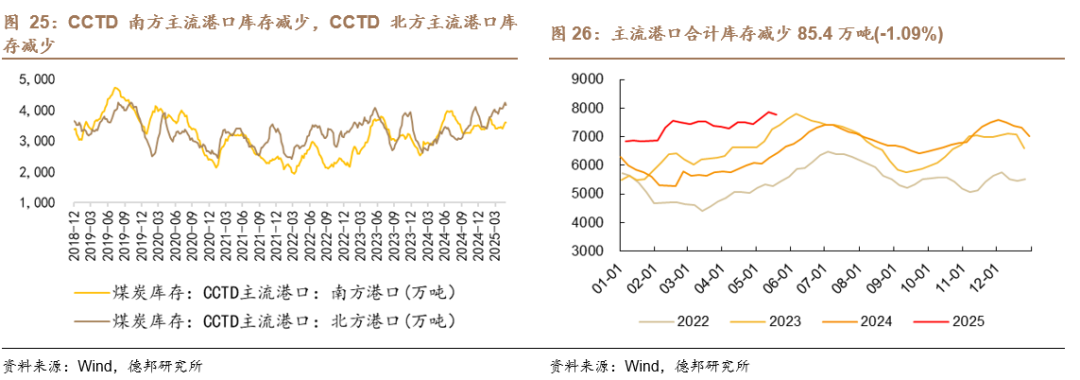

港口总库存:南、北方主流港口库存减少,主流港口合计库存减少。截至2025年5月19日CCTD南方主流港口库存为3614.4万吨,较上周减少2.4万吨(-0.07%);CCTD北方主流港口库存为4170万吨,较上周减少83万吨(-1.95%);主流港口合计库存为7784.4万吨,较上周减少85.4万吨(-1.09%)。

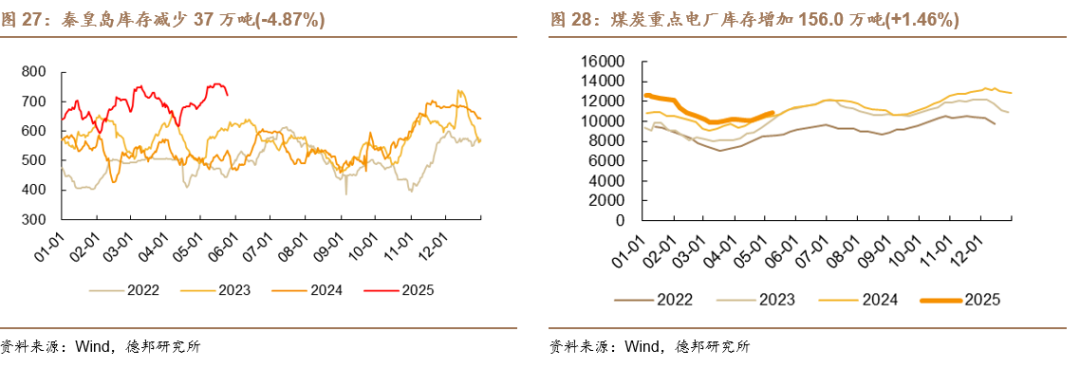

动力煤库存:秦皇岛库存减少,煤炭重点电厂库存增加。截至2025年5月24日,秦皇岛库存722万吨,较上周减少37万吨(-4.87%);截至2025年5月8日,煤炭重点电厂库存10829万吨,较上周增加156.0万吨( 1.46%)。

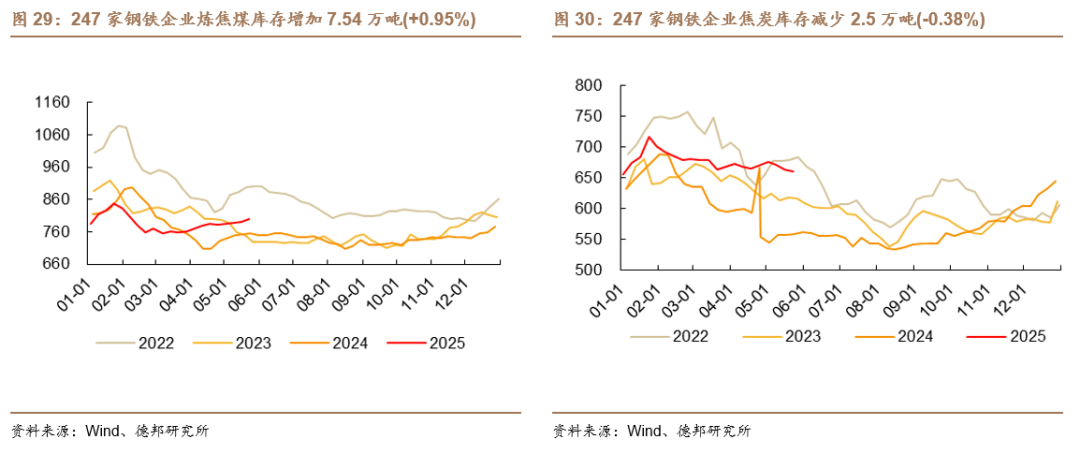

下游双焦库存:247家钢铁企业炼焦煤库存增加、焦炭库存减少。截至2025年5月23日247家钢铁企业炼焦煤库存798.75万吨,较上周增加7.54万吨( 0.95%);247家钢铁企业焦炭库存660.59万吨,较上周减少2.5万吨(-0.38%)。

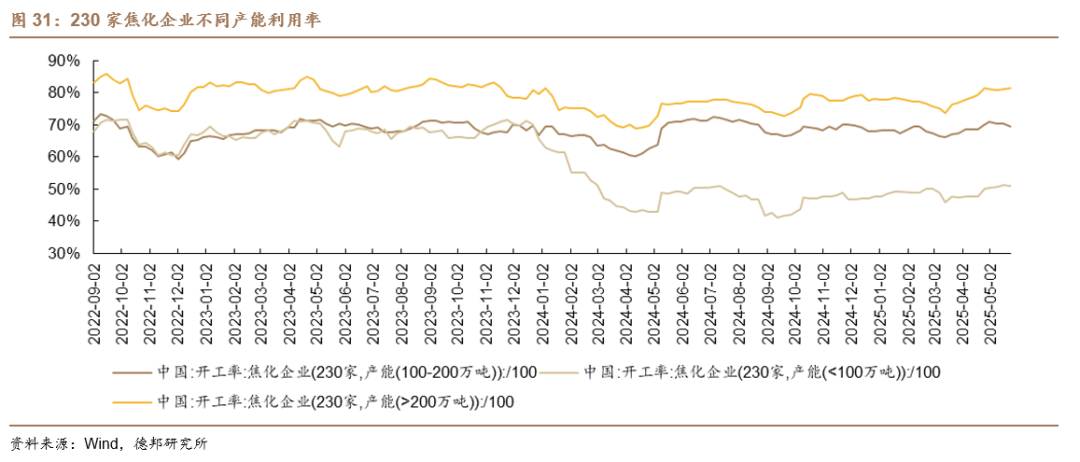

焦化企业产能利用率:截至2025年5月23日,230家焦化企业(>200万吨)产能利用率为81.62%,230家焦化企业(100~200万吨)产能利用率为69.66%,230家焦化企业(<100万吨)产能利用率为50.9%,较上周分别上涨( 0.44%)、下跌(-0.67%)、下跌(-0.31%)。

1.4. 国际煤炭市场:海外煤价下跌,动力煤焦煤内外价差扩大

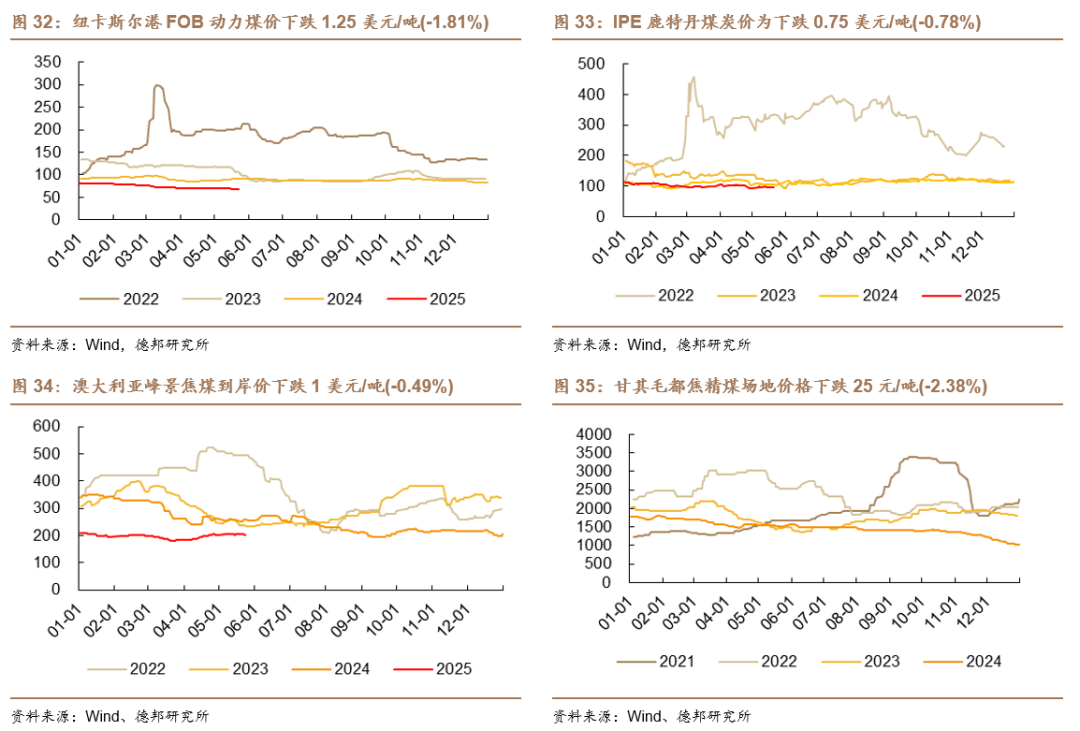

海外动力煤价格:截至2025年5月22日,纽卡斯尔港FOB动力煤价68美元/吨,较上周下跌1.25美元/吨(-1.81%);截至2025年5月20日,IPE鹿特丹煤炭价为96美元/吨,较上周下跌0.75美元/吨(-0.78%);截至2025年5月23日澳大利亚峰景焦煤到岸价203美元/吨,较上周下跌1美元/吨(-0.49%);截至2024年12月31日甘其毛都焦精煤场地价格1025元/吨,较前值下跌25元/吨(-2.38%)。

内外煤炭价差:动力煤内外价差扩大、主焦煤内外价差扩大。截至2025年5月20日,动力煤内外价差5.57元/吨,较之前价差扩大3.19元/吨;截至2025年5月23日主焦煤内外价差-306.80元/吨,较之前价差扩大5.60元/吨。

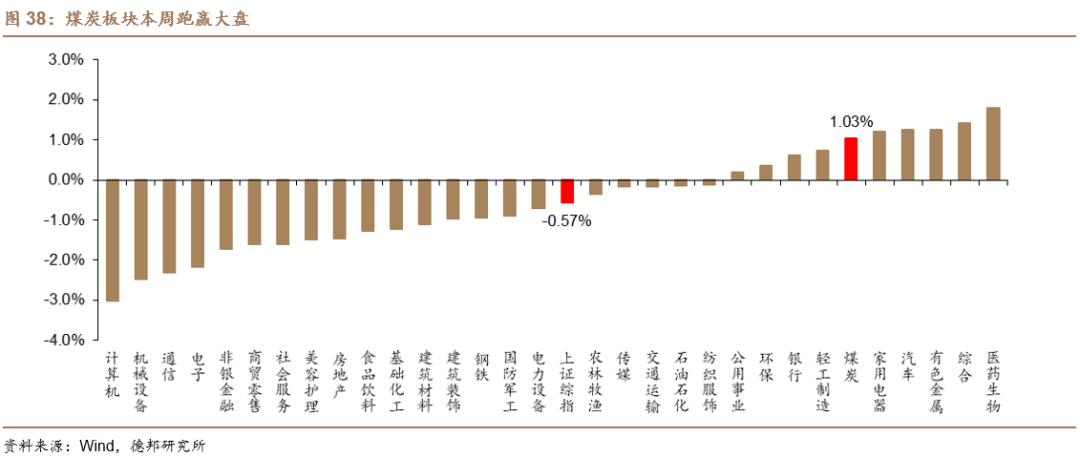

2. 行情回顾:板块上涨,跑赢大盘

截至2025年5月23日,上证综指本周下跌0.57%,煤炭板块本周上涨1.03%,跑赢大盘。

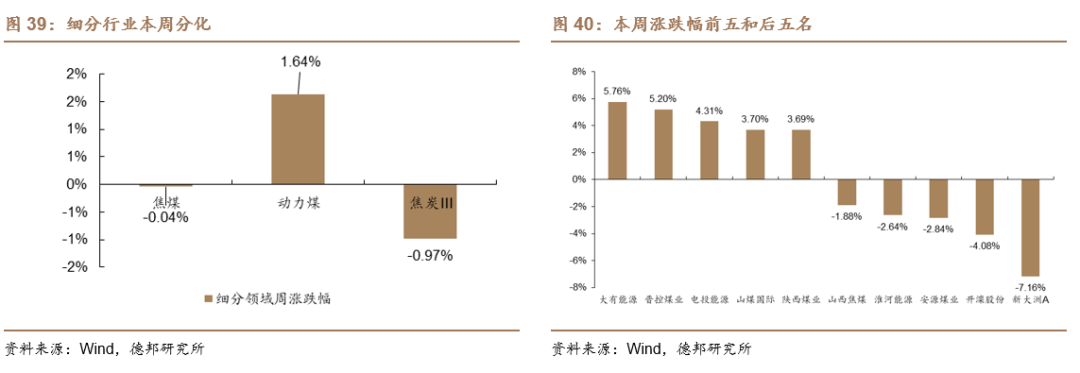

动力煤上涨1.64%,炼焦煤下跌-0.04%,焦炭下跌-0.97%。

涨跌幅前五:大有能源(5.76%)、晋控煤业(5.20%)、电投能源(4.31%)、山煤国际(3.70%)、陕西煤业(3.69%)。

涨跌幅后五:山西焦煤(-1.88%)、淮河能源(-2.64%)、安源煤业(-2.84%)、开滦股份(-4.08%)、新大洲A(-7.16%)。

1)国内经济复苏进度不及预期

2)海外需求恢复不及预期

VIP复盘网

VIP复盘网