中金研究

近期我们梳理储能相关数据,从需求端上游电芯排产、中游PCS和系统装机、下游招投标、计划备案项目等,价格端电池、PCS、系统价格,以及个股出货情况观察储能行业景气度情况,我们认为短期储能数据反映需求景气度延续。

Abstract

摘要

12月电池排产淡季不淡,短期招标数据反映需求景气度延续。需求端,12月电池排产淡季不淡,全球12月电池排产达到172.59GWh,我们认为今年国内招标、海外获批项目量较大,明年装机增长支撑充足:中国:11月储能装机3.21GW/8.82GWh,环比 18%,招标量1-11月已突破400GWh,今年招标量或将反映明年、后年国内储能装机情况;北美:大储11月、12月有2.8、3.4GW项目计划运行,25年大储新增装机量我们预期达到18GW,同比 61%,叠加AIDC配储逻辑演绎,明年美国储能需求或迎大幅增长;欧洲:德国、意大利、英国三大主要市场今年大储获批、在建项目充足,支撑明年装机量上行。新兴市场:缺电刚需仍在,部分区域出台补贴支持户储工商储放量,中东、智利大储招标景气度仍然较高。

近期全球储能系统厂商竞争加剧,头部厂商份额被稀释。储能系统23、24、1-3Q25年CR5分别为62%、47%、45%,大储市场竞争持续加剧,户储高度竞争格局维持,头部厂商市场份额差距缩小,我们认为欧洲和亚太市场竞争或将进一步加剧,北美伴随中国厂商订单增加,头部厂商份额或将被稀释。

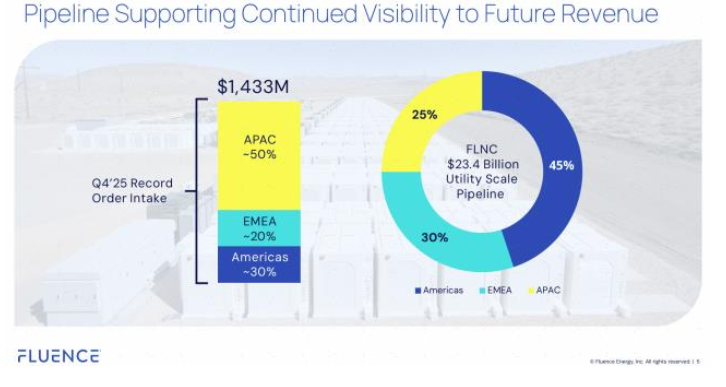

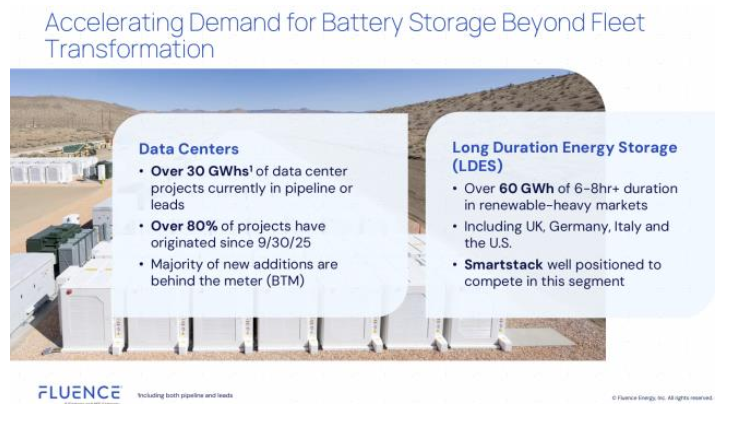

大储厂商Q4和明年出货有望大幅增长,小储表现分化。Q4为大储集中交付期,出货环比有望增长,明年基于全球储能市场今年招标量较大,叠加AIDC配储逻辑演绎,大储厂商出货指引增速较高,Fluence近期已有30GWh AIDC订单正在推进;户储和工商储新兴市场不断涌现,厂商出货因地区差异表现分化。

风险

光储需求不及预期,市场竞争加剧,贸易政策及汇率波动风险。

Text

正文

边际变化:需求延续增长态势,系统价格提升

需求端:12月电池排产淡季不淡,全球储能计划项目量较大

电池排产:12月淡季不淡,反映需求高景气

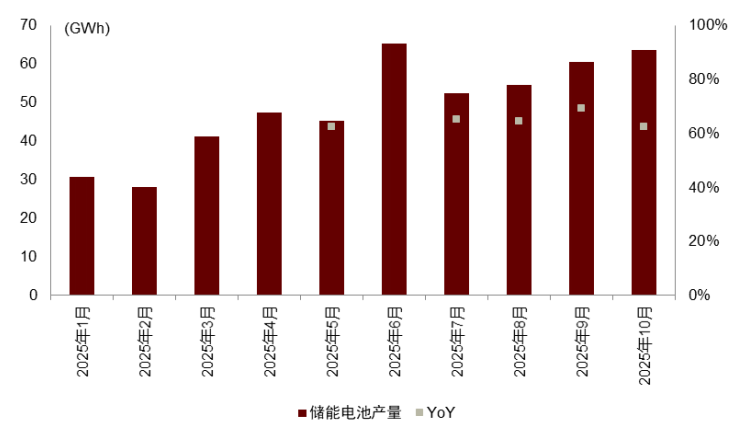

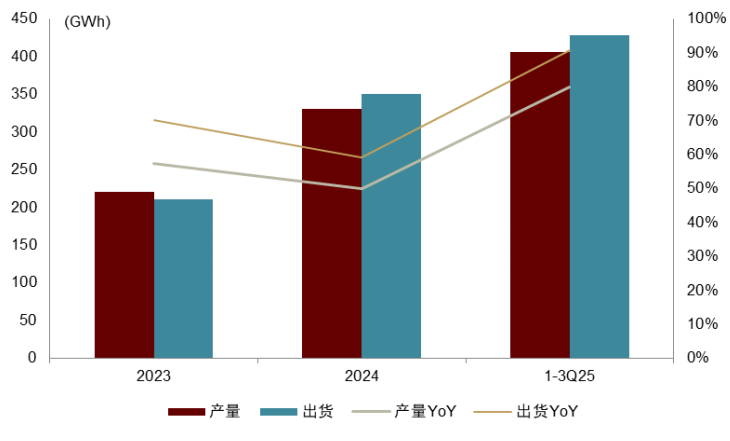

12月电池排产环比持续增长,厂商已满产。25年1-9月储能电池出货增速高于产量增速,反映需求景气度较高。25年1-9月储能电池产量为406.28GWh,同比 80%,出货量为428GWh,同比 91%,储能电池出货量增速高于产量增速。单月数据来看,8、9、10月储能电池产量分别为54.45、60.6、63.6GWh,同比增速保持在60%以上,且环比持续增长。根据鑫椤资讯数据,全球12月全球电池排产172.59GWh,国内电池排产148.84GWh,当前头部电池厂商已达满产,主要系下游储能需求景气度较高。

图表1:储能电池产量及YoY

资料来源:鑫椤锂电,中金公司研究部

图表2:储能电池产量和出货

资料来源:鑫椤锂电,中金公司研究部

国内:招投标短期装机、计划项目双增进一步验证需求景气度

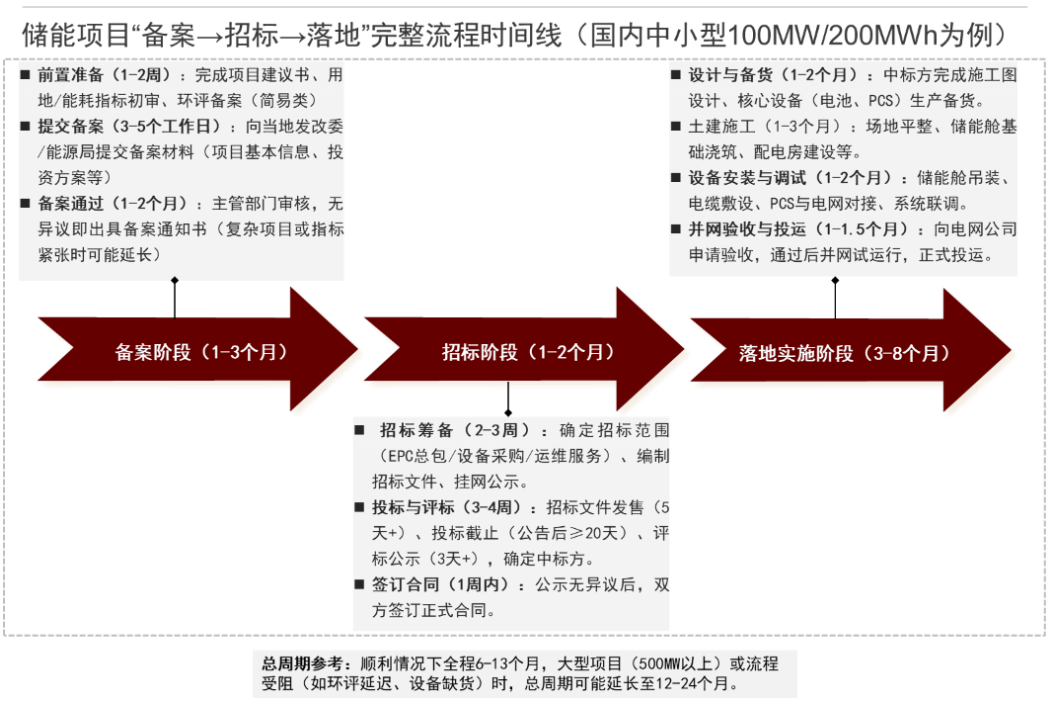

国内大型储能项目一般需经历备案、招中标、建设三个周期,备案阶段为1-3个月,招标、中标阶段为1-2个月,建设实施为3-8个月,因此从备案到装机周期约6-13个月,项目体量越大周期越长,可能延长至12-24个月。我们将2025年国内储能项目备案、招标、中标、装机数据进行整理,我们认为今年招标/中标数据或将反映明年、后年国内储能装机情况。

图表3:国内储能项目时间表

资料来源:储能网,中金公司研究部

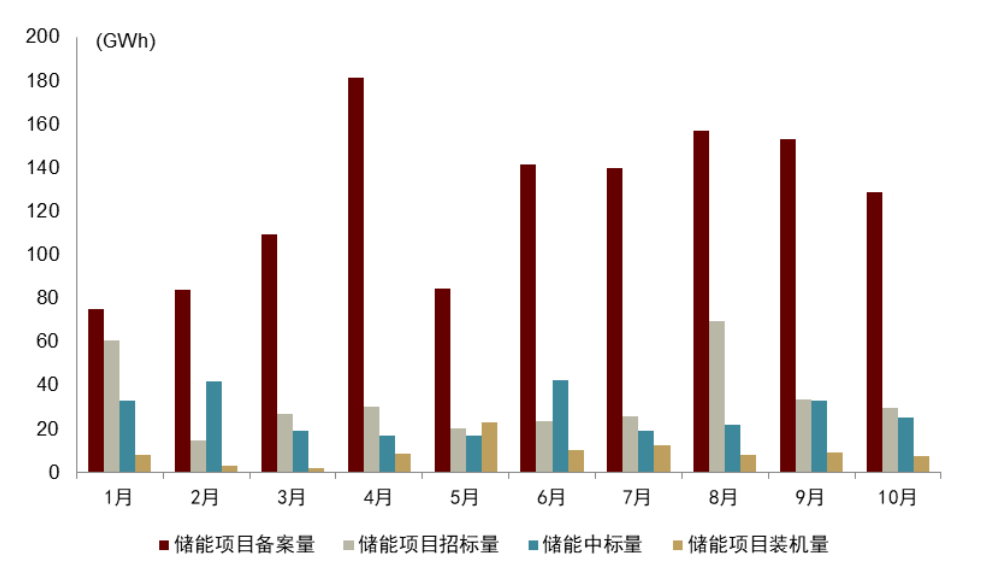

备案:根据储能与电力市场统计,25年1-10月备案项目容量达到1253.5GWh,3Q25国内备案项目数量达到4204个,项目总规模为197.76GW/517.75GWh,容量规模同比增长343%。地区分布上,宁夏、广东、内蒙古排名前三。

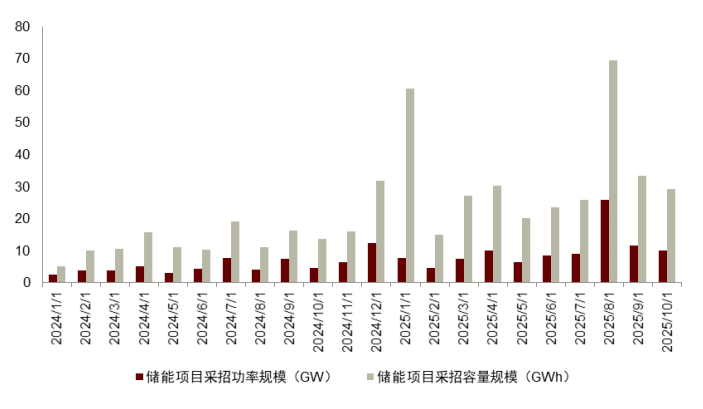

招标/中标:由于储能项目招标和中标时间较近,因此数据虽然会有月度区别,但整体拟合度较高,25年1-10月储能项目招标量为334.69GWh,同比 171%,中标量为269.61GWh,同比 174%,11月中标量为29.1GWh,环比 15%。

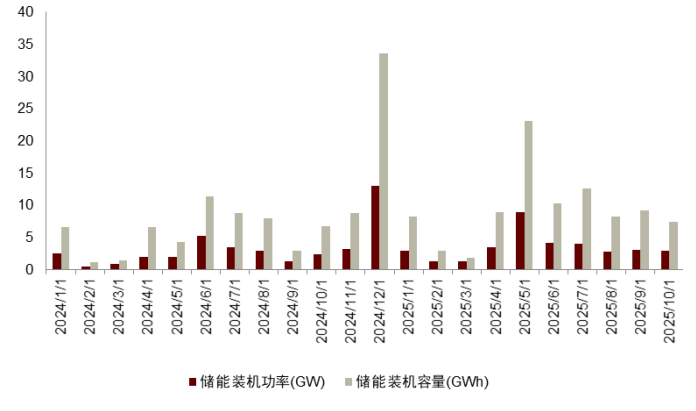

装机:25年1-10月储能装机量为92.57GWh,同比 60%,储能装机3.21GW/8.82GWh,环比 18%,我们认为年底是国内储能装机高峰时段,12月装机仍有望环比大幅增长。

图表4:25年国内储能项目备案/招标/中标/装机规模

资料来源:寻熵研究院,CESA,中金公司研究部

图表5:国内储能项目采招规模

资料来源:寻熵研究院,中金公司研究部

图表6:国内储能装机规模

资料来源:CESA,中金公司研究部

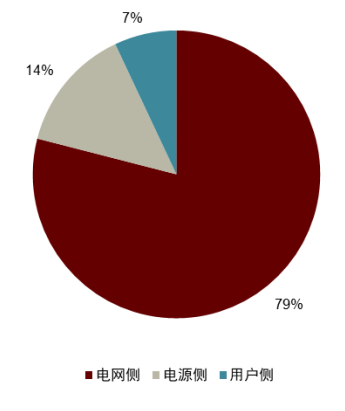

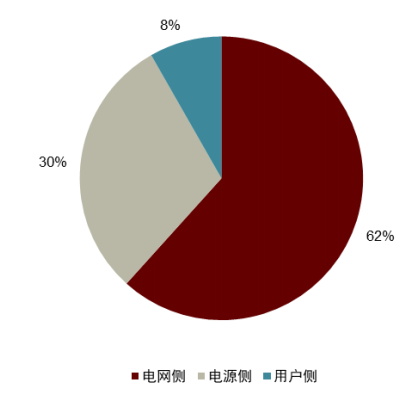

从项目类型来看,1-3Q25电网侧储能招标容量占比79%,电源侧为14%,用户侧为7%,1-3Q25储能装机中电网侧占比62%,电源侧为30%,用户侧为8%,而Q3备案项目中电源侧占比仅为7%,因此从备案和招标项目类别来看,电网侧独立储能占比大幅提升,主要原因为政策推动独立储能装机收益率大幅提升,我们预期明年、后年储能装机以电网侧储能为主。

图表7:1-3Q25储能招标类型占比

资料来源:CESA,中金公司研究部

图表8:1-3Q25储能装机类型占比

资料来源:CESA,中金公司研究部

美国:大储计划项目规模较大,AIDC打开增长新空间

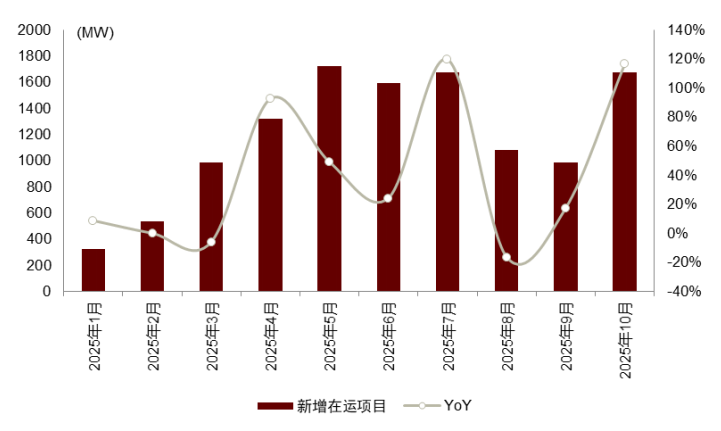

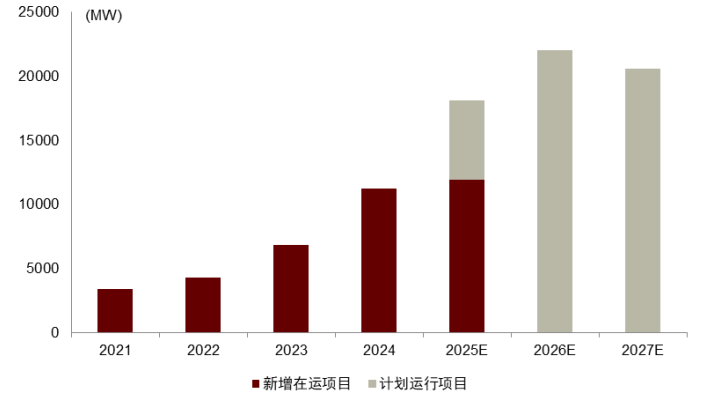

大储计划运行项目体量较大,支撑美国储能需求高景气度。截至25年10月,美国大储项目累计装机量为39GW,25年1-10月新增10GW,同比 45%,根据EIA披露的美国计划运行项目,11月、12月有2.8、3.4GW项目计划运行,叠加25年1-10月在运项目,25年全年大储新增装机量我们预期达到18GW,同比 61%。我们认为美国储能计划开工项目量保持强劲增长,26、27年计划运行项目分别为20.6、13.8GW,为后续美国大储需求提供较强支撑。

图表9:美国大储新增在运项目

资料来源:EIA,中金公司研究部

图表10:美国大储新增在运项目和计划运行项目

资料来源:EIA,中金公司研究部

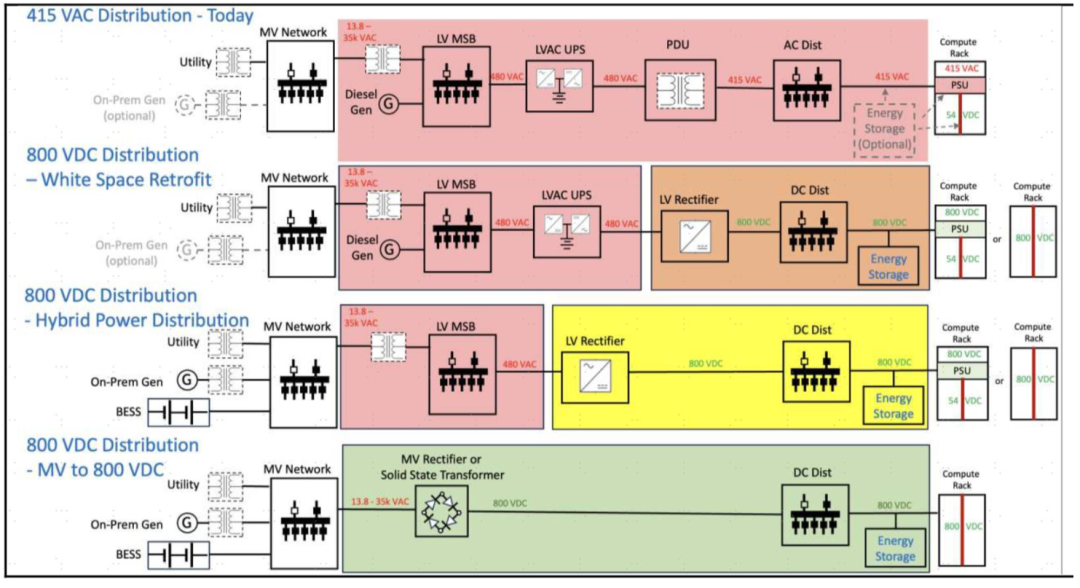

AIDC配储需求提升,目前已有数据中心配储案例。根据EIA预测,25、26年用电量同比增长2.4%和2.6%,主要系数据中心和加密货币挖矿设施电力需求增长,今年英伟达发布《下一代AI基础设施的800V直流架构》[1],由于AI数据中心功耗波动较大,AIDC配储是必选方案。目前美国已有较多AIDC配储案例,以个体项目为例,储能按50%、30%备用容量配置,时长为2-4小时不等。我们认为目前AIDC容量配比和时长仍然分化较大,AIDC配储规模=新增AIDC功率*容量配比*配储时长,我们预期4-6h长时储能或为标配,Fluence近期明确已有30GWh AIDC订单正在推进[2],因而我们认为行业趋势较为明确。

图表11:英伟达800V架构

资料来源:英伟达官网,中金公司研究部

图表12:北美部分AIDC配储项目梳理

资料来源:CESA,中金公司研究部

欧洲:市场从户储主导转为大储和工商储

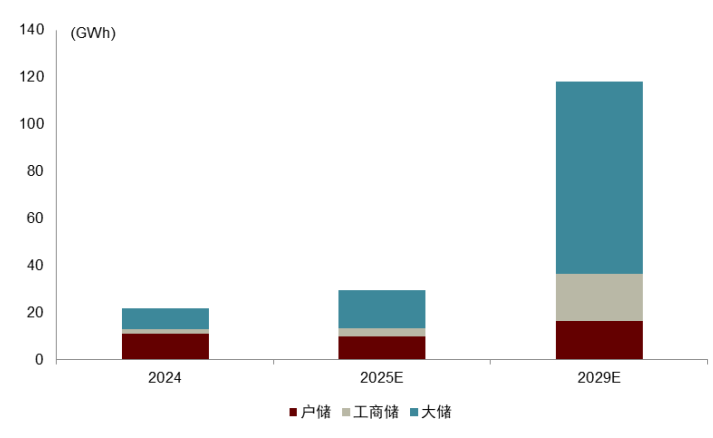

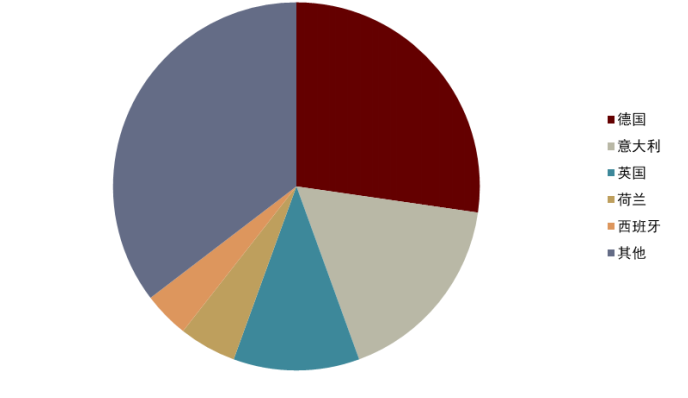

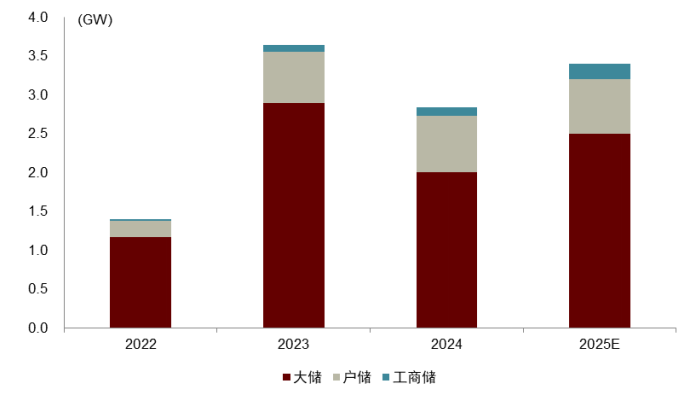

25年大储和工商储保持高活跃度,SPE预期户储装机或将下滑。我们认为欧洲市场22、23年受俄乌冲突影响电价大幅上升,居民安装户用光储意愿提升,24年开始电价回落、利率较高等因素导致户储市场收缩,工商储大储市场今年起量,主要原因为:1)可再生能源装机占比较高(25年11月可再生能源发电占比达到45.5%),电网波动性大幅提升,负电价现象频发;2)政策支持大储装机,简化储能项目审批流程;3)储能市场盈利模式较为多元,商业机制完善支持储能放量。根据SPE预期,25年储能装机达到29.7GWh,同比 36%,大储装机同比 86%,工商储同比 63%。SPE预计25-29年欧洲储能市场仍然以德国、意大利、英国为主,29年新增容量中德国、意大利、英国分别占比19%、14%、19%。

图表13:欧洲储能装机情况

资料来源:SolarPowerEurope,中金公司研究部

图表14:2025E欧洲新增装机地区分布

资料来源:SolarPowerEurope,中金公司研究部

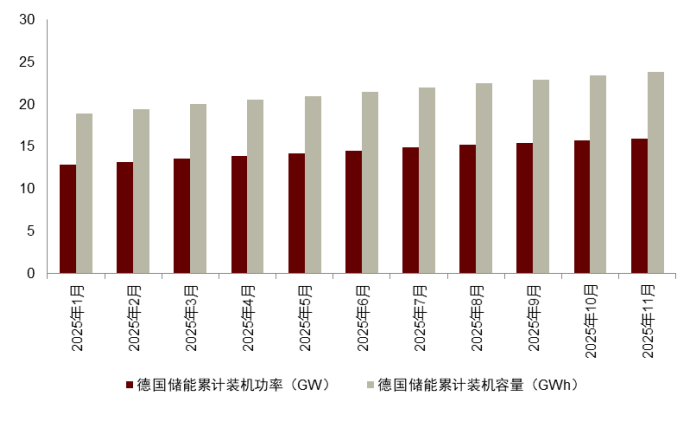

德国:截至25年11月,德国储能累计装机达到15.98GW/23.82GWh,25年1-11月新增储能装机3.38GW/5.32GWh,24年德国大型储能并网申请量达到9710个,规模达到400GW/661GWh, 24年批准并网量达到3800个,规模为25GW/46GWh,相当于24年储能装机量8倍。

图表15:德国储能累计装机量

资料来源:MaSTR,中金公司研究部

图表16:24年德国储能并网申请量

资料来源:MaSTR,中金公司研究部

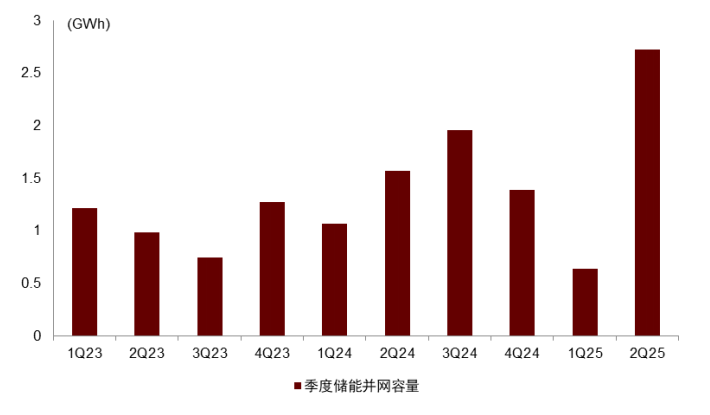

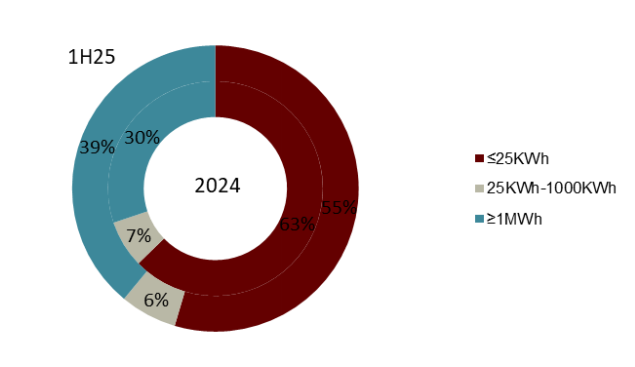

意大利:截至25年6月,意大利储能累计装机达到6.75GW/16.411GWh,2Q25新增储能装机达到0.82GW/2.7GWh,同比 73%,环比 329%,大储装机占比明显提升。意大利输电网运营商Terna制定目标到2030年储能装机达到71.5GWh,则每年需新增约10GWh。

图表17:意大利季度储能新增装机情况

资料来源:ANIE,中金公司研究部

图表18:意大利储能装机容量划分

资料来源:ANIE,中金公司研究部

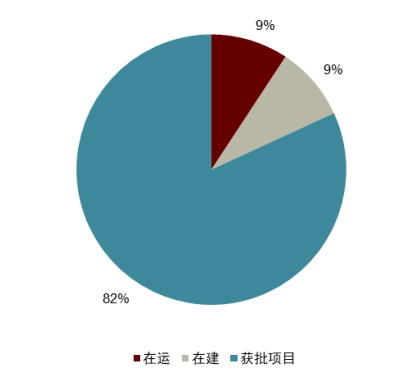

英国:截至今年9月英国在运大储项目量达到6.8GW/10.5GWh,截至3Q25年英国有6.5GW大储项目正在建设,超过60GW项目获批,10月单月有1.4GW/3.7GWh储能项目获批,1-10月大储新增2GW/3.5GWh。

图表19:英国储能新增装机情况

资料来源:BNEF,中金公司研究部

图表20:英国大储项目

资料来源:RDPD,中金公司研究部

新兴市场:政策补贴 缺电刚需推动储能需求多点开花

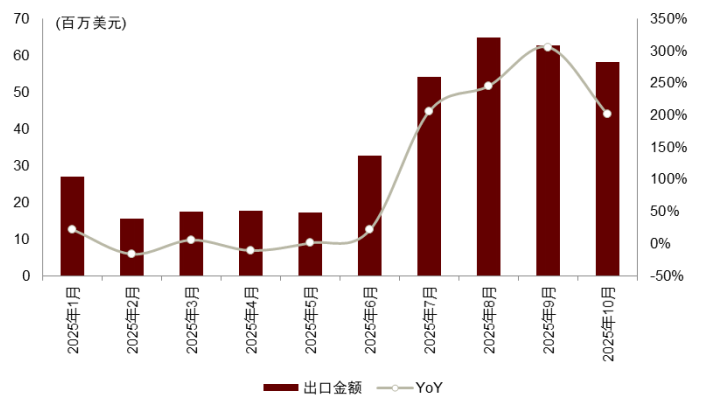

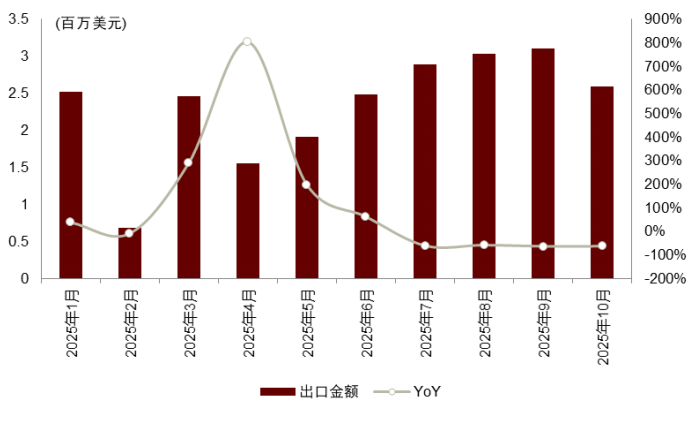

我们认为新兴市场储能需求26年延续多点开花状态,驱动因素主要包含:1)政策推动能源转型,政府给予补贴,如中东、澳洲市场;2)可再生能源发电占比提升,给电网稳定和绿电消纳带来了挑战,为缓解电网压力,光伏配储和电网独立储能系统装机随之增加,如印度、拉美区域;3)电力设施不完善,部分地区缺电严重带来储能刚性需求,如乌克兰、非洲、印尼区域;4)电芯价格大幅下降,储能装机经济性提升,中低收入国家具备购买力。

图表21:中国对澳洲逆变器出口金额及YoY

资料来源:海关总署,中金公司研究部

图表22:中国对乌克兰逆变器出口金额及YoY

资料来源:海关总署,中金公司研究部

行业价格:电芯和储能系统价格短期上涨

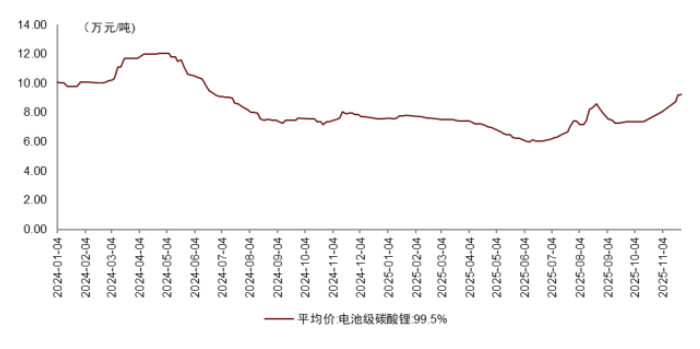

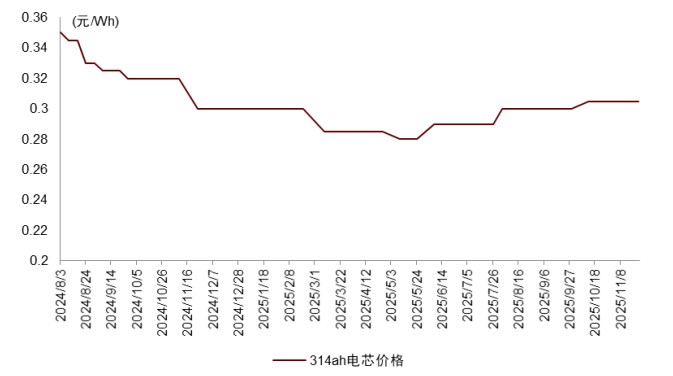

25年Q3电芯供应紧张,碳酸锂和电芯价格均上涨。锂电池经历2-3年产能出清,供需在Q3迎来拐点,主要系下游储能需求大幅增长,6月开始碳酸锂和314ah电芯均涨价,目前碳酸锂价格为9.25万元/吨,较年初上升20%,314ah电芯价格为0.305元/W,较年初上升约7%,我们认为目前电芯扩产需要半年时间,且随着大容量电芯产品上量扩产周期或将延长,供需短期偏紧。

图表23:碳酸锂价格

资料来源:iFinD,中金公司研究部

图表24:314ah电芯价格

资料来源:追光新能源,中金公司研究部

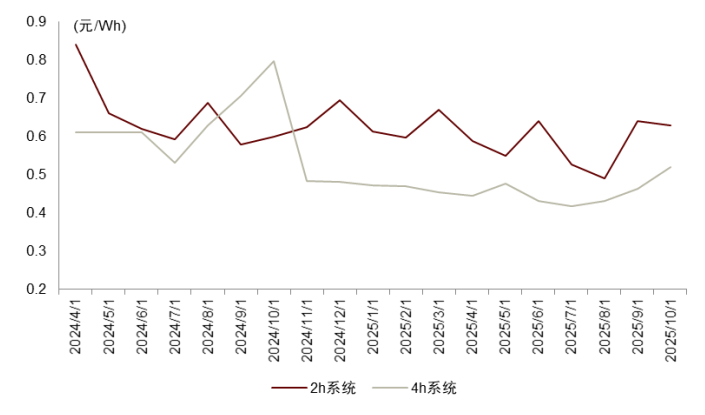

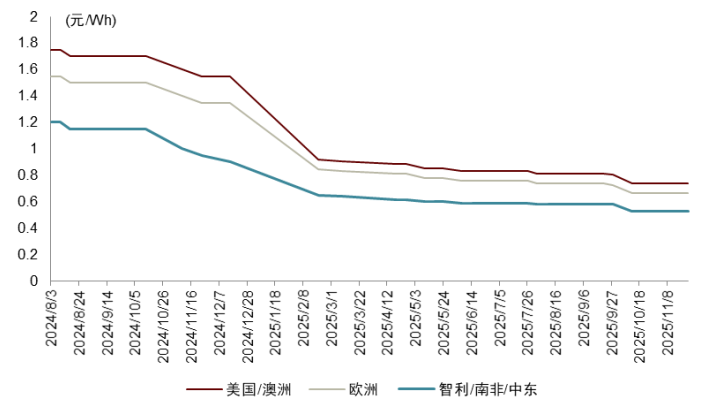

近两年全球储能系统报价持续下降,我们认为主要原因为储能成本下降和竞争激烈导致。8月国内需求增长、电芯涨价推动国内投标报价回升,9月2h、4h储能系统报价分别为0.641、0.464元/Wh,环比 30%、 8%,10月4h系统报价持续环比上升12%至0.52元/Wh。海外大储报价同比下降明显,环比变动较小,11月美国、澳洲系统报价为0.735元/wh,同比-53%,欧洲大储报价为0.665元/wh,同比-51%,中东、智利系统报价为0.44元/wh,同比-44%。我们预期26年国内大储由于下游需求增长强劲,政策端补贴提升收益率,下游或将更加重视储能产品质量,设备端或有涨价可能;美国伴随AIDC配储项目增加,储能系统价格有望提升;中东、智利由于竞争激烈,价格或将持续下滑。

图表25:国内招标储能系统报价

资料来源:寻熵研究院,中金公司研究部

图表26:≥3MWh储能系统海外区域报价

资料来源:追光新能源,中金公司研究部

竞争格局:短期持续加剧,区域格局重塑

当前格局:竞争加剧,头部厂商份额稀释

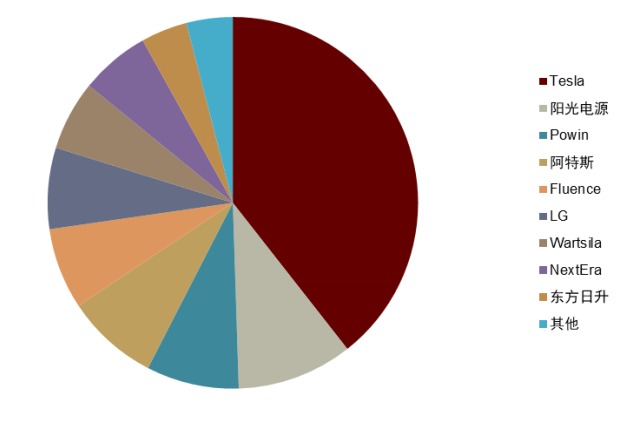

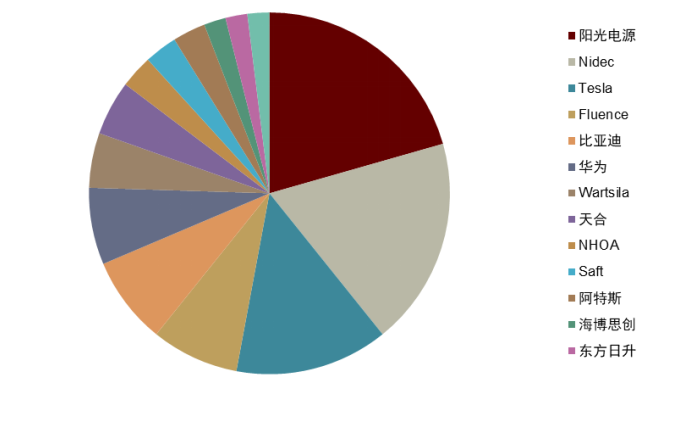

全球储能系统厂商竞争加剧,头部厂商份额被稀释。根据Infolink数据,全球前三季度储能系统出货量为286.35GWh,同比 85%,行业CR10维持60%,Top3厂商为特斯拉、阳光电源、比亚迪,我们和23、24年对比行业格局呈现两种变化:1)入局者众多,头部厂商份额被稀释,23、24、1-3Q25年CR5分别为62%、47%、45%,电芯厂商、电网厂商、组件公司等入局加剧竞争;2)头部厂商市场份额差距缩小, Top1、Top2中虽然厂商位置没有变化,但是根据出货量表现,头部厂商出货量差距缩小。

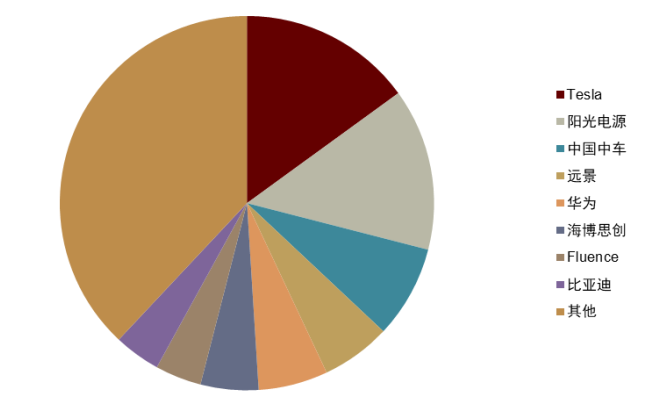

图表27:2024年全球储能竞争格局

资料来源:WoodMac,中金公司研究部

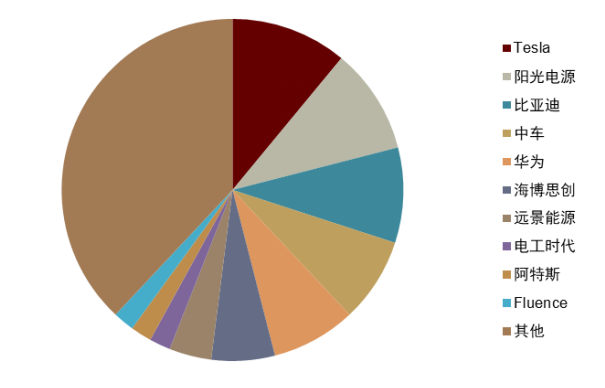

图表28:1-3Q25全球储能竞争格局

资料来源:Infolink,中金公司研究部

场景格局:大储竞争加剧,户储高分散格局或将维持

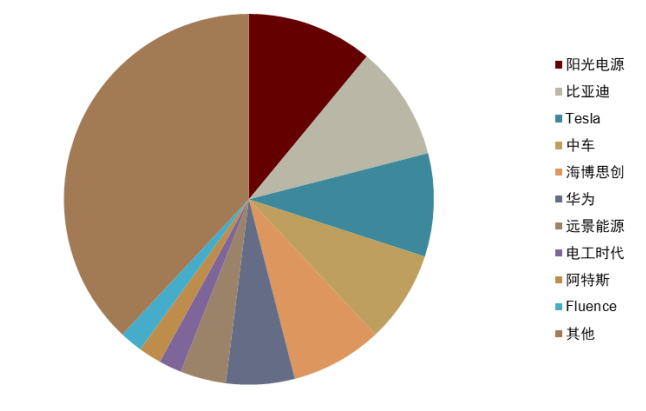

大储:竞争加剧,企业差距缩小。根据Infolink数据,1-3Q25全球大储(含工商储)系统出货252.5GWh,占比88%,CR5为47.3%,排名前三厂商分别为阳光电源、比亚迪、特斯拉。我们认为由于大储市场景气度较高,入局厂商较多,传统集成商面临电芯、电网、光伏组件厂商竞争,且已在行业中企业出货增长较快,企业份额差距或将持续缩小,市场集中度或将下降。

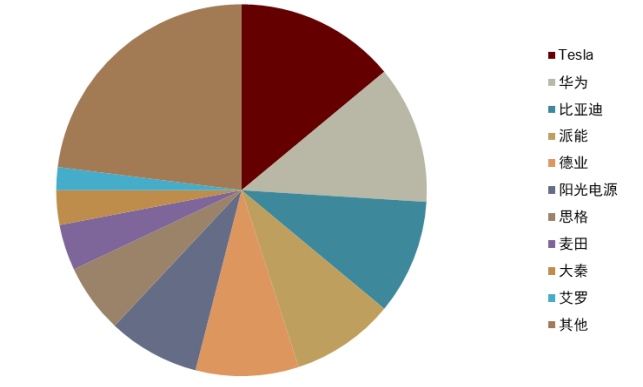

户储:消费品属性较强,中国厂商竞争优势加强。根据Infolink数据,1-3Q25全球户储系统出货26.6GWh,占比12%,CR5为50.9%,排名前十厂商中仅一家海外公司。我们认为户储行业相较于大储门槛较低、产品同质化趋势较强,因此品牌定位较为关键,消费品属性增强。我们认为伴随传统欧美市场增速下降,新兴市场需求保持较高增速,高性价比产品或将更受消费者青睐,因此中国厂商竞争优势有望持续加强。

图表29:1-3Q25全球大储竞争格局

资料来源:Infolink,中金公司研究部

图表30:1-3Q25全球户储竞争格局

资料来源:Infolink,中金公司研究部

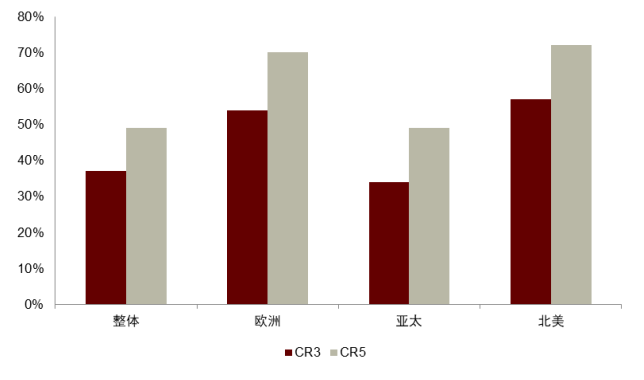

区域格局:北美头部独大,欧洲和亚太格局分散

北美市场:24年CR5为72%,头部断档领先,市场集中度预期下降,AIDC配储或为中国厂商带来新机遇。我们认为北美市场是全球高壁垒、高盈利市场,该市场特点为:1)高壁垒,我们认为技术门槛要求较高和政策波动等因素导致该市场具备高壁垒,认证时间较长,一般进入北美储能市场需要UL认证,认证时间约为一年到两年;政策端如OBBB FEOC要求导致中国厂商对美出货难度加大;2)高盈利,根据Tesla官网,MegaPack在加州售价为0.25美元/Wh,大幅高于其他地区,我们预计今年北美储能系统厂商毛利率可达到30%-40%。我们认为基于以上特点导致市场集中度较高,本土企业Tesla保持较高份额,根据WoodMac数据,24年Tesla市占率为39%,高于第二名企业约30%。我们认为中国厂商有望凭借技术迭代、较快,在AIDC配储需求增长下抢占市场份额。

欧洲市场:24年CR5为70%,海内外厂商并存。我们认为欧洲市场海内外厂商均参与竞争,且市场份额差距较小,竞争较为激烈,由于欧洲储能市场此前以户储为主,中国厂商竞争优势明显,且目前东欧市场需求较好,该市场注重性价比,我们看好中国厂商在东欧市场份额提升。

亚太市场:24年CR5为49%,竞争格局高度分散,中国厂商主导。24年亚太市场排名前三为中车、阳光、远景,前十名厂商均为中国公司,我们认为亚太市场以中国、中东、印度、澳洲等市场主导,市场盈利能力较弱,因此海外厂商参与度较低,以中国厂商为主,我们预期竞争格局或将持续分散。

图表31:2024年北美储能竞争格局

资料来源:WoodMac,中金公司研究部

图表32:2024年欧洲储能竞争格局

资料来源:WoodMac,中金公司研究部

格局展望:整体集中度或将下降,大储竞争激烈

我们认为未来储能市场竞争格局或将重塑,大储竞争格局或将持续加剧,户储高度竞争格局或将维持。我们认为大储厂商竞争核心主要是技术、经验、资金三方面,而户储由于产品同质化趋势较为明显,消费品属性明显,因此品牌和渠道优势较为重要。

图表33:24年储能市场格局

资料来源:WoodMac,中金公司研究部

图表34:储能市场格局展望

资料来源:中金公司研究部

技术方面,大储技术竞争主要体现在:1)三电融合技术:我们认为储能集成不是单纯部件堆叠,而是需要打破电芯、BMS、PCS之间技术壁垒,注重三电融合技术;2)模块化功能集群:随着储能系统能力密度和容量升级,模块化功能集群和安全性也是厂商比拼的核心要素。我们认为以上是较为基础的设备端技术竞争,我们预期未来技术竞争有望从单一设备升级到全套解决方案比拼,即储能电站系统全生命周期成本和收益的比拼。以Tesla Megablock为例,Megablock将4个Megapack集成为一个20MWh即插即用模块,连接设计简化,安装时间缩短23%,20天可部署1GWh容量,同时搭配Autobidder软件平台优化充放电策略,有效提升客户资金运转效率和项目投资回报率。

图表35:Megablock

资料来源:特斯拉官网,中金公司研究部

经验方面,我们认为大储项目落地需要对接电网接入、合规审批、本地化运维等,海外不同地区并网技术标准和法规要求不同,因此在海外积累较多项目经验的系统厂更有机会获得信任,同时储能系统故障的快速解决也需要大量经验支持。资金方面,我们认为大储单GWh投资额较大,同时项目周期较长,回款周期较慢,因此对资金流动性有一定要求,同时电芯采购、研发、本地化运维均需要资金投入。

目前大储系统竞争厂商可大致划分为五类,分别是:1)逆变器厂商,如阳光电源、通润装备;2)电芯厂商,如宁德时代、比亚迪;3)电力电子厂商,如中车株洲;4)光伏组件厂,如阿特斯、晶科、天合;5)传统系统集成商,如海博思创等。我们认为各类厂商各有所长,短期头部电芯厂相较其他新进入者较为具备竞争实力,优势主要在于:1)对电芯理解深刻,电芯在储能系统中占比60-70%,电芯厂能够从源头入手保证储能系统运行的高效和安全,自研BMS技术优势难以被竞争对手复刻;2)垂直一体整合优势。目前劣势主要在于系统集成经验不足,对于并网接入、能量管理算法经验不足,且售后服务、本地化运营支持不足,但是我们认为随着项目规模增加,并网和运营经验积累后以上劣势有望弥补,和传统储能系统商差距有望缩减。

小储:消费品属性较强,因此品牌和渠道是竞争核心。我们认为小储消费品属性明显,终端用户关注品牌定位,不同区域偏好差异明显,因此厂商需要了解终端客户使用场景和习惯,在产品设计和售后服务上,建立差异化品牌形象。此外,户储和工商储销售主要为分销模式,一般来说同一梯队品牌分销商仅会选择1-2种,因此率先绑定分销商具备先发优势。

图表36:户储厂商渠道情况(2024年)

资料来源:ENF,中金公司研究部

厂商近况:26年大储部分厂商出货量有望实现翻倍

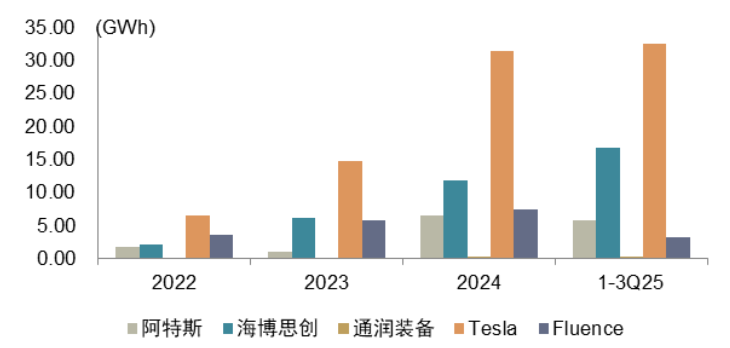

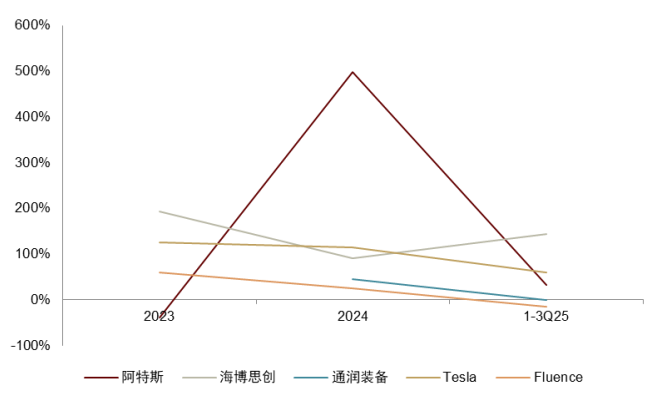

大储:出货量方面,26年大储出货目标较高,同比均有望实现翻倍增长。1-3Q25大储公司出货大部分实现同比增长,阿特斯、海博思创实现同比 32%、 143%。海外大储厂商中Tesla出货增速较快,1-3Q25出货为31.4GWh,同比 59%,Fluence 25年出货为7.4GWh,同比持平。26年通润装备、阿特斯我们预计实现出货3、14-17GWh,同比均有望实现翻倍以上增长。我们预计大储未来订单增长主要集中于数据中心配储、长时储能项目量增长。根据Fluence业绩会信息公示,目前有30GWh 数据中心项目正在推进[3],且80%项目是9月30日后开始推进。

图表37:大储系统厂商出货情况

注:1-3Q25部分数据为我们预期

资料来源:公司公告,iFinD,中金公司研究部

图表38:大储系统厂商出货增速

注:1-3Q25部分数据为我们预期

资料来源:公司公告,iFinD,中金公司研究部

图表39:Fluence 4Q25业绩会信息

资料来源:Fluence官网,中金公司研究部

图表40:Fluence 4Q25业绩会信息

资料来源:Fluence官网,中金公司研究部

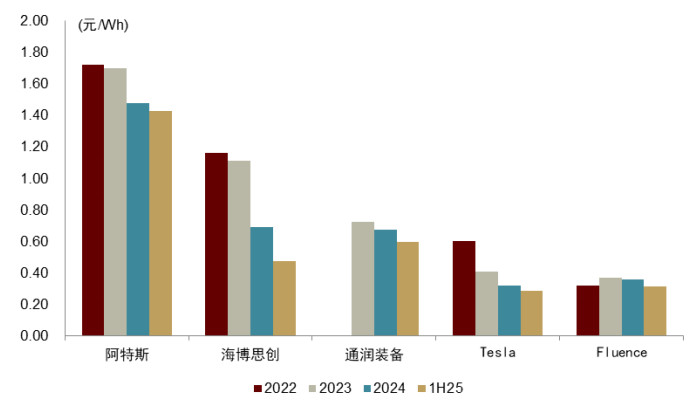

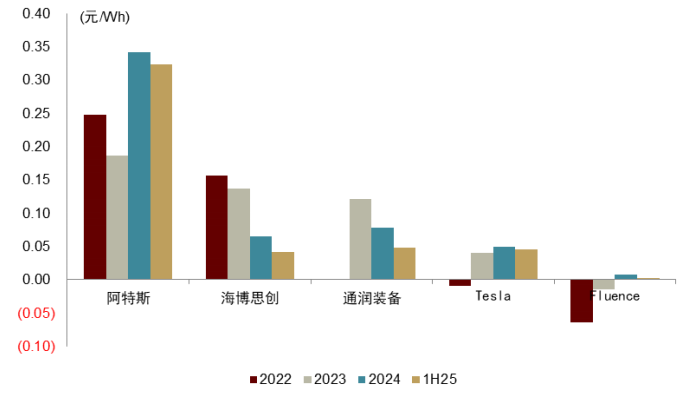

价格和盈利方面,近年大储系统价格和盈利呈下降趋势,我们预期26年大储系统价格仍将下降,盈利或将维持。价格方面,大储价格近年下降主要系电芯价格下降以及竞争加剧,而Tesla价格持续领先,我们认为主要系品牌效应明显,且美国出货占比较高,1H25 Tesla报表端价格为0.29美元/Wh,目前官网在美售价为0.25美元/Wh。盈利方面,大储厂商表现分化,主要系地区销售结构不同导致,我们预计26年大储龙头厂商盈利能力维持在0.2-0.3元/Wh,二线厂商盈利为0.05-0.1元/Wh,若AIDC配储项目出货占比提升,盈利仍有上调空间。

图表41:大储单位价格

注:Tesla和Fluence单位为美元/Wh

资料来源:公司公告,iFinD,中金公司研究部

图表42:大储单位盈利

注:Tesla和Fluence单位为美元/Wh

资料来源:公司公告,iFinD,中金公司研究部

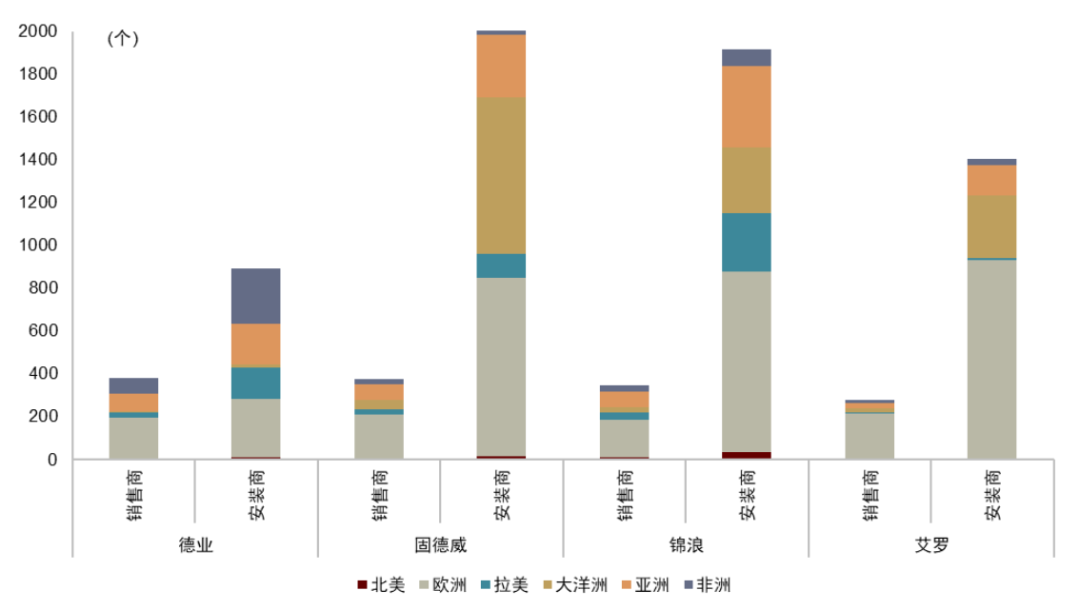

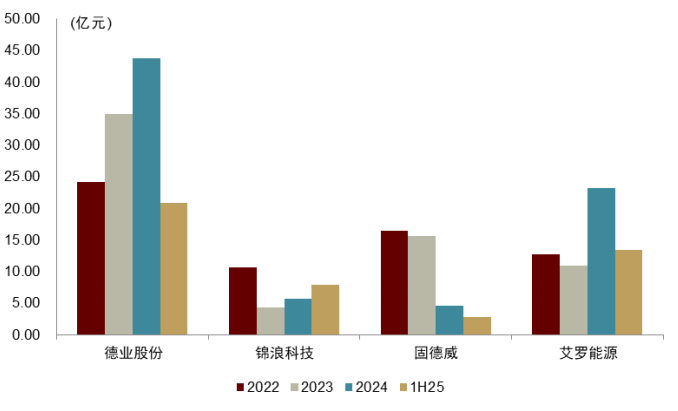

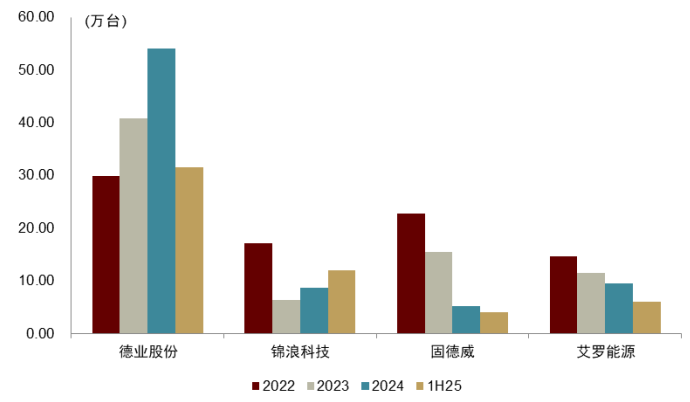

小储:26年户储或将保持平稳增长,工商储出货增长可期。1-3Q25小储公司出货同比大幅增长,主要系工商储放量和新兴市场户储需求催化,德业作为小储龙头企业,1-3Q25储能逆变器出货57万台,同比 41%,近期受乌克兰需求催化,我们预期公司对乌克兰单月出货达到2万台 ,公司Q4储能逆变器出货有望创记录。固德威、锦浪、艾罗出货此前由于欧洲户储库存积压需求下降,今年伴随加大对新兴市场出货力度以及工商储布局等,1H25出货已展现明显修复状态。我们预计26年行业户储出货量增长20%-30%,工商储出货有望增长50%以上。

图表43:小储逆变器公司营收

注:1H25部分数据为我们测算

资料来源:公司公告,中金公司研究部

图表44:小储逆变器公司出货量

注:1H25部分数据为我们测算

资料来源:公司公告,中金公司研究部

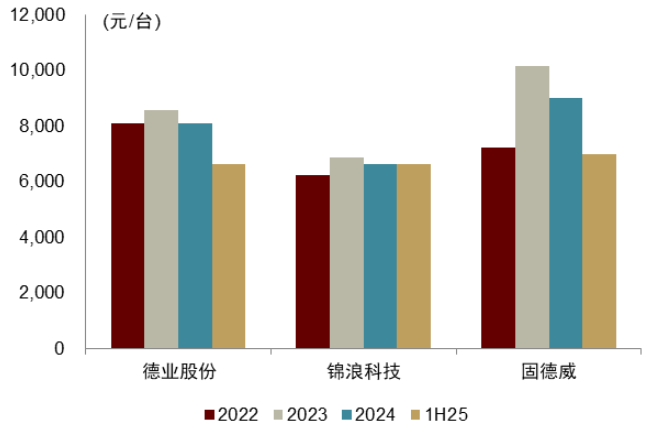

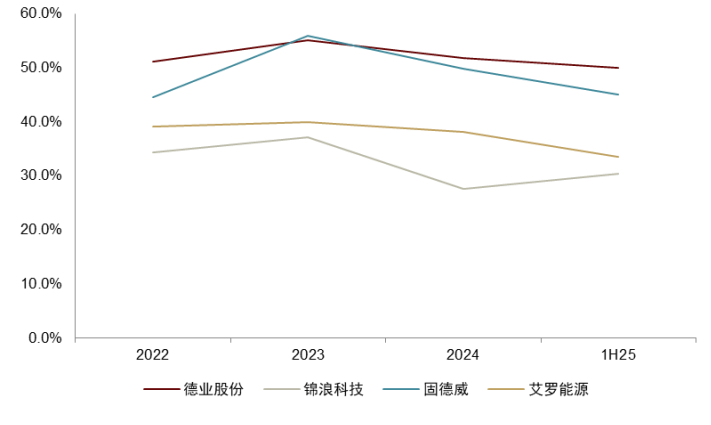

价格和盈利上,近年户储逆变器价格或将呈小幅下降趋势,主要系产品同质化趋势明显,厂商降价竞争,同时新兴市场占比提升拉低平均价格,我们预期明年户储价格仍将下滑5%-10%;工商储由于仍处于起步阶段,且产品有定制化需求,因此我们预期价格能够维持。盈利端1H25小幅下降,我们预期明年伴随厂商规模优势加大、工商储出货占比提升,有望弥补户储盈利下滑风险,整体厂商盈利能力仍然有望维持。

图表45:小储公司储能逆变器单台价格

注:1H25部分数据为我们测算

资料来源:公司公告,中金公司研究部

图表46:小储公司储能逆变器毛利率

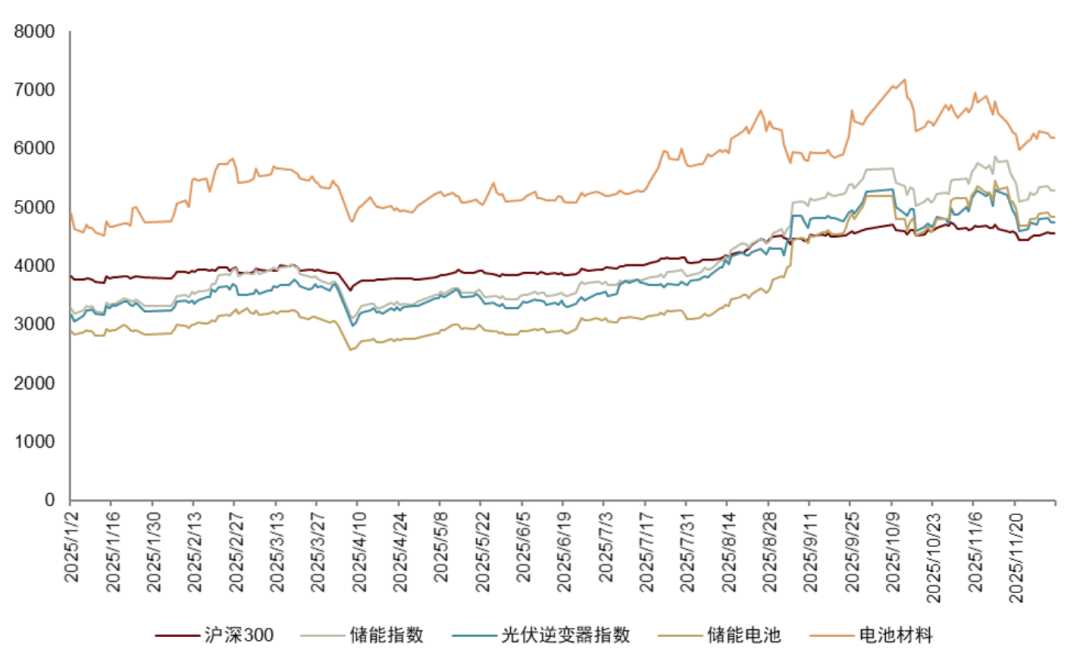

行情复盘:25年板块上行,26年景气度有望延续

25年储能板块迎来上涨行情。25年8月开始行情启动,主要由大储系统厂商带动,景气度向小储系统商、电池、PCS、电芯材料蔓延。我们认为行情催化因素为:

1)国内大储政策频发推动需求预期提升,上半年由于136号文件取消强制配储,市场预期国内大储需求下滑,但是8月开始国内多省份陆续推出独立储能补贴政策,给予容量电价补贴,叠加8月国内招投标数据同环比大幅提升,国内大储今年和明年需求预期上修;

2)美国OBBB法案储能补贴未退坡,不同于光伏ITC补贴要求项目必须在2027年底前投运才可获得补贴,储能补贴于2036年结束;

3)北美AIDC缺电逻辑演绎,一方面是储能公司开展AIDC业务,布局HVDC和SST产品,另一方面是英伟达白皮书明确AIDC配储方案,北美储能装机量预期提升;

4)大储龙头公司业绩超预期,国内大储厂商频繁中标海外大储项目,出货量和盈利能力均有望提升。

图表47:2025年储能板块指数表现

资料来源:Wind,中金公司研究部

我们认为26年储能行业需求景气度仍然较高,主要原因为:1)储能需求增长逻辑不变,一方面是全球能源转型趋势持续,风光装机占比提升需要依赖电网、储能建设,另一方面是AI数据中心缺电逻辑仍在,我们预期明年或将涌现更多AI配储项目; 2)国内、美国、欧洲三大主要市场大储招标、计划项目量较大;中东、印度、澳洲、智利市场大储需求涌现;3)户储和工商储需求仍然强劲,新兴市场缺电逻辑不变。

VIP复盘网

VIP复盘网