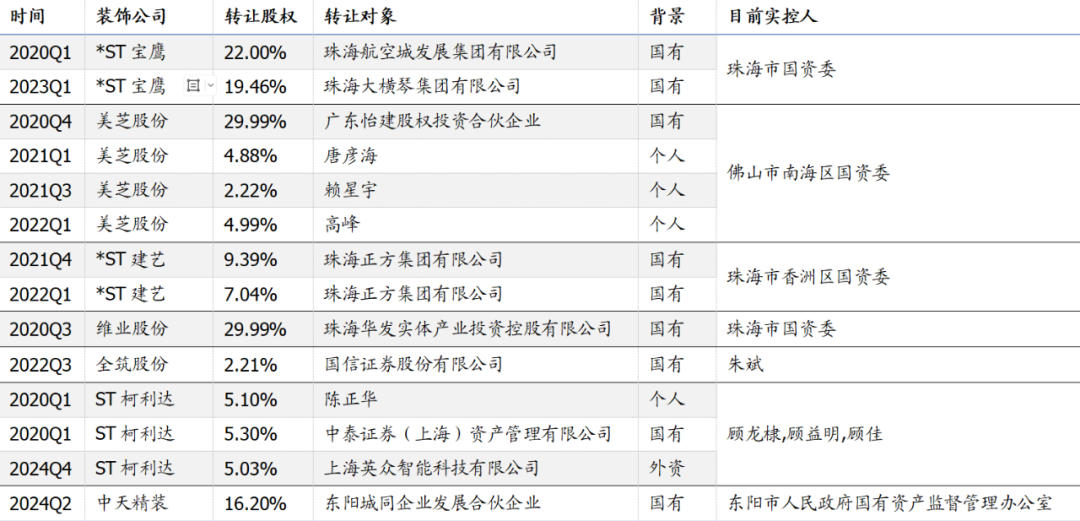

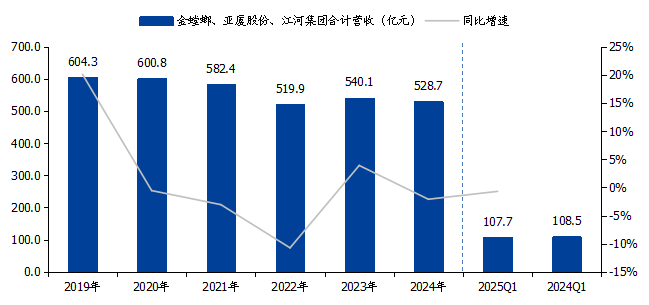

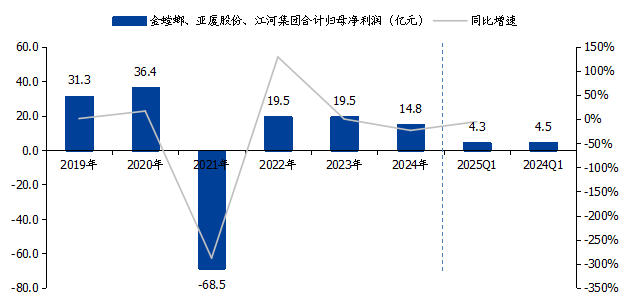

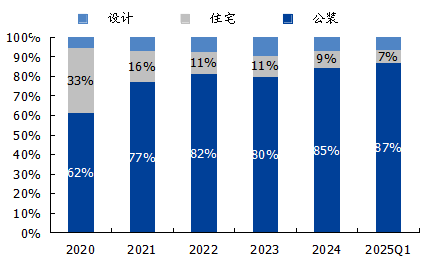

公装行业供给侧加速优化,龙头市占率有望持续提升。近几年受地产信用风险冲击,住宅精装修业务持续缩减,装饰行业业绩大幅波动,抗风险能力差的企业大量退出市场。上市的装饰企业在公装行业中普遍处于领先地位,大部分公司近几年业绩也出现大幅亏损或下滑,期间多家上市装饰公司因经营困难,股权也在接连转让,我们统计2020年以来共有14次装企股权转让,涉及7家上市公司,其中*ST宝鹰、美芝股份、*ST建艺、维业股份、中天精装5家装企实控人变更国资;统计有3家上市公司退市,包括*ST洪涛、*ST弘高、奇信退;此外还有一批上市装企开始转型新业务,逐步减少或退出装饰行业。对于金螳螂、亚厦股份、江河集团等极少数龙头公司来说,近几年行业住宅精装修业务虽然普遍大幅收缩,但核心公装主业中坚团队力量仍得到较好保留,品牌、管理、EPC等核心竞争优势仍在。在大公装行业低谷、供给持续优化之际,他们作为行业龙头,抗风险能力显著优于同行,有望加快抢占各地市场,进一步提升市占率。图表1:上市公装公司2020年以来股权转让事件汇总龙头公司业务结构优化,报表风险释放,业绩逐步走出低谷。近年来,龙头公司持续优化自身业务结构,住宅精装修业务占比持续下降(如金螳螂2024年住宅精装修订单占比仅9%,较2018年大幅下降31pct),预计剩余订单也主要集中在央国企开发商客户,经营风险大幅降低。江河集团等企业依托海外业务优势加速拓展海外订单,2024年海外订单同增57%,占总订单的28%,进一步对冲国内业务收缩风险。此外,行业龙头在前两年普遍大幅计提减值损失,预计资产负债表风险已得到较充分释放,当前在手现金普遍较为充裕,有息负债率较低(如2024年金螳螂、亚厦股份有息债务率仅2.5%、6%),信用风险可控。过去几年地产销售及市政基建类投资连续下行,目前跌幅已经明显收窄,部分城市更新改造业务也有望加速释放,大公装下游整体需求有望趋稳。装饰龙头凭借显著竞争优势,市占率有望持续提升,从而实现未来收入与业绩的平稳增长。从上市龙头公司2025年Q1业绩看,整体收入同比基本持平,业绩小幅下降,环比2024年增速边际改善。积极寻求新业务转型,在手现金充裕有望借助外延并购加快发展。部分公装龙头已在积极寻求新业务转型,如江河集团借助幕墙主业优势,积极发展光伏幕墙业务,组建智慧光伏子公司,目前已自主研发了R35光伏屋面系统,并对外投资建设光伏建筑一体化异型光伏组件柔性生产基地。部分龙头目前在手现金充裕(如2025年Q1末金螳螂在手现金与交易性金融资产合计约54亿元,亚厦股份在手现金为18亿,均可大幅覆盖有息债务),未来有望借助外延并购方式切入新业务轨道,打造第二成长曲线。金螳螂:订单结构、资产质量明显改善,在手现金充裕,业绩向上拐点初现。1)新签订单结构优化:2024年/2025Q1新签订单分别同比增长1.5%/2.5%,订单结构持续优化,利润率更高、现金收款更好的公装项目占比明显提升,2025Q1为87%,较2020年提升25pct,住宅订单占比仅7%。2)减值计提高峰已过,风险充分释放:2024年应收账款同比减少7.8亿元,规模有所下降;资产(含信用)减值金额同比略有增多,但2021年减值高峰已过,风险释放已较为充分。3)在手现金充裕,有息债务率极低:2024全年经营性现金流净流入4.05亿元,同比多流入0.6亿元;资产负债率为60%,同比下降3pct,资产结构明显优化。2025Q1末有息负债8亿元,有息负债率仅2.4%;在手现金充裕,货币资金 交易性金融资产合计54亿元,充分覆盖有息负债规模。4)收入业绩拐点初步显现:2025Q1营收/业绩分别同比增长5%/5%,结束连续6/4个季度同比下滑的状态,业绩向上拐点已现。来源:Wind,国盛证券研究所

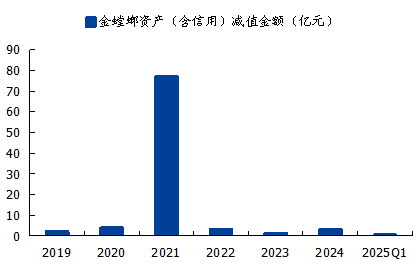

图表5:金螳螂资产及信用减值金额

来源:Wind,国盛证券研究所

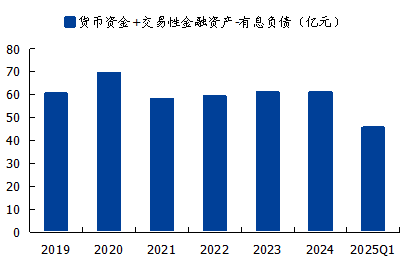

图表6:金螳螂货币资金 交易性金融资产-有息负债

来源:Wind,国盛证券研究所

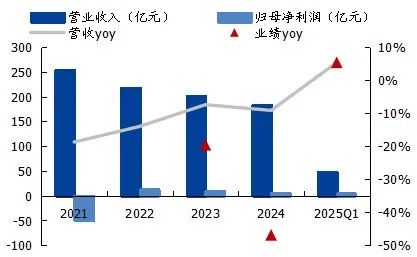

图表7:金螳螂营收业绩及增速

来源:Wind,国盛证券研究所

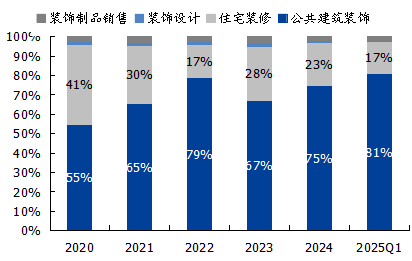

亚厦股份:订单结构显著优化,现金流持续改善,2024年业绩维持较快增速。1)新签订单结构优化,公建类占比提升:新签订单结构有所优化,2025Q1公共建筑装饰占比提升至81%,住宅装修占比下滑至17%,较2020年下降24pct。2)减值计提平稳,高峰已过:2024年资产(含信用)减值损失2.9亿元,同比增加1.5亿元,主要因信用减值增多,但大幅小于2021年的高峰。3)资产质量及现金流持续改善:2024全年经营性现金流净流入2.4亿元,同比多流入0.4亿元,现金流持续改善;资产负债率为63%,同比下降1pct。2025Q1末有息负债13亿元,有息负债率6%;货币资金 交易性金融资产合计18亿元,高于有息债务规模。4)收入业绩继续修复,2024年业绩增速较快: 2022年以来业绩持续修复,2023/2024年归母净利润分别同比增长34%/21%,业绩维持较快增速。

图表8:亚厦股份订单结构

来源:公司公告,国盛证券研究所

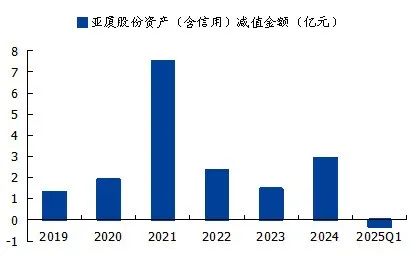

图表9:亚厦股份资产及信用减值金额

来源:Wind,国盛证券研究所

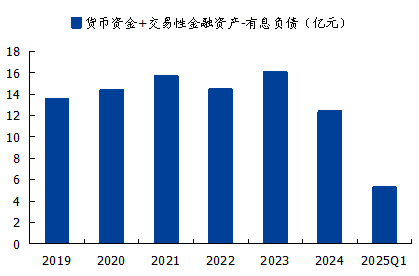

图表10:亚厦股份货币资金 交易性金融资产-有息负债

来源:Wind,国盛证券研究所

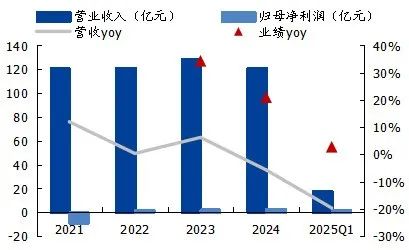

图表11:亚厦股份营收业绩及增速

来源:Wind,国盛证券研究所

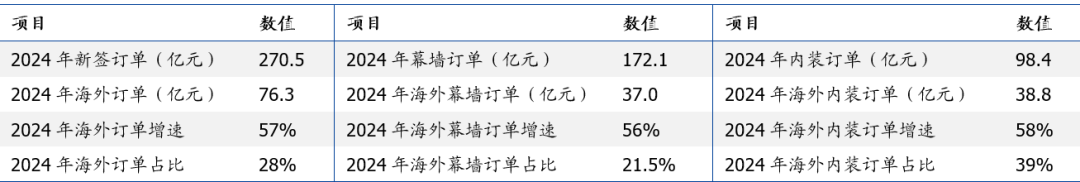

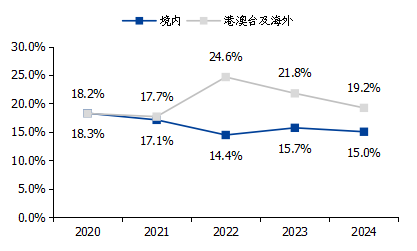

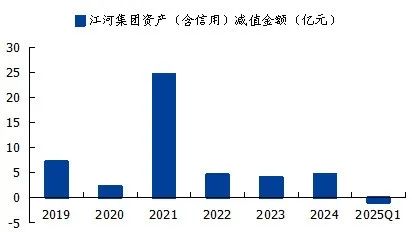

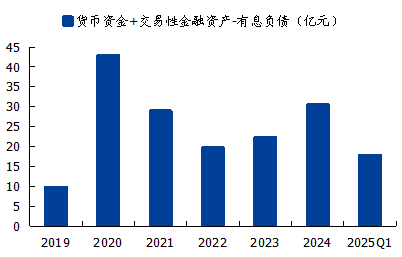

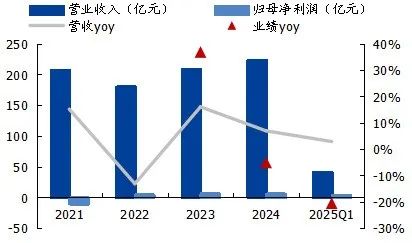

江河集团:海外订单高增,现金流明显改善,高分红高股息具备吸引力。1)海外订单高增,占比提升:2024年海外业务(含港澳)新签订单76亿元,同比大幅增长57%,占年度总订单的28%,海外订单占比明显提升,且海外毛利率近年来持续高于境内,有望带动整体盈利能力上行。2)减值计提高峰回落至正常区间:2024年资产(含信用)减值损失4.7亿元,同比增加0.7亿元,较2021年减值高峰明显回落,近三年减值规模较为平稳。3)资产质量及现金流大幅改善:2024全年经营性现金流净流入16.3亿元,同比多流入7.6亿元,现金流大幅改善;资产负债率70%,同比下降1pct。2025Q1末有息负债27亿元,有息负债率9.8%;货币资金 交易性金融资产合计45亿元,在手现金充裕。4)收入业绩较为平稳:2024年营收/业绩分别同比 7%/-5%,营收延续稳健增长,业绩在上年同期高增速(23年归母净利润同比 37%)下有所回落,2022-2024年CAGR为14%。5)分红及股息率具备较强吸引力:2024年分红率高达98%,当前订单充裕保障后续业绩稳健、现金流优异保障分红能力,以60%分红率估算,2025-2027年股息率分别为6.6%/7.1%/7.6%,具备较强吸引力。

图表12:江河集团2024年海外订单情况

来源:Wind,公司公告,国盛证券研究所

图表13:江河集团境内外毛利率

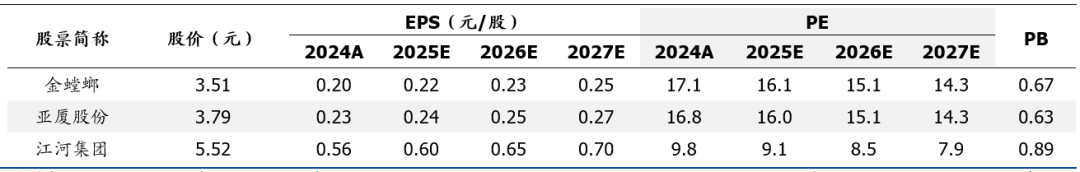

图表15:江河集团货币资金 交易性金融资产-有息负债当前公装行业供给侧加速优化,公装龙头抗风险能力强,市占率有望继续提升;近年来公装龙头业务结构持续优化,住宅精装修占比大幅下降;减值高峰已过,资产负债表风险已释放较为充分,在手现金较多、有息负债率低,财务报表质量持续提升。从24年和25Q1业绩来看,行业龙头有企稳恢复趋势,后续有望逐步受益下游需求回暖。同时龙头积极拓展新业务,有望借助外延并购加快转型步伐。核心推荐公装行业龙头金螳螂、亚厦股份、江河集团。来源:Wind,国盛证券研究所,数据截至2025/5/23,其中亚厦股份盈利预测数据取自Wind一致预期,其余公司盈利预测数据取自国盛建筑团队最新报告行业供给侧优化不及预期,龙头市占率提升不及预期,应收账款减值风险,行业需求不及预期风险等。

VIP复盘网

VIP复盘网