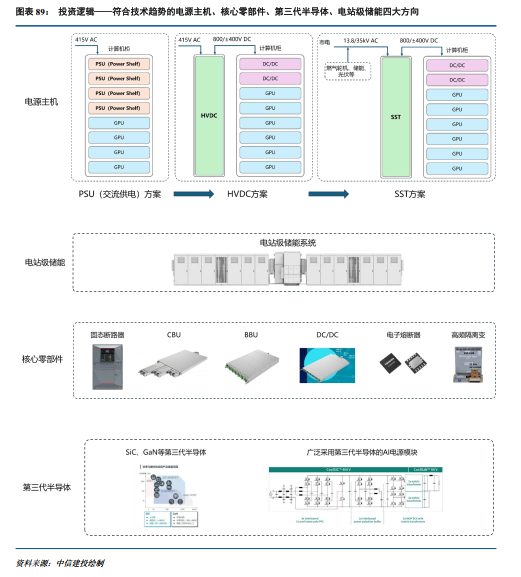

单颗AI芯片和单个AI计算机柜功率的不断提升,促使AIDC电源向大功率、直流化、高压化不断迭代。本报告尝试详尽地梳理AIDC电源技术发展趋势,以及给各环节设备带来的变化。

投资机会包括四大类:(1)AIDC电源主机,即PSU、HVDC、SST等环节,价值量集中、技术壁垒和入围门槛高;(2)电站级储能,越来越成为AI数据中心并网的刚需;(3)核心零部件,尤其看好固态断路器、CBU/BBU、DC/DC设备、电子熔断器/继电器等AIDC新增环节;(4)GaN、SiC等第三代半导体。

选股逻辑:海外链优先、产业趋势优先,兼顾弹性与公司质地

我们认为,AIDC电源向大功率、高压化、直流化发展是最为确定的技术发展趋势,而这些趋势主要由英伟达、谷歌等海外企业引领,因此当下阶段海外链优于国内链,应该优选符合技术发展趋势,同时具备价值量高、增速快、壁垒高特点的环节,而不应过多关注将被取代或淘汰的环节。同时,在选股时应结合公司的客户结构、业务渠道、公司质地等特点进行优选。

我们认为围绕上述主线,以下四大方向具备较大投资价值:

(1)价值量最为集中、功率密度不断迭代升级的电源主机环节,即PSU、HVDC、SST等。

电源主机(PSU、HVDC、SST等,也包括现行多采用的UPS)是电源设备的直接体现形式,具有价值量集中(PSU几毛到1元/W以上、HVDC(sidecar)形式数元/W、SST甚至高达接近10元/W)、技术壁垒高(由kW级向MW级快速迭代,且体积受限、散热困难)、渠道严格(目前以台企为主,陆企仅极少量进入英伟达供应链中)等特点。

从具体设备来看,传统的交流供电设备UPS未来逐渐被HVDC、SST等直流大功率供电设备取代是较为确定的趋势,而PSU未来不会消失,将逐渐被集成到HVDC、SST中,继续发挥交直流转换即AC/DC的作用。

从供应商格局来看,台达、光宝等台系厂商,以及麦格米特、阳光电源等大陆厂商均布局PSU、HVDC、SST全套电源主机产业链,高压化、直流化趋势使得大陆光伏、储能、充电桩等领域许多企业躬身入局,打破原有供应链格局。

(2)保证数据中心实现安全、高效、快速并网的电站级储能

数据中心对电力系统的影响正越来越被重视,随着北美各电网公司纷纷制定并网新规,要求数据中心具备负荷侧响应能力和共址发电能力,储能将逐步成为数据中心的标配。

(3)为实现直流化、大功率化而不可缺少的核心零部件,如固态断路器、CBU/BBU、DC/DC、高频隔离变等

这些环节主要是AI数据中心为解决大功率、直流供电问题所新增的,属于从无到有,弹性较大。其中,我们尤其看好固态断路器,主要是因为固态断路器在直流供电系统中属于必备,且是英伟达白皮书中明确提到的方向。CBU/BBU中我们相对看好CBU,因其可平滑芯片功率波动且能在一定程度上替代BBU。此外DC/DC电源、eFuse电子熔断器也属于新增环节,但价值量和重要性相对较低。高频隔离变则需等待SST放量。

(4)SiC、GaN等实现电力电子功率变换的第三代半导体元器件

第三代宽禁带半导体具备耐压高、工作频率高、损耗低等优点,完美适配AIDC电源高压化、大功率化的迭代方向。几乎在AIDC电源所有涉及功率变换的环节中都有应用,是PSU、HVDC、SST能够实现高功率AC/DC、DC/DC转换的核心。

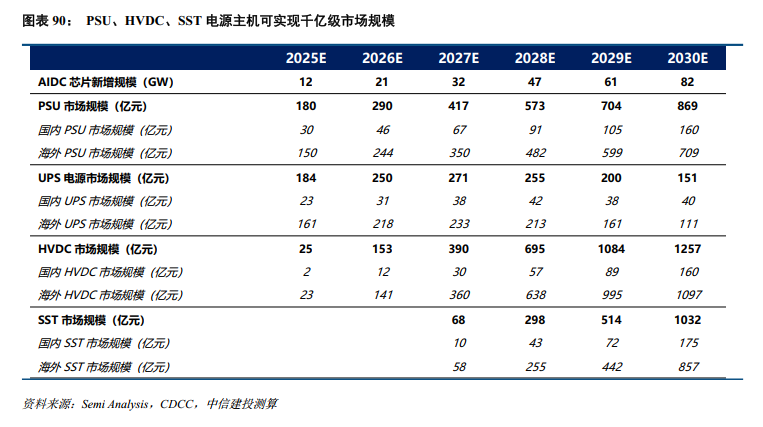

远期空间测算:千亿级市场在望

结合我们对未来AIDC规模的预测假设,我们对未来电源架构的HVDC、SST系统及零部件环节的空间进行测算。PSU、HVDC、SST等电源主机可达到/接近千亿级市场。

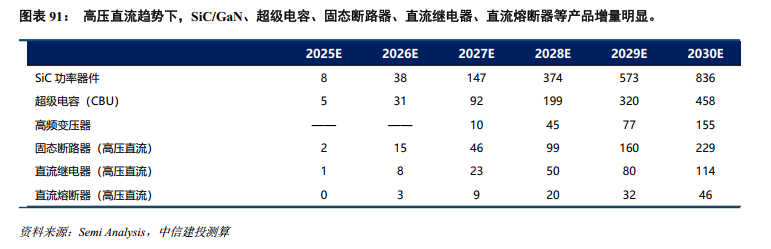

从核心零部件来看,1)在高压直流趋势下带来增量需求,超级电容、固态断路器、直流继电器、直流熔断器等产品增量明显;2)功率器件方面,HVDC系统中,功率器件价值量占比最高,将在2025年之后得到快速增长,尤其可以看到SiC功率器件需求将快速达到百亿级别;SST系统中功率半导体器件成本占比最高,SiC基本成为必选项,进一步拉动第三代宽禁带半导体需求。

投资建议

在上述技术趋势和市场空间测算的基础上,映射到具体投资标的上,还需结合国内/海外市场发展特点与公司自身α属性,这样的公司应具备:

①较强的技术能力,在电力设备或电力电子领域有深厚积累。②产品矩阵与未来发展趋势契合,可以较好地支持未来高压化、直流化、高密度等行业发展大趋势;③新产品落地进度领先,具备明显的渠道优势;公司新产品的推进进度较快,已经或接近量产阶段;或已深度布局销售渠道,可以快速得到业主认可等。

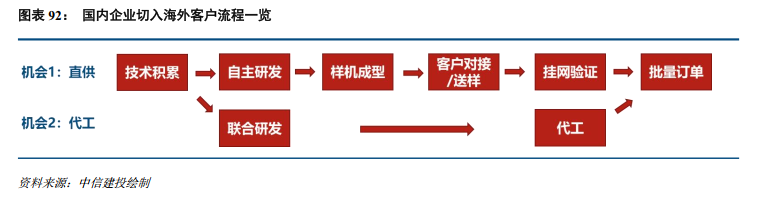

对于国内厂商而言,优势在于技术扎实,生产制造能力强,跟进速度快。①电力电子技术行业领先。②240/336V HVDC已在国内广泛应用;③巴拿马电源已超前应用;④国内技术跟进速度极快(HVDC/SST已快速出样机)。机会在于:①直供:发挥工程和生产优势,切入海外渠道。北美变压器渠道切入/NV链直供经验/北美丰富的光储经验提供综合方案等。②代工:与Tier 1客户合作代工,借助超强的制造能力间接切入供应体系。

我们认为应重点关注以下维度:

1)远期空间来看,重点关注海外链:北美市场引领全球AIDC趋势,北美头部互联网大厂持续提升AIDC领域资本开支,因此海外客户尤其是北美市场的客户,远期空间更大,新技术落地节奏将更快,将更快兑现到订单/业绩端。

2)价值量对比来看,重点关注电源主机、AIDC配储环节:PSU市场将在2030年达到数百亿级市场,HVDC、SST将在2030年达到千亿级市场;PSU及柜外电源是价值量最大的环节。

3)进度对比来看(综合客户切入进度、研发进度),可以粗略的排序为:AIDC配储>PSU>部分新增零部件≈HVDC>SST等,部分头部公司基于较强的技术和渠道能力排序更为超前。

我们整合以上选股逻辑:①优选海外链。海外市场空间大、将更快兑现到订单&业绩端;在坐标图中X轴右侧选择标的;②选择高价值空间环节,重点关注电源主机、AIDC配储;在坐标图中第一象限选择标的。③选择推进进度快的标的,包括客户拓展进度、产品切入进度等;而且事件催化通常集中在此。

从弹性空间来看:1)PSU、HVDC等电源环节业绩弹性普遍较高,SST预计于2027年后放量。2)AIDC配储预计有明显放量,头部企业高基数下仍表现出较高弹性;3)核心零部件(例如固态断路器/熔断器等)有量利双增趋势,将对核心公司带来较好增量贡献。

综上所述,从市场空间角度来看,优先选择PSU、HVDC等电源主机环节,以及AIDC配储环节。从节奏和进度来看,固态断路器、熔断器、继电器,以及CBU、BBU等也值得考虑。

1)需求方面:海外、国内云厂商资本开支不及预期;海外、国内先进AI芯片出货量不及预期;终端算力需求不及预期等。

2)供给方面:先进芯片产能不及预期;关键功率半导体产能不及预期等。

3)政策方面:算力支持政策不及预期;能耗、环评、土地审批不及预期;项目指标审批不及预期等。

4)国际形势方面:AI芯片进口受阻;国际贸易壁垒加深等。

5)市场方面:竞争格局大幅变动;竞争加剧导致设备单价迅速下降;运输等费用上涨。

6)技术方面:技术降本进度低于预期;技术可靠性难以进一步提升等。

VIP复盘网

VIP复盘网