核心要点

事件描述:

A股12家涉及锂矿&锂盐业务企业均已披露2024年报和2025年一季报,我们从产量、库存、成本、营业收入、毛利率&净利率、费用、资本支出和偿债能力九大方向进行分析,通过样本企业观测市场整体变化趋势,以寻求锂行业周期拐点启示。

12家样本企业为:天齐锂业、中矿资源、盛新锂能、雅化集团、融捷股份、永兴材料、江特电机、盐湖股份、藏格矿业、西藏矿业、天华新能、华友钴业(以上排名不分先后)。

事件点评:

通过我们对A股12家锂矿企业2024年报和2025一季报的梳理,我们发现:

1)产量:2024年样本企业锂盐产量44.77万吨,同比增47%;

2)库存:锂盐社会库存继续累库,但上市公司库存大幅去化;

3)成本:锂盐企业生产成本整体下降41%;

4)营业收入:2024年锂盐营业收入伴随锂价同步下降,同比23年下降40.2%;

5)归母净利润:毛利润减少叠加投资收益和资产减值损失,归母净利润同比大幅下降81%;

6)毛利率&净利率:24年毛/净利率为25.38%/4.52%,达到上一周期底部位置;

7)四费费用:2024年财务费用支出较高,管理及销售费用下降空间已较小;

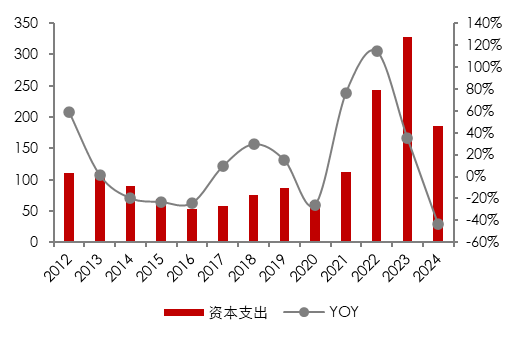

8)资本支出:资本开支进入周期磨底期;

9)偿债能力:偿债能力下滑,但仍处于合理区间。

通过以上三大经营指标和六大财务维度的梳理,我们观察到产业的三大变化:

1)在当前锂价下,企业盈利空间被进一步收窄,但仍未有企业主动减产。2024年锂价由年初的9.7万元/吨下跌至年底的7.2万元/吨,除宁德时代枧下窝锂矿2024年9月份停产外(2025年2月份已复产),上市公司普遍选择阶段性检修和技改升级部分产线以控制整体产量,无其他大规模、长时间的供给端减产停产情况。本轮锂矿企业均拒绝主动退出,反市场化的内卷将推动供给释放进一步压低锂价。目前来看,此轮周期供给侧的出清,或需建立在部分企业破产出局的基础上。

2)两年锂价下跌中,中资企业均已开展多维度降本措施,未来进一步降本空间较小。2024年各家企业均从各个维度尽力降低锂盐生产成本,如中矿资源通过提高非矿的选矿率、减少运费等措施,单吨锂盐生产成本由10万元/吨下降至6万元/吨。中资企业近两年已展示超市场预期的降本能力与诉求,但未来进一步降本空间所剩无几。

3)A股企业整体已经放缓资本开支,且目前偿债压力提升,预计远期锂盐项目投产节奏放缓,锂矿周期拐点逐步接近。2024年锂矿企业资本开支继2020年以来首次转负,业绩低迷带来的现金流压力,已经迫使企业主动放缓远期项目建设,锂供需错配情况将逐渐缓解,锂矿周期拐点逐步接近。

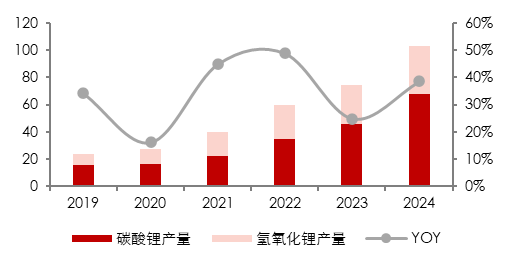

2024年中国锂盐产量超预期增长,上市公司增长速度快于非上市公司。2024年中国锂盐产量102.9万吨,同比增39%,其中 12家A股锂上市公司共生产锂盐44.77万吨,占全国产量43%,产量同比增47%;销售锂盐47.42万吨,同比增57%。在2024年锂价持续探底行情下,非上市公司受制于资金压力、盈利压力等等,增产速度不及上市公司。

受三元电池需求占比下降影响,氢氧化锂产销量占比在2024年进一步下滑。2024年中国碳酸锂产量67.57万吨,氢氧化锂产量35.36万吨,氢氧化锂产量占比由2021年的44.6%下降至2024年的34.4%。

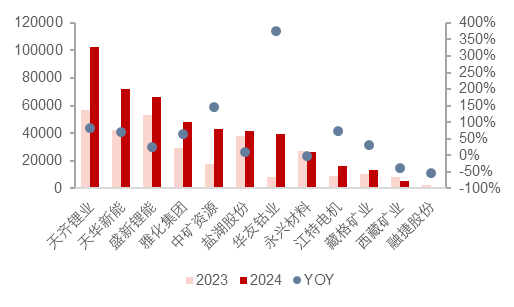

分企业来看,2024年上市公司锂盐产量基本实现正增长。其中天齐锂业、华友钴业、中矿资源和天华新能受益于新项目投产和爬坡,产量增长超2万吨。

资料来源:SMM, 五矿证券研究所

图表2:2024年上市公司锂盐产量高速增长(吨)

资料来源:各公司公告, 五矿证券研究所

(注:天华新能销售数据为预测值)

图表3:2024年主要上市公司产量变化及其原因(万吨)

资料来源:各公司公告, 玉林发布、动力电池、数字锂电、各公司公告, 五矿证券研究所

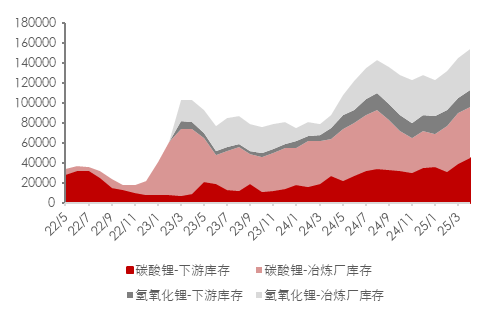

2024年供需错配下中国锂盐社会库存大量增加,2025年受宁德复产和宏观扰动影响,锂盐继续累库。2024年初锂盐社会库存8.04万吨,供需错配下锂盐被动累库至8月份,达到14.33万吨的高位,后受益于金九银十需求旺季来临以及国家“以旧换新”政策加码补贴,需求好转,库存小幅回落至12.84万吨。进入2025年,受宁德枧下窝重启开工、美国关税增大锂盐需求侧的宏观不确定性等影响,市场接货情绪低迷,库存继续攀升,4月底中国锂盐库存升至15.35万吨。

上市公司库存数据与社会库存呈现相反走向,2024年样本企业库存由4.81万吨下降至3.02万吨。2024年锂上市公司主动去库,库存同比下降37%至3.02万吨(不含天华新能数据),其中天齐锂业和雅化集团库存下降明显,目前多数上市公司锂盐库存维持在1个月以内。

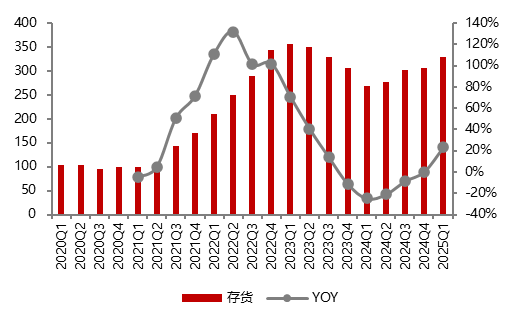

分季度来看,上市公司存货压力逐渐减轻。从上市公司存货价值量来看,24Q1上市公司存货价值量同比下降25%,至24Q4同比变化为 0.4% ,可以发现24年初企业集中消化存货,存货压力逐渐好转。

资料来源:SMM, 五矿证券研究所

图表5: A股12家上市公司2024年存货价值量提升(亿元)

资料来源:各公司公告, 五矿证券研究所

图表6:2024年中国锂上市公司锂盐库存量(吨)

资料来源:各公司公告, 五矿证券研究所

注:以上不含天华新能数据

图表7:企业约维持不足1个月的锂盐库存(月份)

资料来源:各公司公告, 五矿证券研究所

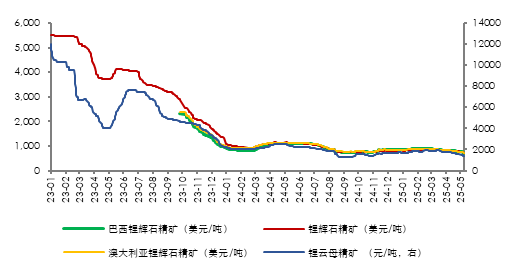

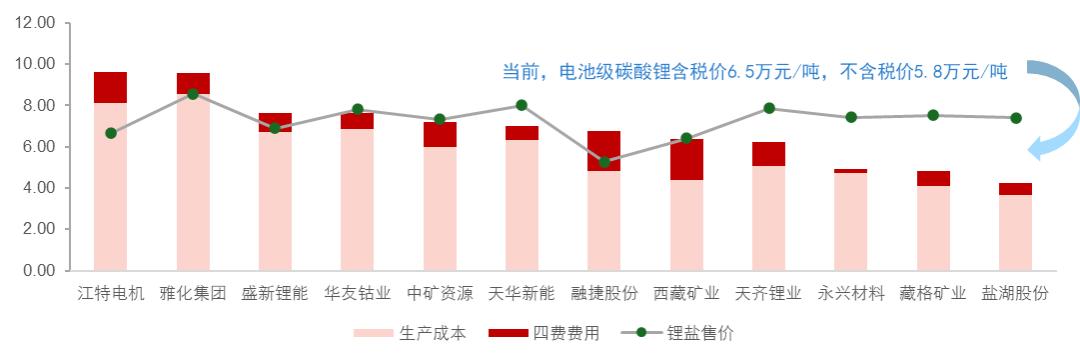

受益于锂矿价格下跌以及企业优化工艺及管理等降本措施,2024年锂盐企业生产成本大幅下降。据SMM,24年外购锂辉石的锂盐企业碳酸锂生产成本为8.86万元/吨,同比下降67.5%。A股12家上市锂公司锂盐加权平均生产成本同样集体下降,由2023年的11.22万元/吨下降至2024年的6.67万元/吨,降幅41%。我们认为本次成本下降,一是因为锂辉石原料成本的降低,二是企业自身优化生产工艺和降低各种费用所得。

伴随着锂矿价格的下跌,原料外采企业与原料自供企业的成本差逐渐缩小。2023年原料主要依赖外采的企业锂盐生产成本高达20万元/吨,是盐湖类资源自给企业的4倍之多。2024年随着锂矿价格下跌、高价原料库存逐渐消耗,外采原料企业的原材料成本大幅降低,总生产成本降低至10万元/吨以内,与资源自供企业的成本差距逐渐缩小。

盐湖类企业生产成本仍然处于第一梯队。从上市公司数据来看,盐湖类企业的生产成本维持在4万元/吨附近,非洲矿类企业的成本在6~7万元/吨附近,江西云母矿类企业的生产成本在5~8万元/吨附近。我国盐湖类企业生产成本仍然处于第一梯队。从加工成本来看,目前云母类企业以永兴材料为代表,锂盐加工成本为3.5万元/吨,辉石类企业以盛新锂能等企业为代表,加工成本在1.5~2万元/吨。

图表8:锂矿价格下跌带来锂盐企业原材料成本下降

资料来源:SMM, 五矿证券研究所

图表9:锂盐企业生产成本(万元/吨)

资料来源:各公司公告, 五矿证券研究所

2024年不断下跌的锂价使企业盈利空间进一步收窄,但企业生产意愿仍较强。从生产成本来看,2024年江特、雅化、盛新等企业的锂盐售价已经低于或接近企业锂盐生产成本,锂盐业务毛利率小于等于0,但上市企业未出现大规模、长时间减停产现象,企业生产意愿较强。

迈入2025年,锂价进一步下跌,华友、中矿等在2024年具有成本安全边际的企业目前也开始面临盈利压力。5月中旬锂盐价格已经下探至6.5万元/吨附近,不含税价5.8万元/吨,低于华友、中矿、天华等企业的生产成本(以2024年生产成本为依据),目前半数以上的A股锂公司面临盈利压力。

图表10:2024年各企业锂盐不含税完全成本(万元/吨)

资料来源:各公司公告, 五矿证券研究所

注:①本图完全成本=生产成本 四费

②对于多业务企业,锂盐的四费费用=企业总费用*锂盐成本/公司总成本

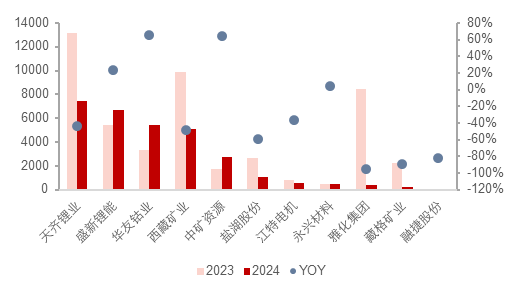

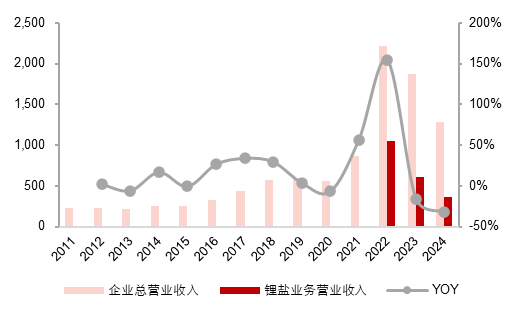

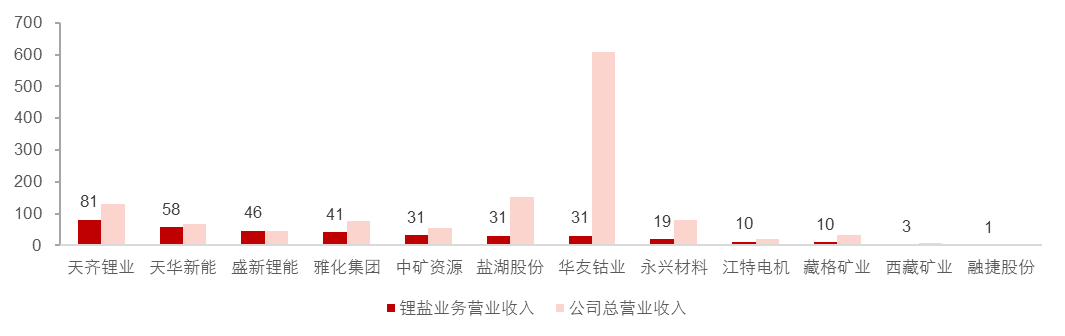

12家A股锂上市企业2024年锂盐营业收入362亿元,同比下降40.2%,占上市公司整体收入的28%。据SMM,2024年电池级碳酸锂平均售价为9.05万元/吨,同比下跌65%,A股上市公司锂盐平均出厂价为8.49万元/吨,同比下跌58%,跌幅小于市场均价,展现出上市公司产品一定的议价权与相对较好的价格判断能力。同时公司出货量增加,锂盐板块营业收入跌幅小于价格跌幅。此外锂上市公司除经营锂盐业务外,多同时经营钾肥、镍钴和锂电材料等相关产业,2024年整体产业链景气度下降,钾肥、镍钴等产品价格相应下跌,上市公司非锂盐业务营业收入同比下降27.4%至918亿元。

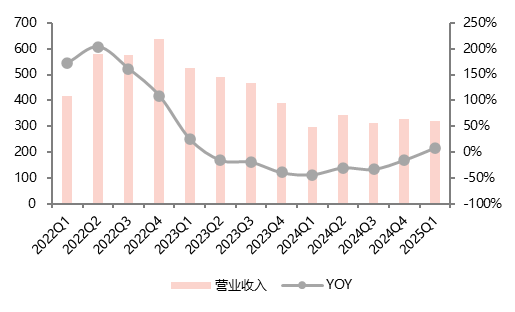

分季度来看,2024年上市公司季度营业收入稳定,无明显性季节变化,新项目增产对冲了价格持续下跌带来的不利影响。公司营业收入同比有所好转。2025年Q1 样本企业营业收入320亿元,同比增加7.87%,近2年来首次转正,主要系锂价环比变化基本持平。

分企业来看,天齐锂业锂盐营业收入仍然保持在第一梯队领先位置。2024年企业间锂盐售价价差较小,锂盐板块营业收入与销量高度相关,天齐锂盐营业收入仍然保持在第一梯队领先位置。

图表11:A股12家锂上市公司营业收入(亿元)——年度

资料来源:各公司公告, 五矿证券研究所

图表12:A股12家锂上市公司营业收入(亿元)——季度

资料来源:各公司公告, 五矿证券研究所

图表13:2024年分企业营业收入情况(亿元)

资料来源:各公司公告, 五矿证券研究所

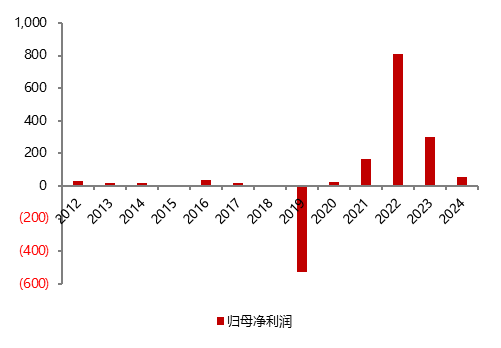

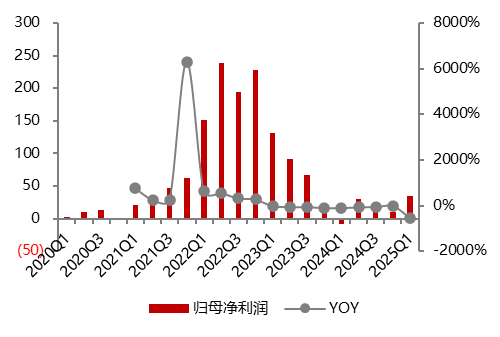

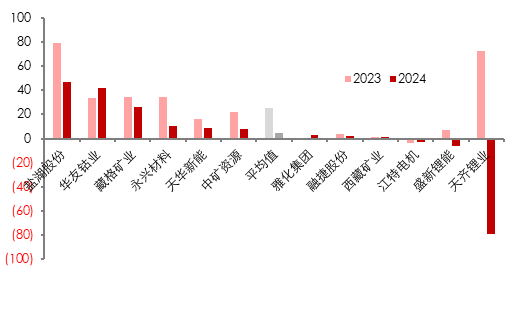

12家A股锂上市企业2024年归母净利润共计57.85亿元,同比下降81%,主要系锂价下跌带来的营业收入减少以及投资收益减少和资产减值增加。

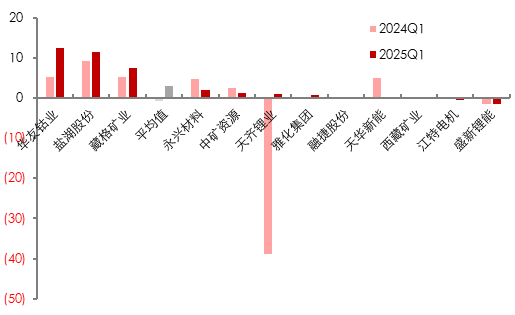

分季度来看,2024年Q4天齐计提16.7亿资产减值带动整体板块归母净利润环比减少14.64亿元至10.71亿元。2025Q1 资产大额计提数目减少,板块归母净利润回升至34.69亿元,与2024年中水平趋平。

分企业来看,天齐锂业归母净利润下降幅度最大。天齐锂业主要系销售单价下降幅度远高于销售成本下降幅度带来毛利润同比减少284亿元至60.18亿元,叠加因SQM受税务诉讼裁决影响造成的投资净收益减少39.5亿元、在建工程及存货跌价造成的资产减值损失18.85亿元,最终公司2024归母净利润同比减少152亿元至-79.05亿元。

图表14:A股12家锂上市公司归母净利润(亿元)——年度变化

资料来源:各公司公告, 五矿证券研究所

图表15:A股12家锂上市公司归母净利润(亿元)——季度变化

资料来源:各公司公告, 五矿证券研究所

图表16:A股12家锂上市公司归母净利润(亿元)——2023&2024年度

资料来源:各公司公告, 五矿证券研究所

图表17:A股12家锂上市公司归母净利润(亿元)——2025Q1

资料来源:各公司公告, 五矿证券研究所

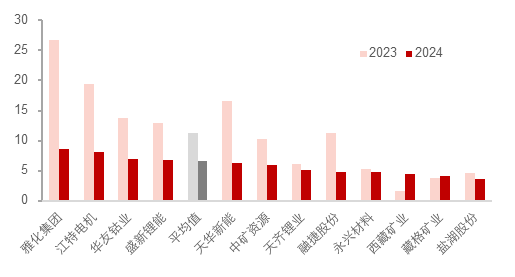

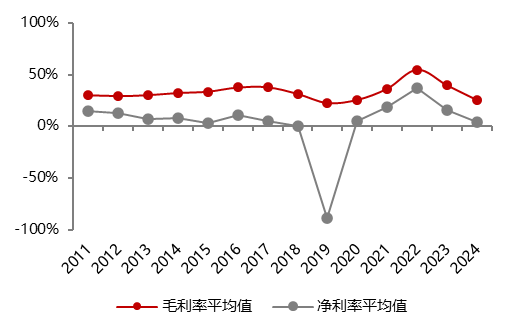

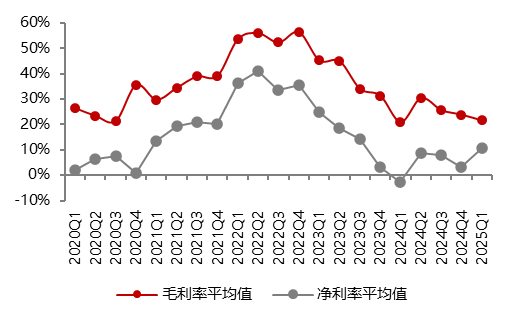

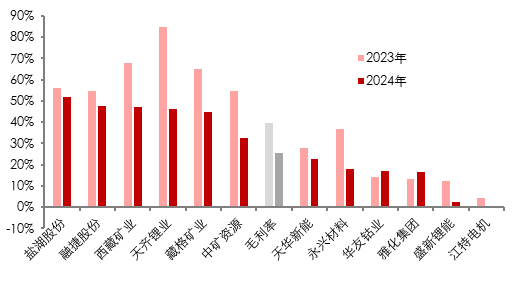

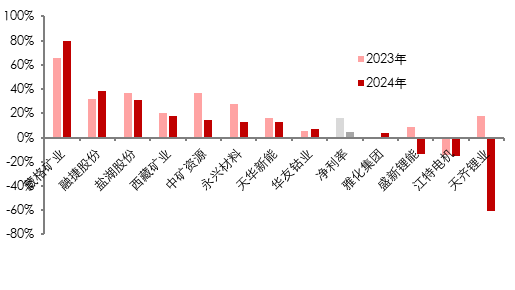

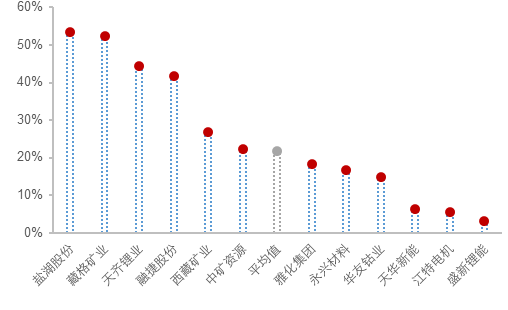

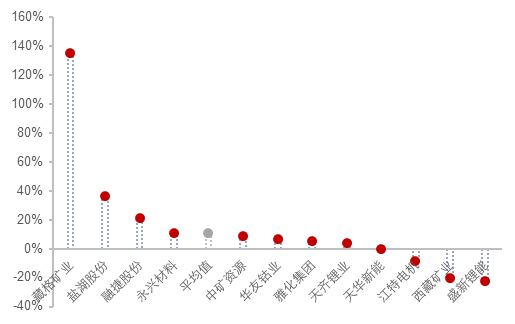

12家A股锂上市企业2024年毛利率25.38%,同比下降14.2pct;净利率4.52%,同比下降11.6pct。自锂价下探以来,上市公司盈利能力大幅下降,毛利率与净利率跌至上轮周期底部位置。

分季度来看,2024年前三季度企业营业能力出现稳定向好态势,但Q4 天齐受资产减值和投资收益变动等情况拖累,净利润环比下降较多,拖累整体锂板块业绩。2025Q1天齐归母净利润扭亏,环比增23亿元至1.04亿元,带动锂板块净利率环比增7.6pct至10.84%。

分企业来看,盐湖类企业毛利率与净利率均属于第一梯队,其次为自有矿企业如永兴、中矿等,盛新等外购矿占比较高的企业盈利水平相对较弱。

图表18:A股12家锂上市公司毛利率&净利率——年度变化

资料来源:各公司公告, 五矿证券研究所

图表19:A股12家锂上市公司毛利率&净利率——季度变化

资料来源:各公司公告, 五矿证券研究所

图表20:A股12家锂上市公司毛利率——2023&2024年度

资料来源:各公司公告, 五矿证券研究所

图表21:A股12家锂上市公司净利率 ——2023&2024年度

资料来源:各公司公告, 五矿证券研究所

图表22:A股12家锂上市公司毛利率——2025Q1

资料来源:各公司公告, 五矿证券研究所

图表23:A股12家锂上市公司净利率 ——2025Q1

资料来源:各公司公告, 五矿证券研究所

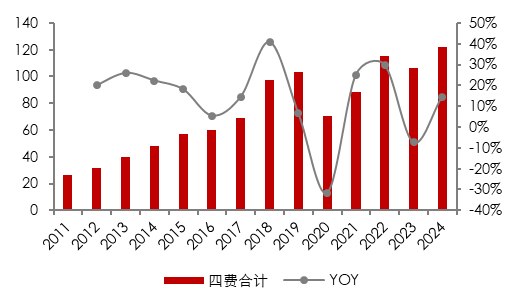

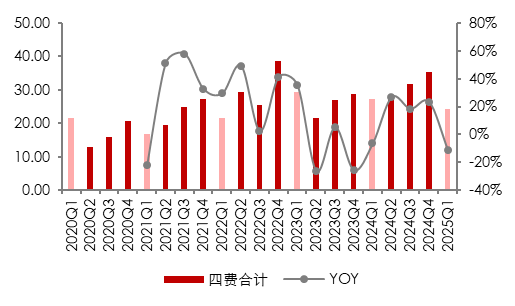

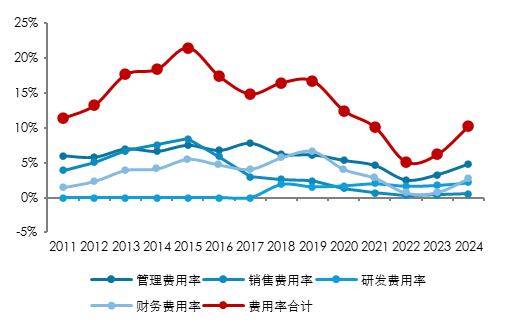

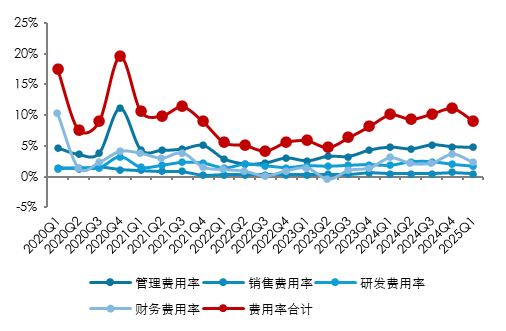

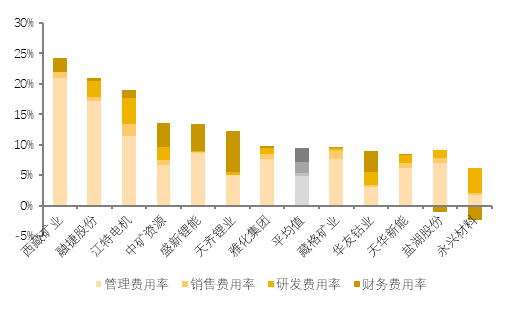

12家A股锂上市企业2024年四费费用共计122亿元,同比增长14.6%;四费费用率为9.53%,同比增加3.83pct。2024年企业销售费用、管理费用和研发费用绝对值均处于下降状态,但财务费用增加较多,其中天齐锂业、华友钴业财务费用分别同比增加8.83、5.92亿元,是财务费用增加最多的两家公司。天齐主要系子公司文菲尔德因银行贷款存在大额美元负债敞口,美元增值导致澳元对美元产生较大的汇兑损失,华友钴业主要系年度利息费用增加。

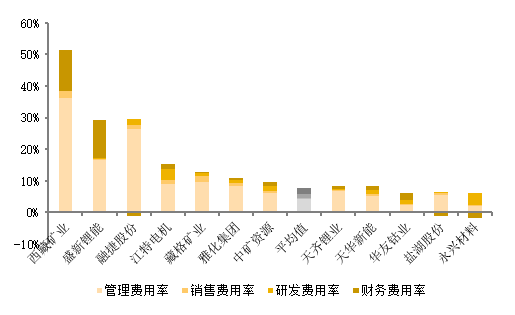

分季度来看,12家A股锂上市企业2025年Q1四费费用共计24.31亿元,同比减少 11.13%;四费费用率7.6%,同比下降1.62pct。排除财务费用的季度波动影响,公司在管理费用和销售费用上基本维持稳定,费用下降空间已所剩无几。

永兴材料、天齐锂业与天华新能是锂矿上市公司管理层面,控制成本较好的公司。我们发现永兴材料和盐湖股份等海外业务涉及较少的公司,2024和2025Q1的管理费用率较低,同时财务费用少,不易受汇率波动等影响造成大额财务支出。

图表24:A股12家锂上市公司四费费用(亿元)——年度变化

资料来源:各公司公告, 五矿证券研究所

图表25:A股12家锂上市公司四费费用(亿元)——季度变化

资料来源:各公司公告, 五矿证券研究所

图表26:A股12家锂上市公司四费费用率——年度变化

资料来源:各公司公告, 五矿证券研究所

图表27:A股12家锂上市公司四费费用率——季度变化

资料来源:各公司公告, 五矿证券研究所

图表28:A股12家锂上市公司费用率——2024

资料来源:各公司公告, 五矿证券研究所

图表29:A股12家锂上市公司费用率——2025Q1

资料来源:各公司公告, 五矿证券研究所

12家A股锂上市企业2024年资本开支共计186亿元,同比下降43%,继2020年以来首次同比转负。从资本开支周期来看,当下已经进入磨底期。

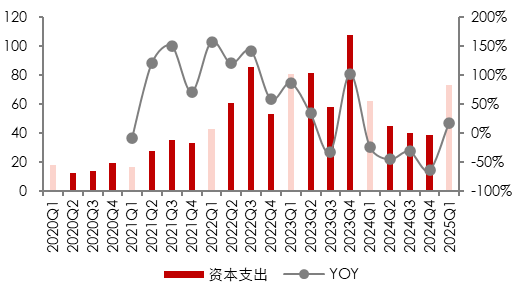

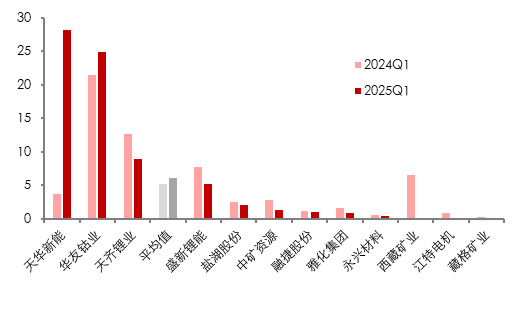

分季度来看,2024年上市公司资本开支整体平稳,未出现下半年投资情况增加的情况,一是因为企业当下现金流情况紧张,无多余资金进行远期项目建设;二也反应了企业家对未来需求或存在观望情绪。进入2025年,一季度上市公司资本开支为73.29亿元,同比增加18.11%,整体支出处于近三年来平均水平。

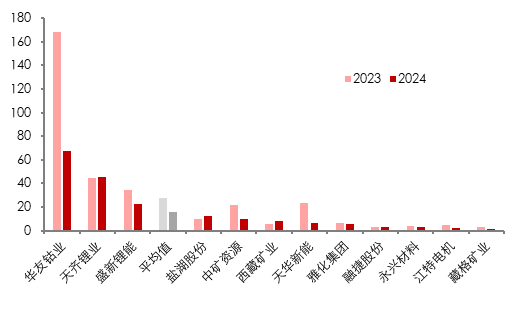

分企业来看,龙头企业如天齐锂业、华友钴业等资本开支继续维持较高水平。华友钴业2024年资本开支同比减少101亿元,主要系12万吨氢氧化镍钴等项目接近完工,2024年投入较少所致;华友钴业2023年津巴布韦Arcadia 450万吨锂矿选矿厂项目和5万吨锂盐项目供给投入资本开支26亿元,2024年伴随着项目接近完工,资本开支投入减少至2亿元左右。天齐锂业资本开支主要用于格林布什三期选矿厂等项目,2024年格林布什三期选矿厂新增资本开支14.86亿元。

图表30:A股12家锂上市公司资本开支(亿元)——年度

资料来源:各公司公告, 五矿证券研究所

图表31:A股12家锂上市公司资本开支(亿元)——季度

资料来源:各公司公告, 五矿证券研究所

图表32:2024年A股12家锂上市公司资本开支(亿元)

资料来源:各公司公告, 五矿证券研究所

图表33:2025Q1 A股12家锂上市公司资本开支(亿元)

资料来源:各公司公告, 五矿证券研究所

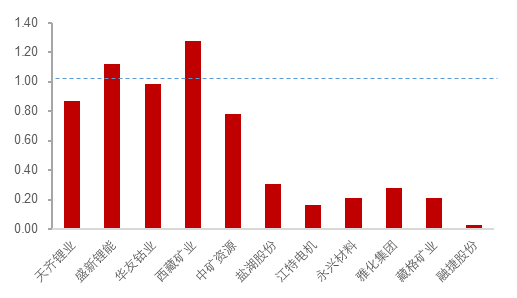

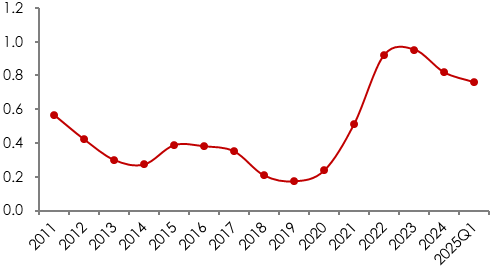

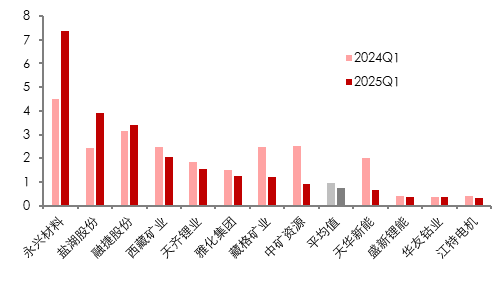

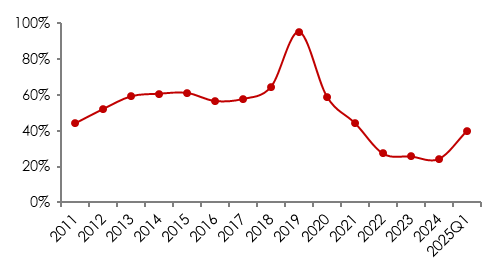

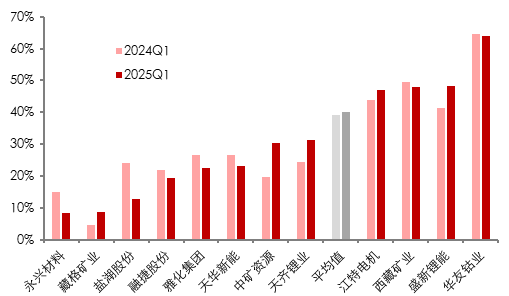

12家A股锂上市企业2024年加权平均现金比率值为0.64,同比下降22pct;资产负债率为33%,同比增加2.5pct。公司短期偿债能力承压程度高于长期偿债能力承压程度,但整体处于合理范围内。

分季度来看,2024年以来,上市公司现金比率逐季下滑,2025Q1为0.76,同比下滑21pct,环比下滑6.2pct;资产负债率逐季提高,2025Q1为40.04%,同比增0.88pct,环比增0.84pct。锂价持续低迷下, 公司偿债能力难以出现反转情况。

分企业来看,资产规模较高的企业如华友钴业等往往资产负债率处于相对较高位置,现金比率处于相对较低的位置, 反映了资产规模较大的企业通过财务杠杆撬动资源整理的能力更强。板块中永兴材料、盐湖股份等企业目前资金灵活性较高。

图表34: A股12家锂上市公司现金比率

资料来源:Wind, 五矿证券研究所

图表35:A股12家锂上市公司现金比率——分企业

资料来源:Wind, 五矿证券研究所

图表36:A股12家锂上市公司资产负债率

资料来源:Wind, 五矿证券研究所

图表37:A股12家锂上市公司资产负债率——分企业

资料来源:Wind, 五矿证券研究所

风险提示

1、锂价持续低迷,市场供需预期博弈存在较大不确定,需关注锂价震荡对公司业绩影响。

2、需关注锂价下跌带来公司资产减值和投资收益下降的可能性。

VIP复盘网

VIP复盘网