据艾媒咨询数据预测,中国宠物经济产业规模涨势积极,预计到2028年市场规模有望达到1.15万亿元。巨型蛋糕吸引无数宠企前来厮杀拼抢,随着宠物市场由“蓝海”逐渐变成“红海”,行业竞争格局也悄然成型。

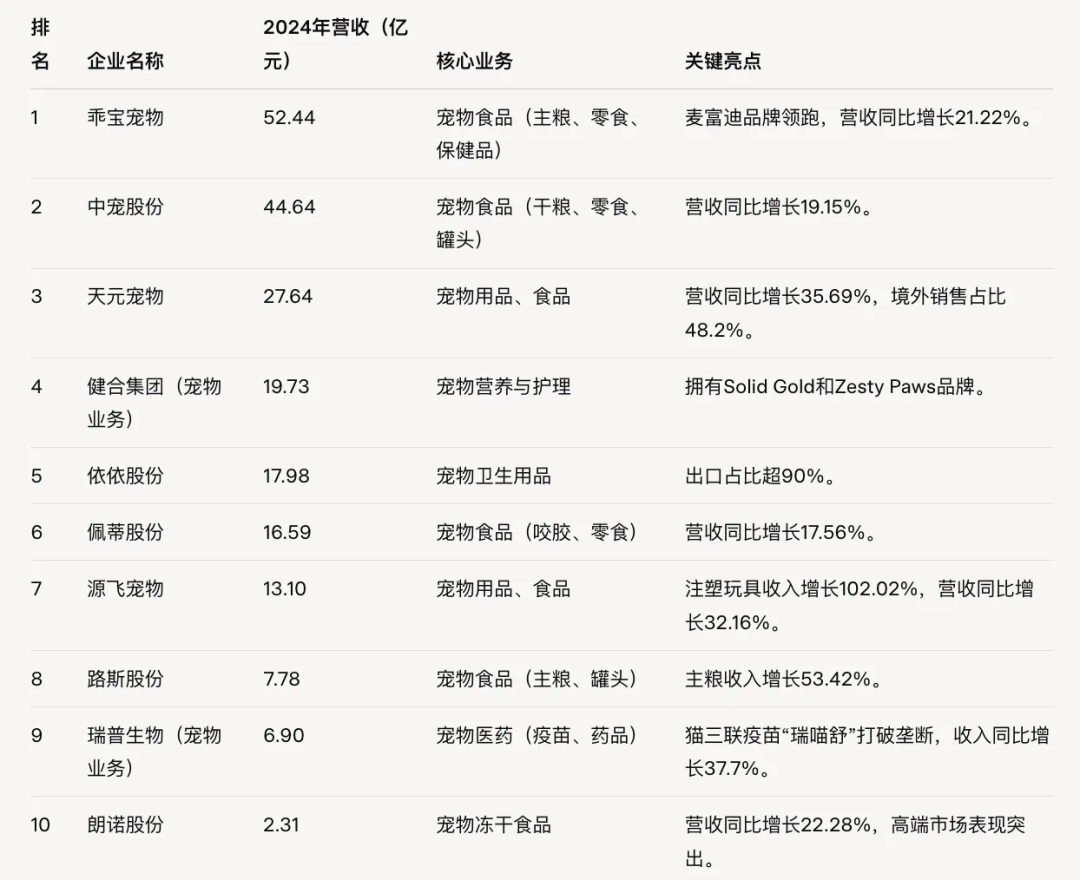

日前,2024年中国宠企排行榜出炉,前十名企业可谓是行业佼佼者。其中,源飞宠物以13.10亿元的总营收位列第七,看似光鲜的背后细究下来却是源飞宠物毛利率不及同行、代工为主自主品牌薄弱、国内市场不具竞争力等种种隐痛。

源飞宠物成立于2004年,成立以来始终专注于宠物用品和宠物食品的研发、生产和销售。目前主要产品包括宠物牵引用具、宠物玩具等宠物用品,宠物零食、宠物干粮、宠物湿粮等宠物食品。

从成立年限来看,在行业内,源飞宠物虽算不上是“老大哥”,但二十余年的行业深耕与发展,也可被称为是“富有经验者”。如今,养宠已从过去的“给口饭吃”发展到“比人吃得好”,宠物行业的各类细分赛道也如野草般迅猛生长。回看曾经,源飞宠物实打实选择了一个极具成长性的赛道。

从同行对比来看,借助这份成长性,源飞宠物表现如何?

首先对比营收规模,2024年乖宝宠物以52.45亿元营收稳居宠企榜首,也是唯一一家迈进50亿俱乐部的宠企。值得注意的是,乖宝宠物成立时间晚于源飞宠物,可以说是行业中的“弟弟”,如今营收规模却轻松超越了前辈们。

紧跟乖宝的中宠股份,受益于主粮业务的增长,2024年营收达44.65亿元,净利润更是同比提升了近70%。旗下“顽皮”品牌在国内具有较高知名度,而“ZEAL”品牌则以新西兰进口定位受到高端用户青睐。

排名第三的天元宠物2024年公司营收达27.64亿元,同比增长35.69%,成为本年度增速最快的上市宠企之一。

其次对比毛利率,按照2024年综合毛利率来计算,2024年前十大宠企平均毛利率为30.32%,源飞宠物远未达到平均水平。

具体来看,健合集团宠物业务以高达60.60%的毛利率一骑绝尘稳居第一;乖宝宠物、瑞普生物、朗诺股份分别以42.27%、41.38%、42.87%的毛利率位居第二梯队;中宠股份、佩蒂股份分别以28.16%、29.42%的毛利率位居第三梯队;源飞宠物、天元宠物、路斯股份分别以22.89%、15.98%、22.87%的毛利率位居最后。

简单总结下来可以看出,无论营收规模还是盈利能力,深耕行业二十余年的源飞宠物都不能拔得头筹,成长性不如后起之秀乖宝宠物,爆发力不如2020年才布局宠物业务的健合集团,在行业中存在感不强。

成也“代工”,败也“代工”

源飞宠物的综合实力不算突出,但其境外营收规模却相当突出。

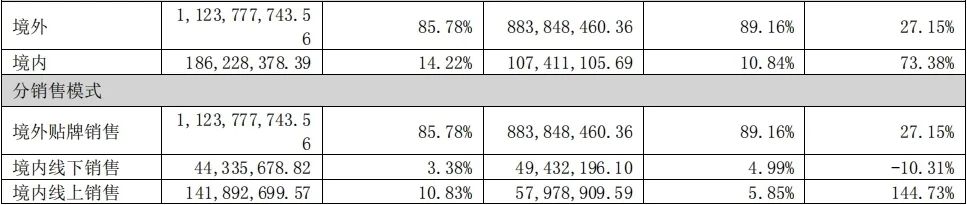

源飞宠物历年的报告显示,其境外市场营收远远高于境内市场营收,2024年公司境外营收达11.24亿元,占总营收比为85.78%;境内营收为1.86亿元,占总营收比为14.22%,可见其业务基本向海外倾斜,且主要为OEM/ODM模式。

众所周知,OEM/ODM模式就是传统意义上的代工模式,其特征为技术在外,资本在外,市场在外,只有生产在内,代工企业仅赚取生产加工费,且需承担原材料波动、人力成本上升等风险。

纵观国内宠企的成长路径,早期基本是以给海外品牌代工起家,但代工业务的利润空间要比自主品牌低得多。以中宠股份为例,2024年上半年其境内业务毛利率为37%,境外业务的毛利率则只有25%。

因此,过去几年,各大上市宠企纷纷加码自主品牌,转型最成功的当属乖宝宠物。2020年至2023年,乖宝宠物OEM/ODM模式销售收入占比从50%降至32%,自有品牌销售收入占比提升至近70%。相比之下,中宠股份代工收入占比仅从2020年的75%降至2024年的58.59%。这也就是为什么乖宝宠物的毛利率能做到42%,中宠只有28%左右。

再看源飞宠物,代工模式占比极重,随着宠物行业越来越“卷”,OEM/ODM模式盈利空间进一步被压缩,这或许就是源飞宠物发展多年却仍未能成为头部企业的主要原因。

此外,代工模式的贴牌生产令企业严重缺乏自主品牌,源飞宠物贴牌生产的基本上是雀巢、玛氏旗下品牌。且代工业务订单并不稳定,尤其是客户集中度较高的企业,若主要客户流失或转移订单,企业营收可能大幅波动。2024年,源飞宠物前五大客户合计销售金额占年度销售总额比例为54.75%,客户集中度相对较高。

与此同时,代工企业为维护客户资源,以及吸引新客户,需持续投入研发以迎合客户需求,但成果(如专利、设计)通常归品牌方所有,代工企业难以积累自有资产。

如果说源飞宠物所有业务均为代工,丝毫没有自主品牌布局,那也实属冤枉。只不过,当源飞宠物历经千帆,回头发现应该发展自主品牌,抢占市场份额的时候,宠物市场早已从“蓝海”变成“红海”,想插一脚已不再简单。

通过对乖宝宠物、中宠股份2024年的整体业绩观察可以发现,其业绩增长大部分来源于宠物主粮业务的增长。例如,2024年乖宝宠物主粮业务营收约达27亿元,同比增长28.88%;中宠股份主粮业务营收约达11.07亿元,同比大幅增长91.85%。

这也与宠物市场整体以及细分领域的增长趋势相吻合,根据《2025年中国宠物行业白皮书》(以下简称“白皮书”)内容,2024年中国宠物市场规模为3002亿元。按消费来看,宠物食品市场是主要消费市场,市场份额为52.8%;宠物医疗市场份额为28.0%;宠物用品、服务市场份额较低,分别为12. 4%、6.8%。在占比最大的宠物食品中,宠物主粮占比达35.7%。

如此庞大的食品市场,宠企们争相抢占的市场,源飞宠物自始至终从未重点布局,或者说食品并非源飞宠物的主要业务发力点。

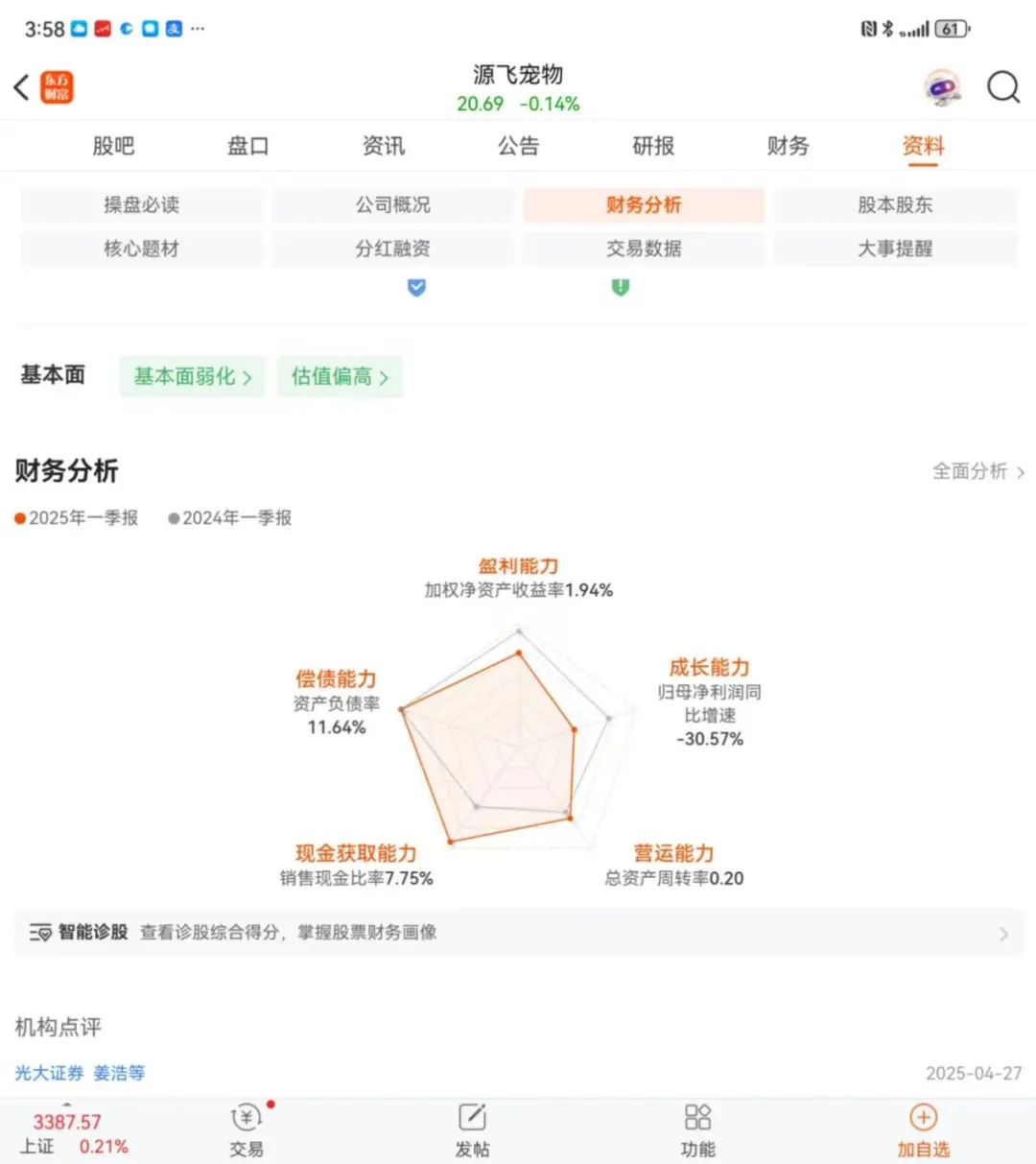

2025年一季度,源飞宠物净利润为2537万元,同比下降30.57%。对此,源飞宠物解释称,主要是由于公司今年国内业务规模扩大导致产品结构的调整。2025年一季度国内市场拓展顺利,三大自主品牌均按计划逐步进行品牌定位、产品研发及渠道推广等方面工作。

据悉,目前源飞宠物自有三大品牌分别是匹卡噗、哈乐威、传奇精灵,分别对应业务为宠物零食、宠物用品、高端宠物主粮,三品牌均建立于2024年。可以理解为,直至2024年源飞宠物才开始真正布局自主品牌,才开始发力宠物主粮赛道,从市场声量上来看,近乎于无。

尤其是宠物主粮方面,根据各大电商平台数据,目前市面上较为受欢迎的国产主粮品牌包括麦富迪、伯纳天纯、比瑞吉、疯狂小狗、卫仕、爱立方等,几乎包揽了国产粮的市场份额。除此之外,还有渴望、莲花、爱肯拿、巅峰、欧恩培、纽顿等进口主粮品牌来瓜分国内市场份额。

这一切对于去年才开始做主粮品牌的源飞宠物来说,无一不是打击,除非研发出高差异化产品,否则上述品牌的销售额,源飞宠物就是拍马也追不上。

就宠物食品方向而言,源飞宠物的零食业务还可以拿到台面上来,2024年,公司宠物零食实现营收6.06亿元,占总营收比为46.31%。

然而,根据上述《白皮书》内容,在整个宠物消费当中,宠物零食占比还不到20%。宠物主粮布局晚,宠物零食增长少,源飞宠物目前处境,略有些许尴尬。

(数据来源于东方财富)

VIP复盘网

VIP复盘网