在上海陆家嘴鳞次栉比的金融大厦群中,上海银行的标识分外醒目。从1995年由多家城市信用合作社整合组建,到如今扎根上海、成长为资产规模超3万亿的上市银行,上海银行承载着沪上金融崛起的历史印记。

已经过去的2024年,上海银行实现营业收入529.86亿元,同比增长4.79%;归母净利润235.6亿元,同比增长4.5%。然而,褪去华丽的财报外衣,这家万亿城商行正面临着资产规模被同行赶超、利息净收入连续下降、信用卡业务失速、个人贷款减少等诸多问题。

总资产降至城商行第四

天眼查显示,上海银行成立于1996年1月30日,注册资本1420652.87万元,法定代表人金煜。

截图来源于天眼查

成立之后,上海银行始终坚守服务地方经济、服务中小企业、服务市民的特色定位。围绕这一定位,构建了多元化的业务布局,实现了持续的业绩增长。

2016年11月16日,上海银行在上交所挂牌上市。上市当年,上海银行的资产总额约为1.76万亿元,位列上市城商行第二名,这个记录一直保持到2021年。但是2022年末,江苏银行的资产总额达到2.98万亿元,超越了2.88万亿元的上海银行,升至上市城商行第二名。

在保持了“探花”的位置3年后,2025年第一季度,上海银行的资产总额达到3.27万亿元,较2024年末的3.23万亿元略有增长,但是被宁波银行3.40万亿元的资产规模超越,跌出上市城商行前三甲。

这是自2022年被江苏银行超越之后,上海银行再度被竞争对手赶超。

按照资产总额排位的话,截至2025年一季度末,上海银行在上市城商行里面已经降至第四位,排在其前面的是北京银行、江苏银行、宁波银行。这个位置,与上海银行曾经的头部城商行地位极不匹配。

从资产质量方面看,上海银行整体还是不错的。2024年末,上海银行的不良贷款余额、不良贷款率实现“双降”,不良贷款余额为165.8亿元,较2023年同期略有减少;不良贷款比例为1.18%,2023年同期为1.21%;不良贷款拨备覆盖率为269.81%,2023年同期为272.66%。

在市场竞争中,面对长三角地区其他城商行的强劲发展,上海银行急需进一步突出自身特色,提升综合竞争力。

营收增长过于依赖投资

需要指出的是,上海银行资产总额的下降并非偶然,而是过去几年积累的结果。上海银行似乎更愿意采取信贷与金融投资并重的策略,这看似分散风险,但也导致资源分散。

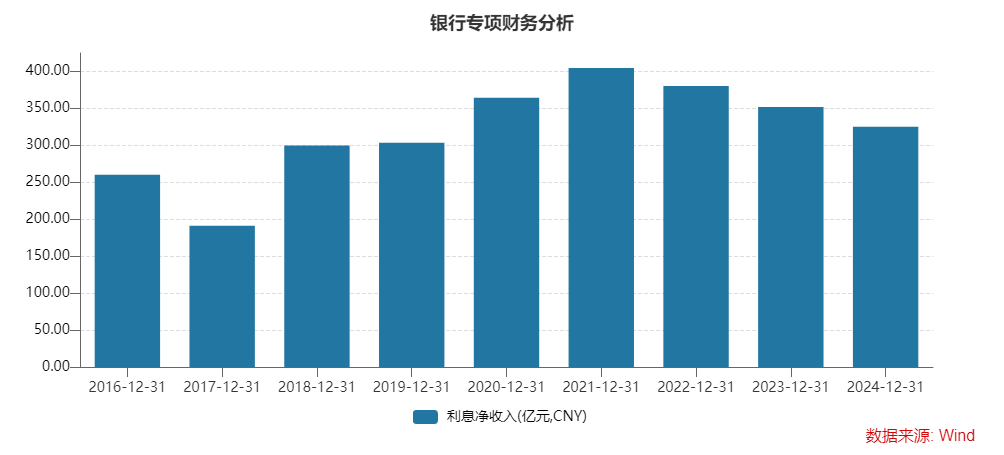

Wind数据显示,2022-2024年,上海银行的利息净收入分别为380亿元、351.64亿元、324.86亿元,分别同比下降6.03%、7.46%、7.62%,降幅速度在加快,一直拖累营收。

截图来源于Wind

上海银行2024年能够实现营收增长的原因,是其非息收入达到204.99亿元。

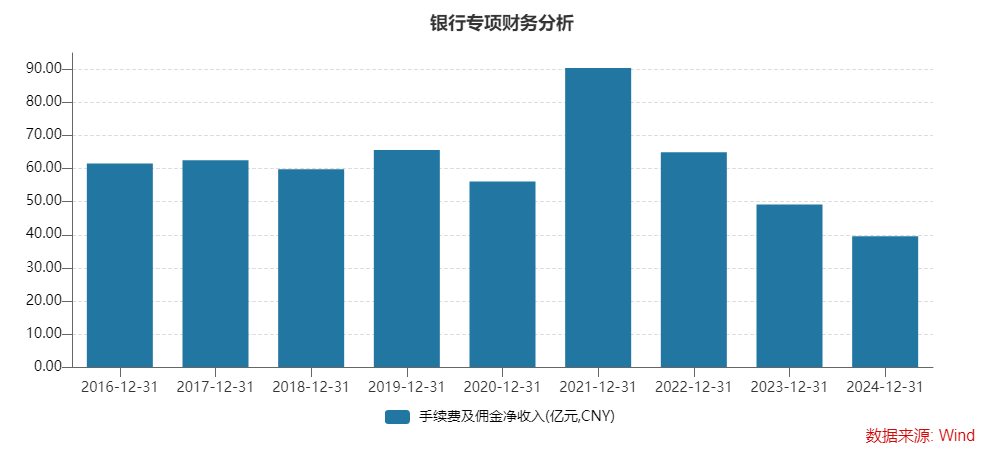

在上海银行的非息收入中,2022-2024年,“手续费及佣金净收入”分别为64.93亿元、49.15亿元、39.59亿元,分别同比下降28.23%、24.30%、19.46%。这一业务板块已连续三年下滑,反映出上海银行在中间业务创新和应对市场变化方面,需要进一步反思与探索。

截图来源于Wind

在两大传统业务板块下滑的情况下,其他非利息收入成为营收增长的关键驱动力,也就是上海银行的投资业务。

手续费及佣金净收入下降,能够推升非息收入增长,从而推动营收增长的原因是,上海银行2024年投资净收益达到131.66亿元,而2023年这一数据仅为67.72亿元。

好消息是,2025年一季度,上海银行的利息净收入同比增长4.65%,非利息收入同比增长2.60%。

国海证券研报指出,上海银行“利息净收入的增速超过资产增速,表明净息差同比平稳。非息收入的增长主要得益于投资收益的增加”。

投资收益的增长,显示出上海银行在投资交易领域的积极布局,以及较好的市场把握能力。但是,如果一家商业银行需要依靠投资来提升业绩,那么其显然是在“走钢丝”,毕竟利息净收入才是商业银行业务的基石。

信用卡业务持续萎缩

曾经被寄予厚望的信用卡业务,如今却成为上海银行的一大痛点。

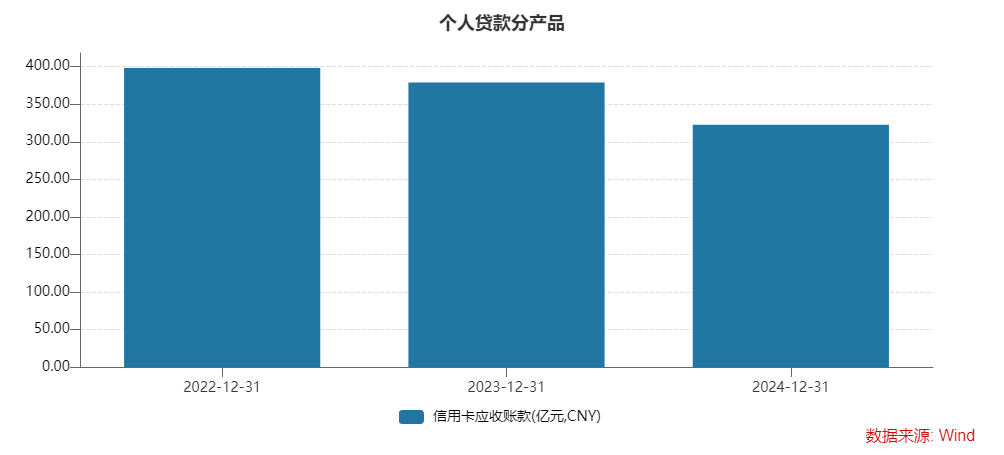

Wind数据显示,2022-2024年,上海银行的信用卡业务余额分别为398.29亿元、378.96亿元、322.67亿元。连续两年,信用卡业务数据呈下滑态势。

截图来源于Wind

尽管上海银行一度推出不少联名信用卡,试图吸引年轻客群,但市场反响平平。

与一些信用卡业务领先的商业银行相比,上海银行在客户活跃度、消费场景拓展、用户体验优化等方面存在明显差距。线上营销活动缺乏新意,线下合作商圈覆盖不足,导致用户粘性低,新增客户数量难以支撑业务增长。

信用卡业务萎缩,只是上海银行个人贷款减少的一个缩影。2024年末,上海银行的个人贷款约为4139.25亿元,较2023年末的4267.13亿元减少约127.88亿元。

个人贷款的减少是全方位的,并非仅仅是信用卡业务。其中,个人住房贷款、个人消费贷款、个人经营性贷款分别为1597.97亿元、1054.74亿元、1163.87亿元,分别较2023年末减少7.84亿元、31.82亿元、31.93亿元。

截图来源于Wind

对于一家商业银行而言,在竞争激烈的市场环境中,构建差异化特色至关重要,这也是上海银行面临的又一挑战。上海银行曾经有自己的特色,但在发展过程中,部分特色优势有所弱化。

未来上海银行如何提升信用卡业务、提高个人贷款业务?5月20日,源媒汇致函上海银行,截至发稿尚未获得回复。

当然,面对困境,上海银行并非毫无应对之策。

顾建忠的回归,或许能为上海银行的战略调整带来转机。顾有着丰富的银行从业经验,有望带领上海银行在业务战略上进行调整和优化,例如重新平衡信贷与金融投资的比重,加大对信贷业务的投入,提升净息差水平;在决策执行层面,加强内部沟通与协作,确保战略能够高效落地。

在近日履新后首次公开亮相时,顾建忠表示,2025年是上海银行本轮三年发展规划承上启下的关键一年,将重点优化发展结构、加强人才培养、完善基础管理体系三大方向,致力于打造基业长青的百年老店。

但挑战依然巨大。在竞争白热化的金融市场,上海银行能否突出重围,重新找回增长动力;如何重新打造具有竞争力的差异化特色,吸引客户和资金,这些,都是摆在上海银行面前的问题

VIP复盘网

VIP复盘网