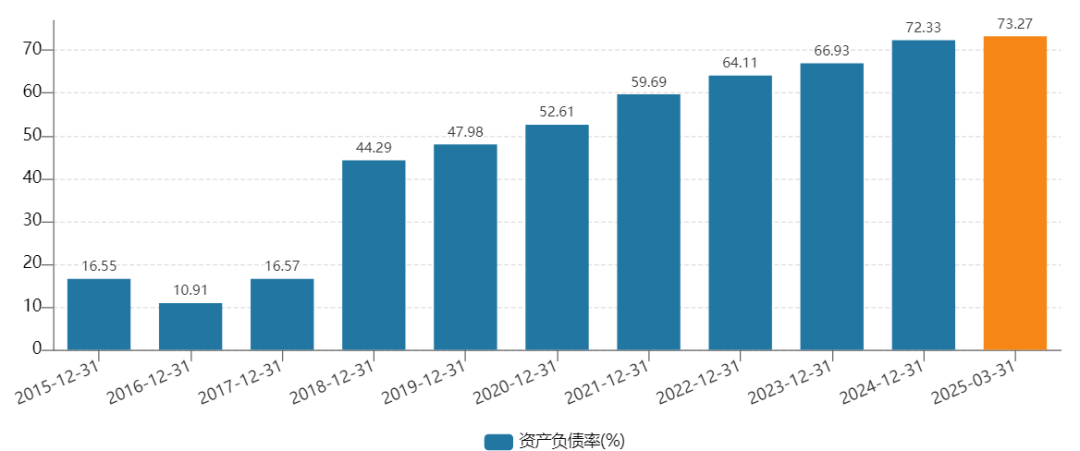

帝欧家居资产负债率已从2016年上市时的10.91%,升至2025年一季度的73.27%

卫浴龙头企业帝欧家居集团股份有限公司(下称帝欧家居,002798.SZ)近日发布股东权益变动提示性公告。公告显示,公司于5月16日收到股东成都水华智云科技有限公司(下称水华智云)、张芝焕出具的《简式权益变动报告书》。水华智云、张芝焕通过增持公司股份和可转换公司债券,合计拥有公司权益达到公司权益比例5.000011%。

具体来看,2025年3月至今,水华智云通过集中竞价交易方式增持公司股份1287万股、可转换公司债券52.62万张;张芝焕通过大宗交易增持公司可转换公司债券46.4万张、通过集中竞价交易方式增持公司可转换公司债券8.44万张。

由于张芝焕为成都水华互联科技有限公司(下称成都水华)股东,而水华智云是成都水华全资子公司,依据《上市公司收购管理办法》规定,张芝焕与水华智云是一致行动人。

一般而言,股东增持或为维持市场信心,或出于对公司潜力的认可,由于水华智云及其一致行动人张芝焕并非公司最大股东,因此其增持原因可能更倾向于后者。只是,从近年来帝欧家居的业绩表现和所处行业位置来看,其发展情况并不是很理想。

财务状况存隐忧

帝欧家居成立于1994年,主营高品质卫生洁具的生产,产品涵盖浴室柜、坐便器、淋浴器、淋浴房、浴缸、龙头等全卫精品,旗下品牌包括“帝王”洁具和“欧神诺”陶瓷。2016年5月,公司在A股上市。

受房地产行业影响,近年来,公司业绩进入下行区间。2021年至2024年公司营收分别为61.47亿元、41.12亿元、37.6亿元和27.41亿元,自2022年起持续下降。亦是从2022年开始,公司归母净利润转盈为亏,且连续亏损三年,分别为-15.09亿元、-6.58亿元和-5.69亿元。

2025年第一季度,帝欧家居盈利能力并未得到显著改善,营业收入继续同比下滑10.16%至5.07亿元;归母净利润仍亏损4407.21万元,同比微增1.26%。

对于2024年业绩表现,帝欧家居方面表示,年内公司收入下降的主要原因为房地产行业持续调整。一方面,工程渠道的市场需求持续收缩,公司在该领域的业务机会减少;另一方面,公司为平衡业务风险和经营质量,主动大幅收缩了需要大量垫支的工程渠道业务。

针对净利润的亏损,帝欧家居解释称,公司坚持既定经营方针,实施了各项提振经营、降本增效的措施,但仍未能覆盖销售收入和产品价格下降对净利润带来的影响。同时,公司对存在减值迹象的各项资产共计提减值准备2.95亿元。

事实上,帝欧家居的业绩变化并非个例,而是行业的缩影。中国建筑卫生陶瓷协会数据显示,2024年全国陶瓷砖产量为59.1亿平方米,较2023年下降12.18%;截至2024年末,建筑陶瓷工业规模以上企业单位数较2023年减少29家;全国建筑陶瓷生产线数量为2193条,相比2022年的2485条,退出率为11.75%,这是自2020年以来行业收缩最明显的一年。

只是面对同样的市场环境,帝欧家居在头部企业中表现处于中下游水平。据统计,2024年,15家陶瓷上市企业中有5家出现营收、净利润双下滑的情况,帝欧家居位列其中。从毛利率和净利率水平来看,总体而言,陶瓷行业企业毛利率处于20%—35%区间内,帝欧家居为19.75%;行业净利率指标一般高于5%,帝欧家居则为-20.77%。

同时,作为重资产行业,传统陶瓷企业的资产负债率平均水平约在50%至65%区间,高技术陶瓷企业一般在40%至60%范围内。近年来,帝欧家居资产负债率持续迅速攀升,从2016年上市时的10.91%飙升至2025年一季度的73.27%,高于行业平均水平和安全阀值。

帝欧家居近十年资产负债率水平(%)

数据来源:Wind

可转债还能转吗?

本次公司股东增持的方式除了买入股份外,还包括增持可转债。

2021年10月,在瓷砖业务随房地产工程渠道迅速升温之时,公司出于“优化债务结构、扩产升级”考虑,发行了15亿元可转债(帝欧转债,127047.SZ),初始转股价定为13.53元/股。

但是一年后的2022年,房地产行业下行,帝欧家居工程渠道收入随之同比腰斩,公司可转债保荐人方维、袁宗被证监会给予“暂不受理行政许可文件3个月”的处罚,这在可转债市场中实属罕见。

二级市场方面,帝欧家居股价曾在2020年7月达到历史最高的43.7元/股,但从2024年下半年开始已经长期位于5元/股以下。基于此情况,帝欧家居在2024年10月将转股价从13.34元/股下调至5.1元/股。但若以5月19日收盘价4.94元/股计算,转股价值较面值仍处于折价状态,何况在此之前的很长一段时间公司股价甚至徘徊在3元/股上下,也就意味着投资者若此时转股将会出现亏损。

而从截至5月19日数据来看,帝欧转债未转股余额高达14.51亿元,未转股比例达到96.76%。如果可转债不转股,则公司将在2027年10月面临近15亿元的高额集中兑付压力,这对于账面只有不到8亿元货币资金的帝欧家居来说不是一件易事。

根据可转债条款,随着债券票面利率逐年递增,2024年利率已然攀升至1.6%,全年利息支出达到2400万元左右;如保持当前利率结构,2025年利率将升至2%,利息支出也将上升至3000万元左右,公司债务负担逐年加重。

值得一提的是,2024年6月,评级机构东方金诚基于公司连续两年的亏损、应收账款的减值风险、资产流动性减弱以及较大的偿债压力等因素,将帝欧家居主体信用评级由A 下调至A,同时同步调降“帝欧转债”评级,评级展望维持“稳定”,后续公司偿债情况值得持续关注。

帝欧家居上市至今股价走势(亿元)

数据来源:Wind

VIP复盘网

VIP复盘网