新消费持续爆发,宠物行业作为消费高成长核心赛道表现亮眼。

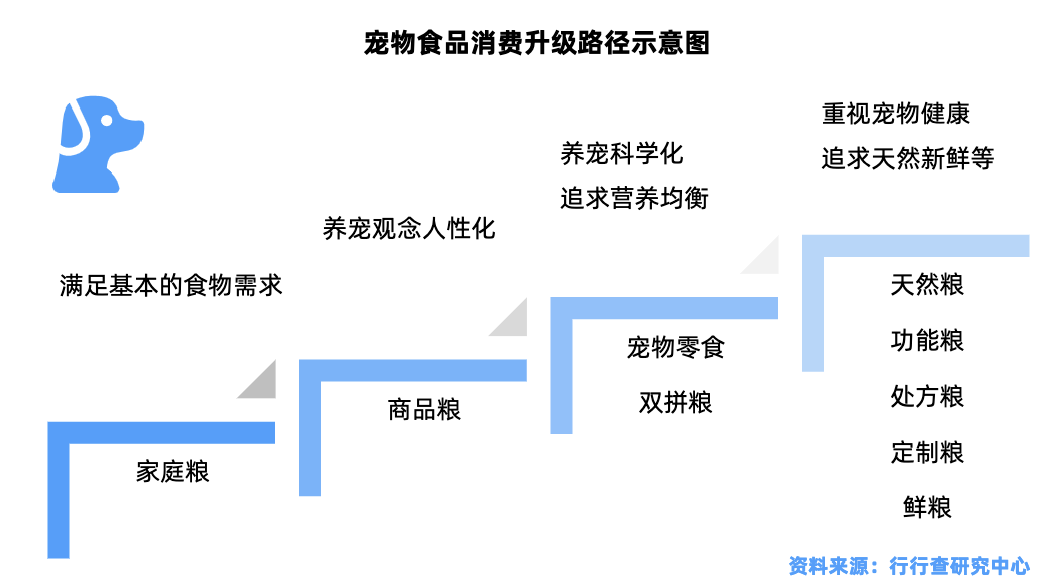

宠物在消费细分领域具有稳定的市场需求,在消费升级与养宠需求增长的驱动下,产业升级趋势明确。

本文重点解析宠物产业链三大核心赛道:宠物食品、宠物医疗和宠物用品。

宠物产业链概览

宠物行业是宠物产品与服务的综合性产业,国内宠物产业在过去几年快速增长。

数据显示,2015-2024年,国内宠物市场规模从978万亿增至3002万亿,2017-2024年,国内宠物犬猫数量从8746万只增至12411万只。

根据派读宠物行业大数据平台《2025年中国宠物行业白皮书》,2024年城镇宠物消费规模为3002亿元,增速重回7.5%。

宠物行业形成了完整的产业链。

上游以宠物饲养交易为主;中游包括宠物刚需的食品和用品,赛道内企业规模化程度高,宠物食品在宠物行业内占主导地位,是宠物产业链最大的子行业。

下游:包括线上电商平台(如天猫、京东、波奇宠物)、线下宠物店、宠物医疗、宠物服务等。

宠物产业链图示:

从贯穿宠物一生的消费角度来看宠物行业,宠物行业中各个子行业在覆盖宠物的生长周期、宠物使用频率等方面均有所不同。

细分来看,宠物食品是占比最高的板块。根据2024年中国宠物行业白皮书,宠物食品占比约一半;其次是宠物医疗(包含药品/诊疗/疫苗等),占比约23%,此外还有宠物用品、宠物服务等,合计占比27%。

01

宠物食品

宠物食品是饲养宠物的刚性需求,贯穿宠物整个生命周期。

具有复购性高、价格敏感性低、黏性强的特点,是目前宠物行业占比最高的子行业。

据久谦数据,1Q25宠物食品线上销售额同比 23%。

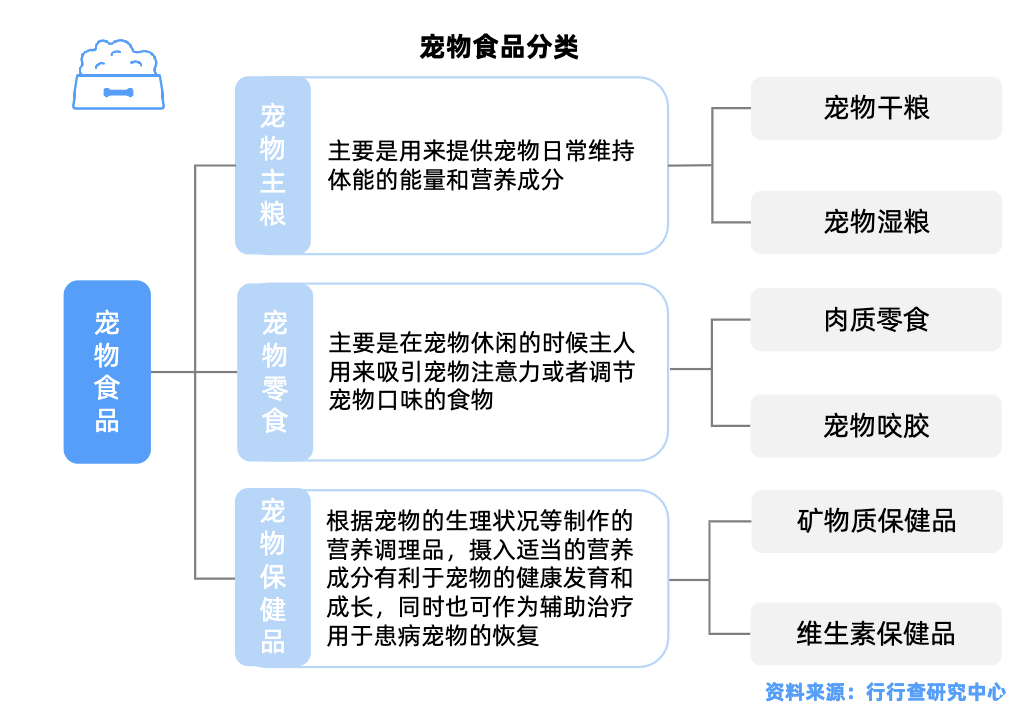

宠物食品按类别主要分为宠物主粮、宠物零食和宠物营养保健品,分别占比约68.9%/27.1%/4.0%。

宠物主粮

在宠物食品中消费占比最大,是为满足宠物不同生命阶段的营养需求,将多种饲料原料和饲料添加剂按照科学比例配制而成的宠物日常主食。

全球宠物食品市场较为集中,玛氏、雀巢等龙头企业占据半壁江山。

玛氏旗下宠物食品品牌包括皇家、宝路、伟嘉、美士、渴望、爱肯拿等;雀巢旗下宠物食品品牌包括冠能、妙乐多、康乐多等。

宠物行业白皮书统计数据显示,使用率超1%的犬主粮品类共12个,国内品牌达5个,且第一名山东乖宝集团旗下的麦富迪;使用率超1%的猫主粮品牌中,国内品牌数量为7个,使用率前三有2个国内品牌。

集中度方面,头部犬主粮品牌(TOP5)之间差距较小,头部猫主粮品牌(TOP5)之间差距较大,玛氏旗下皇家和乖宝旗下麦富迪在犬主粮和猫主粮都处于领先地位。

国内主要自有品牌的经营模式可分为两大类型:

1)由代工厂模式转为国内外双轮驱动,创立自有品牌。如乖宝宠物、中宠股份以及佩蒂股份等,均由OEM/ODM供货商起家,具备丰富的海外品牌生产经验。例如,中宠是中国宠物食品行业产品线最长产品最全的企业之一,旗下拥有“顽皮”“领先”等自主品牌;佩蒂在新西兰建设的4万吨高品质主粮产线具备大生产条件,国内新型主粮产线建设进展顺利。

2)直接以自有品牌的形式进军国内市场。如苏宠旗下的疯狂小狗、依蕴旗下的伯纳天纯等,多为外资合资企业或具备强大营销及研发生产能力的新锐品牌。驱动力研发了具有造血营养特性的宠物主粮, 主打“皇上宠” 的品牌。

国内消费者对国产宠物主粮品牌的偏好度逐步提升,对标全球,我国宠物主粮品牌市场集中度还有较大提升空间。

宠物零食

宠物零食是在宠物主粮之外,为满足宠物特殊需求而制作的辅助性食品,如冻干零食、烘干零食等。

宠物零食增速高于主粮,我国宠物零食竞争格局趋于集中。

当前本土品牌已经成功突围,头部国产宠物零食品牌使用率超过外资品牌。

根据《2024中国宠物零食消费报告》的数据显示,使用率前10名的犬零食品牌中,国产品牌有7个,且前三名麦富迪(乖宝宠物自有品牌)、疯狂小狗(苏宠宠物旗下)和爵宴(佩蒂股份旗下)均为国产品牌;使用率前10名的猫零食品牌,已经全部为国产品牌,其中麦富迪排名第一。

国产品牌在宠物零食的优势更为明显,一方面是由于国外品牌早期主要发力在宠物主粮,对宠物零食涉及较少;另一方面则是由于乖宝、中宠等企业在早期代工生产时以宠物零食为主,因此上述企业在转向国内市场时,在宠物零食板块更有优势。

此外,在宠物零食布局企业方面,路斯股份主要产品包括肉干产品、宠物罐头等,涉及宠物主粮和零食领域,是国内唯一掌握全价主食罐头酶解工艺,联合中国农科院建立宠物肠道菌群数据库,处方粮宠物医院渠道市占率28%。源飞宠物从代工业务向自主品牌转型,推出高端烘焙主粮品牌“传奇精灵”和冻干零食品牌“匹卡噗”,同时代理皇家、雀巢普瑞纳等50多个国际品牌。天元宠物的宠物食品业务有一定占比,旗下代理渴望、爱肯拿等品牌,同时也有自有品牌的宠物主粮和零食。贝因美(杭州)宠物食品有限公司已于2024年4月15日完成注册登记,相关业务已顺利开展。实丰文化全资子公司丰乐宠物布局宠物用品电商赛道。

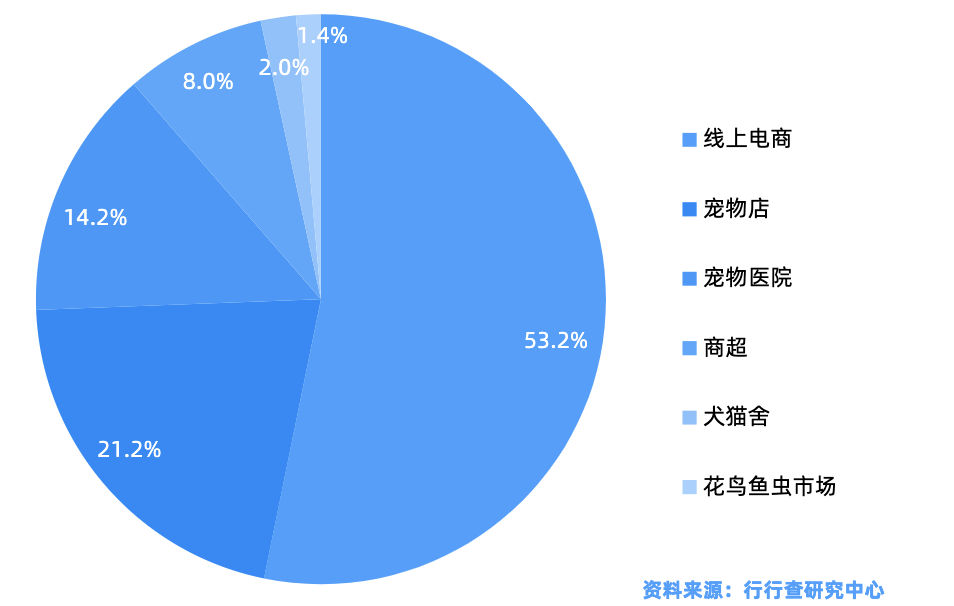

宠物食品购买渠道:

宠物营养保健品

宠物营养品是为满足宠物各生命阶段及其生理需要而制作的营养补充剂,补充和强化单一或多种营养素。

宠物保健品行业规模较小但增速高,国产品牌优势显著,国内主要品牌包括卫仕、安贝、宠儿香、红狗、MAG美格、谷登、医仕高、唯特适等。

此外在宠物营养产业链布局的厂商中,包括海能技术的滴定仪等产品应用于宠物食品的营养与安全检测领域,持续为乖宝、中宠、路斯股份等多家宠物食品公司提供产品;一致魔宇与美国玛氏集团合作,将魔芋胶用于改善宠物肠道菌群等。

相对于主粮和零食,宠物营养品更偏向于可选品类,其发展成熟度会滞后于主粮和零食,目前处于快速发展阶段。

从行业发展趋势来看,未来几年宠物食品消费者对高端天然的宠物食品的需求有望持续攀升,推动宠物食品行业向高端化和精细化方向发展。

宠物用品

宠物用品产业链上游原材料供应商众多,行业内竞争激烈,中游宠物用品制造企业具有一定议价能力,行业下游是各种销售渠道,包括电商平台、综合超市和宠物门店等。

宠物用品覆盖面广且细分品类多,其中宠物玩具、清洁护理用品、窝垫、食盆水具渗透率超六成。

当前宠物智能用品、家电渗透率还比较低,未来智能化升级将成为大的发展趋势。

全球宠物用品市场的竞争格局较为分散。领先企业仍以国际品牌为主,其中,雀巢公司占据3.70%的市场份额,礼来动保、中央花园和宠物公司凭借高质量的宠物用品同样跻身前列,分别占据2.90%、2.60%的市场份额。

宠物用品行业产品高度同化,品牌溢价较小,有成百上千个独立品牌和制造商。

宠物用品行主要由三类市场参与者:

1)宠物品牌运营商,这类企业具有营销优势,但自身并不自建生产工厂,依靠供应链采购贴牌产品。

2)具有较好研发、设计、生产能力的卫生用品生产商,该类企业主要通过OEM/ODM模式向国内外品牌运营商销售产品,少量自有品牌产品,目前规模较大的包括:依依股份(一次性卫生护理用品)、可靠股份(宠物尿裤和宠物垫)芜湖悠派、江苏中恒宠物等。

3)规模比较小的宠物用品生商。

此外,宠物用品相关赛道布局厂商众多。例如,创源股份目前在售的宠物用品有获得过“德国红点奖”的猫包;美农生物布局宠物用产品,获得好侣、福贝等代表客户;朝云集团投资深圳米乐云信息科技有限公司,旗下米乐乖乖宠物生活馆在深圳设有11家门店。此外,在宠物零售方面,大千生态今年3月成立全资子公司江苏千宠家,逐步承接步步高旗下的宠胖胖业务及人员,宠胖胖定位于宠物全生命周期管理的一站式平台。

近年来宠物用品类消费比例略有下降,表明市场可能趋于成熟,需求趋于稳定,未来智能化升级是大趋势。

宠物医疗

宠物在生命周期的不同阶段会面临不同的健康状况和问题。

我国现存宠物大部分年龄偏低,2026年以后将有大量宠物进入老年期。

随着宠物年龄增长,医疗需求提升将推动宠物医疗市场进一步增长。

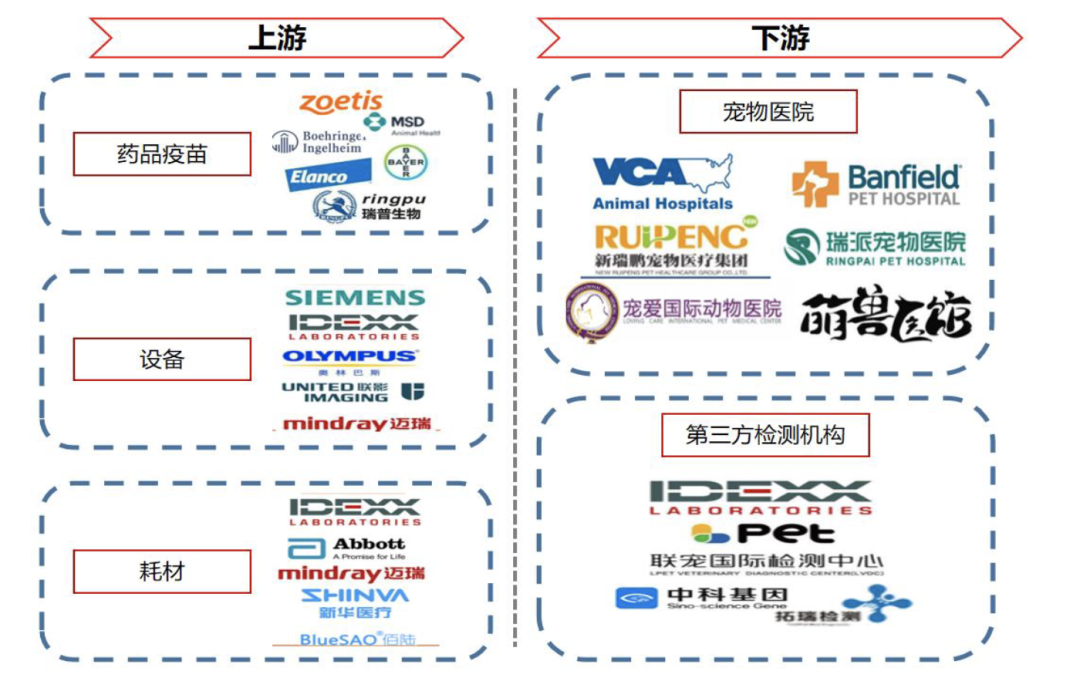

宠物医疗产业链主要包括上游的药品疫苗、医疗设备、耗材,以及下游宠物医院和第三方检测机构。

其中,占比最大的是宠物诊疗机构和宠物动保(包括药品和疫苗)。

宠物诊疗机构

宠物诊疗机构主要分为小型宠物诊所模式、大型全科宠物医院、第三方诊断实验室。

目前我国大部分宠物医院都是小型宠物诊所模式;大型宠物医院中新瑞鹏和瑞派两大龙头市占率遥遥领先,瑞普生物与瑞派宠物医院及旗下中瑞供应链平台价值链管理,加强双方在宠物医疗渠道推广;第三方诊断机构较少,以联宠国际检测中心、拓瑞检测和中科基因等为代表,行业处于起步阶段。

整体来看,宠物医疗赛道诊疗技术和商业模式是确保利润水平的核心要素,资本化退潮背景下,格局有望加速优化,具备良性造血能力的龙头企业开始加速份额提升。

从该细分赛道发展趋势来看,当前我国宠物医院的连锁化率还比较低,连锁化比例提升是未来发展趋势。

宠物动保:医药 疫苗

该细分赛道刚起步,动物保健公司过往产品主要面向经济型动物(猪、牛、鸡等养殖动物),目前正在加速布局宠物药品行业。

国内大型传统动保企业生物股份、中牧股份、科前生物、瑞普生物、普莱柯、天康生物等当前都已在宠物领域有相应布局,产品线主要集中在疫苗及驱虫领域,其他还包括皮肤感染、耳道炎症、镇静药物等。此外,康泰医学产品中包含兽用注射泵,兽用雾化器等。科华生物已有分子生物学平台,可用于检测宠物传染病,并可提供分子生物学技术培训等服务。回盛生物组建专业的研发团队从事宠物新药及产品的研发。

全球宠物医药市场格局方面,目前是外资品牌如硕腾、爱德士等占据主导地位,国产品牌替代进展比较缓慢,产品以仿制为主,主打性价比优势。

2023年国内市场规模仅占美国的约37%,宠物猫免疫渗透率仅为英国的约1/6,行业空间广阔。

宠物医疗产业链:

整体来看,我国宠物行业规模庞大且增速较快,市场发展空间广阔。尽管起步时间相对较晚,但我国宠物本土企业大多已经完成从代工模式向自主品牌模式转型的过程,并在与外资品牌的激烈竞争中崭露头角。未来宠物行业的国产替代比例提升也将成为行业的核心逻辑。

从长期视角来看,美国、日本等发达国家的宠物消费金额均显著高于我国,对标海外成熟市场,国内宠物消费市场拥有广阔的市场空间。

VIP复盘网

VIP复盘网