新年伊始,亿纬锂能(SZ:300014)再次向港交所发起冲击。

亿纬锂能曾于2025年6月30日向港交所递交过上市申请,12月30日招股书失效。仅仅过了三天,公司就匆匆递交了新版招股书。“重新递交属于正常流程。”亿纬锂能表示。显然,这次赴港上市亿纬锂能是志在必得。

亿纬锂能曾名列储能电池全球第二、动力电池全国第四以及消费电池全球第三,论身份是当之无愧的的锂电龙头。2021年12月,公司股价一度冲至151.34元/股的历史最高点,总市值达到2900亿元。公司实控人刘金成、骆锦红夫妇也以741亿元的财富位列《2021福布斯中国内地富豪榜单》第46位。

但如今,在“老大”宁德时代的挤压下,亿纬锂能的“掉队”风险越来越大。在此背景下,公司启动了赴港上市计划,拟募资300亿港元。这是一场“生死突围”,如能成功上市,对其未来发展将带来深远意义……

业绩增速放缓,掉队压力巨大

亿纬锂能成立于2001年,于2009年在深圳创业板上市,是行业内少数同时拥有消费、动力和储能电池全产品线的锂电企业。

亿纬锂能创始人刘金成是国内锂电池领域的资深专家,创业前曾任武汉武大本原化学电源有限公司总工程师,这使得亿纬锂能带有浓厚的技术色彩。

亿纬锂能早期以生产“小灵通”手机电池、智能电表电池等消费电池业务起步;2015年后靠动力电池业务崛起。由于入局较晚,面对动力电池高手云集局面,亿纬锂能选择以“技术全路线覆盖”战略打市场,不仅成功进入戴姆勒、现代起亚等国际车企供应链,还陆续收获小鹏、宝马、捷豹路虎等知名车企的定点订单。

一系列大单,带动亿纬锂能开启了高歌猛进式的增长,动力电池也成了亿纬锂能第一大业务。到2022年,该业务以340.5亿元营收、94%总营收占比,成为了亿纬锂能的“顶梁柱”。2023年,亿纬锂能动力电池出货量达28.08GWh,位列全国第四,全球第九。

亿纬锂能董事长刘金成博士

近两年来,面对储能行业的爆发,亿纬锂能又发力储能电池业务,并成为华为、阳光电源、Powin、瓦锡兰等系统集成公司的供应商。2023和2024年,亿纬锂能的储能产品销量连年翻倍增长。2024年,公司储能电池以190亿营收、39%的总营收占比成为与动力电池并驾齐驱的业务板块。

然而,在一片欣欣向荣背后,是亿纬锂能越来越明显的增长乏力困境。

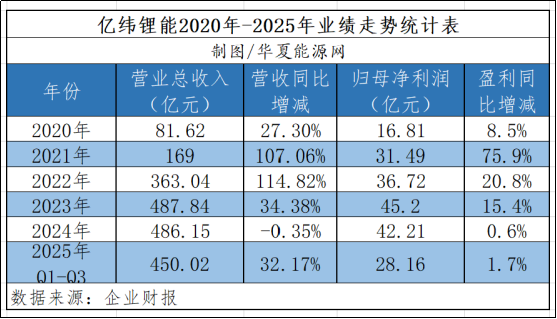

华夏能源网注意到,相比2021和2022年的营收翻倍、净利润76%和21%的增长,2023年亿纬锂能实现营收487.84亿元,归母净利润40.5亿元,分别同比增长34.38%、15.42%,增速明显放缓。到了2025年前三季度,亿纬锂能营收增长32.17%,达到450.02亿元,净利润却下降11.70%至28.16亿元。

而宁德时代(SZ:300750)、国轩高科(SZ:002074)等竞争对手,则一直保持了利润持续增长。宁德时代净利润从2022年的307.29亿元增至2024年的507.45亿元,2025年前三季度又实现490.34亿元盈利,同比增长36.20%。国轩高科更是在2025年前三季度实现盈利同比增长514%,达到25.33亿元。

更让亿纬锂能感觉压力山大的是,在2025年前三季度全球储能电芯出货排名中,亿纬锂能已被海辰储能挤到第三名。在2024年,亿纬锂能雄踞亚军,甚至与处于断崖式领先的宁德时代相比,都能望其项背。

从2025年下半年开始,储能市场需求出现爆发性增长,各家都迎来了业绩高速增长的机遇期。亿纬锂能如果不能抓住机会,就会如“逆水行舟”一般,面临掉队风险。

主业面临利润率下滑难题

亿纬锂能的业绩增速下滑,与其动力电池和储能电池这两大主力业务的利润率不佳直接相关。

动力电池业务上,受下游车企压缩成本和采用多供应商策略影响,亿纬锂能的出货增速明显放缓——2023年,动力电池出货还保持了64.22%的增速,2024年增速仅为7.87%。在国内的市场份额,也由2023年的4.45%下降至2024年的2.3%,在中国动力电池制造商的排名则从2023年的第四后退至第五位。

与之相比,2024年中国动力电池装机前三龙头宁德时代、比亚迪(SZ:002594)、中创新航(HK:03931)的市场份额分别达到45%、24.7%、6.68%,亿纬锂能市占率差距明显。在发展增速上,亿纬锂能已被二线电池企业超越——蜂巢能源、欣旺达(SZ:300207)、瑞浦兰钧(HK:00666)、正力新能(HK:03677)的装机量增速均超过80%。

为了保住市场,亿纬锂能不得不打起价格战。华夏能源网翻阅招股书看到,其动力电池的单GWh平均售价由2022年的11亿元降至2024年的6000万元,两年降价近一半。这导致公司在2024年出货增长的情况下,动力电池营收却比上年减少了48亿元。

相比宁德时代的同类产品,亿纬锂能的毛利率要低出近10个百分点。这也难怪亿纬锂能董事长刘金成无奈地表示,“在动力电池行业,我们连内卷的资格都没有,没人卷得过比亚迪、宁德时代。”

储能电池业务上,亿纬锂能同样是靠牺牲价格和利润换来市场销售增长的。亿纬锂能储能电池平均售价,从2022年的8亿元/GWh降至2024年的4亿元/GWh,产品毛利率也从2023年的17%降至2024年的14.7%,到2025年前三季度,更是降至11.2%。储能电池也成为亿纬锂能2025年利润最低的业务板块。

对比宁德时代同期25.52%的毛利率,亿纬锂能的储能电池的毛利率还不到一半。

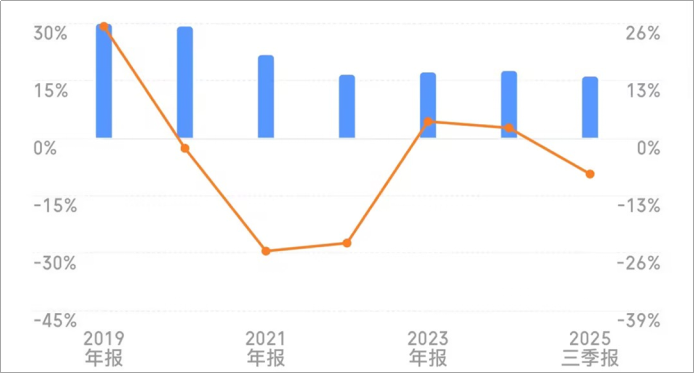

亿纬锂能净利润、毛利率变化情况

“‘技术全路线覆盖’战略导致的失利。”对于亿纬锂能当前的盈利困境,有专业人士评价说,“当初为抗衡宁德、比亚迪,亿纬锂能走了大而全的路线。在动力电池领域,布局了大圆柱、软包电池、方形磷酸铁锂和方形三元四个技术路线;进军储能后,又布局了电力储能、工商业储能、用户储能、通信储能等多个领域。产品过多、过全虽然规避了单一路线的失败风险,但也导致竞争力弱。”

如今,面对锂电行业的内卷,亿纬锂能正在加速扩充产能。招股书显示,截至2025年9月末,亿纬锂能拥有八个生产基地,动力及储能电池产能合计116GWh,而2022年时产能仅33.8GWh,短短3年时间里产能增加两倍多。与此同时,还有两个生产基地在建。

随着产能的扩张,亿纬锂能的债务风险也正在上升。尤其是2025年前三个季度,公司总负债飙涨近140亿元,到9月末已达738.55亿元。如不能及时提升利润率、改善盈利状况,亿纬锂能恐将面临较为严峻的债务风险。

出海开辟新大陆是翻身希望

亿纬锂能此时赴港上市,主要是为了缓解债务压力和为未来发展募资。

招股书显示,亿纬锂能此次上市募资有两大投向:一是支持匈牙利生产基地的工厂建设和机器设备采购;二用于营运资金及一般企业用途。

公开信息显示,在匈牙利亿纬锂能规划总投资99.71亿元打造一座30GWh的大圆柱电池基地,预计2027年投产。这座工厂距离宝马德布勒森工厂仅30公里,为匹配宝马需求而设立。同时,公司还在与其他车企沟通,以开拓更多当地客户。

这并非亿纬锂能第一座海外工厂。亿纬锂能马来西亚工厂已于2025年2月正式投产,目前已具备6.8亿只圆柱电池的产能,同时总投资不超过86.54亿元的二期储能电池项目在建设中,规划产能48GWh,预计2026年初实现部分量产。亿纬锂能将马来西亚工厂定位为“覆盖亚洲、辐射全球的多场景锂电池生产基地”。

亿纬锂能还在北美以CLS模式(Cooperation合作研发、License技术授权、Service服务支持)成立了首个项目ACT公司,未来将实现年产21GWh的方形磷酸铁锂电池供应北美商用车市场。此外,亿纬锂能还在全球7个国家及地区设有销售公司及办公室,在18个国家及地区设有售后服务中心。

当前,出海成为亿纬锂能扭转困局的关键。刘金成在近期一次行业峰会上就公开表示,亿纬锂能将“全球制造、全球合作、全球服务”确立为第三增长曲线。

目前,亿纬锂能还是以国内市场为主,2023和2024年境外收入均不到总营收的三成,境外毛利率却有21.23%,高出国内5个百分点。海外市场规模大、利润高,如能把握好机遇,大规模突破海外市场,亿纬锂能的业绩疲软及债务压力将有望明显改善。

华夏能源网注意到,今年亿纬锂能在海外市场不断斩获大订单,如澳大利亚EVO Power 2.2GWh储能大电池订单、中东欧TSL Assembly 1GWh储能系统订单、西班牙CEGASA 1GWh储能订单等。不过亿纬锂能表示,2025年其储能电池海外出货量占比还比较小,不到两成,明年的目标是希望超过25%。

2025年11月,亿纬锂能与西班牙本土新能源企业签署1GWh储能战略合作备忘录

当然,锂电出海虽然是公认的正确方面,但出海所面临的考验并不少。

最直接的一个考验,即海外市场竞争正趋于激烈——此前宁德时代、比亚迪都已完成海外布局,同时还有来自LG新能源、三星SDI等日韩同行的挑战。如何在激烈竞争中打造自己的竞争优势是亿纬锂能亟需思考的。目前亿纬锂能的21.23%的境外毛利率,不仅显著落后于宁德时代(34.2%),与国轩高科(33%)、欣旺达(39.6%)也存在不小的差距。

值得一提的是,作为此次出海的重头戏,亿纬锂能的大圆柱动力电池尤其将面临大考。在当下大多数厂商均以方形电池为主的大环境下,亿纬锂能的大圆柱动力电池作为“少数派”能否被海外市场接受并保持高速增长,或将关系其出海的成败。

此外,当前海外工厂所需专业人才、原材料依赖国内,如何做好成本控制同时规避贸易壁垒风险,也考验着公司管理层的经营智慧。亿纬锂能能否在海外打赢翻身仗,还需拭目以待。

VIP复盘网

VIP复盘网