摘要

1、专注先进铸造工艺,拓展产品应用领域

2、铸件行业前景广阔,连铸球墨优势显著

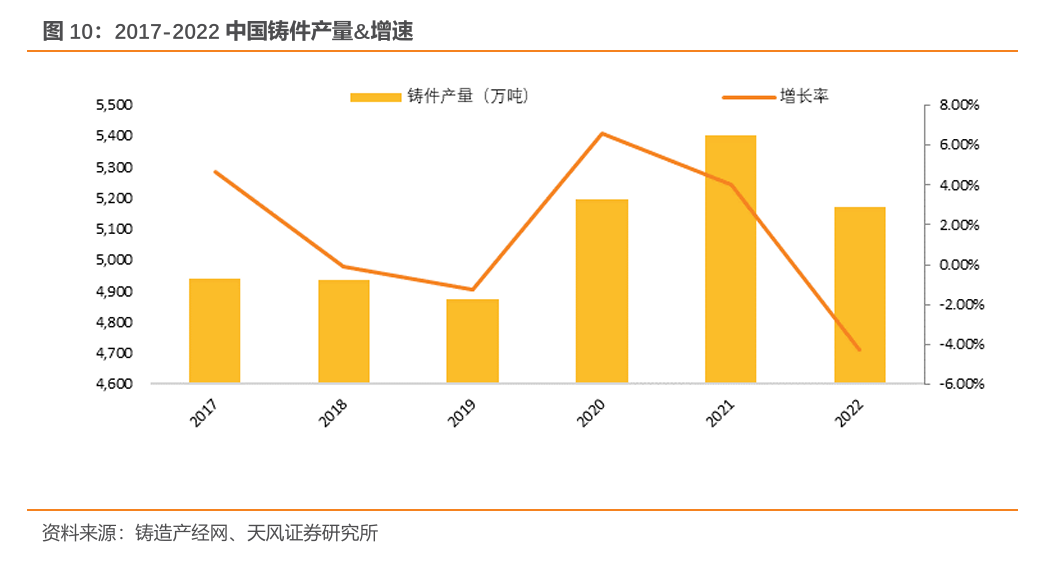

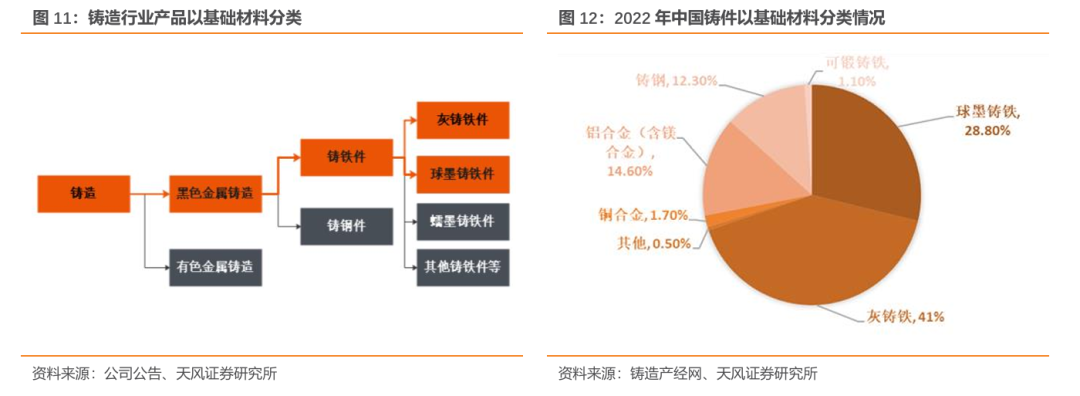

中国铸件产量领先,铸铁件占据主导地位。2017-2022年,我国铸件总产量从4940万吨增长至5170万吨,是2020年Top10铸件生产国中增幅最大的国家,约占全球铸件产量的50%,远超其他铸件生产国。

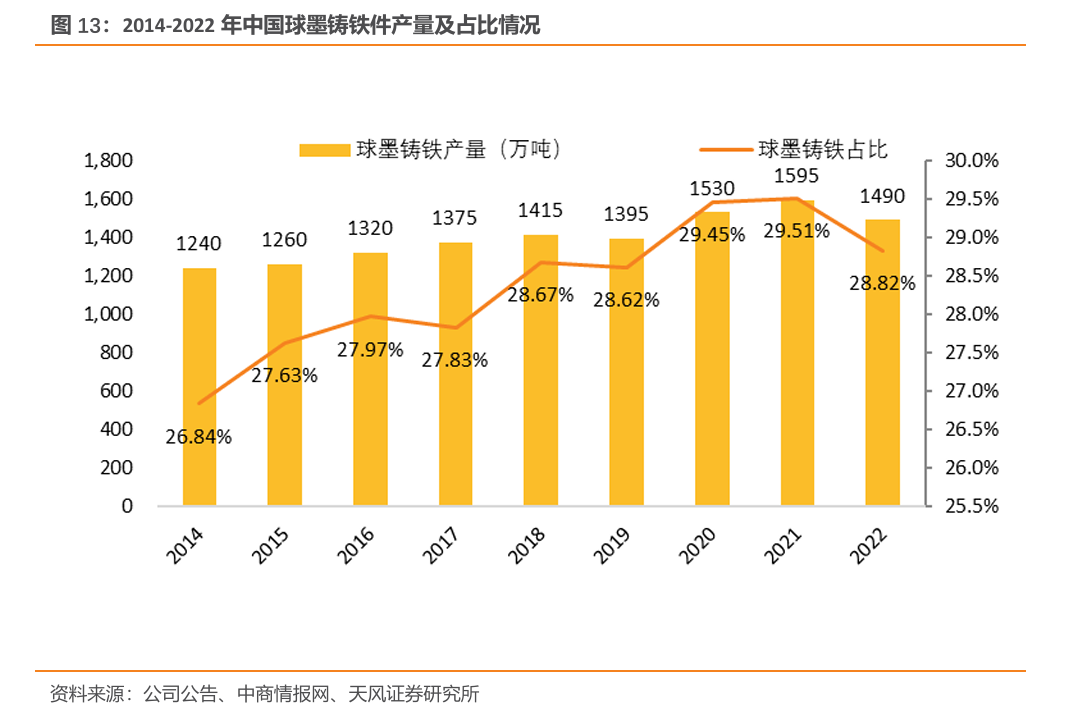

球墨材料 连铸工艺,技术优势显著。材料角度,球墨铸铁性能优势显著,国内产量从2014年的1240万吨逐步增加到2022年的1490万吨;工艺角度,公司结合水平连续铸造工艺及球墨铸铁的特点,实现大体积球墨铸铁件的近乎无缺陷铸造,我们认为低成本 高性能属性使连铸球墨铸铁有望逐渐替代传统铸件。

3、借助连铸工艺优势,拓展下游应用领域

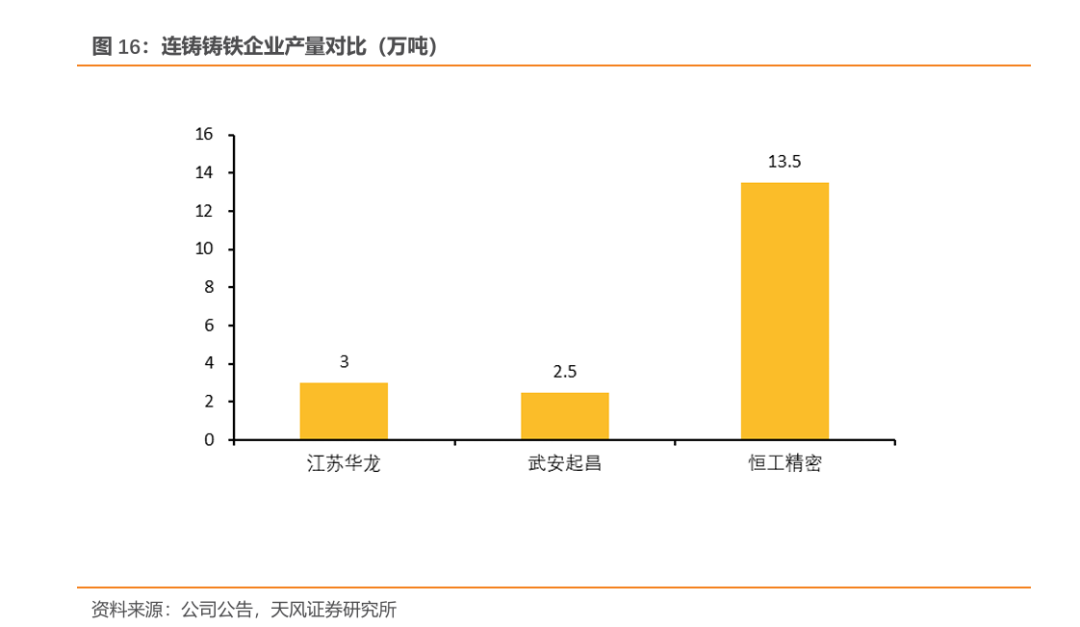

公司连铸工艺领先,市场份额不断扩大。公司连续铸铁生产线性能优越,已发展成为大型的连续铸铁供应基地,并被认定为“河北省水平连续铸铁技术创新中心”,年产13.5万吨,处于行业领先地位。国内连续球墨铸铁领域,恒工精密是唯一上市公司,现已供货来福谐波、大族传动,接洽斯菱股份、中大力德等 20 余家谐波厂商,卡位优势突出。

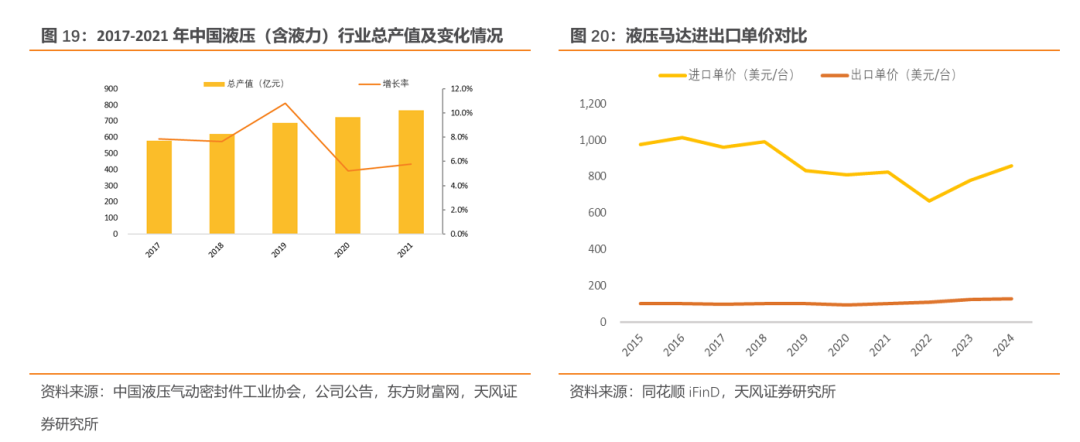

空压 液压领域发展空间大,产品需求快速增长。空压领域,随着螺杆式空气压缩机对活塞式压缩机的逐步替代,公司的螺杆转子产品市场规模有望实现进一步扩大。液压领域,中高端液压原件国产化替代加速,为柱塞泵、泵阀、液压马达等核心部件带来机遇。

一站式服务优势显现,客户粘性不断提升。公司已发展多家优质客户,通过“连续铸造 机加工”的一站式服务能力增强客户粘性。

公司20多年积累了大量连铸工艺参数数据库,核心壁垒在于工艺know-how积累。减速器材料客户需求特点,天然阻断大型钢厂切入动机。恒工可针对下游客户的需求进行定制化开发。

4、延伸产业深度,布局机器人减速器核心部件

球墨铸铁具有重载、低温、耐疲劳、抗磨和耐蚀等优点,完美契合机器人核心诉求。

机器人核心部件,RV减速器市场国产替代逐步进行。鉴于精密减速器的重要作用,国家一直鼓励国内企业能实现进口替代。国产品牌市占率持续提升。

公司锐意进取,进军机器人领域。目前已在RV减速器的行星架座、行星架盖、摆线轮、针齿壳、偏心轴等核心部件实现技术突破,并开始小批量供货,未来有望获得较大市场份额。

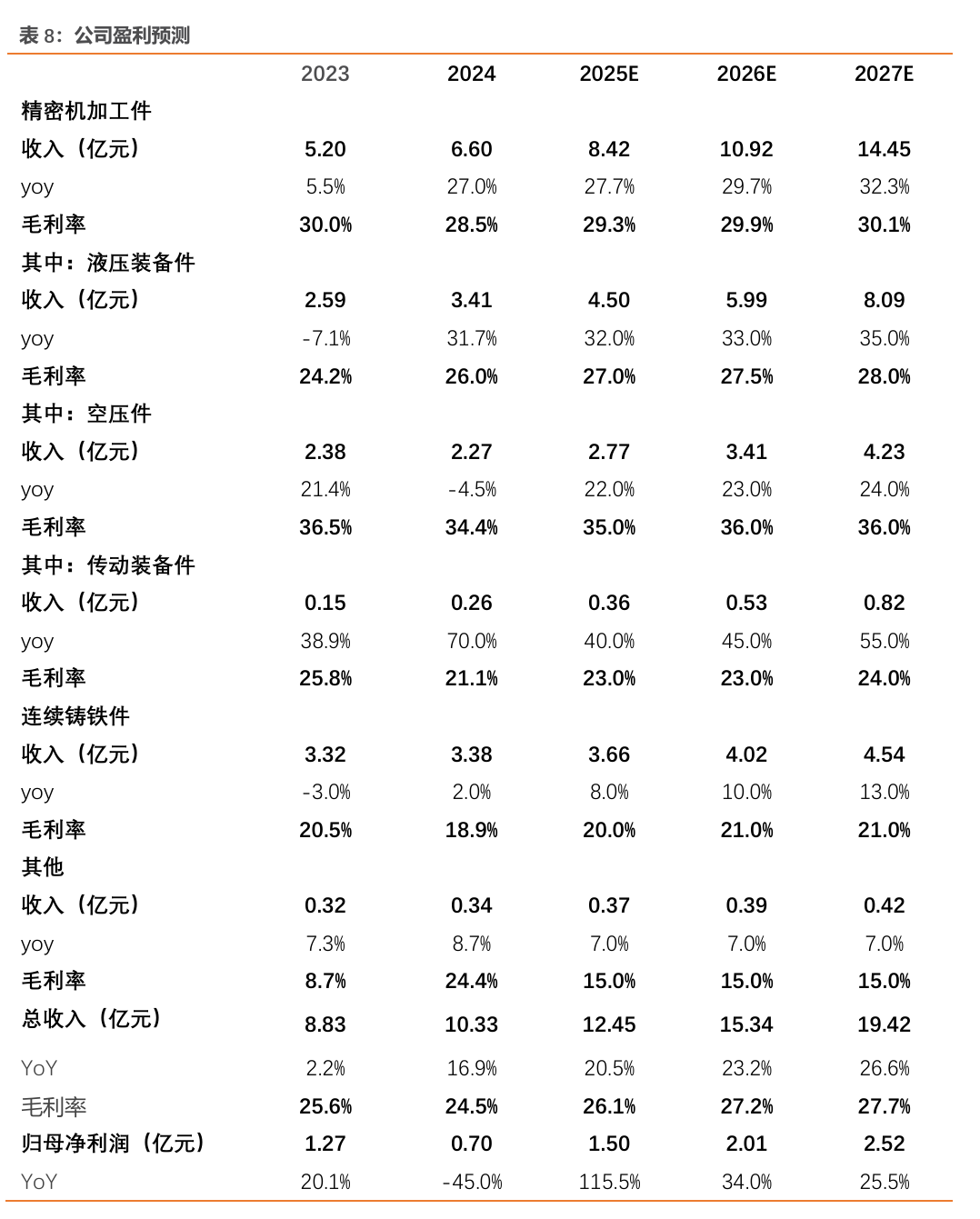

投资建议:公司借助球墨材料与连铸工艺优势,叠加精密机加工件产能即将扩张,主业未来增长可期。我们预计2025-2027年公司总营收分别为12.45/15.34/19.42亿元,同比20.5%/23.2%/26.6%; 归母净利润分别为1.50/2.01/2.52亿元,同比 115.5%/ 34%/ 25.5%。首次覆盖给予“买入”评级。

风险提示:行业产能管控的风险;新产品、新技术开发的风险;原材料价格波动风险;新增产能的消化风险;控制权集中的风险;交易异动的风险。

1 专注先进铸造工艺,拓展产品应用领域

1.1 立足连续铸造核心技术,形成“一体两翼”业务格局

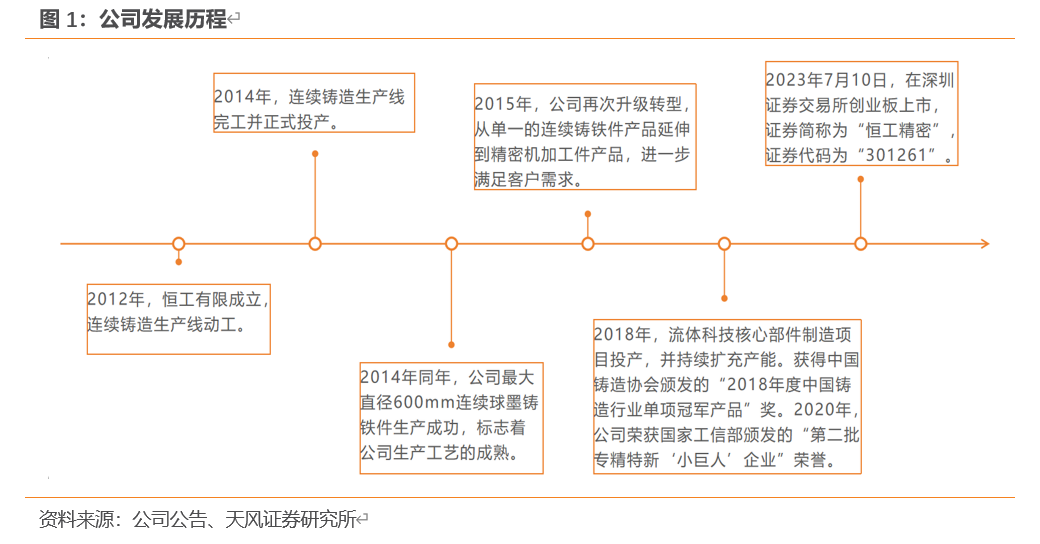

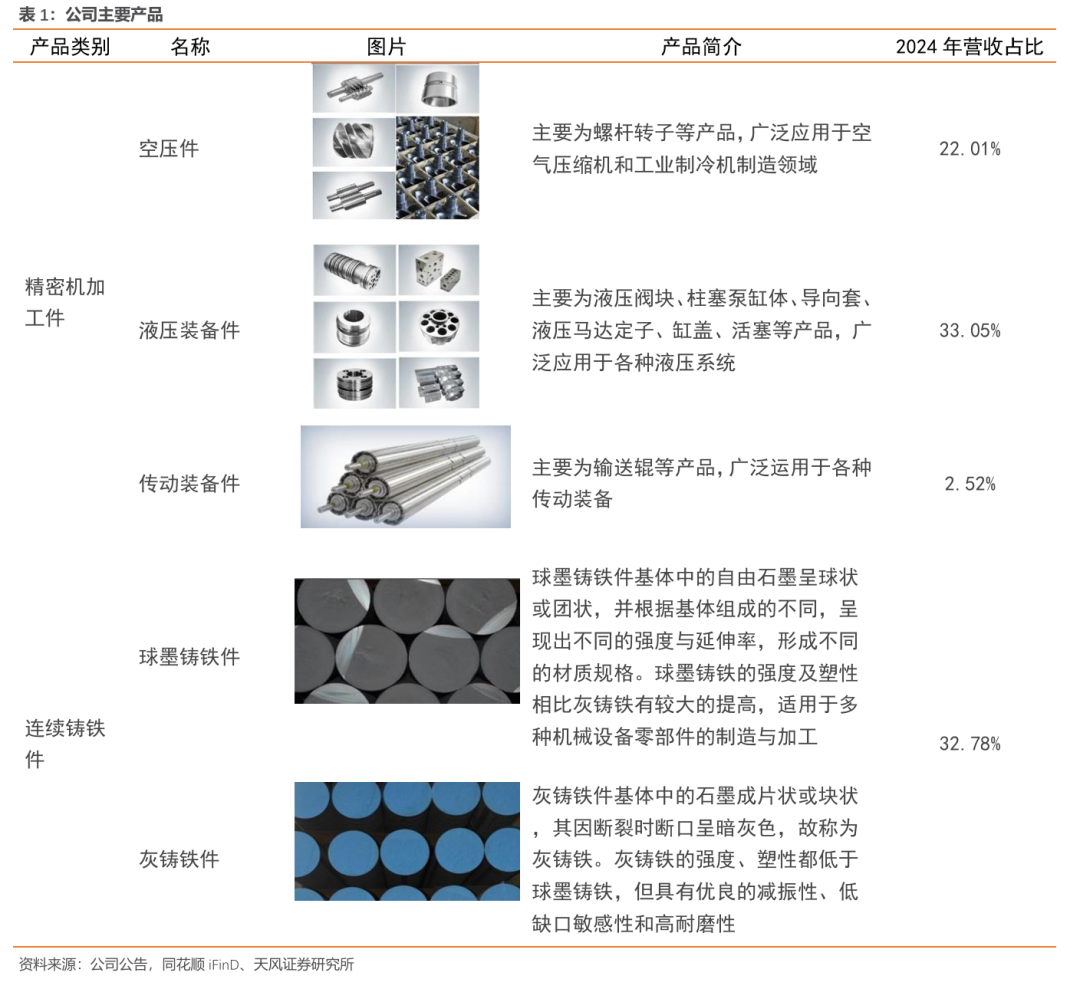

公司立足连续铸造核心技术,实现产业链快速延伸。公司成立于2012年,主要从事精密机加工件及连续铸铁件的研发、生产和销售,同时公司作为高新技术企业,拥有连续铸造及机加工领域的核心技术。公司成立时间较短,目前主要经历了三个阶段:

·2012-2015年,改进连续铸造技术:主要以销售连续铸铁件为主,期间持续改进连续铸造技术,完成了最大直径600mm连续球墨铸铁件生产技术攻关,为进一步向下阶段发展打下了坚实基础。

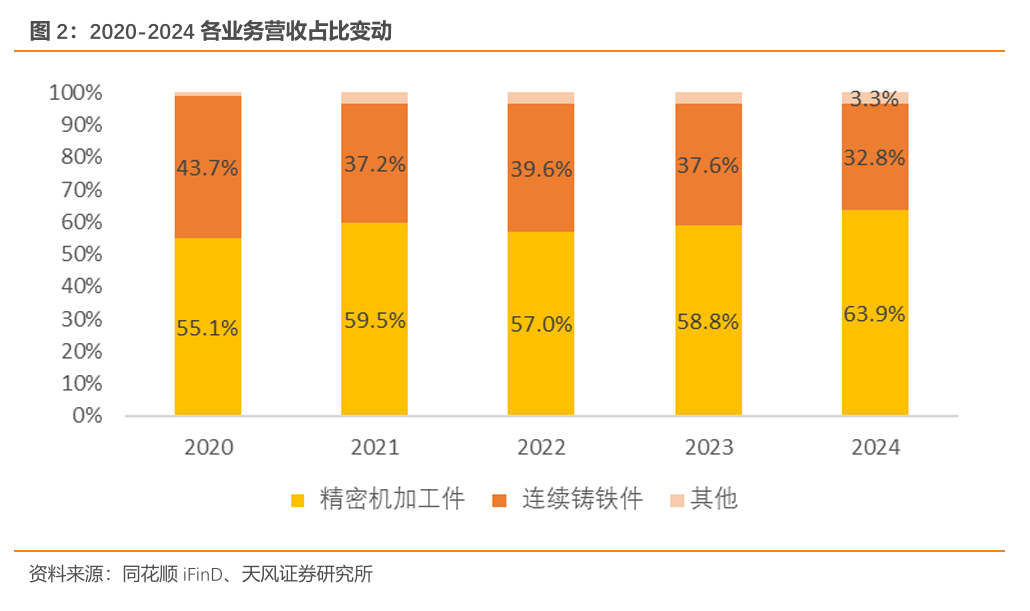

·2015-2018年,形成“一体两翼”业务格局:公司进行产业链延展升级,从单一的连续铸铁产品研制、生产和销售延伸到精密机加工件的研制和生产,并形成了“一项核心产品和工艺、两项核心应用领域”的“一体两翼”的业务格局。“一体”指高质量连续铸铁件的生产能力,“两翼”分别是连续铸铁件在空压机领域的批量应用和在液压装备领域的批量应用。

·2018年至今,产品受到广泛认可:公司流体科技核心部件制造项目投产,并持续扩充产能。目前,公司的产品受到下游客户的广泛认可,产能在国内连续铸造工艺竞争对手中位居前列,曾获得中国铸造协会颁发的“2018年度中国铸造行业单项冠军产品”奖。2020年,公司荣获国家工信部颁发的“第二批专精特新小巨人企业”荣誉。

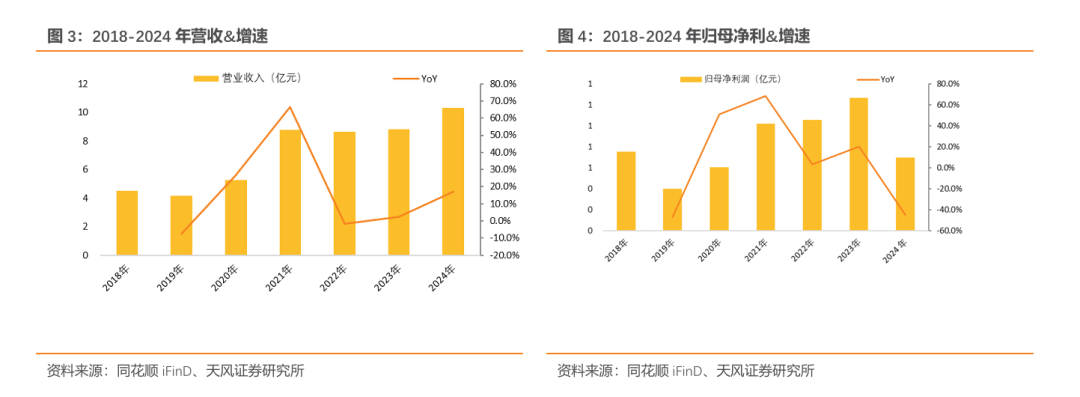

1.2 业绩稳步增长,盈利能力显著提升

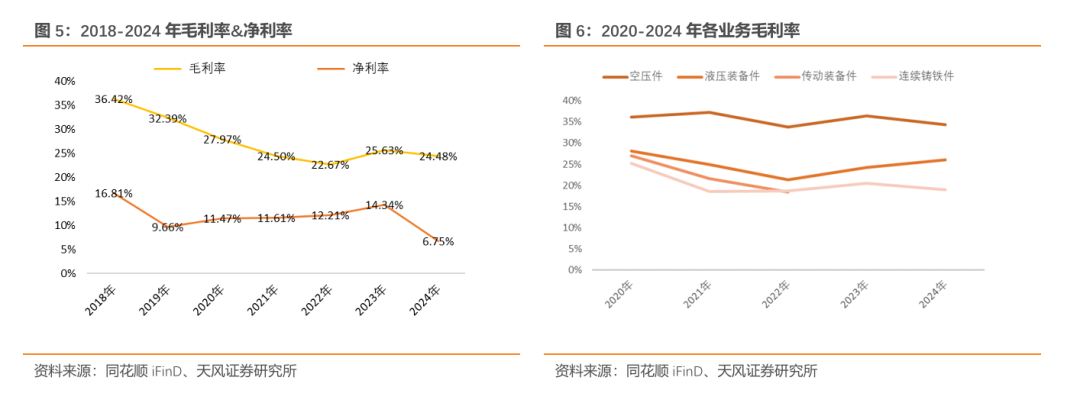

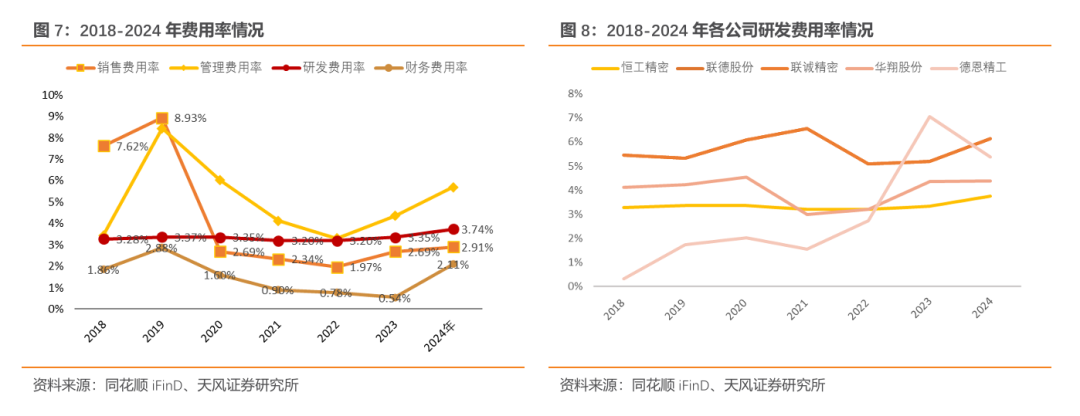

受益于行业高景气度,18-23年公司业绩稳步增长。公司18-23年营收/归母净利的复合增速高达14.5%/10.9%。公司21年营收高增主要系:①我国机械装备等行业保持高景气度,公司连续铸铁件收入实现高增;②空压件、液压装备件市场开拓效果显著,订单量快速增加,且受到原材料价格上涨的影响,产品销售单价同比上涨,综合导致2021年收入同比大幅增长。22年受工程机械行业景气度下降影响,公司液压装备件销量同比下滑12.7%,导致营收有所下降。

24年公司受资产减值影响,业绩大幅下降。公司24年营收/归母净利分别为10.33/0.7亿元,同比 16.9%/-45%。由于公司投资的苏州美阅新能源有限公司销售订单大幅下滑,导致财务状况恶化并涉及相关法律诉讼,公司长期股权投资科目计提资产减值准备4895万元,致使24年业绩不佳。

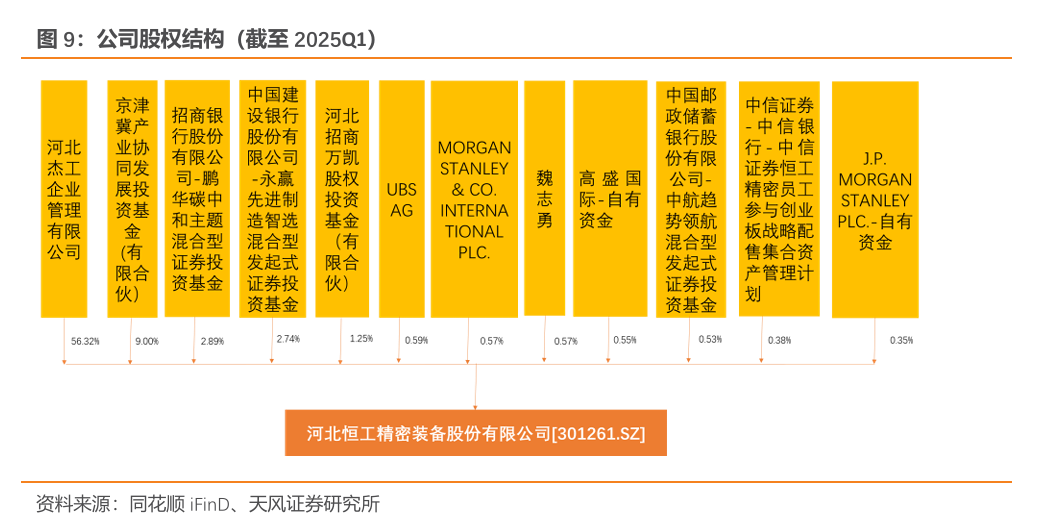

1.3 股权较为集中,募投项目助力扩产

公司实际控制人为魏志勇和杨雨轩,合计持股超50%。截至2025Q1,公司第一大股东为河北杰工,持股比例56.32%,该公司由魏志勇和杨雨轩夫妇100%控股,此外魏志勇直接持有公司0.57%的股份,二人合计持股超50%。公司董事长、总经理魏志勇先生,北京大学工商管理硕士,拥有多年的销售与管理经验,2019年曾获邯郸市人民政府颁发的“邯郸市科学技术奖”个人一等奖。目前,公司的两家控股子公司苏州恒强和恒工科技,均从事精密机加工业务。其中,苏州恒强是公司生产经营的重要主体;而恒工科技将作为公司募投项目的主要实施主体之一。

2 连铸球墨技术领先,公司发挥一体化优势

2.1 行业:铸件行业前景广阔,连铸球墨优势显著

2.1.1 中国铸件产量领先,铸铁件占据主导地位中国铸件产量全球第一,产业规模增长迅速。从增速来看,2017-2022年我国铸件总产量从4940万吨增长至5170万吨,在基数较高的情况下仍能维持增长。2021年,受下游主机行业的带动,我国铸件总产量达到5405万吨的高点,同比增长4.04%。从具体产量来看,中国以5195万吨的产量保持全球第一大铸件生产国的地位,是2020年前十大铸件生产国中增幅最大的国家,约占全球铸件产量的50%,远超其他铸件生产国。

2.2.1. 公司连铸工艺领先,市场份额不断扩大

公司连铸技术不断改良,已成为大型连续铸铁供应基地。公司自主研发出一系列连续铸铁生产线,经过多年的技术改良和创新,所生产的连续铸铁相比其他材料有组织细密、内部无缺陷、性能优越,成品率高等优点。目前公司已发展成为大型的连续铸铁供应基地,并被认定为“河北省水平连续铸铁技术创新中心”。

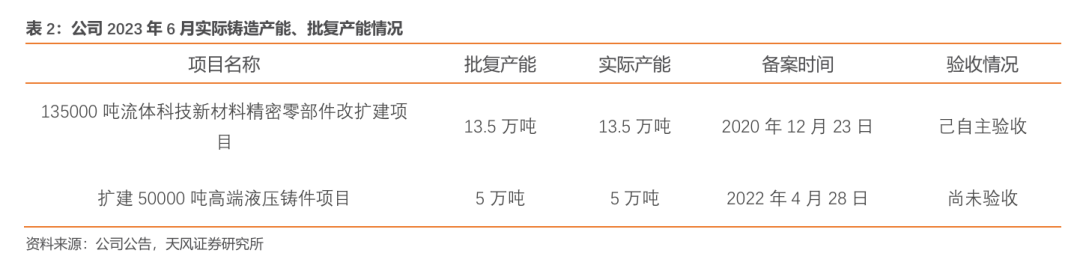

公司处于连铸行业领先地位,年产量领先同业企业。国内连铸市场起步较晚,依托国内庞大的市场需求,材料产能将稳定增长并逐步向具有机加工优势的企业聚集,市场集中度较高。国内主营连铸铸铁的企业主要有恒工精密、江苏华龙、河南国泰、武安起昌等。除恒工精密外均不是上市公司,江苏华龙、武安起昌年产分别为3万吨、2.5万吨,而恒工精密年产达13.5万吨,处于行业领先地位。

螺杆式逐步替代活塞式,螺杆转子需求快速增长。公司在空压领域主要提供的产品为螺杆式空压机的核心零部件之一——螺杆转子。近年来,螺杆式空气压缩机凭借结构简单、体积小、噪音低、易损件少、单机压比大、节能等优势,实现了对活塞式压缩机的逐步替代。2017-2022年,我国螺杆式空气压缩机销量处于波动状态,整体销量维持在50万台左右。根据华经产业研究院统计,2023年中国螺杆空压机市场规模为156.8亿元,2018年到2023年CAGR约为4.9%。螺杆转子作为螺杆式空压机的核心部件,市场规模有望实现进一步扩大。

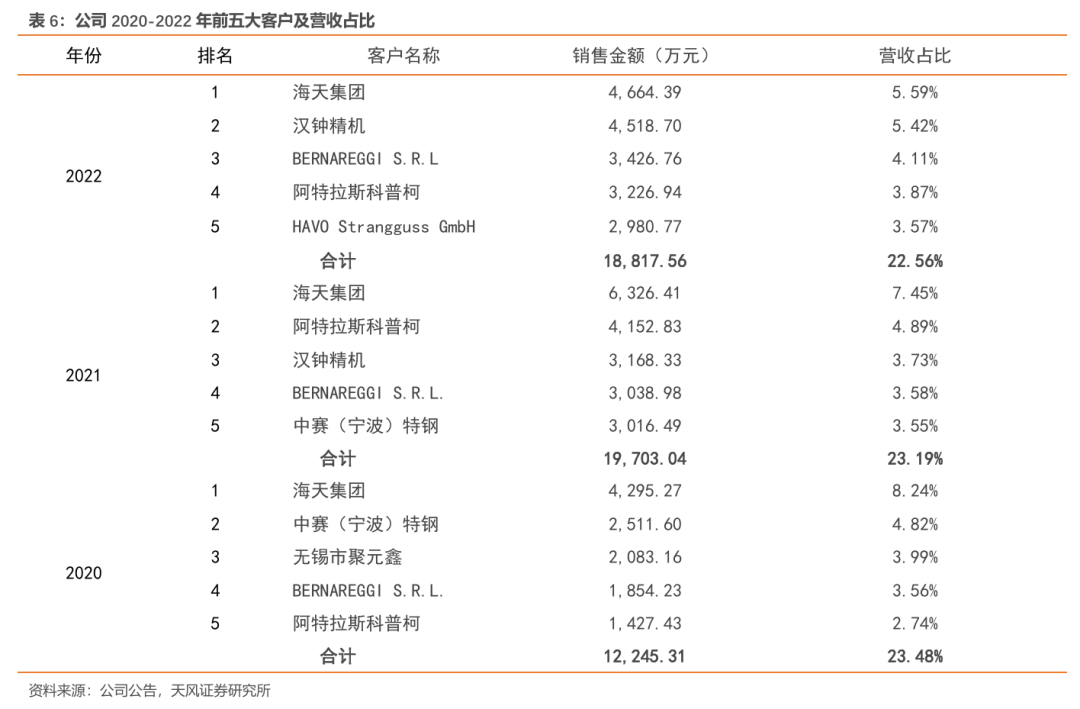

与大型客户建立长期合作关系,具备先发优势。由于公司下游的液压、空压及传动机械制造商拥有一套严格的供应商认证体系,认证标准高、审查内容多、认证周期长,因此具有较高认证壁垒,形成的合作关系往往长期稳定。公司经过多年的市场开拓已发展多家优质客户:在液压领域拥有海天集团、徐工机械、三一重工等大型客户;空压领域与阿特拉斯科普柯、汉钟精机、东亚机械等建立长期合作关系。20-22年,前五大客户占公司主营业务收入的比重分别为23.48%、23.19%和22.56%,主要客户较为稳定,且下游客户普遍具有规模大、信用好、产品需求大、合作时间长等特点,为公司进一步提升市场占有率提供了先发优势。

提供一站式解决方案,增强客户粘性。公司凭借多项核心技术,成功构建“连续铸造 机加工”的一站式服务能力。在材料端,通过企业内部的协同效应保障公司优质铸铁件供应,降低生产成本,缩短交货周期;在加工端,公司实现从原料生产到精加工的全方位控制,有助于提升产品性能,贴合客户需求,为客户提供定制化的产品。同时,公司提供一站式解决方案能够帮助客户有效降低供应链管理的综合成本,进一步增强客户粘性。

募投项目扩产,覆盖加工需求。公司计划通过募集资金,扩大公司生产规模,根据公司投资计划,募投项目完成后将增加精密机加工产能近6万吨,进一步强化公司“连续铸铁 机加工”的一站式服务能力,巩固并扩大公司在行业中的竞争优势。

3.1 球墨铸铁完美契合机器人核心诉求

先进水平工艺,保证产品致密性和良品率,广泛应用于下游机械装备制造行业。公司的连续球墨铸铁制造工艺区别于传统铸造的砂铸工艺,采用先进的水平连续铸造工艺,并通过在铁水中添加稀土合金等材料对铁水中所含碳元素进行球化处理得到球状石墨,从而有效地提高了铸铁的机械性能,特别是提高了强度及塑性,克服了传统铸造工艺材质不均匀、产品缺陷率高的缺点,保证了产品的致密性和良品率,可广泛应用于下游机械装备制造行业,包括空压设备、工程机械、注塑设备、传动装备等行业领域。

利用水平连续铸造工艺,实现大体积球墨铸铁件的近乎无缺陷铸造。公司结合水平连续铸造工艺及球墨铸铁的特点,利用水平连续铸造工艺可快速冷却铸造产品的特点,通过控制投料、拉拔速度及冷却速度,可以实现对铸铁的石墨球化率进行有效的控制,达到较为理想的石墨球化率及均匀度,成功实现了大体积球墨铸铁件的近乎无缺陷铸造,提高了最终产品的产品质量和良品率。

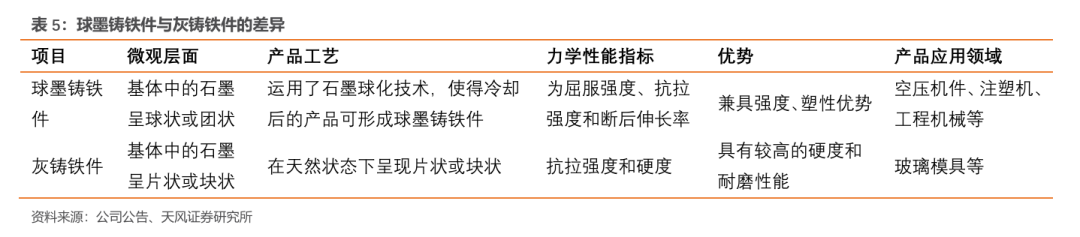

球墨铸铁具有重载、低温、耐疲劳、抗磨和耐蚀等优点,应用领域广阔。球墨铸铁件基体中的自由石墨呈球状或团状,并根据基体组成的不同,呈现出不同的强度与延伸率,形成不同的材质规格。球墨铸铁的强度及塑性相比灰铸铁有较大的提高,适用于多种机械设备零部件的制造与加工。目前,球墨铸铁件已在多种机械装备中得到应用,并且随着铸造技术的发展和铸件品质的提高,进一步向重载、低温、耐疲劳、抗磨和耐蚀等极端工况条件渗透,应用领域广阔。

3.2 机器人核心部件,RV减速器市场国产替代逐步进行

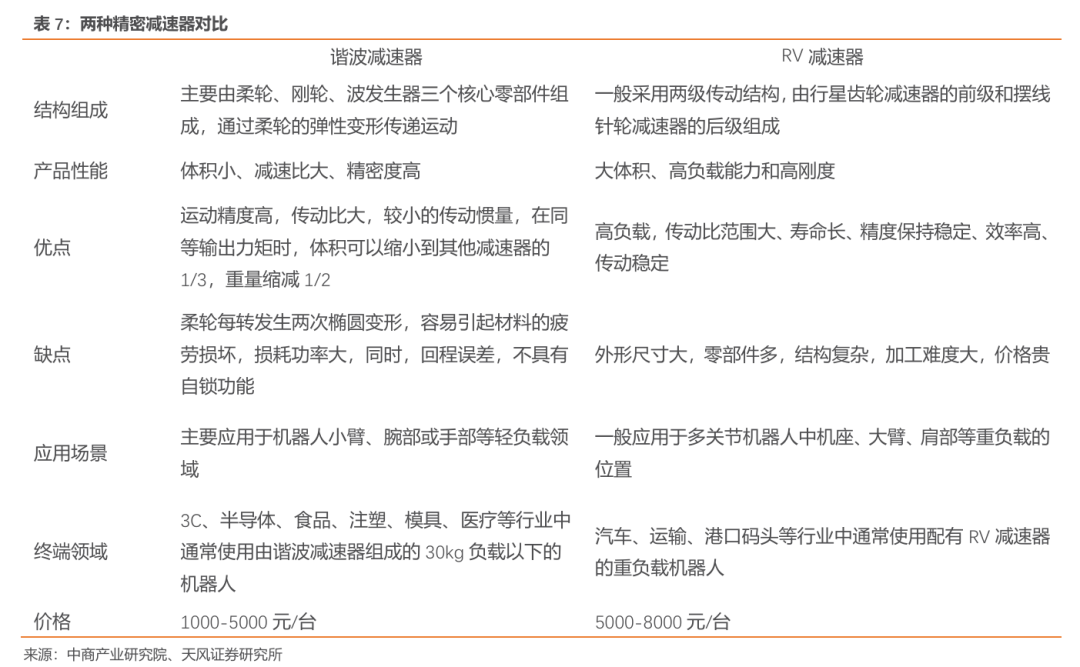

按照控制精度划分,减速器可分为一般传动减速器和精密减速器。一般传动减速器控制精度低,可满足机械设备基本的动力传动需求。精密减速器回程间隙小、精度较高、使用寿命长,更加可靠稳定,应用于机器人、数控机床等高端领域。精密减速器种类较多,包括谐波减速器、RV 减速器、摆线针轮行星减速器、精密行星减速器等。

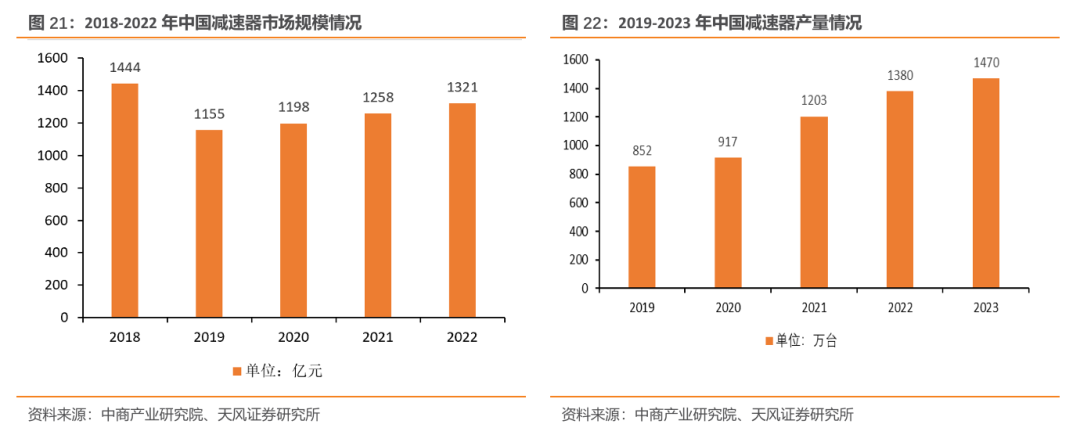

中国减速器产量逐年递增。减速器产量情况由2019年852万台增长至2023年1470万台,恒工精密于2023年就已在RV减速器核心部件实现技术突破,并开始小批量供货,2025年有望实现新的产量突破。

谐波减速器与RV 减速器各具特点。谐波减速器具有体积小、传动比大、精密度高的优点,主要应用于机器人小臂、腕部或手部等轻负载领域。RV 减速器传动比范围大、精度较为稳定、疲劳强度较高,并具有更高的刚性和扭矩承载能力,在机器人大臂、机座等重负载部位拥有优势。

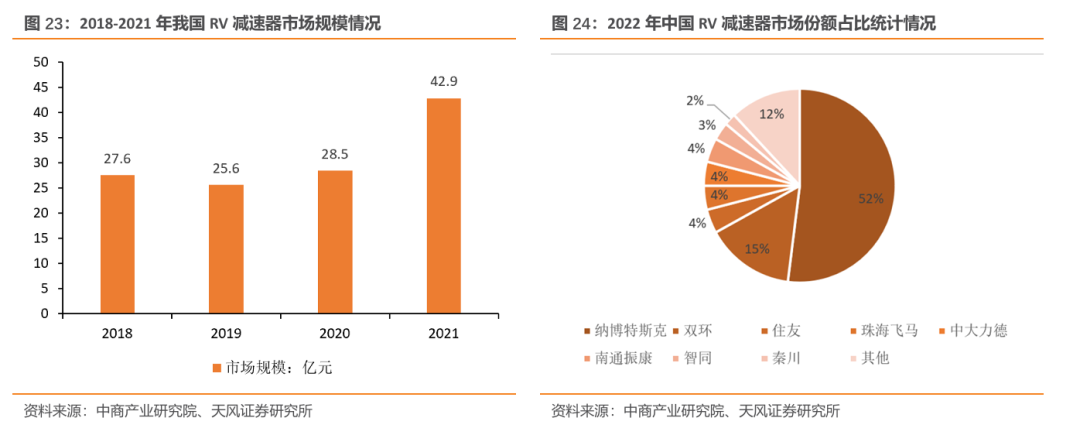

RV减速器加速发展。RV减速器是工业机器人中应用范围最广泛的精密减速器,2021年我国RV减速器市场规模约42.9亿元,同比增长50%。随着国家对智能制造行业的支持力度的加大等因素,减速器下游应用领域有望加速发展,从而带动减速器市场规模增长。

2022年我国RV减速器市场中,行业龙头为纳博特斯克,市场份额约为52%,其次是双环,市场份额约为15%。鉴于精密减速器的重要作用,国家一直鼓励国内企业能实现进口替代。国产品牌市占率持续提升。

3.3 公司锐意进取,进军机器人领域

公司积极布局减速器赛道。目前已在RV减速器的行星架座、行星架盖、摆线轮、针齿壳、偏心轴等核心部件实现技术突破,并开始小批量供货,未来有望获得较大市场份额。随着国家对智能制造行业的支持力度的加大等因素,减速器下游应用领域有望加速发展,带动公司业绩增长。

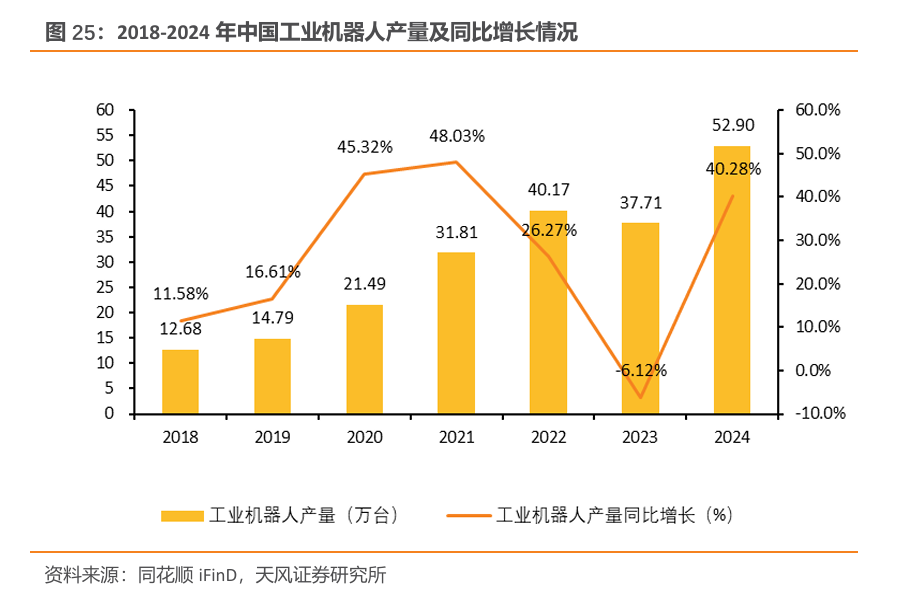

中国工业机器人市场蓝海,公司业务潜力较大。自2018年工业机器人产量总体呈现增长趋势,从2018年的年产12.68万台,2022年实现年产40.17万台。产量同比增长率同样整体较为乐观,其中2021年同比增长率达到48.03%。中国机器人市场前景一片蓝海。

4 盈利预测

连续铸铁件:1)公司具备连续铸铁件生产优势,市场认可度较高,且应用领域广泛,产品市场潜力较大;2)公司持续开发连续铸铁技术,扩大生产规模,进一步拓展“连续铸铁 机加工”的一站式服务能力,持续扩充公司连续铸铁件的应用领域,降低生产成本。我们预计通过提升公司的综合市场竞争力和整体盈利能力,25-27年连续铸铁件营收有望实现8%-13%的增长,预计25-27年连续铸铁件实现营收3.66/4.02/4.54亿元,同比 8%/ 10%/ 13%,毛利率为20%/21%/21%。

精密机加工件:公司持续加大精密机加工件产能投入力度,按设计产能,IPO募投项目完成后将共增加空压件产能1.79万吨、液压装备件3.86万吨、传动装备件0.087万吨,合计增加产能5.74万吨。我们认为公司产能扩张有望进一步带动公司业绩增长,预计25-27年精密机加工件实现营收8.42/10.92/14.45亿元,同比 27.7%/ 29.7%/ 32.3%,毛利率为29.3%/29.9%/30.1%。

预计2025-2027年公司总营收分别为12.45/15.34/19.42亿元,同增20.5%/23.2%/26.6%; 归母净利润分别为1.50/2.01/2.52亿元,同比 115.5%/ 34%/ 25.5%。

看好公司恒工精密,公司借助球墨材料与连铸工艺优势,叠加精密机加工件产能即将扩张,主业未来增长可期。同时公司利用球墨铸铁优势进军机器人减速器核心部件领域,有望取得新的业绩增量,首次覆盖给予“买入”评级。

5 风险提示

行业产能管控的风险:铸造行业新增产能有相关政策管控,公司对连续铸铁件的需求逐渐增大,若后续无法新增连续铸铁件产能,会对公司业绩成长性造成不利影响。

新产品、新技术开发的风险:公司所处行业竞争较为激烈,需要不断优化生产工艺,以保证自身的竞争优势。若公司新产品、新技术研发失败或不及预期,可能会失去现有的市场份额,影响公司盈利能力。

原材料价格波动风险:原材料成本占公司主营业务成本比例较高。公司生产所需的主要原材料包括生铁、废钢等,采购价格出现波动会给公司的成本控制带来一定压力,若公司未能采取有效措施予以应对,将对公司的经营业绩产生不利影响。

新增产能的消化风险:若未来市场、技术、产品等相关因素发生重大不利变化,公司募投项目建设能否按计划完成、项目建成投产后产能能否及时消化都存在一定的不确定性。

控制权集中的风险:公司实际控制人为魏志勇和杨雨轩,二人合计持股比例超50%,公司面临实际控制人控制权集中的风险。

交易异动的风险:公司近期股价出现波动,若未来市场情绪反转或公司实际经营情况不及预期,可能引发股价大幅波动。

VIP复盘网

VIP复盘网