【信达能源】林洋能源:业绩短期承压,积极布局海外市场

时间:2025-05-12 20:11

上述文章报告出品方/作者:信达证券,左前明,李春驰,高升等;仅供参考,投资者应独立决策并承担投资风险。

林洋能源发布2024年度报告及2025年一季报,2024年公司实现总营业收入67.42亿元,同比减少1.89%;实现归母净利润7.53亿元,同比减少27%;实现扣非归母净利润7.63亿元,同比减少12%;基本每股收益0.37元/股,同比减少27.45%。2025年一季度,公司实现总营业收入11.24亿元,同比减少27.69%;实现归母净利润1.24亿元,同比减少43.26%;实现扣非归母净利润1.22亿元,同比减少38.62%;基本每股收益0.06元/股,同比减少45.45%。

智能板块强化国内市场份额,深耕海外布局。在国网 2024 年电能表(含用电信息采集)招标采购中,合计中标金额约6.31亿元;在南网 2024 年计量产品框架招标项目中,合计中标金额约 6.01 亿元;稳定国、南网中标份额。此外,公司作为国内最大的智能电表出口企业之一,目前产品覆盖全球 50多个国家和地区。公司持续与全球表计行业龙头企业兰吉尔展开全方位合作,着力扩大西欧和亚太市场市占率;公司全资子公司 EGM 坚持本地化策略,有效打通前端技术壁垒,提升产品竞争力,2024年于波兰市场多个电力局获得中标份额,市场份额超过 30%,同时积极拓展罗马尼亚、保加利亚、匈牙利等新兴市场,形成以立陶宛、波兰为中心的中东欧市场格局;在中东区域,公司与当地知名企业 ECC 设立合资公司,拓宽双方合作维度,保持市占率超 30%的同时,积极辐射阿曼、科威特等其它中东国家市场;在亚洲区域,公司通过与长期伙伴持续合作拓展业务,智能电表已累计交付超百万台。公司智能配用电行业2024年收入28.3亿元,同比增长14.28%;毛利率35.15%,同比增加1.22pct。在全球范围内来看,智能电表在欧美地区仍有存量替换和部分增量空间,亚非拉等新兴市场地区的智能电表渗透率低,具备较大的增量空间。以新兴市场为代表的海外需求有望加速释放,智能电表出口市场有望持续向好。

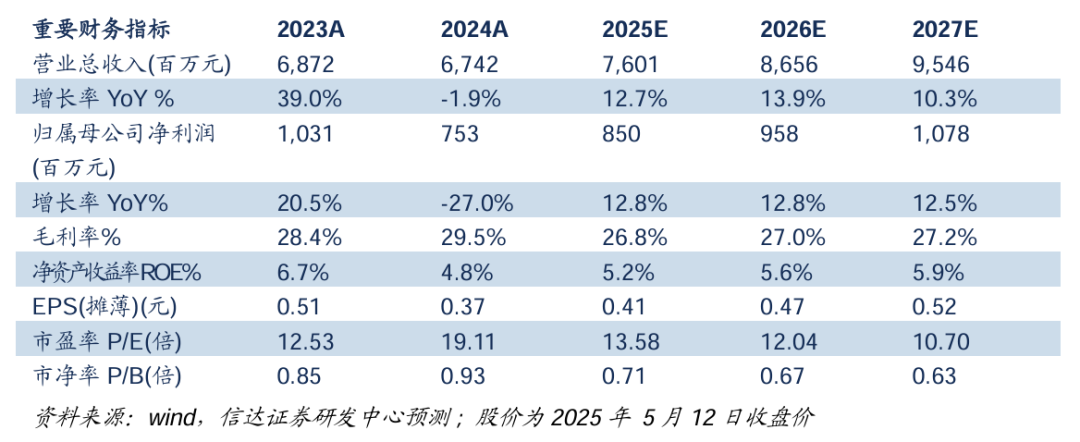

新能源电站建设稳步推进,智能化运维规模持续扩大。2024 年,公司在建项目超 1245MW,开工项目超 545MW,并网规模超1145MW,其中风电项目顺利建设并网 350MW。公司运维服务客户以“五大六小”等央国企为主,截至 2025 年3 月底,林洋签约运维的电站项目装机量突破18GW,运维容量同比增长 50%,服务片区继续向我国西北部扩展,业务开发能力和盈利能力稳步提升。2024年公司光伏行业营业收入29.01亿元,同比增长3.48%;毛利率27.93%,同比减少2.88pct。根据公司2024年度及2025年第一季度主要经营数据公告,2024年公司新能源电站装机容量1.36GW,发电量14.5亿千瓦时,上网电量13.7亿千瓦时;25Q1公司新能源电站装机容量1.365GW,发电量4亿千瓦时,上网电量3.9亿千瓦时。储能板块交付规模稳健提升,积极布局海外市场。截至 2024 年底,公司储能系统累计交付及并网超4.5GWh,储备项目超10GWh,在产业链价格持续下行的阶段有效稳住毛利率水平,产品性价比稳居行业第一梯队,为建立海内外协同发展的全球化储能平台奠定基础。2024 年,公司顺利完成多个储能项目交付及并网,覆盖华东、华北、西北及华南等新能源高渗透率区域,包括中广核江苏如东400MWh、安徽普洛斯200MWh、启东永庆 160MWh 共享储能项目,安徽五河 218MWh、河北平泉风光储180MWh 新能源配储项目,以及江阴海达、芜湖德力西等多个用户侧储能项目;同步完成亿纬 50MWh 组串式储能量产交付及南京江宁 50MW/100MWh 省级重点项目布局。海外聚焦欧洲、中东、东南亚三大核心市场,依托波兰华沙、印尼雅加达、沙特吉达三个海外基地,积极开拓海外业务。2024年公司与行业开发商、集成商、EPC 总包商及当地软件、服务配套商开展多方面合作,与沙特 ECC 合资建设储能 PACK 工厂和本地化服务网络;完成海外版工商业储能柜、4MWh 直流舱产品及相应认证,积极开发海外 5MWh 直流舱和418kWh 交直流电柜产品,推出立体网络化技术和产品解决方案,并建立海外标准方案库,引入PLM 系统助力项目高效落地。2024年公司储能行业收入9.19亿元,同比减少38.97%,毛利率17.64%,同比提升1.55pct。盈利预测:我们预计公司2025-2027年营业收入分别为76.01亿元、86.56亿元、95.46亿元,增速分别为12.7%、13.9%、10.3%;归母净利润分别为8.5、9.58、10.78亿元,增速分别为12.8%、12.8%、12.5%。风险因素:行业竞争加剧;上游组件价格上涨风险;项目推进不及预期;电价下行的风险 ;政策推进不及预期;海外项目经营风险。

VIP复盘网

VIP复盘网