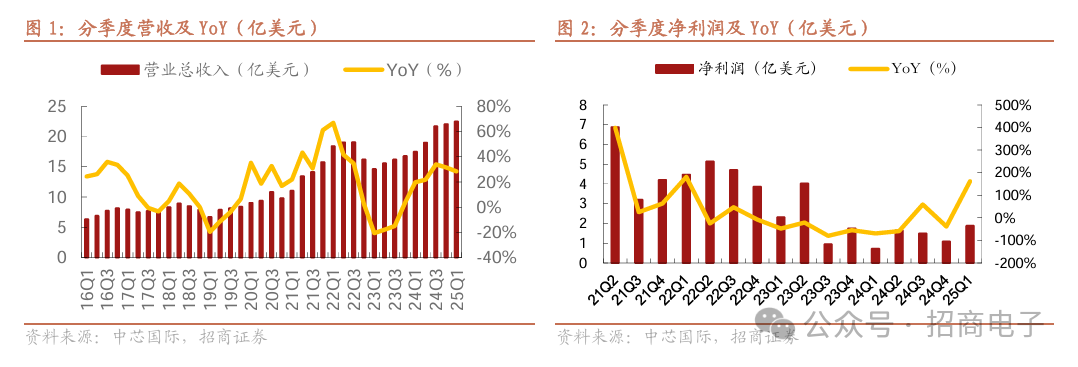

中芯国际港股发布2025第一季度未经审核业绩,25Q1收入22.47亿美元,同比 28.4%/环比 1.8%,低于指引;毛利率22.5%,同比 8.8pcts/环比持平,超指引上限。公司表示一季度客户基于国际形势和消费补贴等提前拉货,但谨慎看待后续备货需求,同时厂务检修和设备验证导致部分产品良率和ASP波动,公司指引25Q2收入环比有所下滑。

客户提前拉货等带动25Q1收入环比增长,毛利率超指引上限。25Q1收入22.47亿美元,同比 28.4%/环比 1.8%,主要系国际形势变化引起客户提前拉货,叠加国内以旧换新带动需求增加,以及工业和汽车客户的补货;但25Q1收入环比增长未达预期( 6-8%),主要系ASP下滑影响;25Q1毛利率22.5%,同比 8.8pcts/环比持平,超指引上限(19-21%);归母净利润1.88亿美元,同比 161%/环比 74%。

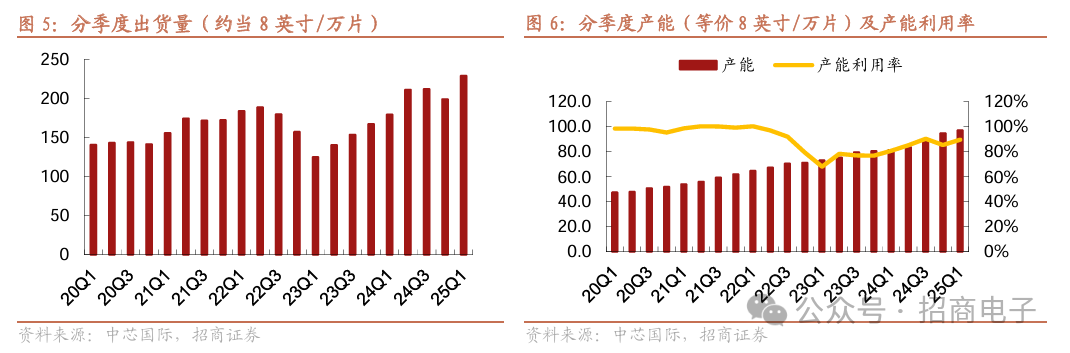

25Q1产能利用率提升明显,但ASP环比有所承压。折合8英寸晶圆出货量229.2万片,同比 27.7%/环比 15%;产能利用率89.6%,环比 4.1pcts,其中12英寸产能利用率保持稳健,8英寸产能利用率上升至12英寸平均水平;折合8英寸晶圆ASP 933美元,环比-8.9%,主要系产线生产性波动导致一季度后半部售价下滑。

公司表示关税影响较为有限,相对谨慎看待手机、PC等市场后续备货需求。1)按下游:25Q1手机类收入5.44亿美元,同比-0.4%/环比 1.8%;电脑和平板类收入3.89亿美元,同比 27%/环比-7.8%;消费电子类收入9.12亿美元,同比 68.7%/环比 2.8%;互联和IoT类收入1.87亿美元,同比-19%/环比 1.8%;工业和汽车类收入2.16亿美元,同比 71%/环比 19%;2)按地区:25Q1中国地区收入占比84.3%,同比 2.7pcts/环比-4.8pcts;美国收入占比12.6%,同比-2.3pcts/环比 3.7pcts;3)行业指引:公司表示关税影响有限,产线和采购层面可以消化影响,同时关税也增加了一些订单但增量不大;公司表示手机出货量可能因需求不及预期而向下修正,PC销量平稳但未显著增长,消费电子市场因产能增加和部分需求不及预期,行业价格面临下行压力。

产线年度维修、设备改进等造成部分产品良率和ASP波动,公司指引25Q2收入环比下滑。1)收入指引:25Q2指引收入环比下滑4-6%,中值约21.3亿美元,主要系①厂务年度维修出现突发情况,影响部分产品的工艺精度和成品率;②设备验证过程中,改进设备性能及工艺表现也造成了产品良率的波动,也导致价格短期下降,但出货量未受影响,单位成本保持稳定。公司预计产生的影响会持续3-5个月,主要影响25Q2收入表现;2)毛利率指引:25Q2预计18-20%,中值环比-3.5pcts,主要系折旧继续增加。

投资建议。客户提前拉货带来25Q1收入环比增长,但产线检修、设备验证等对部分产品良率和ASP造成短期影响,25Q2收入和ASP指引环比下滑,同时毛利率受折旧影响可能环比承压。

风险提示:下游需求复苏不及预期,ASP短期波动,产能供过于求,设备交付不及预期,先进制程受制裁,折旧增加,产能扩张不及预期的风险。

VIP复盘网

VIP复盘网