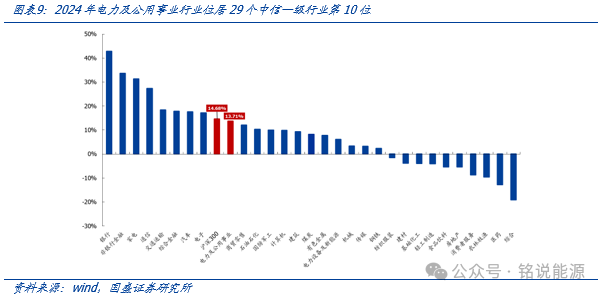

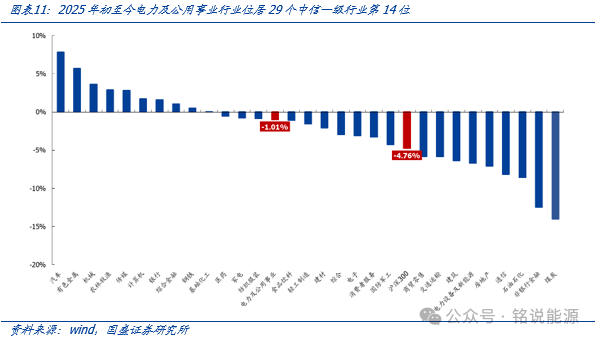

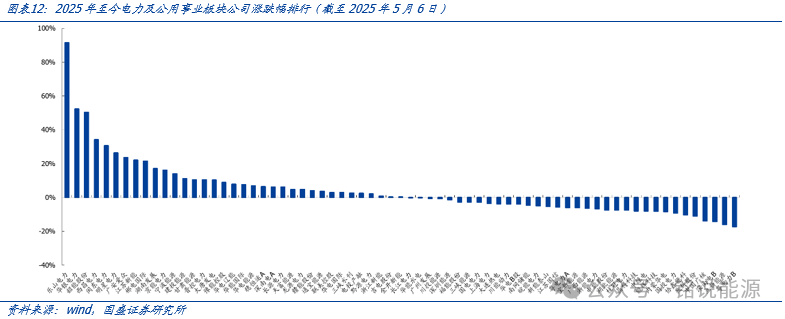

市场表现: 2024年沪深 300 指数上涨14.68%,中信电力及公用事业指数上涨13.71%,跑输沪深 300 指数0.97个百分点,位居 29 个行业涨跌幅榜第9位。2025年初至2025年5月6日,沪深 300 指数下跌4.76%,中信电力及公用事业指数下跌1.01%,跑赢沪深 300 指数 3.75个百分点,位居 29 个行业涨跌幅榜第 14 位。个股方面,2025年初至5月6日,电力及公用事业板块 69家上市公司中35 家上涨,34家下跌。

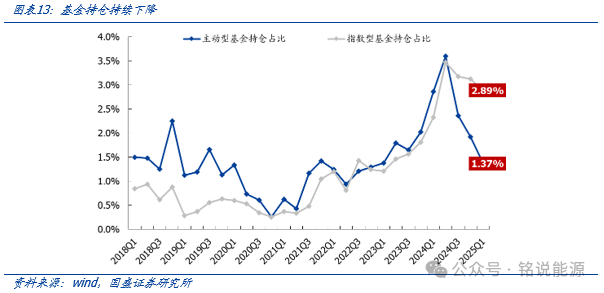

基金持仓:持仓持续下降,板块调整至低位。根据我们对基金重仓持股统计,2024年Q4末主动型基金(含普通股票型、偏股混合型及灵活配置型基金)对电力及公用事业板块持仓占比为1.92%,指数型基金(含被动指数型及增强指数型基金)对电力及公用事业板块持仓占比为3.12%;合并计算后,两类型基金对电力及公用事业板块持仓占比为2.43%。2025年Q1末主动型基金持仓占比为1.37%,较2024年Q4减少0.55pct;指数型基金持仓占比为2.89%,较2024年Q4减少0.24pct;合并计算后,两类型基金对电力及公用事业板块持仓占比为2.02%。

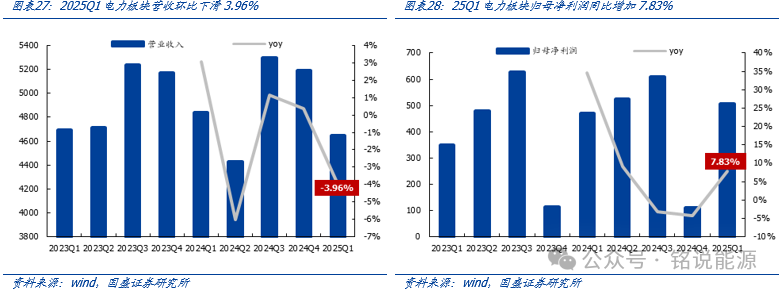

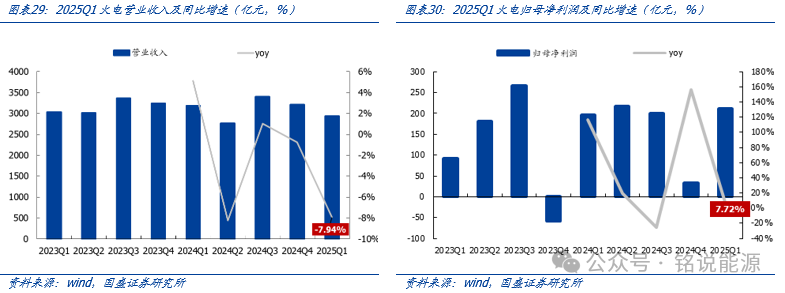

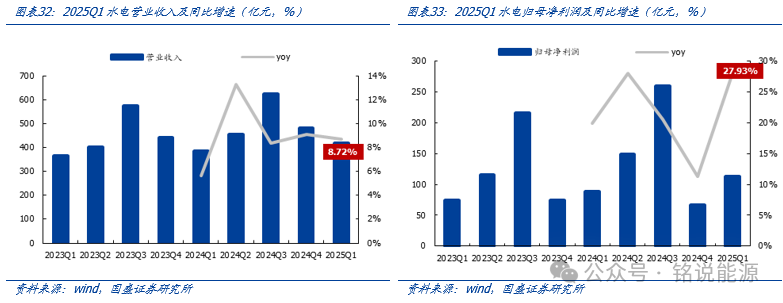

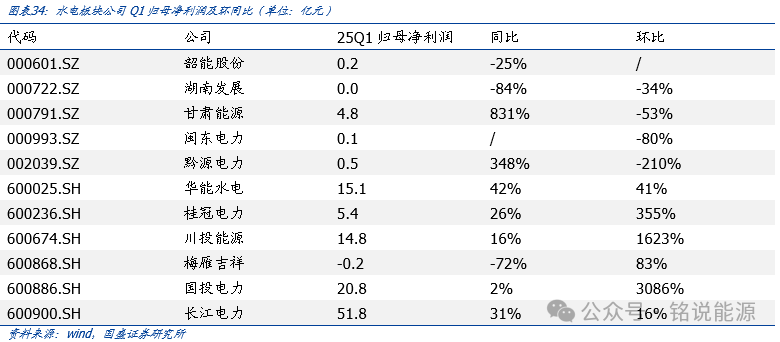

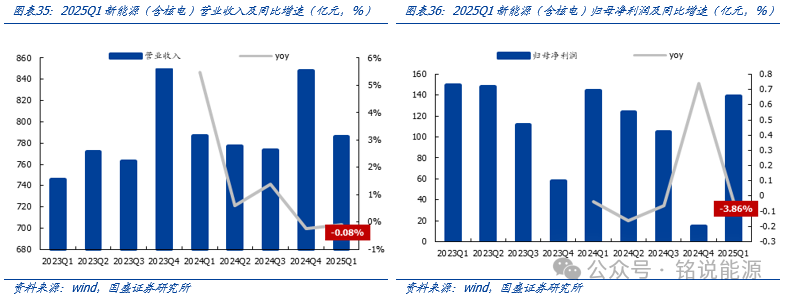

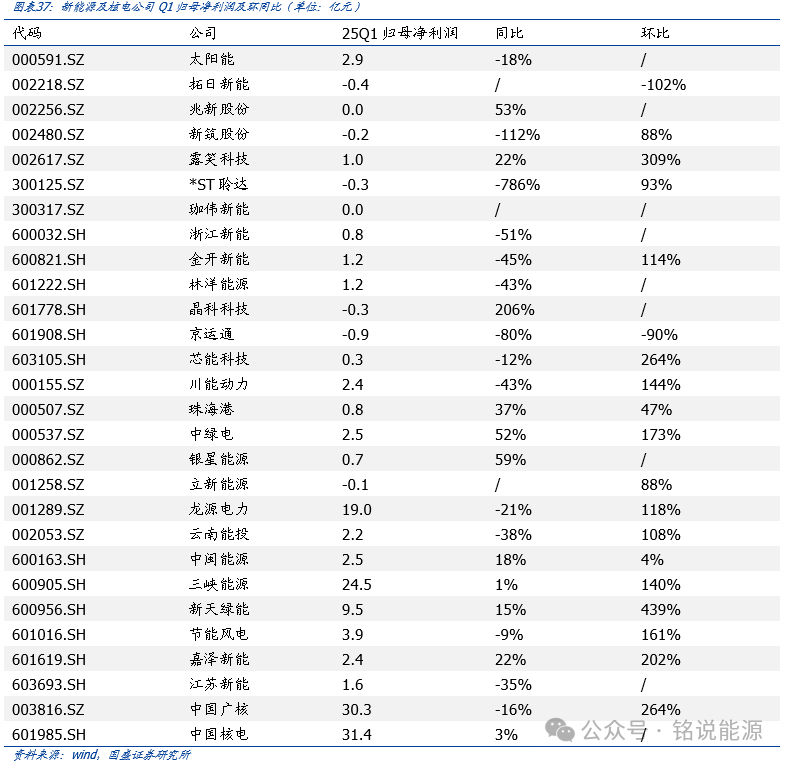

25Q1单季度来看,得益于成本持续回落,板块业绩持续改善;火电量价承压,但煤价下跌支撑增利;水电电量增长,增收增利;新能源电价风险释放,业绩承压。2025Q1电力板块(SW)上市公司合计实现营业收入4646亿元,同比下降3.96%,环比下降10.48%;实现归母净利润507亿元,同比增长7.83%,环比增长360.63%。2025Q1年火电上市公司(SW)合计实现归母净利润212亿元,同比增长7.72%,环比增长554.3%;水电上市公司(SW)合计实现归母净利润113亿元,同比增长27.93%,环比增长70.8%。新能源(含核电)上市公司(SW)合计实现归母净利润139亿元,同比下滑3.86%。

(1)火电:随着新能源比例快速提升,消纳问题愈发突出,催化调峰及辅助服务不断推进建设,火电灵活调节特性价值将进一步兑现。当前电价前置,但燃料成本持续超预期下跌,后市电量需求有望修复,火电盈利弹性空间提升。重点看好电价风险低、盈利能力较强标的。

(2)水电/核电红利资产潜力显现,把握长期投资价值。水电来水同环比持续改善,板块具有高分红、高股息率、高ROE特性,业绩具备长期稳态优化和相对独立性。

(3)建议关注绿电板块,随着绿电/绿证交易推进和消纳问题解决,底部空间有望迎来拐点。

建议关注重点火电标的:华电国际、华能国际、建投能源、大唐发电;以及火电改造设备龙头:青达环保。推荐布局低估绿电板块,推荐优先关注低估港股绿电以及风电运营商,建议关注新天绿色能源(H)、龙源电力(H)、中闽能源、福能股份。把握水核防御,水电板块,建议关注长江电力、国投电力、川投能源、华能水电;核电板块,建议关注中国核电和中国广核。

报告正文

1. 行情回顾

1.1.量价承压,成本回落超预期

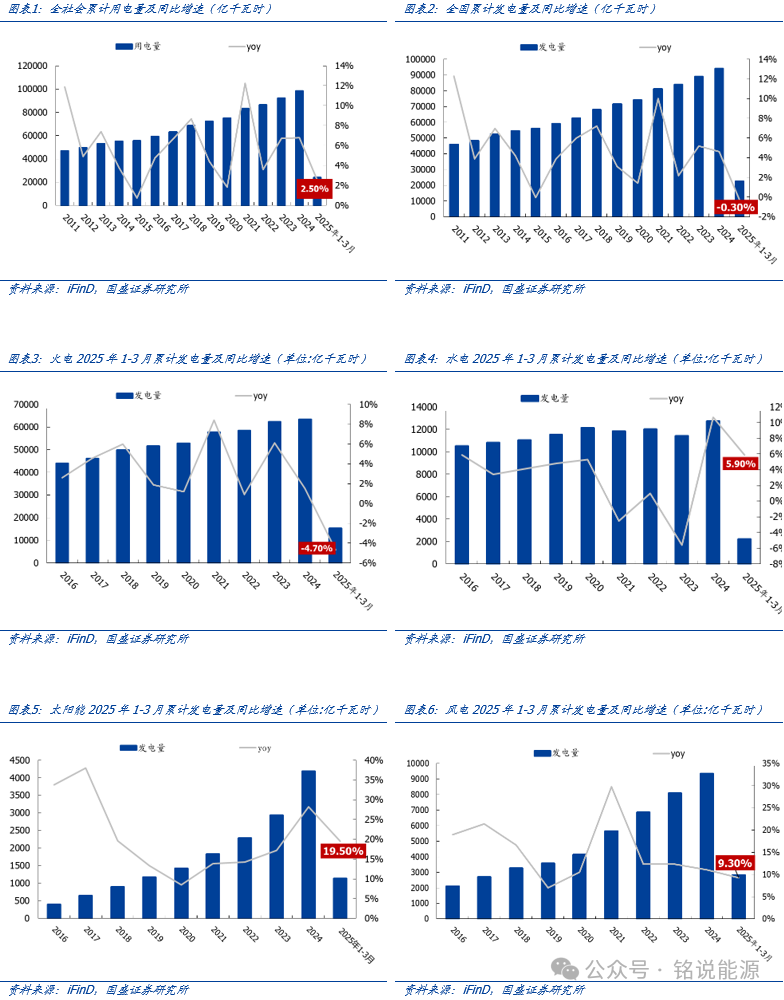

根据国家能源局发布数据,2025年1-3月,全社会用电量2.38万亿千瓦时,同比增长2.5%;规上工业发电量22699亿千瓦时,同比下降0.3%,扣除天数原因,日均发电量同比增长0.8%。细分电源来看,规模以上电厂火电、水电、核电、光、风发电量同比分别-4.7%、 5.9%、 12.8%、 19.5%和 9.3%。据中电联预计,2025年全国全社会用电量10.4万亿千瓦时,同比增长6%左右;全年统调最高用电负荷15.5亿千瓦左右(若2025年夏季全国平均气温偏低于2024年,则最高用电负荷在15.2亿千瓦左右,若夏季气温再创历年新高,则最高用电负荷可能达到15.7亿千瓦左右)。

煤价持续回落,现货煤价Q1同比下降174元/吨。受到下游需求疲软拖累2025年Q1煤价中枢持续回落。据我们测算,2025Q1北港Q5500现货均价733元/吨同比下跌174元/吨(跌幅19.2%),环比24Q4下跌100元/吨(跌幅12%);25Q1港口Q5500年长协均价690元/吨,同比下跌19元/吨(跌幅2.7%),环比下跌8元/吨(跌幅1.1%)。

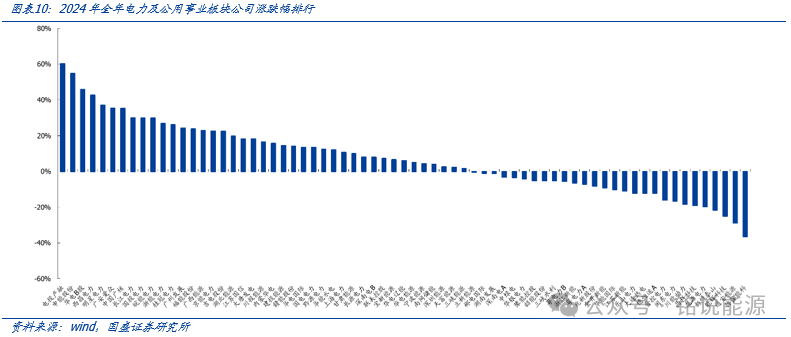

涨幅前五:乐山电力、华银电力、韶能股份、西昌电力、闽东电力,涨幅分别为91.51%、 52.35%、50.44%、34.13%、30.59%。 跌幅前五:粤电力B、立新能源、深南电B、中国广核、兆新股份,跌幅分别为 -17.33%、-15.99%、-14.21%、-13.80%、-11.07%。

1.3.基金持仓:持仓持续下降,板块调整至低位

电力及公用事业行业2024年持仓先增后降,2025年Q1持续下降。根据我们对基金重仓持股统计,2024年Q4末主动型基金(含普通股票型、偏股混合型及灵活配置型基金)对电力及公用事业板块持仓占比为1.92%,指数型基金(含被动指数型及增强指数型基金)对电力及公用事业板块持仓占比为3.12%;合并计算后,两类型基金对电力及公用事业板块持仓占比为2.43%。

2025年Q1末主动型基金持仓占比为1.37%,较2024年Q4减少0.55pct;指数型基金持仓占比为2.89%,较2024年Q4减少0.24pct;合并计算后,两类型基金对电力及公用事业板块持仓占比为2.02%。

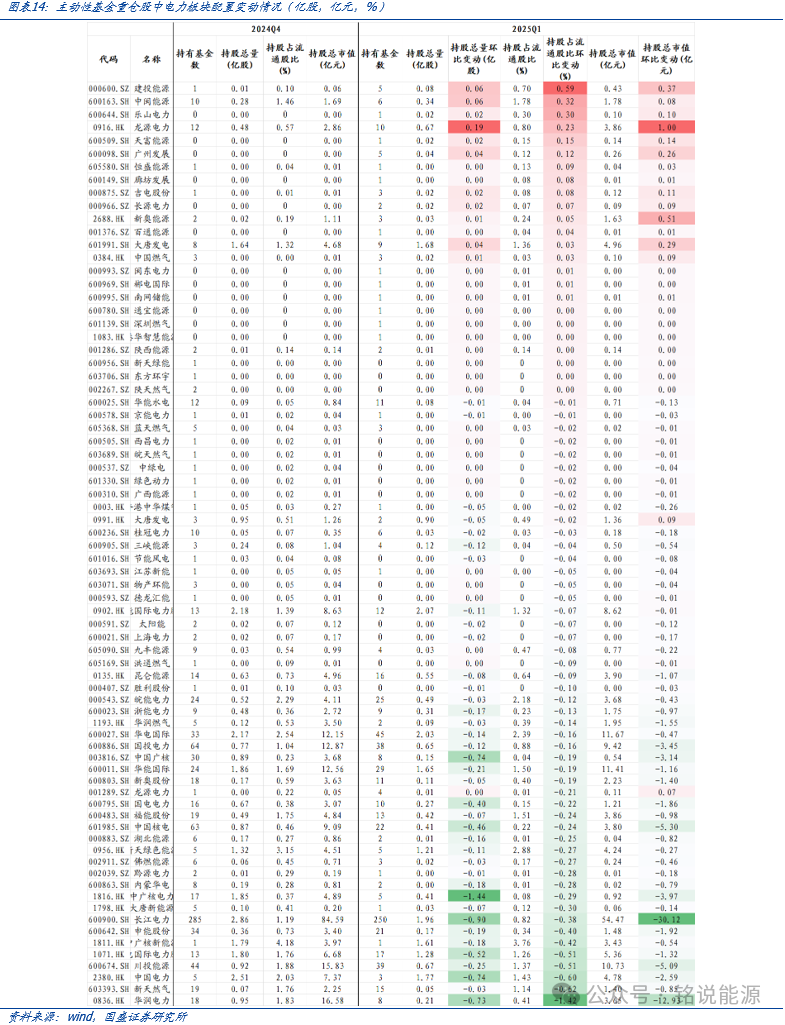

主动型基金持仓继续回落:从流通股占比变动来看,获增配的前五名标的为建投能源( 0.59pct)、中闽能源( 0.32pct)、乐山电力( 0.30pct)、龙源电力(H)( 0.23pct)、天富能源( 0.15pct),获减配前五标的为华润电力(H)(-1.42pct)、新天然气(-0.62pct)、中国电力(H)(-0.60pct)、川投能源(-0.51pct)、华电国际电力股份(H)(-0.51pct)。

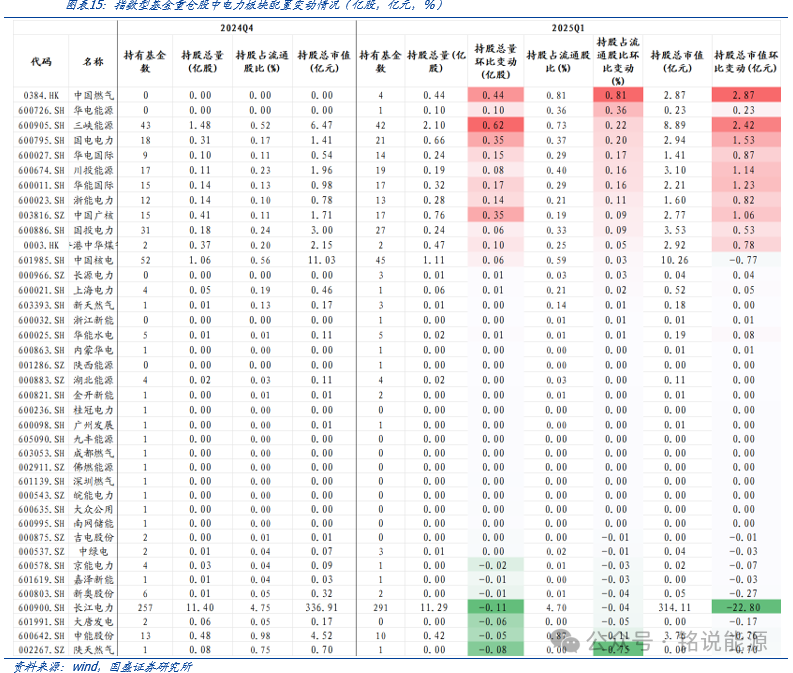

指数型基金配置同步下降:从流通股占比变动来看,获增配前五标的为中国燃气(H)( 0.81pct)、华电能源( 0.36pct)、三峡能源( 0.22pct)、国电电力( 0.20pct)、华电国际( 0.17pct),获减配前五标的为陕天然气(-0.75pct)、申能股份(-0.11pct)、大唐发电(-0.05pct)、长江电力(-0.04pct)、新奥股份(-0.04pct)。

2.业绩综述:火电分化增长,水电明显改善,绿电承压

2.1 2024年年度业绩:电力板块业绩持续增利,水火拉动效应突出

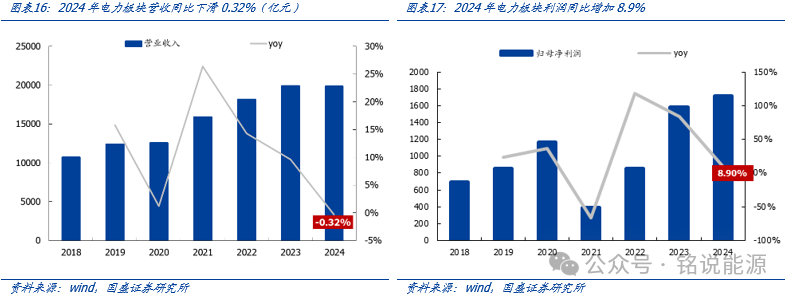

量价有支撑&煤价持续回落,2024年电力板块业绩持续增利,水火拉动效应突出。2024年电力板块(SW)上市公司合计实现营业收入19832亿元,同比下降0.32%;实现归母净利润1723亿元,同比提升8.9%。

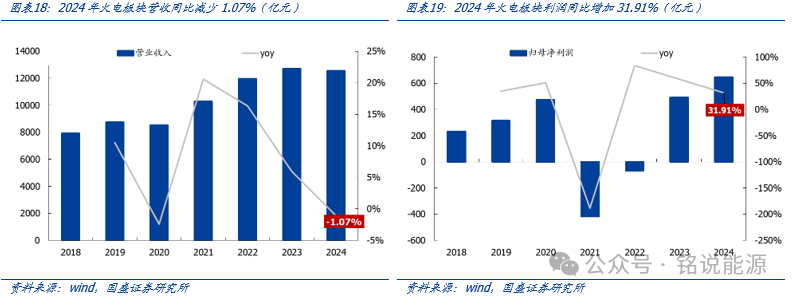

2.1.1 火电业绩增长,区域分化

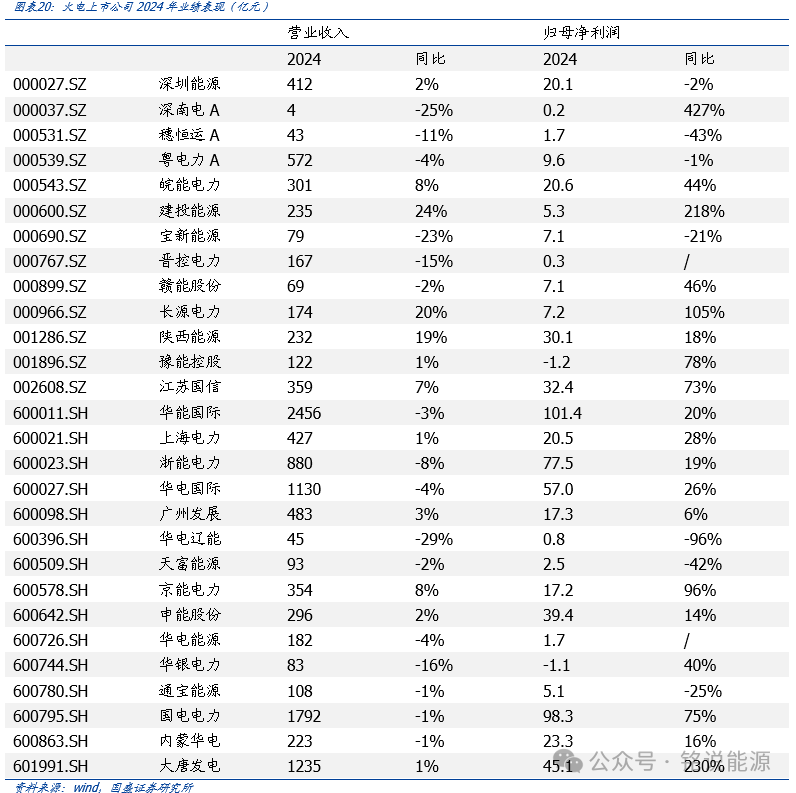

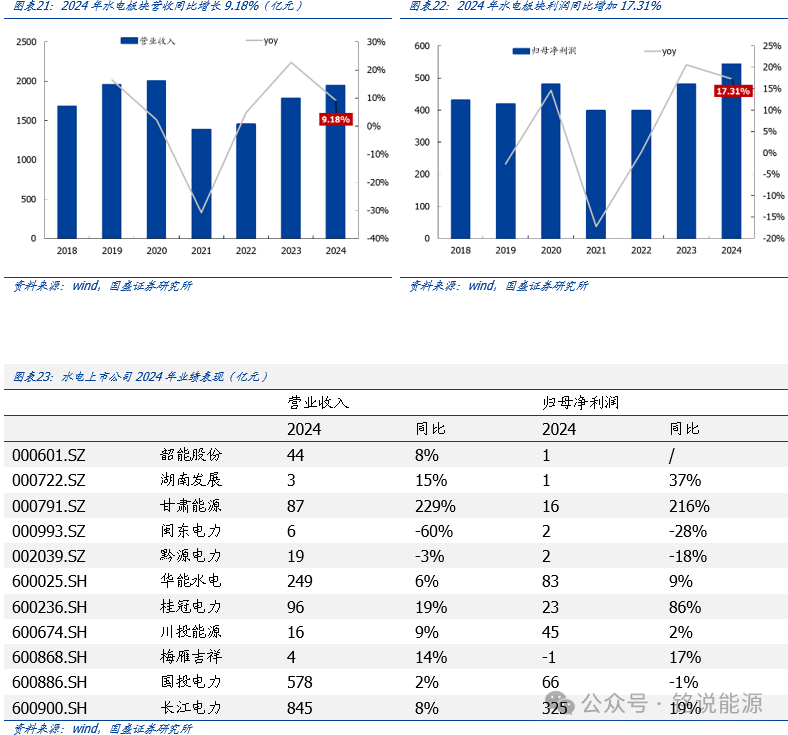

2.1.2 水电:改善明显,增收增利

2024年水电上市公司(SW)合计实现营业收入1948亿元,同比增长9.18%;合计实现归母净利润563亿元,同比增长17.31%。

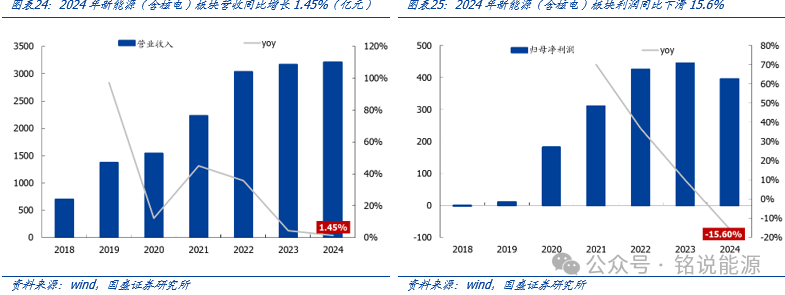

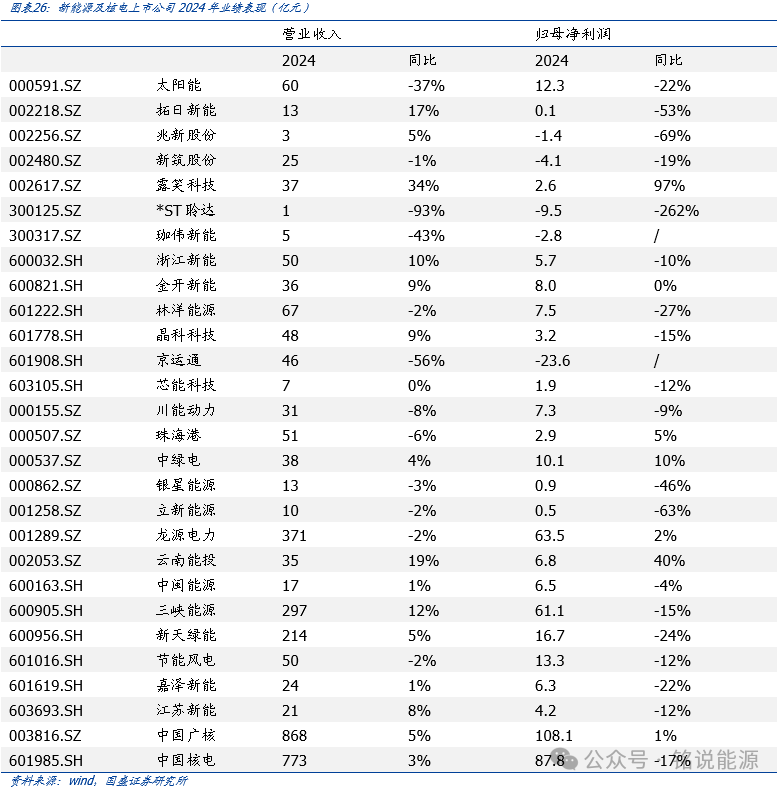

2024年新能源发电(含核电)上市公司(SW)合计实现营业收入3211亿元,同比增加1.45%;合计实现归母净利润396亿元,同比下降15.60%。

2.2 25Q1:成本持续回落,板块业绩环同比改善

2.2.1 火电:量价承压,煤价持续下跌支撑增利

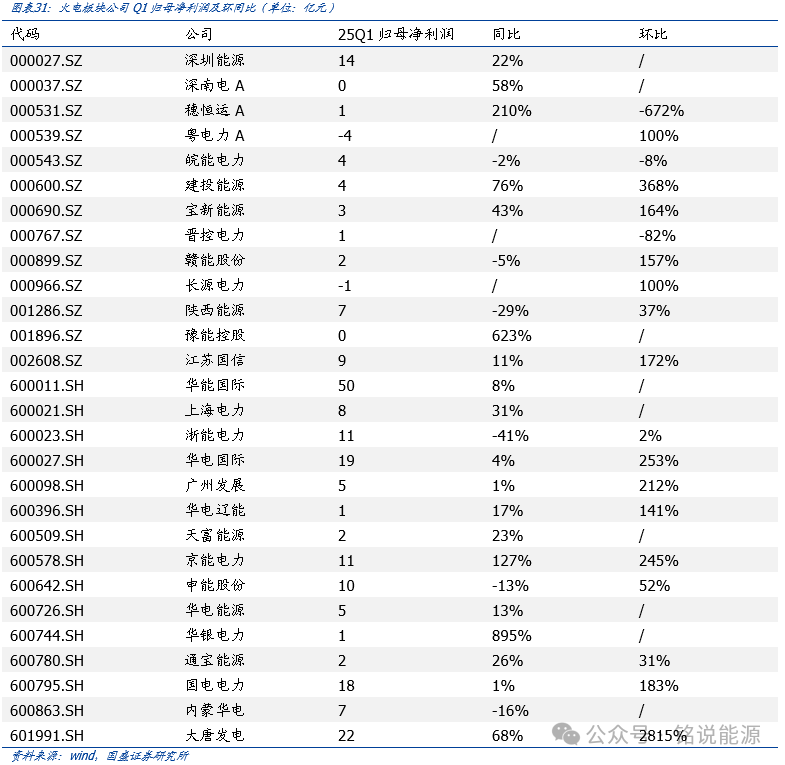

2025Q1年火电上市公司(SW)合计实现营业收入2934亿元,同比下滑7.94%;合计实现归母净利润212亿元,同比增长7.72%,环比增长554.3%。

2024年年报与2025年一季报出炉,火电分化增长,水电明显改善,绿电承压,电力板块整体业绩持续增长。展望后市,我们认为当下电价前置,电量后市有望随需求修复,燃料成本持续下跌,区域分化将进一步凸显。

(1)火电:随着新能源比例快速提升,消纳问题愈发突出,催化调峰及辅助服务不断推进建设,火电灵活调节特性价值将进一步兑现。当前电价前置,但燃料成本持续超预期下跌,后市电量需求有望修复,火电盈利弹性空间提升。重点看好电价风险低、盈利能力较强标的。

(2)水电/核电红利资产潜力显现,把握长期投资价值。水电来水同环比持续改善,板块具有高分红、高股息率、高ROE特性,业绩具备长期稳态优化和相对独立性。

(3)建议关注绿电板块,随着绿电/绿证交易推进和消纳问题解决,底部空间有望迎来拐点。

1.项目建设进度不及预期:投资在建火电项目具有投资金额大、建设周期长等特点。在项目建设周期,如出现用地制约、资金缺乏、需求变动等情况,都会致使建设进度不及预期。

2.原料价格超预期上涨:电力生产高度依赖于燃料,如煤炭、天然气和石油等。如出现原材料价格超出预期上涨,将会对项目的经济效益产生不利。

3.电力辅助服务市场、绿证交易等政策不及预期:若行业政策落地等支持因素对电力行业改善程度不及预期,可能会造成电力企业无法获得应有的补偿和收益,影响生产。

4.测算可能存在误差。本文中测算部分可能因数据口径、测算精确度等因素存在误差。

VIP复盘网

VIP复盘网