最近几年,贝因美多次发布更正后的公司财报,监管部门也频频关注问询

财务报表是市场了解公司经营情况的重要窗口。相应地,企业应该真实、准确地通过报表来披露其经营状况,这也是其合规经营的基本要求。但被称为“国产奶粉第一股”的这家公司却多次进行业绩或会计项科目的更正。

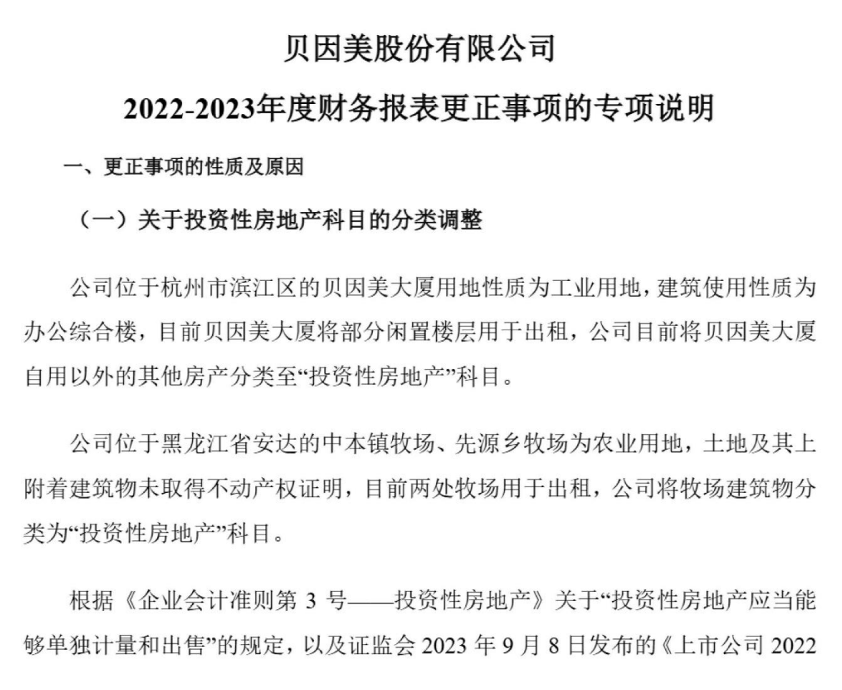

5月6日,主营婴幼儿配方奶粉、营养米粉和其他婴幼儿辅食、营养品的贝因美股份有限公司(下称贝因美,002570.SZ),公布了其2022至2023年度财务报表更正事项的专项鉴证报告(下称鉴证报告),这份鉴证报告披露了对公司此前财务报表更正事项的专项说明(下称说明)。

说明中显示,贝因美对2022至2023年度财务报表的更正事项,主要为三类会计科目的调整。一是将该公司名下的贝因美大厦部分出租事项,中本镇牧场、先源乡牧场出租事项,由“投资性房地产”调整至“固定资产”和“无形资产”科目;二是对贸易业务预收、预付款项目,由“合同负债”调整至“其他应付款”“其他流动资产”科目;三是关于贝因美收购收购呼伦贝尔昱嘉乳业有限公司(下称呼伦贝尔昱嘉)100%股权,因无商业实质,将股权款由“其他非流动金融资产”调整至“其他非流动资产”科目。

上述调整需对已披露的2021年报,2022年一季报、半年报、三季报、年报,2023年一季报、半年报、三季报进行更正。

贝因美2022至2023年度财报更正专项说明

资料来源:公司公告

贝因美财务数据及会计科目的修正已成为资本市场关注的焦点。其中,2017年度的业绩“变脸”事件尤为典型。资料显示,2017年10月,贝因美宣布预计全年亏损3.5亿元至5亿元,但短短三个月后的2018年1月,该公司又发布修正公告,将亏损额大幅上调至8亿元至10亿元,修正幅度高达129%—186%。这种财务数据“变脸”的操作在2021年至2023年间更加频繁,公司多次发布会计差错更正公告。

财务数据异常也多次引发监管关注,最近的一次为4月16日。彼时,贝因美收到浙江证监局行政监管措施决定书,因财务报告披露不准确、控股股东非经营性资金占用、财务资助事项未及时披露等问题,该公司及董事长等6名人员被出具警示函,并记入证券期货市场诚信档案。

此外,深交所也连续多年对贝因美年报发布问询函。其中2024年5月,深交所对贝因美2023年年报发出16条问询,财报更正背后动因成为监管质疑的核心问题。

值得关注的是,自2020年起,贝因美审计机构则经历了令人瞩目的“四年三换”:2020年10月,贝因美终止了与连续合作18年的天健会计师事务所的合作关系,转而聘请中汇会计师事务所;仅一年后,该公司又改聘大华会计师事务所;至2024年10月,其又再次更换审计机构,选择了中审众环会计师事务所。

审计机构频繁更迭,往往伴随着更高的审计风险和潜在的信息披露问题,这将进一步加深投资者对贝因美财务报告质量的担忧。

资料来源:深圳证券交易所

从业绩数据来看,近两年,贝因美抓住新生人口反弹与儿童粉升级的双重契机,实现了规模与效益的全面突破。2022年至2024年,公司营收分别为25.09亿元、25.28亿元、27.73亿元,2024年较上年增长9.70%;归母净利润分别为-1.76亿元、4745.30万元、1.03亿元,2023及2024年分别同比增长126.97%、116.92%。

虽然该公司利润大幅增长,但其毛利率水平却呈现波动下滑趋势。2021年以来,贝因美各年度毛利率分别为50.81%、45.88%、47.07%、42.95%,2025年一季度回升至45.51%。

毛利率下滑反映出贝因美盈利能力的持续性压力正在加大。与同业对比来看,中国飞鹤有限公司(下称中国飞鹤,06186.HK)在2024年的毛利率为66.34%,且连续多年毛利率均在60%以上,明显高于贝因美毛利率水平。这种竞争优势的削弱可能在未来进一步影响其市场定价能力。

同时,流动性风险也成为其一大隐患。2024年,贝因美货币资金余额为14.74亿元,表面看似充裕,但事实上,该公司短期借款高达12.19亿元,属于“高存款、高贷款”现象。另外,该公司速动比率常年在0.8左右,资产负债率近60%,短期、长期偿债能力均较弱,这种情况在未来可能会引发较大的偿债压力

VIP复盘网

VIP复盘网