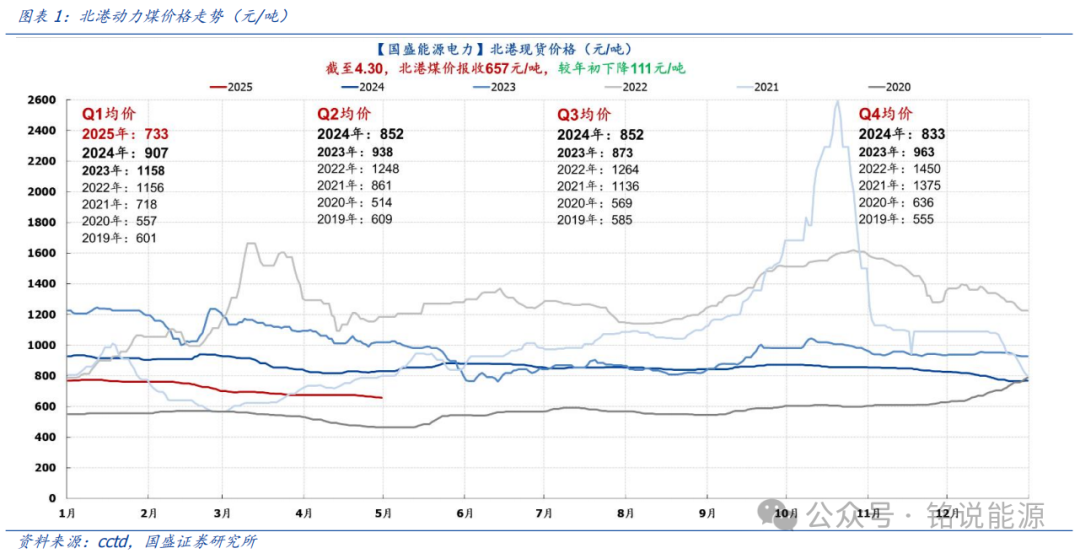

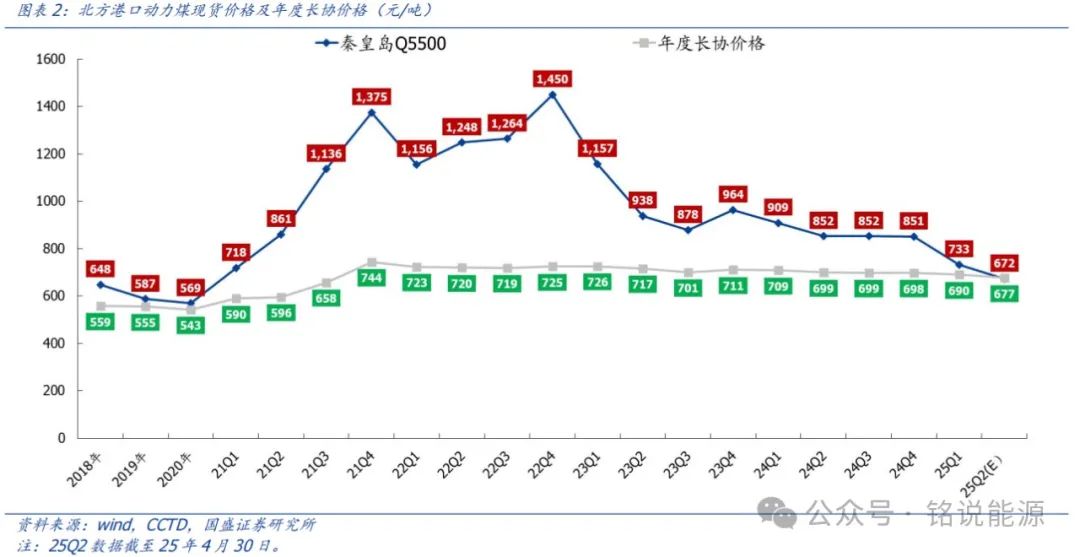

动力煤:价格跌回21年初水平。截至2025年4月30日:

(1)现货:港口Q5500现货报657元/吨,较年初下跌111元/吨,价格已跌回21年初水平;

(2)现货季度均价:25Q1港口Q5500现货均价733元/吨,同比下跌174元/吨(跌幅19.2%),环比24Q4下跌100元/吨(跌幅12%);

(3)年长协:5月港口Q5500年长协报675元/吨,较年初下跌18元/吨,价格已跌回21年下半年水平;

(4)年长协均价:25Q1港口Q5500年长协均价690元/吨,同比下跌19元/吨(跌幅2.7%),环比下跌8元/吨(跌幅1.1%)。

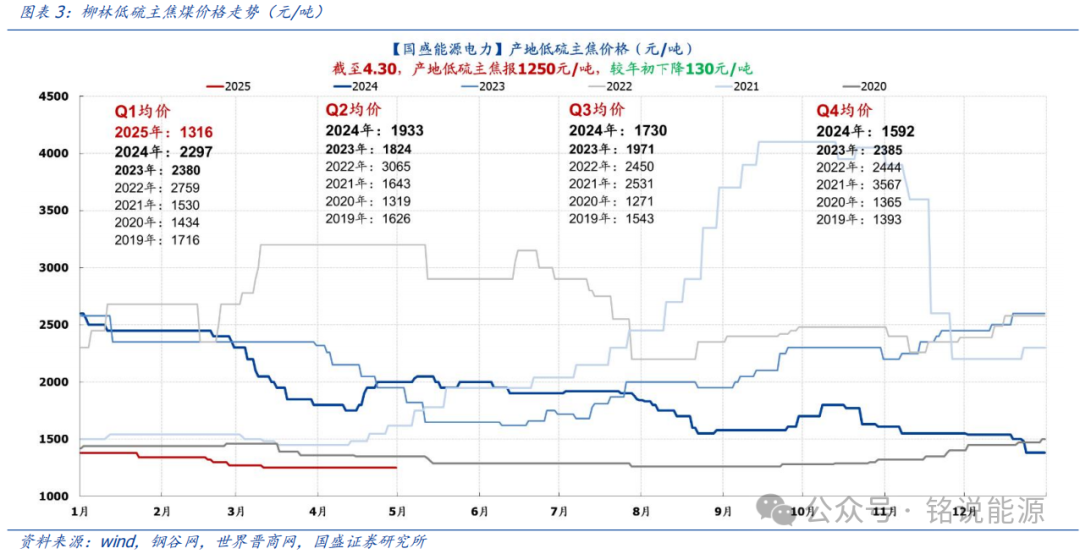

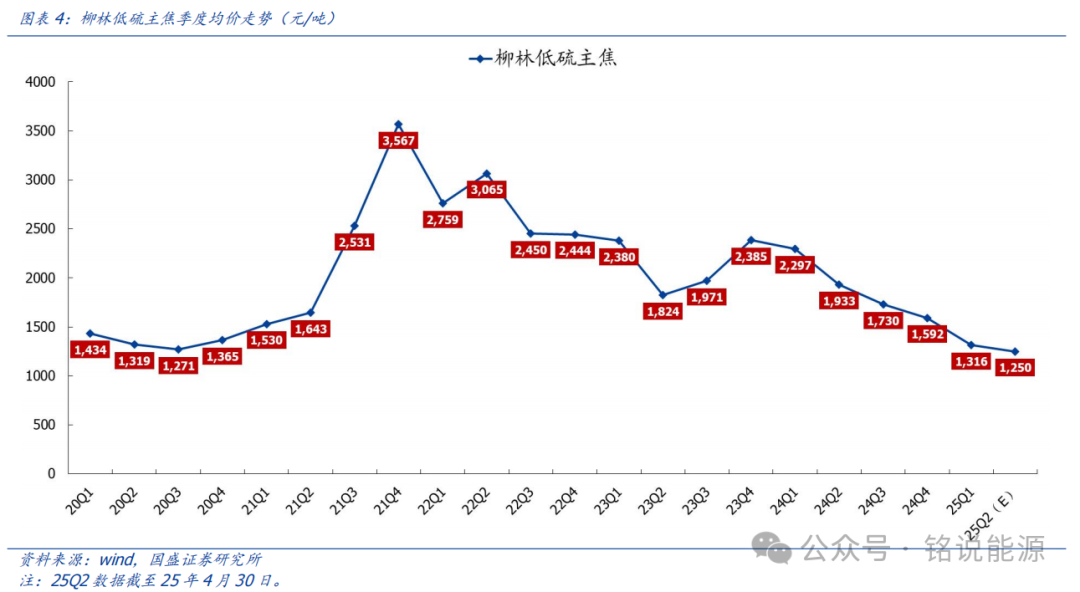

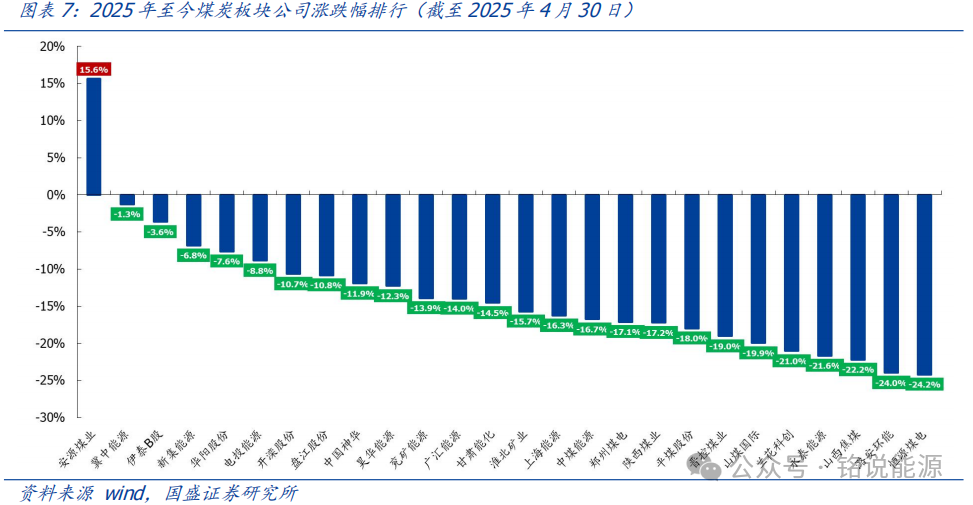

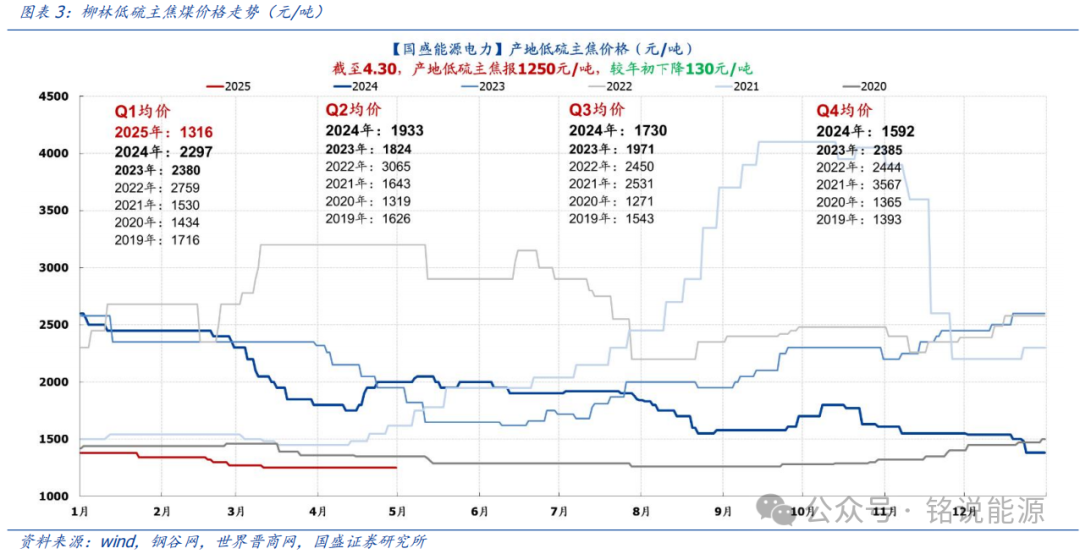

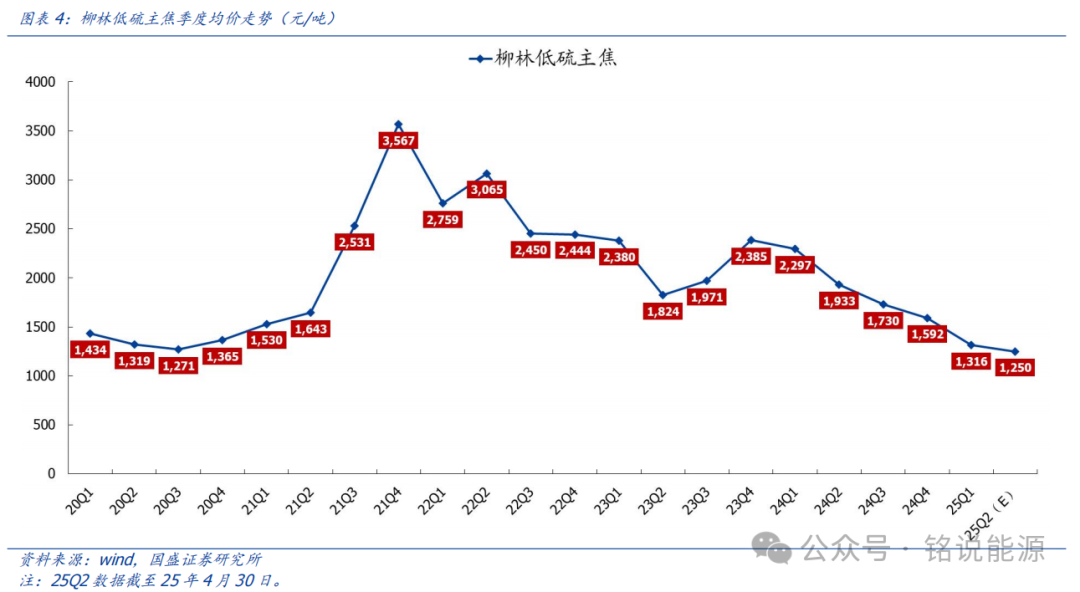

焦煤:价格跌回17年中。截至2025年4月30日,(1)现货:柳林低硫主焦报1250元/吨,较年初下跌130元/吨,价格已跌回17年中水平;(2)现货季度均价:25Q1柳林低硫主焦煤均价1316元/吨,同比下跌982元/吨(跌幅42.7%),环比24Q4下跌276元/吨(跌幅-17.4%);(3)长协:以“山西沙曲焦精煤”为例,目前报1350元/吨,较24年底下跌410元/吨。市场表现:板块垫底,跌幅靠后多以焦煤企业为主。2025年初至4月30日,沪深 300 指数下跌4.18%,中信煤炭指数下跌14.42%,跑输沪深 300 指数10.25个百分点,位居 30 个行业涨跌幅榜第30位。个股方面,2025年初至4月30日,我们选取的26家样本煤企中1家上涨,25家下跌。 基金持仓:筹码持续出清,主动持仓比例回落至21年起涨前。根据我们对基金重仓持股统计,2025年Q1末主动型基金(含普通股票型、偏股混合型及灵活配置型基金)对煤炭板块持仓占比为0.44%,较2024年Q4减少0.38pct;指数型基金(含被动指数型及增强指数型基金)对煤炭板块持仓占比为0.83%,较2024年Q4减少0.24pct;合并计算后,两类型基金对煤炭板块持仓占比为0.61%,较24Q4下滑0.32pct。业绩综述:行业利润几近腰斩,但部分企业表现优于行业平均。受价格下行影响,煤炭行业利润大幅下滑,几近腰斩。据国家统计局报道,25Q1煤炭工业规模以上企业合计利润总额803.8亿元,同比-47.7%;亏损企业亏损额313.7亿元,同比增亏27%。上市煤企与行业表现整体一致,但部分企业表现优于行业平均。本周,煤炭上市企业已全部完成2024年年报及2025年一季报披露,与行业情况类似,我们统计的26家样本煤企利润总额全部下滑,下滑幅度-8.6%~-242%不等。(1)2024年优于行业平均的有:郑州煤电、电投、新集、神华、中煤、昊华、晋控(2)25Q1优于行业平均的有:新集、陕煤、广汇、神华、电投、华阳、中煤、伊泰、兖矿、晋控、昊华、山煤经营概览:补量、提质、降本以对冲价格下行。在售价持续承压的背景下,煤企纷纷向内挖潜、降本增效,不断提升增收增效能力以对冲价格下行。龙头煤企吨煤毛利跌幅小于市(1)2024年,样本煤企(20家)合计生产原煤11.9亿吨,同比增加1.8%;销量14.90亿吨,同比增加0.6%。2025年Q1, 样本煤企(16家)合计生产原煤2.37亿吨,同比增加5.98%,环比减少3.02%;销量2.66亿吨,同比增加减少6.69%,环比减少14.62%。(2)2024年煤炭售价明显下降,吨煤成本上涨,吨煤毛利明显回落。2024年样本煤企平均吨煤综合售价742元/吨,同比下跌8.95%;平均吨煤综合成本450元/吨,同比增长1.24%;平均吨煤综合毛利292元/吨,同比下跌21.19%。2025年Q1煤炭售价环比下降,部分公司吨煤成下降明显。2025年Q1样本煤企吨煤平均综合售价589元/吨,环比下降16.8%;平均综合成本391元/吨,环比下降15.7%;平均综合毛利198元/吨,环比下降18.9%。投资建议:压力测试或接近尾声,望阴霾散尽现晴空。本轮煤价调整自21Q4的历史最高点以来,下跌持续时间已近4年,其价格水平亦普遍跌回本轮起涨之前,市场更是对煤价下跌有充分认识。目前正处煤价探底的关键阶段,距离价格底部或已不远,定要“把握行业本质属性,坚定信心、坚守定力”。

(1)一方面,在我们此前发布的《六年长虹,七年可期》报告中指出“我国动力煤成本位于全球成本曲线左侧”,在煤价下跌过程中,由于海外动力煤矿山成本偏高,或率先开启减产行为,从而导致进口煤数量下滑;

(2)一方面,国内煤企亏损面逐步扩大,截至25年3月,亏损煤炭企业占比过半,达54.8%。随着价格的进一步下行,国内煤企被动/主动减产概率正逐步加大。

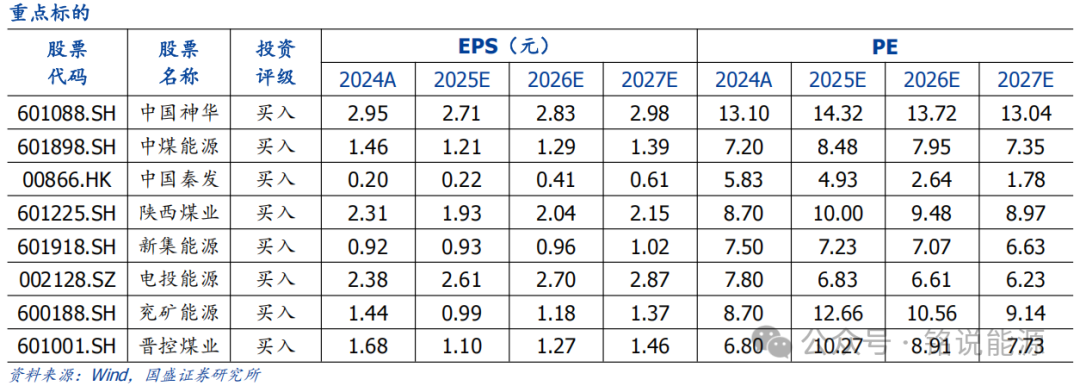

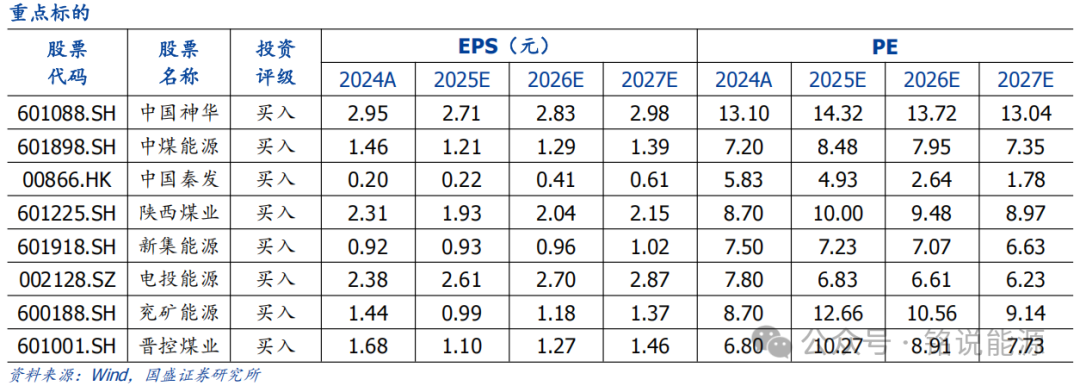

重点推荐煤炭央企中国神华(H A)、中煤能源(H A);重点推荐困境反转的中国秦发;“绩优则股优”,绩优的新集能源、陕西煤业、电投能源、淮北矿业;弹性的兖矿能源、晋控煤业、昊华能源、平煤股份,未来存在增量的华阳股份、甘肃能化。

风险提示:在建矿井投产进度超预期。下游需求不及预期。新建矿井项目批复加速。

1. 行情回顾

1.1.基本面:动力煤考验成本支撑,焦煤价格跌回17年

年初至今,主受需求疲软影响,动力煤、焦煤价格承压下行(长协与现货均呈现倒挂状态),且目前仍在探底过程中。

截至2025年4月30日:

(1)现货:港口Q5500现货报657元/吨,较年初下跌111元/吨,价格已跌回21年初水平;

(2)现货季度均价:25Q1港口Q5500现货均价733元/吨,同比下跌174元/吨(跌幅19.2%),环比24Q4下跌100元/吨(跌幅12%);

(3)年长协:5月港口Q5500年长协报675元/吨,较年初下跌18元/吨,价格已跌回21年下半年水平;(4)年长协均价:25Q1港口Q5500年长协均价690元/吨,同比下跌19元/吨(跌幅2.7%),环比下跌8元/吨(跌幅1.1%)。截至 2025 年 4 月 30 日,

(1)现货:柳林低硫主焦报1250元/吨,较年初下跌130元/吨,价格已跌回17年中水平;(2)现货季度均价:25Q1柳林低硫主焦煤均价1316元/吨,同比下跌982元/吨(跌幅42.7%),环比24Q4下跌276元/吨(跌幅-17.4%);(3)长协:以“山西沙曲焦精煤”为例,目前报1350元/吨,较24年底下跌410元/吨。

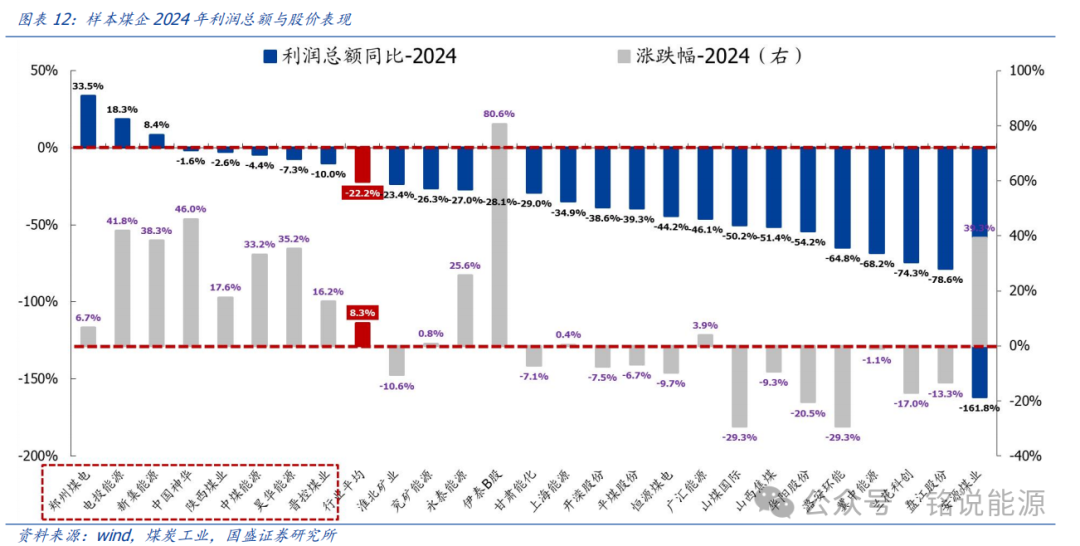

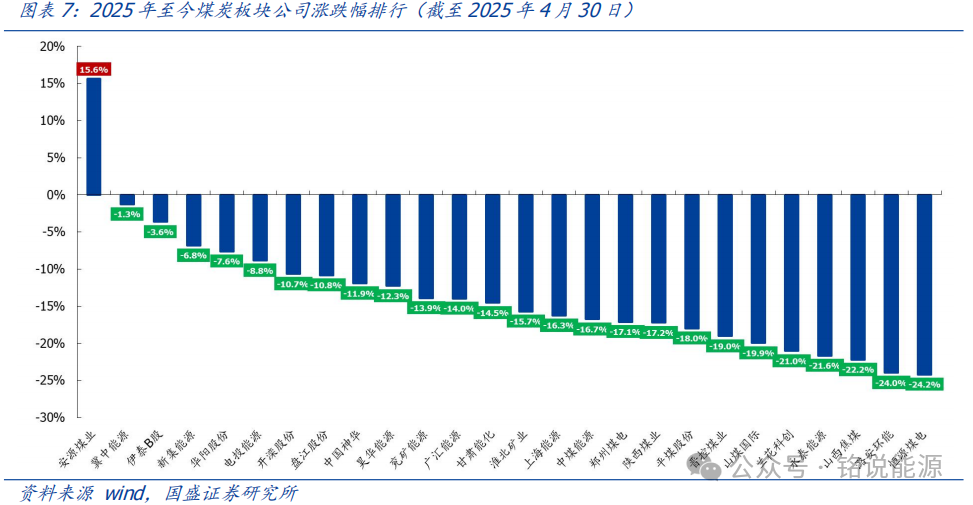

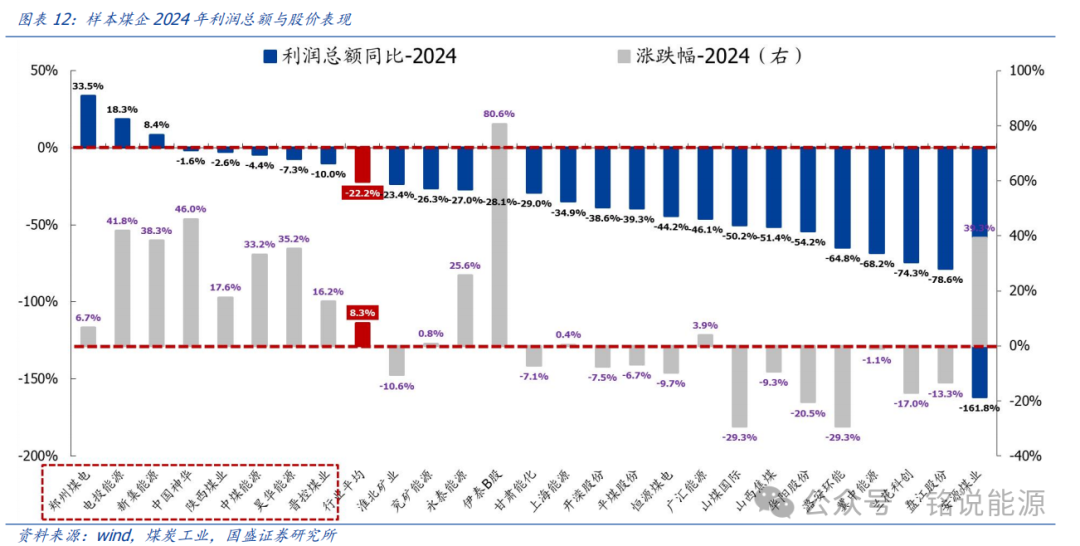

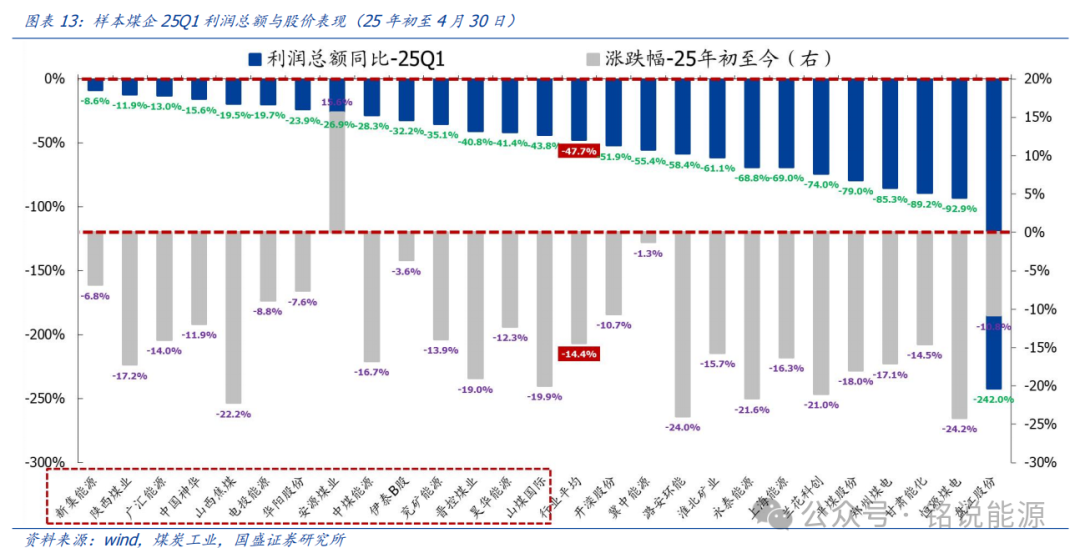

1.2.市场表现:板块垫底,跌幅靠后多以焦煤企业为主2025年初至4月30日,沪深 300 指数下跌4.18%,中信煤炭指数下跌14.42%,跑输沪深 300 指数10.25个百分点,位居 30 个行业涨跌幅榜第30位。个股方面,2025年初至4月30日,我们选取的26家样本煤企中1家上涨,25家下跌。

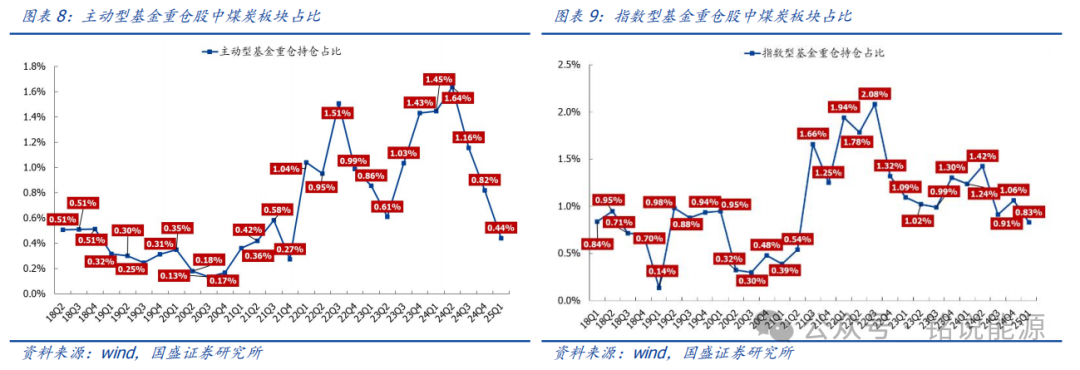

1.3.基金持仓:筹码持续出清,主动持仓比例回落至 21 年起涨前

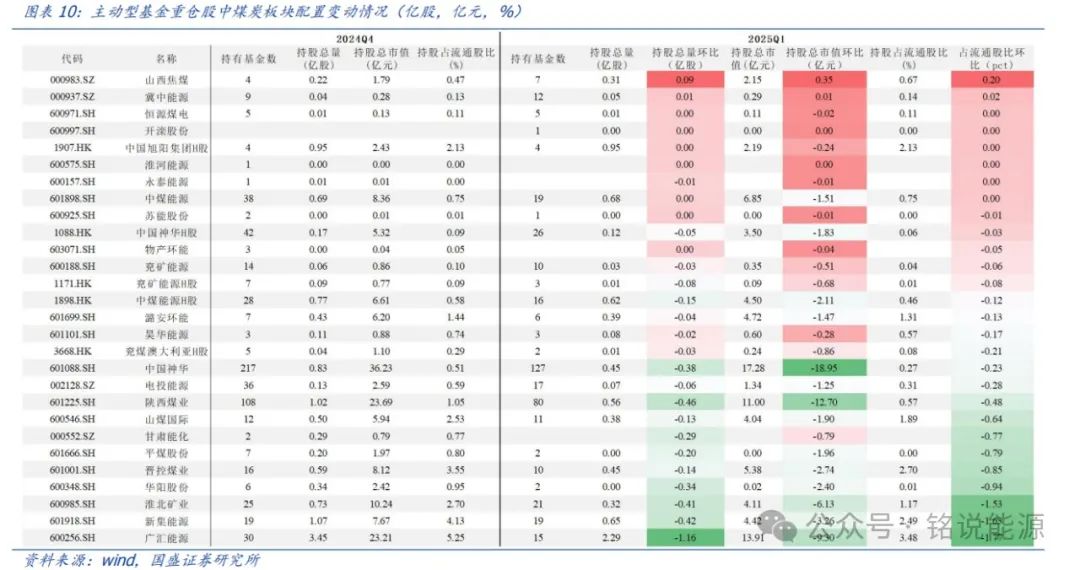

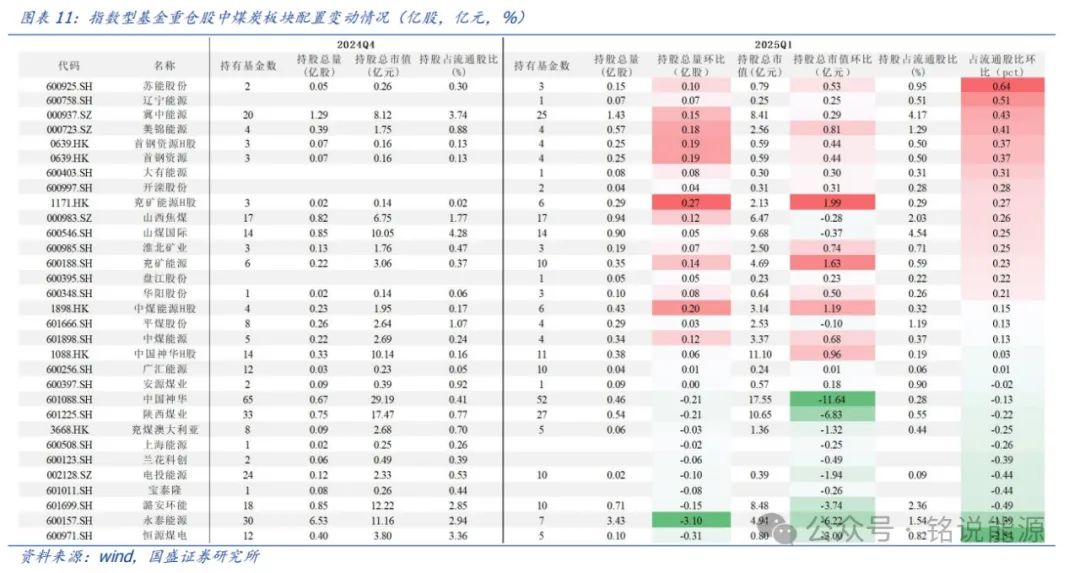

煤炭行业2025年Q1持仓继续回落。根据我们对基金重仓持股统计,2025年Q1末主动型基金(含普通股票型、偏股混合型及灵活配置型基金)对煤炭板块持仓占比为0.44%,较2024年Q4减少0.38pct;指数型基金(含被动指数型及增强指数型基金)对煤炭板块持仓占比为0.83%,较2024年Q4减少0.24pct;合并计算后,两类型基金对煤炭板块持仓占比为0.61%,较24Q4下滑0.32pct。

(1)主动型基金持仓继续回落:从流通股占比变动来看,获增配的为山西焦煤( 0.20pct)、冀中能源( 0.02pct),获减配前五标的为广汇能源(-1.77pct)、新集能源(-1.63pct)、淮北矿业(-1.53pct)、华阳股份(-0.94pct)、晋控煤业(-0.85pct)。

(2)指数型基金配置同步下降:从流通股占比变动来看,获增配前五标的为苏能股份( 0.64pct)、辽宁能源( 0.51pct)、冀中能源( 0.43pct)、美锦能源( 0.41pct)、首钢资源( 0.37pct),获减配前五标的为恒源煤电(-2.54pct)、永泰能源(-1.39pct)、潞安环能(-0.49pct)、宝泰隆(-0.44pct)、电投能源(-0.44pct)。2.业绩综述:行业利润几近腰斩,但部分企业表现优于行业平均

受价格下行影响,煤炭行业利润大幅下滑,几近腰斩。据国家统计局报道,25Q1煤炭工业规模以上企业合计利润总额803.8亿元,同比-47.7%;亏损企业亏损额313.7亿元,同比增亏27%。

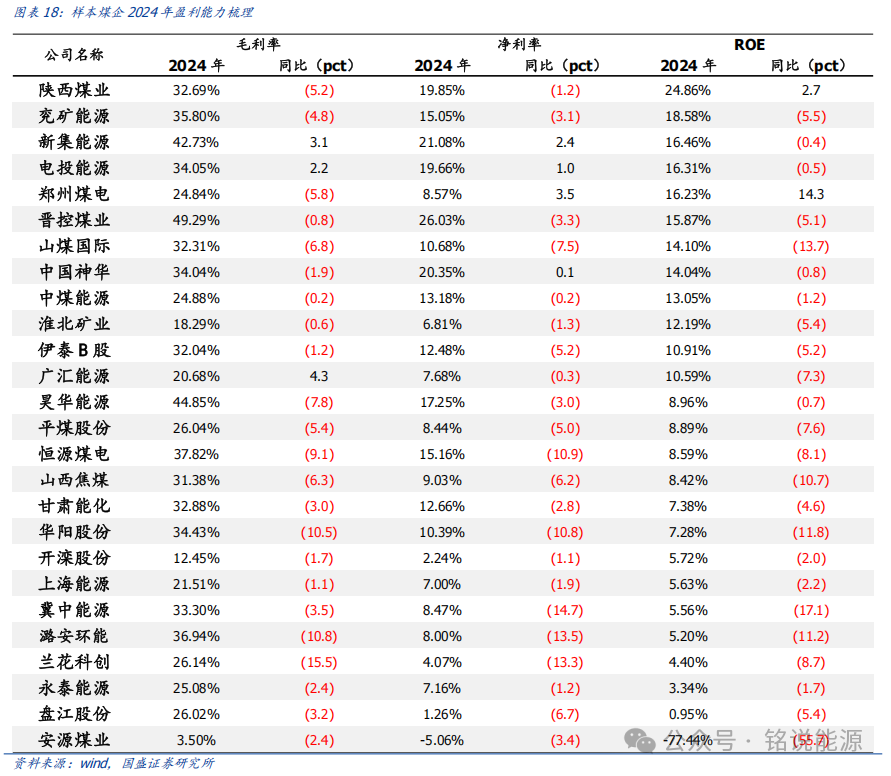

上市煤企与行业表现整体一致,但部分企业表现优于行业平均。本周,煤炭上市企业已全部完成2024年年报及2025年一季报披露,与行业情况类似,我们统计的26家样本煤企利润总额全部下滑,下滑幅度-8.6%~-242%不等。(1)2024年优于行业平均的有:郑州煤电、电投、新集、神华、中煤、昊华、晋控(2)25Q1优于行业平均的有:新集、陕煤、广汇、神华、电投、华阳、中煤、伊泰、兖矿、晋控、昊华、山煤

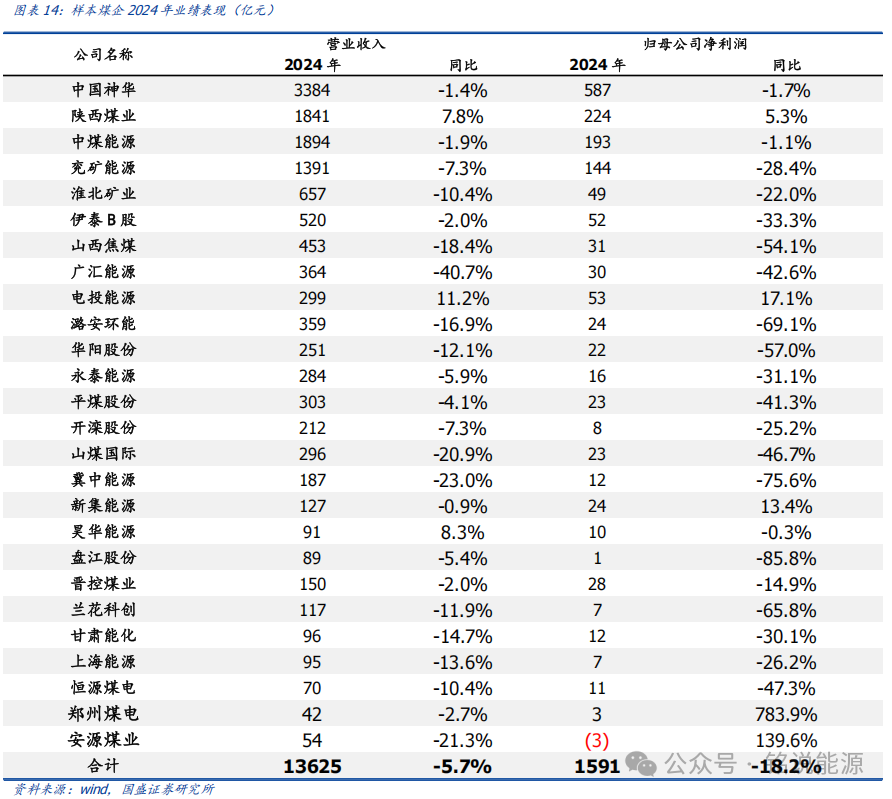

2024年煤炭板块上市公司合计实现营业收入13625亿元,同比下降5.7%;实现归母净利润1591亿元,同比下降18.2%。

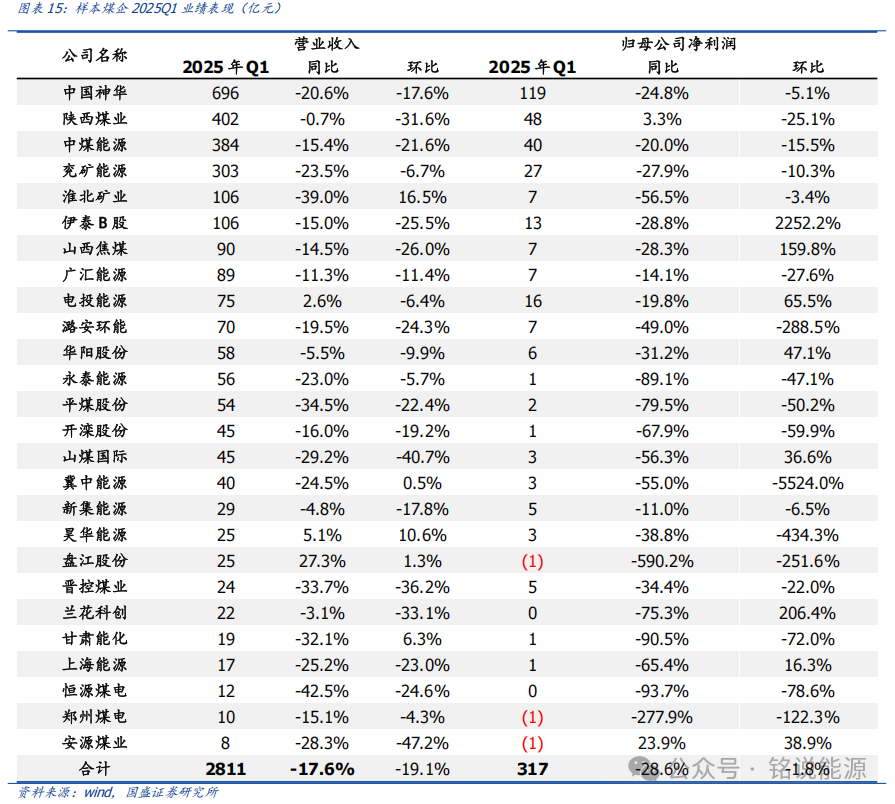

2025Q1煤炭板块上市公司合计实现营业收入2811亿元,同比下降17.6%,环比下降19.1%;实现归母净利润317亿元,同比下降28.6%,环比下降1.8%。

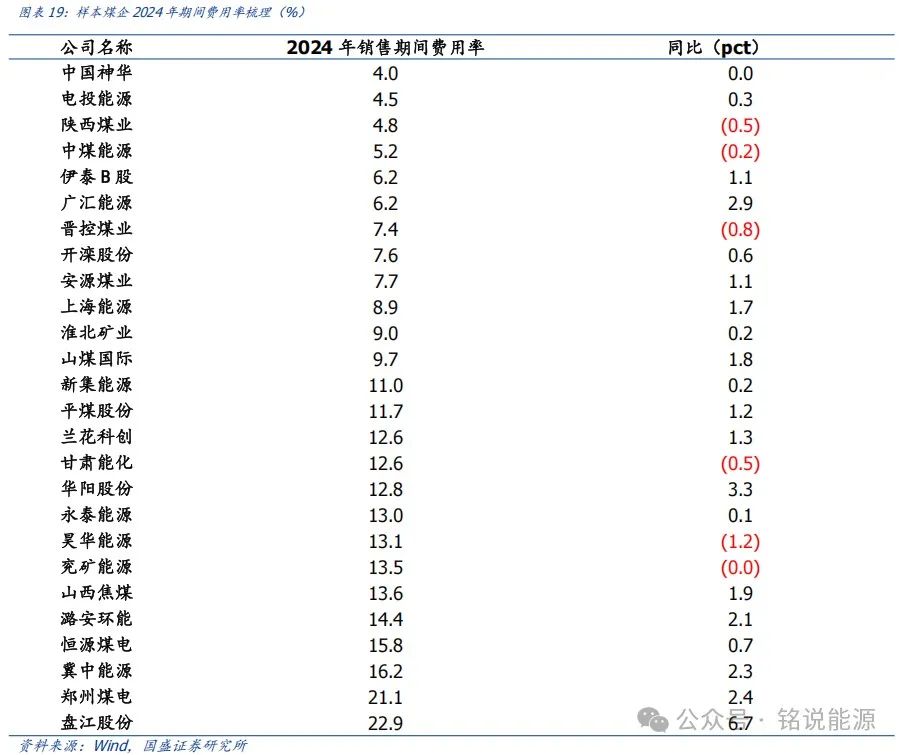

在售价持续承压的背景下,煤企纷纷向内挖潜、降本增效,不断提升增收增效能力以对冲价格下行。龙头煤企吨煤毛利跌幅小于市场价格跌幅,提质降本增效成效显著。3.1.量:以量补价

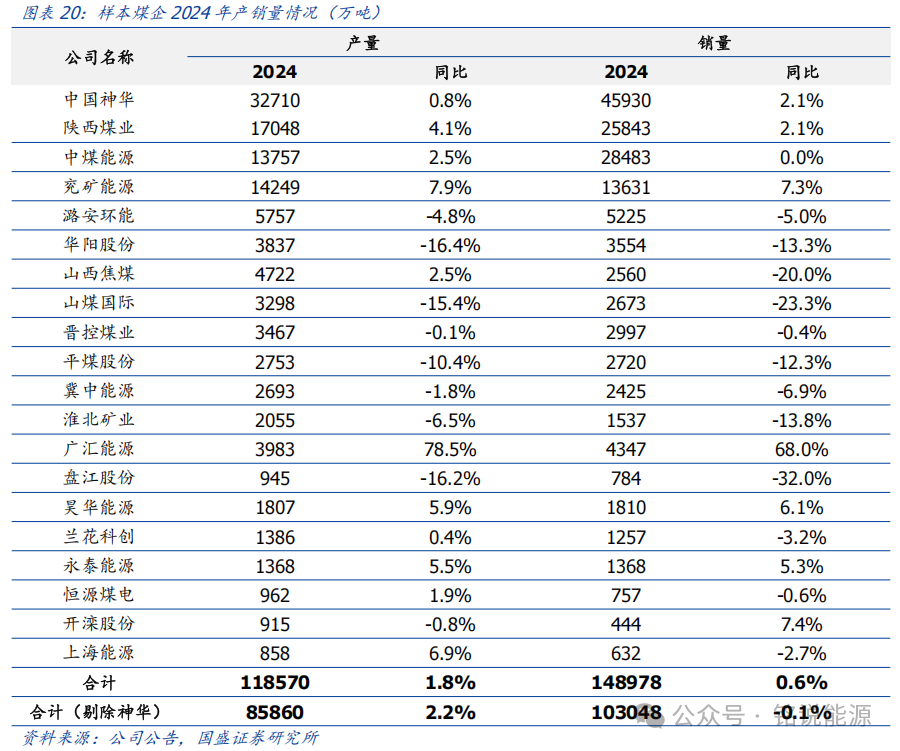

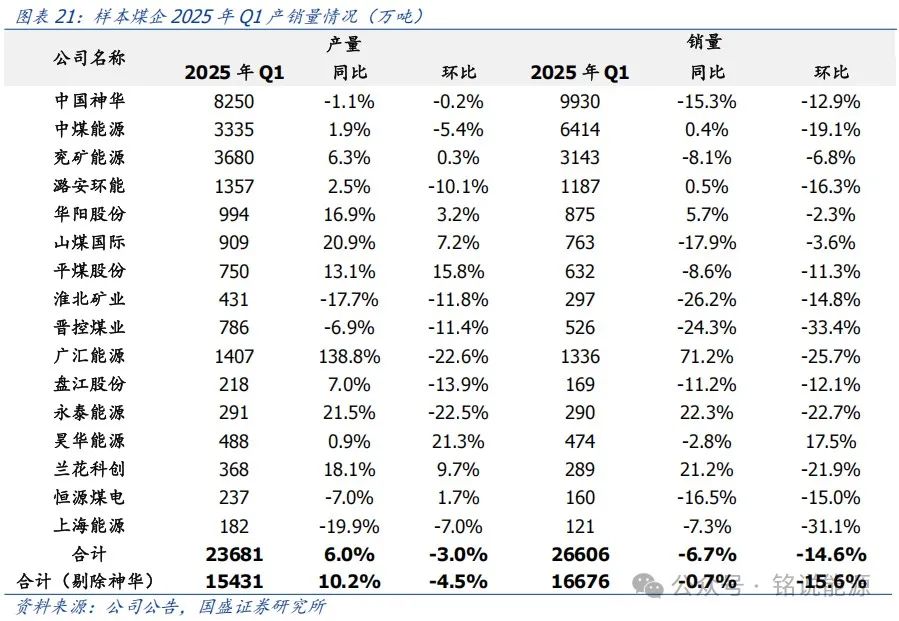

2024年,样本煤企(20家)合计生产原煤11.9亿吨,同比增加1.8%;销量14.90亿吨,同比增加0.6%。若剔除中国神华后,19家煤企共生产原煤8.6亿吨,同比增加2.2%;销量10.3亿吨,同比下降0.1%。2025年Q1, 样本煤企(16家)合计生产原煤2.37亿吨,同比增加5.98%,环比减少3.02%;销量2.66亿吨,同比增加减少6.69%,环比减少14.62%。若剔除中国神华后,15家煤企共生产原煤1.54亿吨,同比增加10.20%,环比减少4.45%;销量1.67亿吨,同比减少0.68%,环比减少15.61%。3.2.利:提质降本增效对冲价格下行

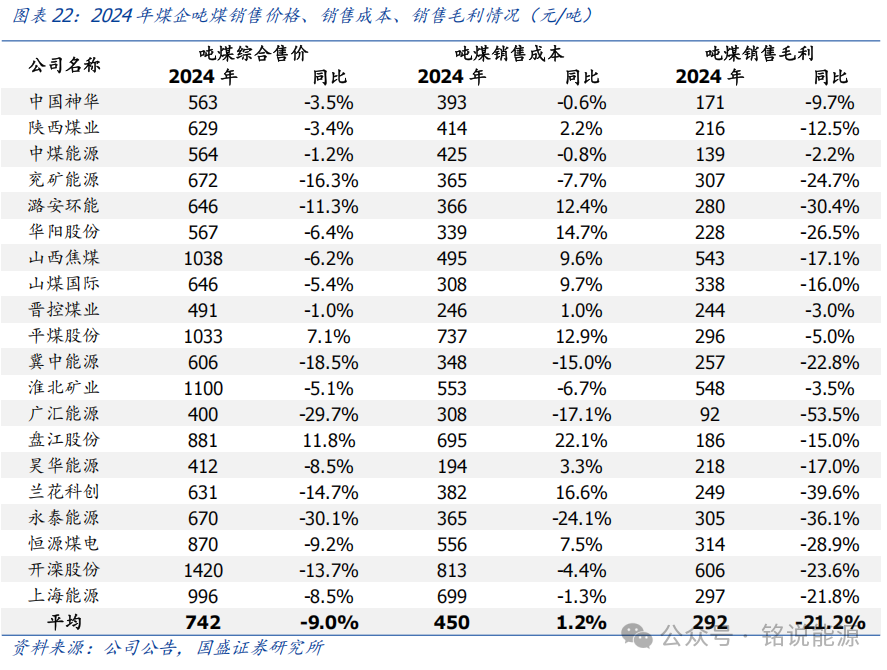

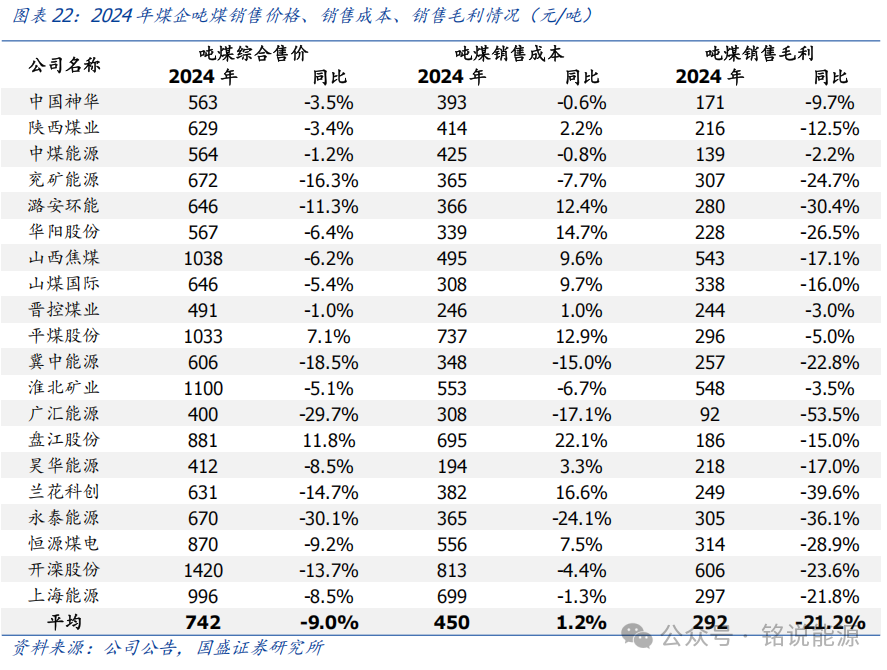

2024年煤炭售价明显下降,吨煤成本上涨,吨煤毛利明显回落。

(1)售价方面,2024年样本煤企平均吨煤综合售价742元/吨,同比下跌8.95%。

(2)成本方面,2024年样本煤企平均吨煤综合成本450元/吨,同比增长1.24%。(3)毛利方面,2024年样本煤企平均吨煤综合毛利292元/吨,同比下跌21.19%。

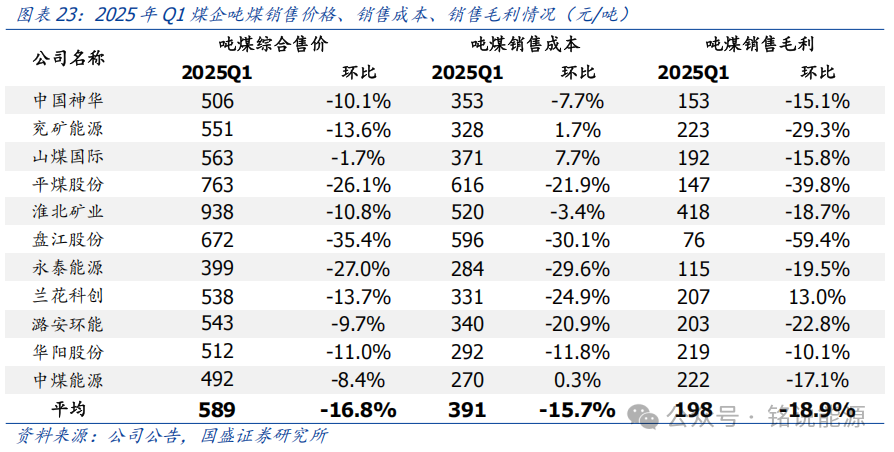

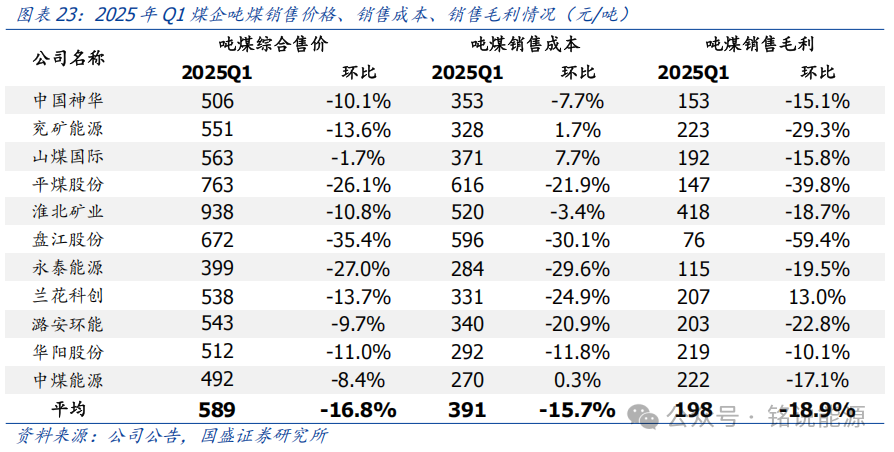

2025年Q1煤炭售价环比下降,部分公司吨煤成下降明显。

(1)售价方面,2025年Q1样本煤企吨煤平均综合售价589元/吨,环比下降16.8%。

(2)成本方面,2025年Q1样本煤企吨煤平均综合成本391元/吨,环比下降15.7%。(3)毛利方面,2025年Q1样本煤企吨煤平均综合毛利198元/吨,环比下降18.9%。 4.投资建议:压力测试或接近尾声,望阴霾散尽现晴空

4.投资建议:压力测试或接近尾声,望阴霾散尽现晴空压力测试或接近尾声,望阴霾散尽现晴空。本轮煤价调整自21Q4的历史最高点以来,下跌持续时间已近4年,其价格水平亦普遍跌回本轮起涨之前,市场更是对煤价下跌有充分认识。目前正处煤价探底的关键阶段,距离价格底部或已不远,定要“把握行业本质属性,坚定信心、坚守定力”。

(1)一方面,在我们此前发布的《六年长虹,七年可期》报告中指出“我国动力煤成本位于全球成本曲线左侧”,在煤价下跌过程中,由于海外动力煤矿山成本偏高,或率先开启减产行为,从而导致进口煤数量下滑;

(2)一方面,国内煤企亏损面逐步扩大,截至25年3月,亏损煤炭企业占比过半,达54.8%。随着价格的进一步下行,国内煤企被动/主动减产概率正逐步加大。

重点推荐煤炭央企中国神华(H A)、中煤能源(H A);重点推荐困境反转的中国秦发;“绩优则股优”,绩优的新集能源、陕西煤业、电投能源、淮北矿业;弹性的兖矿能源、晋控煤业、昊华能源、平煤股份,未来存在增量的华阳股份、甘肃能化。

在建矿井投产进度超预期。

受矿井建设主体意愿影响,在建矿井建设进度有可能加速,导致建设周期缩短,产量释放速度超过预期。

下游需求不及预期。

受宏观经济下滑影响,导致煤炭需求下滑,煤炭市场出现严重供过于求得现象,造成煤价大幅下跌。

新建矿井项目批复加速。

受发改委政策调控影响,新建矿井的项目批复速度有可能提速。

VIP复盘网

VIP复盘网