新能源汽车:Q1需求同比高增,盈利能力企稳

储能:25Q1美国抢装带动需求,后续看好欧洲及亚非拉市场

25Q1国内储能新增装机11.79GWh,同比-5.5%,主要系23年底部分项目延迟到24Q1装机导致24Q1基数较大,25Q1国内储能中标规模达102.7GWh,同比 299%,招标热度维持强势,国内强制配储取消影响储能需求预期,但我们认为目前已招标项目可对未来储能装机量形成较强支撑。美国25Q1大储新增装机5.74GWh,同比 164%,主要系关税预期下的抢装,提示关注贸易政策及IRA补贴风险。欧洲户储去库基本完成但终端需求未见显著好转,大储工商储建设火热。

光伏:25Q1抢装需求释放,亏损环比收窄

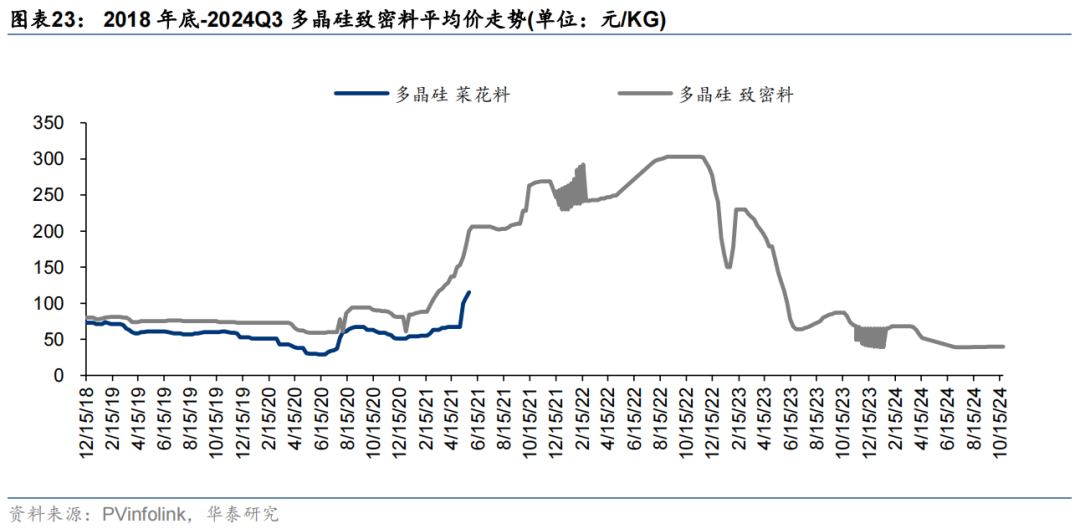

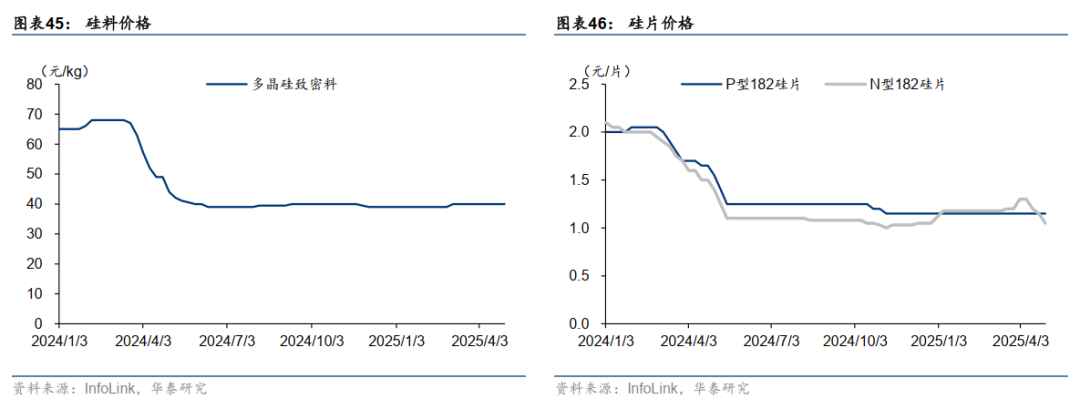

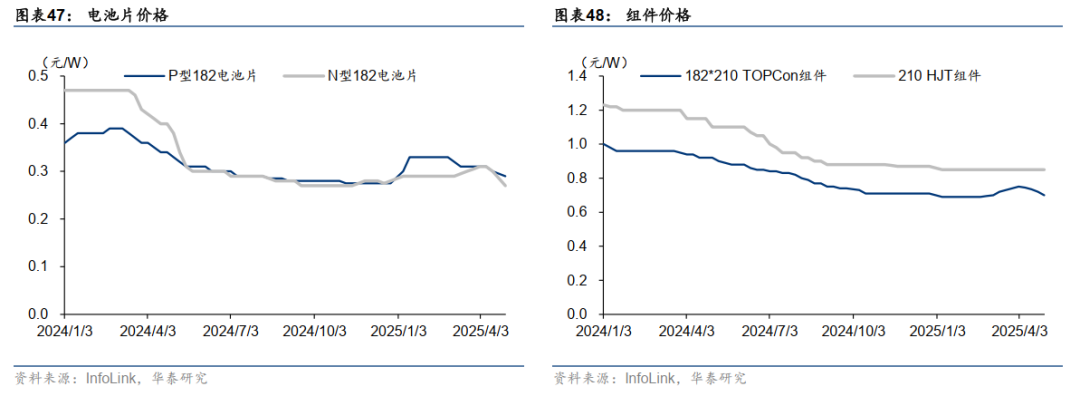

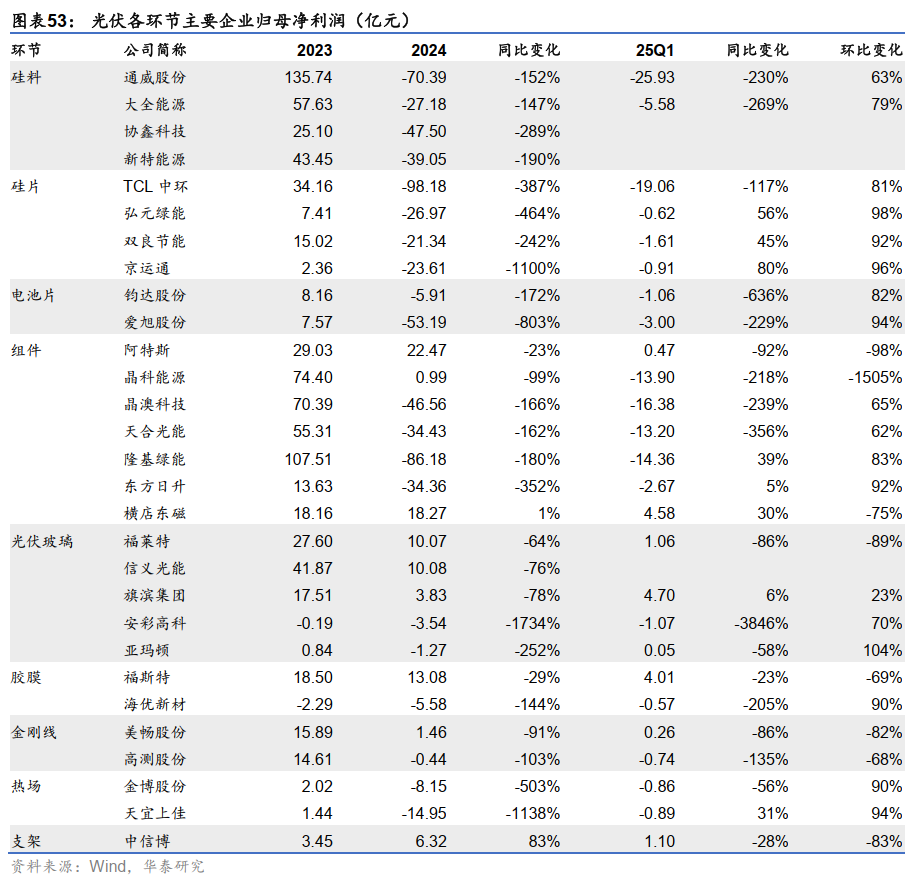

24年光伏需求高景气,但受制于行业供需错配,价格持续下跌,各环节盈利承压。25Q1新能源入市交易政策驱动抢装需求释放,产业链价格阶段性回升,叠加计提减值下降,亏损环比收窄;分环节来看,硅料环节盈利持续承压,主要系库存较高导致价格持续处于低位,枯水期开工率下降导致单位折旧摊销提升;硅片、电池片环节价格回升驱动毛利率改善;组件环节盈利承压,主要系部分原材料价格上涨,以及美国市场出货下降;玻璃、胶膜环节受益于价格提升,盈利有所修复。展望Q2,我们预计抢装排产结束或进入需求真空期,产业链量价或短期承压。新技术方面,BC电池产业化进展加速,钨丝金刚线渗透率提升。

风电:25Q1业绩拐点向上,看好海风 海外高景气

受益于24年下游招标需求旺盛与新能源入市抢装,25Q1风电行业需求高景气,产业链出货高增。24Q4央国企招标规则调整,风机招标价格企稳回升。盈利端,24年风电行业盈利承压,主要系行业竞争加剧与海风开工较慢所致;25Q1整机制造端盈利回暖;零部件环节受益于出货高增与涨价落地,业绩增速显著;塔桩环节由于出海进展差异盈利有所分化;海缆环节订单高增。目前国内海风项目陆续开工,叠加国家首次将深海科技列为战略性新兴产业,有望推动海风装机持续增长。欧洲海风政策加码,且本土管桩、海缆等产能供给紧张。

工控:行业景气向上,国内企业加速替代

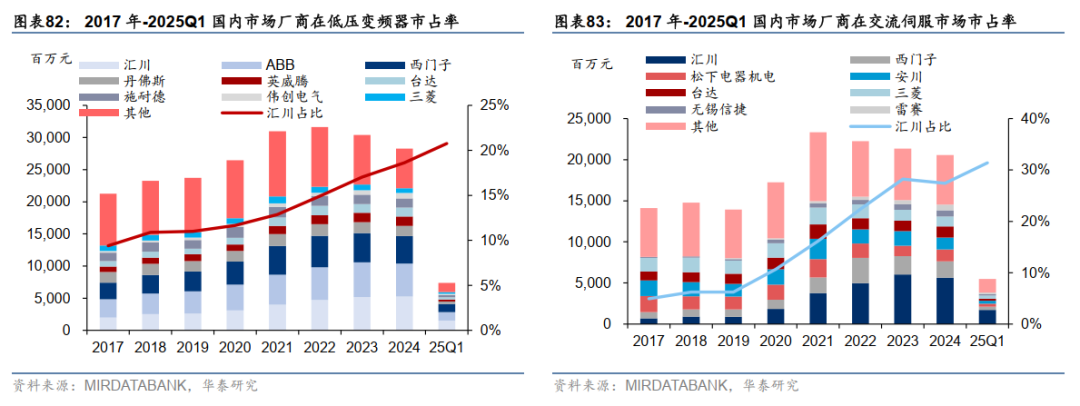

宏观层面,25Q1 PMI指数较高,在49-51%区间内波动;工业企业利润同比微增,释放积极信号。行业层面,据睿工业统计,25Q1中国自动化整体市场规模为801.83亿元,同比 2.35%,市场整体需求呈现出回暖、向上态势;OEM市场表现稍好于项目型市场。我们预计25年全年整体市场有望同比实现改善。25Q1工控行业营收达到403.65亿元(同比 12.5%),归母净利润34.98亿元(同比 25.1%),毛/净利率分别为27.15%/9.99%,均有所提升。龙头企业在低压变频器、交流伺服等市场国内市占率持续提升。

行业表现分化,总体盈利拐点初现

我们分别选取电新产业链板块成分股进行财务数据分析,其中资源15家、电池13家、电池材料44家、电机11家、电控6家、设备8家、整车11家、风电22家、光伏32家、储能12家、工控17家、传统电力设备51家、特高压11家。电新产业链总体的财务数据已剔除板块标的重复影响。

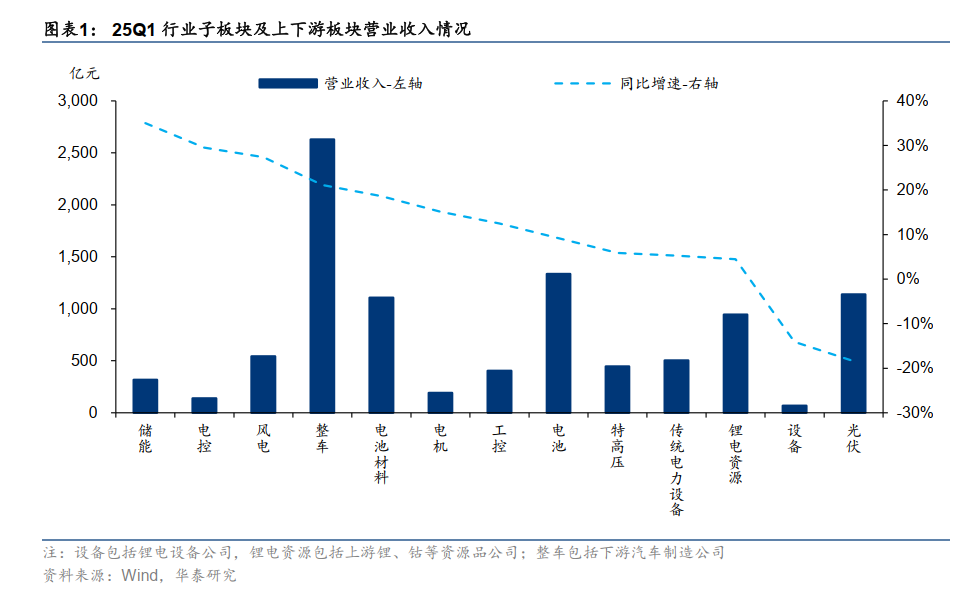

25Q1电新产业链上下游各子板块总营收0.90万亿元,同比 9%,其中设备和光伏板块营业收入同比下降,其他板块实现正增长。储能、电控和风电营业收入同比增速居于前三位,增速分别为35.01%、29.51%、27.39%。

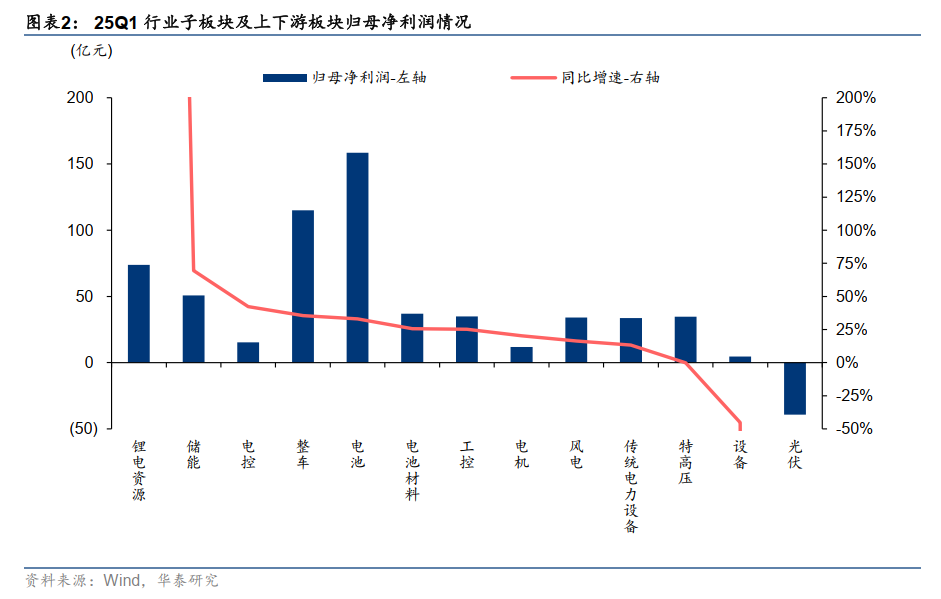

25Q1板块归母净利分化明显。锂电资源、储能、电控归母净利润同比增速靠前,增速分别为1823.97%、69.57%、42.29%。光伏、设备板块和特高压板块增速同比下滑幅度靠前,分别为-7351.37%、-45.29%、-0.15%。

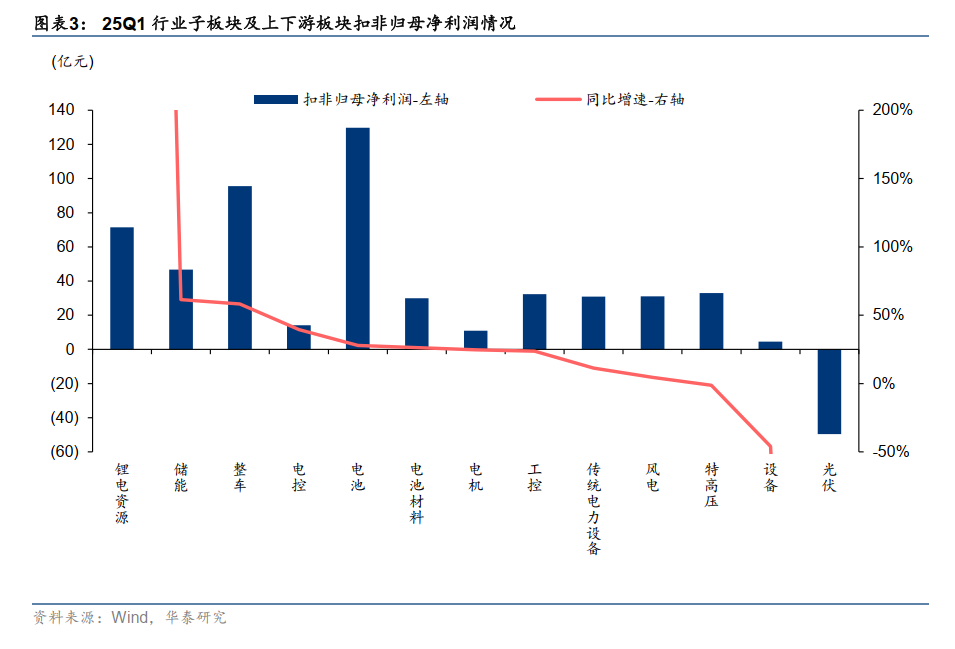

从扣非归母净利润来看, 25Q1锂电资源、储能和整车扣非归母净利润同比增速居于前三位,增速分别为1720.73%、61.46%、58.27%,光伏板块、设备板块和特高压板块增速为负,分别是-872.38%、-45.99%、-1.26%。

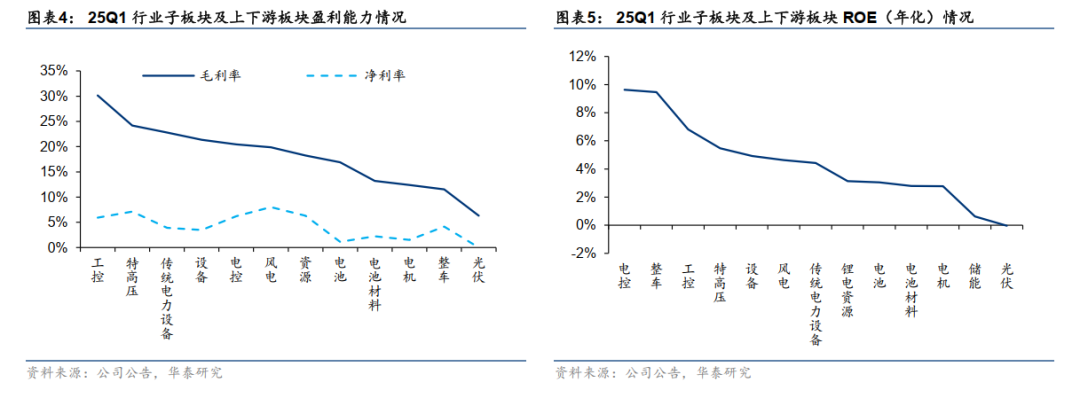

从各板块的盈利能力来看,25Q1工控、特高压、传统电力设备板块盈利能力突出,毛利率居于前列,分别为30.14%、24.20%、22.77%。电控、整车、工控的净资产收益率(年化)居于行业前列,分别为9.6%、9.5%、6.8%。

新能源汽车:需求同比增长,盈利能力有望逐步走稳

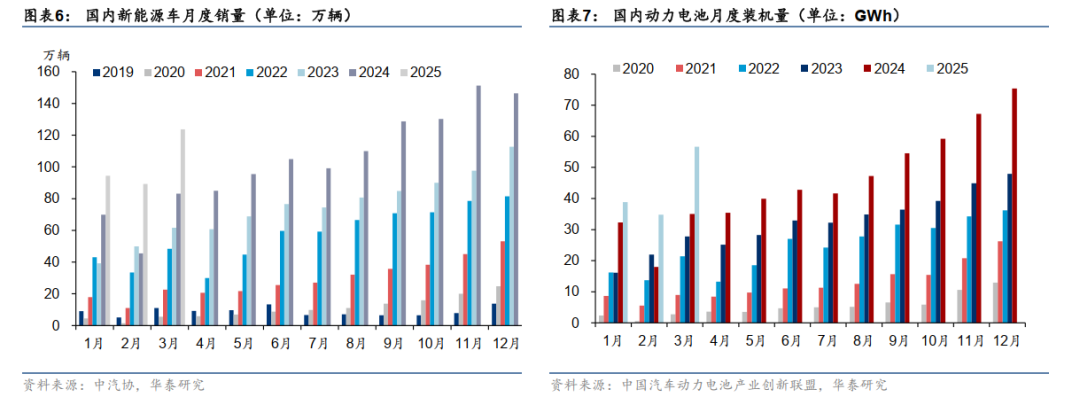

25Q1 国内新能源汽车销量保持快增, 欧洲增速转正,美国暂时稳定增长。 销量方面, 根据中汽协, 25Q1国内新能源汽车销量为307.5万辆(同比 47.1%),其中纯电动汽车销量192.4万辆(同比 47.43%),插电混动汽车销售 114.9 万辆(同比 46.56%)。 以比亚迪为代表的混动车型兼具电动车的低使用成本以及燃油车的便捷性,强势崛起。 根据乘联会, 25Q1 欧洲新能源车销量 79.6 万辆,同比 16.7%,美国新能源车销量 37.2 万辆,同比 11.1%, 欧洲碳排放考核虽给予三年放宽但长期仍有望促进新能源车渗透率提升,美国销量稳定增长,后续需观察贸易政策及 IRA 补贴变化。 渗透率方面, 根据乘联会, 国内新能源车 25Q1 渗透率达到 47.3%, 国内新能源汽车渗透率仍然处于提升阶段, 随着国内各地以旧换新政策持续推进,新车型优质供给持续推出,国内市场渗透率有望持续提升。

25Q1国内与全球电池装机数据同比增长。根据中国汽车动力电池产业创新联盟数据,25Q1国内动力电池装机量130.2GWh,同比 52.8%。根据SNE Research,25年1-2月全球动力电池装机量129.9GWh,同比 40.3%,动力电池装机量跟随汽车销量保持同比增长。

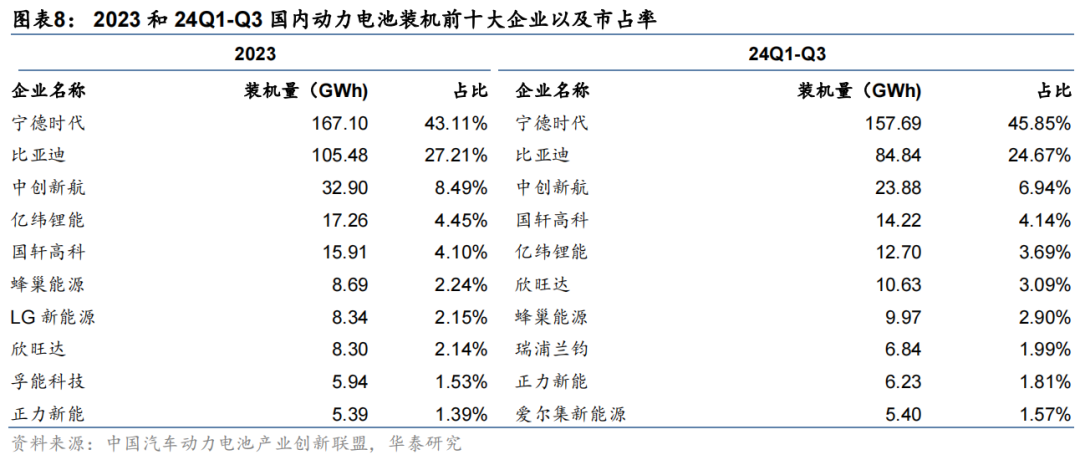

宁德时代与比亚迪的双寡头地位稳固。25Q1国内动力电池CR5为82.79%。宁德时代维持领先地位,25Q1装机量占比达44.34%。比亚迪25Q1市占率达23.79%,中创新航25Q1位列第三,市占率达5.39%。

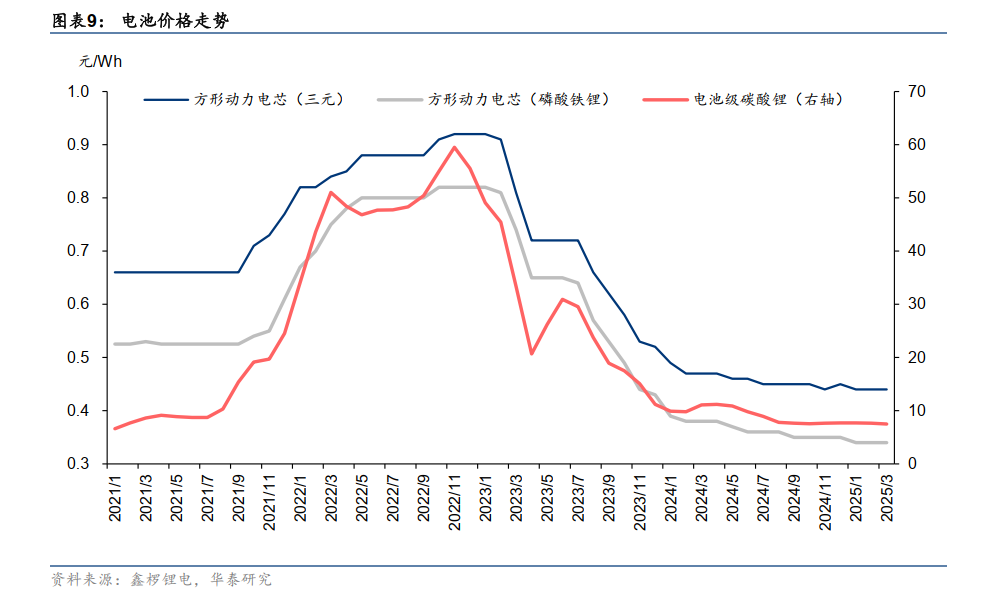

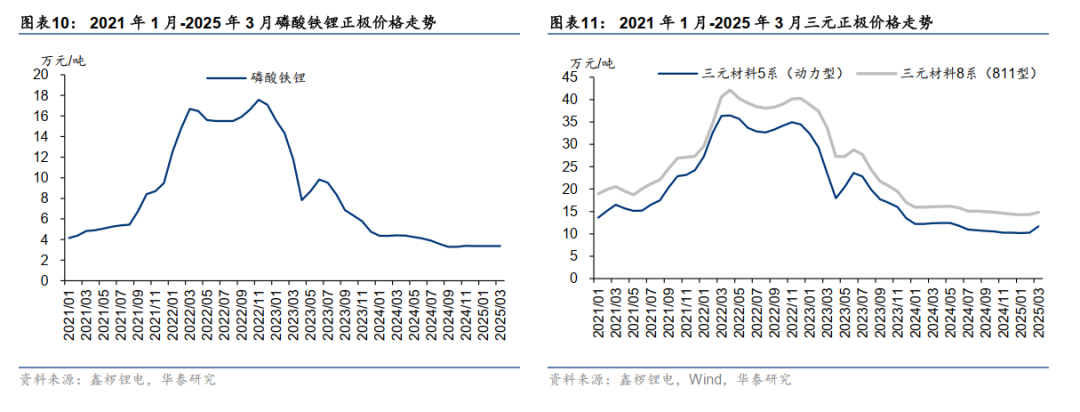

24Q4以来动力电池价格基本企稳。23年以来,由于上游碳酸锂以及多数锂电材料供过于求,传导至电池价格下降。24Q4新能源车与储能需求向好,25Q1美国关税抢装 国内大储抢装导致淡季不淡,需求同比高增,带动电池价格企稳。

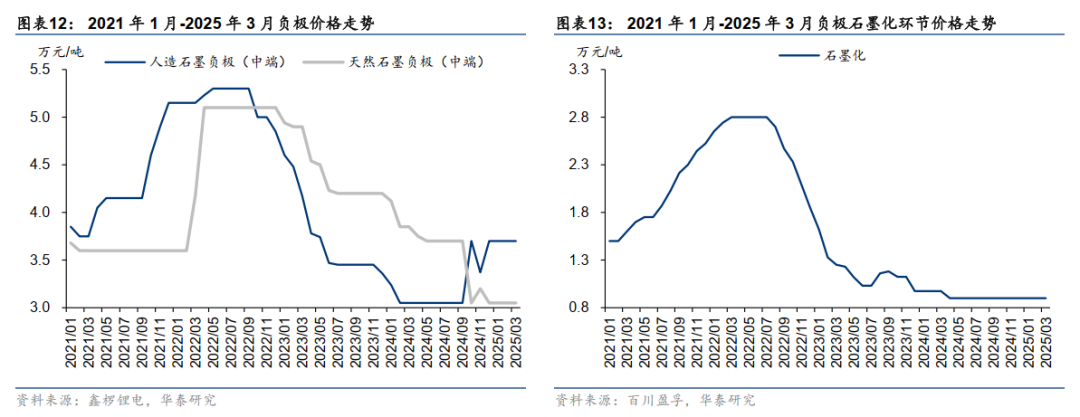

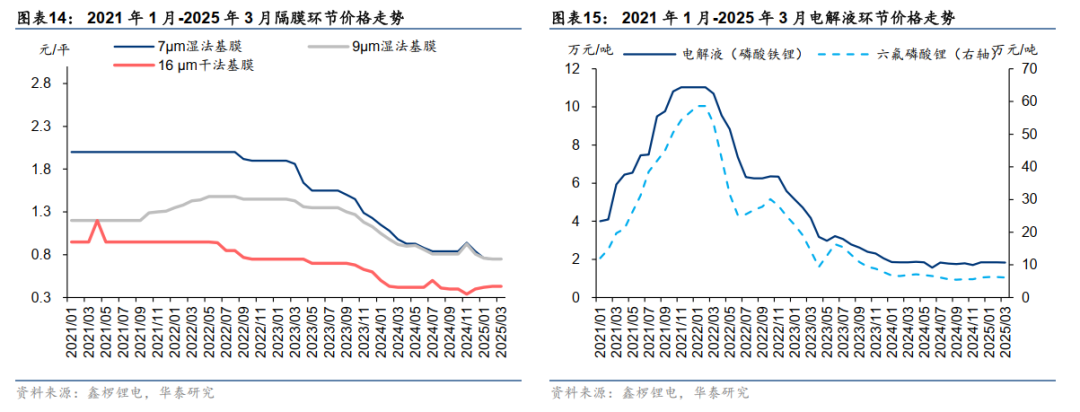

25Q1多数材料价格普遍企稳,部分材料有所涨价。正极环节,随着磷酸铁锂渗透率快速提高及下游需求向好,磷酸铁锂25Q1出现一定程度涨价,三元正极则继续受供需错配而价格下滑,25年3月受到钴涨价影响价格略有回升。负极环节,受到石油焦涨价及供需边际收紧影响,人造石墨负极价格企稳,石墨化价格稳定在9000元/吨附近。电解液环节,受六氟磷酸锂涨价 添加剂降价双重影响,电解液价格25Q1总体维持稳定,我们认为后续价格主要随碳酸锂波动,加工环节价格压缩空间有限。隔膜环节,随着新增产能释放以及二三线企业生产效率提升,湿法隔膜与价格持续下探,干法隔膜则受到厂商联合挺价影响,25Q1价格有所回升。

24年业绩承压,25Q1收入利润显著回升

24年收入同比承压,结构件环节相对亮眼,25Q1锂电行业收入同比增长,磷酸铁锂、铜箔及结构件增速领先。24年受到产业价格同比下滑影响,多数企业收入均同比下滑,行业整体下滑10.44%,结构件环节相对亮眼。25Q1多数环节需求同比增长,盈利能力走稳,25Q1行业整体收入同比增长14.49%,其中,磷酸铁锂正极、铜箔和结构件环节表现最为亮眼,多数企业实现了同比增长,相较而言,三元正极、负极环节内部增速有所分化。

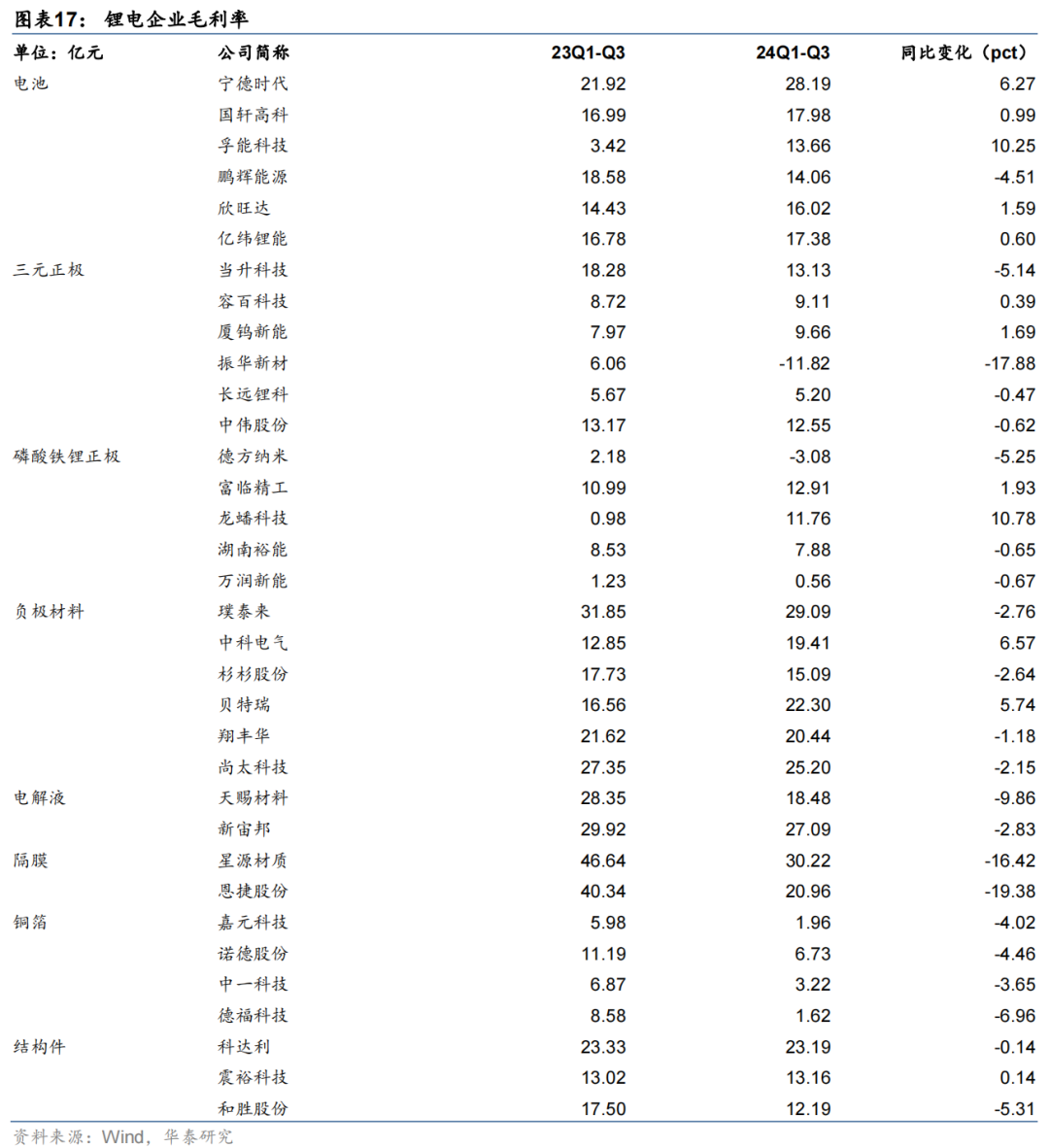

2024年毛利率承压,电池与结构件龙头韧性强。25Q1各环节分化显著,铜箔环节表现亮眼。25Q1铜箔环节在需求支撑 企业联合挺价等因素驱动下,毛利率实现同比显著改善;负极材料环节盈利能力呈现出修复迹象,三元正极与隔膜环节的盈利能力则持续承压。

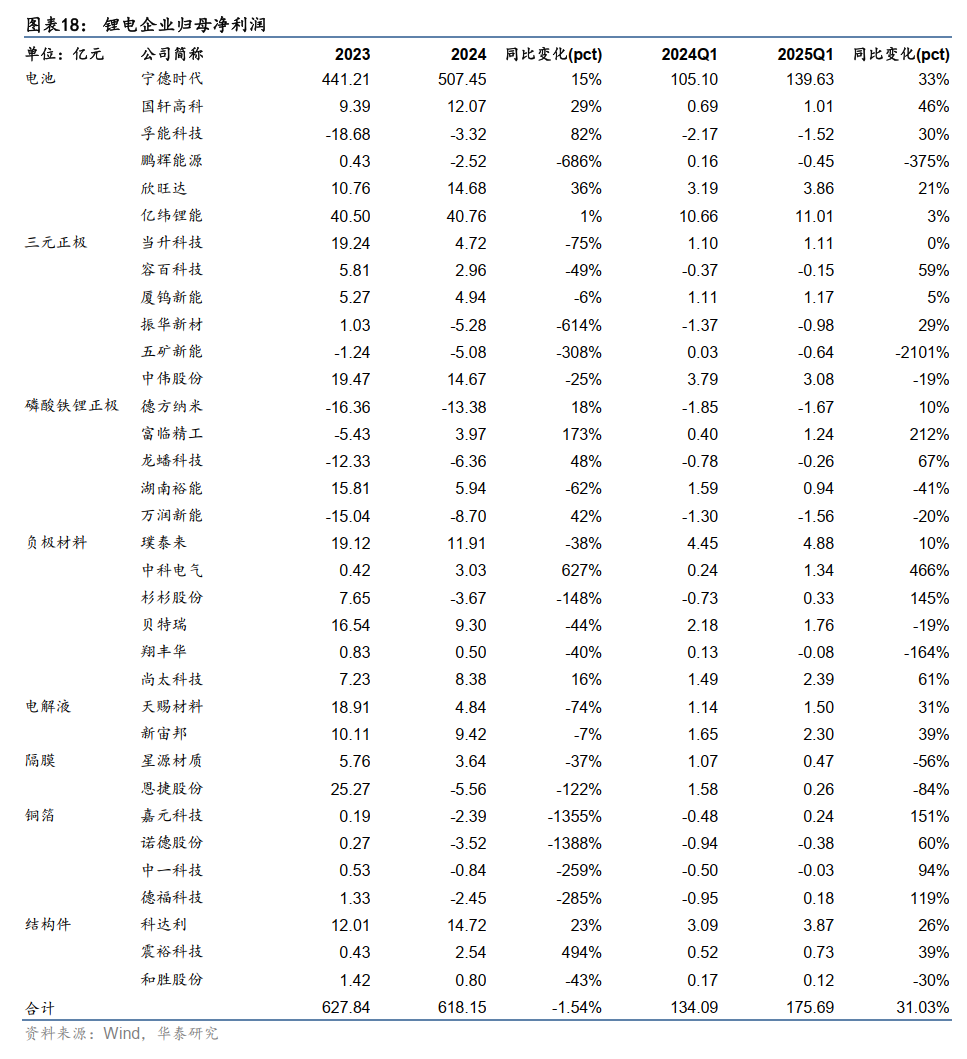

24年锂电行业企业归母净利润同比下滑,25Q1归母净利润同比高增。受下游去库存以及终端销量增速放缓影响,锂电材料企业24年归母净利润承压,而25Q1归母净利润增速达31.03%,出现显著好转,其中铜箔、电池环节表现亮眼。

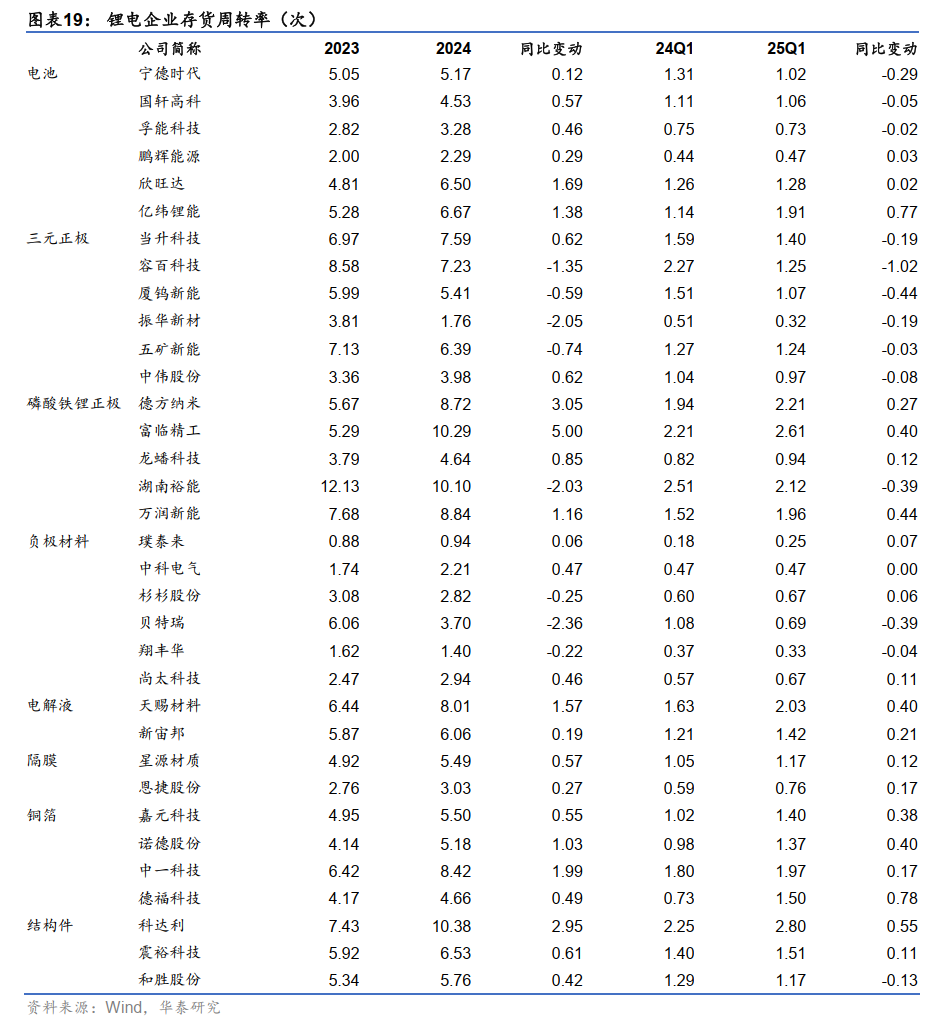

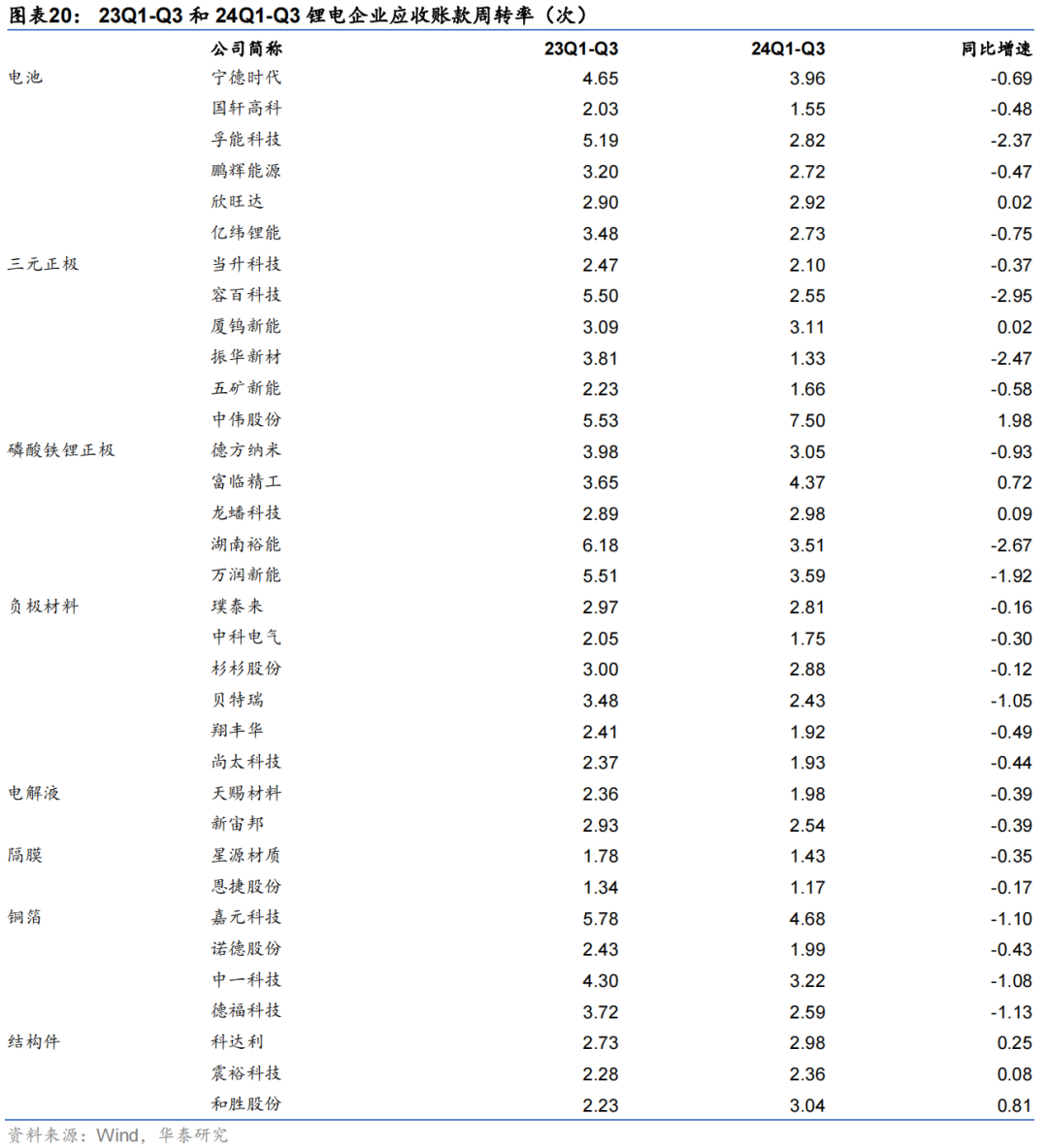

25Q1营运效率有所提升

24年多数公司应收账款周转率同比下滑,25Q1多数公司应收账款周转率同比持平。25Q1产业链企业应收账款周转率普遍同比持平,下游需求向好,企业现金流状况有所改善。

建议关注供需拐点已现的产业链环节中具备成本/技术优势的企业

建议关注供需拐点已现的产业链环节中具备成本/技术优势的企业。24年几乎所有锂电材料环节企业的资本开支均同比下滑,25Q1除电池之外的环节资本开支延续下滑趋势,我们认为多数材料供需拐点已现,看好具备优势的厂商与行业周期实现共振。我们预计铁锂正极、负极、六氟磷酸锂有望在25H2迎来供需偏紧价格提涨,我们预计三元正极、隔膜、箔材环节25年供需仍偏宽松,产品仍有价格下行压力,供需拐点晚于铁锂正极等环节。

储能:Q1存在抢装抢出口,看好后续旺季带动需求

国内储能招标火热,欧洲去库完成,美国抢装现象明显

受建设周期影响,25Q1国内储能装机同比下滑,招标高增预示未来潜力。根据CNESA,25Q1国内储能新增装机量达5.03GW/11.79GWh,同比-1.5%/-5.5%,我们认为主要系23年底有部分项目延迟到24Q1装机,导致24Q1基数较大所致。根据储能与电力市场,25Q1招标规模达到19.81GW/102.69GWh,同比 93.8%/ 298.8%,市场招标热度维持强势,未来储能装机量存在较强支撑。

25Q1中标均价继续下行,系统集成厂商竞争加剧。根据储能与电力市场,25年3月储能2h EPC中标均价达1.08元/Wh,较24年12月下滑12.9%,3月2h储能系统中标均价达0.67元/Wh,较24年12月下滑3.7%。从除电池包外的储能系统价格来看,3月价格下降至0.15元/Wh,较24年12月下滑11.8%,我们认为储能系统竞争存在加剧倾向,储能系统集成厂商盈利或承压。

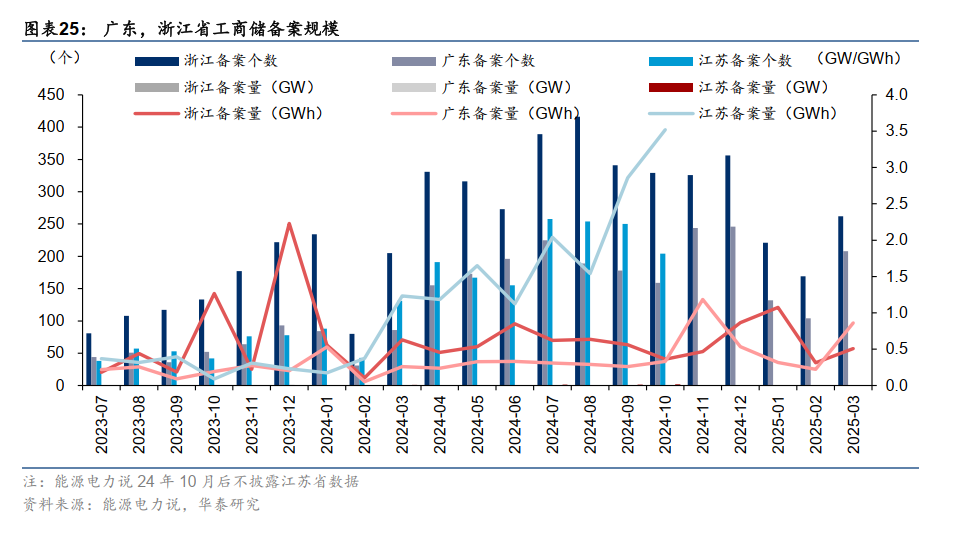

25Q1浙江与江苏工商储备案规模同比高增,为未来装机量形成较强支撑。根据能源电力说数据,25Q1浙江省和广东省分别新增备案1.90/1.39GWh,同比 47.0%/ 65.5%。两省的工商储备案规模都有较明显的同比增幅,未来装机或有较强支撑。

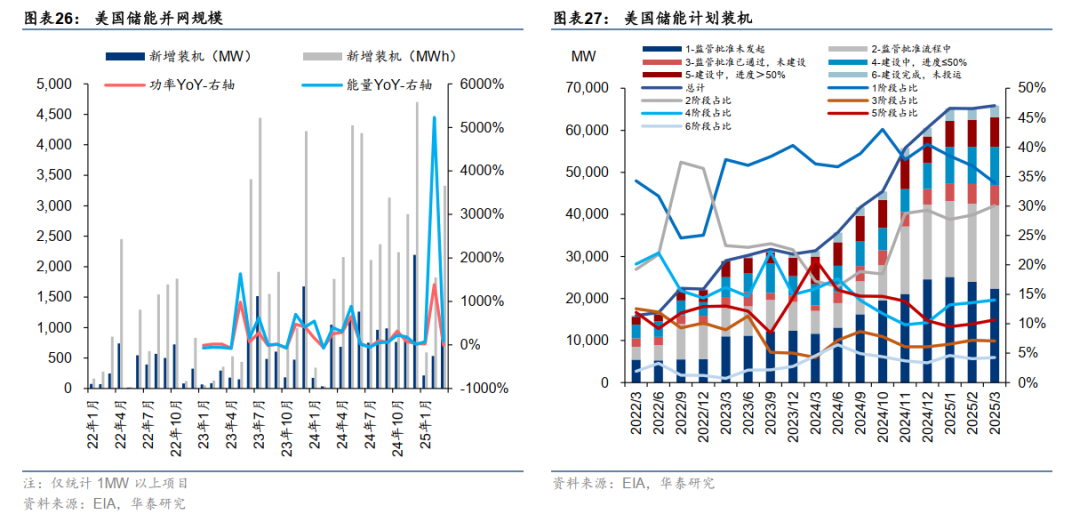

25Q1美国储能迎来抢装,未来需关注贸易政策及IRA政策风险。根据EIA统计,25Q1美国储能新增装机规模1.73GW/5.74GWh,同比 38%/ 164%,主要系关税预期下抢装影响。计划装机数据方面,截至3月末,美国储能计划装机规模达65.86GW,较24年底增长8.7%,其中在建规模达19.07GW,计划装机规模或支撑未来装机,但需注意若美国贸易政策与IRA政策风险。

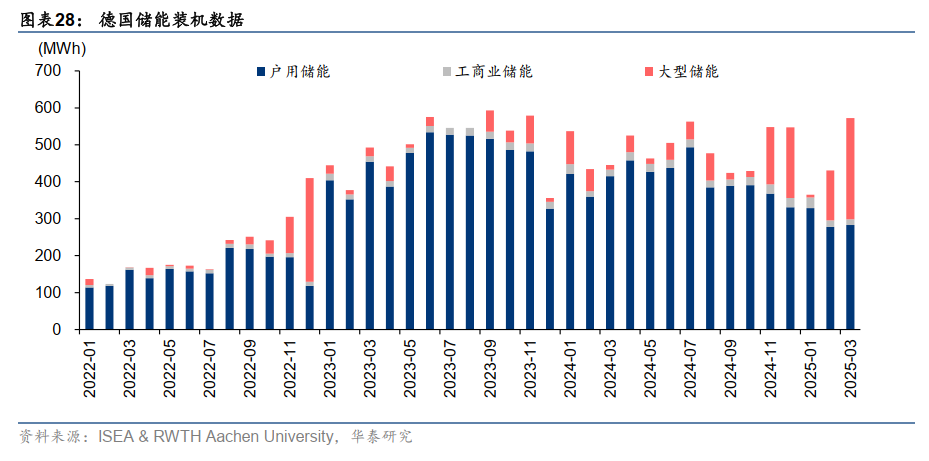

欧洲户储去库已经完成,但终端需求仍暂时承压。根据企业交流,多数户储企业经销商库存已降至2~3个月,欧洲户储去库已完成,据ISEA & RWTH Aachen University,德国25Q1储能新增装机1367.9MWh,同比-3.42%,同比仍有下滑,主要系户储终端需求仍较弱,而德国大储需求表现亮眼。

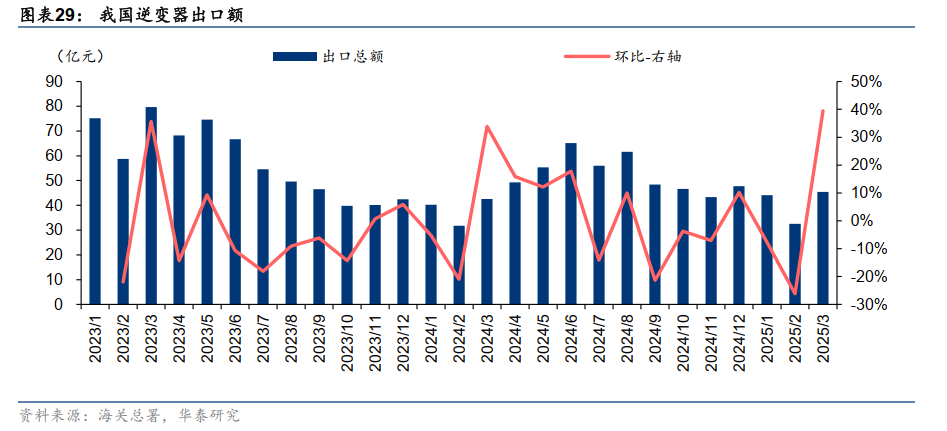

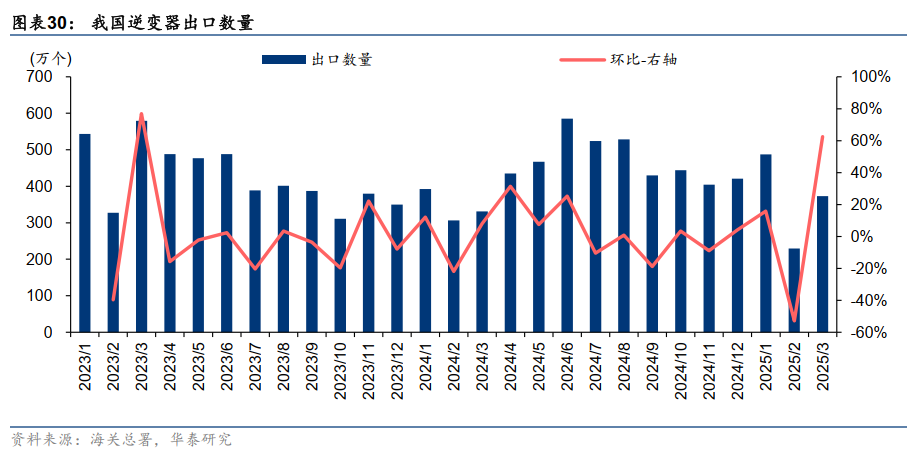

25Q1逆变器出口额同比 6.5%,需求向好。25年1-3月我国逆变器出口额累计122.1亿,同比 6.6%,需求同比有所增长,25年1-3月出口数量累计1090.1万台,同比 5.9%。电价上涨 风光装机高增仍为需求的核心驱动,逆变器需求逐步由点及面向新兴市场转移,我们认为逆变器长期需求可预见性较强。

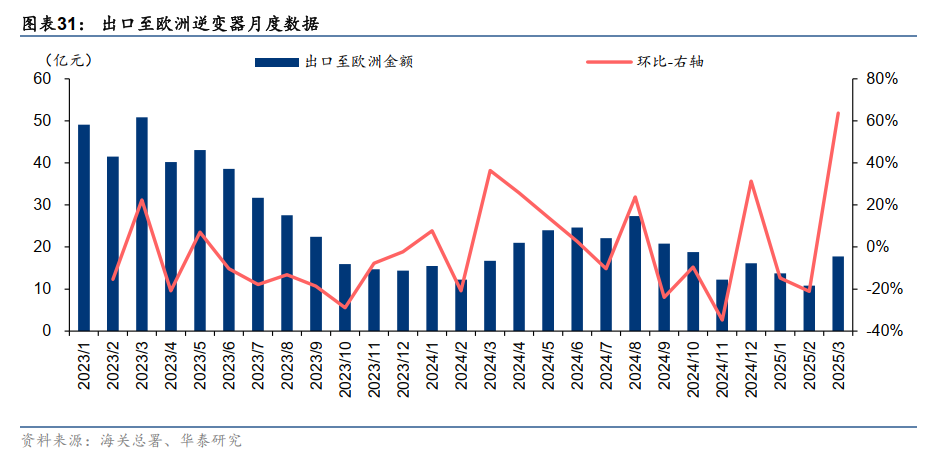

25Q1出口至欧洲逆变器金额同比下滑,后续企业发货有望温和好转。我国25Q1出口至欧洲逆变器金额达42.3亿元,同比-4.9%,主要系欧洲户储终端需求承压。截至5月3日,欧洲荷兰天然气TTF价格已下降至32.62欧元/MWh,较25年2月高点下降44.0%,带动欧洲电价下行,我们推测户储终端装机或承压,但由于去库进程已结束,企业端发货有望好转;此外,德国推行动态电价机制,将推动户用和工商业侧储能需求。随着欧洲进一步降息、户储进入年中旺季、工商储大储装机继续起量,需求有望继续高增。

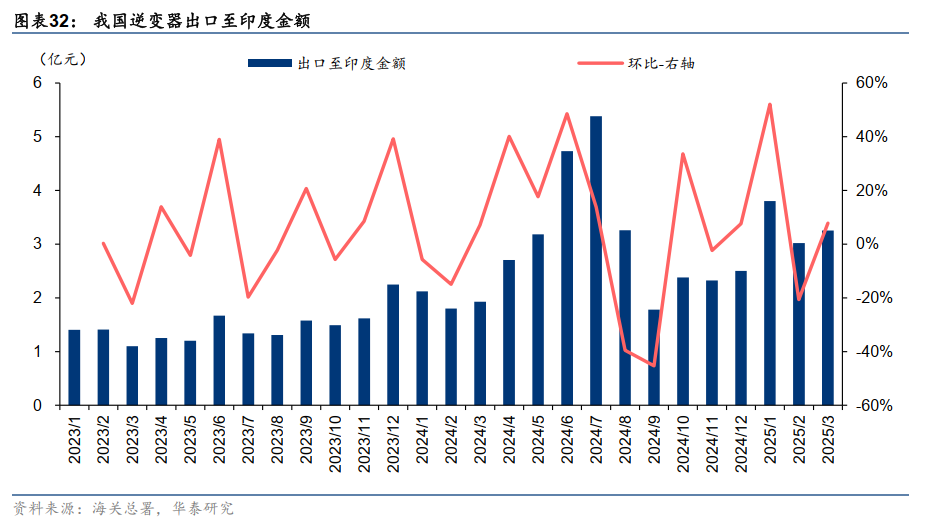

印度光储扩容提速,有望带动逆变器需求。25Q1我国逆变器出口至印度金额 10.1亿元,同比 72.2%。印度已于25年初宣布实施强制配储,此外政府在3月宣布将可行性缺口基金支持的电池储能目标由原4GWh提升至13.2GWh,目标完成时间为2027年6月。我们看好印度光储建设带动逆变器需求。

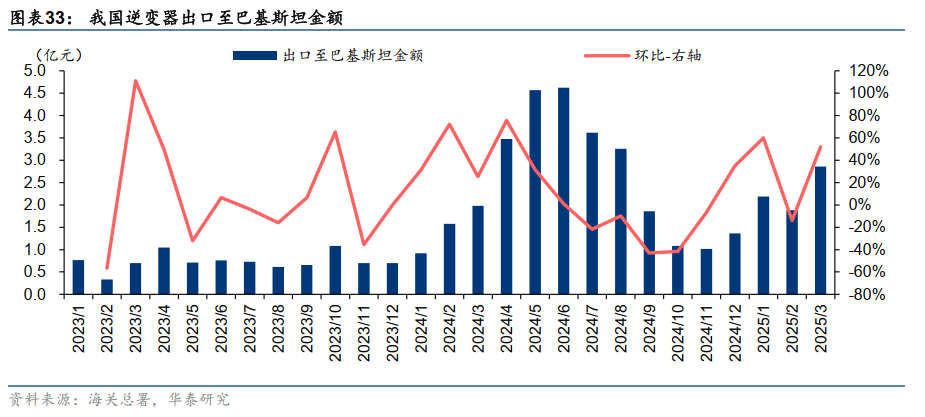

巴基斯坦需求有所回暖,长期政策目标支持需求向好。25Q1我国逆变器出口至巴基斯坦金额6.93亿元,同比 54.8%,整体需求回升,冬季淡季数据优于往年。巴基斯坦3月宣布对太阳能净计量用户征收18%消费税并将光伏净计量电价从27卢比削减至10卢比,居民配储意愿有望提升。

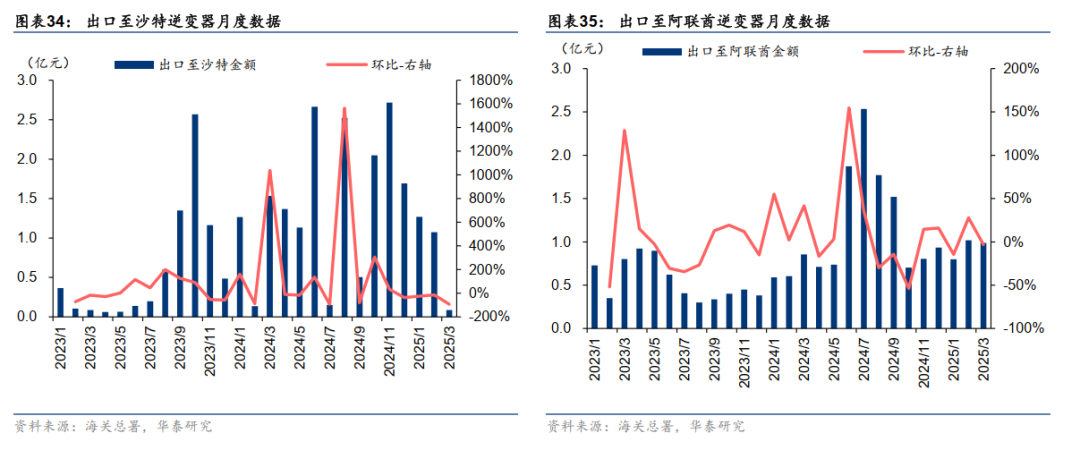

沙特与阿联酋出口额主要受到大项目发货节奏影响,看好长期需求。25年1-3月出口至沙特金额2.4亿元,同比-17.3%,1-3月出口至阿联酋金额2.8亿元,同比 36.6%。沙特SEC于4月宣布启动电池储能系统项目建设的第二阶段,总投资超过67.3亿沙特里亚尔。我们预计未来沙特与阿联酋逆变器出口有望较为强劲,但月度数据仍将受到项目节奏影响波动。

24年业绩稳定增长,25Q1抢装推动收入利润同比高增

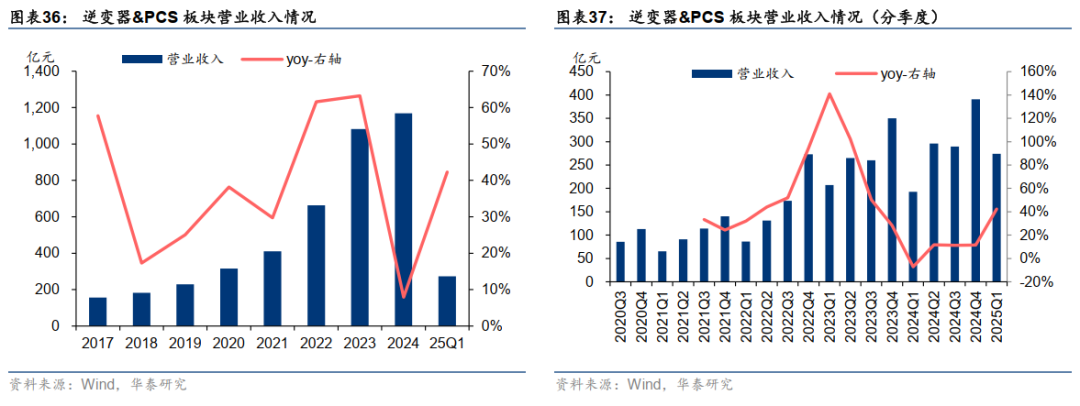

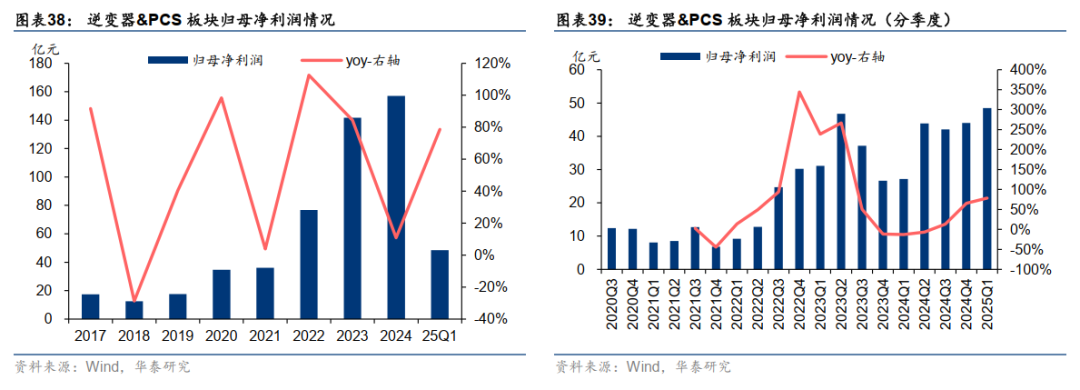

24年储能板块收入增速有所放缓,25Q1储能板块营收同比高增。受海外去库影响,24年逆变器&PCS板块营收1168.7亿元,同比 7.9%,增速有所放缓。而25Q1随着美国储能抢装 海外市场多点开花,25Q1逆变器&PCS板块主要公司实现营业收入273.9亿元,同比增长42.3%。

25Q1归母同比大幅增长,体现储能板块量价齐升。24年逆变器&PCS板块归母净利润157.0亿元,同比 10.8%,25Q1逆变器&PCS板块主要公司实现归母净利润48.5亿元,同比 78.6%,主要系国内大储抢装 美国大储抢出口影响。

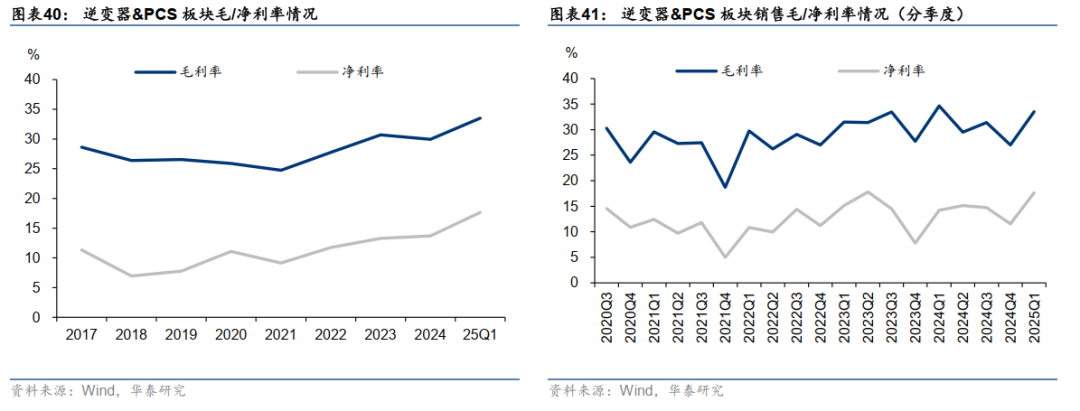

盈利能力基本保持稳定。24年销售毛/净利率分别为30.0%/13.7%。同比-0.8pct/ 0.4pct。25Q1销售毛/净利率分别为33.5%/17.6%,相比24年全年 3.54/3.95pct,规模效应叠加原料端价格下降。

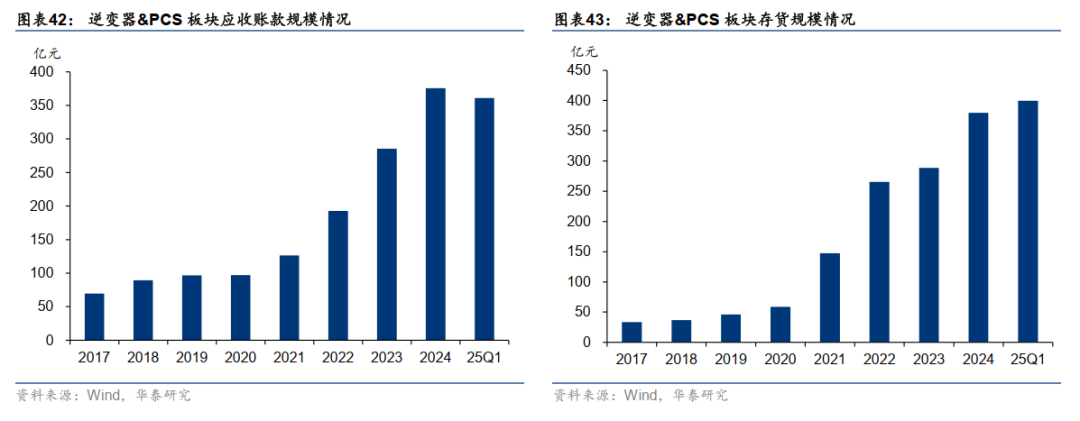

应收账款规模下降,存货规模有所提升

应收账款与营收反向变化,存货规模小幅提升。25Q1行业主要逆变器&PCS公司应收账款规模达到360.85亿元,相比24年底降低3.92%,存货规模达到399.63亿元,相比24年底增长5.19%,主要系为夏季旺季备货。

美国大储抢装带动需求,后续建议关注欧洲大储工商储及新兴市场需求

国内:招标量支撑未来装机,中标价格仍在下行

量:25Q1储能装机5.03GW/11.79GWh,同比-1.5%/-5.5%,主要系23年底有部分项目延迟到24Q1装机,导致24Q1基数较大所致。根据储能与电力市场,25Q1招标规模达到 19.81GW/102.69GWh,同比 93.8%/ 298.8%,市场招标热度维持强势。国内强制配储取消影响储能需求预期,但我们认为目前已招标项目可对未来储能装机量形成较强支撑。

利:国内竞争加剧,价格压力较大,其中系统集成较逆变器企业压力更大,我们认为头部逆变器企业可凭借产品迭代及成本控制或能够继续维持稳定的毛利率水平,而集成环节及尾部逆变器企业或面临较大的下游压价压力。

美国:抢装带动装机同比高增,关注贸易政策与IRA补贴风险

量:25年1-3月美国储能新增装机规模1.73GW/5.74GWh,同比 38%/ 164%,主要系关税预期下的抢装。从计划装机角度来看,截至25年3月底,美国储能计划装机规模达65.86GW,从数据跟踪上看未来装机仍有较强支撑,但需关注贸易政策及IRA补贴的风险。

利:美国PCS市场格局当前较好,但随着美国进入新一轮关税周期,未来中国企业在美国的盈利情况充满不确定性。随着国内部分企业将产能转移至海外,我们预计美国市场的毛利率将保持稳定。

欧洲:户储去库基本结束,关注工商储与大储起量

量:欧洲户储去库已基本结束,但由于电价下行、补贴退坡等因素,终端需求未见显著回升,但由于库存已去化完成,我们预计企业端发货将出现温和回升。我们认为欧洲大储与工商储在今年起量,接力户储需求,建议关注大储集成及PCS环节。

利:目前市场去库周期基本结束,但行业竞争加剧叠加需求下降导致一定程度的价格战,毛利率有所下滑,预计未来毛利率将稳中有降。

新兴市场:户储大储需求起量,为企业带来显著增量

量:户储方面,多国电价调涨、停电现象严重,户储彰显刚需特性快速放量。大储方面,以中东,印度为代表的地区积极进行能源转型,大型项目相继落地。东南亚等地区工商储需求表现强劲。

利:新兴市场空间广阔,目前企业毛利率情况维持较高的水平,随着未来国内企业相继出海,存在竞争加剧毛利率下滑的风险,但大多数市场的渗透率仍处于较低水平,预计新兴市场规模将持续扩张,看好具备技术优势的龙头企业,有望通过降低成本的方式将毛利率维持在较高水平。

相对看好对美敞口小,受益于欧洲、亚非拉户储和工商储需求增长的逆变器板块。总体而言,美国关税预期 国内取消强制配储短期内仍影响市场风险偏好,我们相对看好对美敞口小,受益于欧洲、亚非拉户储和工商储需求增长的户储逆变器板块。建议关注欧洲大储工商储的集成及PCS环节、新兴市场集成及PCS环节。

光伏:25Q1抢装需求释放,亏损环比收窄

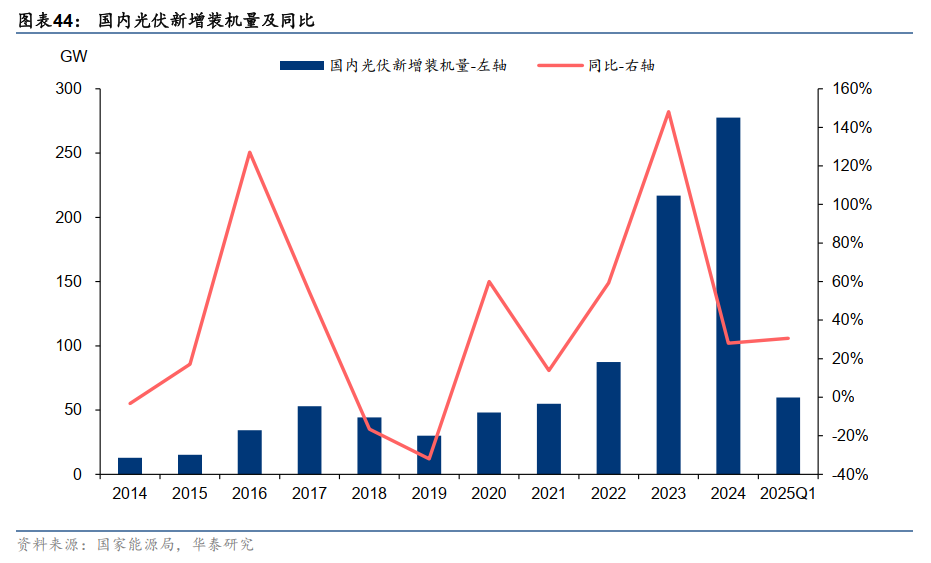

24年需求高景气,25Q1抢装驱动需求高增

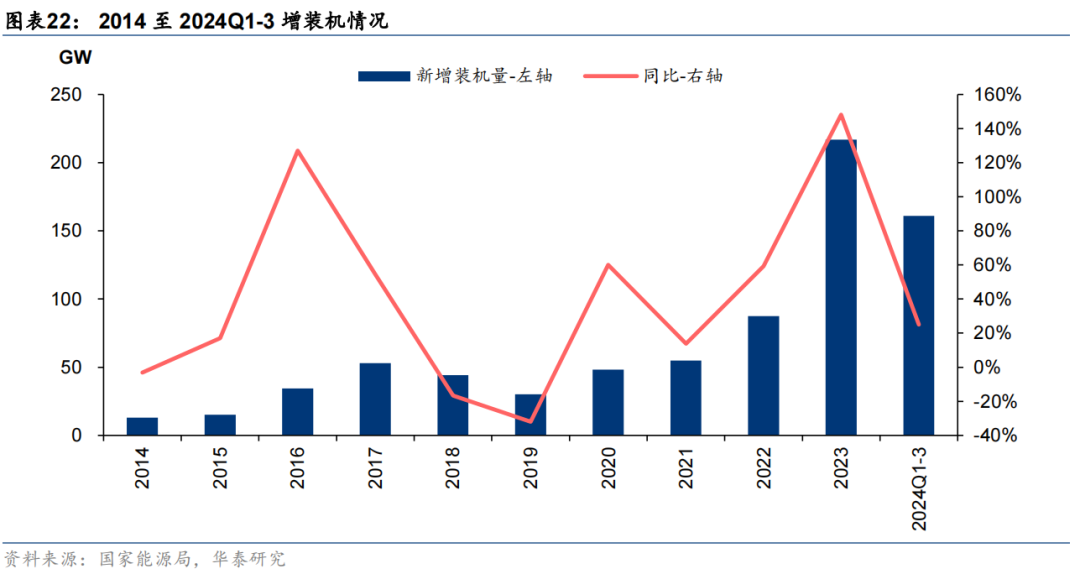

24年国内光伏装机高景气,25Q1抢装驱动分布式装机高增。根据国家能源局,24年国内新增光伏装机277.6GW,同比 28%,其中集中式/分布式新增装机159.4/118.2GW,同比 33%/ 23%。由于新能源入市驱动抢装需求释放,25Q1国内光伏新增装机59.7GW,同比 31%,其中集中式/分布式新增装机23.4/36.3GW,同比 7%/ 52%。

24年产业链价格持续下跌,25Q1抢装驱动部分环节价格回升

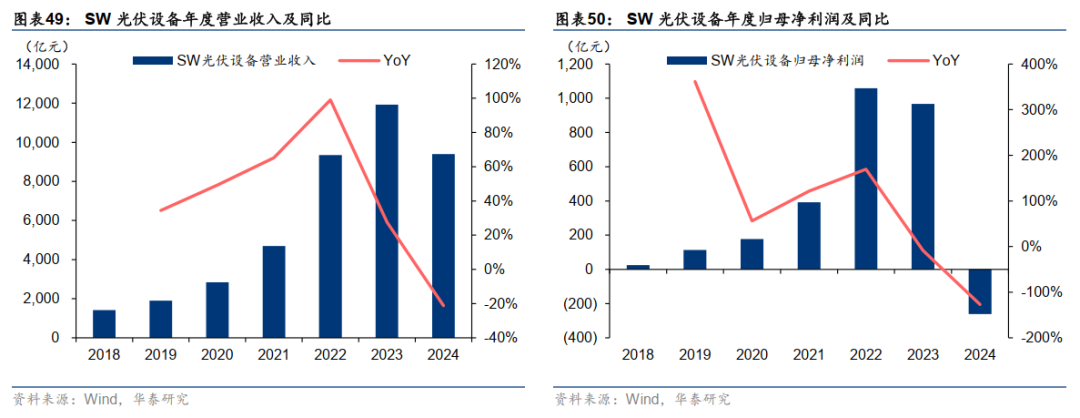

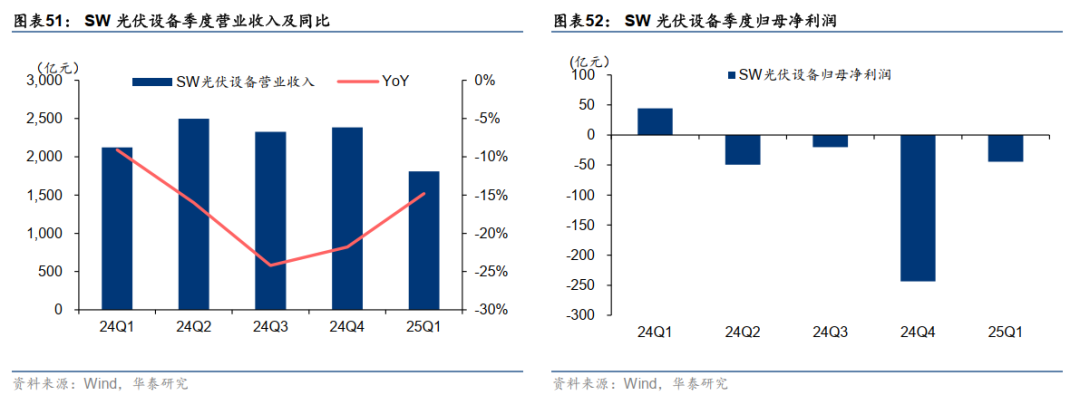

24年光伏板块量增利减,24Q4计提减值规模较大导致亏损幅度扩大,25Q1亏损收窄。24年产业链出货量提升,但由于行业竞争加剧产业链价格下跌,各环节盈利承压。24年SW光伏设备实现营收/归母净利润9395/-260亿元,同比-21%/-127%。分季度看,24Q4 SW光伏设备实现归母净利润-244亿元,同/环比-3611%/-1107%,主要系产业链价格下降与计提较大规模减值所致。25Q1 SW光伏设备实现归母净利润-44亿元,同/环比-200%/ 82%,环比收窄主要原因为下游抢装驱动产业链价格修复,叠加计提减值较少。

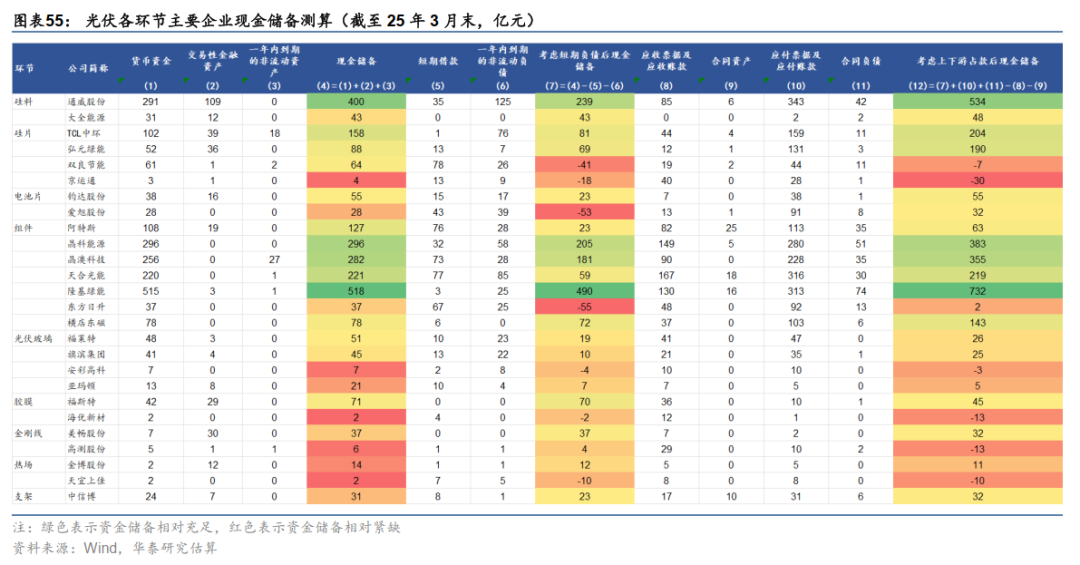

25Q1产业链盈利能力、现金储备有所分化

头部企业现金储备较充足,二三线企业或面临资金短缺风险。对于主链环节,头部企业现金储备较充足,考虑偿还短期借款后,隆基绿能、晶科能源、晶澳科技、通威股份资金较充裕,并通过增加长期借款、引入战略投资提升货币资金,同时凭借较强产业链话语权,上下游占款规模较大;二三线企业由于前期现金储备有限,且持续面临现金流出,已经面临现金储备难以覆盖短期借款的情况。对于辅材环节,光伏玻璃、胶膜、金刚线龙头企业现金储备较充足,显著优于二三线企业,但受限于现金流长期被主链企业所占用,若下游企业出现坏账,或对现金流造成不利影响。

25Q2需求承压,看好新技术进展

展望Q2,我们预计抢装排产结束或进入需求真空期,产业链量价或短期承压。需求层面,考虑到光伏装机需要提前1-2个月左右排产,因此抢装需求或已充分释放,由于新能源全面入市对电站收益率影响尚未确定,我们判断下游业主可能暂缓新增装机安排,或导致产业链价格持续下跌。供给层面,川滇地区丰水期电价较低,部分产能存在复产预期,但考虑到下游需求较弱,且库存存在减值风险,我们判断行业排产或下调。

头部企业运营效率环比小幅改善

24Q1-Q3存货周转率同比下滑,头部企业Q3环比Q2周转率提升。24Q1-Q3硅料、硅片、电池片等多个环节出现现金亏损,产业链各环节普遍出现库存增加,周转率下降的情况。其中硅片环节竞争格局较激烈,硅片龙头依靠较厚的现金流储备维持较高开工率,存货周转率较23年同期同比下降严重。部分龙头企业Q3存货周转率较Q2环比有回升趋势,前期存货跌价计提已比较充分,龙头经营效率环比小幅改善。

风电:25Q1业绩拐点向上,看好海风 海外高景气

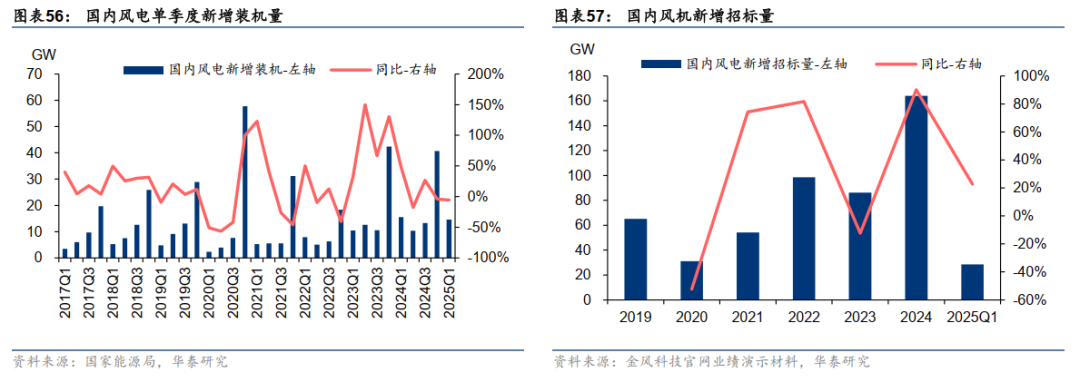

风电需求高景气,投标价格企稳回升

国内陆风装机稳步增长,海风进展较慢,招标需求高景气。装机层面,根据国家能源局,24年国内风电新增装机79.8GW,同比 5.1%,其中陆风新增装机75.8GW,同比 9.7%,海风新增装机4.0GW,同比-40.8%,主要系海风项目审批与开工进展较慢;25Q1国内风电新增装机14.6GW,同比-5.7%,主要系去年同期基数较高。招标层面,根据金风科技业绩说明会,24年国内风电新增招标164.1GW,同比 90.2%,其中陆/海风分别为152.8/11.3GW,同比 97.4%/ 27.0%;25Q1国内风电新增招标28.6GW,同比 22.7%。考虑到陆风从招标至并网周期约为1年,24年招标高基数有望支撑25年装机高增。

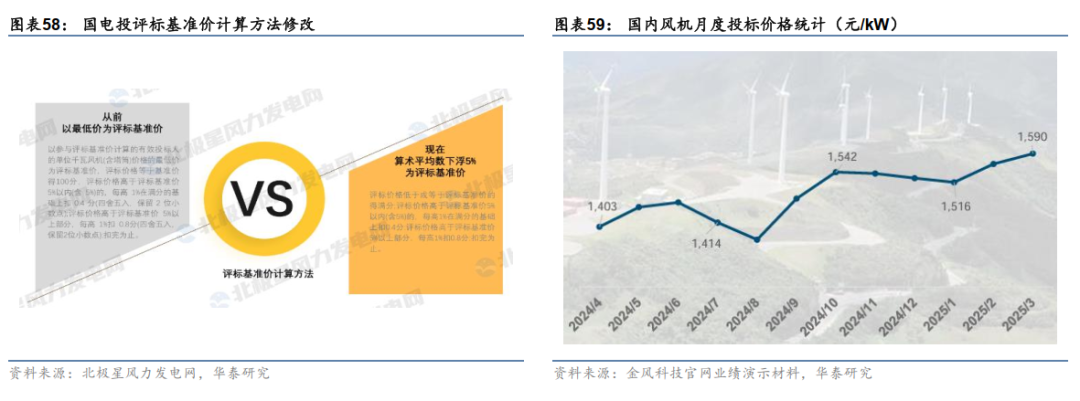

受益于央国企招标规则调整与风电行业自律,风机价格企稳回升。由于风机大型化与价格竞争,24年前三季度风机投标价格处于低位。24年10月,12家风电整机商签订《中国风电行业维护市场公平竞争环境自律公约》,联合抵制低价恶性竞争。24年11月,国电投24年第二批陆风集采开标,各机型最低价较前批次均有提升,平均涨幅达13%,主要系评标基准价不再以最低价作为标准,而是以有效投标人评标价格的算数平均数下浮5%作为标准,有助于改善整机价格内卷。根据金风科技业绩说明会,25年3月国内风机月度投标均价为1590元/kW,环比持续改善。

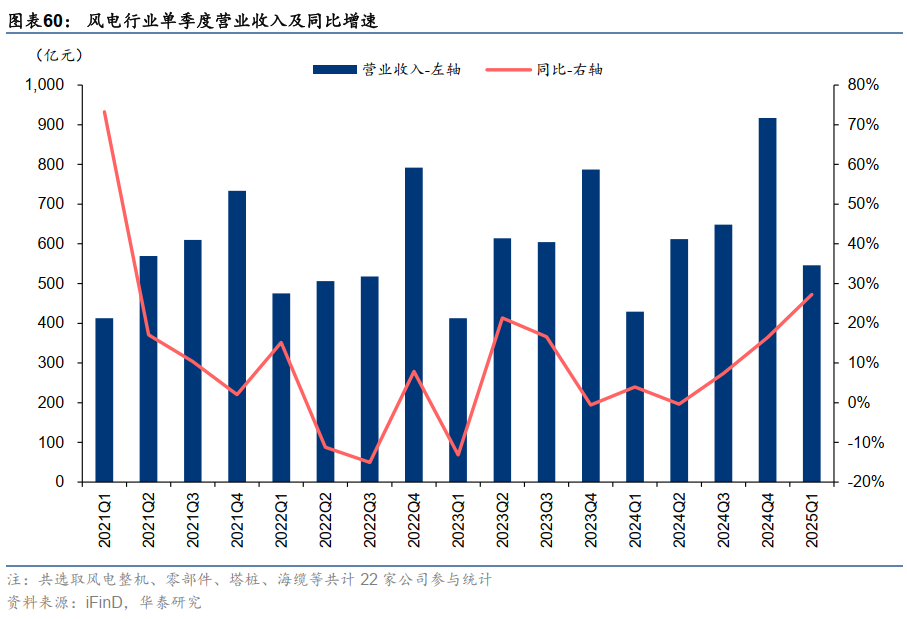

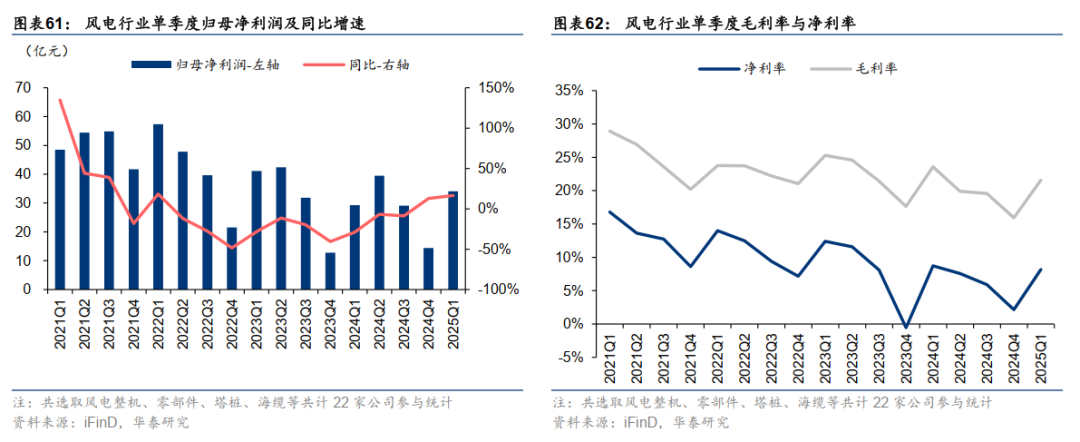

受益于产业链价格回暖与新能源抢装驱动出货高景气,25Q1行业营收高增。我们统计了风电整机及零部件共22家上市公司,24年风电行业实现营收2606.5亿元,同比 7.8%,收入增速高于新增装机增速,主要系24Q4风机价格企稳回升;25年受益于产业链价格回暖与新能源抢装驱动出货高增,25Q1风电行业实现营收545.9亿元,同比 27.3%。

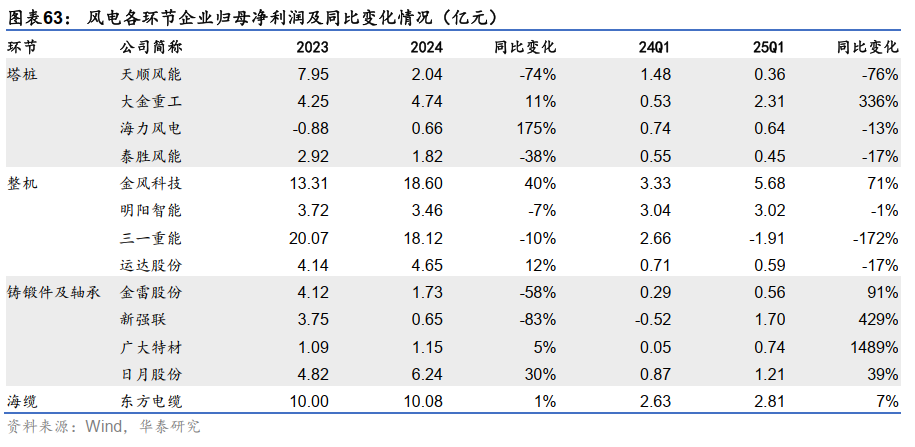

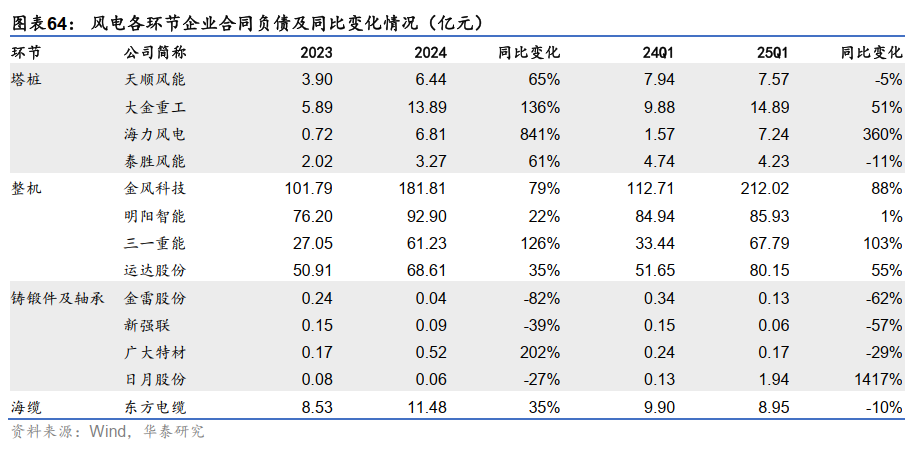

24年风电行业盈利承压,25Q1业绩拐点向上

24年风电行业盈利承压,主要系海风开工缓慢与价格下跌。24年风电行业实现归母净利润112.3亿元,同比-12.4%,毛利率19.1%,同比-2.9pcts,净利率5.9%,同比-2.7pcts,我们判断主要系海风项目开工进展缓慢,以及风机价格下跌传导至零部件所致。

25Q1业绩拐点向上,各环节存在分化。受24年招标高基数 新能源入市抢装影响,25Q1淡季不淡,行业排产高增,部分零部件涨价落地,风电行业实现归母净利润34.1亿元,同比 16.3%。分环节来看:1)塔桩:大金重工欧洲出海领先,Q1出口海工交付高增,叠加DAP模式 原材料价格下降 汇兑收益驱动单吨净利高增,归母净利润同比高增;其余塔桩企业由于Q1海工交付较少,短期经营承压。2)整机:风机出货高增提升费用摊薄效应,制造端盈利修复,电站转让进度较慢导致整体业绩同比下降,其中金风科技逆势高增主要系金融资产公允价值收益高增。3)铸锻件及轴承:受益于Q1出货高增与涨价落地,零部件环节业绩高增,其中新强联(TRB渗透率提升)、广大特材(齿轮箱零部件放量)涨幅领先。4)海缆:东方电缆海外海缆交付驱动业绩增长,在手订单充沛,截至25年4月21日,公司在手订单约189亿元,其中海底电缆与高压电缆约115亿元。

下游需求高景气,合同负债大幅增长。24年国内风电招标规模同比大幅增长,有望25年陆续逐步交付,企业在手订单高增,合同负债水平普遍提升。考虑到Q2为装机并网启动,叠加部分重要海风项目开工,行业合同负债水平有望下降。

国内外海风高景气,建议关注管桩、海缆、风机环节

国内海风项目陆续开工,海外海风需求持续释放。25年以来广东、江苏等重点海风项目陆开工,有望支撑25年海风装机高增;国家首次将深海科技列为战略性新兴产业,结合上海、广西、江苏等省市陆续公布深远海规划,或将推动国内深远海风电项目逐步落地。欧洲多国加大对海风的政策支持力度,或驱动装机高增,根据WindEurope预测,2025-2030年欧洲海风年均新增装机CAGR为28.9%。由于劳动力不足与审批流程较长,欧洲本土管桩、海缆产能较紧缺,国内企业有望获得外溢订单。

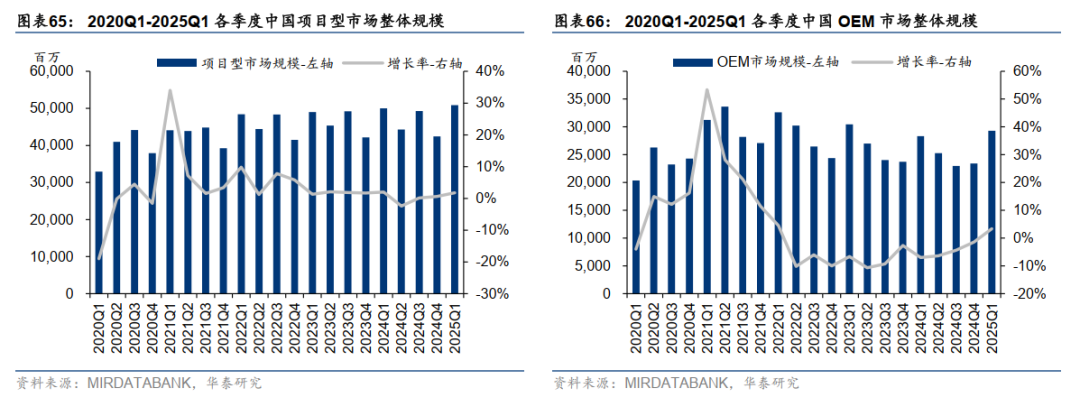

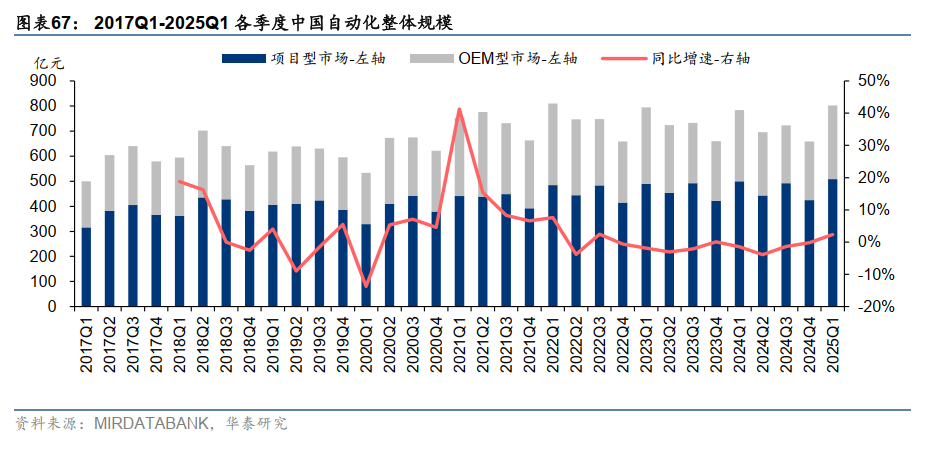

工控:行业景气向上,国内企业加速替代

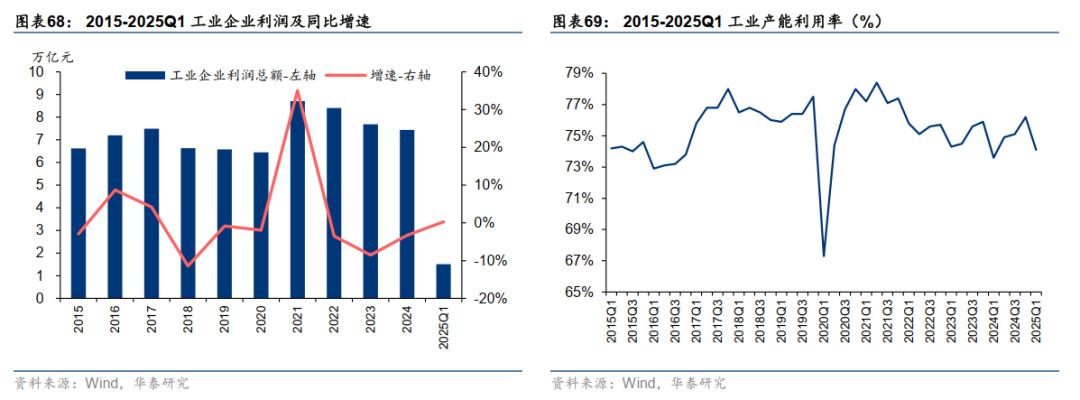

工业企业利润同比微增,工业产能利用率季节性波动。公司资本开支意愿受工业企业利润影响,进而影响到自动化升级的需求和释放节奏。工业企业利润增速在18-21年呈现推升态势;2022年受宏观经济外部影响同比下降;2023-2024年受下游去库影响分别同比-8.5%/-3.3%,利润总额7.7万亿元/7.4万亿元。从产能利用率来看,2023-2024年产能利用率整体呈上行趋势,2025年Q1下降至74.1%,同比 0.5pct。

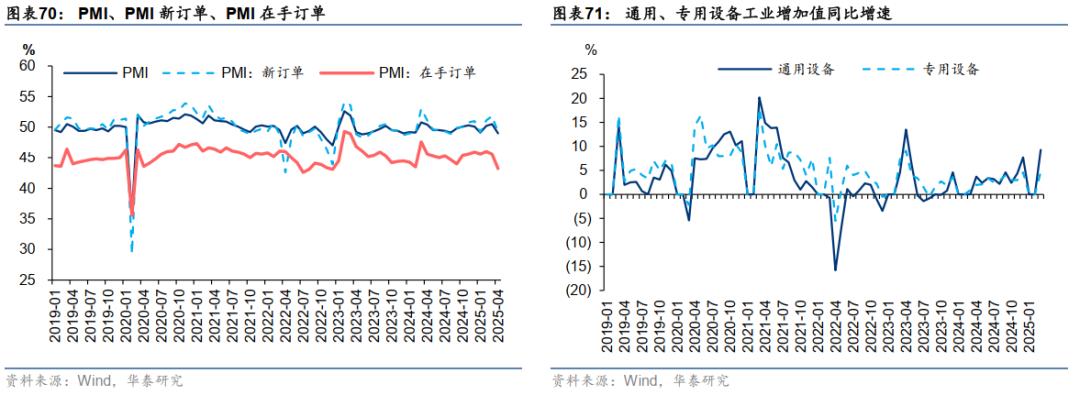

PMI波动回升,2024年设备工业增加值增速同比改善。PMI与工控行业相关性较高,从PMI指标来看,2025年第一季度PMI指数较高,在49-51%区间内波动,4月环比有小幅下降,为49.0%。从设备增加值来看,增加值增速2024年整体同比修复。

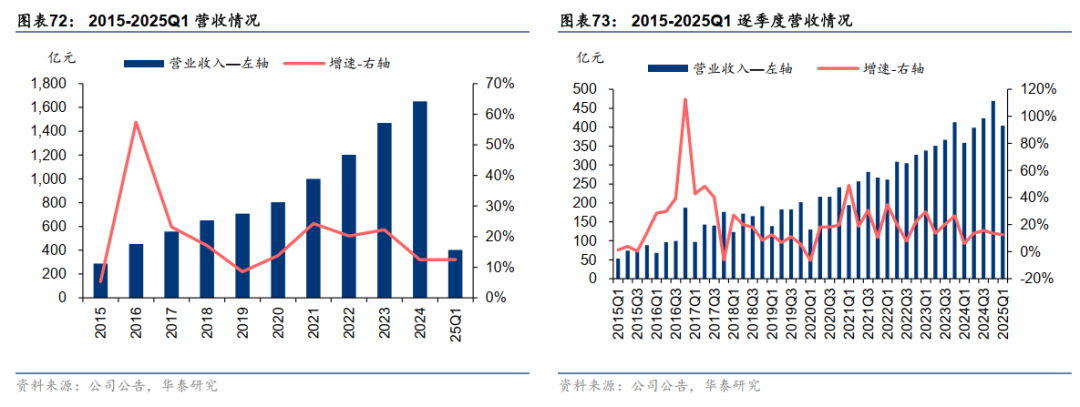

25Q1利润同增,行业呈现量利齐增

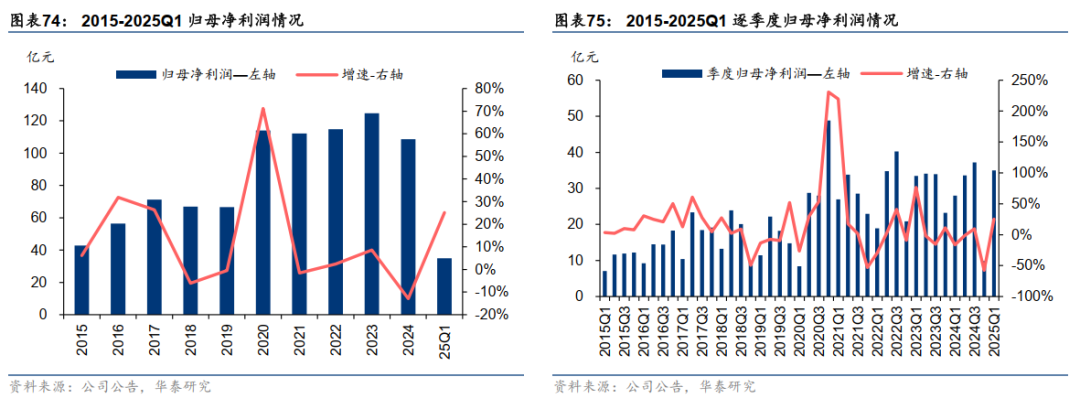

下游需求增速回暖,25Q1工控企业利润同比增长。2021年归母净利同比下滑主要系全球上游原材料供应较为紧张,价格高涨,给企业成本端带来较大压力,叠加下游需求增速放缓。随着下游需求回暖,原材料价格回落,工控企业盈利能力得到改善,2023年工控行业实现归母净利润124.69亿元(同比 8.6%)。2024年在下游需求增速放缓、市场竞争加剧的影响下,行业实现归母净利润108.61亿元(同比-12.9%)。2025Q1行业需求回暖,实现归母净利润34.98亿元(同比 25.1%)

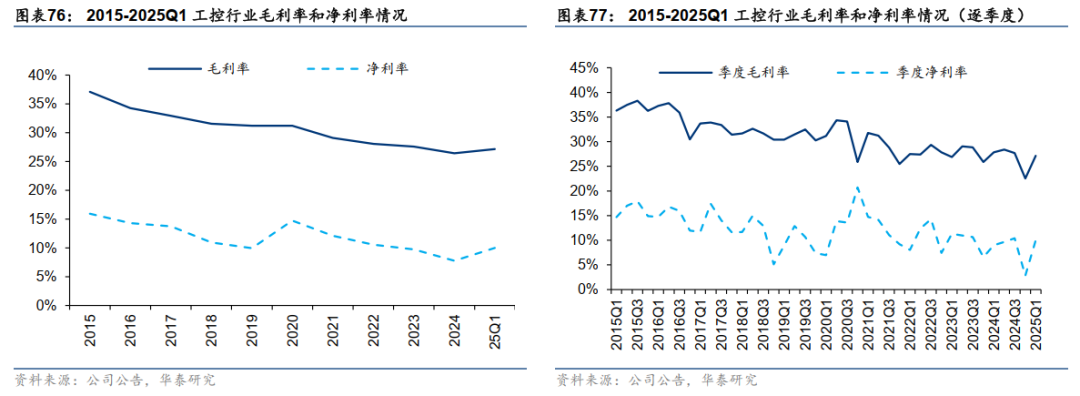

25Q1毛利率呈现修复态势。24年整体毛利率26.42%(同比-1.18pct),整体净利率7.76%(同比-1.98pct),25Q1毛/净利率分别为27.15%/9.99%,均有所提升。随着市场竞争减弱,价格逐渐回调,企业盈利能力有望逐步修复。

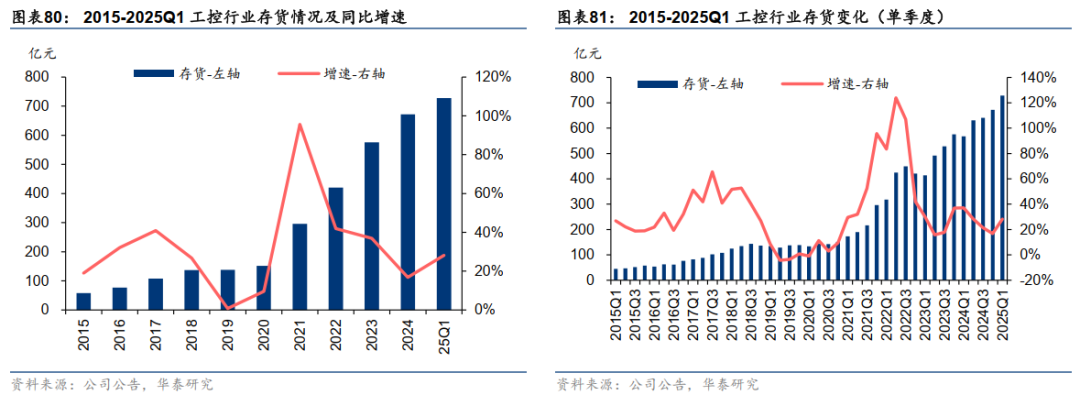

25Q1应收增加,存货规模同比提升

龙头份额提升,进口替代加速

我们预计2025年整体市场有望实现改善。25Q1多个下游行业需求呈现出回暖趋势,二季度在关税扰动下或受到影响,后续随着技术更新迭代以及设备换新政策的带动,有望继续释放积极信号。

风险提示

1)新能源车产销量增长不达预期,产业链盈利低于预期

首先,新能源车不仅受政策影响,需求端消费者偏好以及相关车型的推出进度也会影响。其次,上游原材料涨价以及行业内竞争加剧,可能导致产业链各环节的盈利低于预期。

2)光伏装机增速低于预期,行业竞争激烈程度超预期

首先是光伏装机规模不达预期,其次,市场价格竞争加剧可能导致降价程度超过预期,最后,存在相关公司生产线建设及产能投放进度不及预期的风险。

3)风电装机不达预期、弃风限电改善不达预期

风电装机规模不达预期风险;上游材料价格快速上涨风险;新建或外延收购产能不及预期。

4)储能装机量不及预期,相关政策落地进度不及预期

VIP复盘网

VIP复盘网