电新行业 2025Q1 基金持仓分析

报告摘要

■电新板块总体持仓占比环比下降

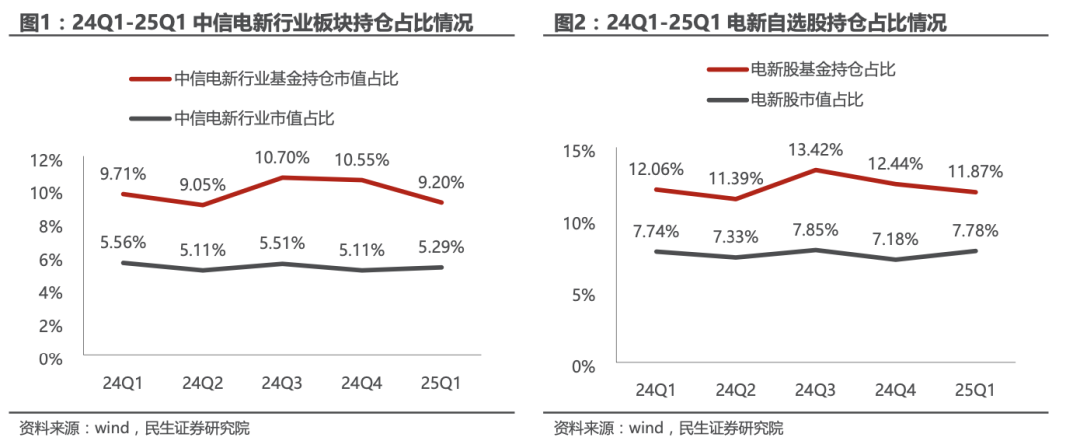

根据基金的披露规则,一季报和三季报披露前十大重仓股,半年报和年报披露全部持仓,故持仓总市值存在差异,因此我们主要选取相同的数据口径即前十大重仓股进行趋势分析。从中信一级行业分类来看,截至2025Q1中信电新行业基金持仓比重为9.20%,环比-1.35Pcts,同比-0.51Pcts;中信电新行业市值在总市值中的比重为5.29%,环比 0.18Pcts,同比-0.27Pcts。

考虑到行业分类的一些误差,我们针对电新行业的304只自选股进行统计,结果显示截至2025Q1,304只电新自选股基金持仓占比为11.87%,环比-0.56Pcts,同比-0.18Pcts;电新自选股市值在A股总市值的比重为7.78%,环比 0.61Pcts,同比 0.04Pcts。

■电新子板块持仓分析:

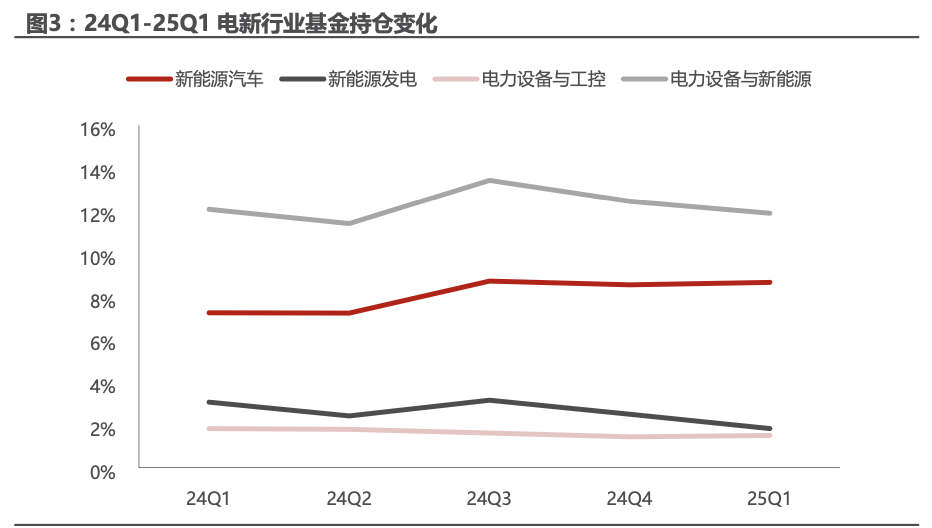

新能源车、电力设备与工控板块基金持仓占比环比提升,新能源发电板块持仓占比调整较深。新能源车、电力设备与工控板块基金持仓比例环比提升。总体来看,截至25Q1电力设备与新能源板块基金持仓占比为11.87%,环比-0.56Pcts,同比-0.18Pcts。分板块看,新能源汽车板块基金持仓占比为8.65%,环比 0.11Pcts,同比 1.42Pcts;新能源发电为1.82%,环比-0.67%,同比-1.23%。电力设备与工控板块基金持仓占比为1.50%,环比 0.06Pcts,同比-0.32Pcts。

■ 投资建议:

投资建议:推荐新能源车相关标的【宁德时代】【科达利】【中科电气】【尚太科技】【厦钨新能】等;电力设备与工控板块相关标的【许继电气】【平高电气】【思源电气】【宏发股份】【法拉电子】【明阳电气】等。风光储相关标的【东方电缆】【海力风电】【大金重工】【禾望电气】【盛弘股份】【阳光电源】【德业股份】等;

■ 风险提示:

政策不达预期、行业竞争加剧致价格超预期下降等。

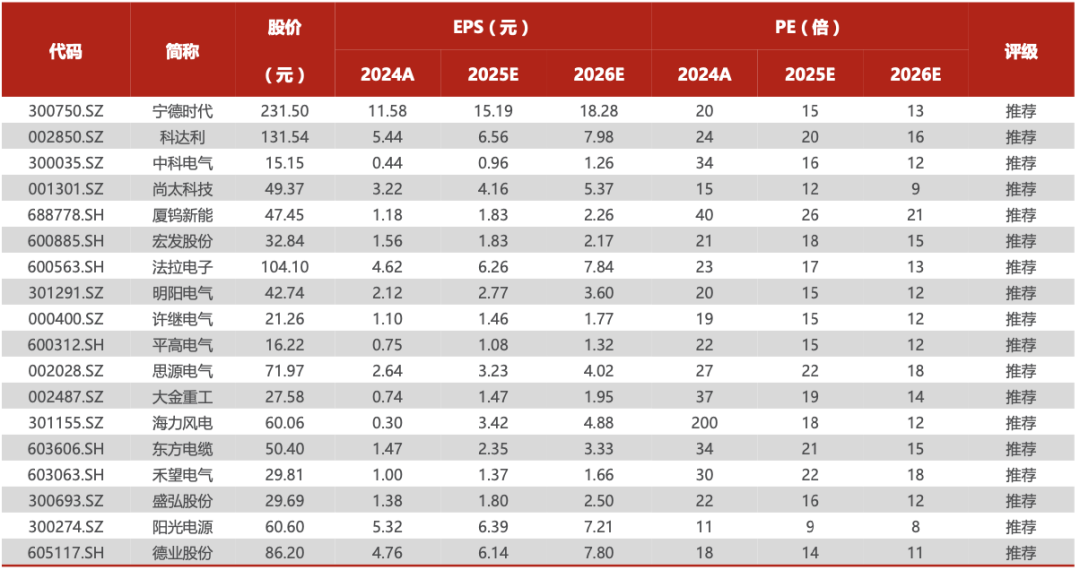

■重点公司盈利预测、估值与评级

1

电新板块总体持仓占比环比下降

根据基金的披露规则,一季报和三季报披露前十大重仓股,半年报和年报披露全部持仓,故持仓总市值存在差异, 因此我们主要选取相同的数据口径即前十大重仓股进行趋势分析。 从中信一级行业分类来看,截至 2025Q1 中信电新行业基金持仓比重为 9.20%,环比-1.35Pcts,同比

-0.51Pcts;中信电新行业市值在总市值中的比重为 5.29%,环比 0.18Pcts,同比-0.27Pcts。

考虑到行业分类的一些误差,我们针对电新行业的 304 只自选股进行统计,结果显示截至2025Q1,304只电新自选股基金持仓占比为11.87%,环比-0.56Pcts,同比-0.18Pcts;电新自选股市值在 A 股总市值的比重为 7.78%,环比 0.61Pcts,同比 0.04Pcts。

持仓市值有所下降,集中度环比提升。截至2025Q1,电新自选股持仓市值约为3595.03亿元,环比-2.28%。从持仓市值前十的公司来看,宁德时代仍为电新板块第一重仓股,比亚迪、阳光电源、汇川技术和亿纬锂能位列第 2-5 位。 集中度方面, 2025Q1 持仓集中度环比有所上升,TOP10 持仓市值比重占电新行业公司比重为 77.43%,环比 3.36Pct。

从加仓情况来看,比亚迪、汇川技术和震裕科技加仓市值位列前三位,加仓市值分别为316.66/29.80/20.36 亿元,震裕科技受小米机器人产业链关注度提升影响,基金持股总市值增长显著。减仓方面,宁德时代、阳光电源和晶科能源减仓市值位列前三位,减仓市值分别为240.47/51.56/28.55亿元,持股总市值变动比例为-14.08%/-21.61%/

-55.13%。

2

电新子板块持仓分析:新能源车、电力设备与工控板块基金持仓占比环比提升,新能源发电板块持仓占比调整较深

新能源车、电力设备与工控板块基金持仓比例环比提升。总体来看,截至25Q1电力设备与新能源板块基金持仓占比为11.87%,环比-0.56Pcts,同比-0.18Pcts。分板块看,新能源汽车板块基金持仓占比为 8.65%,环比 0.11Pcts,同比 1.42Pcts;新能源发电为1.82%,环比-0.67%,同比-1.23%。电力设备与工控板块基金持仓占比为1.50%,环比 0.06Pcts,同比-0.32Pcts。

新能源汽车 : 尽管25Q1机构对宁德时代有所减持, 宁德时代仍位列新能源车基金持仓TOP1,持仓市值达到1467.82亿元,占总持仓比重 4.85%,占新能源车板块持仓 56.07%; 比亚迪、亿纬锂能、三花智控持仓市值为 531.90/125.78/77.17 亿元,位列2-4位,占总持仓比重为

1.76%/0.42%/0.25%。从集中度来看,25Q1 新能源汽车板块的基金持仓集中度环比有所下滑,新能车板块基金持仓前十名标的持股总市值占子板块基金总持仓的 91.80%, 环比-1.12Pcts, 前十名的基金持仓占全市场总持仓为 7.94%,环比基本持平。

新能源发电:新能源发电板块基金持仓前十名标的占总持仓比重为 1.52%,环比-0.46Pcts,占新能源发电板块基金总持仓的83.43%,环比 4.05Pcts。从持仓市值具体排名来看,阳光电源仍位列新能源发电板块第一,持仓市值为187.02亿元,在基金总持仓市值中占比达到 0.62%,在新能源板块发电中持仓比重为33.86%;德业股份、隆基绿能位列 2-3 位,持仓市值为61.34/58.80 亿元,占新能源发电持仓比重为 11.11%/10.65%。

电力设备与工控:25Q1 电力设备与工控持仓市值 TOP10 标的中,汇川技术持仓市值达到177.67 亿元,占总持仓市值的 0.59%,占电力设备与工控持仓的 39.09%,稳居电力设备与工控环节第一;思源电气持仓市值为 38.34 亿元,在总持仓中的占比达到 0.13%,占电力设备与工控持仓的 8.44%, 位列第二 ; 三星医疗持仓市值为 33.20 亿元, 在总持仓中的占比达到 0.11%,占电力设备与工控持仓的 7.31%,位列第三,宏发股份持仓市值为 25.34 亿元,在总持仓中的占比达到 0.08%,占电力设备与工控持仓的 5.58%,位列第四 ; AIDC 电力设备相关标的关注度较高,麦格米特持仓市值为 23.54 亿元,位列第五,科泰电源持仓市值为 9.62 亿元,位列第十。集中度方面, 电力设备与工控基金持仓集中度有所下滑, 基金持仓市值前十位占电力设备与工控基金总持仓占比的 80.80%,环比-5.48Pcts,占基金持仓总市值比重为 1.21%,环比-0.03Pcts。

3

投资建议

3.1 新能源汽车

站在当前时点,我们可以清晰看到:1)锂电产业链的全球化进度是在持续推进的,这既符合当前我们面临的海外市场经营环境,也是汽车产业发展的必然路径 ; 2)看似庞大无序的产能扩张,往往会因产业链超额利润消失而进入理性阶段,主要环节的如电池、6F/电解液、结构件已充分演绎了成本梯度是如何优化行业供需格局。基于以上思考,当前阶段我们重点关注格局清楚的主要环节:

思路一:电池环节的【宁德时代】、【亿纬锂能】 ,我们始终认为电池是相对较好的环节,主要基于以下几点核心考虑:1)中游材料价格加速下滑,原材料成本压力减小;2)电池厂锂矿自供率提升,有效平滑主机厂降价压力;3)储能电芯价格盈利坚挺。

思路二:LFP 环节的【湖南裕能】,LFP 加工费预期处于低位,盈利已处于相对底部,公司一体化布局加深盈利能力,成本优势持续巩固,竞争格局稳中有升,看好公司量利齐升。

思路三:电解液环节的【天赐材料】,目前电解液已处于盈利底部,产能出清阶段,看好公司一体化能力,未来市占率有望进一步提升。此外,【新宙邦】氟化工业务有望成为高增长的第二成长曲线,也建议重点关注。

思路四:结构件的【科达利】,结构件环节竞争格局较优,头部企业份额较为稳定,叠加全球化布局 4680 起量,看好公司未来增长曲线。

思路五:负极的【尚太科技】,公司差异化竞争,周期下行阶段公司盈利和成本优势显现明显。

3.2 新能源发电

3.2.1 光伏

光伏供给侧改革有望加速行业出清,供需格局或将重塑,低能耗、高效率的优质产能有望迎来盈利修复;产业链技术迭代加速,强调差异化优势,各厂家有望通过持续研发打造差异化优势,在提升效率的同时持续扩张下游应用场景。建议关注三条主线:

1)后续关于电池效率相关的类领跑者计划出台后,行业格局有望重塑,建议关注 BC 领先企业【隆基绿能】、【爱旭股份】以及 TOPCon 领先企业【晶科能源】、【晶澳科技】、【天合光能】等;关税背景下海外电池产能稀缺性凸显,关注【钧达股份】、【仕净科技】、【横店东磁】、【阿特斯】等。

2)关注受益于海外市场份额提升,下游大电站起量的跟踪支架企业【中信博】、【振江股份】等;关注盈利能力稳健的辅材企业【福莱特】、【福斯特】等;建议关注受益于N型迭代的银浆【帝科股份】、【聚和材料】等;关注受益于 0BB及有市占率提升逻辑的【威腾电气】、【宇邦新材】等。

3)逆变器边际向上明显,东南亚、中东等新兴市场并网和户储需求或将稳步向好,叠加欧洲库存的持续去化,我们认为逆变器行业拐点或至,后续向上趋势明显,关注龙头【阳光电源】、新兴市场占比高的【德业股份】,关注边际向上明显的【艾罗能源】、【锦浪科技】、【盛弘股份】、【上能电气】、【科华数据】、【通润装备】、【固德威】、【禾迈股份】、【昱能科技】等。

3.2.2 风电

攻守兼备,向海而兴,风电兼具当前行业景气度对基本面的强支撑,和长久期由近海向深海、国内向海外、小海工向大海工的迭代。海风方面,关注【海力风电】、【大金重工】、【东方电缆】、【天顺风能】等, 零部件方面关注 【广大特材】、【日月股份】、【明阳电气】 、 【振江股份】等,整机厂方面关注【明阳智能】、【金风科技】、【运达股份】等。

3.2.3 储能

主线一:国内大储招标规模持续增长,商业模式不断清晰,建议关注【上能电气】、【华自科技】、【南网科技】、【威腾电气】、【科华数据】等。国内工商储正处于萌芽期,峰谷电价差扩大趋势下部分区域项目经济性较优,新增装机需求有望持续增长,建议关注【苏文电能】、【芯能科技】、【三晖电气】、【开勒股份】。

主线二 : 美储壁垒较高,盈利能力较优,后续有望受益利率改善 并网流程优化 IRA 政策持续落地,关注【阳光电源】、【阿特斯】、【盛弘股份】、【科陆电子】 、【东方日升】 、【通润装备】等。

主线三:欧洲户储当前估值水平具备较高性价比,静待积压库存消化迎来拐点,关注【德业股份】、【科士达】、【派能科技】、【鹏辉能源】、【华宝新能】等。

3.3 电力设备与工控

电力设备

主线一:电力设备出海趋势明确。电力设备出海有望打开设备企业新成长空间,我国拥有完整的电力设备制造供应链体系,竞争优势明显(总承包经验丰富 报价具有竞争力 项目执行效率高),建议关注:变压器等一次设备【金盘科技】、【明阳电气】、【思源电气】、【伊戈尔】;变压器分接开关【华明装备】;变压器电磁线【金杯电工】;取向硅钢【望变电气】;电表&AMI解决方案【海兴电力】、【三星医疗】、【威胜控股】;电力通信芯片与模组【威胜信息】;线缆【华通线缆】;复合绝缘子材料【神马电力】。

主线二:特高压“十四五“线路规划明确,进度确定性高。相关公司未来有望受益于特高压建设带来的业绩弹性,关注【平高电气】、【许继电气】、【中国西电】。

主线三:配网侧投资占比有望提升。配网智能化、数字化为新型电力系统发展的必由之路,是“十四五”电网重点投资环节,关注【国电南瑞】 、【四方股份】,电力数字化建议关注【国网信通】;分布式能源实现用户侧就地消纳,建议关注EPCO 模式服务商【苏文电能】、【泽宇智能】,分布式能源运营商【芯能科技】,新能源微电网【金智科技】;建议关注功率及负荷预测【国能日新】,虚拟电厂运营商【安科瑞】、【东方电子】、【恒实科技】。

工控及机器人

人形机器人大时代来临,站在当前产业化初期,优先关注确定性&价值量。

思路一:确定性高的 Tesla 主线,参与 Tesla 机器人产品前期设计研发,定位一级供应商,大概率确定供货。关注Tier1【鸣志电器】、 【三花智控】、【拓普集团】 ,以及供应 Tier1 的间接供应商【绿的谐波】 、 【五洲新春】、【斯菱股份】。

思路二:考虑人形机器人后续降本需求,国产供应链厂商具备量产性价比,且多数企业正在陆续与国内机器人本体厂接触,有望受益后续大规模量产。建议关注(减速器)【中大力德】、【精锻科技】;(丝杠)【鼎智科技】、【恒立液压】、【贝斯特】;(电机)【伟创电气】、【儒竞科技】;(传感器)【柯力传感】等。

思路三 : 国内领先的内资工控

国内领先的内资工控企业有望受益,关注【汇川技术】、【禾川科技】 、【雷赛智能】、【麦格米特】等。

4

风险提示

1. 政策不达预期:各主要国家对新能源行业的支持力度若不及预期,则新兴产业增长将放缓;。

2. 行业竞争加剧致价格超预期下降:若行业参与者数量增多,竞争加剧下,价格可能超预期下降。

VIP复盘网

VIP复盘网