事项

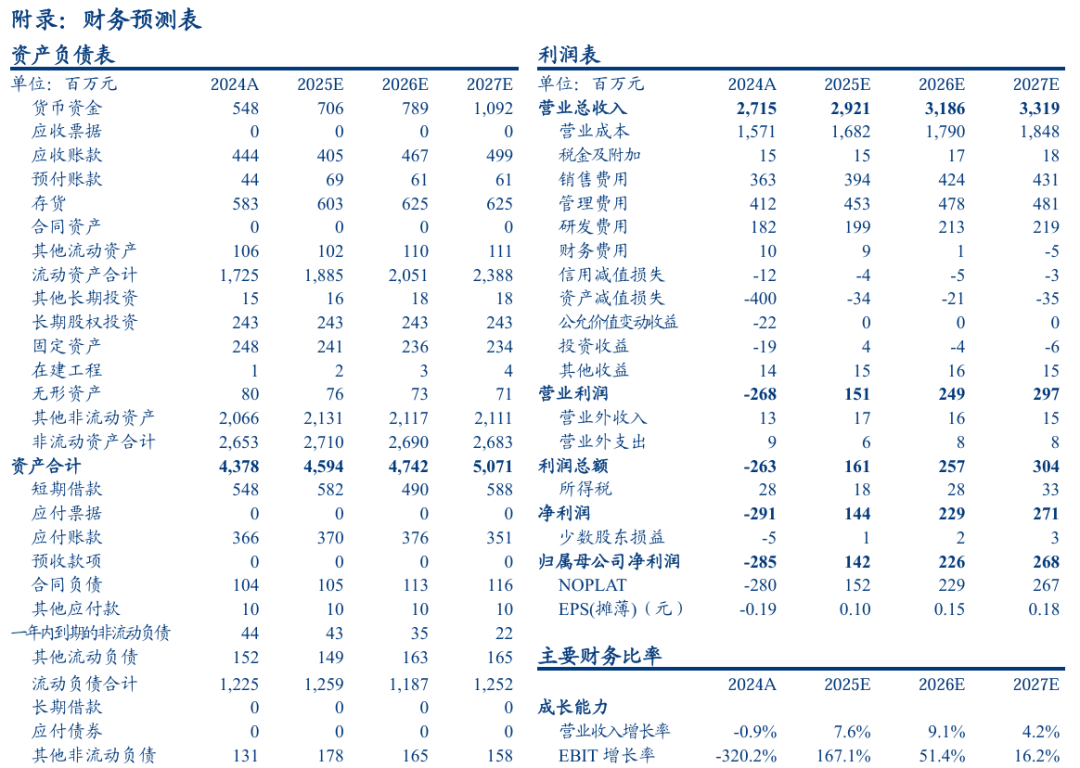

2024年公司实现收入27.15亿,YOY-0.86%;归母-2.85亿,YOY-405%;扣非归母-2.87亿,YOY-611%;经营活动现金流2.5亿,YOY 27%。归母净利润下降幅度较大,原因系:1)商誉及长期股权投资资产价值损失(-3.39亿,主要包括FF超级飞侠商誉、贝肯熊商誉及长投减值);2)投资损失以及金融资产公允价值变动(约-0.4亿)。若剔除上述几项重大影响的非经营层面影响因素,公司整体经营侧相对稳健。2025Q1公司实现收入6.6亿,YOY 1.1%;归母0.5亿,YOY-2.8%;扣非归母0.46亿,YOY 10%。2025年一季度收入整体稳健,扣非归母略超预期。

评论

2024年财报业务拆分看,婴童及影视板块稳健增长,玩具板块有所承压。①婴童用品:收入12.1亿,YOY 13%,毛利率42.1%,同比 3pcts,婴童部分收入稳健增长及毛利率双击。②玩具销售:收入10.3亿,YOY-12%,毛利率40.1%,同比-3pcts,传统玩具略有承压,潮玩类目有所增长;③动漫影视内容:收入4亿,YOY 14%,毛利率55%,同比 25.7pcts,内容业务成本刚性,伴随营收规模增长而毛利率大幅度提升。

看好公司IP衍生及AI布局的稀缺性和成长性。1)IP及衍生:①内容侧,聚焦自有核心IP精品内容创作,探索年轻向内容(如短剧、二次元剧等);②运营侧,布局泛人群运营提升IP热度;③产品侧,旗下“玩点无限”开发自有IP 外部IP(崩铁、未定事件簿、恋与制作人等),叠叠乐、盲盒、糖果粒为主要品类,深度覆盖潮玩渠道。2)AI布局方面,探索“IP AI”产业化应用落地,推出“AI智趣喜羊羊”智能产品,与AI大模型结合提供互动体验和情感陪伴。

婴童板块业务需关注后续关税影响。婴童板块主要出口包括北美的海外市场,24年营收占比44.6%,若未来关税政策有所变化,该业务或将受到部分影响。

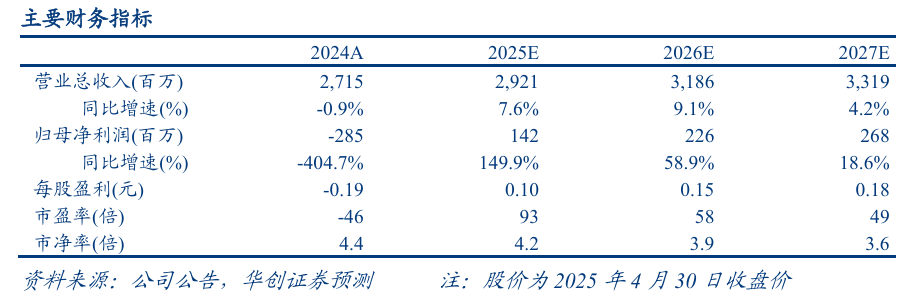

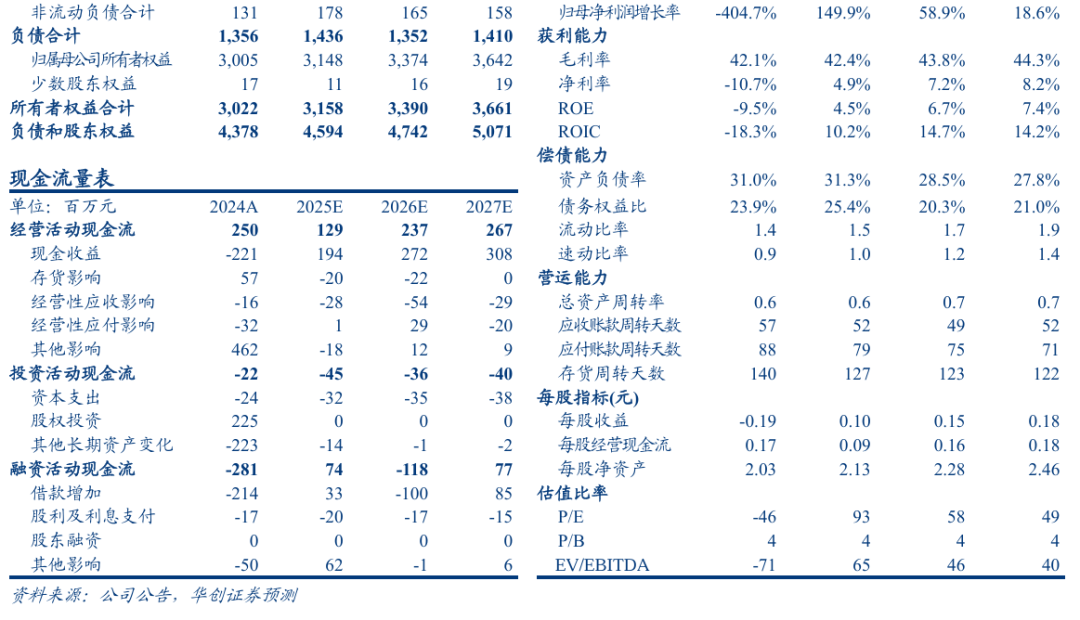

投资建议:我们认为,公司以IP为核心,拥有包括喜羊羊与灰太狼、超级飞侠、巴啦啦小魔仙、铠甲勇士等国民级IP,业务涵盖动画&电影、授权、玩具、婴童、空间娱乐等全产业链,具备稀缺性及成长性。我们看好公司IP潮玩赛道的业绩兑现度及AI玩具业务布局的高成长性。我们预计25/26/27年营业收入分别为29.21/31.86/33.19亿元,较此前预测有所下调(此前预测25/26年收入30.83/33.87亿元,下调主要考虑到传统品类玩具的承压趋势及婴童板块关税的不确定性影响),YOY分别为7.6%/9.1%/4.2%,预计25/26/27年归母净利润分别为1.42/2.26/2.68亿元,较此前预测有所下调(此前预测25/26年归母净利润为1.96/2.93亿元,理由同上),YOY分别为扭亏为盈/58.9%/18.6%。对应当前股价25/26/27年PS为4.5/4.1/4.0倍,PE为93/58/49倍。维持“推荐”评级。

风险提示:IP孵化周期长投入高但回报率不稳定;市场竞争加剧;关税政策风险;AI产品推进不及预期;IP衍生产品推进不及预期;海运成本上升;原材料成本上升等。

VIP复盘网

VIP复盘网