点评

■事件:

2025年4月29日,公司发布2024年年报以及2025年一季报,根据公司公告,24全年公司实现收入111.55亿元,同比-58.94%,归母净利润-53.19亿元,扣非归母净利润-55.53亿元,同比由盈转亏。

分季度看,24Q4公司单季度实现收入32.59亿元,同比-28.42%,环比 19.19%,实现归母净利润-24.88亿元,扣非归母净利润-19.40亿元;25Q1公司单季度实现收入41.36亿元,同比 64.53%,环比 26.89%,实现归母净利润-3.00亿元,扣非归母净利润-4.66亿元,亏损环比显著收窄。

■ 毛利率单季度转正,经营性现金流改善显著

得益于公司ABC 组件售占比继续提升、生产成本持续下降、开工率提升等因素,公司盈利能力显著改善,25Q1公司毛利率/净利率分别为0.53%/-7.57%,环比提升幅度较大,毛利率单季度转正。现金流方面,25Q1公司经营性现金流转正,净流入超7亿元,现金流企稳回升体现了公司以技术创新穿越周期的强烈信号。

■ 出货量大幅提升,在手订单充足

在行业竞争加剧的背景下,公司销量实现逆势增长,24年全年BC组件销量为6.33GW,与23年相比 1200%;25Q1BC组件销量达到4.54GW,同比 500%,环比 40%。此外,BC市场认可度持续提升,24年至25Q1公司N型ABC产品累计销售订单约15GW,25Q1新增销售订单超5GW,产能趋于紧俏,充足的订单量为公司后续销量提升打下坚实基础。

■ 投资建议:

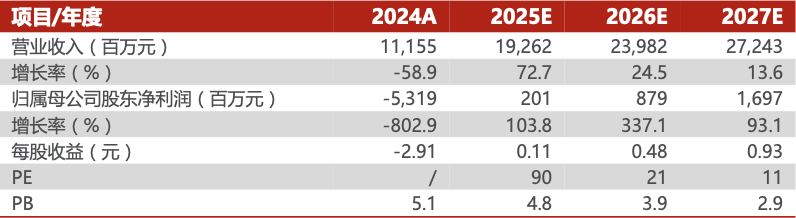

我们预计公司25-27年营收分别为192.62/239.82/272.43亿元,归母净利润分别为2.01/8.79/16.97亿元,25-27年对应PE分别为90x/21x/11x。公司盈利能力边际改善显著,出货量大幅提升,随着规模效应的凸显和降本增效的持续推进,叠加BC产品差异化竞争优势,公司业绩有望持续改善,维持“推荐”评级。

■ 风险提示:

下游需求不及预期、市场竞争加剧、海外市场开拓不及预期、资产减值风险等。

■ 盈利预测与财务指标:

— 公司财务报表数据预测汇总 —

VIP复盘网

VIP复盘网