核心观点

事件:公司发布2025年一季报,1Q2025单季度公司实现营收3.43亿元,同比 34.07%/环比-10.69%,实现归母净利润0.36亿元,同比 37.11%/环比 22.61%,扣非净利润0.33亿元,同比 34.19%/环比 140.71%,毛利率37.49%,同比-3.22pct/环比 6.80pct。

业绩超预期增长,现金流/新接订单高增:公司1Q业绩超预期增长,经营现金流2.25亿元,同比 657%,现金流方面也大幅改善。公司1Q新接订单5.85亿元,同比 89.38%,受益于激光器在各行业应用中的国产替代需求日益增长,同时激光器在消费级应用领域保持良好的增长态势。

各业务持续突破,光电检测空间广阔:激光器:2025年公司将持续向客户交付500瓦MOPA脉冲激光器产品,同时着手优化更高功率的激光器产品,进一步为客户降本增效。被动元件:2025年将持续研发第二代激光调阻机产品以及不断完善电容测试分选机产品。光伏钙钛矿:2025年公司将持续跟踪行业发展进度,逐步获得更多订单以及完成2024年订单的交付任务。激光微纳加工:2025年公司将持续跟踪客户最新激光微纳加工需求,为客户提供更具性价比的定制化激光加工解决方案。PCB打孔:2024年公司的产品已发往部分行业知名企业现场进行试用且加工效果比肩进口设备。2025年公司将推进PCB激光钻孔设备领域实现更多技术/国产替代。光电模组检测:部分2024年下半年获取的手机摄像头模组订单需在2025年陆续完成交付验收。2025年公司将进一步优化VCSEL模组检测设备,为客户提供更高检测效率的解决方案,未来消费电子光学创新持续,公司相关检测设备空间广阔。

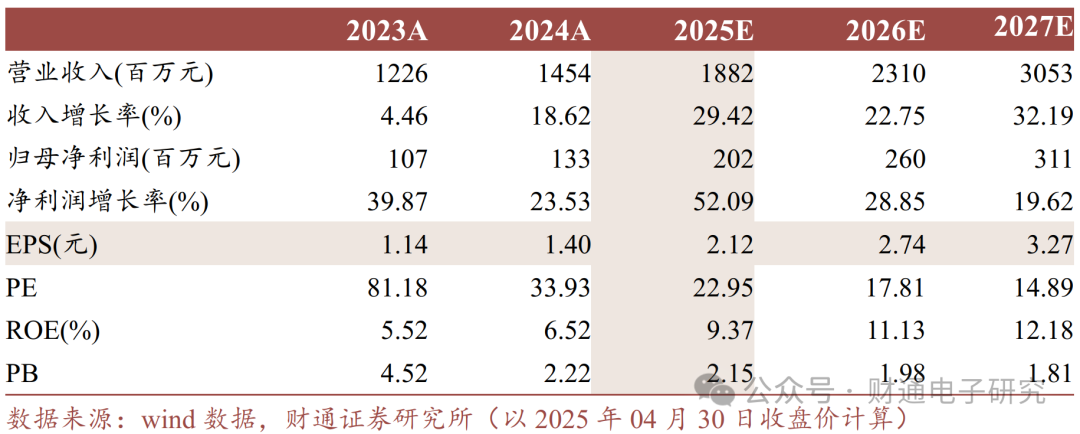

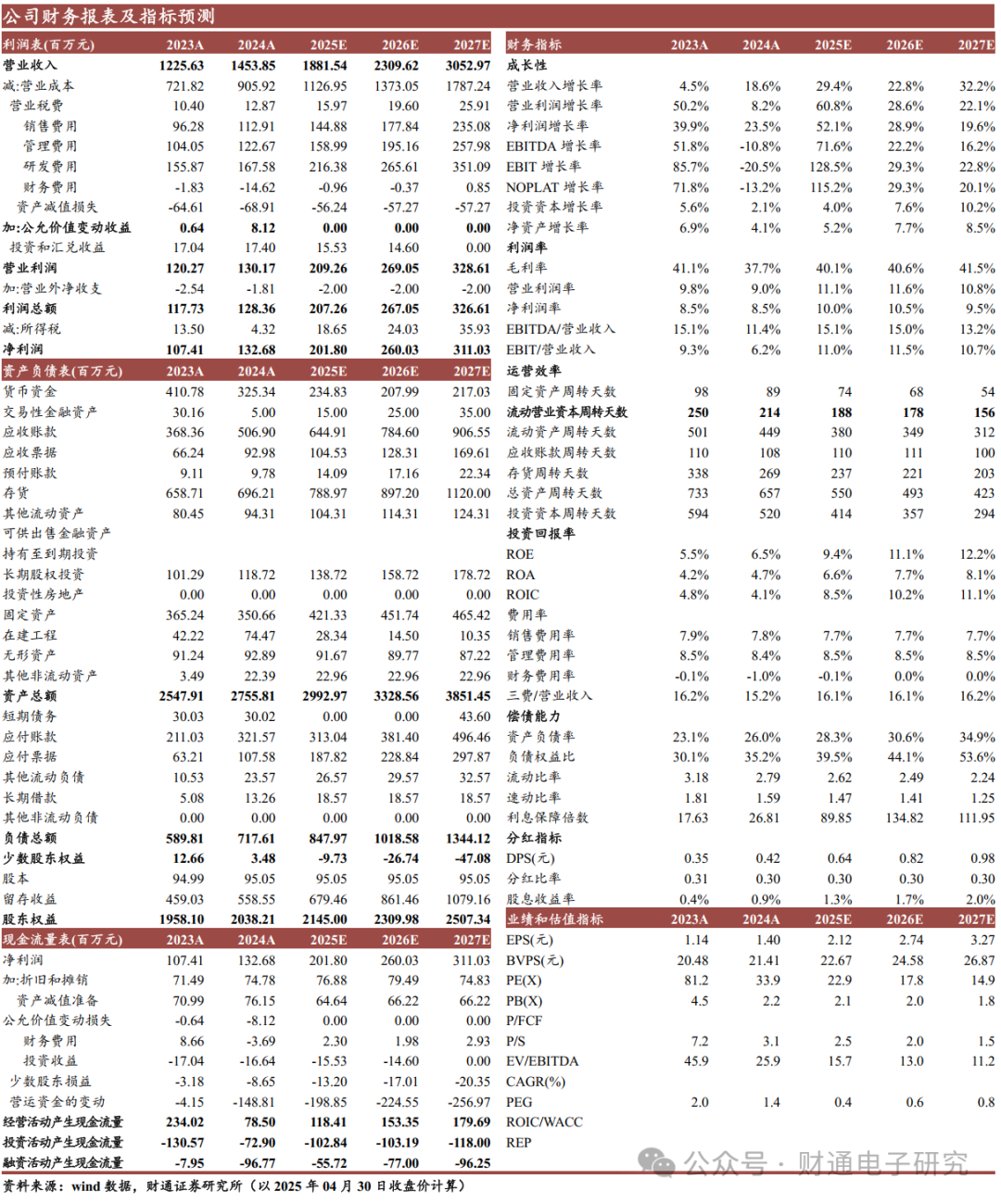

投资建议:公司业绩超预期,多业务2025年将持续突破,未来光电模组检测空间广阔。我们预计公司2025-2027年归母净利润为2.02/2.60/3.11亿元,EPS为2.12/2.74/3.27元,对应PE为22.95/17.81/14.89倍,维持“增持”评级。

风险提示:新产品产业化进度不及预期风险;新能源需求不及预期风险;消费电子需求下滑风险;原材料供应及价格波动风险。

盈利预测

VIP复盘网

VIP复盘网