上周指25年4月14-20日(下同),本周指25年4月21-27日(下同)。

中国海关初步统计数据显示,1~3月中国累计出口各种大量元素肥料715.6万吨,同比增幅为44.5%;出口金额14.36亿美元,同比增幅为42.7%。3月当月中国出口各种肥料248.3万吨,同比增幅为26.9%;当月出口金额4.8亿美元,同比增幅为26.5%。进口方面,1~3月中国累计进口各种肥料383.2万吨,同比降幅为8%;累计进口金额11.67亿美元,同比降幅为16.3%。3月当月中国进口各种肥料132.8万吨,进口金额3.98亿美元;进口报关平均到岸价格为299.92美元/吨。

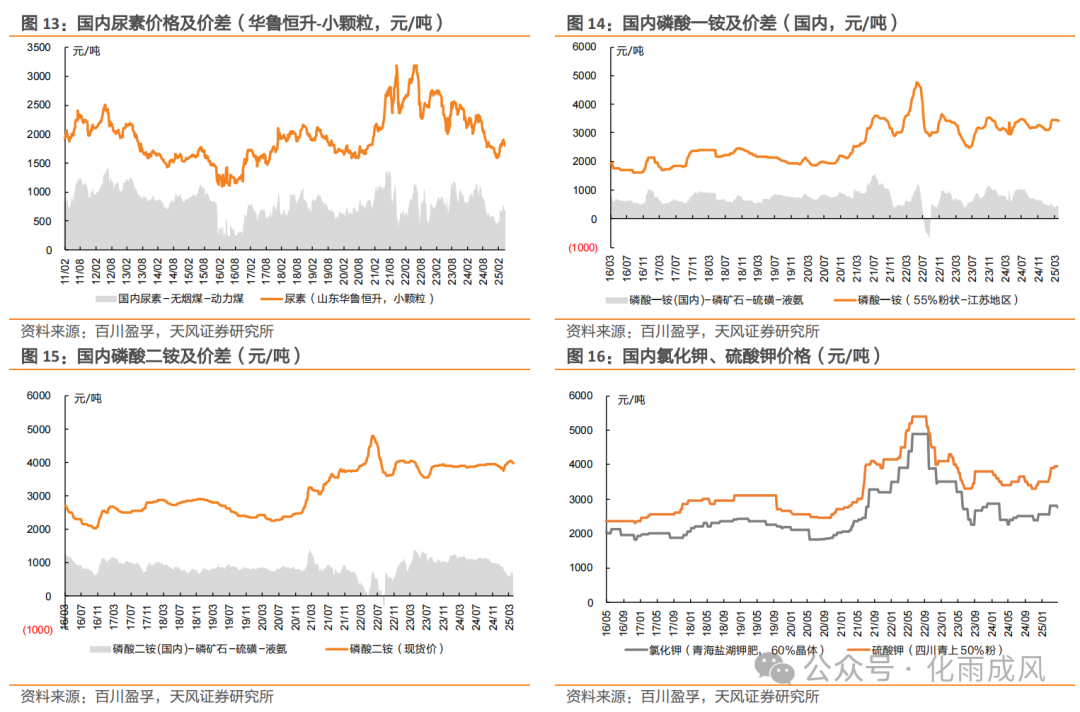

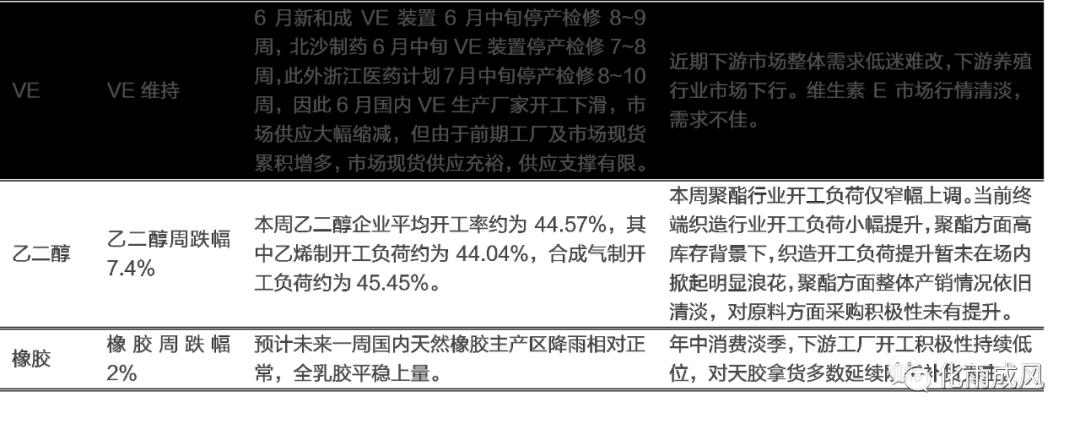

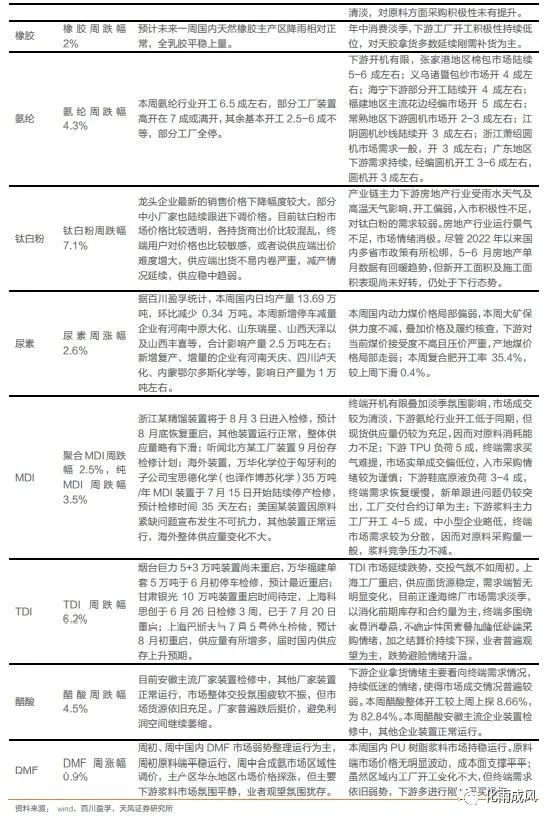

本周重点产品价格跟踪点评

本周WTI油价下跌2.6%,为63.02美元/桶。

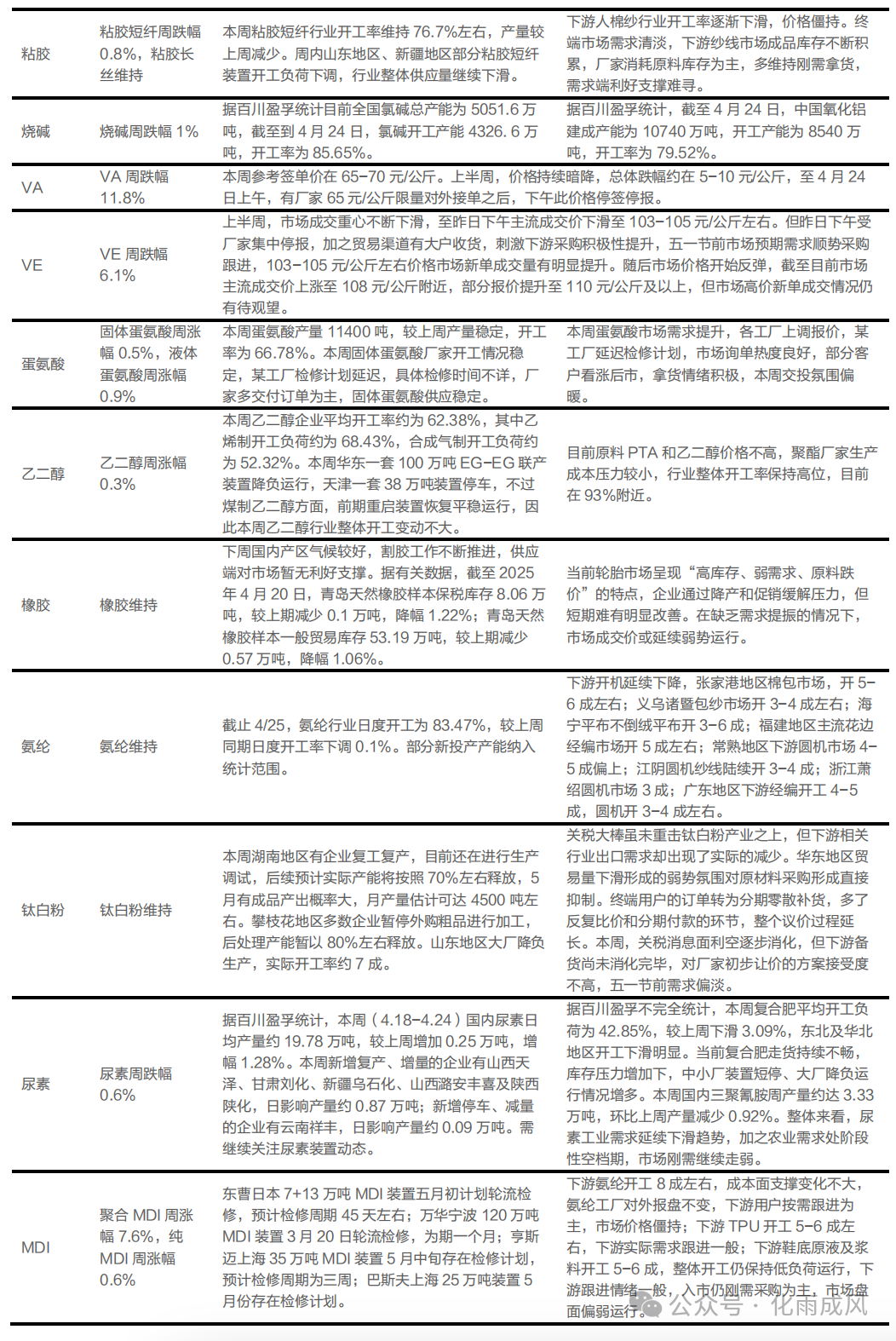

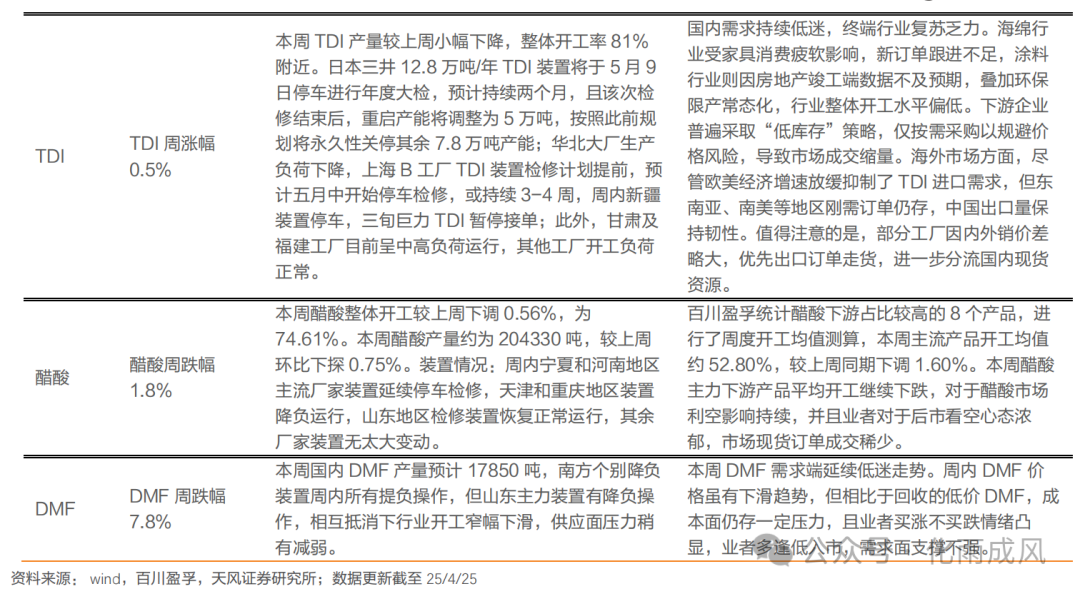

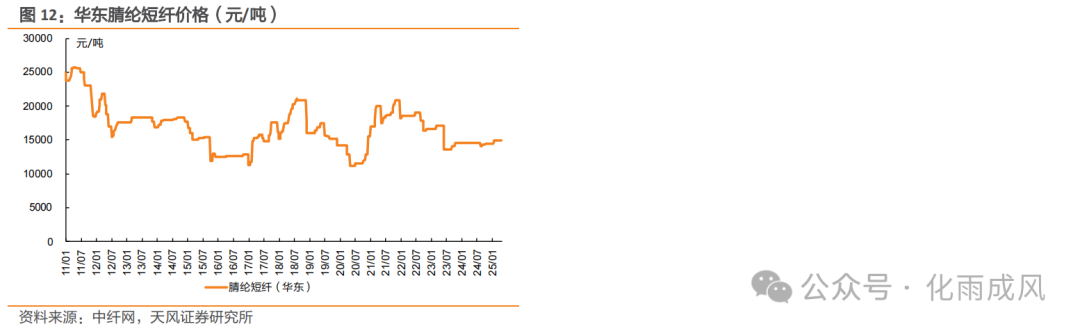

重点关注子行业:本周聚合MDI/液体蛋氨酸/纯MDI/TDI/固体蛋氨酸/乙二醇价格分别上涨7.6%/0.9%/0.6%/0.5%/0.5%/0.3%,VA/有机硅/DMF/VE/轻质纯碱/醋酸/乙烯法PVC/电石法PVC/烧碱/粘胶短纤/尿素价格分别下跌11.8%/11.1%/7.8%/6.1%/1.8%/ 1.8%/1.7%/1%/1%/0.8%/0.6%;氨纶/橡胶/重质纯碱/钛白粉/粘胶长丝价格维持不变。

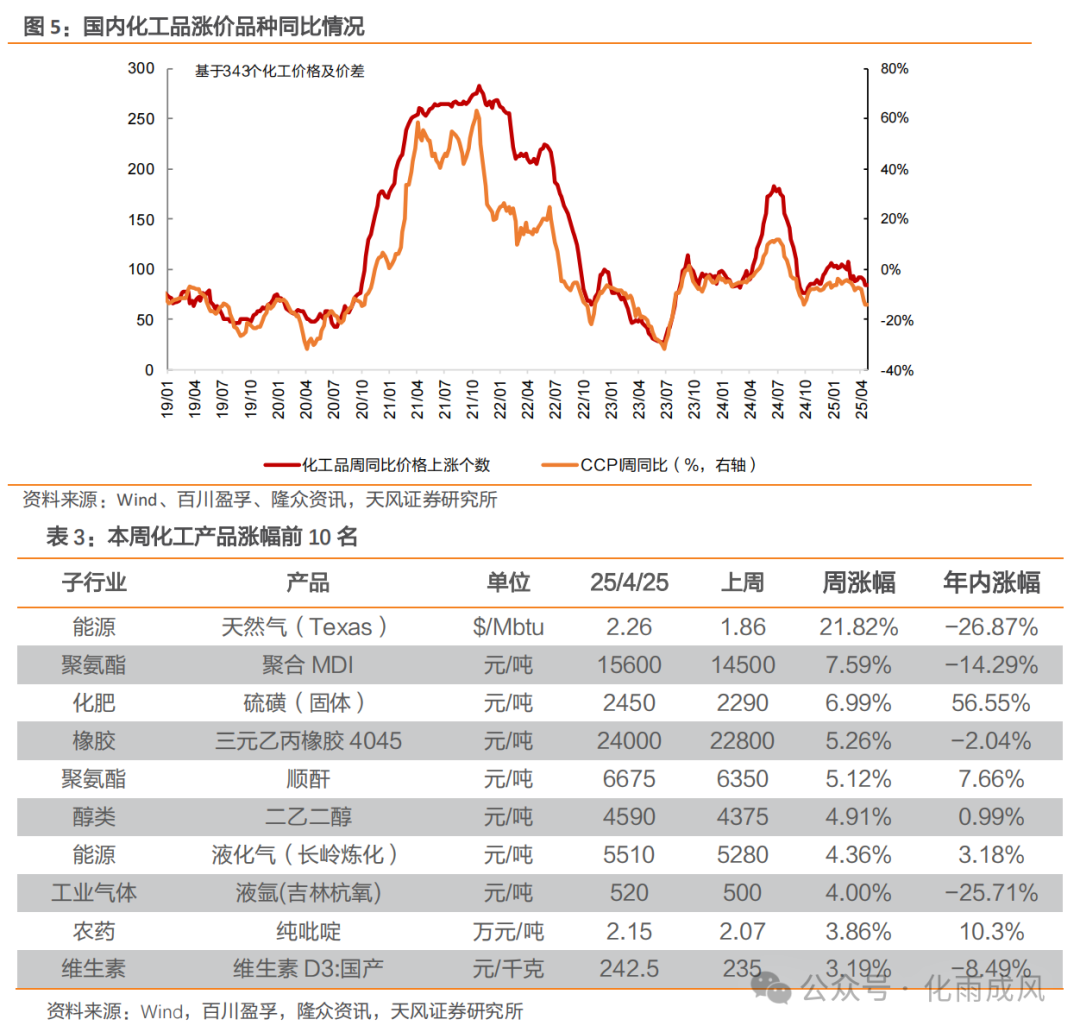

本周涨幅前五化工产品:天然气(Texas)( 21.8%)、聚合MDI( 7.6%)、硫磺(固体)( 7%)、三元乙丙橡胶4045( 5.3%)、顺酐( 5.1%)。

聚合MDI:本周国内聚合MDI市场持续上涨,北方大厂维持不接单状态,上海主流厂家纷纷提前检修时间,供方利好消息支撑下,场内现货呈紧张状态。临近假期,下游企业备货意愿上涨,且在“买涨不买跌”的心态下,入市询盘积极性提高,场内成交情况得到明显好转。

顺酐:本周顺酐市场重心上推,本周市场供应并未如业者预期增长,烟台工厂停车检修,青岛及博科装置产品暂未外售,东北工厂负荷亦有调降,供应面利好顺酐市场价格;周初两日烟台竞拍量减少,成交价格连续上涨,顺酐工厂报盘跟涨为主;周三后烟台竞拍暂停,且顺酐工厂出货多数较好,场内陆续有封盘停售操作,目前多数工厂排货周期较长。

重点关注子行业观点

周期底部或已至,寻找供需边际变化行业:

(1)需求稳定寻找供给逻辑主导行业:制冷剂(建议关注:巨化股份、三美股份、东岳集团)、磷矿及磷肥(云天化、川恒股份、芭田股份)、三氯蔗糖(重点推荐:金禾实业)、氨基酸(建议关注:梅花生物)、维生素(建议关注:新和成 )、钛矿及钛白粉(建议关注:龙佰集团)、钾肥(建议关注:亚钾国际、东方铁塔)。(2)供给稳定寻找需求逻辑主导行业:MDI(重点推荐:万华化学)、民爆(建议关注:广东宏大、雪峰科技、江南化工)、氨纶(建议关注:华峰化学)、农药(重点推荐:扬农化工、润丰股份;建议关注:先达股份、国光股份)、推荐公司华鲁恒升。(3)供需双重边际改善行业:有机硅(建议关注:合盛硅业、新安股份)

成长内循环重视突破堵点,外循环重视全球化:

1

重点新闻跟踪

1)2025.4.21 中国海关初步统计数据显示,1~3月中国累计出口各种大量元素肥料715.6万吨,同比增幅为44.5%;1~3月累计进口各种肥料383.2万吨,同比降幅为8%。据了解,出口方面,1~3月中国累计出口各种大量元素肥料715.6万吨,同比增幅为44.5%;出口金额14.36亿美元,同比增幅为42.7%。3月当月中国出口各种肥料248.3万吨,同比增幅为26.9%;当月出口金额4.8亿美元,同比增幅为26.5%。进口方面,1~3月中国累计进口各种肥料383.2万吨,同比降幅为8%;累计进口金额11.67亿美元,同比降幅为16.3%。3月当月中国进口各种肥料132.8万吨,进口金额3.98亿美元;进口报关平均到岸价格为299.92美元/吨。

2)2025.4.22 4月17日,国家能源局发布数据显示,3月份国家能源局核发绿证1.74亿个,同比增长9.39倍,其中可交易绿证1.44亿个,占比82.26%,涉及可再生能源发电项目7.07万个。截至今年3月,全国累计核发绿证56.17亿个,其中可交易绿证38.35亿个。绿证交易方面,1至3月,全国交易绿证2亿个,其中3月份交易绿证1.18亿个。截至今年3月,全国累计交易绿证7.53亿个。

3)2025.4.24 近期,霍尼韦尔与iGas等企业纷纷发布公告,宣布对旗下制冷剂产品实施价格调整,来应对因关税政策、原材料成本上升及供应链紧张带来的多重挑战。4月11日,霍尼韦尔在致客户信中明确表示,受地缘政治及国际贸易环境影响,其主力产品Solstice® 454B的需求量激增,北美本土产能已无法满足需求,需依赖国际市场采购。然而,近期关税政策导致进口成本大幅攀升,企业被迫自2025年4月9日起对454B新订单加收每磅4美元的费用,并对2月15日后订单额外征收42%的附加费。

4)2025.4.25 当全球化工行业步入深度调整期,百年巨头三菱化学集团再次以壮士断腕的姿态引发关注。当地时间4月24日,三菱化学集团宣布旗下子公司Tohsen将于2026年3月全面退出纤维染色加工业务,彻底剥离这一曾被视为核心的赛道。除碳纤维外,在纤维相关领域,除了已经退出的生产业务外,加工业务也将退出。

5)2025.4.27 4月25日,在山东省烟台市万华化学集团总部,万华化学集团股份有限公司与科威特石化工业公司(以下简称“PIC”,科威特石油公司KPC全资子公司)正式签署合资协议,PIC投资6.38亿美金认购万华化学全资子公司万华化学(烟台)石化有限公司25%的股权。本次协议签署是万华化学与科威特石化工业公司多年合作的重要里程碑,标志着双方战略合作迈入新阶段,也体现双方共同致力于推动全球石化行业发展的决心。

2

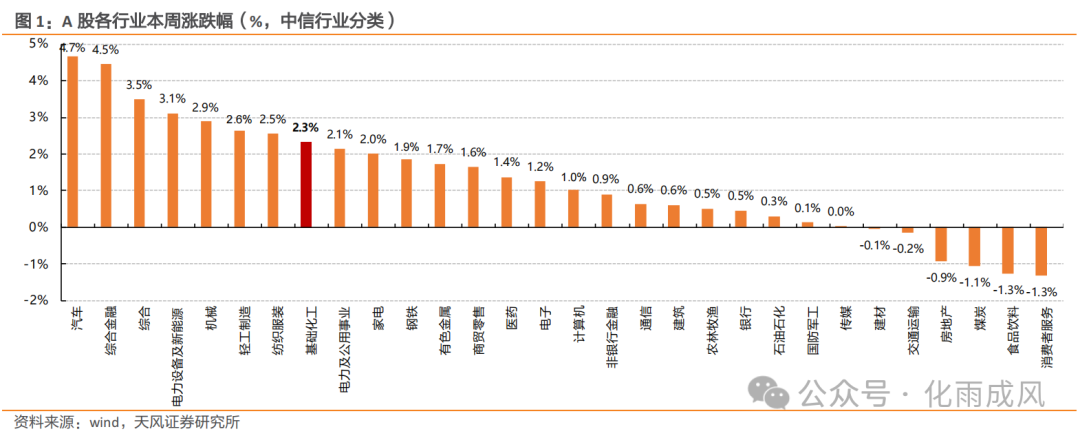

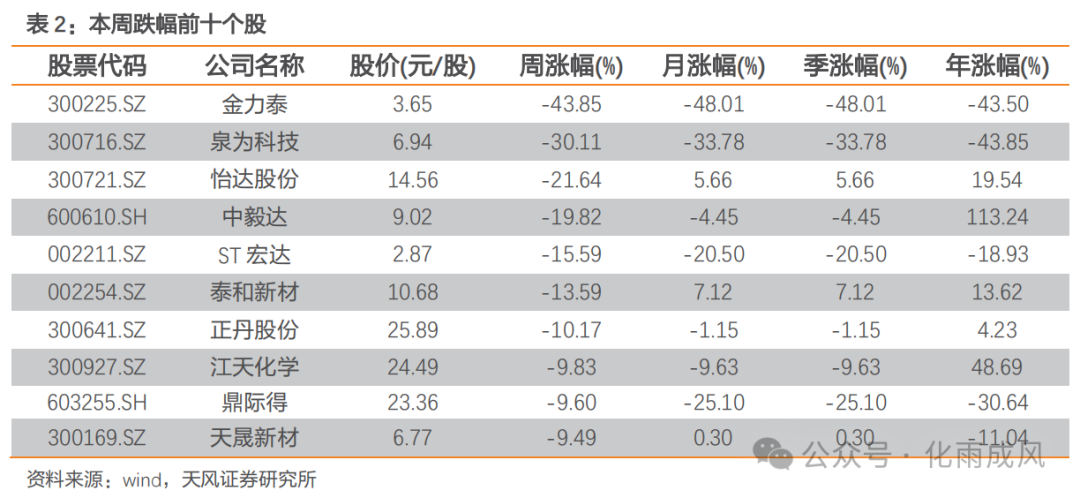

板块及个股行情

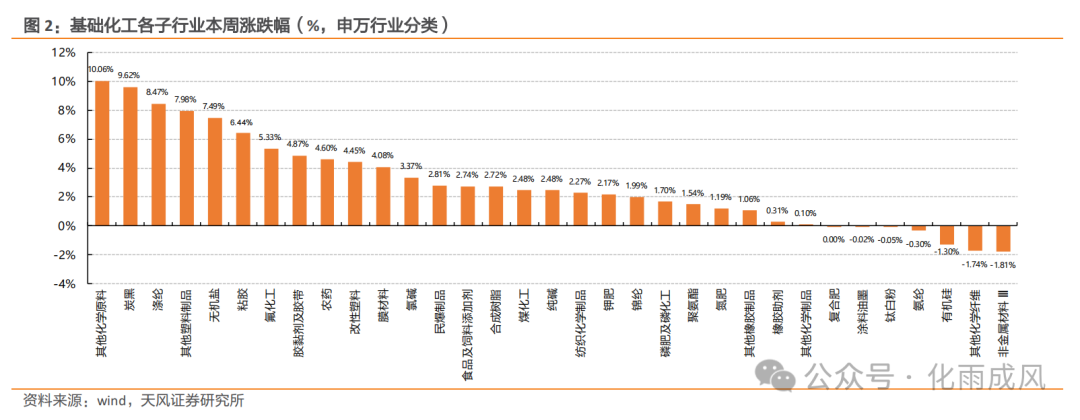

2.1 板块表现

本周基础化工涨幅居前十的个股有:先达股份( 49.54%),中欣氟材( 40.89%),唯科科技( 33.65%),振华股份( 33.55%),新瀚新材( 31.2%),红墙股份( 27.45%),联合化学( 26.33%),中研股份( 23.34%),福莱新材( 22.82%),卫星化学( 21.43%)。

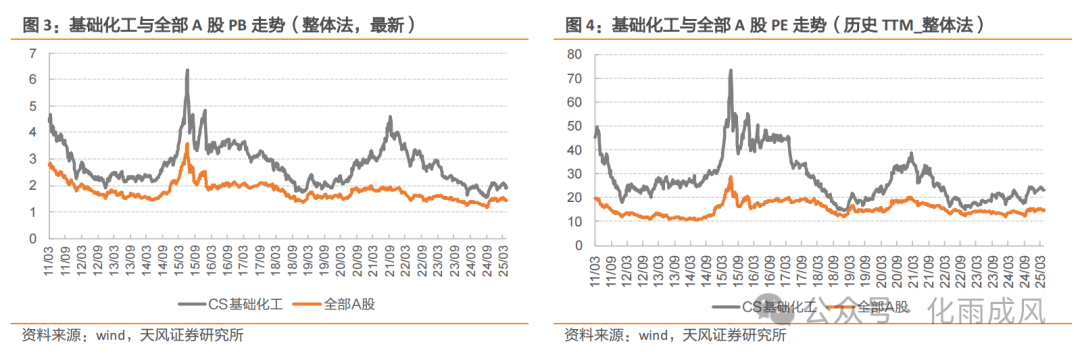

2.3 板块估值

3

重点化工产品价格、价差监测

在我们跟踪的345种化工产品中,本周49种产品环比上涨,126种产品环比下跌,170种产品环比持平。

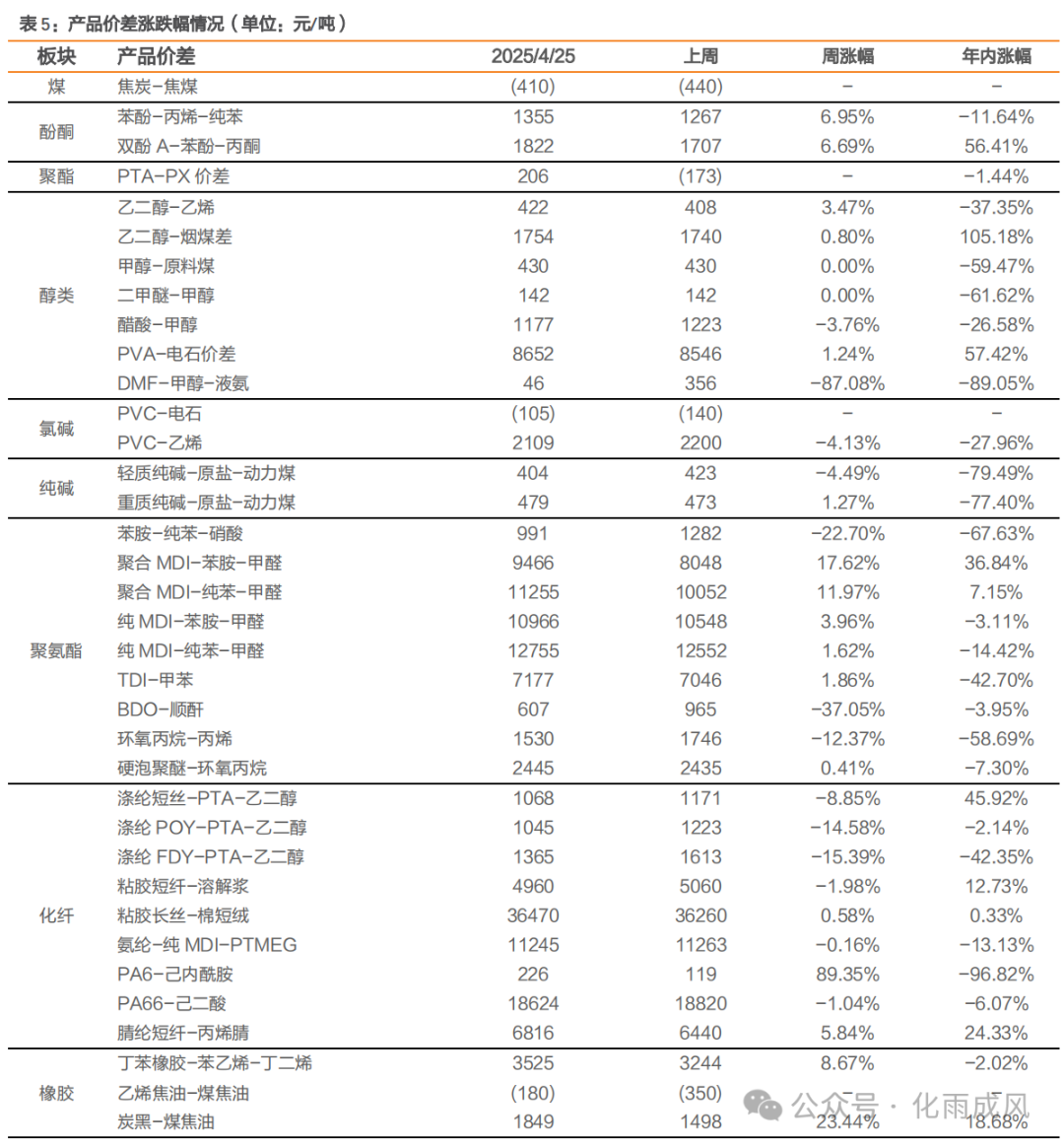

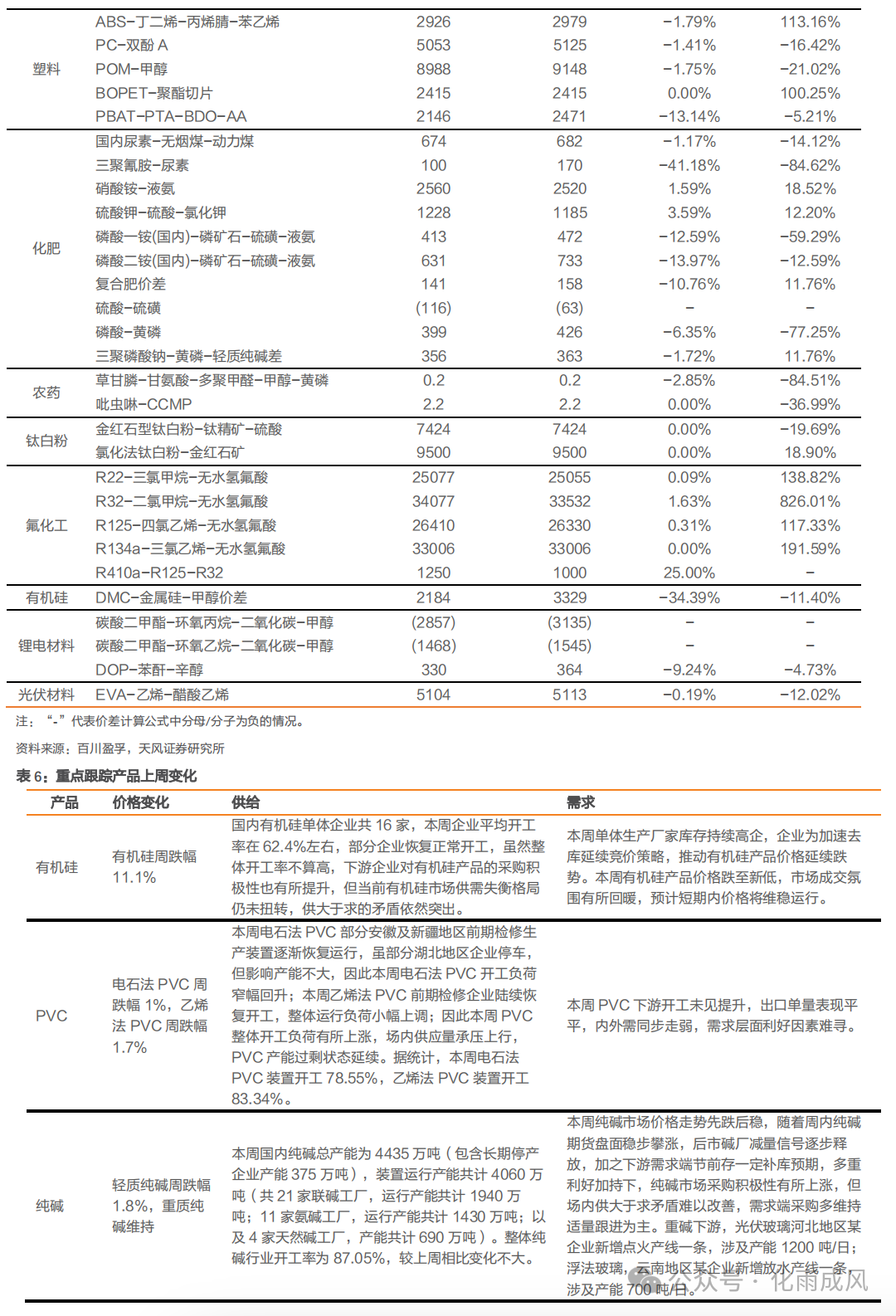

在我们跟踪的65种价差中,本周29种产品价差环比上涨,29种产品价差环比下跌,7种产品价差环比持平。

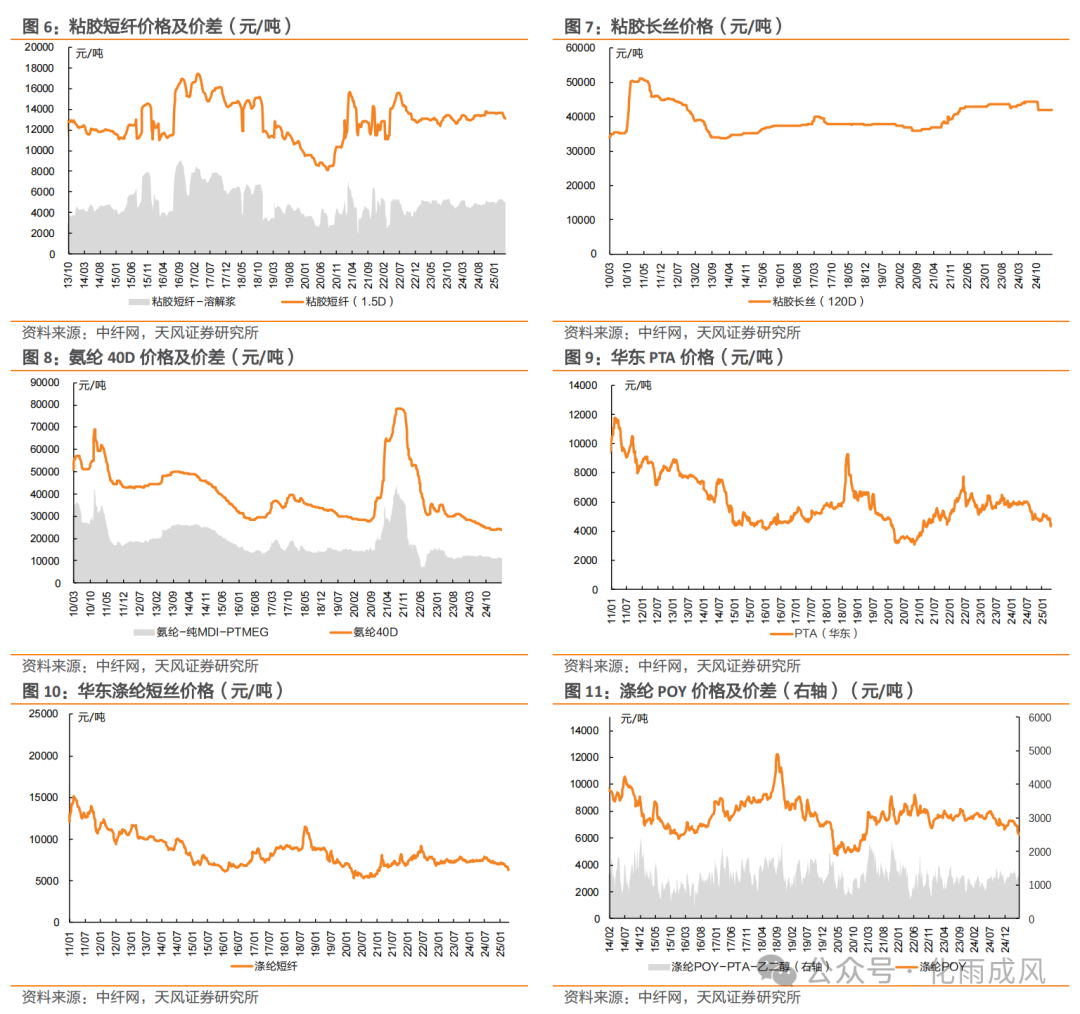

化 纤

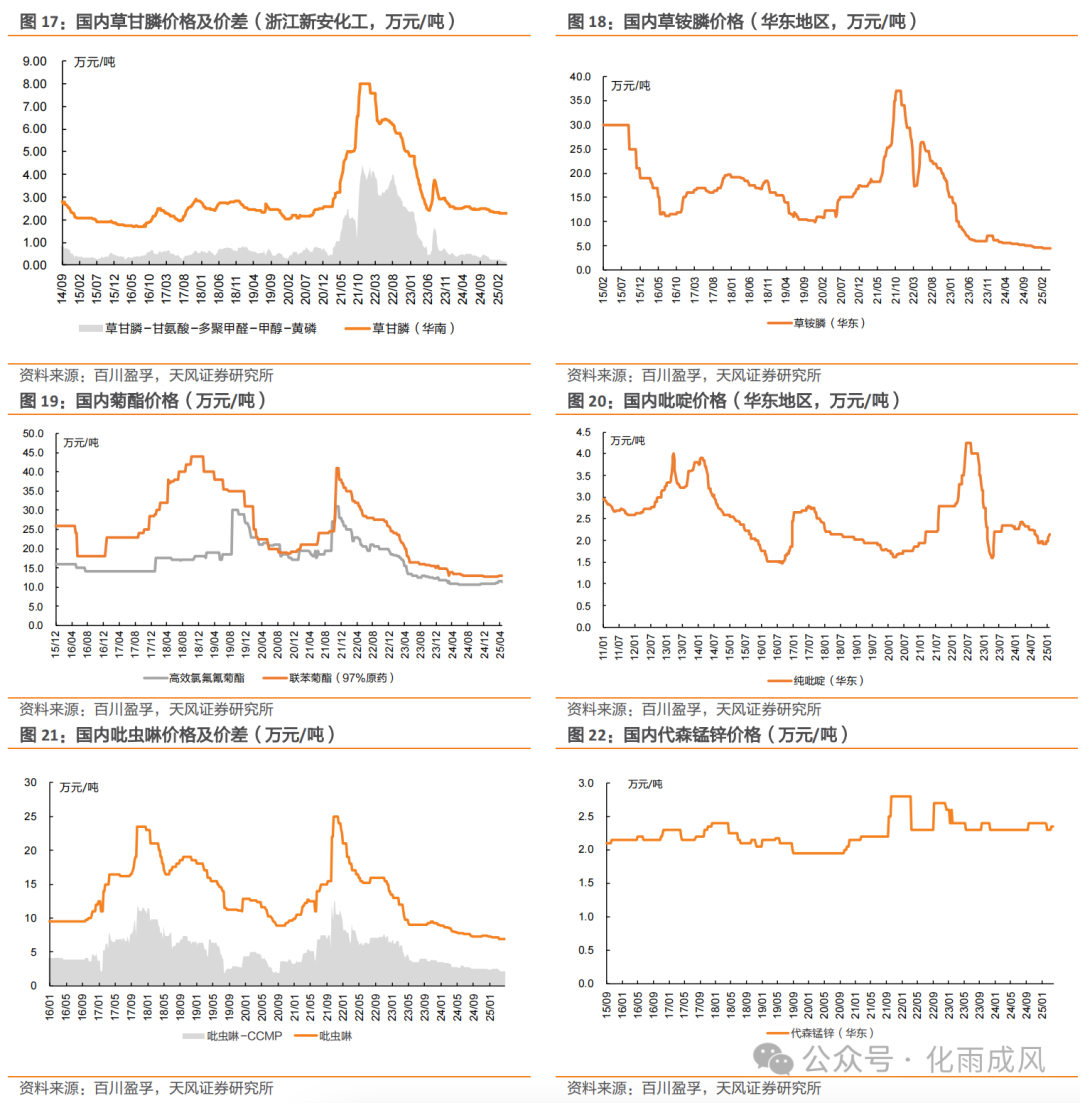

农 化

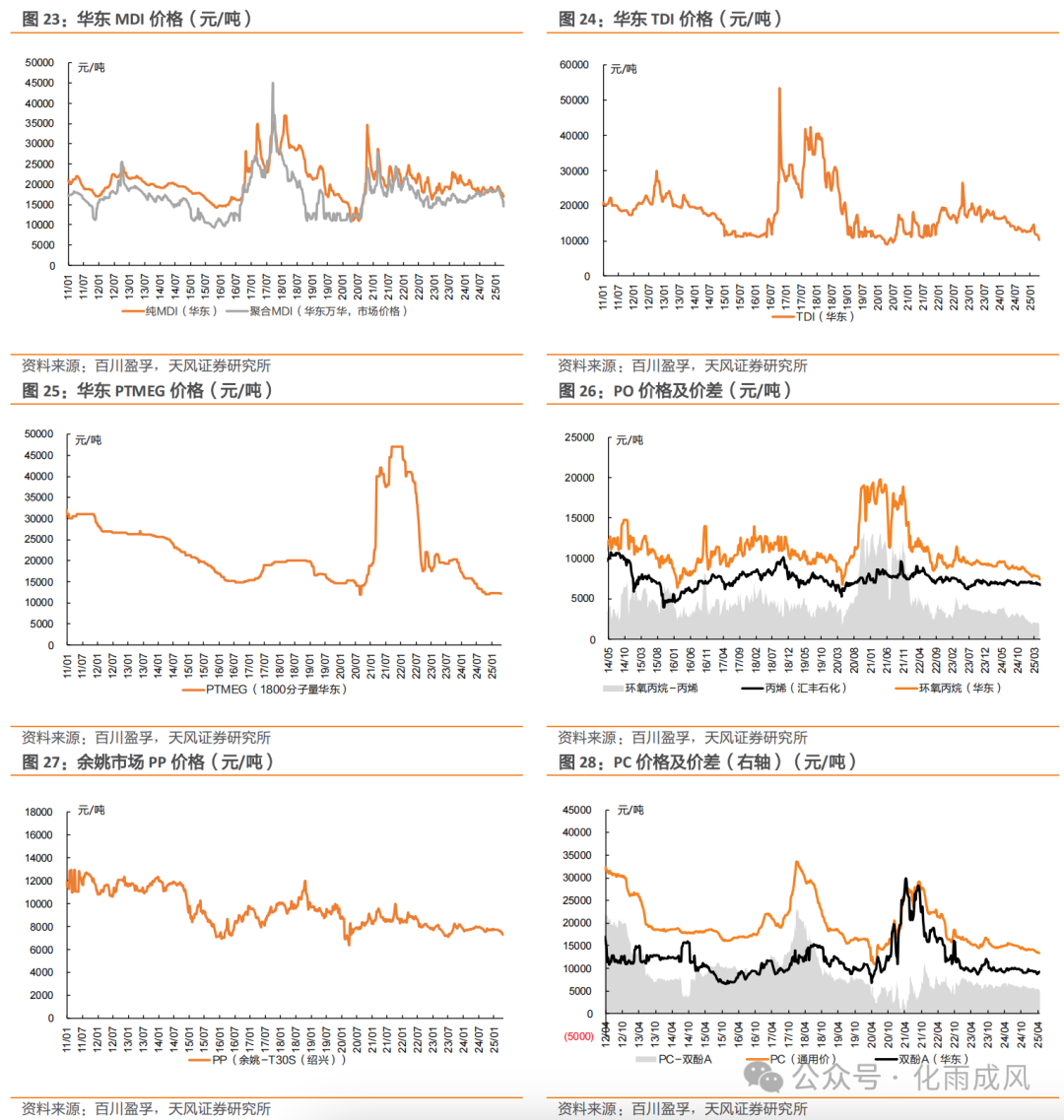

聚氨酯及塑料

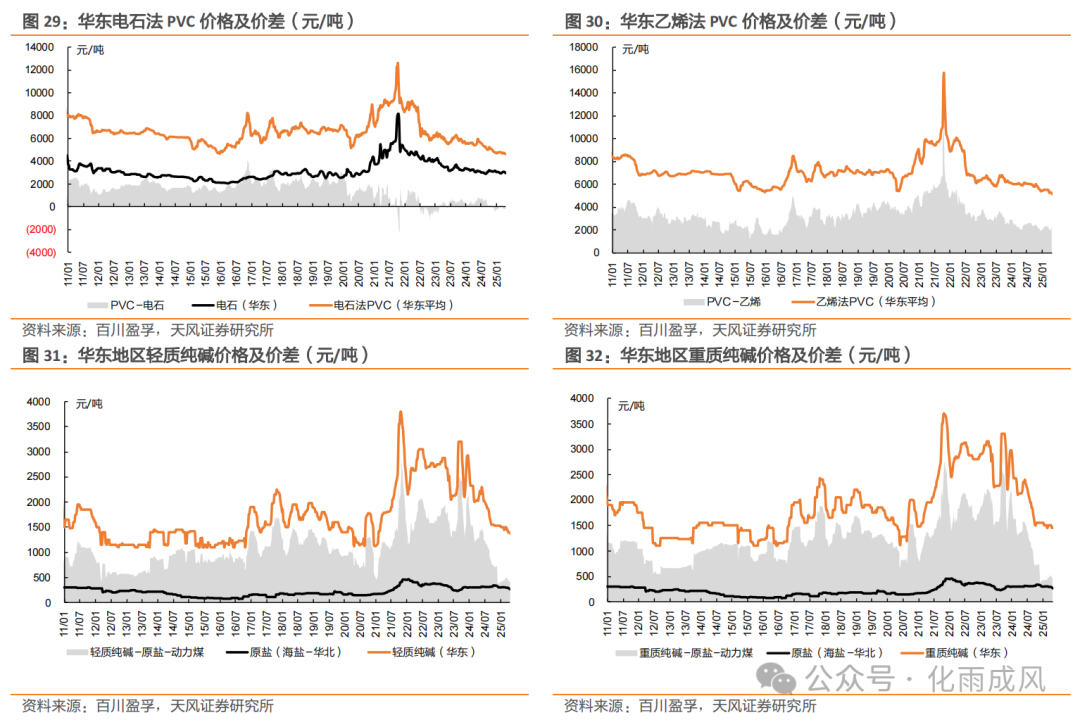

纯碱、氯碱

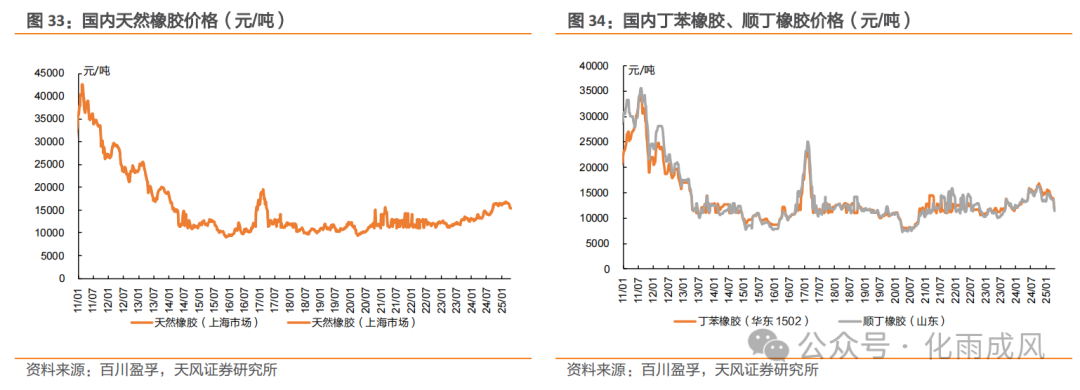

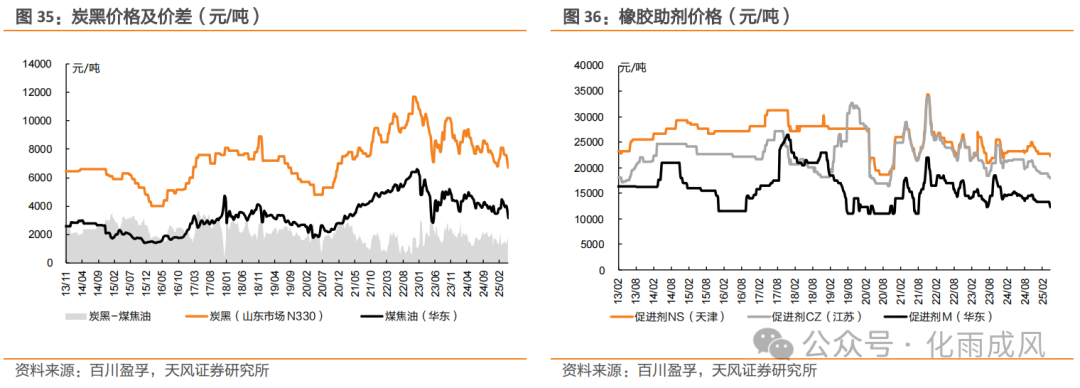

橡 胶

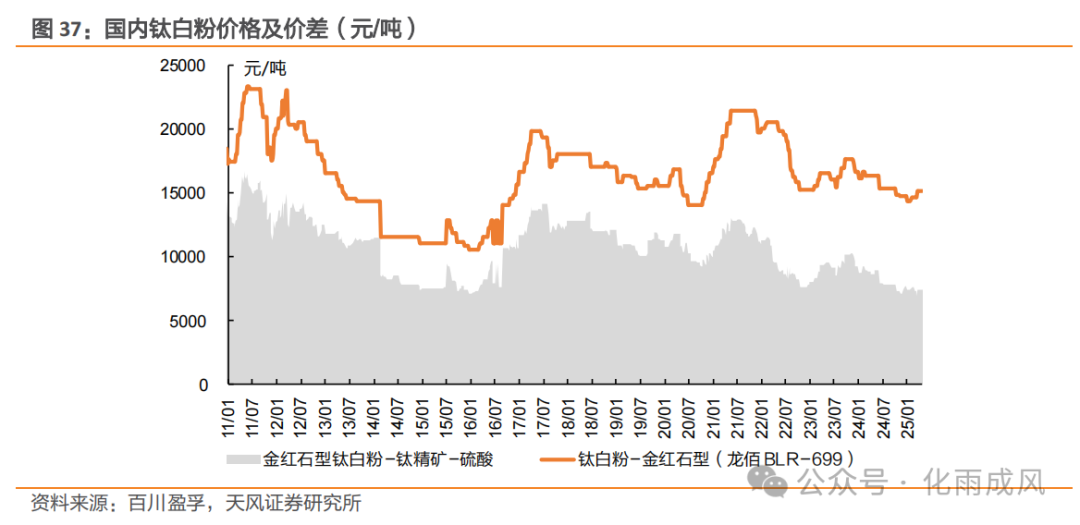

钛白粉

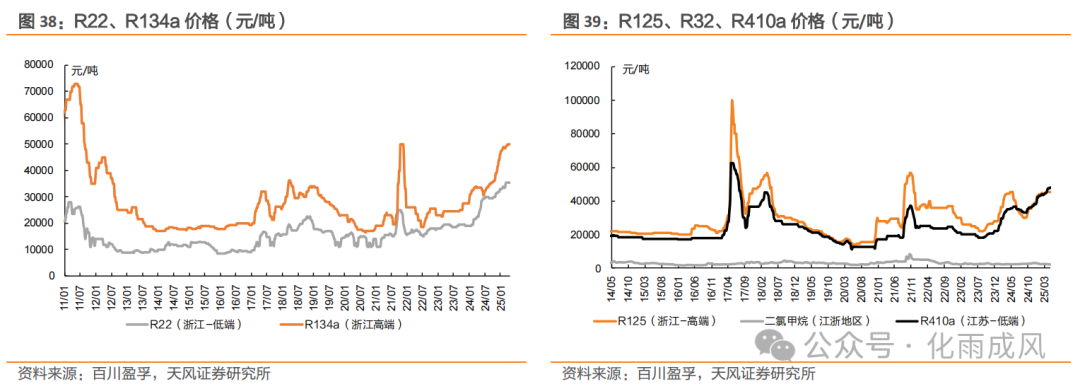

制冷剂

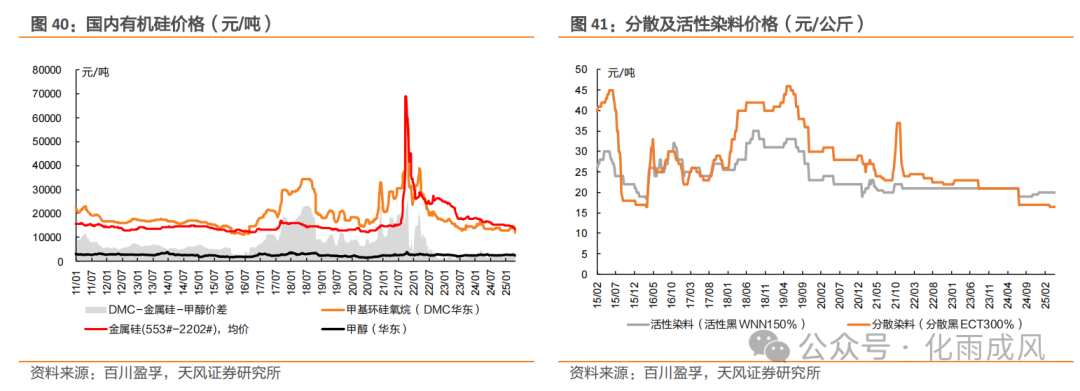

有机硅及其他

4

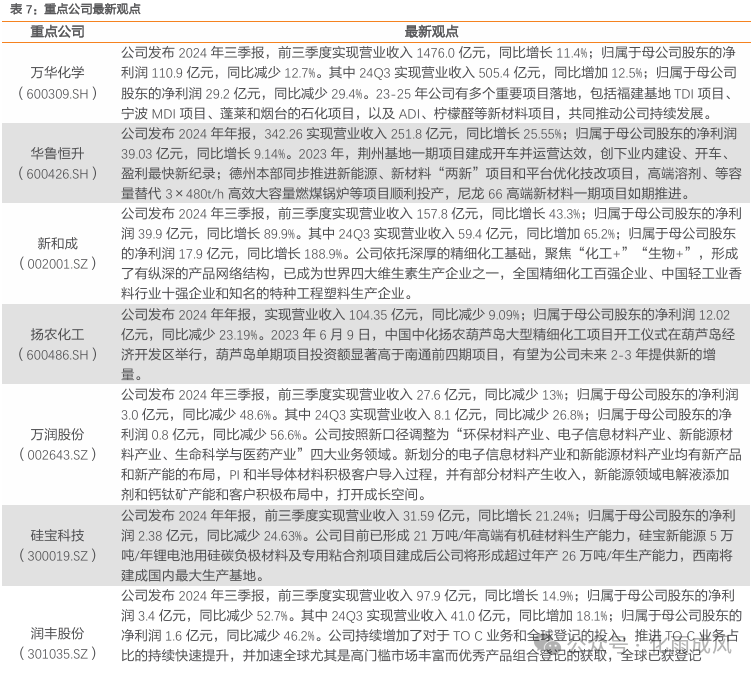

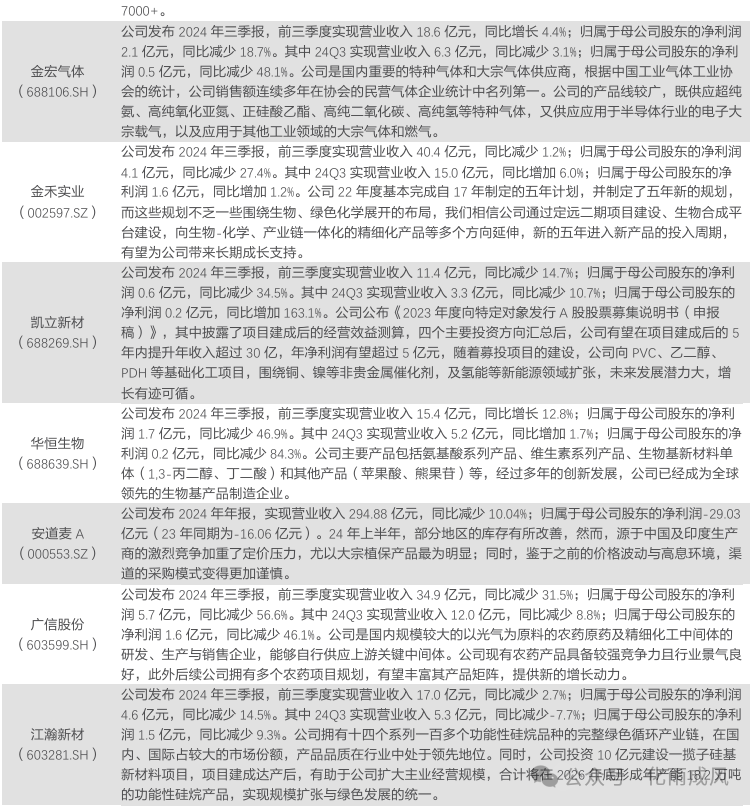

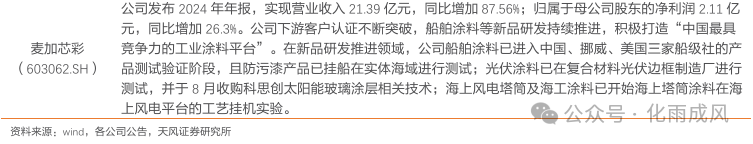

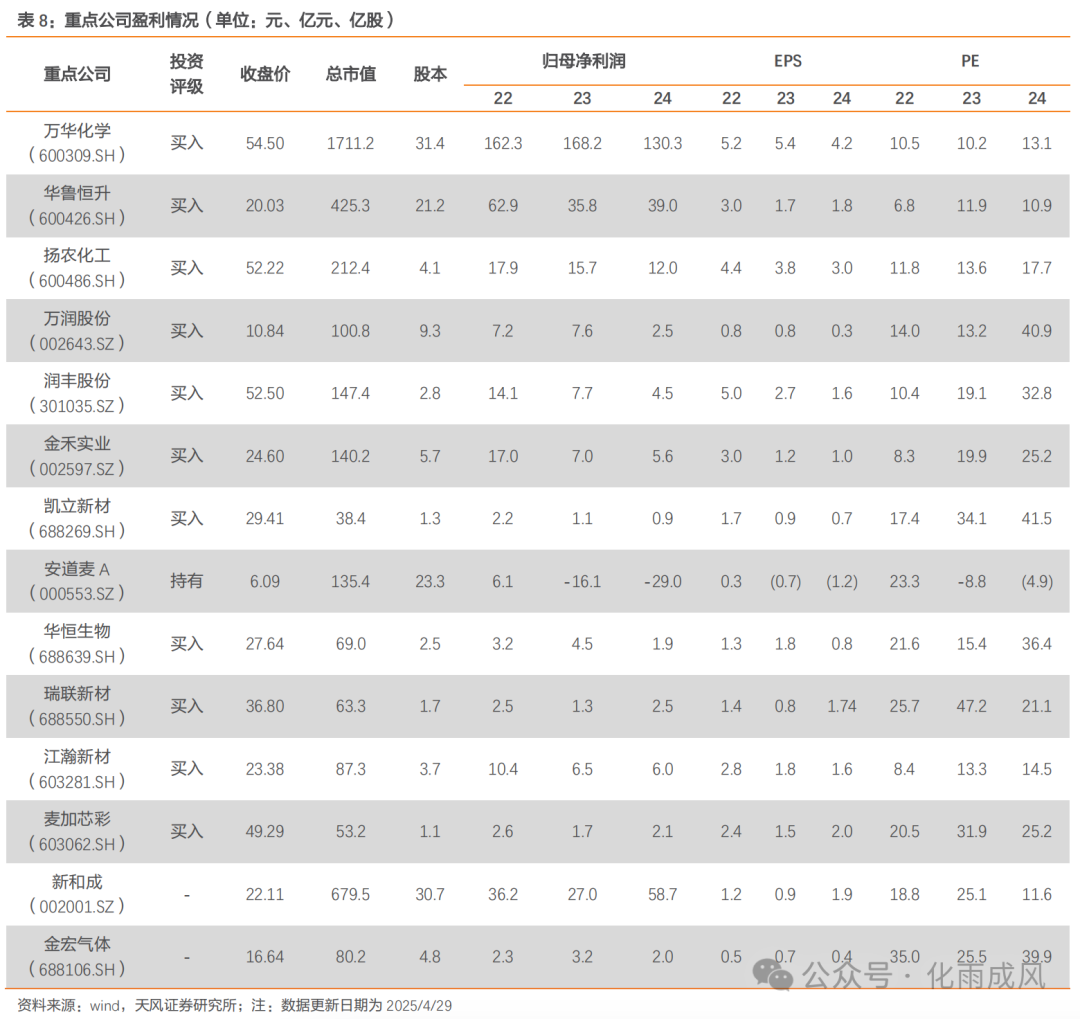

重点个股跟踪

5

投资观点及建议

此轮周期已行至尾声,静待需求修复。从需求端看,24年基建、出口较为坚挺,地产周期边际企稳,出口2023年较弱状态下2024年完成修复,消费连续两年完成修复依然坚挺。从供给端看,全球化工资本2024年增速转负;国内来看,上市公司在建工程增速快速下行并在2024Q2接近见底,而固定资产则保持超过15%的增长速度;国内供给压力仍然较大,但节奏放缓,资本开支接近尾声。国内行业库存自23年Q3同比增速出现拐点,到24Q3增速转正,经历一年的去库周期后进入补库阶段;但受2022-2023年国内资本开支规模提升,供给端释放压力增大的影响,24年化工行业价格及利润水平在二季度出现阶段性反弹,但全年整体表现承压。

周期:相对底部或已至,寻找供需边际变化行业

•需求稳定寻找供给逻辑主导行业:制冷剂(建议关注:巨化股份、三美股份、东岳集团)、磷矿及磷肥(云天化、川恒股份、芭田股份)、三氯蔗糖(重点推荐:金禾实业)、氨基酸(建议关注:梅花生物)、维生素(建议关注:新和成 )、钛矿及钛白粉(建议关注:龙佰集团)、钾肥(建议关注:亚钾国际、东方铁塔)。

•供给稳定寻找需求逻辑主导行业:MDI(重点推荐:万华化学)、民爆(建议关注:广东宏大、易普力、雪峰科技、江南化工)、氨纶(建议关注:华峰化学)、农药(重点推荐:扬农化工、润丰股份;建议关注:先达股份、国光股份)、推荐公司华鲁恒升。

•供需双重边际改善行业:有机硅(建议关注:合盛硅业、新安股份)

成长:内循环重视突破堵点,外循环重视全球化

•近年来全球化逆流、贸易保护主义、地缘政治冲突加剧,与之相伴的是全球产业投资和贸易格局的重构。从“成本效率” 优先的全球化配置转变为“稳定安全”导向的区域性合作模式。产业链格局变化一方面是对之前融入全球供应链体系的传统路径依赖的挑战;另一方面也形成了对外优势产业链出海转移,对内供链补齐、发展新质力,从而进一步增强长期竞争力的外部条件。因此我们从“内循环:发展新质生产力,材料端突破堵点”和“外循环:逆全球化背景下,中国企业出海实现突破”两个方向寻找投资机会。

•重点推荐:莱特光电、瑞联新材、万润股份(OLED材料);凯立新材(催化材料,与金属和新材料团队联合覆盖);华恒生物(合成生物学)

•建议关注:奥来德(OLED材料);中触媒(催化材料);蓝晓科技(吸附树脂);华特气体、金宏气体、广钢气体(电子大宗气);梅花生物、星湖科技、阜丰集团(合成生物学);赛轮轮胎、玲珑轮胎、森麒麟(轮胎)。

风险提示:原油等原料价格大幅波动风险;产能大幅扩张风险;安全生产与环保风险;化工品需求不及预期。

VIP复盘网

VIP复盘网