01 制冷剂行业景气度上行,2024年归母净利润同比高增

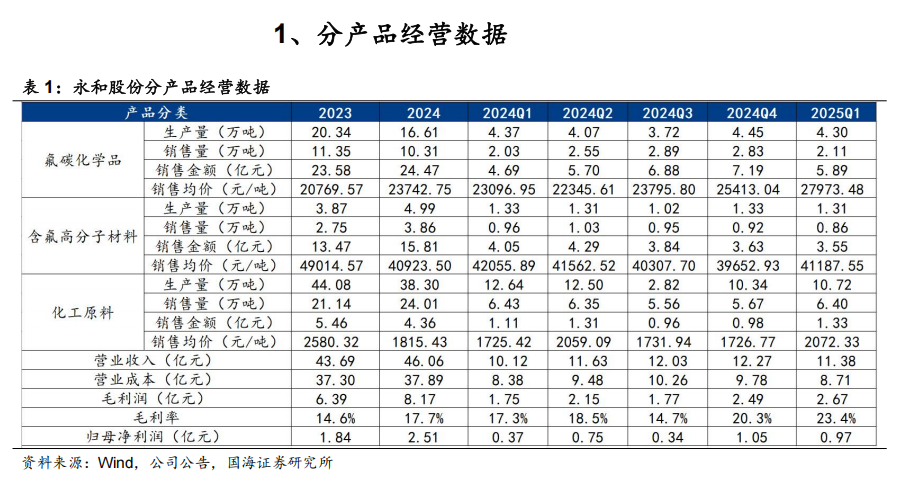

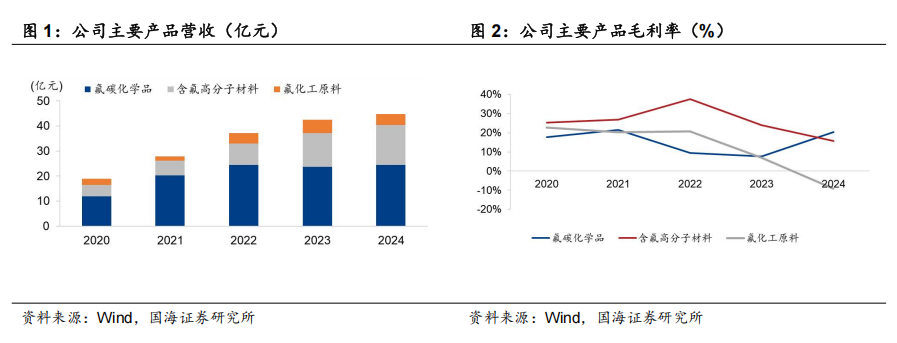

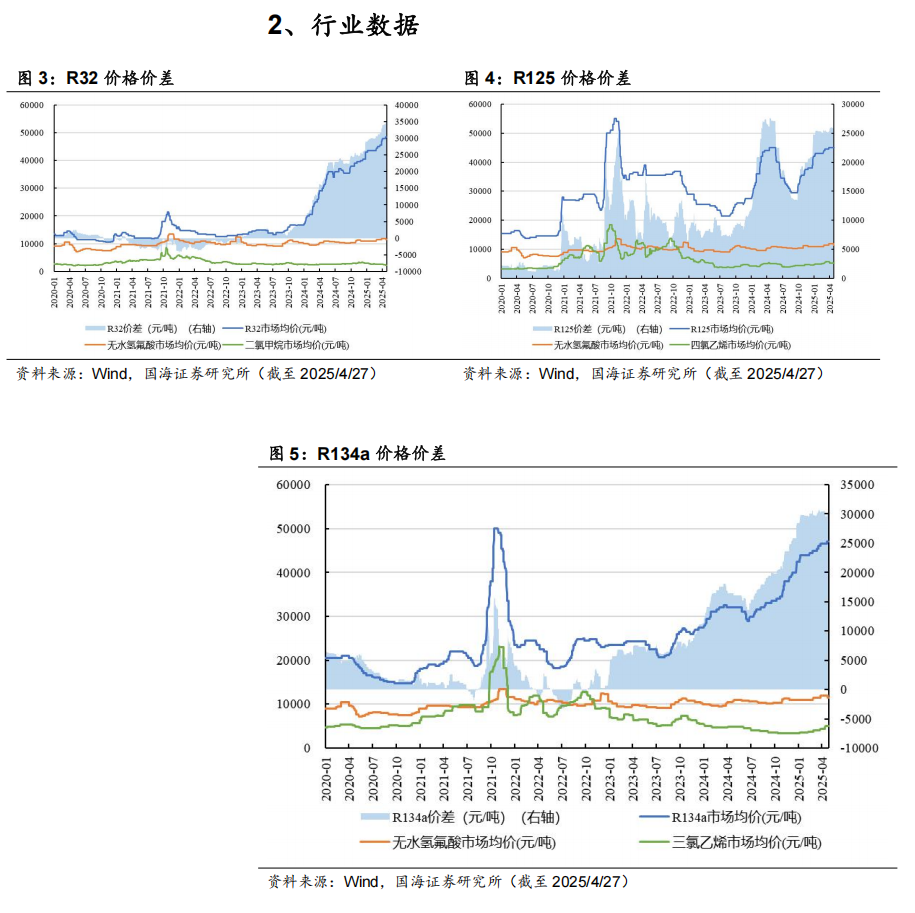

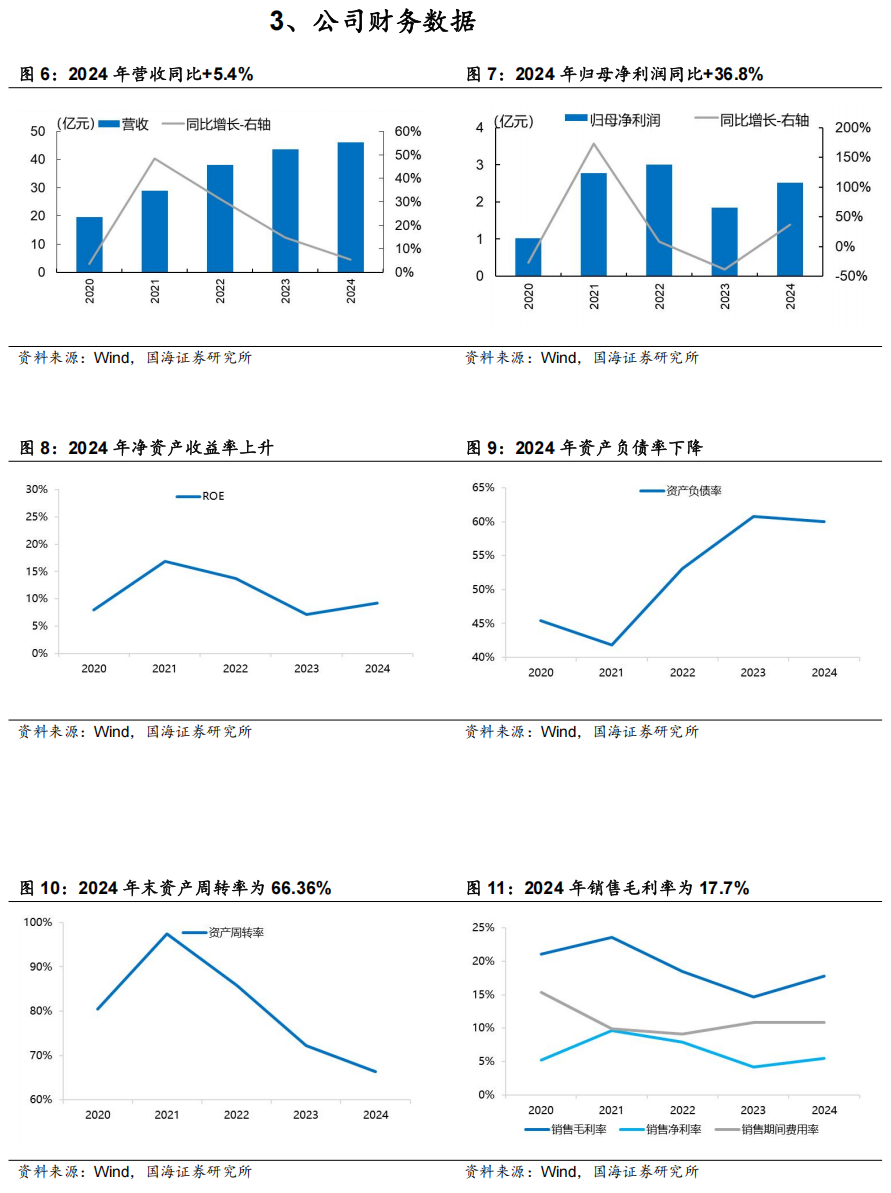

2024年实现营业收入46.1亿元,同比上升5.4%,实现归母净利润2.5亿元,同比上升36.8%,主要系伴随公司新建生产装置逐步建成与达产、产销量规模不断扩大,以及制冷剂供需结构改善、产品价格上升所致。氟碳化学品板块,公司以5.52万吨配额为依托,巩固成本竞争优势的同时动态匹配市场供需节奏,驱动氟碳化学品业务盈利能力稳步提升,毛利率同比大幅提升。2024年公司在该板块实现营业收入24.47亿元,同比 3.78%;平均毛利率为20.37%,同比 12.62pct。含氟高分子材料板块,公司产销放量驱动实现营收逆势增长,且随着邵武永和部分新建产线跨越磨合期,产量、质量及成本控制逐步提升,叠加HFP等产品价格企稳回升,盈利能力逐季修复。2024年公司在该板块实现营业收入15.81亿元,同比 17.38%。期间费用方面,2024年公司销售/管理/财务/研发费用率分别为1.50%/5.45%/1.60%/2.26%,同比分别-0.12/-0.51/ 0.42/ 0.20pct。其中,财务费用增加主要系2024年可转债利息费用及金融机构融资利息费用增加所致,研发费用增加主要系公司对新产品、新工艺、新技术的研发投入增加所致。

02 制冷剂高景气延续,2025Q1业绩同比提升

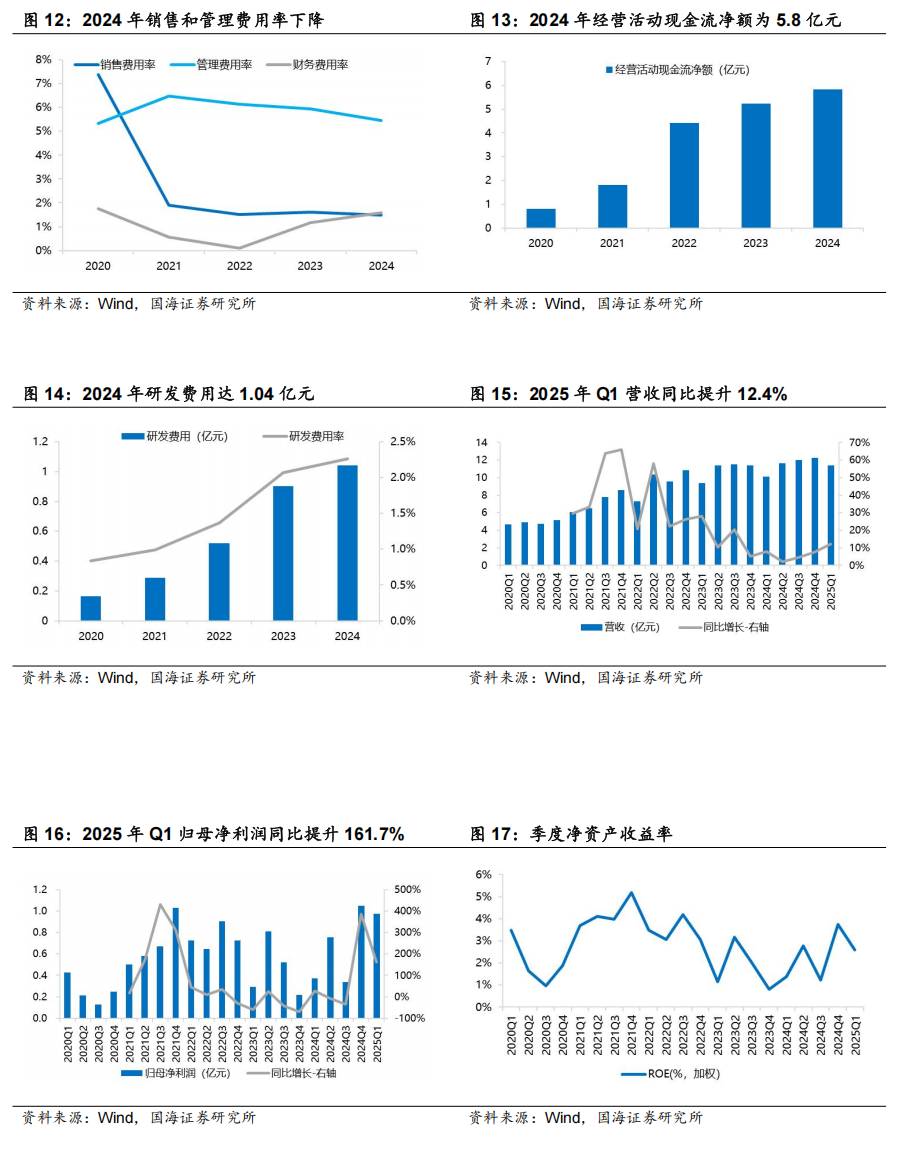

根据公司2025年一季度报告,2025Q1公司实现营业收入11.38亿元,同比 1.25亿元,环比-0.89亿元;实现归母净利润为0.97亿元,同比 0.60亿元,环比-0.07亿元。利润同比提升主要系第三代制冷剂自2024年起按配额生产,产品售价上涨,毛利率上升所致。经营活动现金流净额为0.25亿元,同比 94.97%,主要系营业收入增长、盈利水平提升,非付现折旧与摊销费用增加等所致。2025Q1,公司的归属于上市公司股东的所有者权益为46.83亿元,同比 64.39%,主要系在2025年一季度内完成定向增发(向特定对象发行股票)发行,股本及资本公积增加所致。期间费用方面,2025Q1公司销售/管理/财务/研发费用率分别为1.55%/5.95%/1.59%/2.06%,同比分别 0.02/-0.78/-0.12/-0.39pct,环比分别 0.20/ 1.13/ 0.30/-0.29pct。

03 制冷剂配额行业前列,含氟高分子材料盈利逐步修复

2025年度,公司共获得HCFCs和HFCs制冷剂配额为6.14万吨,其中HFCs产品配额为5.82万吨,总配额量位于行业前列。2024年,含氟高分子材料在“量增价减”的普遍压力下呈现分化竞争格局,公司通过产能规模化释放与精细化成本管控对冲价格下行影响,产销放量驱动实现营收逆势增长;同时,自2024年第四季度起,HFP等部分产品价格已逐步企稳,板块盈利能力逐步修复。此外,截至2024年末,公司拥有含氟精细化学品年产能0.70万吨,已实现HFPO、全氟己酮的技术突破,并实现量产,未来有望带来新的业绩增长点。

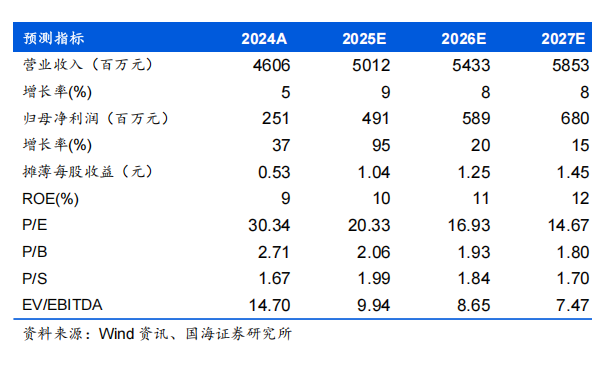

盈利预测和投资评级

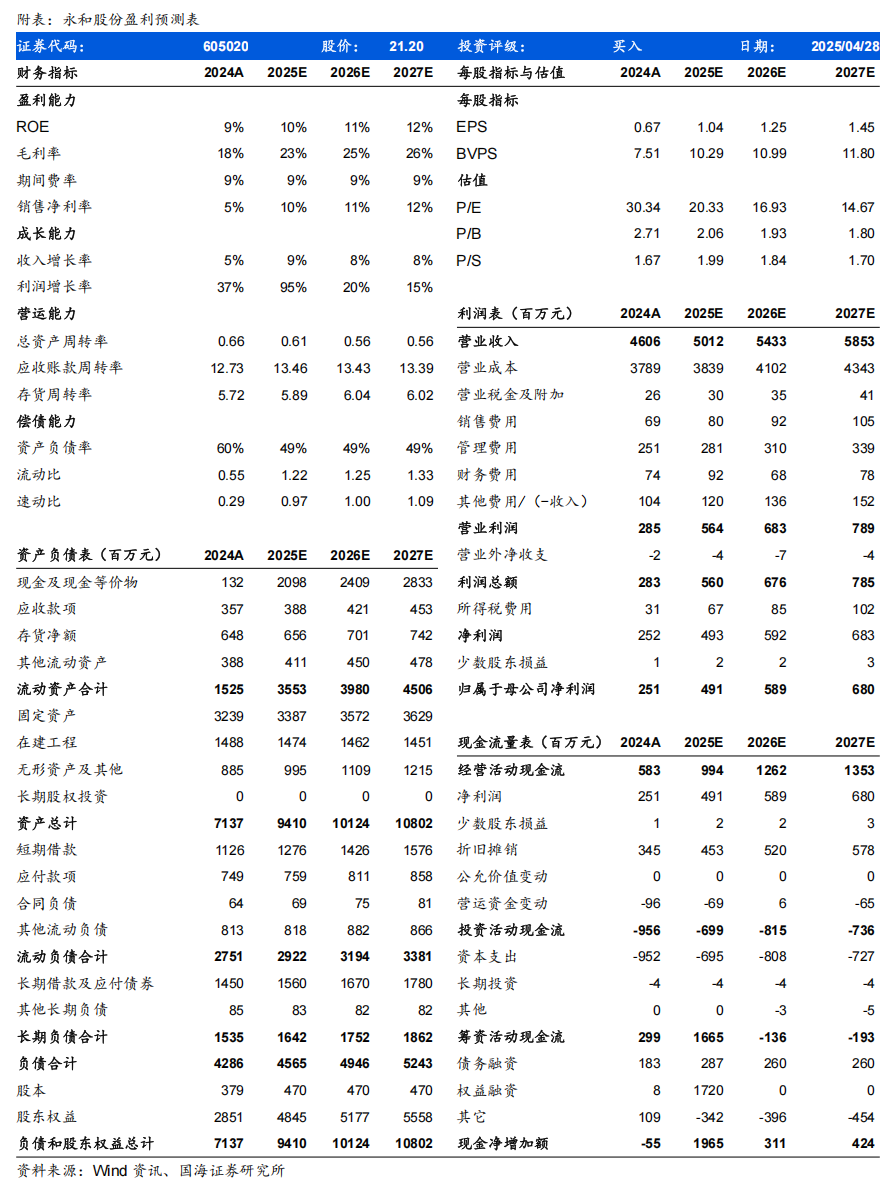

预计公司2025-2027年营业收入为50.12、54.33、58.53亿元,归母净利润分别为4.91、5.89、6.80亿元,对应PE分别20、17、15倍,考虑公司制冷剂配额行业前列,含氟高分子材料板块盈利修复,维持“买入”评级。

风险提示

产品价格下跌、新产能建设进度不达预期、新产能贡献业绩不达预期、原材料价格波动、环保政策变动、全球贸易摩擦加剧。

VIP复盘网

VIP复盘网