投资要点

25Q1营收同比 19%、归母净利润同比 39%、业绩超市场预期。公司25Q1营收77亿元,同比 19.1%,归母净利润9亿元,同比 39%,扣非净利润8.5亿元,同比 27%,毛利率26.8%,同比-0.2pct,销售净利率12%,同比 2pct,业绩超市场预期。

国内外双驱动、传统制冷需求超预期,我们预计25Q1收入同比 30%。1)国内政策刺激,家电产品旺季提前来临,Q2为传统旺季,增势有望延续;2)海外全球极端天气频发,欧美需求复苏,公司产品渗透率持续提升,同时美国关税不确定性引发“抢装潮”,而公司凭借越南&墨西哥&泰国工厂的全球化制造优势,充分对冲。我们测算24年公司家电板块美国收入占比25%,其中60-70%来自墨西哥免税工厂,其余大部分来自越南工厂,后续关税可协商,总体影响可控,全年维持家电板块10%增长预期。

国内核心客户带动效应明显、汽零稳健增长,我们预计25Q1收入同比 5%。25Q1核心客户特斯拉/赛力斯/理想/比亚迪/吉利销量同比-22%/-47%/ 16%/ 59%/ 47%,同时小米Q1销量7.6万辆,贡献较大。展望全年,特斯拉有望逐步企稳,国内增势延续,我们预计板块收入至同增20% 。同时关税方面,24年对美收入占比约15%,采用FOB定价方式,大部分由墨西哥工厂生产,且公司加快泰国等工厂建设,分散风险。

人形元年已至、公司进展顺利、未来利润弹性显著。海外龙头明确底数千台产量,29或者30年超100万台。公司聚焦机电执行器,配合客户全系列研发送样,同时持续加大全球生产布局,先发优势明显并获得客户认可,预计公司获得主供地位确定性强。按照100万台出货测算,执行器总成5万元,净利率10%,可贡献35亿元利润,弹性显著。

公允价值变动正贡献、费率微降。25Q1公司公允价值变动收益0.6亿(24Q1为-0.4,24Q4为-1.1),主要为套保收益。公司25Q1期间费用9.6亿元,同比 14%,期间费用率12.6%,同环比-0.5/-0.3pct。25Q1末公司存货50.9亿元,较25年初-4%,合同负债 0.57亿元,较25年初 16%。25Q1经营性现金流净额为4.7亿元,资本开支7.5亿,同环比-15%/-20%。

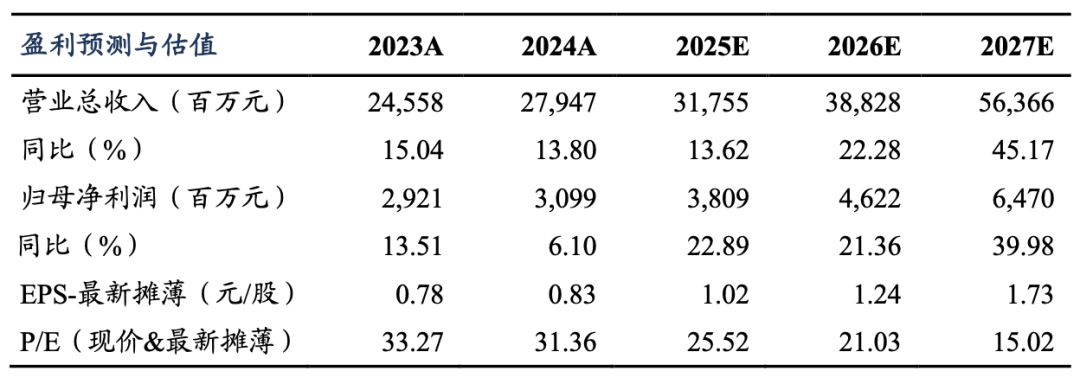

盈利预测与投资评级:我们维持25-27年归母净利润分别为38.1/46.2/64.7亿元,同比 23%/ 21%/ 40%,对应PE分别为26x/21x/15x,考虑到人形机器人空间广阔,给予25年50x PE,对应目标价51.0元,维持“买入”评级。

风险提示:人形机器人推广不及预期,竞争加剧等。

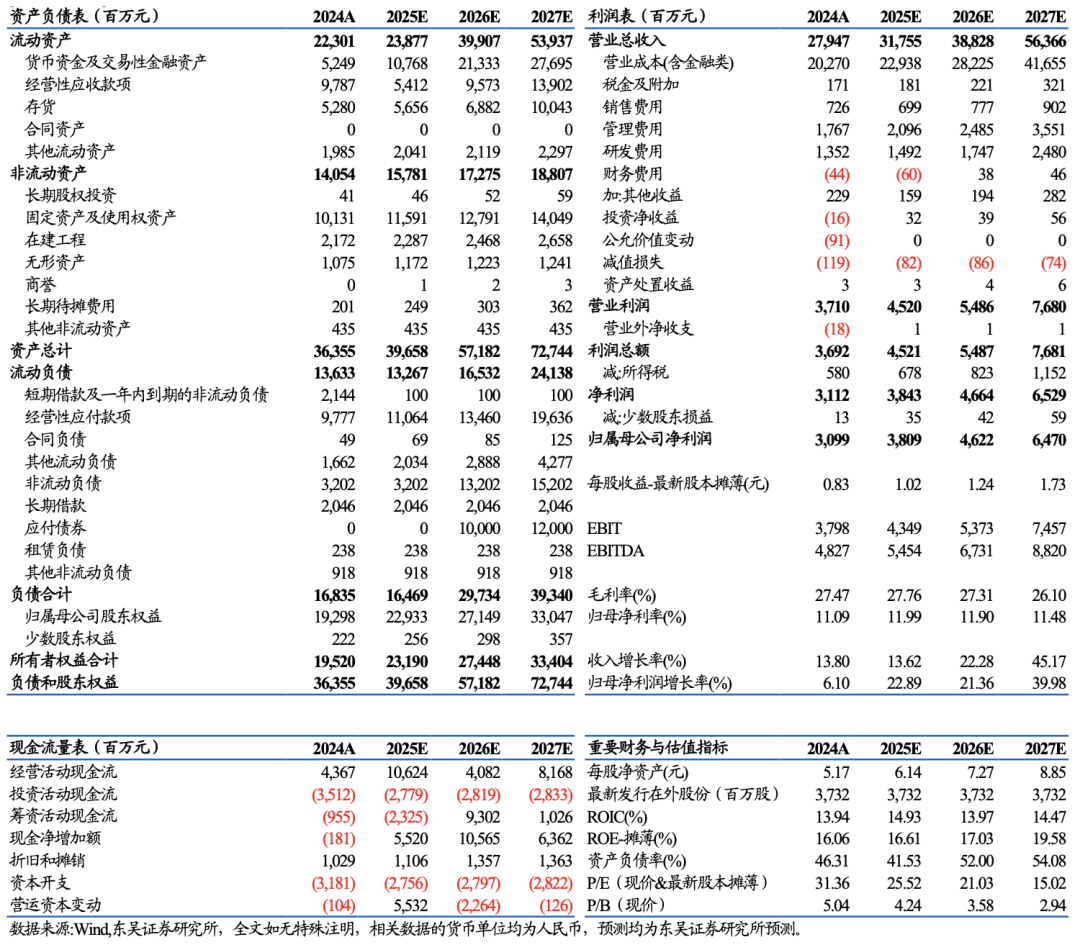

三花智控三大财务预测表

VIP复盘网

VIP复盘网