【国盛建筑何亚轩】鸿路钢构:25Q1扣非业绩超预期,盈利拐点已现

时间:2025-04-30 09:05

上述文章报告出品方/作者:国盛证券,何亚轩、 程龙戈、李枫婷等;仅供参考,投资者应独立决策并承担投资风险。

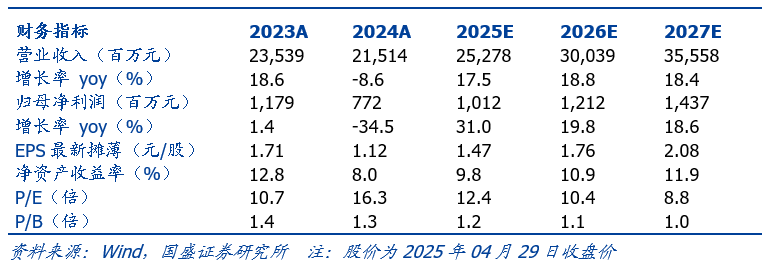

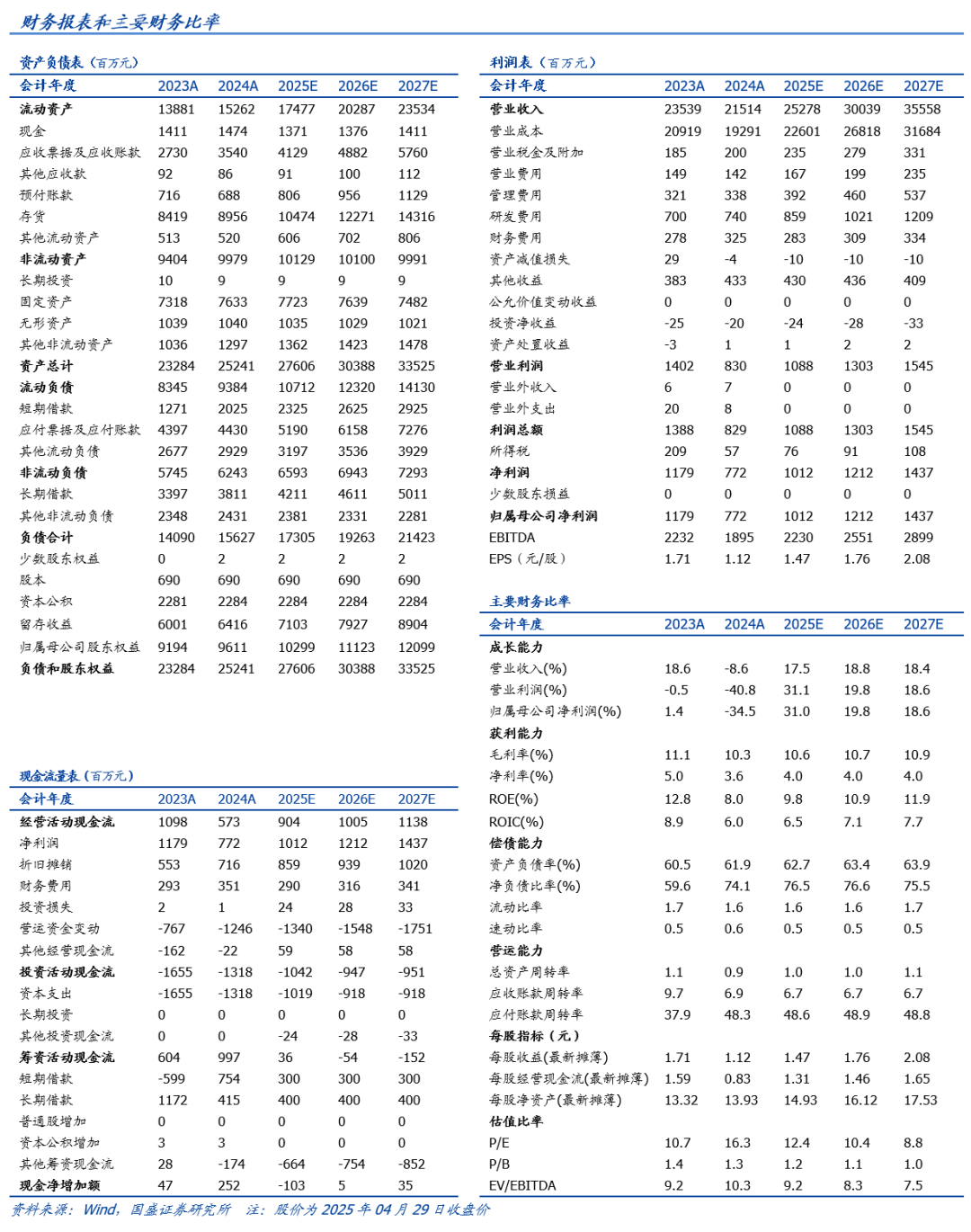

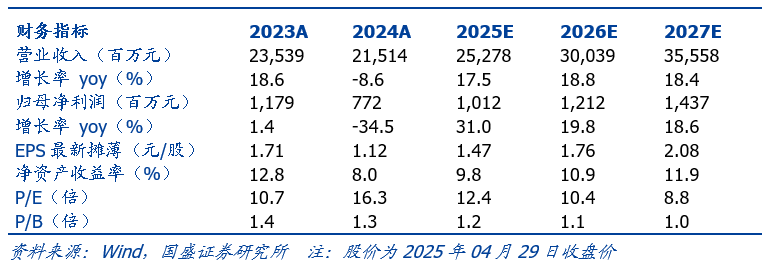

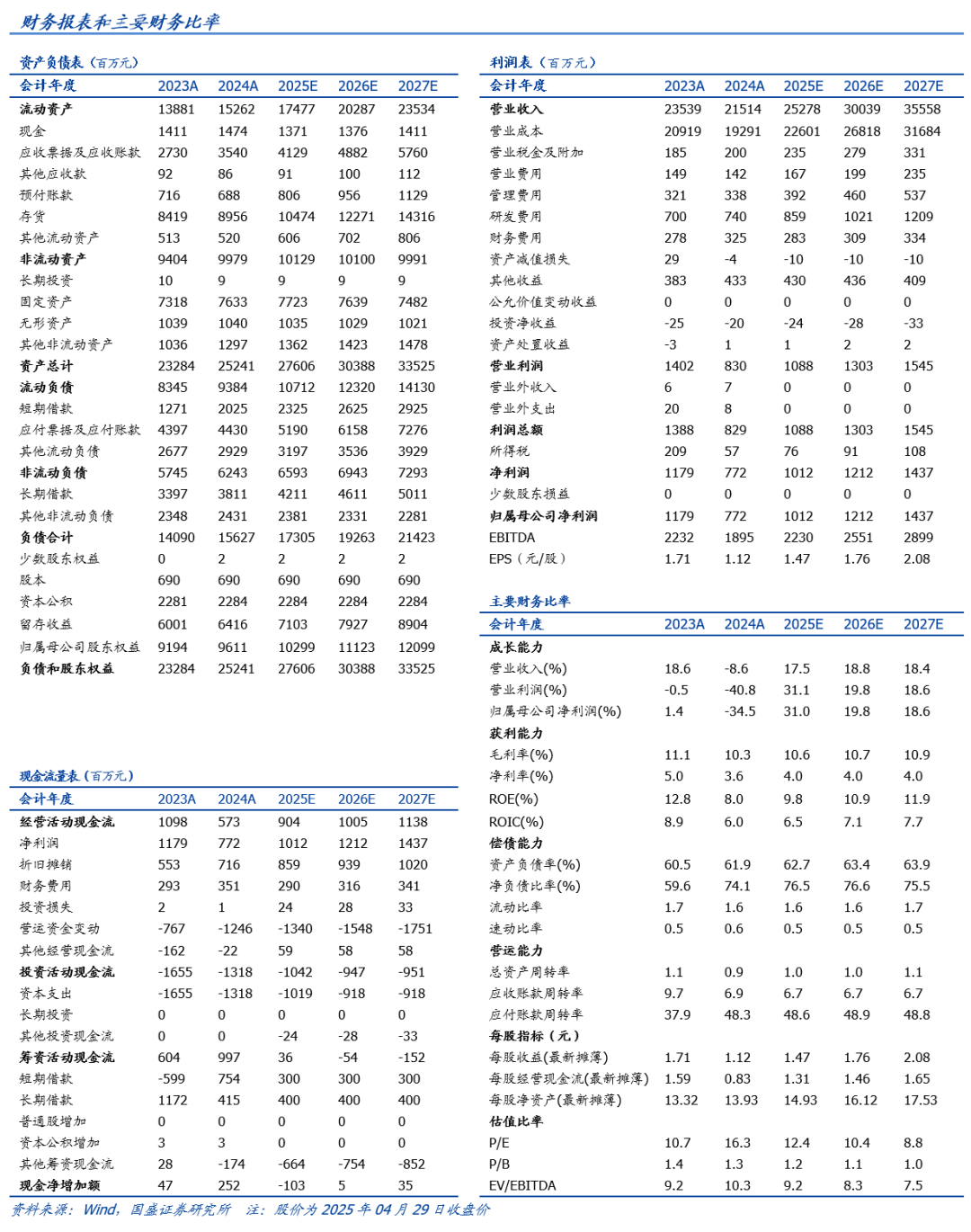

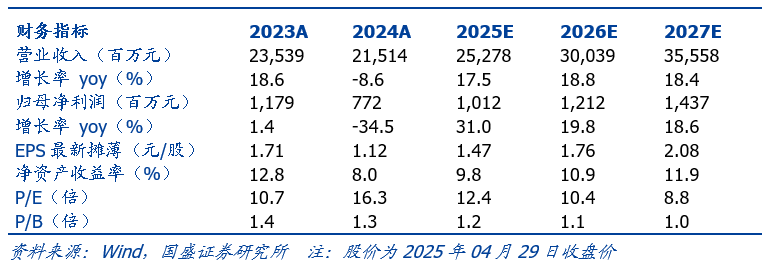

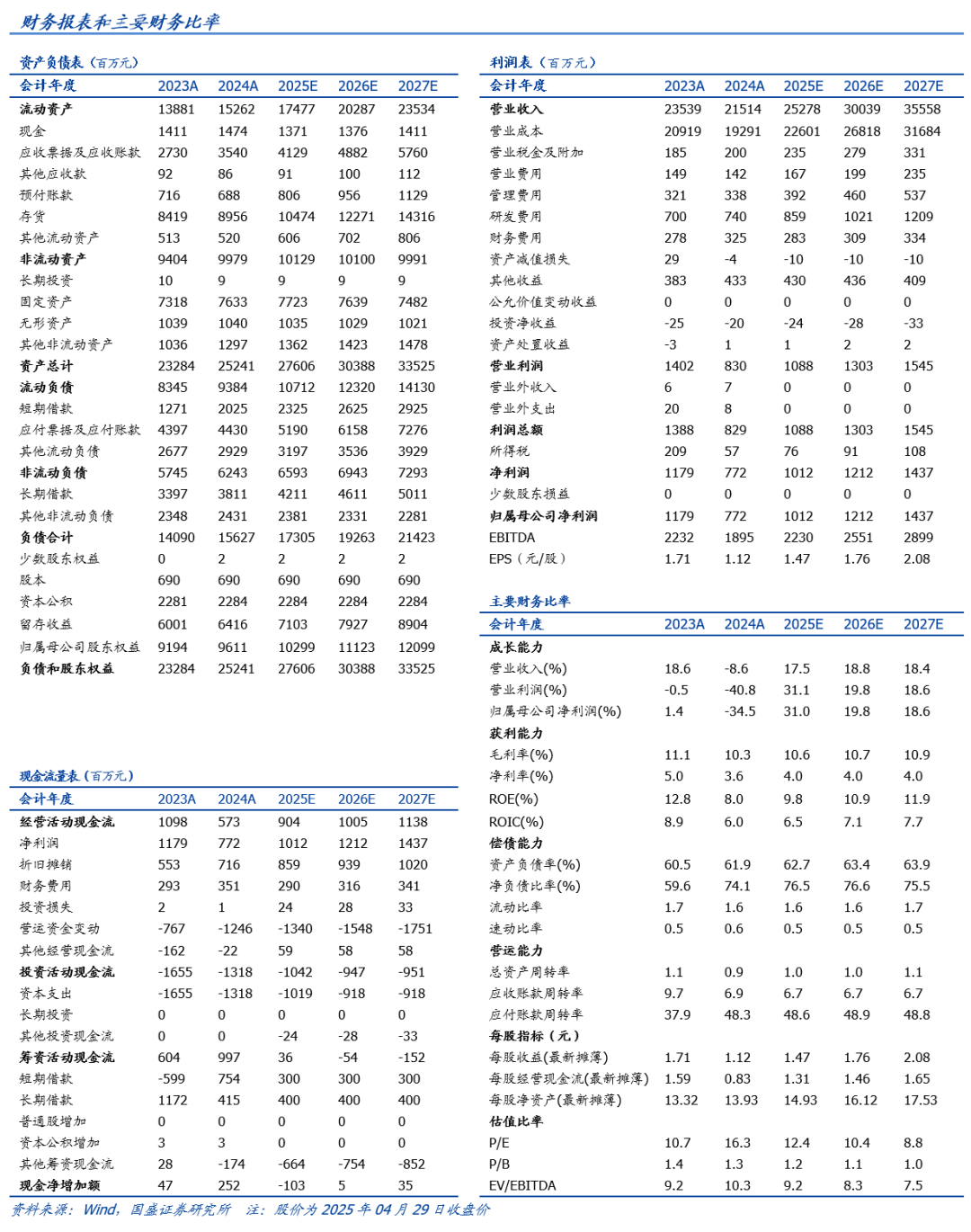

25Q1营收增速拐头向上,扣非业绩超预期。公司25Q1实现营收48.2亿元,同增8.8%,结束连续4个季度的收入下滑;实现扣非后归母净利润1.1亿元,同比大幅增长31%,超市场预期,主因Q1研发费用率下降;实现归母净利润1.4亿元,同降33%,同比下滑主因上年同期确认较多的政府补助。25Q1以产量计算的吨扣非后净利109元,同比/环比提升14/10元,单吨盈利能力已实现触底回升。公司25Q1新签订单同增1.3%,历经4个季度同比下滑后增速回正;钢结构产量同增14.3%显著加速,结束连续4个季度产量微增的状态。整体看公司25Q1订单、产量、营收、扣非吨净利均出现向上拐点,后续公司业绩有望持续向上修复。毛利率下降,费用率降低,钢材采购增多致Q1现金流净流出。25Q1公司毛利率9.83%,YoY-0.76个pct,主因钢结构售价跟随钢价下行(25Q1热轧卷板日均价格3445元/吨,YoY-14.2%),而钢材成本以移动加权平均法计算,钢结构售价下行速度快于成本。期间费用率6.21%,YoY-0.97个pct,其中销售/管理/研发/财务费用率分别YoY-0.09/ 0.08/-0.94/-0.03个pct,25Q1研发费用率下降较多,预计主因公司研发投入阶段性减少。净利率2.84%,YoY-1.75个pct。25Q1公司经营性现金流净流出1.95亿元,上年同期为净流入0.84亿元,现金流净流出主因公司25Q1订单增长,叠加钢价正处于较低水平,公司加强钢材采购备货(25Q1末公司库存94.9亿元,同比/环比增加7.6/5.3亿元)。25Q1收现比/付现比分别为105%/106%,YoY-2/ 9个pct。焊接机器人已初具规模,看好今年机器人效益显现。公司十大生产基地已规模化投入使用近2000台轻巧焊接机器人和地轨式机器人焊接工作站,且开始对外销售。今年在国家设备更新改造补贴政策下,预计公司将继续大规模铺设焊接机器人,后续机器人效果显现一方面有望持续提升公司焊接质量和效率、降低焊接成本,夯实公司规模与成本竞争优势;另一方面机器人通过多班倒运行可以进一步提升公司实际产能,打开成长新空间。钢铁减供增需有望促钢结构量价双击,公司有望核心受益。近年来我国钢铁供需失衡比例持续上升,钢价连续下行,钢铁企业盈利能力持续下行。今年初以来政策持续引导解决钢铁供需矛盾,在供给端推动行业整合,在需求端有望支持更多下游行业增加对钢铁的消耗(比如提升钢结构建筑的应用比例)。钢铁行业“减供增需”有望:1)驱动钢价上涨,进而带动钢结构企业库存钢材价值重估;2)推动钢结构行业需求提升。公司作为钢结构行业龙头,有望重点核心钢结构价格上行及需求增多。投资建议:我们预测公司25-27年归母净利润分别为10.1/12.1/14.4亿元,分别同增31%/20%/19%,EPS分别为1.47/1.76/2.08元,当前股价对应PE分别为12/10/9倍,维持“买入”评级。风险提示:产能利用率不及预期风险,钢价波动风险,机器人产线效益不及预期风险,竞争加剧风险,应收款坏账风险等。