2024A&2025Q1点评

24全年营收业绩稳健增长,毛利率改善带动25Q1业绩超预期。2024年公司实现营业总收入1866亿,同增4.1%;实现归母净利润57亿,同增4.8%;扣非归母净利润同增6%,全年业绩稳增符合预期。分季度看:24Q1/Q2/Q3/Q4单季营收分别同比 6%/-6%/ 8%/ 9%;单季归母净利润分别同比 9%/-12%/ 29%/ 9%,Q4收入业绩稳健增长。分业务看:化学工程/基础设施/环境治理/实业分别实现营收1522/206/22/88亿,同比 7%/-6%/-22%/ 13%。分区域看:境内/境外分别实现营收1391/462亿,同比-2%/ 30%,海外收入增长强劲。2025Q1公司实现营业总收入447亿,同降1%;实现归母净利润14.4亿,同增19%;扣非归母净利润同增23%,业绩增长超预期,主要得益于单季毛利率显著提升。

毛利率稳步上行,净现比持续优异。2024年公司综合毛利率10.48%,同比 0.65pct,主要得益于化工主业盈利显著改善(毛利率同比 0.8pct);基建/实业/环境治理毛利率分别同比-0.9/-0.5/-0.3pct。全年期间费用率5.79%,同比 0.51pct,其中销售/管理/研发/财务费用率分别同比-0.01/ 0.24/ 0.06/ 0.21pct,财务费率提升较多主要因汇兑损失增加(本期汇兑损失5645万,上年同期为汇兑收益1.2亿)。资产(含信用)减值同比多计提2.2亿。所得税率15.2%,同增1.7pct。归母净利率3%,同比提升0.02pct。2024全年公司经营现金流净流入87.2亿,较上年小幅少流入4.1亿,净现比153%,整体现金流表现持续优异。2025Q1公司综合毛利率9.61%,同比提升1.1pct,带动整体归母净利率提高0.54pct至3.2%。

己二腈项目盈利有望明显改善,加速打造实业第二增长曲线。公司己二腈项目整体进展顺利,负荷率预计逐步提高,中美关税博弈加剧下己二腈进口成本预计明显提升,有望带动国产替代进程加速。从成本端看,项目原材料中丁二烯、天然气、液氨近期价格均不同程度下滑,有望带动单吨生产成本下行,驱动项目盈利改善。当前公司持续推动“技术 产业”一体化模式开拓,2024年己二腈、气凝胶、PBAT等多个新投运项目积累运行数据,逐步提升负荷;内蒙新材煤制乙二醇、赛鼎科创相变储能材料项目顺利建成投产;同时稳步推进阻燃尼龙、尼龙6T、POE、乙醛酸、聚甲醛等一批重点中试项目,实业板块规模有望持续扩张,助力打造第二增长曲线。

3月新签订单高增61%,有望受益煤化工建设提速。2025年3月公司新签合同额598亿,同增61%,其中境内/境外分别新签547/51亿,同比 102%/-50%。今年我国煤化工投资预计显著提速,我们测算2025-2026年每年投资额约1177/2104亿。公司占据国内绝大部分煤化工份额,后续有望受益煤化工建设提速,假设EPC环节占煤化工投资额70%、公司市占率50%,对应2025-2026年可分别获取订单391/736亿,占公司2024年订单的11%/20%,预计可对冲国内其他品类化工订单下滑,带动订单维持稳增。

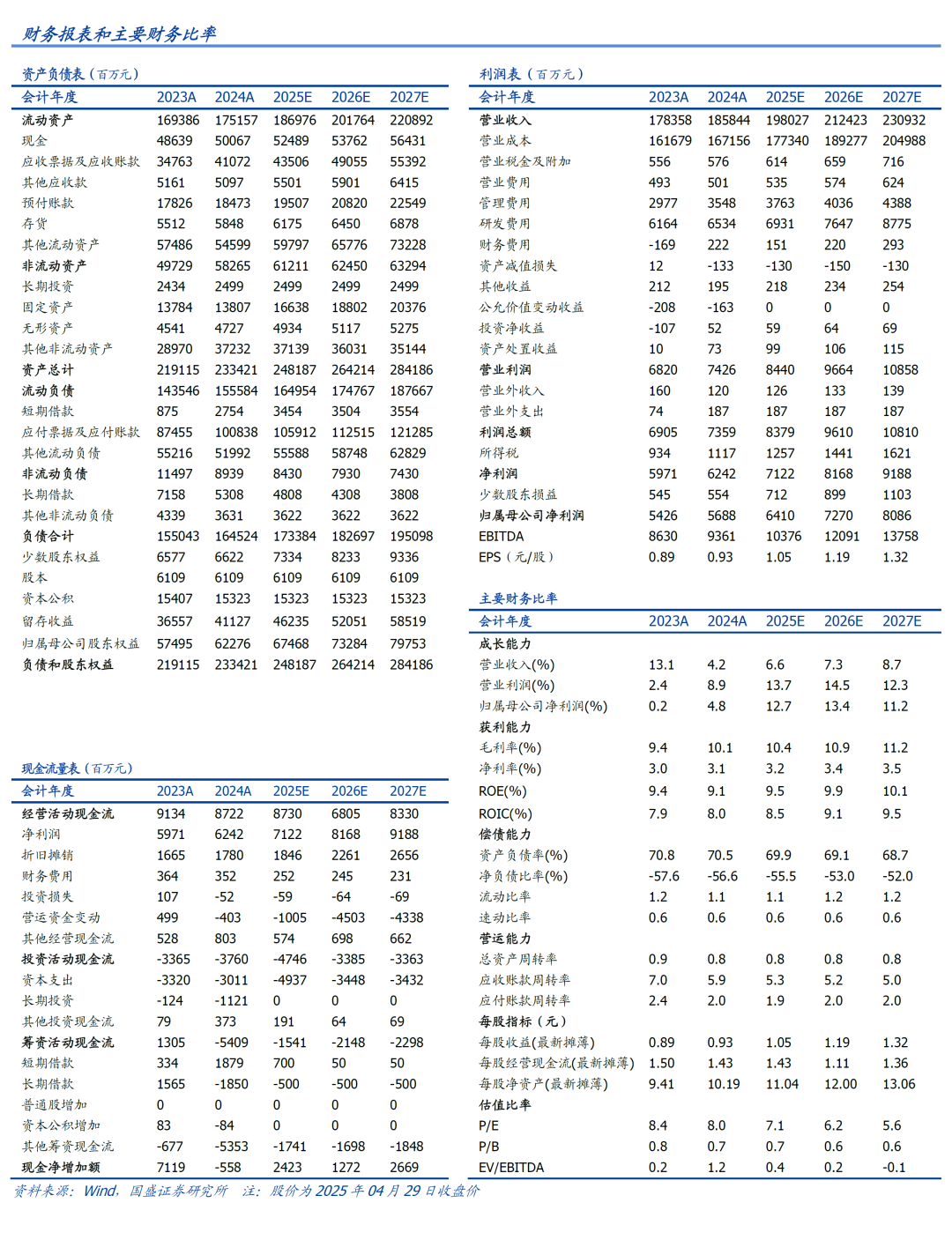

投资建议:我们预计公司2025-2027年归母净利润分别为64/73/81亿,同比增长12.7%/13.4%/11.2%,EPS分别为1.05/1.19/1.32元/股,当前股价对应PE分别为7.1/6.2/5.6倍,维持“买入”评级。

风险提示:实业转型不达预期、海外项目执行进度不达预期、汇兑风险、测算误差风险等。

VIP复盘网

VIP复盘网