2025年一季报点评

传统基建领域仍承压,Q1归母净利润同降19%。2025Q1公司实现营业总收入2493亿,同降6.2%;实现归母净利润60.3亿元,同降19%;扣非归母净利润同降23%,收入下行预计仍受传统基建项目推行不及预期影响;业绩有所承压,主要受毛利率下行及费率提升影响。分业务看:Q1基础设施建设/设计咨询/装备制造/地产开发/其他业务分别实现营收2168/47/62/67/149亿,同比-8%/-2%/-6%/ 59%/ 3%。截止至Q1末,公司未完合同额72341亿,为2024年营收6.2倍,在手订单充裕,后续待基建资金改善、项目执行加快,收入业绩有望逐步企稳。

毛利率降低、费率提升致归母净利率下行。公司综合毛利率8.72%,同比下降0.08pct,其中基建/设计咨询/装备制造/地产开发/其他业务毛利率分别同比-0.5/-1.1/-2.0/-4.6/ 5.7pct。期间费用率4.90%,同比增加0.18pct,其中销售/管理/研发/财务费用率分别变动 0.06/-0.16/-0.04/ 0.32pct,财务费率增长较多,预计主要因项目资金需求提升,对外借款增加导致利息开支有所增加。资产(含信用)减值损失计提7.25亿,同比多计提约0.6亿。所得税率18.5%,同比降低0.1pct。少数股东损益占比8.1%,同比提高1.3pct。归母净利率2.4%,同比下降0.4pct。Q1公司经营性现金流净流出774亿,同比多流出93亿,预计主要因业主资金支付有所放缓,同时一季度项目开工产生较多支出。

Q1签单受历史基数影响有所下滑,海外业务延续高景气。2025Q1公司新签合同额5601亿,同降10%,预计仍受公路、城轨等传统基建领域需求疲弱影响,同时由于22Q1/23Q1签单基数较高(分别同增84%/10%),2024年起Q1签单规模逐步回落,21Q1-25Q1新签合同额复合增速约14%,总体规模相对稳定。分业务看:25Q1工程建造类订单新签合同额4214亿,占比75%,同比下降10%;设计咨询/装备制造/特色地产/资产经营/资源利用/金融物贸/新兴业务新签合同额分别同比-17%/-19%/ 2.8%/ 124%/ 5%/-55%/-17%。分区域看:境内/境外业务分别新签合同额4944/657亿,同比-14%/ 33%,境外订单维持高增。

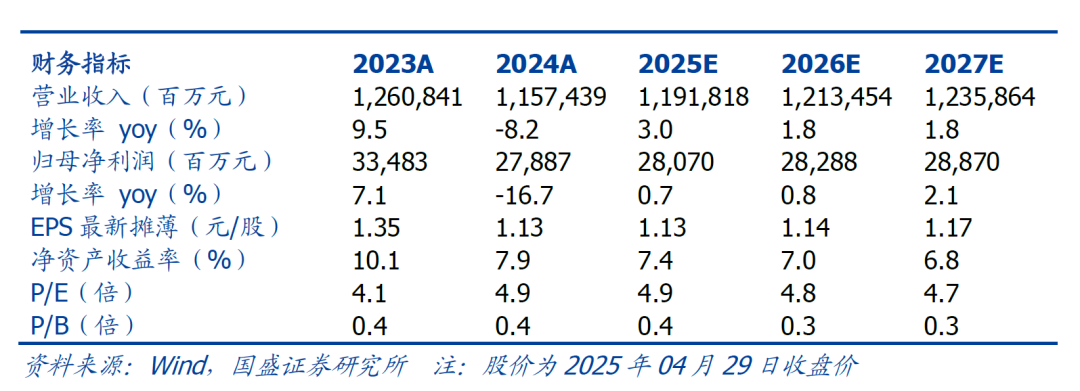

投资建议:我们预计公司2025-2027年归母净利润分别为281/283/289亿元,同比增长0.7%/0.8%/2.1%,EPS分别为1.13/1.14/1.17元/股,当前股价对应PE分别为4.9/4.8/4.7倍,维持“买入”评级。

风险提示:基建投资不及预期、海外业务经营风险、应收账款减值风险等。

VIP复盘网

VIP复盘网