✦

兴蓉环境2025Q1业绩点评:

产能增长贡献业绩,盈利能力稳步提升✦

事件

点评

公司主业持续释放产能,贡献增量业绩。2025Q1公司实现归母净利润5.08亿元,同比增加11.2%,主要由于水务业务在建产能陆续投产。(1)供水业务:成都市水七厂(三期)项目80万吨/日投放产能,公司预计2025年实现投运。(2)污水业务:2024年成都骑龙净水厂项目、成都市凤凰河二沟再生水厂项目进入商业运行。量增带动下公司营收实现增长。同时,在建洗瓦堰再生水厂(20万吨/日),公司预计年内投运释放产能、另有成都市第五、八再生水厂(二期)等项目在建。公司在建项目建成投产或将支撑近2-3年业绩,业绩成长属性凸显。

期间费用控制良好,盈利能力增强。一季度销售毛利率46%,同比增长2.18pct,相较2024年全年提高4.58pct;销售净利率25.69%,同比增长0.31pct,相较2024年全年

提高2.98pct;销售期间费用率同比降低0.06pct至11.05%,其中管理费用率下降0.1pct,销售费用率下降0.25pct。研发费用率同比上涨0.14pct,主要由于自来水制备及输送相关研发课题发生的研发费用同比增加所致。

现金流表现稳健,应收规模小幅上升。2025Q1公司销售商品提供劳务收到现金17.5亿元,同比增加9.97%,与营收增长幅度基本一致。收现比为86.52%,同比小幅增加。应收账款35.27亿元,同比增长17.36%。应收账款周转天数151天,同比增加约12天。

盈利预测及评级:兴蓉环境业绩稳定性与成长性并存。(1)盈利能力:自来水&污水业务在成都主城区市占率在100%,盈利能力行业领先;(2)稳定性:自来水业务使用者付费模式保障现金流稳定流入,同时工程业务占比小,运营类资产占比接近90%,业绩稳定性较强;(3)成长性:公司目前运营、在建和拟建的供排水项目规模超900万吨/日,我们预计在建和拟建产能在2025年及以后陆续投产,同时公司正在积极拓展二三圈层水务市场,有望贡献业绩增量。

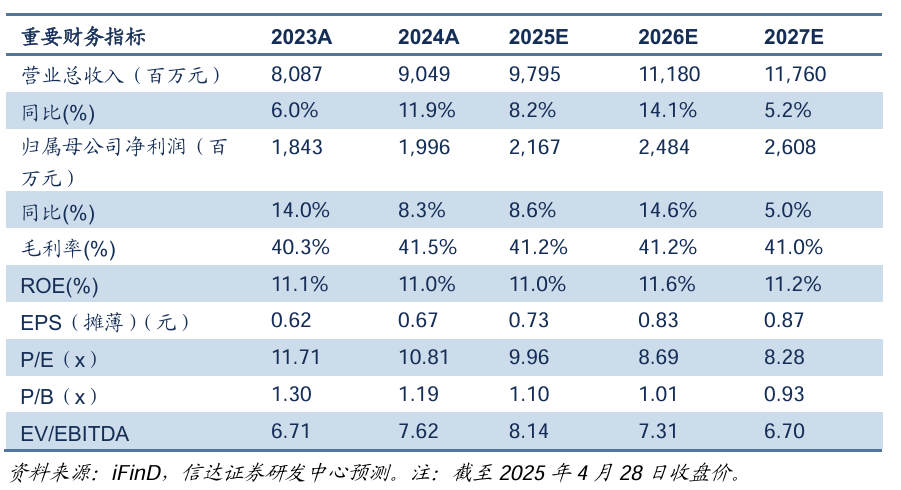

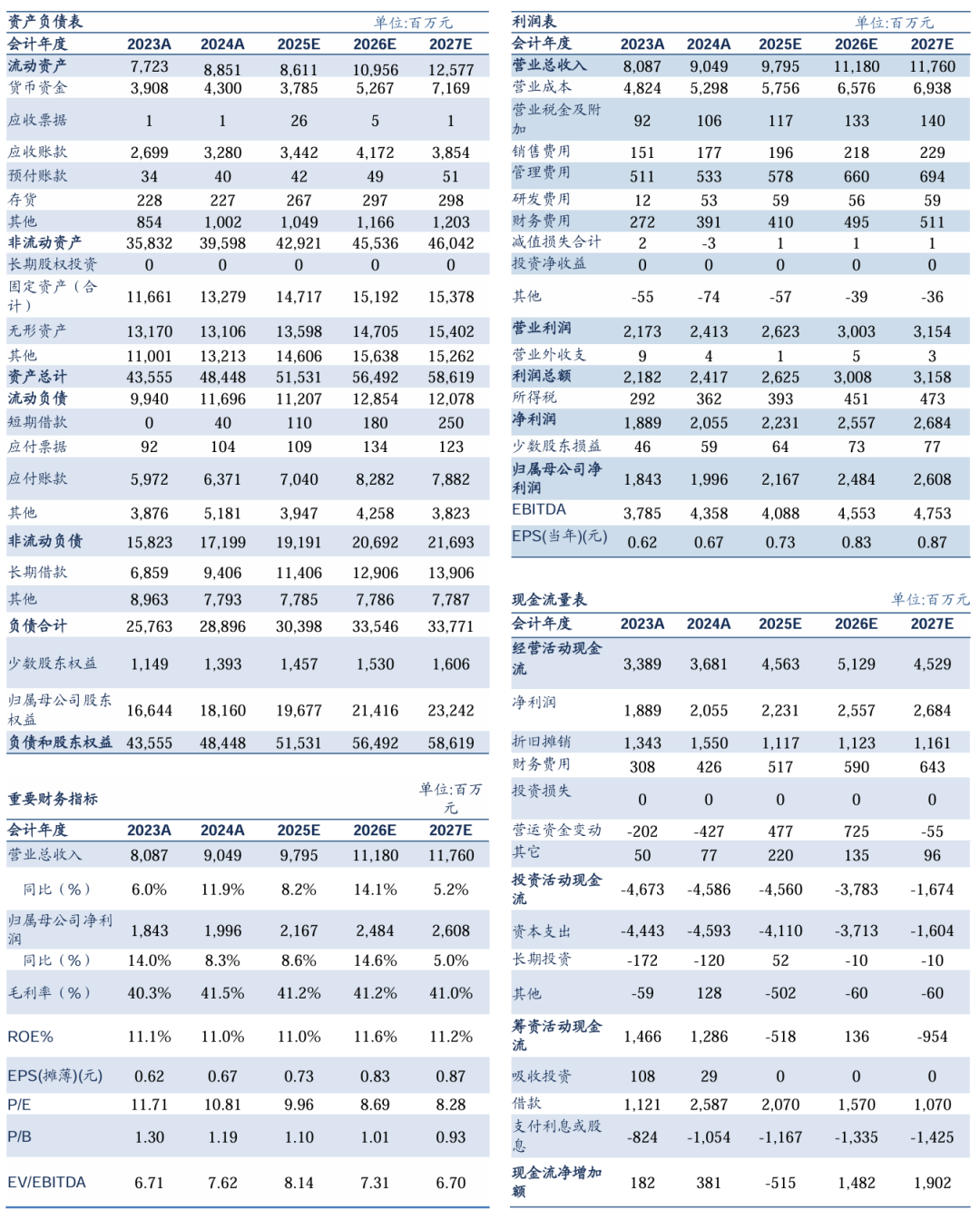

综合考虑到公司现有资产及未来业绩成长性,我们预测公司2025-2027年营业收入分别为97.95/111.8/117.63亿元,归母净利润21.67/24.84/26.08亿元,按4月28日收盘价计算,对应PE为9.96x/8.69x/8.28x,我们看好公司稳健成长能力及分红潜力,维持公司“买入”评级。

风险因素:产能扩张不及预期,调价进程不及预期,市场拓展风险

VIP复盘网

VIP复盘网