事件:赛恩斯发布2024年、2025年一季度业绩报告。2024年公司实现营业收入9.27亿元,同比增长14.69%;归母净利润1.81亿元,同比增长100.11%;扣非归母净利润1.16亿元,同比增长54.68%;加权平均ROE同比提高8.09pct,至18.08%。拟向全体股东每10股派发现金红利6.3元(含税),分红比例33.22%。2025年一季度公司实现营业收入1.7亿元,同比增长63.46%;归母净利润0.18亿元,同比减少77.68%;扣非归母净利润0.17亿元,同比增长10.06%。

产品销售、运营服务收入占比提升,业务结构改善、毛利率提升。2024年公司实现归母净利润1.81亿元,同比增长100.11%,略低于业绩快报数(1.91亿元),其中龙立化学2024Q1并表带来0.59亿元投资收益;扣非归母净利润1.16亿元,同比增长54.68%,主因产品销售、运营服务业务发展良好。2025年一季度公司实现营业收入1.7亿元,同比增长63.46%;归母净利润0.18亿元,同比减少77.68%;扣非归母净利润0.17亿元,同比增长10.06%。2024年毛利率同比提升5.91pct至34.74%,主因高毛利率的产品销售、运营服务业务发展良好;分业务来看:1)重金属污染防治综合解决方案实现营收3.03亿元,同比下降34.18%;毛利率为25.40%,同增2.69pct,毛利贡献23.86%。2024 年营收下滑主因下游铜冶炼行业矿端资源稀缺叠加加工费持续低迷,部分存量项目推进周期延长。2)产品销售实现营收2.69亿元,同比增加96.00%;毛利率49.29%,同增3.99pct,毛利贡献41.19%。主要包含环保药剂、铜萃取剂产品及一体化重金属废水处理设备产品销售。2024年公司收购龙立化学,全年龙立化学营业收入同比增长超36%,净利润增长121%至0.38亿元,市场竞争力和盈利能力提升明显。3)运营服务实现营收3.21亿元,同比增加66.06%;毛利率32.51%,下降0.27pct,毛利贡献32.42%,期待解决方案业务进一步转化带来运营业务的持续增长。

紫金合作持续深化,海外收入高速增长。2024年公司紫金矿业相关收入2.55亿,占总收入比例为27.5%。2024年公司海外业务实现收入0.83亿元,同比增加25.5%;毛利率达42.5%,高于国内业务的33.9%;期待公司海外业务持续发展,带动整体毛利率稳步提升。2024年主营业务分地区统计的境外收入0.83亿元为直接对境外客户取得的收入,叠加通过贸易公司签订合同最终使用者为境外客户的收入1.41亿元,合计境外收入2.24亿元,占主营业务收入 24.27%。

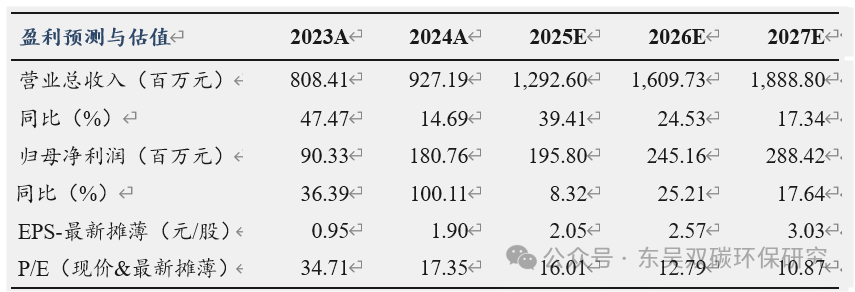

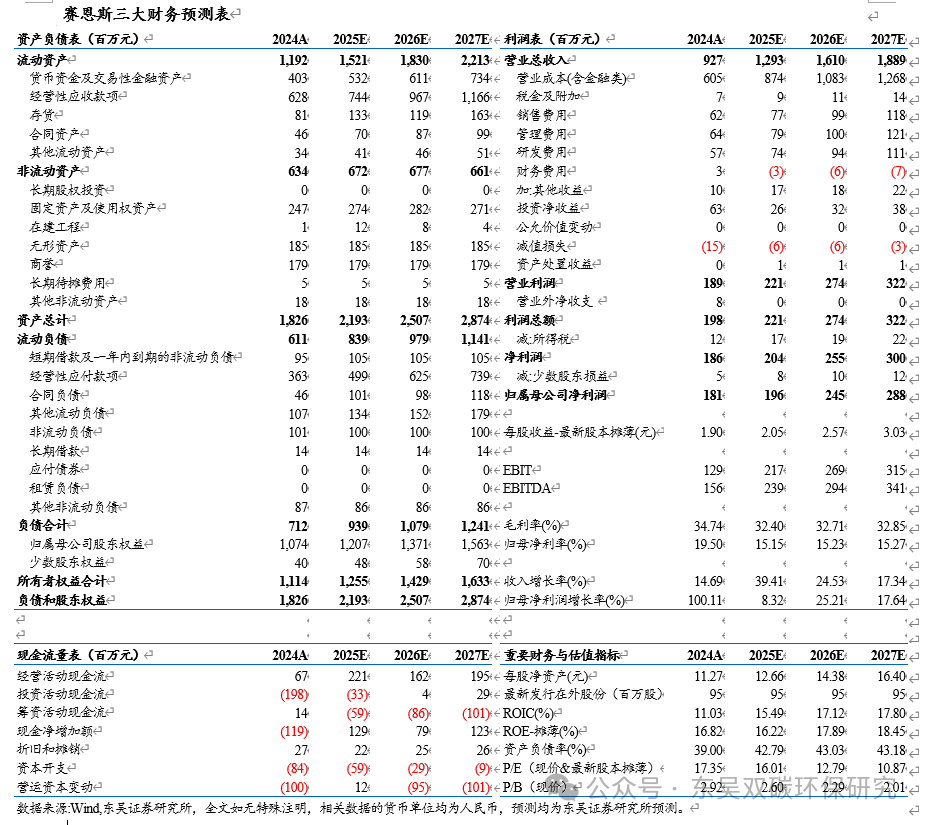

盈利预测与投资评级:考虑到公司2024年实际归母净利润比业绩快报数(1.91亿元)略低,我们下调公司2025-2026年、引入2027年归母利润预测至1.96(原值2.15)/2.45(原值2.67)/2.88亿元,同比增加8.32%/25.21%/17.64%,对应PE 16.0/12.8/10.9倍(估值日期2025/4/29)。维持“买入”评级。

风险提示:行业政策变化,下游行业扩产进度不及预期。

事件:公司发布2024年、2025年一季度业绩报告。2024年公司实现营业收入9.27亿元,同比增长14.69%;归母净利润1.81亿元,同比增长100.11%;扣非归母净利润1.16亿元,同比增长54.68%;加权平均ROE同比提高8.09pct,至18.08%。拟向全体股东每10股派发现金红利6.3元(含税)。分红比例33.22%。2025年一季度公司实现营业收入1.7亿元,同比增长63.46%;归母净利润0.18亿元,同比减少77.68%;扣非归母净利润0.17亿元,同比增长10.06%。

1.产品销售、运营服务收入占比提升,业务结构改善、毛利率提升。

2024年产品销售、运营服务业务发展良好,业务结构改善,毛利率提升。2024年公司实现归母净利润1.81亿元,同比增长100.11%,略低于业绩快报数(1.91亿元),其中龙立化学并表带来0.59亿元投资收益;扣非归母净利润1.16亿元,同比增长54.68%;毛利率同比提升5.91pct至34.74%,主因高毛利率的产品销售、运营服务业务发展良好。2025年一季度公司实现营业收入1.7亿元,同比增长63.46%;归母净利润0.18亿元,同比减少77.68%,系龙立化学2024Q1并表带来0.59亿元投资收益所致;扣非归母净利润0.17亿元,同比增长10.06%。2024年分业务来看:

1)重金属污染防治综合解决方案实现营收3.03亿元,同比下降34.18%;毛利率为25.40%,同增2.69pct,毛利贡献23.86%。该业务的盈利模式为依托核心技术和产品,以方案设计 设备销售 技术服务、工程项目建设或EPC的形式提供综合性服务;广泛应用于含重金属污酸资源化治理、含重金属废水深度处理与回用、含砷危废处置、含重金属污染环境修复等领域。2024 年营收下滑主因下游铜冶炼行业承压:矿端资源稀缺叠加加工费持续低迷,双重压力制约行业发展动能,新增项目显著减少,部分存量项目推进周期延长,进而导致综合解决方案业务收入出现阶段性回落。

2)产品销售实现营收2.69亿元,同比增加96.00%;毛利率49.29%,同增3.99pct,毛利贡献41.19%。产品销售业务主要包含环保药剂、铜萃取剂产品以及一体化重金属废水处理设备产品销售。通常是向客户销售与之配套的用于重金属废水处理为主的专用药剂,系公司重金属污染防治核心技术的重要组成部分。2024 年,生产基地建设完成,新增的成套设备生产线、压力容器生产线以及膜处理成套设备生产线等开始试生产,全年已累计完成的产值超过6,000万元。2024 年公司收购龙立化学后,在成本控制、营销策略上取得了显著的工作成效,全年龙立化学营业收入同比增长超36%,净利润增长121%至0.38亿元,市场竞争力和盈利能力提升明显。

3)运营服务实现营收3.21亿元,同比增加66.06%;毛利率32.51%,下降0.27pct,毛利贡献32.42%。运营服务是公司接受客户委托,通过在托管期间提供创新环保技术,优化环保运行参数,为客户管控环境风险,降低环保设施运营成本,持续提供增值服务,属于环境污染第三方治理的新服务模式。提供专业废酸、废水、废渣处理运营服务,期待解决方案业务进一步转化带来运营业务的持续增长。

4)其他主营业务实现营收0.32亿元,同比增长94.08%;毛利率19.86%,同增10.09pct,毛利贡献1.95%。

受龙立化学并表影响,期间费用率增加。2024年公司期间费用同比增长34.97%至1.84亿元,期间费用率上升2.99pct至19.89%。其中,销售、管理、研发、财务费用同比分别增加31.32%、增加39.95%、增加23.45%、增加252.88%至0.62亿元、0.64亿元、0.57亿元、0.03亿元;销售、管理、研发、财务费用率分别上升0.84pct、上升1.24pct、上升0.43pct、上升0.47pct至6.64%、6.88%、6.1%、0.27%。销售及管理费用增加主要系并购了龙立化学及公司规模扩大,人员增加引起人力成本的增长,公司市场拓展招投标代理费等费用的迅速增长,以及公司固定资产、无形资产增加致使折旧摊销费用相应增加所致。

经营性现金流净额维持在0.67亿元。1)2024年公司经营活动现金流净额0.67亿元,同比减少0.96%;2)投资活动现金流净额-1.98亿元,同比减少293.67%,同比下降迅速,主要系公司完成对龙立公司的并购,支付收购款所致;3)筹资活动现金流净额0.14亿元,同比增加116.76%,同比增长迅速,主要系公司为保障业务扩张及战略项目资金需求,积极拓展多元化融资渠道,新增银行借款收到的现金增加所致。

资产负债率仍保持在较低水平,并表龙立化学带来净利率上升、ROE提升。2024年公司资产负债率为39%,同比上升4pct。2024年公司应收账款同比增长36.24%至5.73亿元,应收账款周转天数同比增加43.34天至192.94天;存货同比增长151.38%至0.81亿元,存货周转天数同比减少5.9天至61.09天;应付账款同比增长23.5%至2.61亿元,应付账款周转天数同比增加19.13天至140.23天,使净营业周期同比增加18.31天至113.79天。2024年公司加权平均净资产收益率同比上升8.09pct至18.08%。对ROE采用杜邦分析可得,2024年公司销售净利率为20.06%,同比上升8.3pct,系龙立化学2024Q1并表带来0.59亿元投资收益所致;总资产周转率为0.56(次),同比下降0.01(次),权益乘数从23年的1.58上升至24年的1.65。

2.紫金合作持续深化,海外收入高速增长

2024年公司持续加深与紫金的合作,海外收入增速25.5%。2024年公司紫金矿业相关收入2.55亿,占总收入比例为27.5%。2024年,公司加快国际化发展步伐,力争实现南美、欧洲、东南亚等区域市场突破;利用现有海外公司平台,积极拓展海外业务;拓宽业务类型,加快塞尔维亚相关资源回收项目可行性论证。2024年公司海外业务实现收入0.83亿元,同比增加25.5%,占总收入比例9.0%;毛利率达42.5%,高于国内业务的33.9%。期待公司海外业务持续发展,带动整体毛利率稳步提升。2024年主营业务分地区情况统计的境外收入0.83亿元为直接对境外客户取得的收入,通过贸易公司签订合同最终使用者为境外客户的收入有1.41亿元,两者合计的境外收入有2.24亿元,占主营业务收入 24.27%。

3.盈利预测与投资评级

考虑到公司2024年实际归母净利润比业绩快报数(1.91亿元)略低,我们下调公司2025-2026年、引入2027年归母利润预测至1.96(原值2.15)/2.45(原值2.67)/2.88亿元,同比增加8.32%/25.21%/17.64%,对应PE 16.0/12.8/10.9倍(估值日期2025/4/29)。维持“买入”评级。

4.风险提示

1)行业政策变化:重金属污染治理的标准和进度受政策影响明显,如政策的执行力度或进度不及预期,将影响重金属污染治理行业发展。

2)下游行业扩产进度不及预期:重金属污染治理行业下游客户以有色金属采选冶企业为主,若下游客户扩产进度不及预期,将影响重金属污染防治行业发展。

VIP复盘网

VIP复盘网