投资要点

2030战略启新程,科技生态人文协同:

德赛西威于2025年4月发布2030战略,以“智新境,向远大”为主题,围绕“科技×生态×人文”三维协同新范式展开,科技是底层引擎,生态是价值放大器,人文是终极目标,让技术回归「为人服务」的本质。智能化领域,构建了“量产一代、研发一代、储备一代”的矩阵策略,在辅助驾驶领域,已经具备“硬件平台 软件算法 系统集成”的全栈能力;全球化布局方面采用「走进去、属地化」战略,利用技术基因 本土化适配模式,更好地服务全球客户,也能够规避地缘风险。

用户分类以需定品,需求导向引领技术演进:

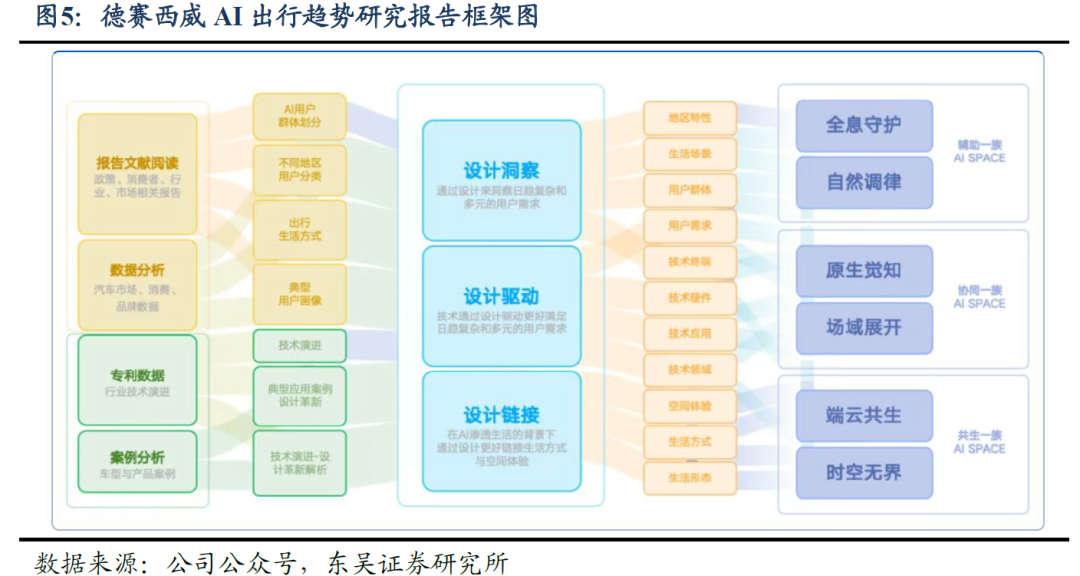

公司于2025年4月发布《德赛西威AI出行趋势研究报告》,将用户群体分为三大类, AI辅助一族年龄相对较大持保守渐进态度, AI协同一族对AI技术接受度高, AI共生一族对技术依赖程度高,对未来发展持乐观态度;技术演进与设计革新方面,通过AR-HUD案例,展现从需求出发进行技术融合的全新设计力体系,为后续研发提供「需求洞察-技术验证-商业落地」范式;报告推演出需求驱动下AI-Space六大趋势,全息守护:AI感知。自然调律:捕捉情绪,智能化调节。原生觉知:同理心交互,调整驾驶模式。场域展开:将座舱扩展为“第三生活空间”。端云共生:数据协同 多终端协作。时空无界:融合虚拟与现实,丰富感官体验。近期,公司推出行业首个8775舱驾一体方案,助推智驾平权;第五代智能座舱G10PH硬件平台首发点亮,充分印证公司研发与工程化落地能力。

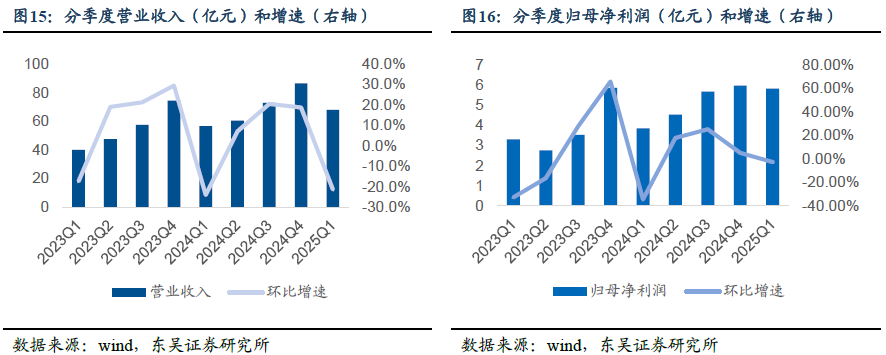

25Q1业绩超预期兑现:

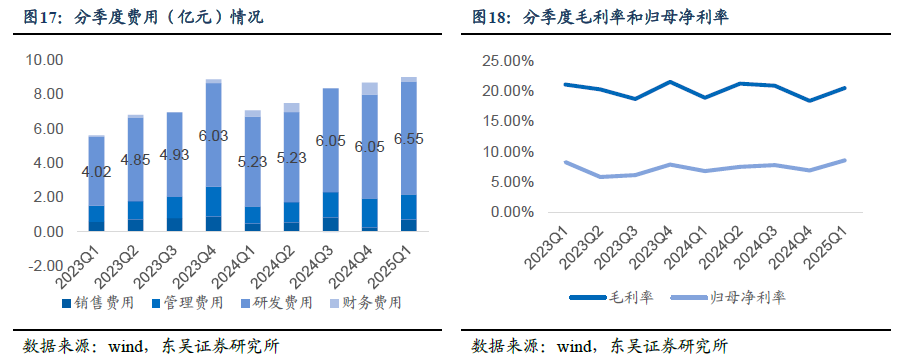

公司公布2025年一季度报。2025年Q1,公司实现总营业收入67.92亿元,同比增长20.26%;2025年Q1,公司毛利率20.52%,同环比 1.6pct/ 2.1pct;实现归母净利润5.82亿元,同比增长51.32%;实现扣非归母净利润4.97亿元,同比 34.08%。25Q1归母净利率为8.6%,同环比 1.8pct/ 1.7pct,主要为投资收益较多及毛利率提升所致。从费用端来看,25年Q1公司期间费用率13.27%,同环比 0.31pct/ 3.22pct,其中销售费用/管理费用/研发费用/财务费用分别为0.71/1.47/6.55/0.28亿元,同比分别 47.20%/ 46.61%/ 25.30%/-22.76%,环比分别 167.51%/-12.47%/ 8.41%/-59.86%,考虑到2024年公司员工数及员工薪酬提升较多,工资较为刚性,以及公司还处于扩张阶段,费用端增速较快。

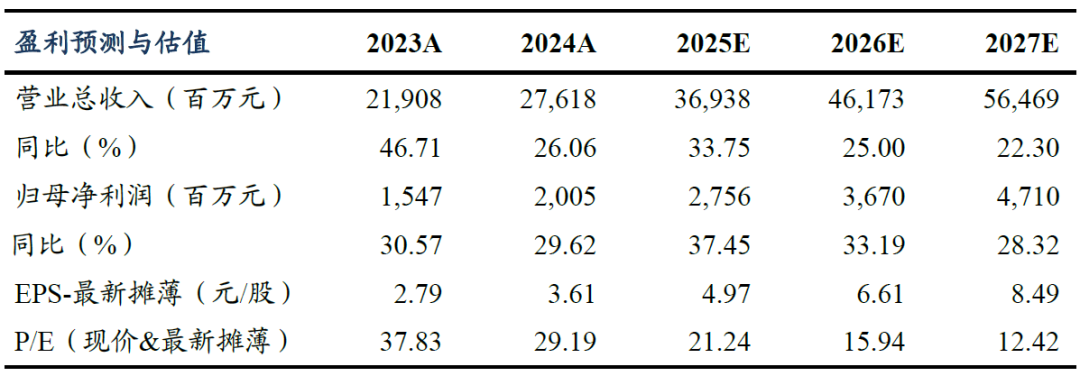

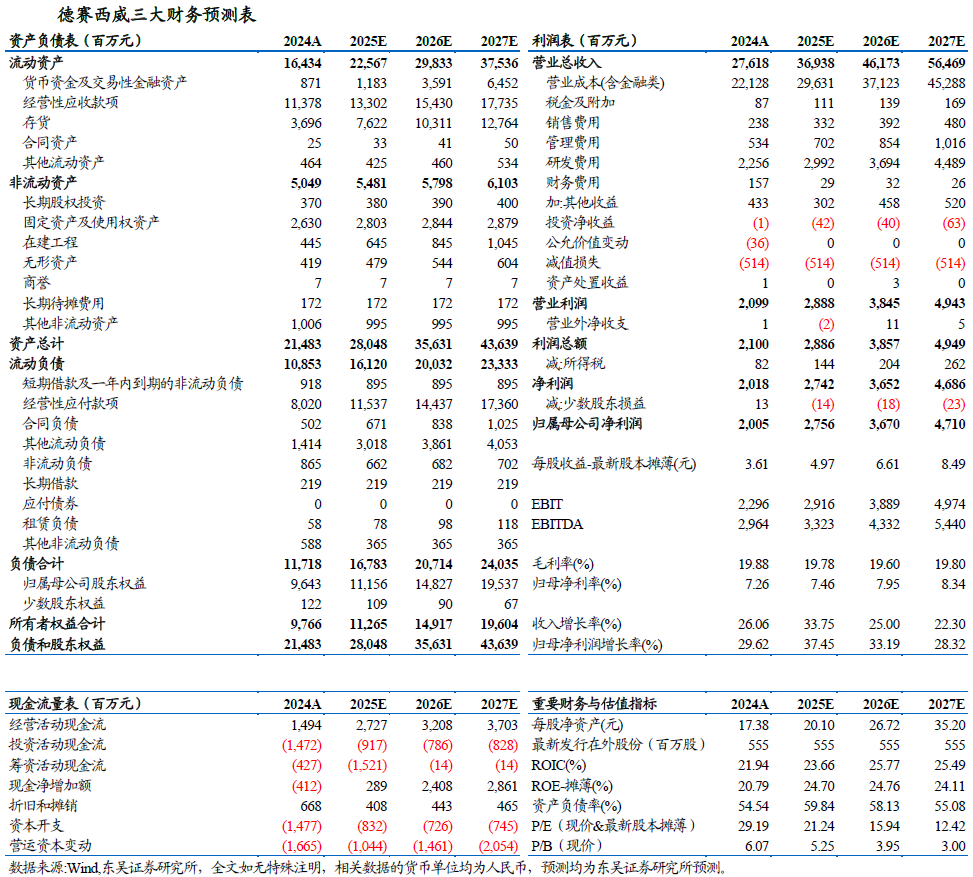

盈利预测与投资评级:

德赛西威凭借出色卡位优势是A股智驾产业链最受益智驾平权的标的,我们维持公司2025~2027年营收预测为369/462/565亿元,同比分别 34%/ 25%/ 22%;维持2025~2027年归母净利润为27.6/36.7/47.1亿元,同比分别 37%/ 33%/ 28%,对应PE分别为21/16/12倍,维持“买入”评级。

风险提示:下游乘用车需求复苏不及预期,乘用车价格战超出预期。

1

“智新境,向远大”,德赛西威发布2030发展战略

4月22日,德赛西威以“智新境,向远大”为主题,发布了2030发展战略及使命、愿景,同时,代表未来AI出行趋势的智慧出行解决方案Smart Solution 3.0重磅亮相。

1.1

重研发、抓趋势,收入规模跨越式增长

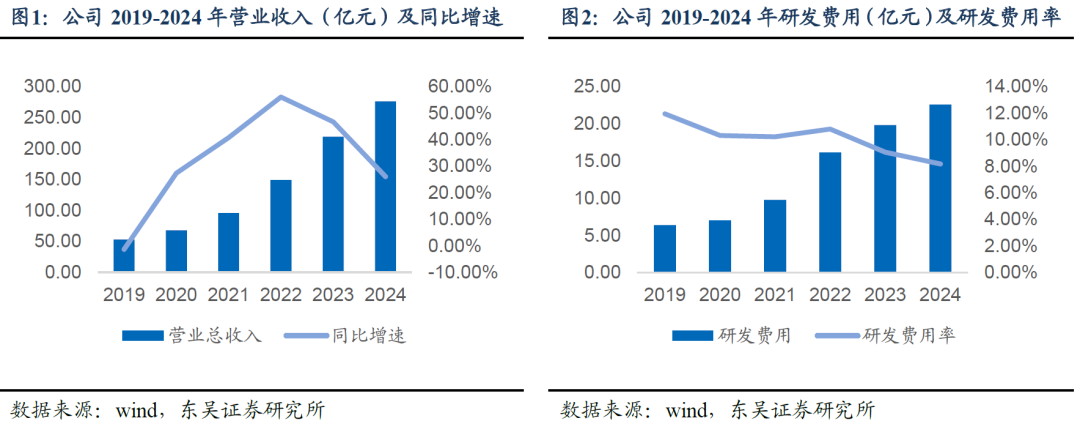

2020-2024年,公司收入从不足100亿元跨越至200亿元以上,研发投入复合增长率34%,全球部署12个研发机构,组建了4200余人的研发队伍,实现了从技术储备“蓄势”到规模化落地“成事”,再到行业范式的“引领”。

1.2

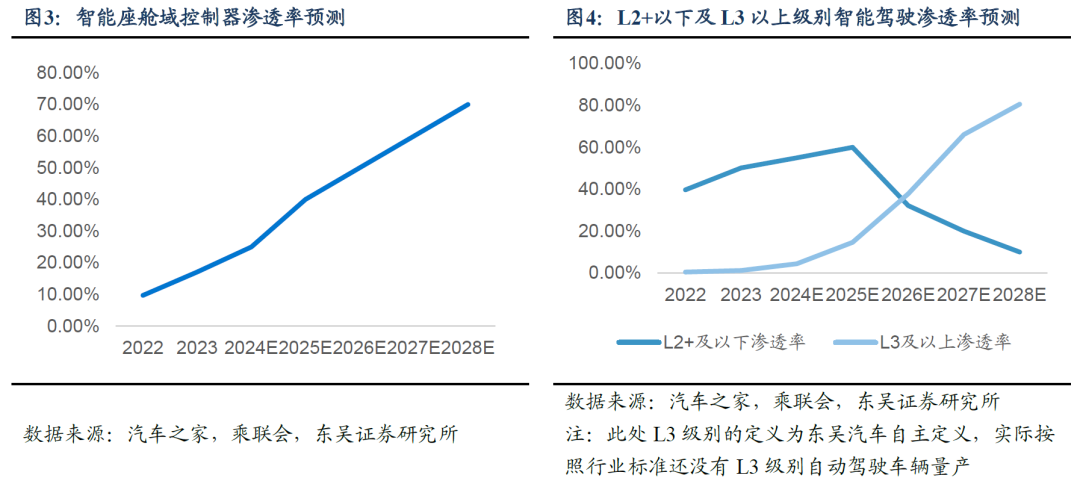

“一套架构 三大业务 三个承诺”,把握AI时代“基本解”

智能座舱/驾驶行业渗透率迈入增长爆发期,面对AI智能化时代下用户需求模糊、产业协同复杂、融合创新成本高等挑战,德赛西威首席执行官徐建给出了1-3年的“基本解”,即“一套架构 三大业务 三个承诺”,“一套架构”是覆盖车路云一体化架构;“三大业务”代表智能座舱、辅助驾驶、智能网联全新产品技术升级;“三个承诺”即科技承诺持续投入“全域”技术储备,生态方面承诺多模式“全链”覆盖,人文承诺将打造“全时”智慧出行体验。

1.3

发布《德赛西威AI出行趋势研究报告》,提供前沿行业洞察

《德赛西威AI出行趋势研究报告》提出AI出行趋势研究报告框架图,从不同区域、不同偏好等维度进行细分,生成典型用户画像,对技术演进和设计革新进行规律总结,形成了AI-Space六大趋势的重要结论,以"数据-场景-技术"三位一体的研究范式。

《报告》总结用户画像、技术演进和设计革新,对需求驱动下的AI-Space设计趋势进行了推演,提出需求驱动下的AI-Space 六大设计趋势。

2

舱驾一体引领智驾平权,硬件平台G10PH刷新行业速度

2.1

行业首个基于高通SA8775P的舱驾一体方案

2025年4月上海车展,德赛西威发布8775舱驾一体方案。已获多家国际头部车企应用,并在其核心车型中进行开发。该方案成功整合车载娱乐与智驾功能,能够在单一芯片平台上并行处理智能座舱与自动驾驶任务,同时依托异构架构的算力分配机制,实现对不同安全等级车控任务的混合调度能力。

相较于座舱芯片 智驾芯片的组合模型,德赛西威舱驾一体的解决方案优化芯片、PCB板、外围件等成本,整个系统级别的成本降幅可能达到20%或更高。基于这种成本优势,产品有望进入10-15万元级别车型的巨大增量市场,助推智驾产品向下不断渗透,推动智驾平权。

2.2

第五代智能座舱G10PH硬件平台成功首发点亮

2025年4月上海车展,公司第五代智能座舱G10PH硬件平台成功首发点亮。在软件发布后,仅仅用时2天完成屏幕点亮;10天完成了平台最小功能系统点亮,再次充分印证德赛西威敏捷研发与工程化落地能力。

德赛西威G10PH搭载了高通骁龙座舱至尊版平台,拥有先进的AI能力、出色的计算性能,以及优异的高清图形处理功能。当前阶段,德赛西威为G10PH智能座舱平台配置了8K P to P显示屏与30吋4K显示屏;通过两块屏幕展示前排仪表、CMS屏,副驾信息屏、中控与副驾娱乐屏等6块屏幕分区,构成了完整的前排座舱交互界面。

3

德赛西威与高通深化合作 助推驾驶辅助全球化

4月25日,德赛西威与高通技术公司宣布在先进驾驶辅助(ADAS)领域的合作,将共同打造一系列组合驾驶辅助解决方案。该系列解决方案旨在为特定区域提供本土化功能,同时支持L1至L2及以上级别的ADAS功能,并满足关键的法规和安全要求,包括E-NCAP五星评测标准、GSR2.0和UNECE认证。

德赛西威与高通将共同助力汽车厂商实现高性能且灵活的舱驾融合与ADAS解决方案,最终为全球消费者带来更加便捷和智能的出行体验。

4

量利齐升,25Q1业绩超预期兑现

公司公布2025年一季度报。2025年Q1,公司实现总营业收入67.92亿元,同比增长20.26%;实现归母净利润5.82亿元,同比增长51.32%;实现扣非归母净利润4.97亿元,同比 34.08%。25Q1归母净利率为8.6%,同环比 1.8pct/ 1.7pct,主要为投资收益较多及毛利率提升所致。

2025年Q1,公司毛利率20.52%,同环比 1.6pct/ 2.1pct;从费用端来看,25年Q1公司期间费用率13.27%,同环比 0.31pct/ 3.22pct,其中销售费用/管理费用/研发费用/财务费用分别为0.71/1.47/6.55/0.28亿元,同比分别 47.20%/ 46.61%/ 25.30%/-22.76%,环比分别 167.51%/-12.47%/ 8.41%/-59.86%,考虑到2024年公司员工数及员工薪酬提升较多,工资较为刚性,以及公司还处于扩张阶段,费用端增速较快。

其他科目的影响:1)25Q1资产减值损失,较去年同期减值同比 0.28亿元,主要系本期计提存货跌价准备增加。2)25Q1信用减值损失冲回,较去年同期冲回 0.21亿元,主要是本期末应收货款项余额减少。3)25Q1投资收益0.8亿元,主要为公司出售奥利维股份所致(北交所上市)。

5

盈利预测与投资建议

德赛西威凭借出色卡位优势是A股智驾产业链最受益智驾平权的标的,我们维持公司2025~2027年营收预测为369/462/565亿元,同比分别 34%/ 25%/ 22%;维持2025~2027年归母净利润为27.6/36.7/47.1亿元,同比分别 37%/ 33%/ 28%,对应PE分别为21/16/12倍,维持“买入”评级。

6

风险提示

下游乘用车需求复苏不及预期。若下游乘用车需求不及预期,将影响公司收入。

乘用车价格战超出预期。车企价格战会挤压供应链利润,有可能影响公司利润。

VIP复盘网

VIP复盘网