投资摘要

事件:公司发布2024年年度报告及2025年一季度报告。公司2024年实现营业收入99.42亿元,同比增长34.37%;实现归母净利润15.84亿元,同比增长53.59%;实现基本每股收益2.57元/股,同比增长50.29%。至2025年Q1,公司业绩持续攀高,年内实现营业收入28.11亿元,同比增长42.49%;实现归母净利润4.22亿元,同比增长54.10%。矿山服务业务稳中有进,矿山资源开发业务持续爆发式扩张,公司业务规模与盈利能力已进入加速成长期。

矿山服务业务稳中有进。2024年公司实现矿服业务收入65.44亿元(同比减少0.96%),占主营收入比例由23年的91.3%降至65.8%;实现矿服利润17.5亿元(同比减少8%),毛利率由23年的28.95%减少2.19个百分点至26.75%,毛利占比由23年的86.3%降至55.9%。由于个别矿山工程建设项目受到生产作业环境变化和施工工序转换阶段影响,公司矿山工程建设毛利率略有下滑。从公司矿服业务完成情况观察,公司在境内外承担35个大型矿山工程建设和采矿运营管理项目,2024年掘进量与采供矿量分别达到417.17万立方米(同比减少9%)与4149.18万吨(同比增长5.5%)。公司矿服业务稳健发展,全年新签及续签合同金额约人民币115亿元,续签普朗铜矿10年期采矿承包合同、卡莫阿-卡库拉铜矿5年期地下开拓和采矿承包合同。公司在海外市场亦维持强竞争优势,2024年公司海外矿服完成营收41.25亿元,同比基本持平,占矿服板块营收比重由23年的62.96%增至63.04%。此外,公司矿服业务市场开发模式实现突破,自2022年以EPC模式承接贵州锦麟化工摩天冲磷矿项目总承包工程后,2024年成功承接该项目采矿生产业务,并于24年底提前完成80万吨原矿石年度生产目标。公司充分发挥矿山服务业务产业链一体化优势,深挖业务潜能,有助公司业绩规模稳定扩大。

矿山资源开发业务快速成长。2024年公司实现矿山资源开发业务收入32.09亿元,同比增长412.85%,占主营比例由23年的8.7%升至32.3%。矿山资源开发业务拥有高毛利率特点,24年贡献毛利13.56亿元,毛利占比由23年的13.7%升至43.3%。由于公司于24年7月份完成对Lubambe铜矿收购后,对其逐步进行技改和管理升级以提升产能利用率,期间Lumbambe铜矿仍呈现亏损状态,因此资源板块整体毛利率同比减少6.12个百分点至42.25%。随着技改方案逐步推进,Lumbabe铜矿经营水平或将改善,公司盈利能力或将持续优化。从公司现有矿石资源储量观察,截止2024年底,公司共保有权益资源储量铜金属342万吨,银金属179吨,金金属19吨,磷矿石2134万吨(@31.00%)。年内,通过收购赞比亚Lubambe铜矿80%股权及Lonshi铜矿与两岔河磷矿增储,公司铜金属、磷矿石储量同比分别 185%及12%。从公司现有矿山产能及未来增产计划观察,年内公司已建成铜产能5万吨,五氧化二磷产能30万吨;实际铜金属产量4.87万吨(同比增长146%),磷矿石产量35.65万吨(同比增长116%)。其中,公司位于刚果(金)的Dikulushi铜矿已稳定达产,年内产铜约1.48万吨。公司位于刚果(金)的Lonshi铜矿分为东西两大采区,其西采区已建成年产能4万吨,年内产能持续爬坡,实现铜产量2.61万吨,完成全年生产目标。Lonshi铜矿东矿区已完成采选工程建设开发方案的可行性论证,拟投资7.5亿美元建设东区采选工程,预计基建工期4.5年,计划于矿山投产后的第四年达产,达产后Lonshi铜矿东西区合计年产能将达10万吨铜金属。公司年内收购赞比亚Lubambe铜矿80%股权,该矿设计规模为250万吨/年,结合1.98%铜品位测算,铜金属年产能可达近5万吨。但该矿山迄今未能达产,公司于24年6月份接管后,持续对其进行技改优化,以使矿山具备达产条件。2024年7-12月,Lubambe铜矿产铜0.78万吨。磷矿山方面,贵州两岔河项目南采区已正式投产,年产能30万吨,其北采区也已进入下掘阶段,计划建设期3年,建成后将实现年产能50万吨。公司矿山资源不断扩储,叠加技改项目的持续投入加速产能释放,我们预计公司从2028年起或逐步形成铜年产能约16万吨(较当前 220%),以及五氧化二磷年产能约80万吨(较当前 167%),公司业绩成长弹性巨大。

公司现金流明显改善,盈利能力持续提升。公司矿服业务工程回款较好及矿产品销售增加推动报告期内公司经营活动产生的现金流量净额同比增长89.24%至20.53亿元;由于公司Lonshi铜矿基建工程和两岔河磷矿南采区基建投资均已完成,矿山建设投资减少,公司投资活动产生的现金流量净额同比减少62.83%至-7.26亿元;筹资活动也因Lonshi铜矿和两岔河磷矿基建工程完工,由流入7.22亿元转为流出5.17亿元。公司整体现金流动性提升,经营能力优化。鉴于23年lonshi项目美元借款于24年生产期费用化,而汇兑损益在人民币升值背景下由23年的盈利至今年转为亏损,公司年内财务费用同比增长109.5%至1.99亿元,其中利息费用同比增长52.4%至2.18亿元。同期,由于lonshi项目24年生产期费用化,且公司补发了22年的部分考核,导致公司年内管理费用升至5亿元,同比增长27.74%。同期公司销售费用受产品销量增加影响,同比增长8.85%至0.3亿元。得益于提质增效方案的持续有效执行,公司销售净利率由23年的13.94%升至24年的15.80%,销售毛利率同期由30.35%升至31.51%,有效显示公司整体盈利能力及回报能力的持续提升。

公司成长性将受益于:矿业资本开支仍处强景气周期(行业强成长性),公司主营矿服项目的持续稳定扩张及海外市场市占率的持续攀升(提升公司成长性),公司自身矿山项目的逐步释放(提升公司业绩及估值弹性)。

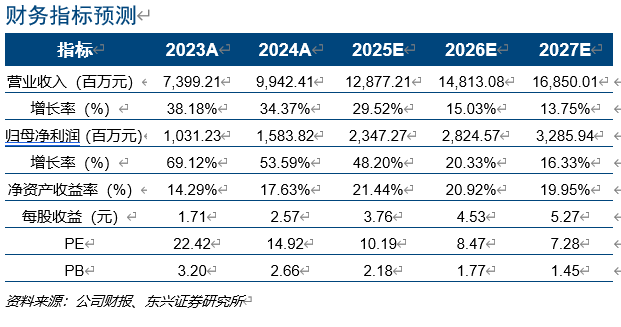

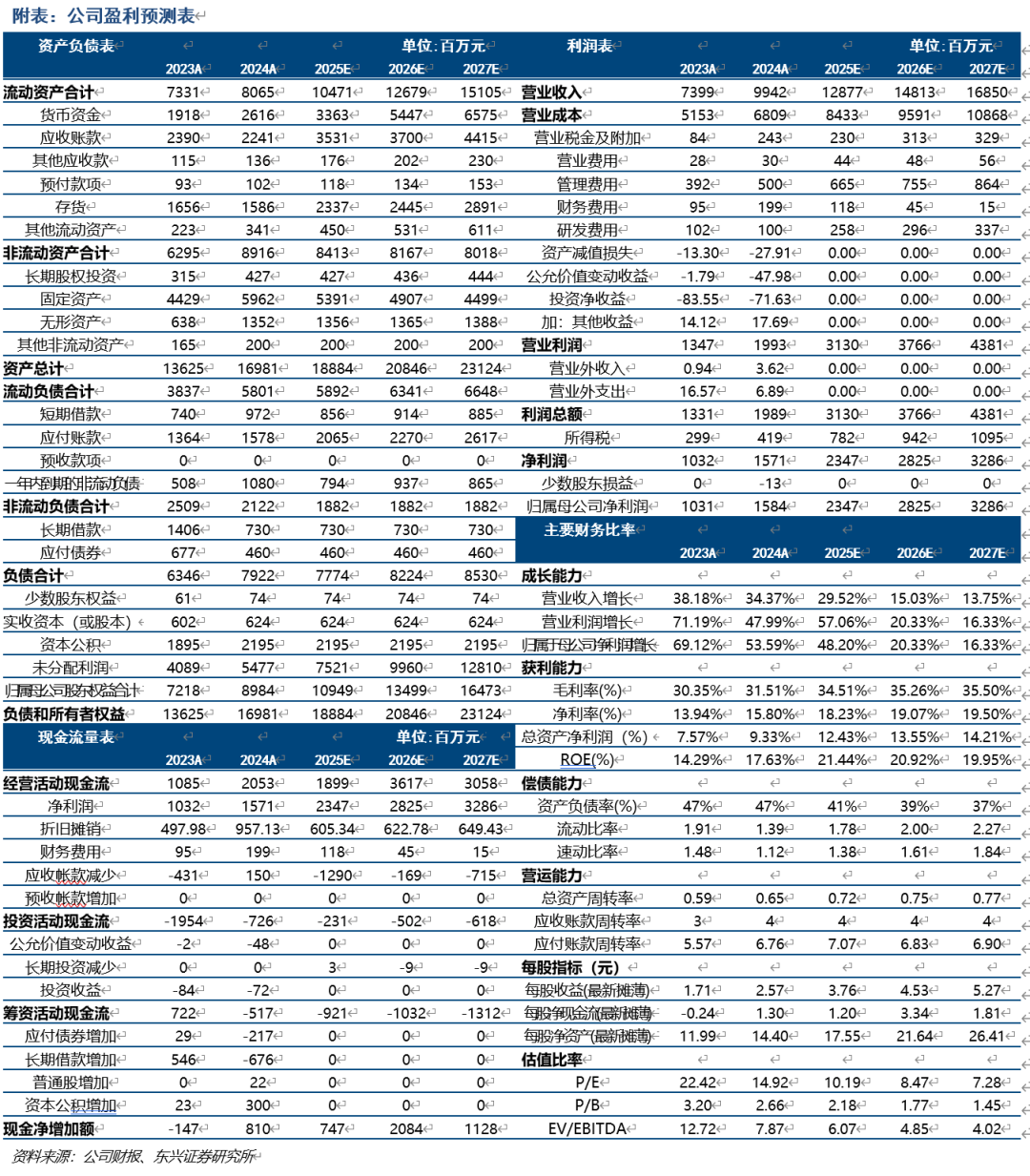

盈利预测与投资评级:我们预计公司2025-2027年实现营业收入分别为128.77亿元、148.13亿元、168.50亿元;归母净利润分别为23.47亿元、28.25亿元和32.86亿元;EPS分别为3.76元、4.53元和5.27元,对应PE分别为10.19、8.47和7.28,维持“推荐”评级。

风险提示:全球矿山资本开支计划不及预期;项目国政治风险;客户集中度偏高风险;应收账款风险;公司矿端项目产出不及预期。

VIP复盘网

VIP复盘网