投资要点

Q1业绩符合市场预期。公司25年Q1营收16.3亿元,同环比89%/1.1%,归母净利润2.4亿元,同环比60.9%/-8.2%,毛利率26.3%,同环比-0.4/-0.6pct,扣非归母净利2.5亿元,同环比 73%/4%,处于业绩预告中值,符合市场预期。非经常性损益主要系非流动性资产处置损益。

Q1出货预计近7万吨、25年销量预期30万吨。我们预计公司Q1负极出货近7万吨,同增111%,环比微增,河北10万吨产能项目逐步投产,产能开始爬坡,25年有望出货30万吨,同增40%。公司新增马来西亚5万吨产能规划,我们预计26H2有望投产,助力海外客户开拓及长期出货增长,同时公司确定山西四期20万吨一体化产能,拟发行25亿可转债投资建设。

Q1单位盈利基本稳定、原材料涨价已部分传导、盈利预计可维持。公司Q1均价2.65万/吨(含税),环比持平,Q1单吨毛利0.63万/吨,单吨净利预计0.35万元,环比微降,好于预期。我们预计2季度盈利仍可维持0.3万元/吨 ,主要原因:1)石油焦已回落超1000元/吨,近期价格走稳;2)部分客户涨价近期已落地,缓解成本上涨压力。因此,全年单吨净利可维持0.3万元 。

费用控制良好、低价原材料库存增加。公司25年Q1期间费用0.9亿元,同环比47.2%/-17.6%,费用率5.4%,同环比-1.5/-1.2pct;经营性现金流-10.3亿元,环比转负,主要系票据贴现较少所致;25年Q1资本开支1亿元,同环比-43.1%/-59%;25年Q1末存货20亿元,较年初28.9%,在建工程0.6亿元,较年初大幅减少,主要系河北产能转固所致。

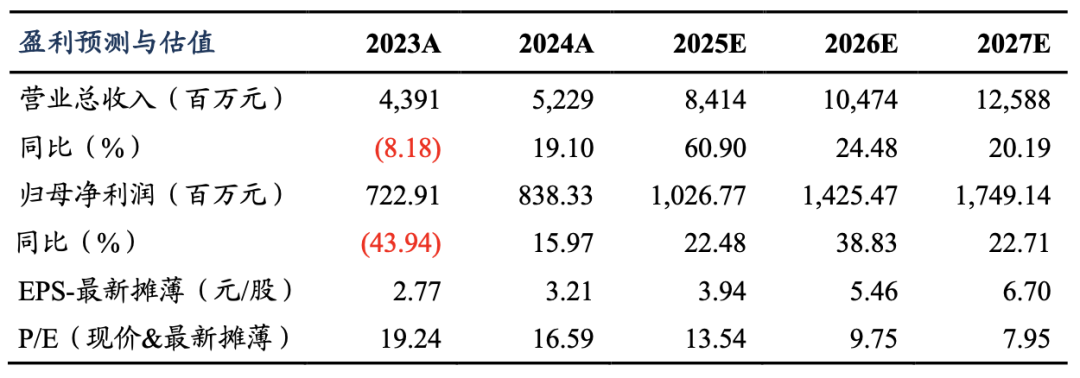

盈利预测:我们维持25-27年归母净利润预测为10.3/14.3/17.5亿元,同比 22%/ 39%/ 23%,对应14/10/8倍PE,给予25年20倍pe,目标价78.8元,维持“买入”评级。

风险提示:电动车销量不及预期,原材料价格大幅波动,产业竞争加剧。

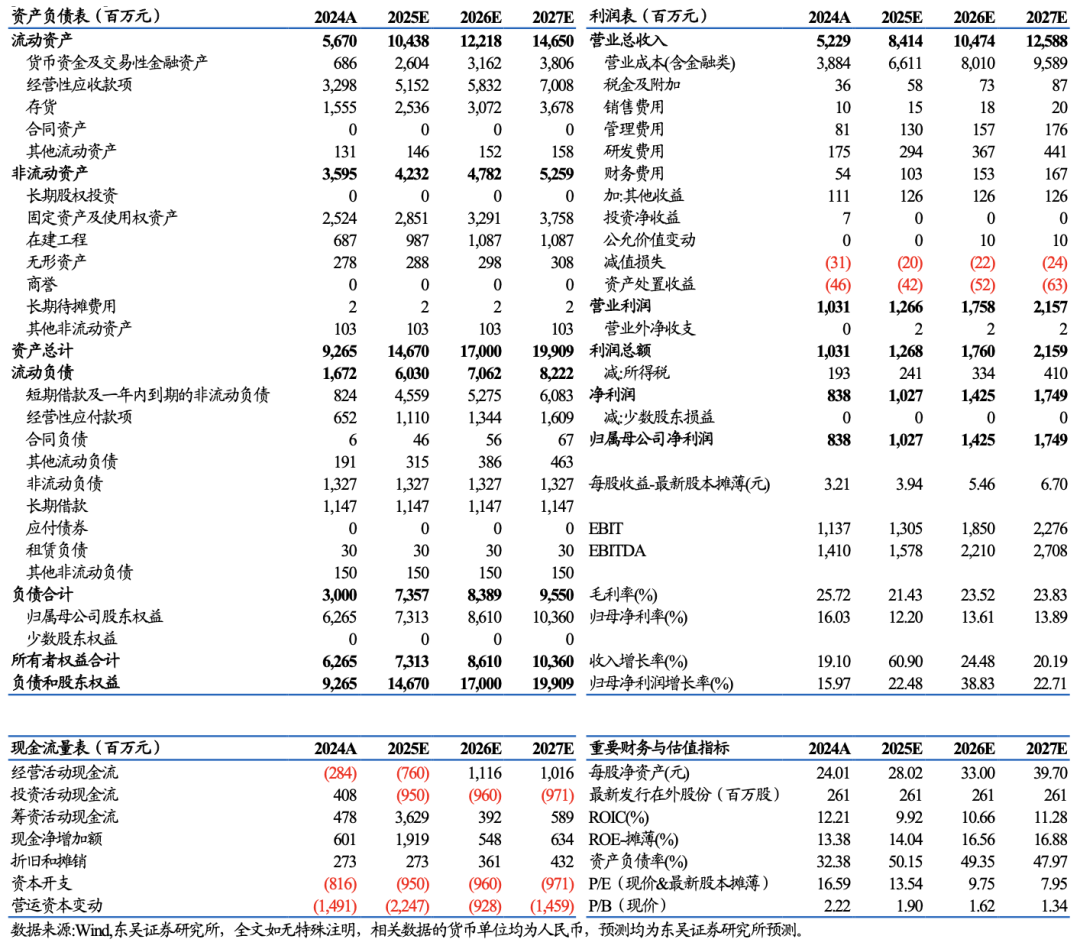

尚太科技三大财务预测表

VIP复盘网

VIP复盘网